高盛:高通胀时代商品才是最好的对冲,而不是股票

随着全球经济逐步走出疫情阴霾,需求复苏,供应短缺,物价飞涨,投资者应该如何对冲通胀带来的影响?

“大宗商品旗手”高盛认为,对冲通胀最好的工具是商品,而不是股票。理由是一旦通胀预期变得足够令人担忧,引发对加息的担忧,股市就不再是很好的通胀对冲工具。而大宗商品价格主要取决于供需水平。

高盛表示,大宗商品投资者不需要担心美联储立场强硬或收益率曲线趋平,因为从历史上看,在利率上升和趋平的环境下,大宗商品回报率一直保持良好。

通胀风险上升

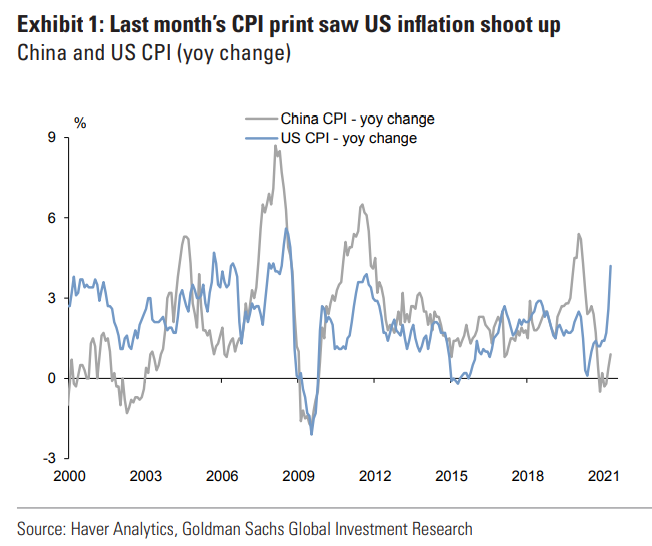

高盛指出,美国通胀超出目标的风险正在上升。

4月美国创纪录的通胀数据出乎市场意料,核心CPI飙升,美联储青睐的通胀指标个人消费支出(PCE)也意外上升,工资和生产者价格指数同步走高。

高盛指出,尽管通胀数据主要与经济重新开放以及二手车和交通运输等商品的短缺有关,但市场将通胀数据解读为更剧烈、更持久的通胀压力的开始。不过尽管通胀超出预期,但美国的经济活动数据普遍令人失望。

高盛预计,今年美国经济增长将进一步放缓,尽管幅度不大,而通胀仍将居高不下,这将支撑名义和实际利率的上升。

“大宗商品是比股票更好的对冲工具”

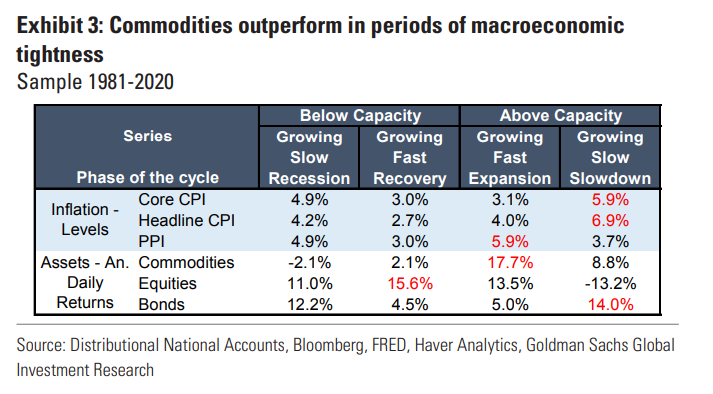

随着通胀担忧的加剧,高盛认为大宗商品仍是最好的对冲手段,尤其是针对意外通胀的对冲:

历史证明,与股票、债券或企业信贷相比,大宗商品(尤其是能源)与通胀率的相关性要大得多。

就股票而言,高盛指出,股票价格反映的是预期收益和经济增长预期,这使它们成为一个很好的对冲预期通胀的工具。然而,一旦通胀预期变得足够令人担忧,引发对加息的担忧,股市就不再是很好的通胀对冲工具。

相比之下,大宗商品作为现货资产,其价格只取决于相对于当前供应水平的需求水平。因此,它们可以抵御短期的、意外的通胀,这种通胀是经济快速扩张时产生的,对某些投入(如材料和劳动力)的需求水平超过了供应水平。

据高盛,在能源价格大幅波动期间,短期CPI与大宗商品之间的关系会加强,这与大宗商品的实物性质有关,因为大宗商品价格的大幅波动与库存的波动以及现货价格的高波动都是密切相关的。

高盛预计,即使在2021年第二季度增长速度下降之后,大宗商品价格仍将继续上涨,正是由于当前的通胀背景是由实物商品需求的广泛分布所驱动的。

“收益率曲线变陡时,大宗商品表现良好”

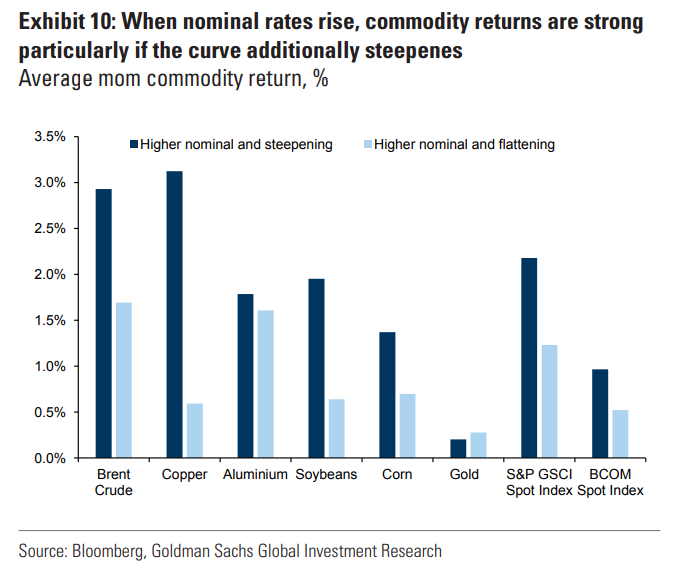

当长期债券被抛售,收益率曲线变陡时,大宗商品表现良好。

高盛预计,到今年年底,美国10年期债券收益率将达到1.9%。从现在开始,利率曲线将出现明显的趋陡倾向,即随着美联储在劳动力市场完全复苏前保持宽松政策,利率曲线前端将比后端更加稳定。

据高盛,分析大宗商品收益率、10年期利率与收益率曲线的关系可以发现,当名义利率上升、收益率曲线变陡时,包括石油、天然气、铜、铝和谷物在内的周期性大宗商品往往表现很好。

事实上,高盛发现,对于周期性大宗商品来说,最好的情况是名义利率上升,而收益率曲线变陡。相反,大宗商品的最坏情况是10年期名义收益率下降。

随着收益率曲线趋平,大宗商品现货收益率通常会出现更糟糕的结果。这是因为名义利率下降预示着增长放缓和衰退风险增加,此时,大宗商品现货回报率将转为负值。

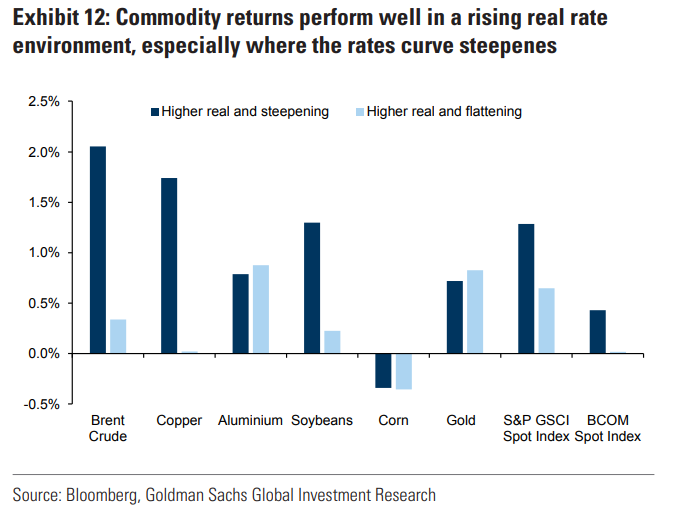

“无惧美联储加息”

对通胀压力持续上升导致美联储提前升息的担忧近几周一直笼罩着市场。高盛预计,从2022年初开始,美联储资产负债表将逐步收紧,直到2023年才会首次加息。

高盛认为,大宗商品投资者不需要担心美联储立场强硬或收益率曲线趋平,因为从历史上看,在利率上升和趋平的环境下,大宗商品回报率一直保持良好。因为美联储加息的原因是经济显示出过热的迹象,强劲的总需求和通胀正是大宗商品表现最好的时候。

本文编选自“华尔街见闻”,作者: 叶桢;智通财经编辑:马火敏。

扫码下载智通APP

扫码下载智通APP