鹰派反应被夸大?美债市场透露信号:唱空美股时候未到

美联储在6月议息会议结束后按兵不动,但大幅上修通胀预估,并且暗示加息时间点提前。美国股市应声下挫,美国国债收益率上扬。不过,分析师认为,市场对美联储决议最初的反应可能有些过度,美国债市的表现仍属相对稳健,暗示市场并不太担忧通胀的飙升,看跌美股还不是时候。

隔夜,美联储将2021年PCE通胀率预期从2.4%上修至3.4%,核心PCE通胀率预期从2.2%上修至3%。美联储最新的利率点阵图显示,2023年底前可能加息2次,18位官员中有13位认为2023年至少加息一次。相比之下,美联储3月会议预测2023年底前不会加息。

(图片来源:Zerohedge)

外界此前对于美联储内部会出现更多分歧已有所预期,点阵图也证实了这种分歧,许多交易商押注美联储将保持2023年加息这一立场。不过,美联储鲍威尔警告说,不要过分解读点阵图,该图不能良好预测未来利率走势,真正讨论加息将会在很长一段时间后。

美联储的声明比市场原先预期的更偏鹰派,引发隔夜美股三大股指集体跳水,但尾盘跌幅有所收窄。10年期美国国债收益率在美联储决议公布后走高,触及逾一周高点,但并未突破1.6%。

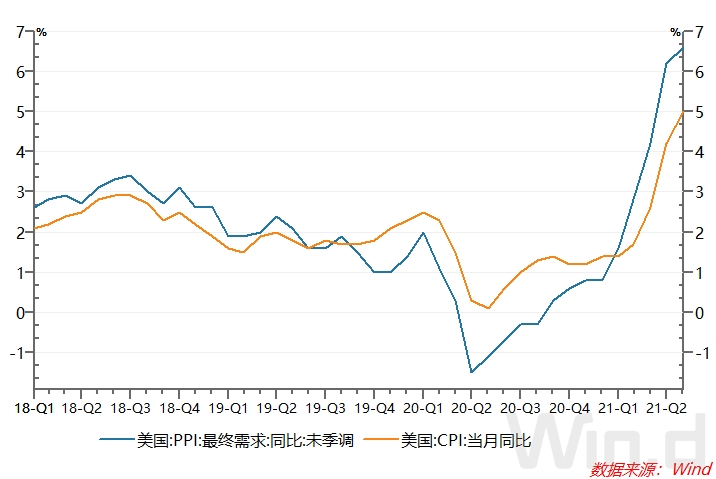

尽管美联储通胀预期大幅上调,且近期公布的美国CPI和PPI数据显示通胀率陡升,鲍威尔会后依然重申了高通胀是暂时的看法。

(图片来源:Wind)

DataTrek Research联合创始人Nick Colas指出,通胀数据反映的情况可能是真实的,为美股空头提供了看跌的理由,但与CPI相比,投资者更需关注债券市场,后者正在发出保持耐心的信号。即使通胀火热,以历史标准衡量,美债收益率仍处于低位。

Colas表示,债券市场并未暗示通胀环境将保持下去,正如美联储一贯所说,推高通胀的因素本质上都是暂时性的,其中包括因财政和货币政策提升消费购买力、芯片短缺造成的二手车价格飙涨。当剔除短期因素后,5月CPI实际上接近疫情暴发之前的水平;2020年2月通胀率略高于2%。Colas称,虽然居住类通胀将继续上升,但历史表明,若能源、二手车、汽车保险、机票等其他价格都只是短暂上涨,那么单凭居住价格还不足以使CPI持续快速升高。

美债收益率自3月高点回落,帮助标普500指数升至历史高位。3月末,10年期美债收益率曾触及近1.78%的逾一年高点。

(图片来源:Wind)

Colas认为,虽然市场可能会经历与债券和股票有关的短期恐慌,但债券市场往往需要很长一段时间才会真实地反映通胀。

他指出,上世纪80年代美国摆脱了高通胀时期,通胀率从两位数下降到2%,美国国债市场却花了20年才接受通胀已被战胜的事实。因此,他认为,10年期美债收益率将忽略1-2年的CPI数据。他称,在通胀长时间上升或下降后,债市才会重新定价。“今年的高通胀说明不了什么,在疫情发生之前通胀率很低,(债市)需要大量证据才会认同通胀再次走高。”

鉴于美联储变得更加鹰派的担忧,Colas对美股持谨慎态度,但并不看空。Colas在上周美国CPI数据公布后称,仅是小幅创新高还不足以改变其观点。

他表示,通胀不会持续升温的理论已经在很大程度上被债市所消化,大型科技股应该会出现一轮小幅补涨行情,但大盘股要开启下一轮上涨,还要等到7月公司财报季,届时各家公司将发布对2021年下半年的展望。

本文选编自“万得资讯”,智通财经编辑:熊虓。

扫码下载智通APP

扫码下载智通APP