收益、净利冰火两重天 估值不低的F8企业(08347)能否吸引短线投机客?

2005年4月,F8企业(08347)以一辆柴油贮槽车起家,从事柴油及相关产品的销售及运输业务。经过12年的成长,如今这家香港本地柴油供应商即将登陆港交所创业板。

此次上市,F8企业共发行2亿股,其中90%为国际配售,10%为公开发售。每股发行价0.3港元-0.4港元(单位下同),每手8000股。按招股价中位数0.35港元计算,F8企业上市后市值约为2.8亿,对应2016财年的市盈率约为22.7倍。

据公开报道,截至3月30日,F8企业公开招股第二天,5家券商共为该集团借出约930万元,相较于其800万元的公开集资额,已轻微超额认购。

营收“看天吃饭”上下窜

现在的F8企业除提供工程项目及物流运输所需柴油之外,亦提供工程船舶的船用柴油以及工程机器、汽车的润滑油。截至3月20日,该集团共拥有9辆不同容量的柴油贮槽车。

F8企业的客户大部分以操作其工程机械及汽车的工程公司,其他小部分客户为物流公司及洗衣服务公司。截至3月31日止的2015及2016财年,来自工程界客户贡献收入分别占该集团同期收益的60%、81%。

独立市场研究公司灼识咨询的研究数据显示,香港约有80间柴油销售公司供应工业及物流用柴油。就销售工业及物流用柴油所产生的收益而言,F8企业在这些柴油销售公司中排名第三,占据1.9%的市场份额。

因为F8企业的主要收入来自柴油产品的销售,所以其业绩与柴油价格紧密相关。柴油价格与原油价格有高度关联性。但原油的供求和价格受众多因素影响,其价格走势难以预测,这给柴油价格带来了诸多不明朗因素。

据美国能源资讯局及国际货币基金组织的资料,上述期间柴油的平均售价持续下跌。F8企业的柴油售价也由2015财年底的平均每升5.8港元下降29.3%至2016财年底的平均每升4.1港元。

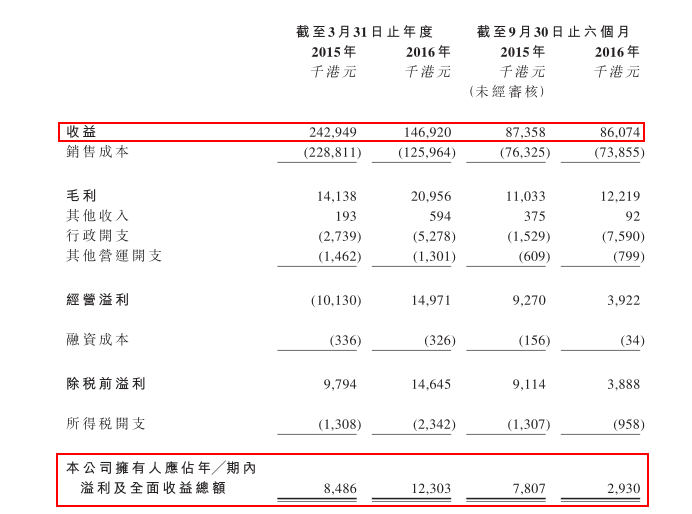

受此影响,2015至2016财年,F8企业的营收下滑较为明显,分别为2.43亿元港元、1.47亿元,按年减少39.5%。

不过F8企业通常按照预计采购成本 (即供应商提供的购买价)加上加成利润率来确定柴油产品的销售价,以维持稳定的利润率。因此虽然油价下滑拉低了F8企业的收入,但该集团的净利润却不降反增。

2015-2016财年,F8企业的毛利率分别为5.8%、14.3%;公司拥有人应占年内溢利分别为848.6万和1230.3万,按年增长45%;净利润率分别为3.5%、8.4%。

客户集中存风险

油价之外,造成F8企业2016财年营收大幅下滑还有另一个原因——柴油销量下滑。据智通财经了解,2016财年该集团的柴油销售量为35287千升,较2015财年减少了4000千升。

对此,F8企业解释,主要由于集团最大客户停止了物流业务,因此向该客户销售的柴油也随之减少。此外因其他主要客户的建筑项目,导致其对柴油的需求暂时下降。

由此可见,F8企业的业绩与其大客户的需求密切相关。F8企业的招股书透露,2015-2016财年,该集团来自5大客户的收益分别占其同期总收益的50.8%、57.7%,最大客户贡献的收益分别占其同期总收益的19.5%和35.6%。

尽管F8企业与其五大客户均维持了约1-7年的关系,但不保证这些客户日后会继续向其购买柴油产品。倘若任何主要客户与F8企业终止业务关系,同时该集团未能及时取得新订单,其盈利能力及财务表现或将受到不利影响。

未来业绩存较大不确定性

总的来说,F8企业应收账款维持稳定,且占总收益的比例不高,经营活动所得现金净额基本与同期的净利润步调一致,整体财务状况较为稳健。

智通财经认为,F8企业未来业绩会如何表现,一方面要看柴油价格趋势以及香港柴油市场的需求;另一方面就看该集团上市后计划能否顺利实施。

灼识咨询预计,2015年至2020年,香港工业及物流用柴油价值的市场规模将按复合年增长率2.6%增长。行业增幅缓慢加上柴油价格受诸多因素影响,难以预测,因此F8未来业绩仍具有较大不确定性。

据F8企业的招股书透露,该集团将利用IPO所获资金购买6辆柴油贮槽车以及1艘船用柴油驳船,来扩大自身的柴油交付能力以及发展海上供油业务。

而香港柴油销售市场相对分散,行内五大公司仅占市场总额的约18.5%。而F8企业与前两名竞争者的市场份额仍有不小差距,但却仅略微领先其身后的竞争者。此番上市,获得资本后F8企业能否如愿以偿抢占到市场份额仍是未知数。

该股当前估值并无太大的优势,但鉴于其市值较小,短线投机者可保持关注。

扫码下载智通APP

扫码下载智通APP