国信证券:目前银行板块估值处于较低水平,行业景气度回升,维持“超配”评级

摘要

年内行情回顾:跑赢大盘,估值仍低

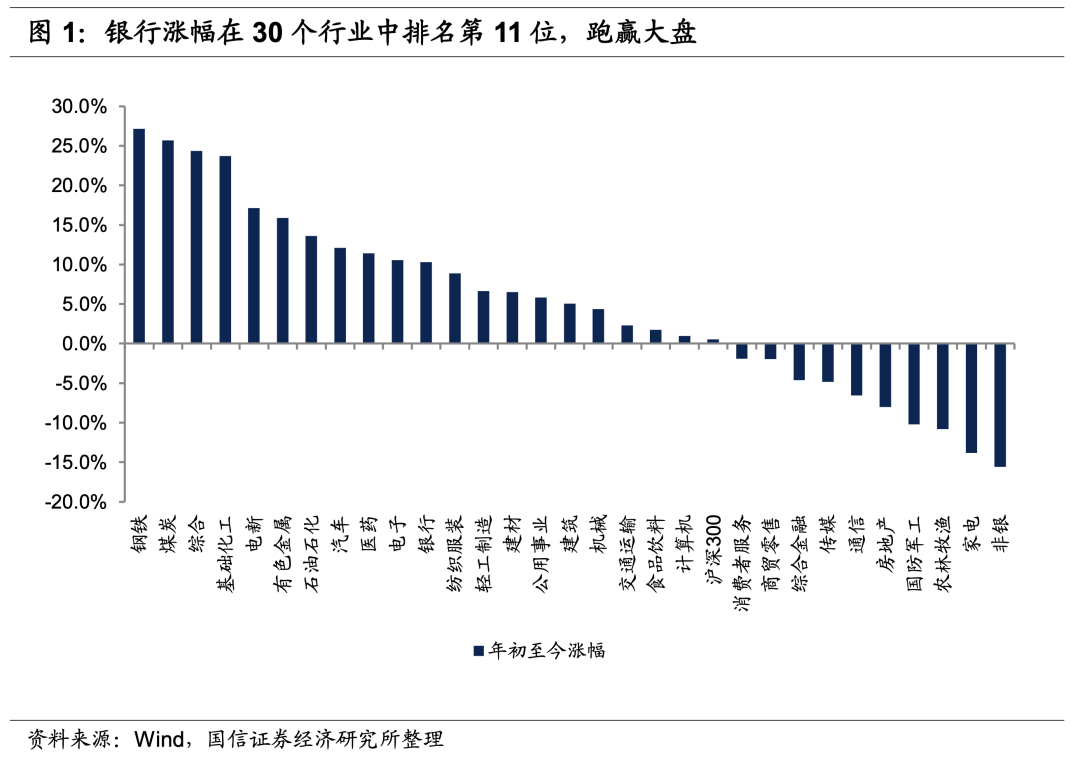

银行板块今年表现较好,但估值仍不高。年初以来(截止6月25日,下同)中信银行指数上涨10.3%,在30个中信行业一级指数中排名第11位,同期沪深300指数仅上涨0.6%,今年银行板块明显跑赢大盘。从估值来看,银行板块PE目前是7x左右,处于历史上较高水平,但PB仍处于历史较低水平。而相对非金融板块而言,银行板块的PE仍较低。

资产质量持续改善将是板块上涨的首要推动因素

复盘2016~2018年的行情,可以看出资产质量是影响银行板块行情的核心变量。我们认为2021年银行资产质量有望持续改善,推动银行净利润增速回升,成为板块上涨的首要推动因素。

资产质量改善源自三方面利好因素:一是上市银行表内外存量不良出清,潜在风险减少;二是工业企业偿债能力今年大幅提升,上市银行增量不良有望减少;三是近年来贷款损失准备保持充足计提,资产质量改善的情况下,有望实现拨备反哺利润。

净息差企稳,收入增速有望回升

随着一季度贷款重定价完成,前期LPR下降的影响已经释放,后续净息差有望企稳,对净利润增长的不利影响减弱。资产增速与净息差变动此消彼长,但净息差对收入增速的影响高于资产增速,因此虽然行业资产增速回落,但收入增速反而有望回升。

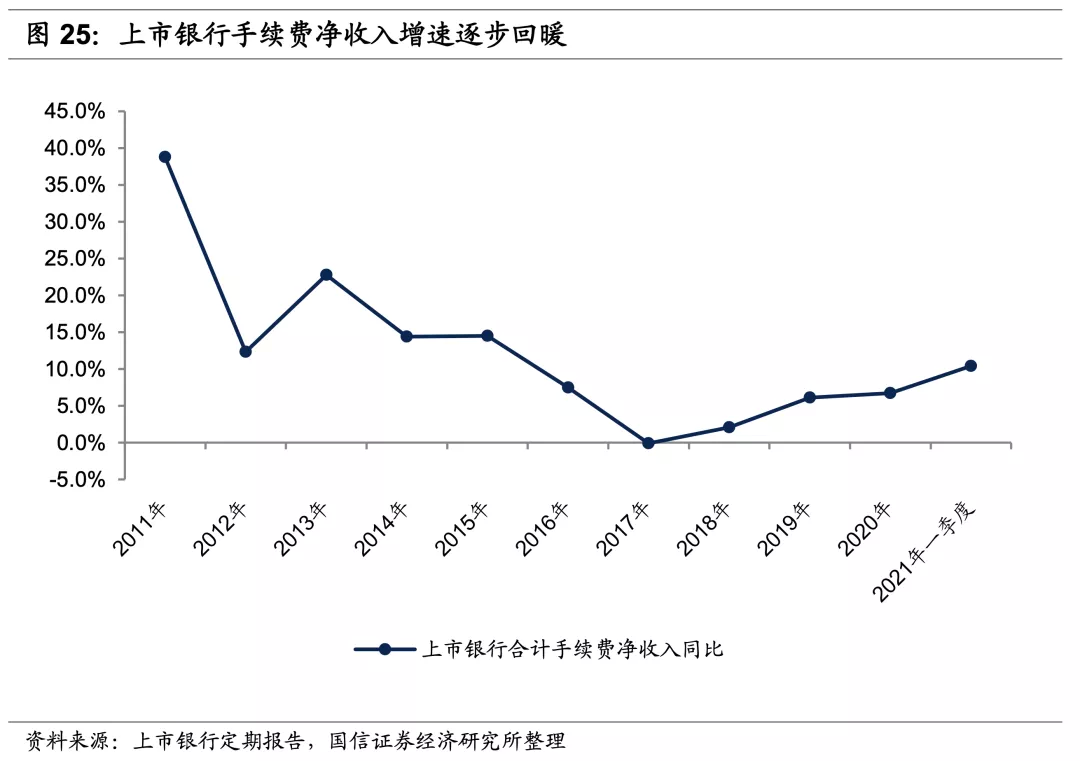

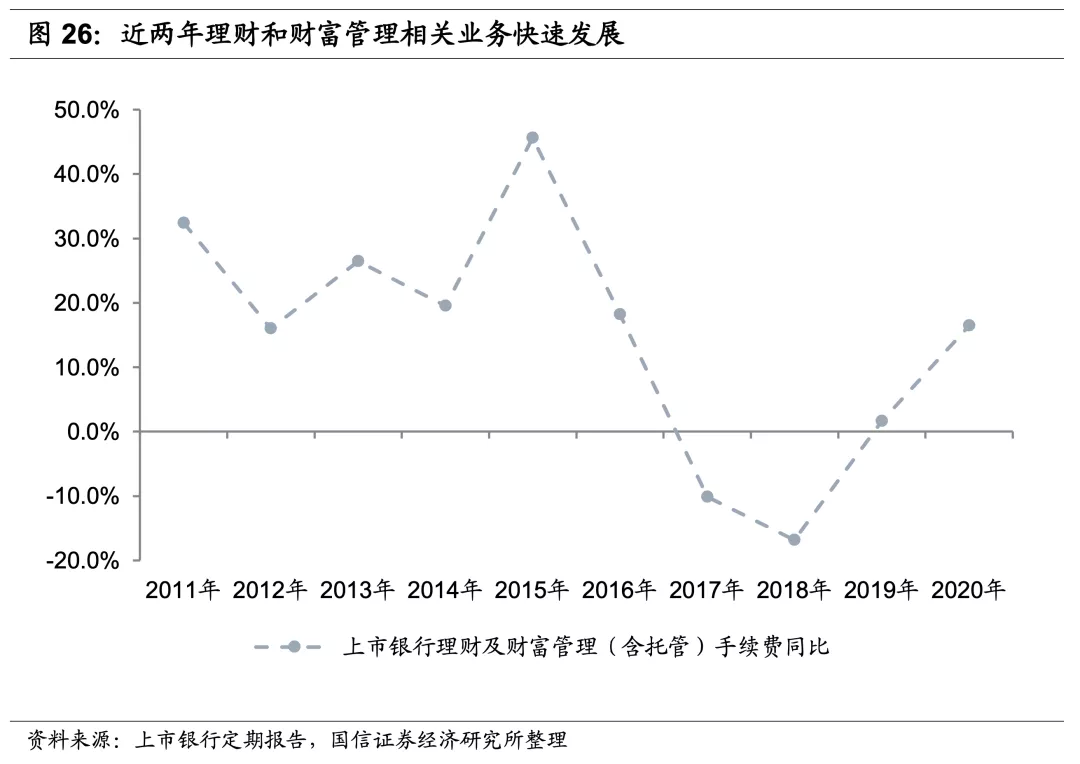

此外,财富管理业务快速发展推动银行手续费净收入增速回升,一定程度上有利于收入增速回升。

投资建议

目前银行板块的估值,不管是跟自身历史估值纵比,还是跟非金融板块横比,都处于比较低的水平,因此在行业景气度回升的情况下,我们看好板块的后续表现,维持行业“超配”评级。

风险提示

宏观经济超预期下行可能会带来不利影响。

正文

1、年内行情回顾:跑赢大盘,估值仍低

银行板块今年表现较好,但估值仍不高。年初以来(截止6月25日,下同)中信银行指数上涨10.3%,在30个中信行业一级指数中排名第11位,同期沪深300指数仅上涨0.6%,今年银行板块明显跑赢大盘。从估值来看,银行板块PE目前是7x左右,处于历史上较高水平,但PB仍处于历史较低水平。而相对非金融板块而言,银行板块的PE仍较低。

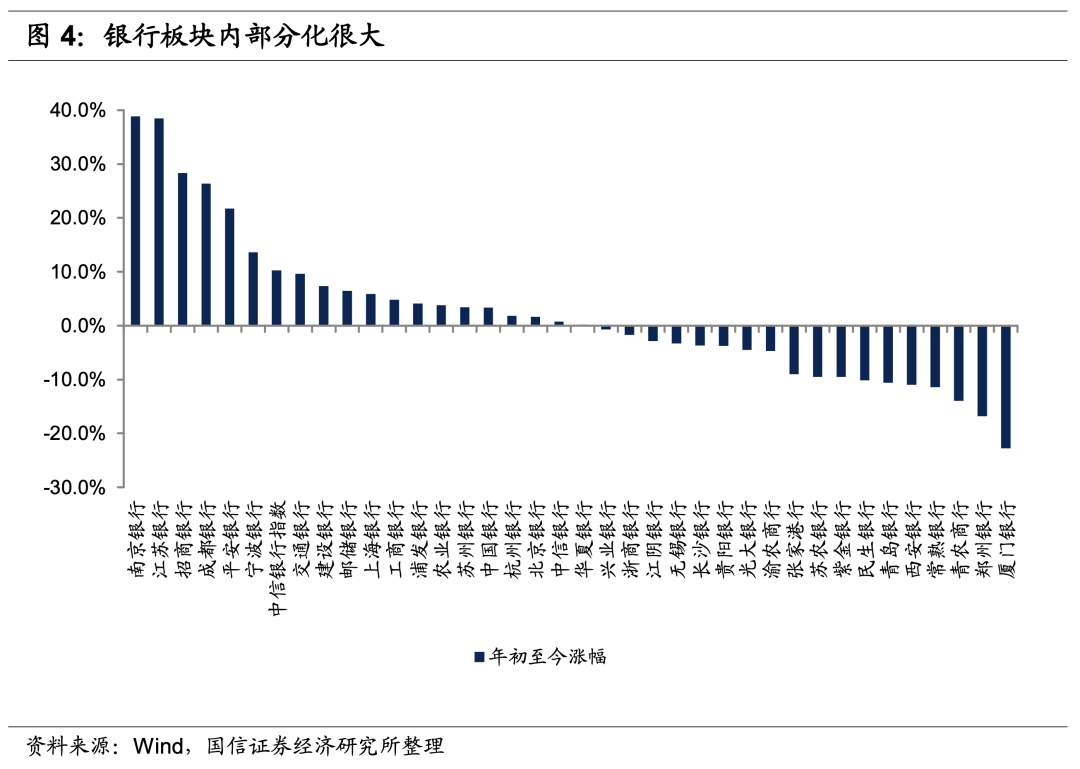

银行个股之间分化严重。截止去年底A股共有37家上市银行,这些上市银行年初以来仅6家跑赢了银行指数,其中排名靠前的南京银行、江苏银行、招商银行(03968)、成都银行、平安银行和宁波银行年初以来分别上涨了38.8%、38.4%、28.3%、26.3%、21.7%和13.6%。另外还有18家银行录得负收益,板块内部个股间的表现分化严重。

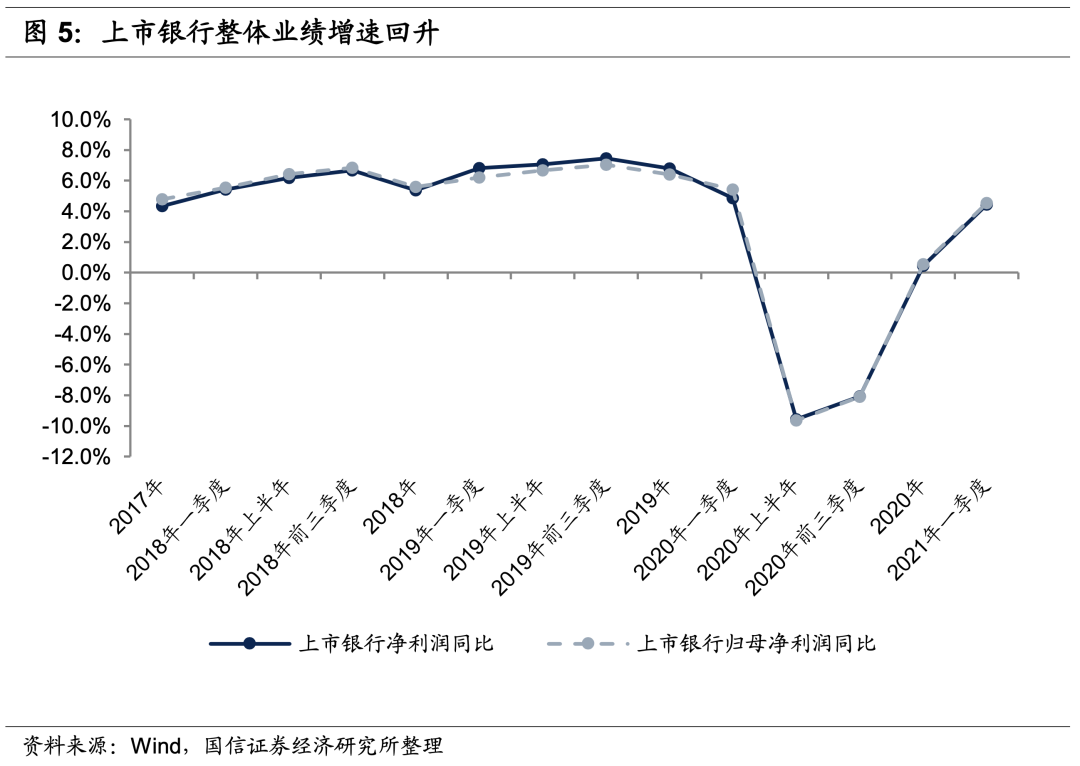

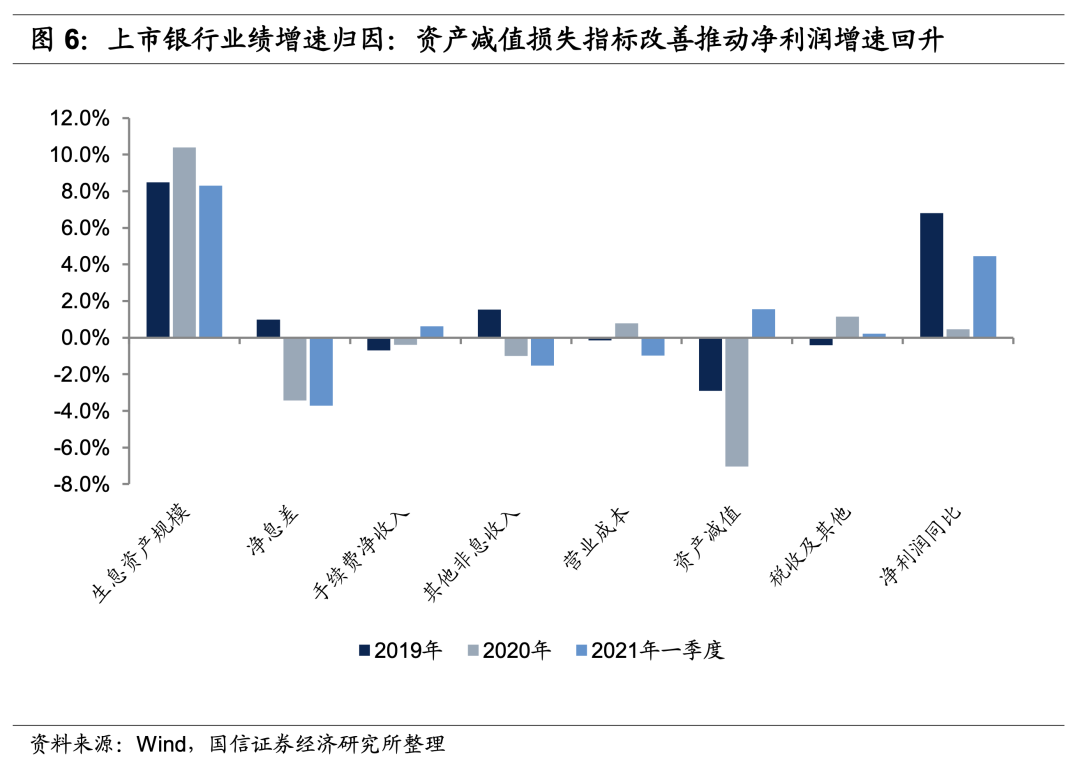

此外,从基本面来看,今年以来银行板块景气度回升显著。上市银行整体(此处指十六家老上市银行及上海银行、江苏银行、杭州银行、贵阳银行共20家银行的合计值)2021年一季度净利润同比增长4.4%,归母净利润同比增长4.5%,增速较去年年报均回升3.9个百分点。其中资产减值损失今年一季度改善明显,对净利润增速回升功不可没,是行业净利润增速回升的核心推动因素,背后反映的是银行资产质量边际改善,拨备计提压力减轻。

2、资产质量持续改善将是板块上涨的首要推因

2.1 资产质量是影响银行板块行情的核心变量

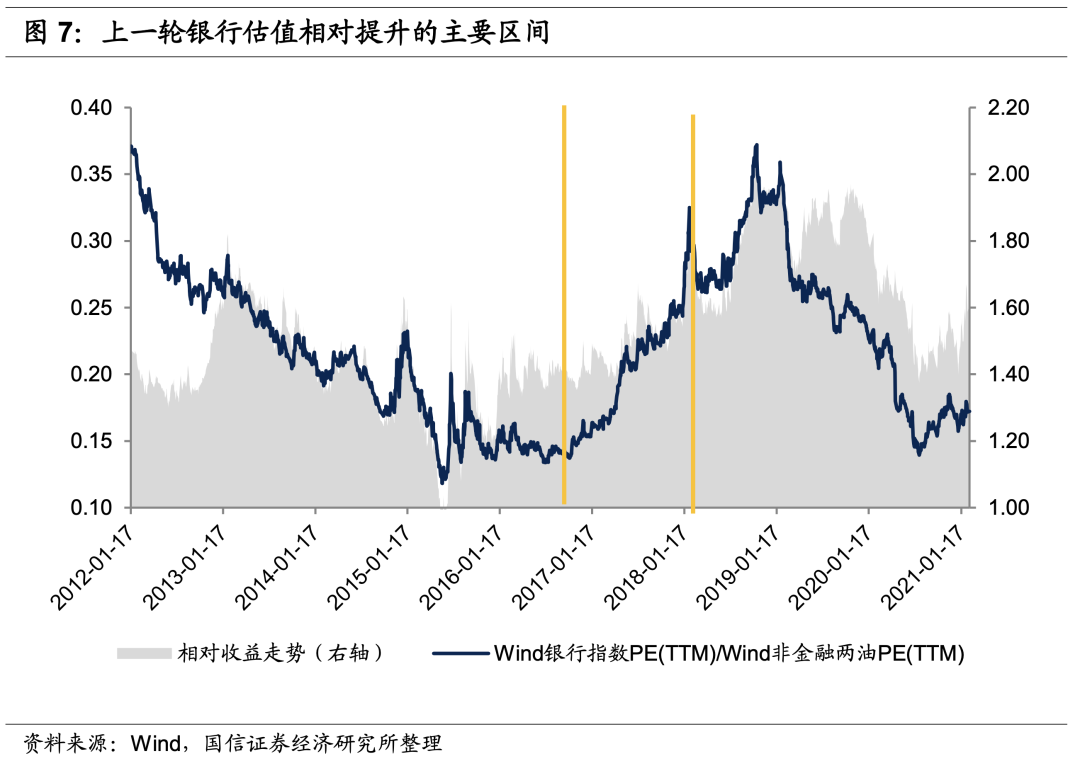

剔除整个市场的β影响,从银行板块的相对估值走势来看,银行板块上一轮估值提升的主要区间大约是2016年10月~2018年1月。由于估值具有前瞻性,因此这一区间对应的是2016年报、2017年报和2018年报这三个会计年度。需要指出的是,2018年下半年到2019年初的板块相对估值提升是大盘大跌情况下银行板块防御属性的体现,跟银行基本面相关性不大。

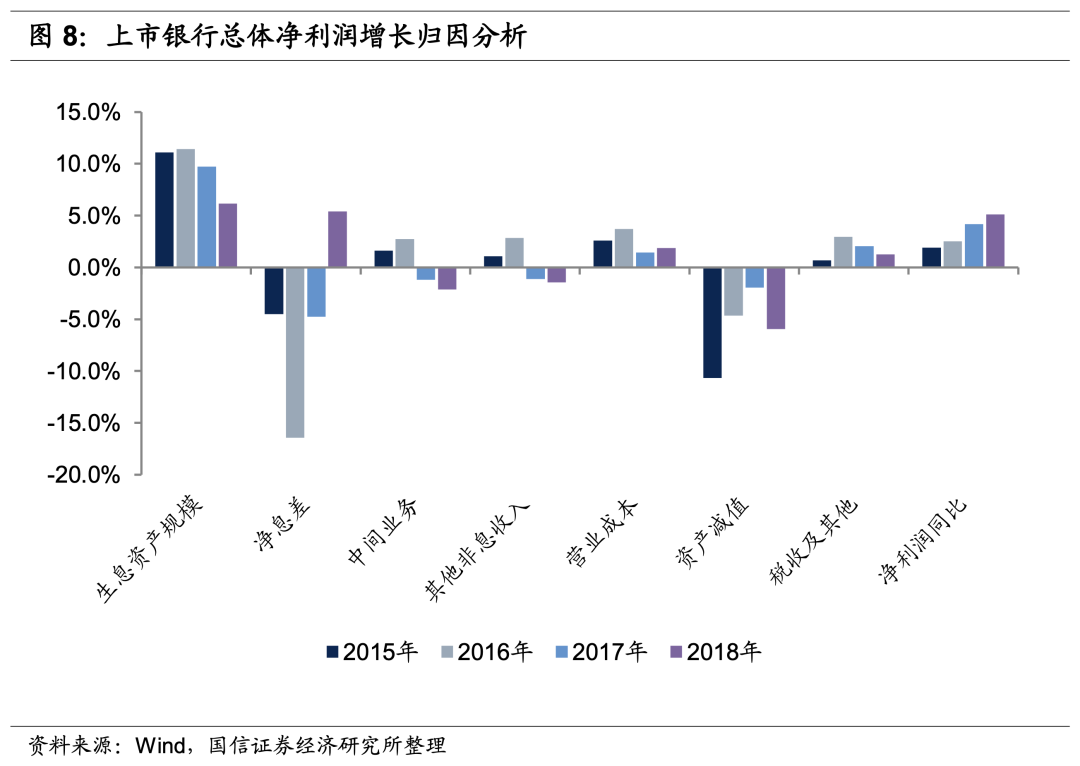

从银行净利润增长归因分析来看,资产质量变化是这一轮估值相对提升背后的主要推动因素,原因在于:

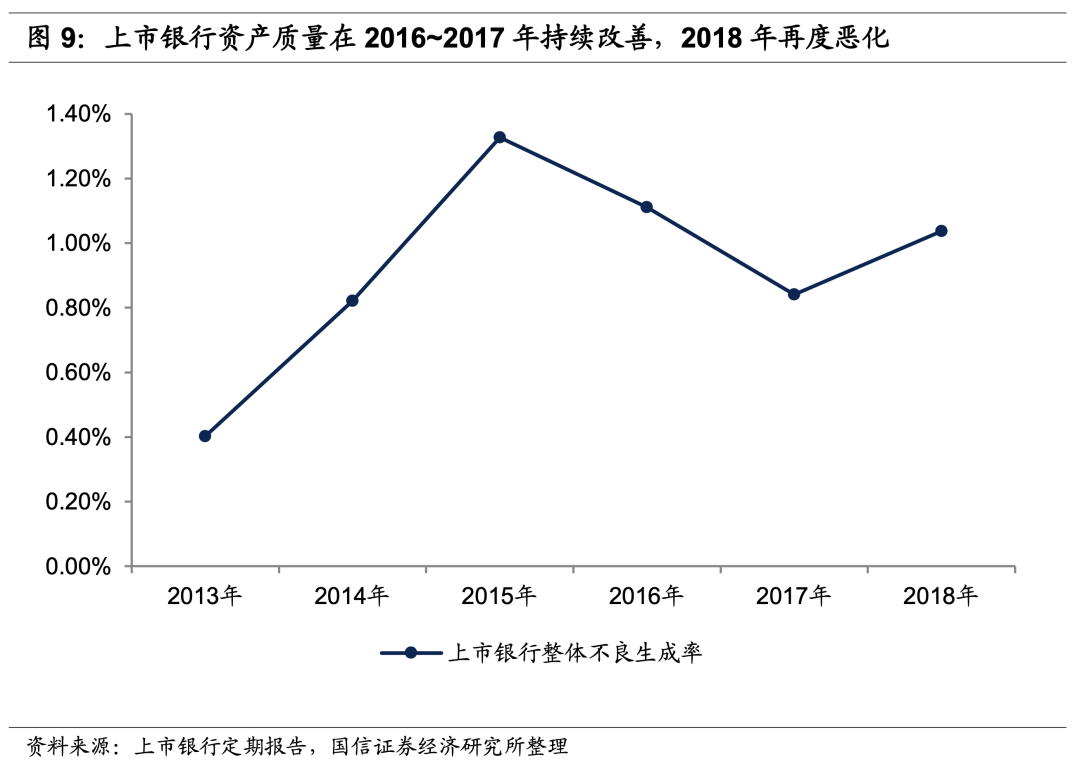

(1)2016年开始银行资产质量持续改善,资产减值损失对净利润增长的不利影响持续减弱,估值相对提升行情从2016年启动;2018年受贸易战等因素影响,宏观经济走弱,银行资产质量再度恶化,资产减值损失对净利润增长的不利影响增强,估值相对提升行情结束。资产质量变化基本对应了银行板块的行情走势;

(2)净息差虽然也会对净利润增长产生很大影响,但其影响居于次要位置。2017年净息差对净利润增长的不利影响大幅减弱,看起来也是推动板块估值相对提升的因素,不过2018年净息差对净利润增长的影响同样是正向的、有利的,但并未阻止银行板块估值相对提升行情的结束。而对比2017年和2018年,在净息差同样对净利润增长产生有利影响的情况下,唯一改变的是资产质量,因此资产质量是银行板块估值能否提升的核心变量。当然,净息差的重要性也很高,但应当居于资产质量之后的次要位置。

2.2 资产质量有望持续改善,推动银行净利润增速回升

从行业基本面角度而言,我们认为2021年银行资产质量有望持续改善,推动银行净利润增速回升。我们做出这一判断基于如下三个理由:

(1)上市银行表内外存量不良出清,潜在风险减少。近几年上市银行表内外存量不良加速出清,潜在不良大幅减少,而且上市银行的不良确认更加严格,报表的真实性更高。具体来看:

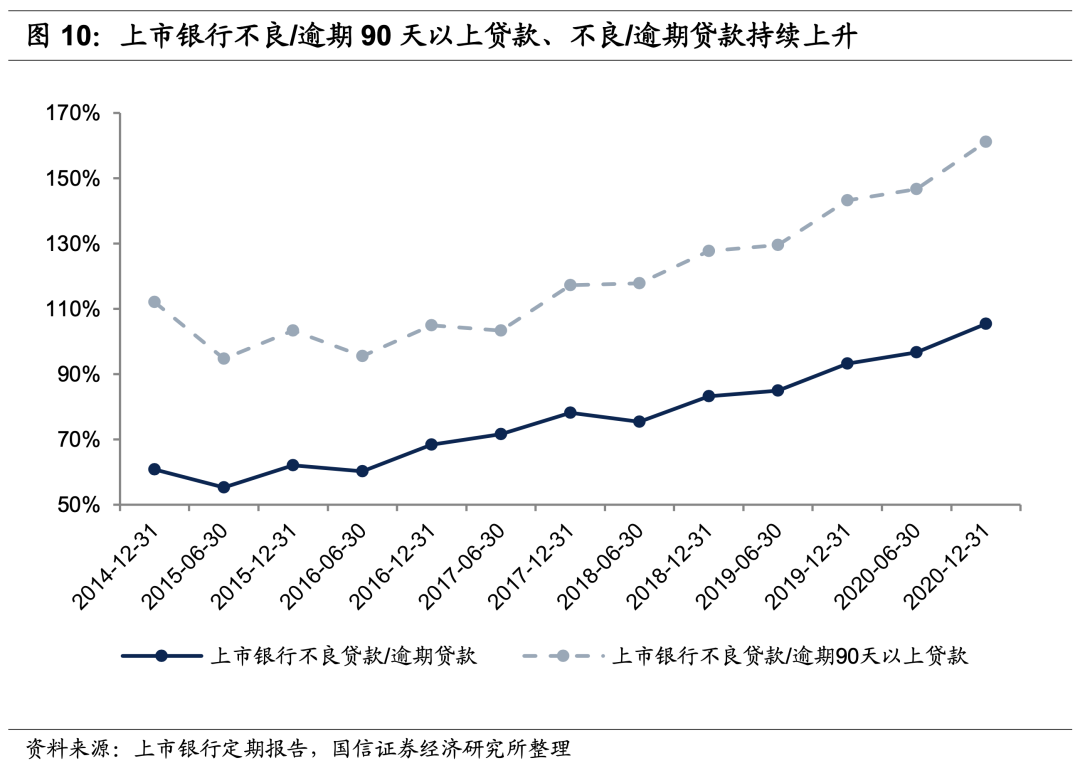

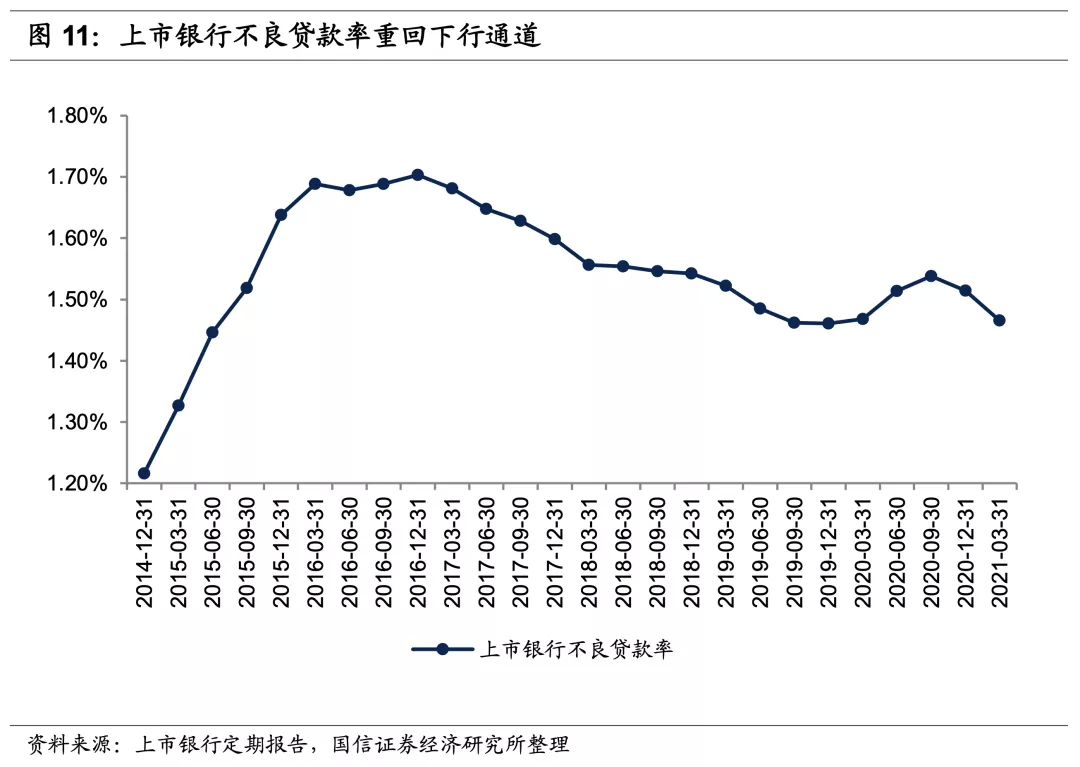

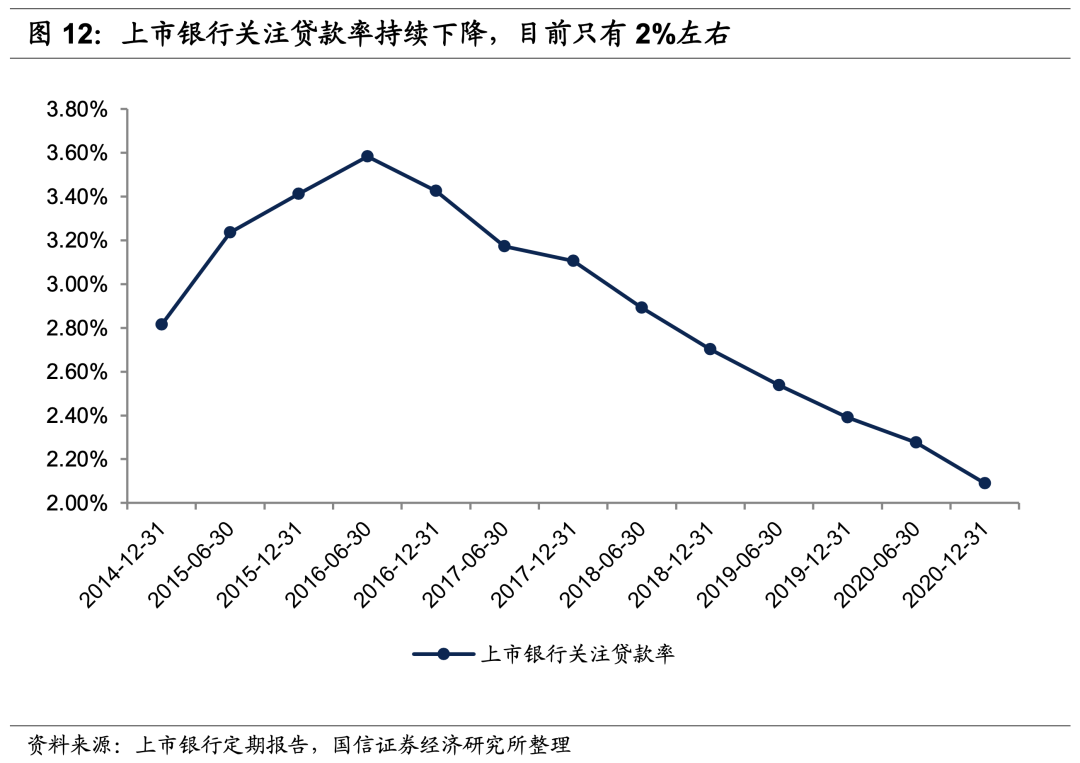

经过多年不良出清,银行不良确认更加严格,潜在不良减少。(1)上市银行“不良/逾期90天以上贷款”、“不良/逾期贷款”等比率持续上升,不良认定日益严格,资产质量的真实性越来越高。(2)受疫情影响,去年二、三季度上市银行不良贷款率暂时性上升,但去年四季度和今年一季度重回下降通道;(3)上市银行关注贷款率已经持续下降,目前降低至2%左右,行业潜在不良也大幅减少。

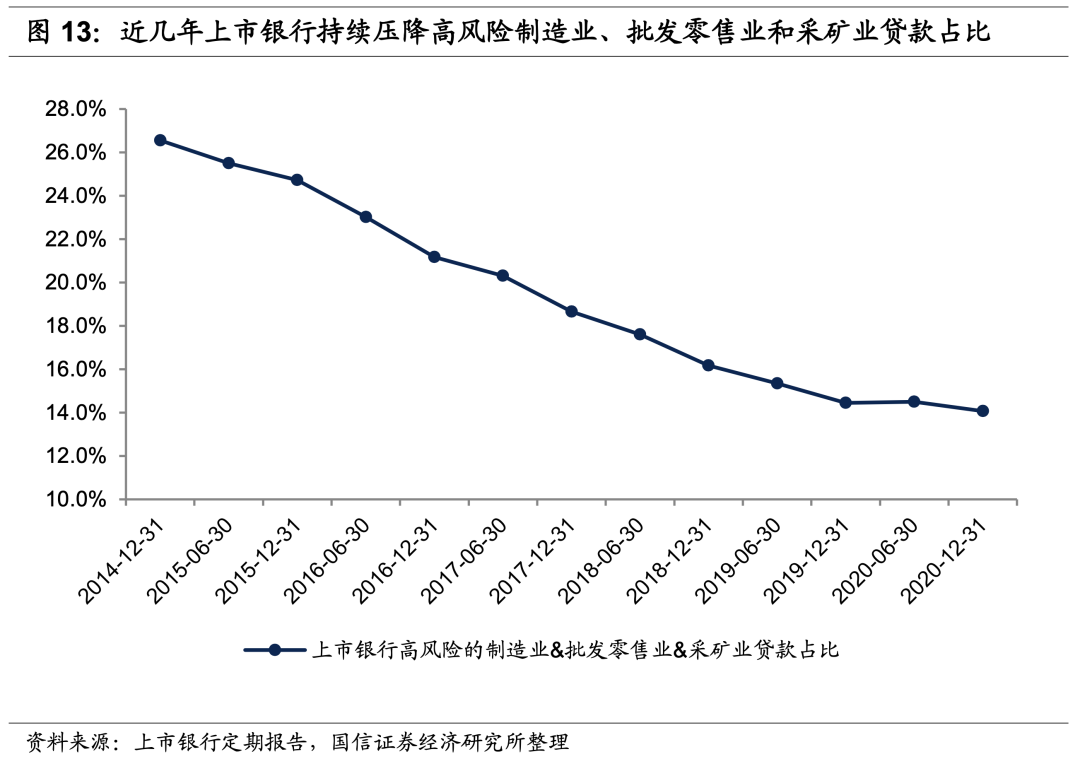

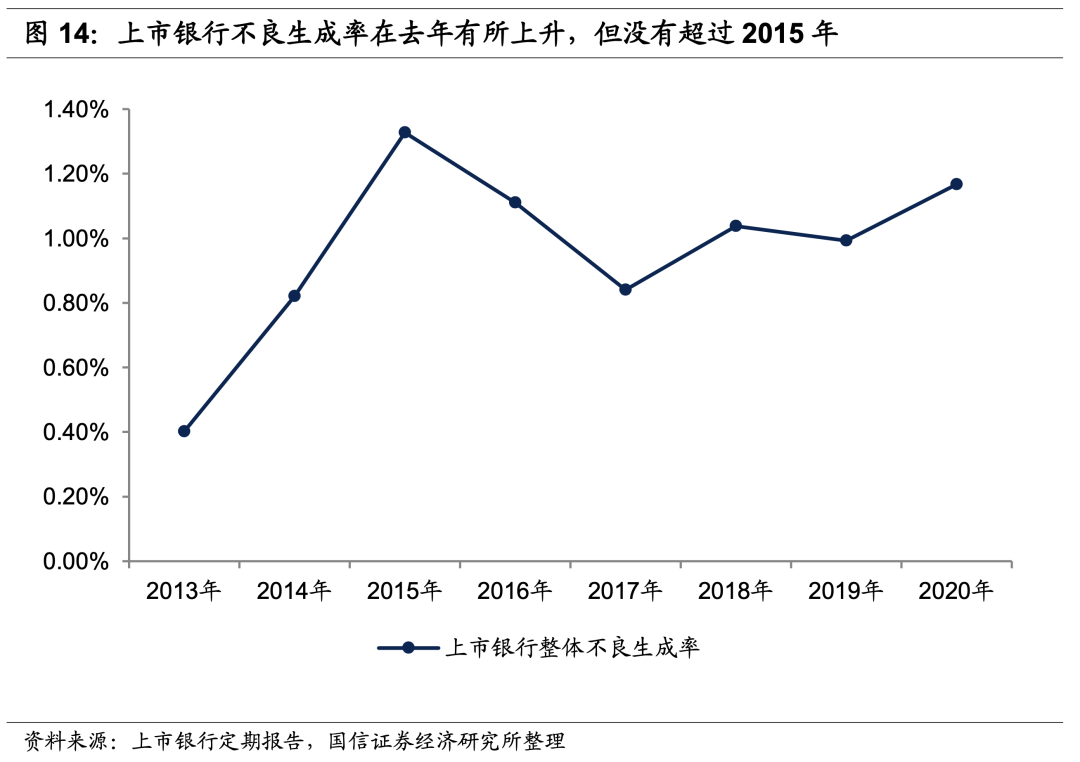

近几年银行大幅调整信贷结构,持续压降高风险行业贷款比重。信贷结构调整的效果已经显现,比如去年虽然有疫情这一重大不利因素,但银行的不良生成率也没有超过2015年,银行潜在风险较前几年少了很多。

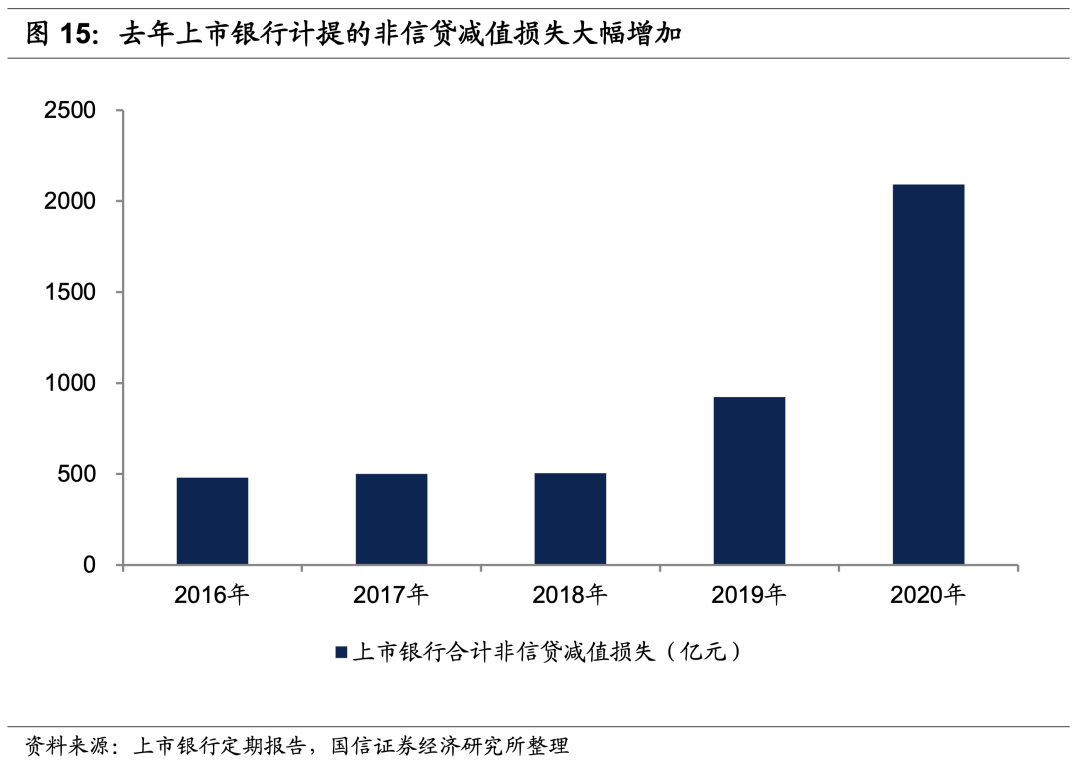

随着“资管新规”过渡期结束,不少银行趁着去年疫情的时机大幅计提了表外理财中的不良损失,实现表外不良出清。

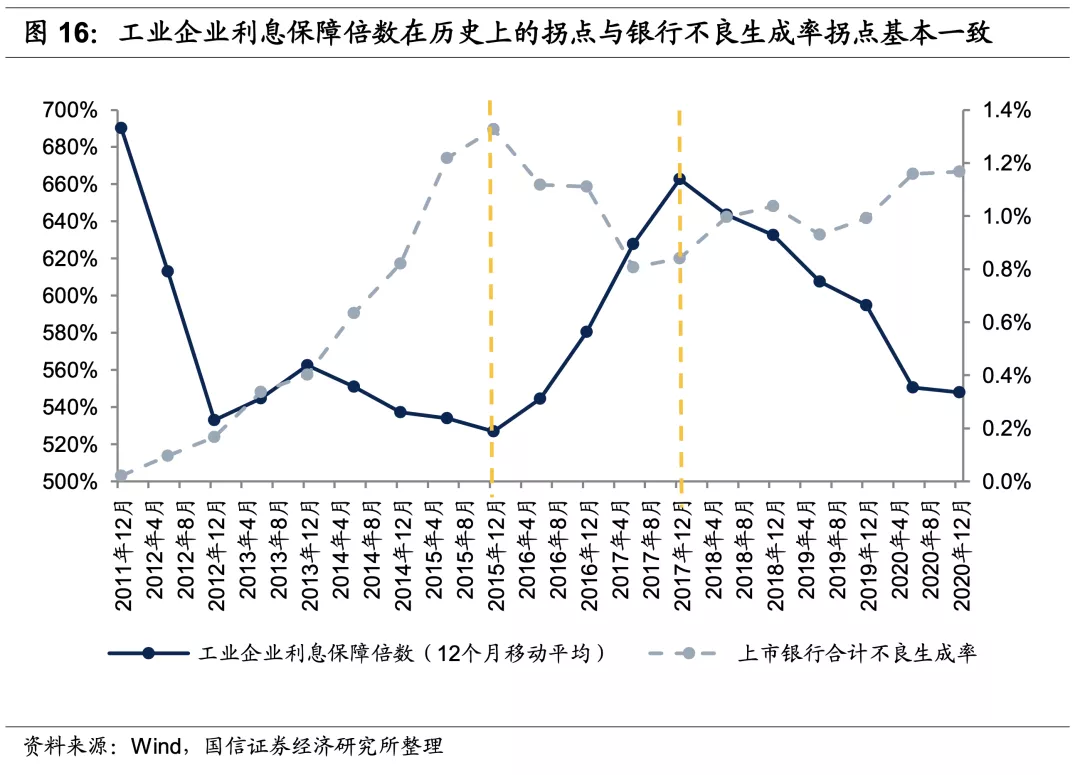

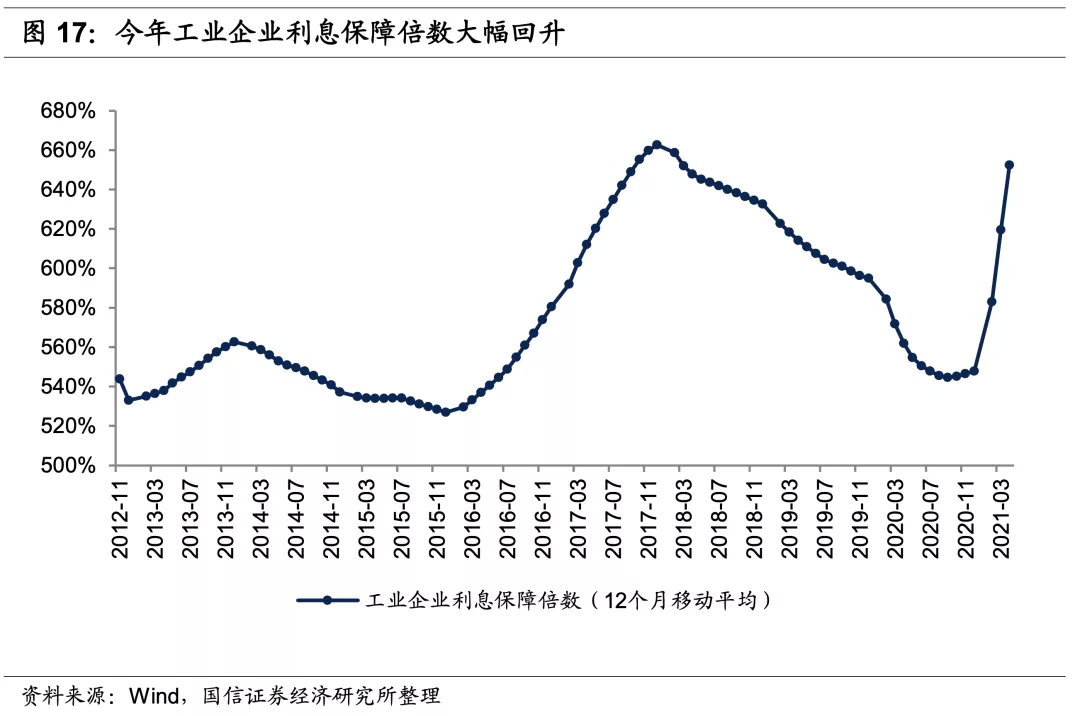

(2)上市银行增量不良有望减少。我们持续跟踪的工业企业利息保障倍数在历史上的拐点与银行不良生成率拐点一致,而该指标在去年底出现2018年以来的首次回升,今年以来回升更加显著。我们认为随着工业企业偿债能力提升,银行不良生成率有望下降,使得增量不良减少。当然,由于银行在传统行业的贷款占比下降,改善的幅度可能达不到2016~2017年的水平,但趋势是向好的。

(3)近年来贷款损失准备保持充足计提,资产质量改善的情况下,拨备有望反哺利润。上市银行的“本期计提贷款损失准备/本期新增不良贷款”能够保持在100%以上,意味着贷款损失准备的计提是充分的。该指标在过去几年持续超过100%,即便去年受疫情期间从严确认不良的影响,上市银行该指标大幅降低,但仍然保持在100%以上,拨备计提充分。我们认为,后续在资产质量改善的情况下,银行有充足的利润释放空间,有望实现拨备反哺利润。

3、净息差企稳,收入增速有望回升

3.1 净息差企稳有望推动收入增速回升

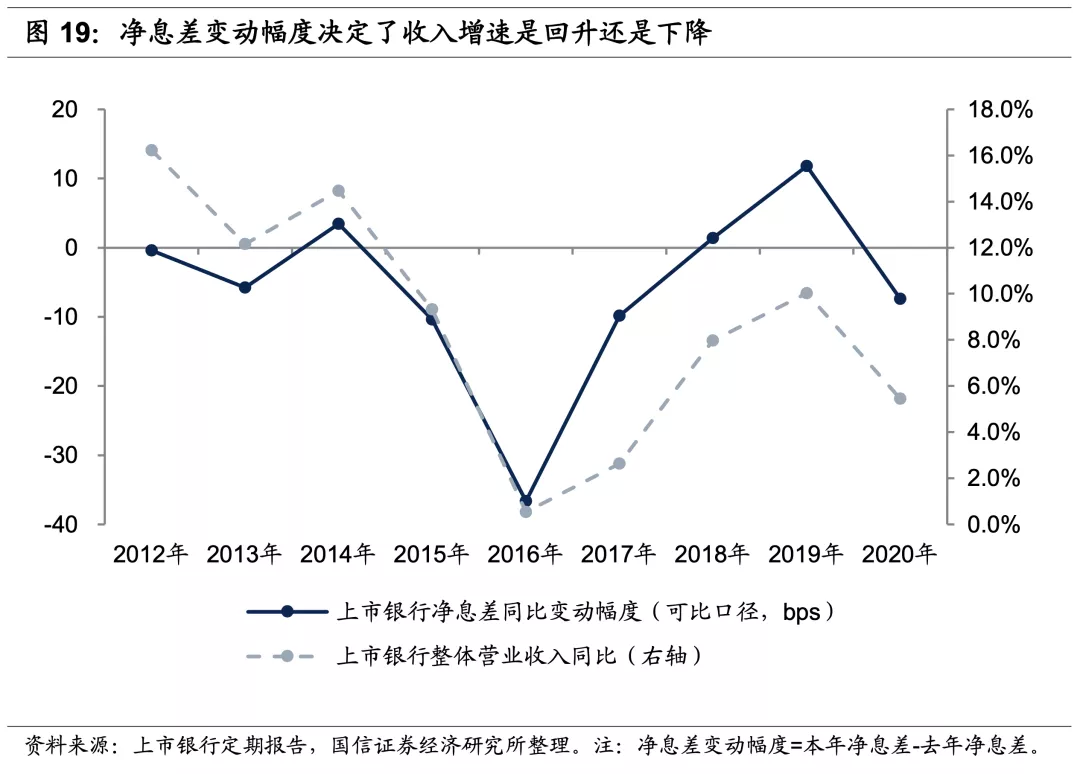

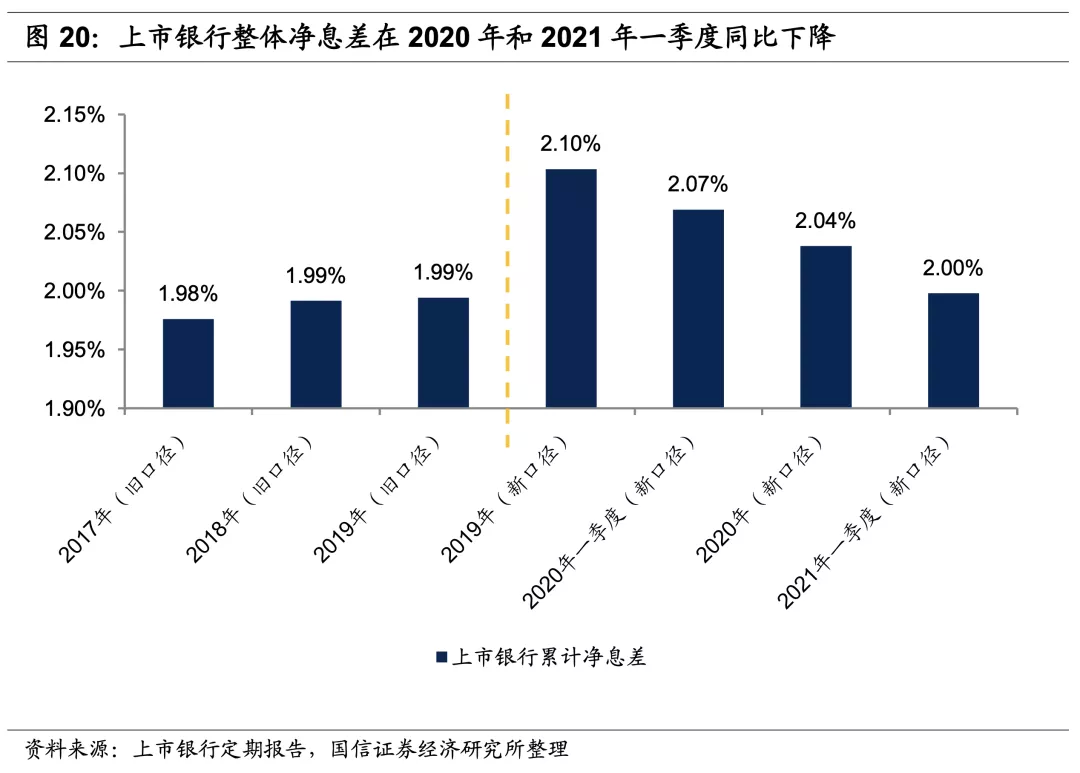

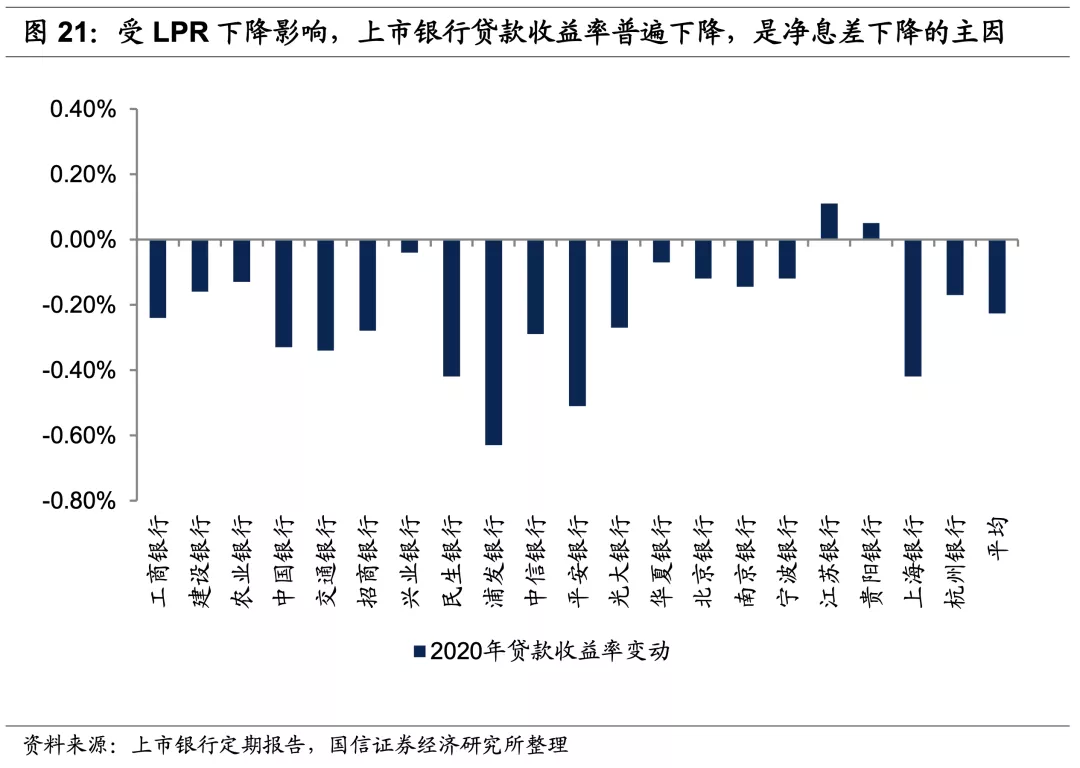

净息差也是影响银行行情的重要因素,这主要是因为净息差的变化是决定银行收入增速变化的主要因素。2020年和2021年一季度受贷款基准利率切换为LPR以及LPR下调影响,银行贷款收益率显著降低,拉低了银行的净息差,导致可比口径下上市银行净息差在2020年和2021年一季度同比降低,对收入和净利润增长产生不利影响。

不过往后看,我们预计银行净息差有望企稳,这意味着净息差今年的降幅会收窄,对银行净利润增长的不利影响有望减弱、推动行业收入增速回升。净息差企稳的原因有二:

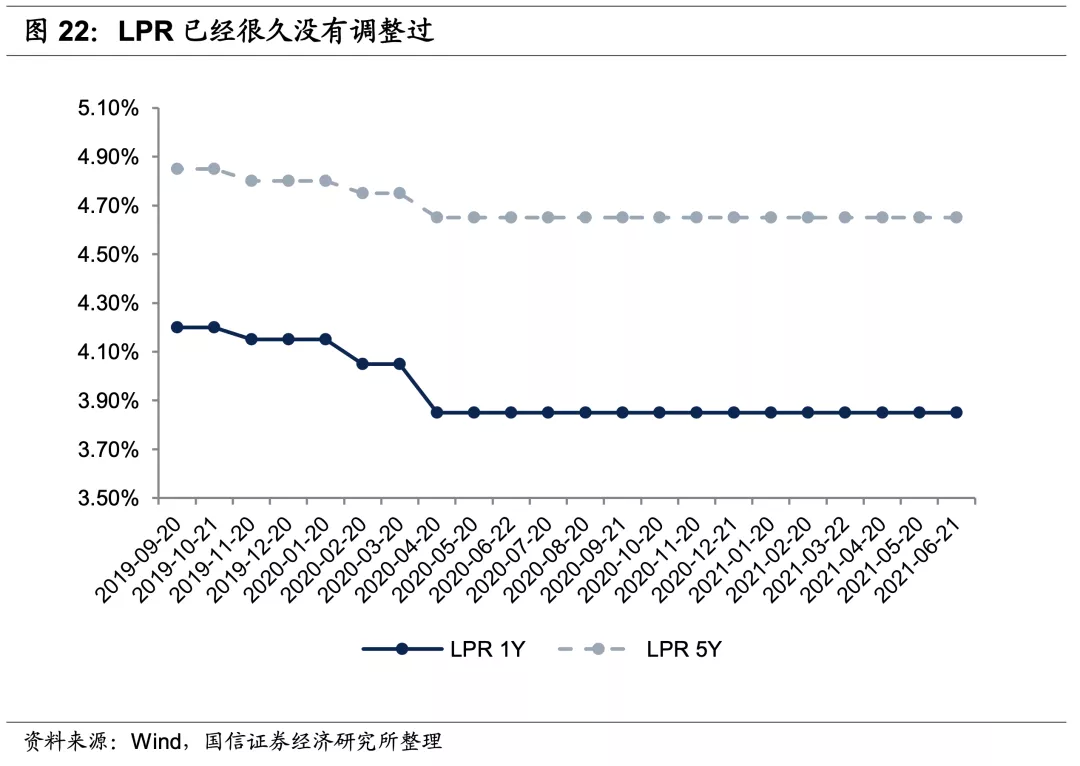

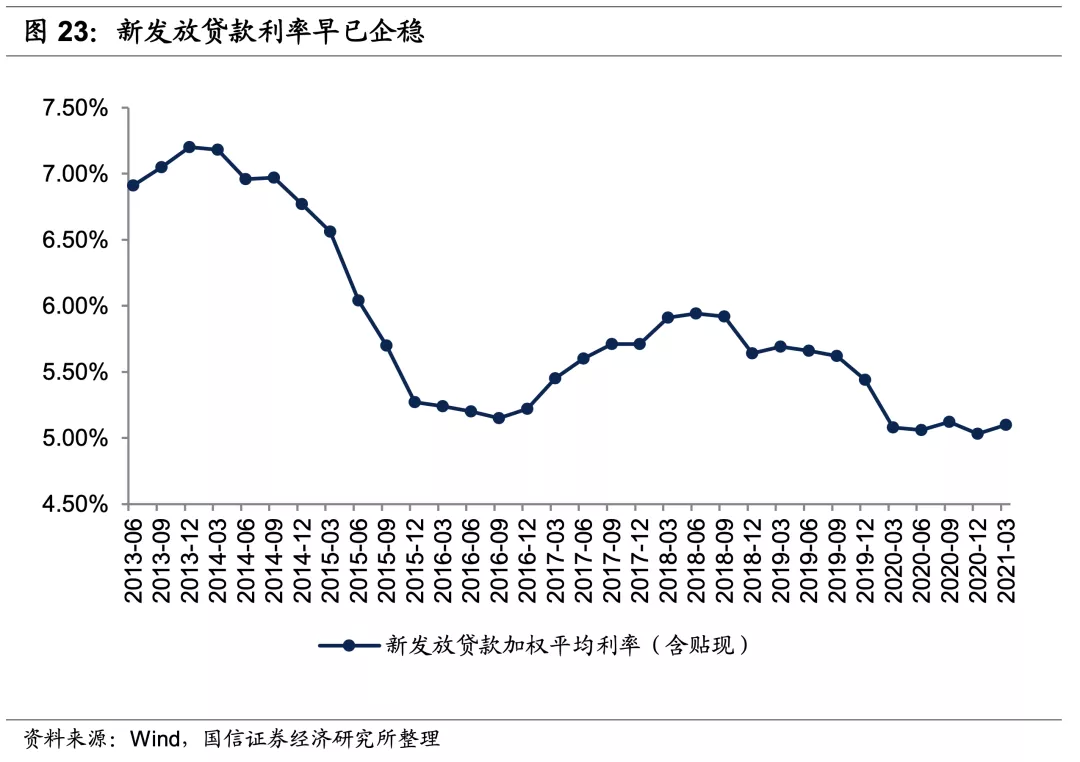

(1)随着按揭贷款在今年一季度重定价,贷款重定价已经基本完成,2019年下半年~2020年上半年LPR下降的影响已经释放,由于2020年4月份之后LPR再也没有调整过,因此后续整体贷款收益率有望保持稳定;

(2)近期随着存款利率自律上限的确定方式改革,银行存款成本也有望小幅降低。我们认为,其对银行业绩的直接影响可能并不是非常显著,但从侧面说明监管部门已经开始关注银行的负债成本压力,对银行而言意味着净息差的底部更加明确。

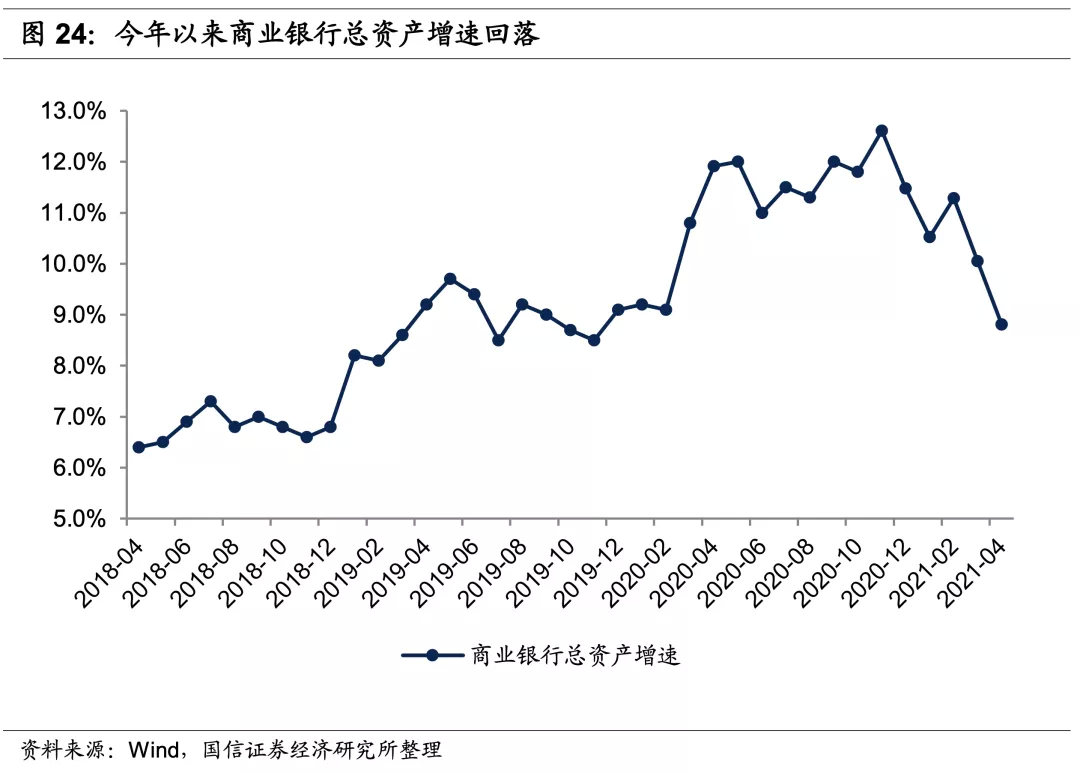

3.2 资产增速或继续回落,但不改收入增速回升的趋势

就短期边际变化而言,资产增速和净息差两个变量有“跷跷板”效应,其中资产增速对收入增长的边际影响不大,净息差变动更加重要。随着去年疫情期间宽松政策的退出,预计后续银行资产增速也会继续回落,但在净息差企稳的情况下,资产增速回落不会改善银行收入增速回升的趋势。

3.3 财富管理业务发展推动手续费收入增速回升

最后,近年来随着财富管理业务的快速发展,银行的手续费净收入增速也在回升。虽然目前财富管理业务收入在银行总收入中的占比还很低,短期内对银行收入增长的影响并不大,但对银行而言也算是一种额外的增量收入。

4、投资建议

综合来看,我们认为行业景气度在今年有望持续上行:

(1)资产质量改善是行业景气度上升的主要推动力。上市银行存量表内外不良出清,边际新生成减少,资产质量改善。过去几年银行拨备超额计提,在资产质量改善的情况下有望实现拨备反哺利润,推动利润增速上行;

(2)净息差企稳,收入增速有望回升。随着一季度贷款重定价完成,前期LPR下降的影响已经释放,后续净息差有望企稳,对净利润增长的不利影响减弱。资产增速与净息差变动此消彼长,但净息差对收入增速的影响高于资产增速,因此虽然行业资产增速回落,但收入增速反而有望回升。此外,财富管理业务快速发展推动银行手续费净收入增速回升,虽然短期来看对收入增长的影响不大,但也是一个加成。

我们在前文中已经分析过,目前银行板块的估值,不管是跟自身历史估值纵比,还是跟非金融板块横比,都处于比较低的水平,因此在行业景气度回升的情况下,我们看好板块的后续表现,维持行业“超配”评级。

5、风险提示

若宏观经济大幅下行,可能从多方面影响银行业,比如经济下行时期货币政策宽松对净息差可能产生负面影响、宏观经济下行时期借款人偿债能力下降可能会对银行资产质量产生不利影响等。

本文选编自“王剑的角度”,作者:国信证券银行团队;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP