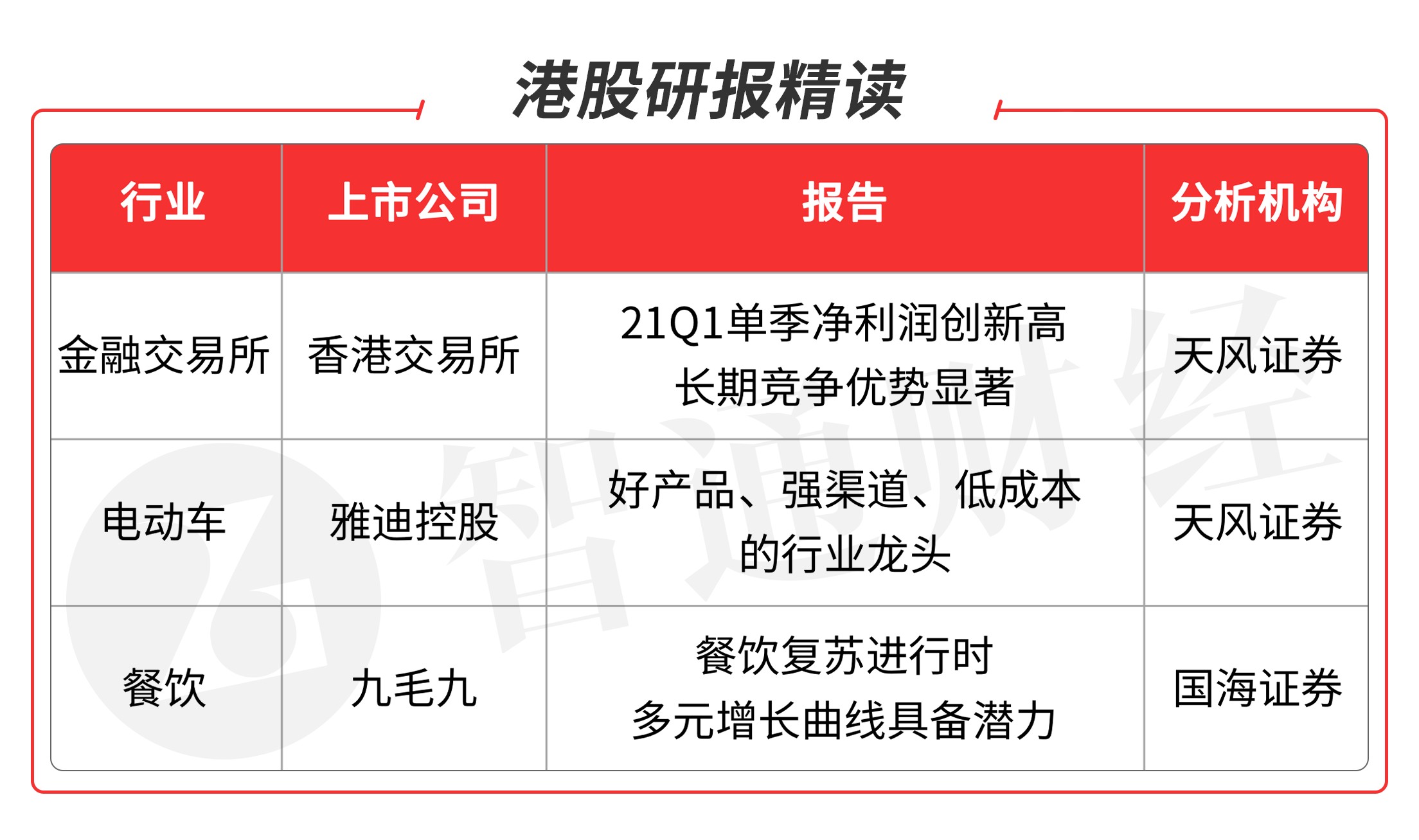

智通港股研报精读(07.07) | 关注金融、电动车和餐饮板块重点品种

①香港交易所(00388)将推出FINI,采用T+2结算周期。②21Q1单季净利润创新高。

雅迪控股(01585)预期中期纯利同比增长不少于40%。

九毛九(09922)餐饮复苏进行时,多元增长曲线具备潜力。

本期重点选择分析师看好的金融板块龙头公司、电动车龙头股和餐饮板块重点品种。

本期优选报告:

香港交易所(00388)

1、香港交易所(00388):21Q1实现收入及其他收益59.6亿港元,同比+49%;归母净利润38.4亿港元,同比+70%,符合预期。

现货交易热度高,互联互通收入创下新高。Q1现货市场ADT同比增长86%至2244亿港元,其中南下ADT同比增长181%至608亿港币,占本地ADT比重提升至13.5%。剔除南向资金的贡献,香港本地ADT增长也非常强劲,Q1ADT同比增长76%。北向ADT(买+卖)同比增加 63%至1268亿,沪深港通Q1收入7.37亿港元,同比增加82%。

按首次公开招股募资额全球第三,中概股回归热度不减。21Q1 港交所IPO 募资额达1366亿港元,是20Q1的9倍有多。制度优化持续吸引包括百度、快手、哔哩哔哩等大型企业或二次上市公司。对于香港交易所而言,优质上市公司持续上市将提升市场交投活跃度,2018 至2020年来港上市的28只(募资大于10亿美元)大型新股占2020 年现货平均每日成交额的24%、股票期权平均每日成交量的16%。

衍生品市场表现疲软,后续A股相关产品或将贡献增量。21Q1股本证券及金融衍生产品分部的收入减交易相关支出实现收入9.8亿港币,同比+11%。期交所衍生产品日均合约张数同比-23%,主要是套保需求回落。港交所将继续筹备推出A股指数期货合约,正与相关监管机构沟通以备审批。

商品分部收入3.6亿港币,同比-10%。LME交易每日交易额同比下降 21%,主要是收到疫情封锁,导致现场交易受阻。此外,LME上调每张合约的平均收费,在一定程度上抵消部分跌幅。现货驱动交易后业务收入大增。公司交易后业务分部收入及其他收益减交易相关支出22.4亿港币,同比上升28%。交易宗数增加及沪港深通北向交易费用收入创新高导致现货市场结算费大幅上涨。 投资收益净额减少1.74 亿港币,主要是低息环境下投资回报减少所致,但结算所基金及保证金平均金额上升,已抵消了部分减幅。

科技收入增长稳健,公司项目扭亏为盈。科技分部收入2.5亿港币,同比+17%,EBITDA上升26%。公司项目实现收入及其他收益总额2.7 亿港币,主要是源于21Q1公司资金的投资收益净额为2.2亿港币,较去年同期实现扭亏为盈。一季度年化投资净回报为2.59%,去年同期为-5.71%。

Q1港股ADT大增背景下,公司净利润创下单季度新高;IPO规模全球第三展示其吸引力,互联互通规模持续提升,短期印花税事件冲击有限。港交所的费用端控制较好,剔除捐款后营运支出只增长7%。Q1 EBITA同比提升61%至48亿港元,margin同比提升6个百分点至81%。预计21-23年归属股东净利润分别为161/189/217亿港元,分别同比+39.8%、+17.3%和+15.1%;对应的EPS分别为12.56 港元、14.60 港元和 16.65 港元。当前股价对应21E为39倍PE,维持“买入”评级。

风险提示:资本市场波动风险、互联互通进度不及预期、经营及业务风险。(天风证券/夏昌盛)

雅迪控股(01585)

2、雅迪控股(01585):公司电动两轮车的技术壁垒不高,整车的护城河主要体现在产品力和渠道力。1)产品:持续不断的高研发投入使得雅迪的产品力向上。目前,雅迪梳理SKU,打造畅销车型;核心技术与产品升级,如石墨烯三代电池、TTFAR8级增程系统, 冠能2.0与冠智系列。预计由于产品结构的变化,2021年雅迪ASP上升至 1889 元,毛利率上升至16.5%,同比提升0.6Pct。2)渠道:雅迪作为龙头,在确立“更高端”战略后,品牌得以推广,渠道迅速铺开。雅迪 2020年销量增长77%,其中42%依赖渠道增长,25%依赖单店门效提升。2020年经销商数量达2955家,同比增长37%,销售网点达3.5万家,专卖店数达1.7万家,同比增长41.67%,单店门效从508辆/店提升至635辆/家,同比增长25%。3)成本管理:雅迪市场占有率第一,收账快、付账慢,在供应链中议价能力大,高于竞争者的毛利率体现优秀的成本管理能力。

远期海外市场有潜力,东南亚、欧洲市场成为雅迪未来增长点。自 2016年来,东南亚燃油摩托车销量总计连年超过3000万辆,是全球最大摩托车市场。目前各国陆续出台“限油换电”政策,两轮车开启电动化进程。东南亚市场摩托车为出行工具,消费者注重性价比、续航,与国内市场类似,适合高性价比的雅迪切入。欧洲地区受益于环保观念和政策补贴,电踏车市场增长较快。2019年电踏车销量达340 万辆,同比增长21.43%。消费者消费能力强,追求产品的品质。雅迪率先发力高端电踏车领域,研发OKAWA 中置电机,推出5个应 用场景系列共11款SKU,未来进入欧洲市场。

根据业务拆分、销量拆分预测,预计公司2021-2023年销售1457、1821、2098万台,同比增长35%、25%、15%,单价为1889、1983、2080元/辆,营业收入预计为275.18、361.20、436.30亿元,同比增长42.1%、31.3%、21%,预计利润为16.20、22.50、30.50亿元,同比增长69%、39%、36%,对应PE为28.67X、20.65X、15X,按PEG 为0.8,给予2022年30X估值,目标价26.8港元,首次覆盖给予“买入”评级。

风险提示:竞争加剧行业盈利修复或不及预期;两轮车替换量不及预期;海外市场开拓不及预期。(天风证券/孙潇雅)

九毛九(09922)

3、九毛九(09922):2020年全球范围受到新冠肺炎影响,餐饮业遭受重创,受此影响,公司收缩九毛九品牌布局,但太二逆势扩张、快速恢复,在2020年3月太二的营业额就基本恢复至疫情前水平,从而带动公司2020年整体营收达到27.15亿元,同比上涨1.02%,超出市场平均。在堂食受到重创的情况下,公司仍实现微利,主要得益于外送业务提升,2020年全年,外卖业务占总收入的比例提升至 17.5%。品牌及模式及时跟随市场变化调整,是公司在疫情期间业绩制胜的关键,显示公司管理层较高的治理水平。

谨慎优选扩张路径,经营战略清晰。由于品牌老化问题,九毛九品牌各项经营指标远不及新品牌太二酸菜鱼,2020年九毛九餐厅同店销售额为3.69亿元,太二同店销售额达到8.87亿元。在充分考虑品牌经营差异的基础上,公司采取及时止损的扩张计划,关闭55间客流量相对较少的九毛九餐厅,门店覆盖范围逐步收缩至海南和广东区 域,并将剩余九毛九餐厅员工人数减少20%,有效优化经营效率。在九毛九退出的浙江、上海、北京等市场,新主力品牌太二酸菜鱼着力扩张,2020年全国共新增107间门店。敢于取舍的扩张逻辑为公司节省不必要开支,将更多精力集中于朝阳品牌太二酸菜鱼,蓄力发展第二增长曲线,经营战略清晰。

多业态经营,拓展新客群。公司注重品牌创新力,在新鲜感需求极强 的餐饮业,不断扩展品类枝叶,将机会和风险分散在多条品牌线上。 公司于2015年餐饮业经营遇到瓶颈之时,及时研发推出第二品牌“太 二酸菜鱼”,以“不拼桌,不加位”的保质服务吸引大众关注,通过 不接待四人以上顾客、精简SKU、自助式服务直接提升用餐效率,显著提高翻台率。2018至2019年太二翻台率保持在4.8以上,2020年受疫情影响翻台率降至3.8,但人均消费提升至79元,营收达到19.6 亿元,同比增长53.6%,占总营收的比例达到72%。借助太二品牌的成功经验,公司再度推出川菜品牌“太二前传”,在同菜系赛道不断扩张。与此同时,2020年8月公司推出“怂重庆火锅厂”,切入火锅赛道。与太二目标客群相同,锁定年轻消费,开业两周内就登上了大众点评广州火锅热门榜第一,评价多为“工业风、很潮、气氛活跃”等。怂火锅开业不到4个月后,在12月单月营业额已经突破200万元。频繁尝新跨界,不断为九毛九输入新鲜血液,多元增长曲线为公司长期可持续发展提供坚实潜力。

看好公司多元增长曲线的发展潜力,强大的品牌创新力、独特的营销思路、大胆的改革力度为公司注入持续增长动力。预计公司2021-2023年EPS分别为0.35、0.52和0.68元/股,对应当前股价PE分别为 72.0、48.2 和 37.2 倍,首次覆盖,给予公司“增持”评级。 n

风险提示:国内疫情反复风险;新品牌营收不达预期风险。(国海证券/赵越)

申明:本栏目所有分析仅为分享交流,并不构成对具体证券的买卖建议,不代表任何机构利益,同时可能存在观点有偏颇情况,仅供参考。各位读者需慎重考虑文中分析是否符合自身定状况,自主作出投资决策并自行承担投资风险。

扫码下载智通APP

扫码下载智通APP