最刺耳的夏日警报:美债市场的狂飙 恐正宣告再通胀交易终结?

尽管美股眼下依然形势一片大好,标普500指数周三再度刷新了纪录高位,然而许多美股投资者在眼下却正密切关注着美债市场的一举一动,在他们看来,近几个交易日债市的狂飙甚至可能比股市连创纪录新高,对下半年的行情走向更为具有指示性意义,因为这将决定着年内迄今最成功的交易策略——再通胀交易,是否即将偃旗息鼓。

过去几个交易日的种种迹象显示,曾在上半年重创全球债市、推动股市屡创新高,并重振长期休眠价值股票的再通胀交易,正在迅速退潮。而正如同一季度再通胀交易兴起之时,以10年期美债收益率的飙升为代表一样,眼下的市场转变,美债这一“全球资产定价之锚”也再度冲锋在了第一线。

美债狂飙

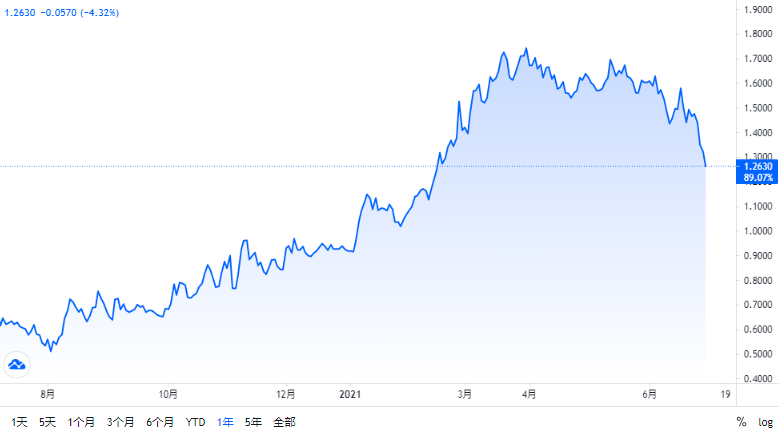

指标10年期美国国债收益率隔夜跌破了1.30%大关,而剔除通胀影响的实际收益率更是跌破了-1%的关口,这显露出市场交易员对经济增长的前景愈发感到不安。随着连续七个交易日下挫,10年期美债收益率在进入7月后还从未录得过阳线,目前已创下了2020年3月3日以来持续时间最长的一轮跌势。

对Delta变异毒株的经济影响以及大宗商品价格下跌的担忧,正在推动债券价格走高。与此同时,令许多投资者感到意外的是,美联储上月转向鹰派——暗示到2023年将加息两次,反而令人们对其试图让通胀在一段时间内升温的承诺产生了质疑。

最新经济数据的表现也助涨了上述担忧情绪。周二ISM公布的数据显示,美国6月非制造业PMI的扩张幅度低于预期。花旗集团的经济意外指标——衡量报告超出或低于预期的幅度,则已降至了2月以来的最低水平。

John Hancock投资管理公司的联席首席投资策略师Matt Miskin表示,从4月到5月,再进入6月,你可以看到很多经济数据趋于见顶,这在多类资产中激起了涟漪。尽管复苏仍在持续,但步伐无疑正在放缓,市场正在对此进行消化。”

道富环球投资管理公司(State Street Global Advisors)美国SPDR ETF业务首席投资策略师Michael Arone表示,“人们开始看到财政政策的好处消退,经济数据和业绩数据可能已经达到疫情爆发后的高点。”

这令投资者面临着一个关键问题,最近诸多通胀上升的迹象——包括最新显示以15年来最快速度上涨的二手房价格数据,是否都真的只是暂时的。

警钟敲响?

自5月中旬10年期美债收益率触及近期高点以来,标普500指数依然上涨了7%。然而,从美股的细分行业看,有迹象显示领涨板块的轮动正在再度上演。

罗素1000成长型指数自5月中旬以来已上涨了13%以上,而同期价值型指数仅上涨了约1.5%。投资者再度从对经济敏感的周期股和价值股转向大型科技股和成长股。

从纳斯达克100指数和道指的走势对比中,也可以得出类似的结论。债市的反弹重新点燃了人们对以科技股为主的纳斯达克100指数的追逐,后者近期接连刷新了纪录高位,而以周期股为导向的道指走势则升势滞后。

Capital Economics市场分析师Oliver Allen在一份客户报告中指出,“我们预计再通胀交易已无法再重现昔日辉煌,而原材料和能源股可能会受到大宗商品价格下跌的拖累”。他还表示,风险偏好回升和增长预期上升对市场转型的巨大提振可能已基本结束。

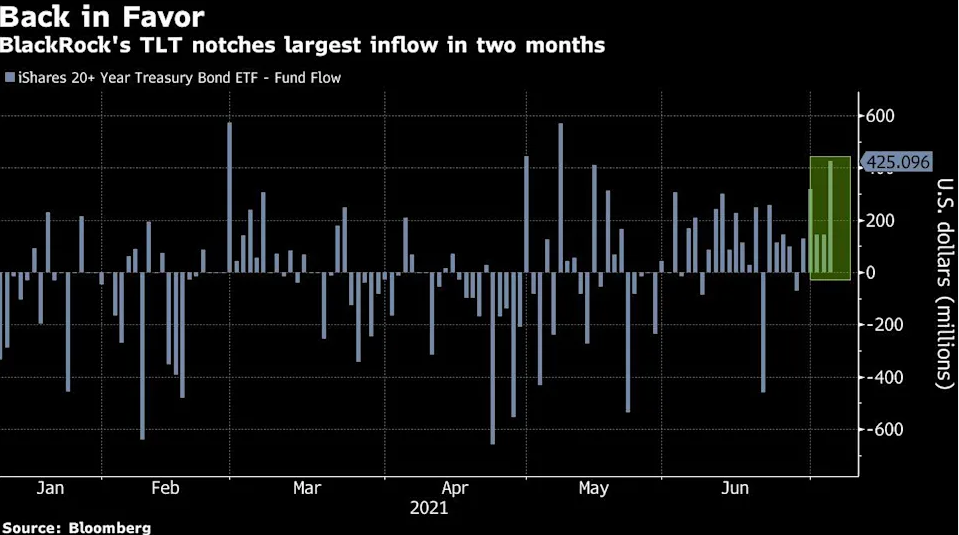

事实上,不光光是在股市和债市,在一系列衍生品市场上,类似的转变也正在上演。ETF市场上,价值型ETF产品本月短短几个交易日已经出现了4.54亿美元的资金流出,相比6月份28亿美元的流入规模出现了180度的逆转。与此同时,贝莱德的iShares20年期以上美国国债ETF(iShares 20+ Year Treasury Bond ETF)刚刚录得了两个月来最大的资金流入,同时该基金的未平仓空头头寸大幅缩水。

就连房地产基金也开始陷入困境。在经济重新开张之初,对商业地产和住宅地产的需求提振了这些基金。但目前,贝莱德的iShares美国房地产ETF已经连续四天出现资金外流,流出规模总计达15亿美元。

Miller Tabak首席市场策略师Matt Maley表示,“如果我们接下来看到美债收益率进一步下降,例如彻底宣告跌破1.3%关口水平,这将证实市场轮动已转向成长股。”

高盛集团(Goldman Sachs Group)编制的大宗经纪公司数据显示,对冲基金目前正再度押注成长型策略将优于价值型策略。截至7月1日,基金经理仍是价值型策略的净买家,但自第一季末以来买入速度已大幅放缓,甚至在6月初转为卖出。

全球最大的资产管理公司贝莱德周三则在其年中投资展望中表示,其已将美国股市仓位降至中性,部分原因是预期企业利润率将下降。

本文选编自“财联社”,作者:潇湘;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP