西南策略:全面降准助力科技牛走向高潮

摘要

** 7月9日,中国人民银行宣布,于7月15日下调金融机构存款准备金率0.5个百分点,降准释放长期资金约1万亿元。全面降准,提前到来!

** 我们认为,全面降准将助力科技牛走向高潮。

** A股有望复刻2013年的场景:宏观层面,经济增速放缓,流动性逐步收紧,海内外政策恢复正常化,刺激政策退出;产业层面,新兴产业渗透率快速提升,相关企业进入业绩兑现期,结构性牛市显现。

** 2021年,A股有望走出比2013年的创业板牛市更加持久、更有韧性的科技牛。原因有二:其一,当前的制度设置比2013年时更健康,更完善(IPO暂停VS科技板块注册制)。2013年由于IPO暂停,上市公司通过外延并购来增厚业绩,公司原股东自身的持续经营能力不强。而当前A股已经在创业板、科创板实施注册制,新兴科技企业可以快速上市,自身续航能力更强。其二,当前的产业趋势比2013年时更持久。2013年时的主流产业影视、游戏与计算机,各有一定的瑕疵,上市公司业绩更类似于项目制,持续性欠佳。而当前,以新能源、物联网、军工为代表这轮科技趋势将更加持久。如新能源车的渗透率仅有10%左右,半导体领域的进口替代率也不高,智能驾驶(物联网)的渗透率就更低,这些领域未来都还有很大的成长空间。

** 投资策略上,主要是两大方向可以布局:其一,“碳中和”大战略下的新能源车和新能源板块。这两个领域是政策有保障、市场需求又落地,使得业绩能够持续增长的板块。其二,是半导体与物联网产业。半导体领域是科技板块的基础产业,从传统半导体,到物联网、智能驾驶、AR/VR领域,都离不开半导体产业提供的各种元器件。而物联网产业,则当前处于景气上行期,龙头公司业绩将持续释放。此外,还可以适当关注军工的尖端产品领域的龙头企业。

** 在标的选择上,建议关注天奈科技(688116)、宁德时代(300750)、长安汽车(000625)、西部超导(688122)、光威复材(300699)、航发动力(600893)、泰晶科技(603738)、惠伦晶体(300460)、乐鑫科技(688018)、三安光电(600703)、新益昌(688383)、国民技术(300077)、北方华创(002371)、中芯国际(688981)、联创电子(002036)、隆基股份(601012)、通威股份(600438)等。

风险提示:中美冲突激化

1月度观察:全面降准助力科技牛走向高潮

2021年7月7日,国务院召开常务会议,提出要“适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降”。7月9日,中国人民银行宣布,于7月15日下调金融机构存款准备金率0.5个百分点,降准释放长期资金约1万亿元。全面降准,提前到来!

我们认为,全面降准将助力科技牛走向高潮。

2021年,A股有望走出比2013年的创业板牛市更加持久、更有韧性的科技牛。原因有二:其一,当前的制度设置比2013年时更健康,更完善(IPO暂停VS科技板块注册制)。2013年由于IPO暂停,上市公司通过外延并购来增厚业绩,公司原股东自身的持续经营能力不强。而当前A股已经在创业板、科创板实施注册制,新兴科技企业可以快速上市,自身续航能力更强。其二,当前的产业趋势比2013年时更持久。2013年时的主流产业影视、游戏与计算机,各有一定的瑕疵,上市公司业绩更类似于项目制,持续性欠佳。而当前,以新能源、物联网、军工为代表这轮科技趋势将更加持久。如新能源车的渗透率仅有10%左右,半导体领域的进口替代率也不高,智能驾驶(物联网)的渗透率就更低,这些领域未来都还有很大的成长空间。

我们首先来看行业趋势。我们在之前报告《科技牛的七大方向》中就已经指出,当前新一轮科技革命已经开启,新兴科技产业发展进入到渗透率不断提升的阶段。

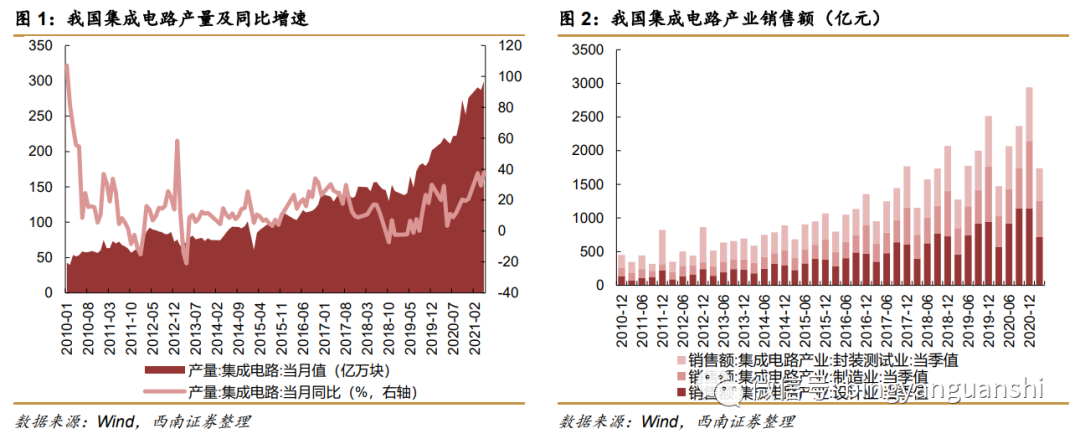

先来看半导体和物联网。作为“工业的粮食”,半导体对于经济、社会发展至关重要。不断提升的算力需求驱动半导体产业发展:一方面,半导体行业仍然大力攻克先进制程;另一方面异构集成、第三代半导体、光子芯片等后摩尔时代的颠覆性技术也不断取得新突破。我国在半导体制造设备、多个关键材料等方面仍依赖进口,在国家政策和资金的大力支持下,国产替代正在加速。

5G通信的普及、半导体产业的发展、智能驾驶开始普及,为物联网的发展从供给到需求都做好了准备。云边端一体+智能化成为可能,目前我们正处于新周期的起点,半导体制程和产能提升带来了更强的算力,半导体化也赋予了更多行业新的生命力,物联网的扩展进一步收窄了人机交互的边界,深度学习赋予了机器更接近于人脑的能力,万物互联+智能化引领的新科技创新周期已经开启。根据信通院的预测,预计未来10年,我国5G设备年支出额将从2020年的580亿元增加至2030年的5253亿元,云计算市场未来几年仍会保持20%以上的高速增长,半导体行业已经开启新的景气周期,无人驾驶会成为下一个爆点应用,能源革命也会成为未来三十年人类的主题之一。

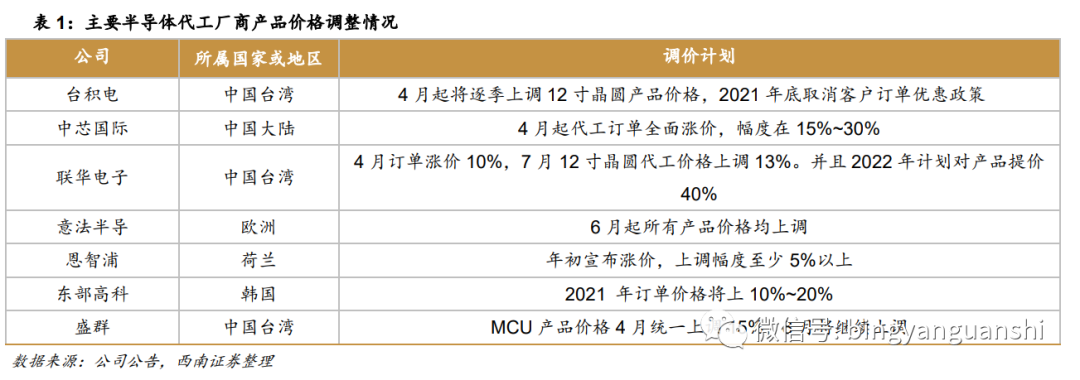

我们在报告《产业观察:“缺芯”带来的投资机遇》中详细分析了半导体缺芯的演绎过程,并且预计下半年半导体行业将进入补库存周期,芯片供需失衡的状况将延续到2022年,结构性的短缺可能持续存在:(1)供给端,疫情背景下,车规级芯片产能受挤兑,“芯片荒”开启;(2)需求端,5G、PC、新能源车、云计算、能源等行业维持高景气,预计行业将在下半年进入主动补库存阶段,芯片出货量将实现量价齐升;(3)供需错配掀起全球芯片涨价潮。2020年疫情冲击影响了晶圆厂扩产能的节奏,新一轮产能预计明年Q1-Q2才能充分释放,行业供不应求的状态仍将持续。叠加今年商品价格大幅上行的影响,涨价从晶圆代工环节开始逐步传导,封测、材料等环节企业纷纷涨价。

再来看“碳中和”大背景下的新能源发展。新能源车和光伏为代表的新能源,无疑是这轮“碳中和”大潮中的佼佼者。

随着全球科技革命的逐步深化,各国对能源的需求量将会不断加大。但同时,叠加能源消耗所导致的生态环境恶化和传统能源资源日益减少等问题,传统石化能源与能源消费需求之间的矛盾日益尖锐,各国相继提出碳中和目标。2020年,中国在气候雄心峰会上,庄严提出:到2030年,实现单位国内生产总值二氧化碳排放比2005年下降65%以上,而非化石能源占一次能源消费比重将达到25%左右,森林蓄积量将比2005年增加60亿立方米,风电、太阳能发电总装机容量将达到12亿千瓦以上。

根据世界资源研究所按行业划分的全球排放量细分来看,近四分之三的排放量来自能源使用,包括电力、热力和交通。这意味着在推动碳减排过程中,改善电力产业的能源结构、提高光伏装机量以及推广交通领域新能源汽车是最重要的两个部分。由此,自上而下来看,随着“30·60”双碳目标的提出,在“十四五”开局之年,新能源将持续迎来蓬勃发展新机会。

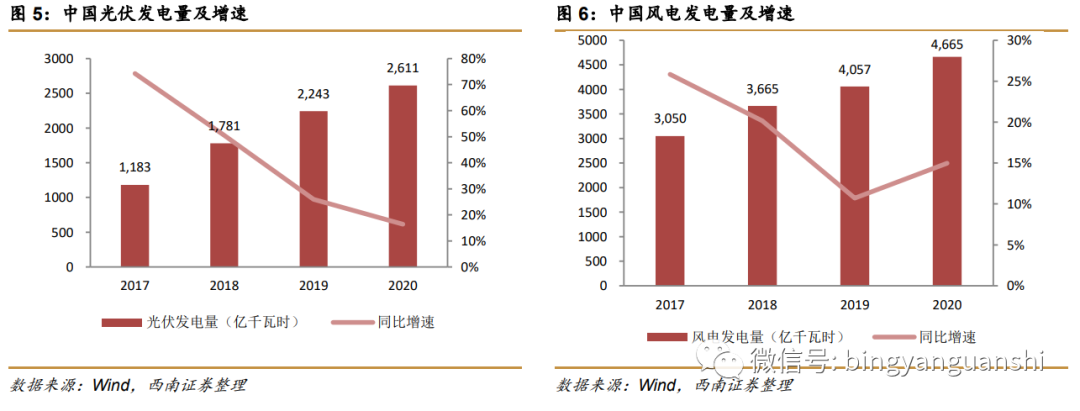

根据国家能源局公布的年全国电力工业统计数据显示:2020年,全国电源新增装机容量19087万千瓦,其中水电、风电和太阳能发电分别是1323万千瓦、7167万千瓦和4820万千瓦。截至2020年底,全国发电装机总量为22亿千瓦,风电累计装机占比达12.8%,太阳能装机占比达11.5%,风电和光伏装机合计占比24%。其中,光伏市场累计装机量为253GW,新增装机量同比增长60%,累计装机量连续6年位居全球首位;光伏新增装机48.2GW,连续8年位居全球首位;光伏发电量为2605 kWh,同比增长16.2%,占总发电量比重3.5%。

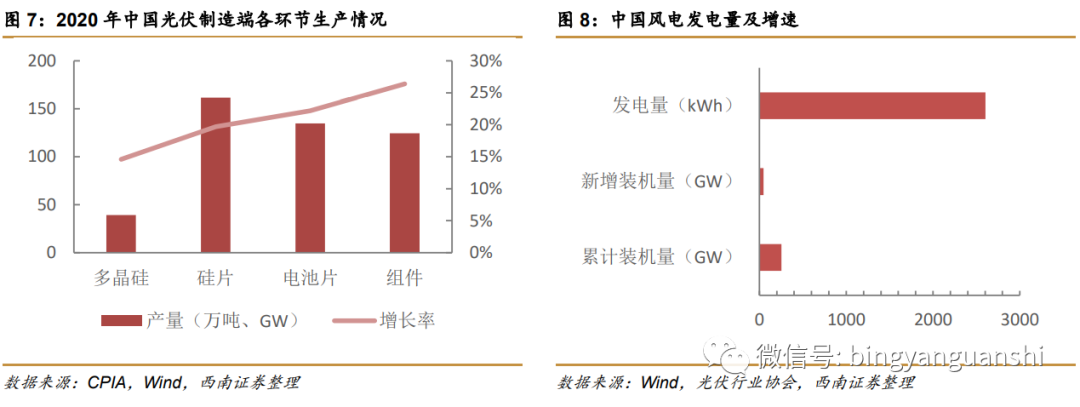

受光伏玻璃、EVA胶膜等供应紧张导致的原辅材料价格上涨、硅料供应紧张等因素影响下,我国光伏产业规模持续扩大。其中,2020年我国多晶硅产量39.2万吨,同比增长14.6%,连续10年位居全球首位;光伏组件产量124.6GW,同比增长26.4%,连续14年位居全球首位;硅片、电池片产量同比均实现双位数增长。随着新建产能的不断释放,产业集中度进一步提升,头部企业产量规模也大幅提升。全球知名商业资讯服务供应商IHS Markit指出,预计2021年全球光伏新增装机量将达到158GW,中国将占30%,也就是47 GW左右。“十四五”期间,我国光伏市场受益于政策利好,将迎来市场化建设高峰,预计国内年均光伏装机新增规模将远高于47 GW。

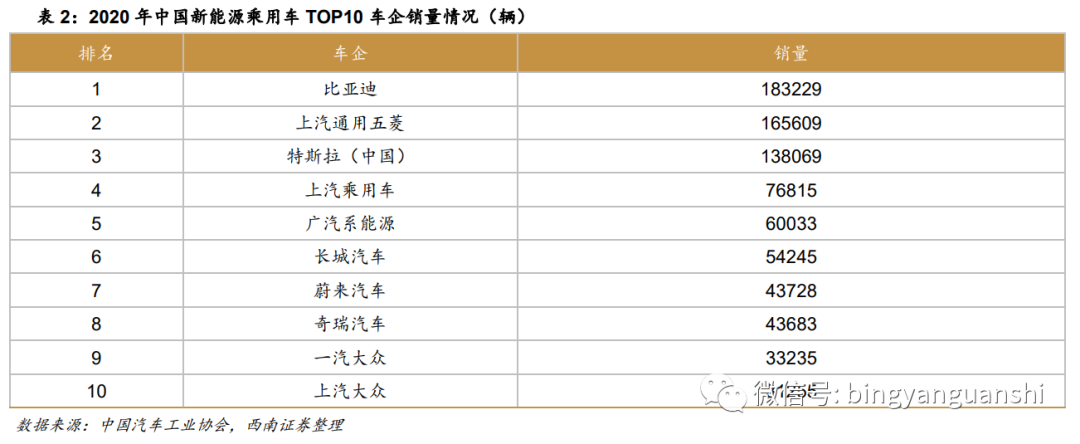

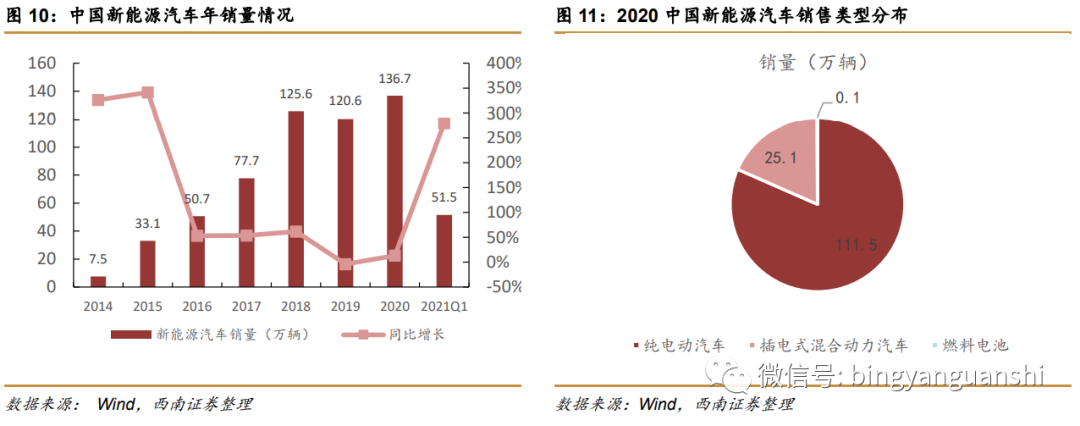

再看看下游蓬勃发展的新能源汽车。在碳中和的顶层设计下,随着补贴政策的淡出,我国新能源汽车市场逐步从政策补贴导向阶段转向为自发需求导向市场驱动阶段。目前我国已经成为全球最大的新能源汽车市场,2020年,全球新能源汽车销量达到324万辆,中国新能源乘用车市场占全球市场的41%,销量为136.7万辆,同比增长10.9%。我国《新能源汽车产业发展规划》提出,到2025年新能源汽车新车销售量要达到汽车新车销售总量的20%左右。随着中国制造业迈向智能化,汽车智能与互联网深度融合,新能源汽车行业已步入高质高速发展期。

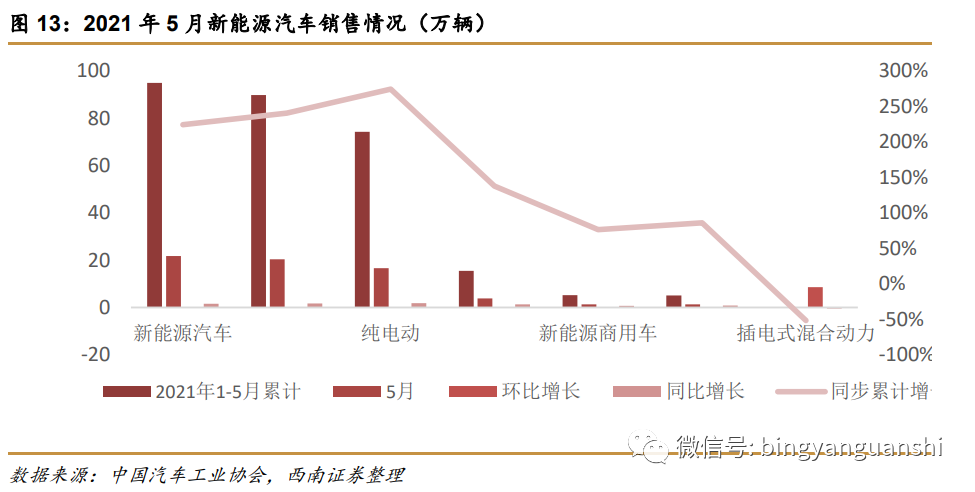

过去几年新能源汽车销量呈快速增长态势,从2020年新能源汽车销售类型结构看,纯电动汽车销售量超过80%,混动汽车销售量为18%,(图)随着新能源技术的提升和无人驾驶的加持,预计新能源汽车渗透率将持续提升,带动产业链持续景气。中汽协公布的最新数据显示,今年5月,我国新能源汽车销量达21.7万辆,环比增长5.34%,同比增长164.63%,累计销量达93.8万辆,同比增长224.57%。当月新能源乘用车销量达到20.4万辆,环比4月增长5.9%,同比增长168.6%,呈现强势增长的良好态势。其中纯电动销量16.6万辆,同比增长180%;插电混动销量3.8万辆,同比增长128.3%,占比较少。

新能源商用车5月销量1.3万辆,环比4月下降1.6%,同比有所提升。从生产方面来看,2021年1-5月新能源汽车累计产量96.7万辆,同比增长224%。5月新能源汽车产量21.7万辆,同比增长151.7%。其中新能源乘用车产量达20.4万辆,环比微升,同比增长163.8%。纯电动汽车和插电式混合动力汽车分别完成生产16.9万辆和3.6万辆,同比分别增长1.97倍和0.72倍。5月新能源乘用车市场多元化发力,批发销量突破万辆的企业从大到小分别是:特斯拉中国33463辆、比亚迪32131辆、上汽通用五菱27757辆和上汽乘用车11049辆。本月比亚迪插电混动车销量达到13420辆,环比增长44%,成为插混增长新亮点。

新能源板块存在趋势性机会。整个新能源在碳达峰、碳中和的背景下,光伏及新能源汽车产业链将持续受益于政策利好、技术加快迭代、集约化降成本等多重利好因素。

光伏方面,根据全国风电、太阳能累计发电量比例得算出:当2030年风电、太阳能发电总装机容量将达到12亿千瓦以上,国内光伏装机量可达4.3亿千瓦。为加快推进屋顶分布式光伏发展,国家能源局拟在全国组织开展整县(市、区)推进屋顶分布式光伏开发试点工作。国家能源局综合司与6月23日下发关于报送整县(市、区)屋顶分布式光伏开发试点方案的通知。通知指出,党政机关建筑屋顶总面积光伏可安装比例不低于50% ,学校、医院等不低于40% ,工商业分布式地不低于30%,农村居民屋顶不低于20% 。根据国家统计局数据和中国建筑科学研究院测算,我国目前既有建筑面积约800亿平方米,同时目前市场上每年新增近一亿平米的采光瓦屋顶面积,一旦走向规模化应用,BIPV将是一个近万亿元的市场。同时,随着硅料和硅片价格回归,中下游产业链盈利能力有望逐步恢复。

在新能源车领域,2020年全球新能源汽车实现销量324万辆,同比增长超40%,当年全球新能源车渗透率近4%左右。根据国内此前出台的政策是2025年新能源车渗透率要达到20%,而中汽协数据指出2020年我国新能源汽车的渗透率只有5.9%,这意味着,未来的5年国内新能源汽车的整体复合增速会在27.65%以上,根据中汽协预测2025年我国汽车销量有望达到3000万辆,对应下来到2025年中国的新能源车的销量需达到549万辆左以上。整个下游端的爆发将相应地带动相关的产业链的发展,尤其是动力电池、锂电设备、锂电材料等。

投资策略上,我们认为科技领域主要两大方向可以布局:其一,“碳中和”大战略下的新能源车和新能源板块。这两个领域是政策有保障、市场需求又落地,使得业绩能够持续增长的板块。其二,是半导体与物联网产业。半导体领域是科技板块的基础产业,从传统半导体,到物联网、智能驾驶、AR/VR领域,都离不开半导体产业提供的各种元器件。而物联网产业,则当前处于景气上行期,龙头公司业绩将持续释放。此外,还可以适当关注军工的尖端产品领域的龙头企业。

在标的选择上,建议关注天奈科技(688116)、宁德时代(300750)、长安汽车(000625)、西部超导(688122)、光威复材(300699)、航发动力(600893)、泰晶科技(603738)、惠伦晶体(300460)、乐鑫科技(688018)、三安光电(600703)、新益昌(688383)、国民技术(300077)、北方华创(002371)、中芯国际(688981)、联创电子(002036)、隆基股份(601012)、通威股份(600438)等。

风险提示:中美冲突激化

2、本周市场行情

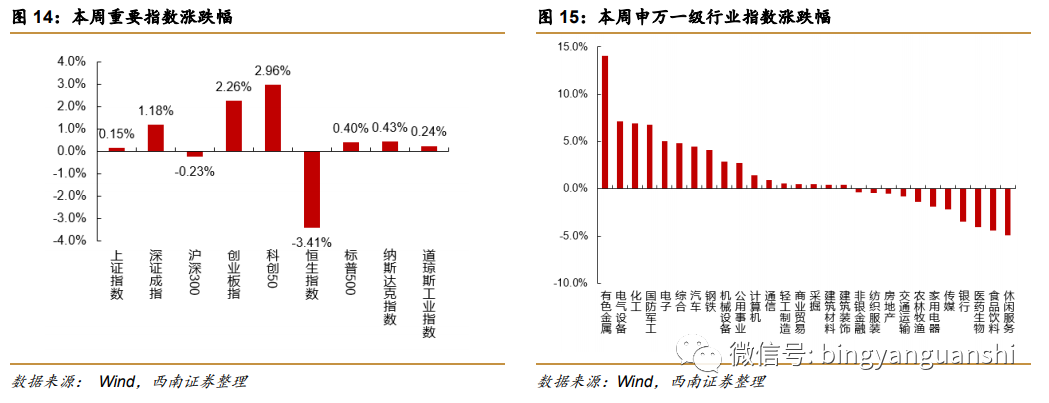

本周(7月5日至7月9日),上证综指上涨0.15%,深证成指上涨1.18%,沪深300下跌0.23%,创业板指上涨2.26%,科创50上涨2.96%。恒生指数下跌3.41%,标普500上涨0.40%,纳斯达克指数上涨0.43%,道琼斯工业指数上涨0.24%。

申万行业中,有色金属(+14.03%)领涨,电气设备(+7.16%)、化工(+6.94%)、国防军工(+6.80%)、电子(+5.05%)涨幅居前;休闲服务(-4.91%)、食品饮料(-4.38%)、医药生物(-4.05%)、银行(-3.48%)、传媒(-2.21%)跌幅居前。

3、股市流动性追踪

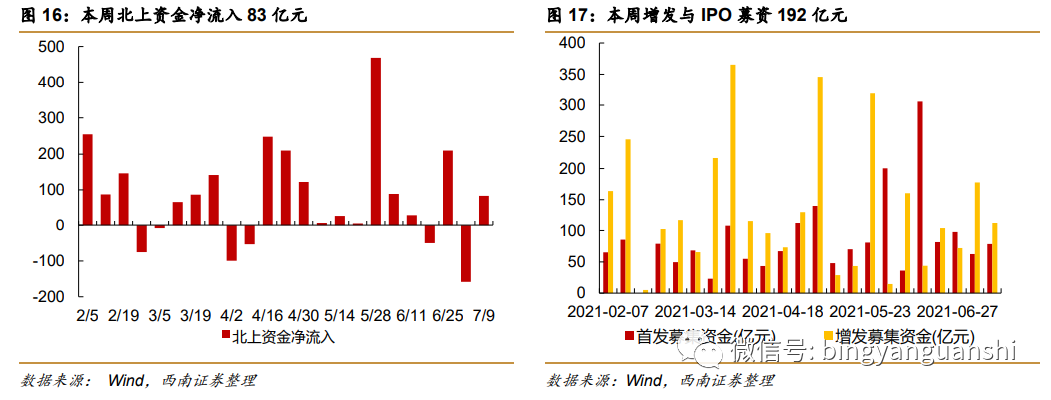

北上资金:本周北上资金净流入83亿元,北上资金净流入最多的个股是五粮液、万华化学、北方稀土,分别流入17亿元、14亿元和7亿元。

基金发行:本周新成立的股票型+混合型基金41只,规模252亿元;上周新成立的股票型+混合型基金42只,规模279亿元。

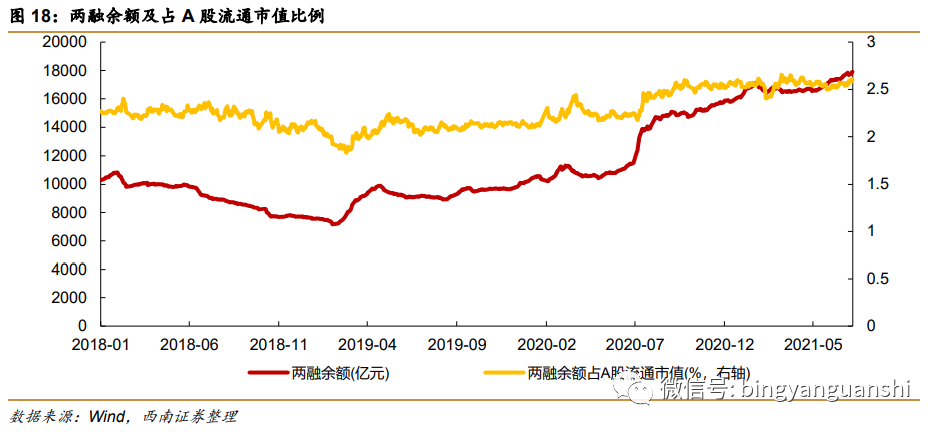

融资融券:截至7月8日,两融余额17908亿元,占A股流通市值的比例为2.61%。

新股上市:本周上市新股14家,增发与IPO共募资192亿元。

限售股解禁:本周限售股解禁649亿元,预计下周解禁1610亿元。

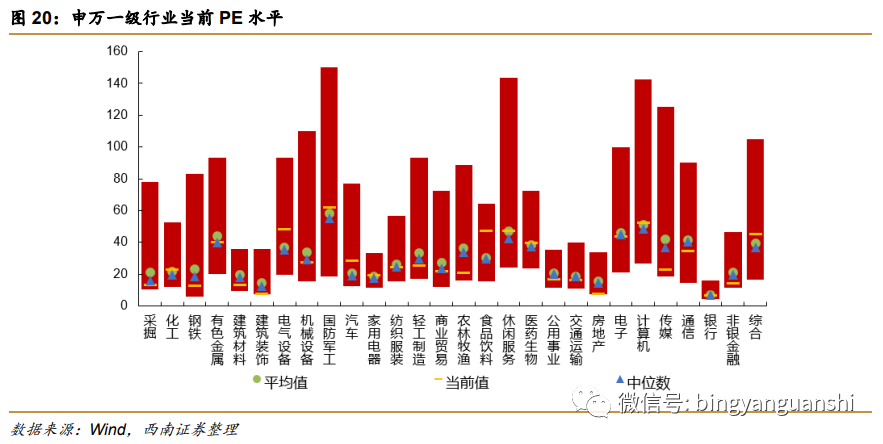

4、板块及行业估值水平

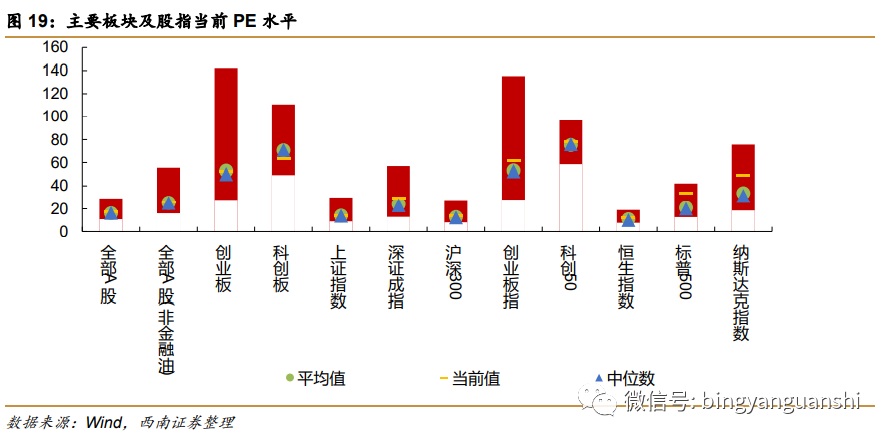

全部A股当前PE(TTM,整体法)为17.58,上周为17.46,上升0.12;全部A股(非金融石油石化)当前PE(TTM,整体法)为25.93,上周为25.56,上升0.37;创业板当前PE(TTM,整体法)为52.48,上周为51.56,上升0.92;科创板当前PE(TTM,整体法)为63.47,上周为62.38,上升1.09。

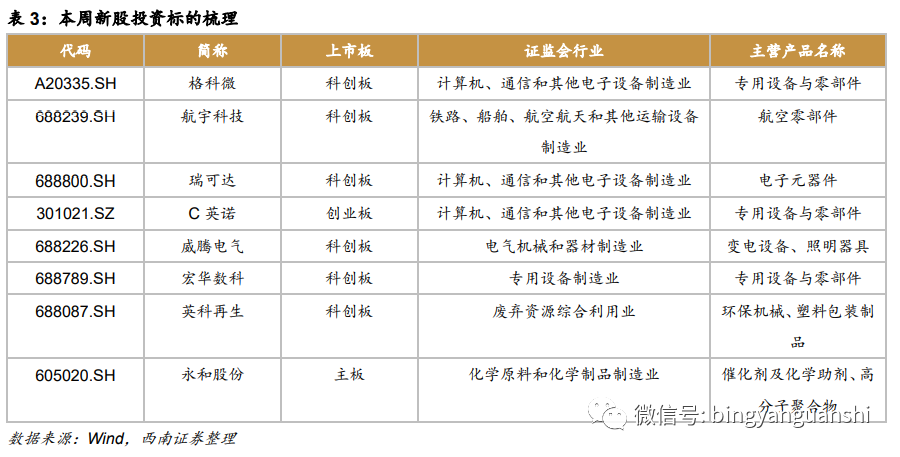

5、新股投资标的梳理

本文编选自“冰眼观市”微信公众号,作者为西南政策策略团队;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP