科技股什么时候暴跌?

2021年的股市,周期和成长出尽了风头。

以中远海控为代表的强周期,和以宁德时代为代表的高成长,是目前市场偏好的两种风格。

周期股、成长股的上涨逻辑类似,都源于不断超预期的业绩。

二者并不独立,当周期股碰到难得一见的高景气,而公司本身又有成长性,那股价便会开启一路狂飙模式,比如过去两年的牧原。

有时候,公司的成长性太强,以至于大家都快忘了其原本的周期性,开始用 “这次不一样”来暗示自己,给不断上升的股价找理由。

然而,结果每次都一样,再强的成长也摆脱不了周期的安排。

这一回,国产替代逻辑下的高成长半导体企业,遇到了前所未有的高景气周期,未来会如何演绎呢?

01 万物皆周期

霍华德·马克思在其书中曾这样描述过“周期”:

“每个投资人都想弄清楚自己现在所处的周期位置。

我们如果懂得周期,就可以顺应周期的趋势,把投资做得更好:

当赢面对我们更有利时,我们可以增加赌注,投入更多资金买入资产,提高组合的进攻性;

相反,当赢面对我们不利的时候,我们可以退出市场,把钱从赌桌上拿回来,增强组合的防守性。”

周期说起来很简单,就是在行业低谷时买入,达到高点时再卖出。

但实际上,影响周期的因素有很多,事件的发展也有很大的偶然性,我们无法准确地预测。

因为随机性的存在,妄图通过经验主义,就能抓住周期的拐点,这完全不现实。

如果对猪周期有一定了解的话,就应该清楚养猪股大概要在低猪价时买入,高猪价时卖出。

上轮猪周期底部在18年上半年出现,当时养猪企业普遍亏损,市场也认为周期拐点即将在Q3到来。

结果,非洲猪瘟在8月份爆发,从18年下半年到19年中,各大猪企损失惨重,产能也在大幅下降。

19年下半年开始,猪价终于企稳进入上行周期,并在20年创下新高。

回顾本轮猪周期,如果你依赖过去经验,判断猪价会在18年下半年回升并提前建仓,就将经历一波很大的回撤。

到了19年初,相关公司股价开始快速爬升,牧原短时间翻了3倍,而当时的猪价仍在底部,股价比猪价的反应快了大半年。

可见,各种各样的随机因素会影响周期的时间和长短,让我们难以预测,无法有效制定规则。

周期可能会迟到,但从来不会缺席。

虽然不好预测,但周期行业里的公司会始终保持周期属性,这点毋庸置疑。

当一只股票持续上涨的时候,唱多的人会为了股价继续上涨寻找各种理由,总结成一句话就是——“这次不一样”。

去年工程机械大火的时候,很多人觉得三一重工、中联重科、徐工机械这三巨头具有持续成长性,不应该再称呼为周期股,而应该以成长股来估值。

为此还列举了很多理由,比如大量基建会拉动需求、人口老龄化会加速机器替代、海外空间巨大等等。

最后的结论是,工程机械企业的估值PE应当在15~25倍之间,还有不小上涨空间。

而到了今年,三巨头股价基本都腰斩了一半,觉得“这次不一样”而买在高位的韭菜们,又被市场爸爸狠狠教育了一回。

教训深刻!

房地产、基建、设备更新,共同推动了本轮长达五年的繁荣周期,期间,三一重工营收突破千亿,净利润翻了70多倍。

但增速再快也不代表其能无视周期,结合国内挖掘机销量连续下滑的背景,三一股价打折也就不足为奇了。

周期股就是周期股,披着高成长的外衣也无法掩饰其强周期的本质。

三一如此,牧原也是如此,行业下行的大趋势一旦开启,没到达底部之前不会停止。

千万不要再纠结三一、牧原怎么操作的问题了,要么躺平装死,坚持到下轮景气周期;

要么趁反弹先跑路,等到了底部再杀回来。

所以,如果能对周期有更多的认识和理解,我们就能不错过行业的高景气机会,也能避免在行业下行的过程中接飞刀。

02 半导体的周期性

从历史上看,周期性是半导体产业的基本属性之一。

跟传统周期性行业类似,半导体也存在着产能、库存和需求的不可能三角。

目前发生的情况是,由于从投资到产能释放的前置时间较长,使得半导体厂家难以应对突然上升的短期需求,因供给不足而导致产品价格上升。

自去年底大众公司传出停产消息以来,陆续有多家汽车制造商因芯片短缺遭遇短暂停产。

随后,缺芯现象开始从汽车传导至各个领域,芯片行业的平均交货期也从12周上升至17周。

从需求端来看,疫情引起的居家办公、宅娱乐明显带动了电子产品需求量的增长。

以PC和平板为例,2020年的同比增速分别达到了13.1%和13.6%,成功止住了前两年的增长颓势。

手机厂商这边,自19年被美国列入实体名单后,华为便开启了疯狂扫货模式,在去年9月15号断供日前大量下单,囤积了一大波芯片储备。

其他手机厂出于疫情反复、被制裁等考虑,也纷纷效仿华为,提前下单锁定芯片产能,增加了上游的供应压力。

不过,最迷幻的还是各大整车厂的操作。

去年上半年受疫情冲击,全球汽车市场一蹶不振,销量同比下滑近四成,戴姆勒、大众、通用等厂商索性关厂砍单,纷纷取消了芯片订单。

结果,下半年需求恢复迅速,加上新能源车的助攻,整车厂们又开始大量下单。

车用芯片的排产通常要早于整车出货半年左右,前面因为疫情停产,砍掉芯片订单,后面需求上来,又因为缺芯停产,车企们的这波操作也是没谁了。

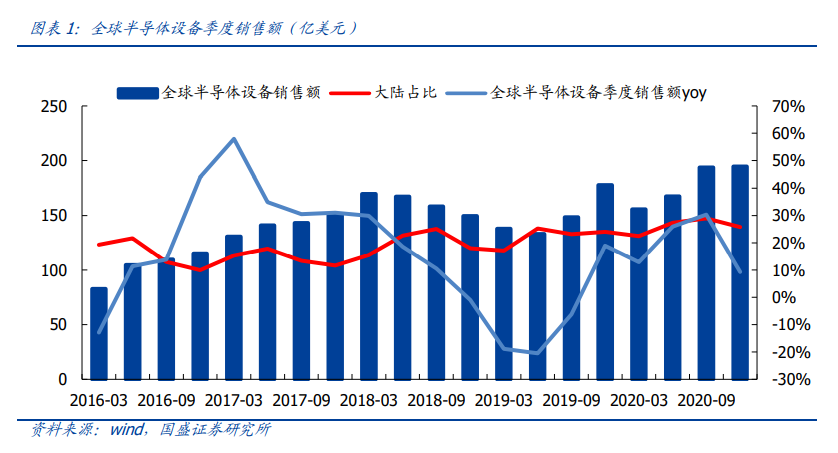

从供给端看,过去2年的扩产速度也完全没跟上需求增长。

18、19年全球电子产品、汽车销量拉跨,又叠加中美贸易战等因素,芯片的整体扩产意愿不高,这两年全球半导体设备销售额也出现了明显下滑。

18、19年的资产支出下滑,直接传导到现在,结果就是产能明显不足。

另外,车用半导体主要依赖成熟制程,对8英寸晶圆的需求很高,占到了总体需求的79%,对高制程12英寸晶圆的需求仅为12%。

而之前,台积电、三星等晶圆厂的扩产都集中在12英寸先进制程,导致8英寸的产能增速明显不及需求。

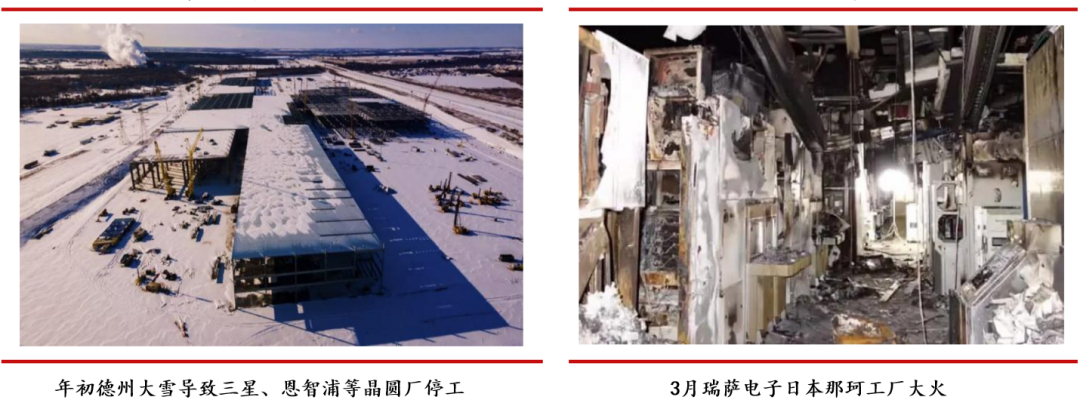

除了传统的供需端因素外,各类突发情况也让本就稀缺的芯片产能,挨了一记又一记重锤。

去年10月,美国制裁中芯国际,限制出口半导体设备,影响扩产速度;

今年2月,德州遭遇暴雪,三星、恩智浦、英飞凌等晶圆厂受灾停工,导致12英寸供应缺口持续扩大;

3月,主要汽车芯片厂商瑞萨电子的半导体工厂发生大火,直到6月底才完全恢复产能;

4月,台湾遭遇50多年以来最大旱灾,台积电、联电等耗水大户产能受损;

6月,东南亚和台湾的疫情持续恶化,全球近3成的封测产能受到影响。

以上事件进一步加大了芯片的供需缺口,拉长了本轮半导体景气周期。

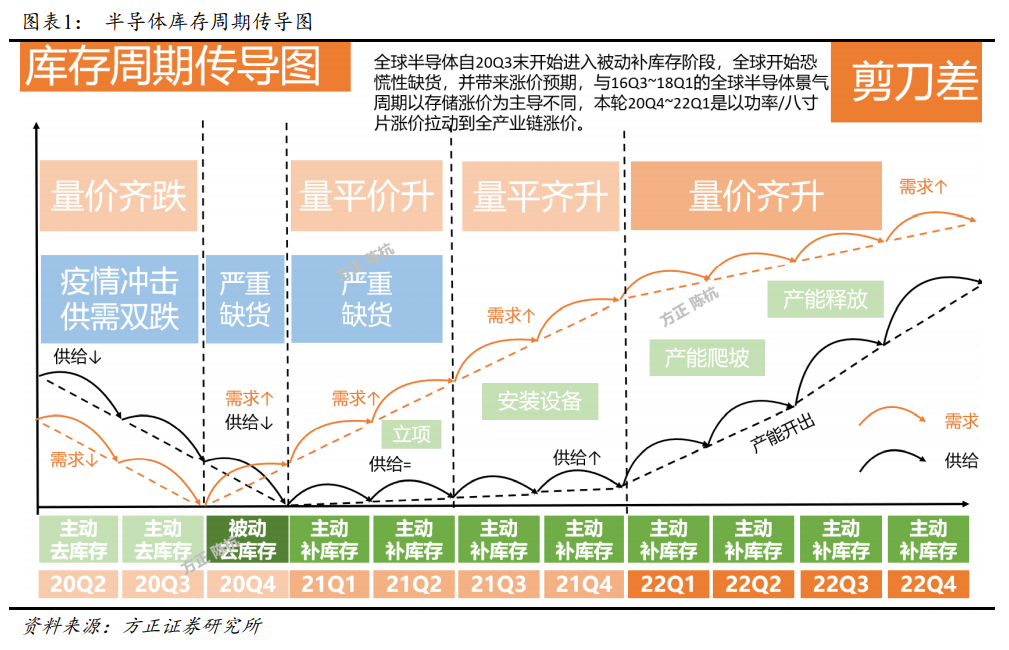

以库存视角来看,本轮半导体周期可以划分成四个阶段。

1)第一阶段:主要在20年上半年,由于疫情冲击,导致供应、需求两端双双下滑,芯片库存快速出清。

2)第二阶段:20年下半年至21年底,需求端恢复速度快于供应端,一芯难求的情况出现,芯片价格飙升,也是我们现在所处的阶段。

3)第三阶段:21年底至22年上半年,随着产能逐渐恢复和新建产能释放,缺芯局面缓解,从量价齐升逐渐过渡至量升价跌,景气度达到顶点。

4)第四阶段:22年下半年往后,产能增速超过需求增速,开始出现产能过剩、库存积压,景气度逐渐下降直至底部。

正常晶圆厂的扩产周期大约为12~24个月,去年下半年开始新建的产能,最快会在今年底开出,大批量的产能也将在明年释放。

因此,大部分机构也预计,芯片供需失衡会在明年上半年恢复正常。

03 周期中的机遇和风险

国内的半导体产业,除了会受到全球性大周期的影响,还有一条非常硬核的逻辑,就是国产替代。

中国是全球第一大芯片消费国,相比于世界巨头,国内厂商们面临非常大的内需空间。

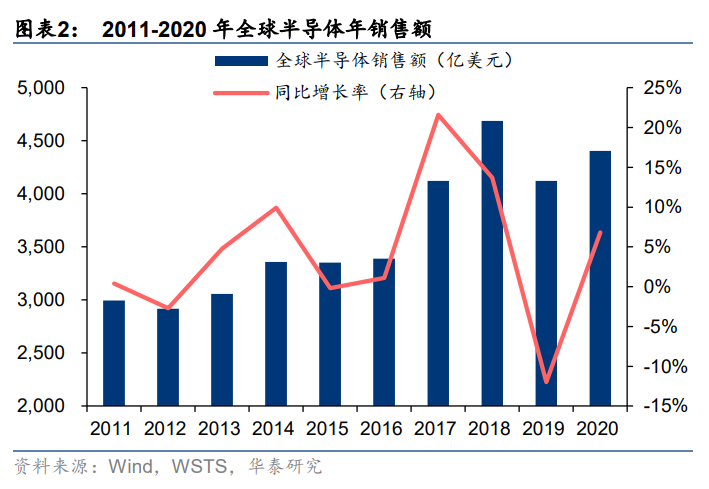

2010~2020年,全球半导体市场的复合增速大约为3.6%左右,中国在其中的份额从2014年27.3%提高至2020年34.4%。

因此,本轮国内半导体行情,由周期上行和国产替代两大因素共同支撑。

国外厂商受疫情和各类自然事件影响较大,下游汽车、电子制造商都在引入多家供应商以保证供应链稳定,国内半导体厂商获得了很多机会。

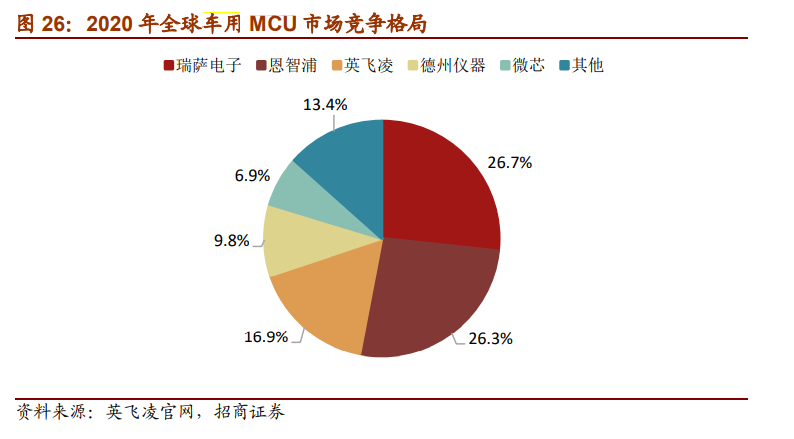

比如本次缺芯的源头——车用MCU,基本由外国厂商把持,前五名分别为瑞萨电子、恩智浦、英飞凌、德州仪器、微芯,CR5超过86%。

我国车用MCU市场占全球份额超过30%,但几乎100%依赖进口。

目前,国内MCU厂商有100多家,但总体国产化率不到15%,还主要集中在消费领域,车用市场开拓困难。

多亏此次缺芯,意法半导体、恩智浦等大厂产能拉跨、产品涨价,很多下游厂商将MCU切换至国内厂商,加速了国产替代进程。

MCU之外,另一个踩上风口的是LED驱动芯片。

士兰微、晶丰明源、明微电子、富满电子堪称本轮半导体行情的四大天王,个个业绩爆炸,动辄上十倍的利润增速,股价也是直接拉满。

自去年10月以来,明微电子就发布了涨价公告,晶丰明源今年也发了6次涨价函,原因都是原材料价格上涨和产能紧张。

驱动芯片的产能紧张由整个芯片行业传导而来,中芯国际、联电、格芯等晶圆代工厂也都开启了涨价模式。

对富满电子等驱动厂商来说,只能通过保证金或预付款的形式,才能从代工厂拿到晶圆产能。

尽管如此,下游面板厂商对驱动芯片的需求更大,也就导致了富满、明微等企业的业绩爆发。

说白了,MCU和驱动芯片只是缺芯风口下被吹上天的两只猪,也是在多因素造成的极端环境下,才能见到的高景气行情。

上半年以来,暴雪、停电、地震、火灾、干旱、疫情……

这么多事件陆续发生,影响全球半导体产能的情况,估计也是几十年难得一见了。

下半年,随着三星、恩智浦远离暴雪影响,瑞萨恢复产能,台湾缺水缺电缓解,全球的芯片供应也会慢慢恢复。

根据HIS Markit的预计,明年Q1汽车芯片供应就将达到正常水平,这场始于汽车行业的全球缺芯潮,也会逐渐落下帷幕。

当原有产能逐步正常化,新建产能又开始释放的时候,真正的风险会在需求端慢慢累积。

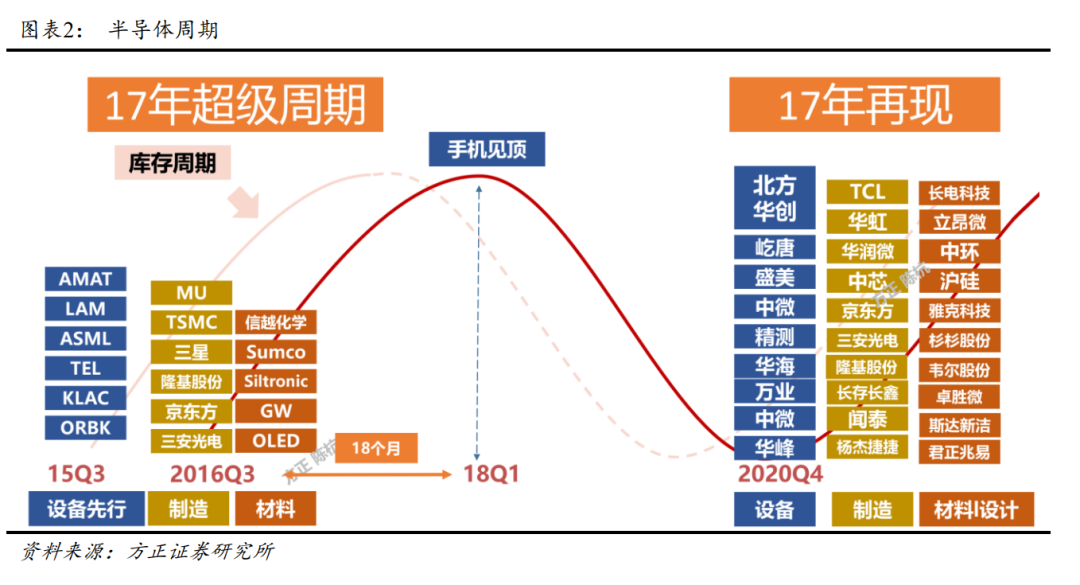

我们先一起回顾下17年那轮半导体周期。

从16年Q3开始,在4G换机、特斯拉量产、矿机等需求共同推动下,半导体开启了一轮长达18个月的补库存上升周期。

而在18年Q1,换机手机需求见顶时,也经历了一段跨越18、19两年的下行周期。

所以,从需求端考虑,咱们这轮周期的风险和见顶信号在哪里?

君临认为有两个,一是5G手机换机需求见顶,二是家用电子产品需求回落。

消费电子、汽车一直是芯片需求大户,汽车行业由于有新能源车加持,未来需求以增长为主,而消费电子需求则具有明显周期性。

18~19年,以手机为代表的消费电子需求疲软,直接引起芯片产业下行。

受益于疫情,消费电子在经历了自去年开始的高速增长后,明年需求回落是一个大概率事件。

根据中国信息通信研究院公布的数据,今年1~5月,国内5G手机出货量1.08亿部,同比增长134.4%,每卖出4部手机,就有3部是5G的。

缺芯情况下,需求快速增长,反而可能给未来不缺芯的时候,埋下了一颗需求疲软的定时炸弹。

这次的全球芯片荒把大家都整怕了,所以各厂商的扩产计划也异常激进。

光是今明两年,就有29座晶圆厂将在全球各国拔地而起,一旦进入下行周期开始产能过剩,那也将是最严重的一次。

国内的半导体产业固然拥有很强的成长性,但也千万不要忽视其周期性。

工程机械和二师兄的例子就摆在眼前,强如三一、牧原,也无法脱离周期的泥沼,更何况竞争力一般的国内半导体企业呢?

即使现在处于上升期,我们也有必要梳理清楚半导体当前的位置和未来的风险。

本文编选自微信公众号“君临财富”,智通财经编辑:玉景。

扫码下载智通APP

扫码下载智通APP