海通证券:继续看好市场,以智能制造为代表的中盘成长更有弹性

核心结论:

①19年初以来市场风格整体偏向成长,从风格指数和估值相对走势看成风格演化还未到极致。②经济基本面、流动性、相对估值并非决定风格的核心变量,盈利相对趋势决定当前市场风格将延续。③继续看好市场,以茅指数为代表的大盘成长仍是较好配置,以智能制造为代表的中盘成长更有弹性。

涛声是否依旧? ——论当前市场风格

整体上看,A股成长风格占优已是第三年,大盘风格占优也已是第六年,有投资者担忧当前市场风格分化过于极致、风格切换近在眼前。我们回顾A股历次风格切换情况,寻找决定风格的核心变量,尝试解答这一市场担忧。

1. 当前市场风格仍偏向大盘成长

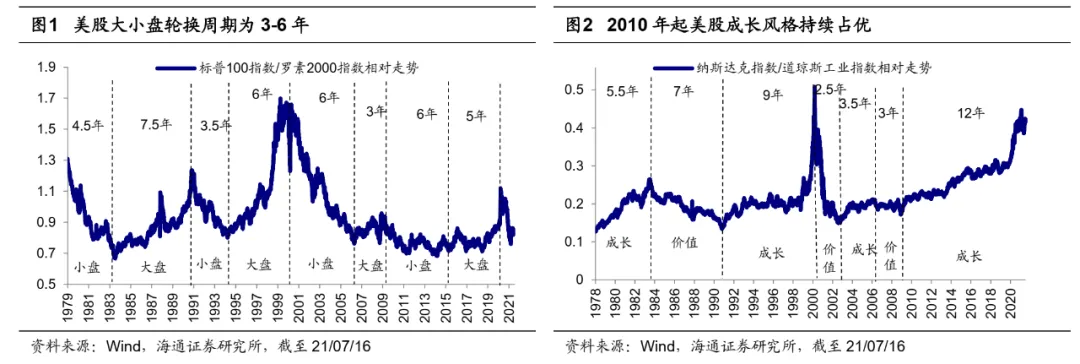

当前A股大盘成长风格仍占优。市场风格的划分主要有两种,一是大小盘风格,二是价值成长风格。回顾历史,美股和A股都存在典型的大小盘风格轮换特征。美股大小盘轮换周期为 3-6 年,2015-2019年间大盘(标普100)占优,20年以来风格有回归小盘(罗素2000)的趋势。A 股作为新兴市场,大小盘轮换周期更短,一般是2-3年,2013-2015年末A股小盘(申万小盘)胜出, 2016年至今大盘(申万大盘)占优。从价值成长风格轮换来看,美股2000-2009年间价值成长(价值:道指,成长:纳指)风格切换较快,但2010年起成长风格持续占优。A股的价值成长(价值:上证50,成长:创业板指)风格轮换在2019年之前与大小盘风格轮换基本同步,即价值占优时大盘股胜出,成长占优时小盘股表现优异,但2019年起成长价值和大小盘风格的轮换出现分化,在大盘股持续占优时,风格回归成长,至今仍在成长占优的趋势中。

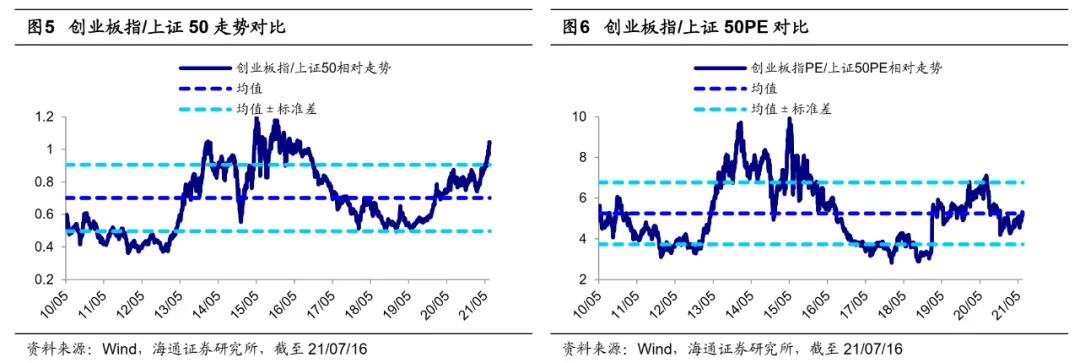

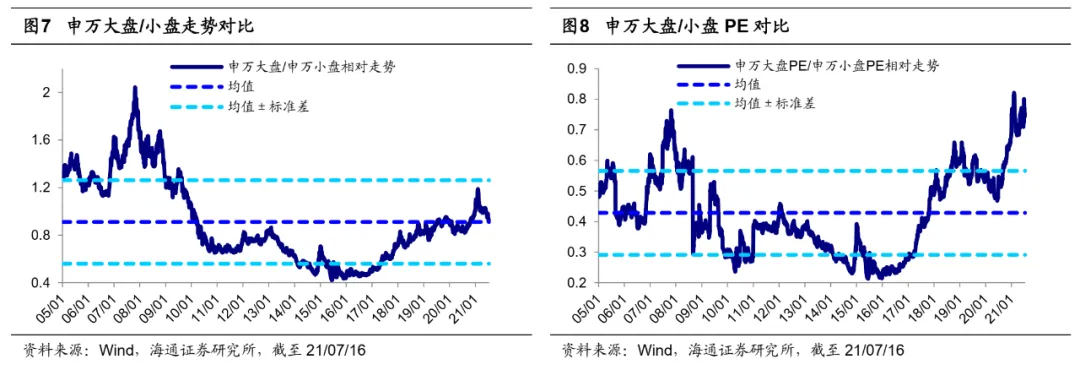

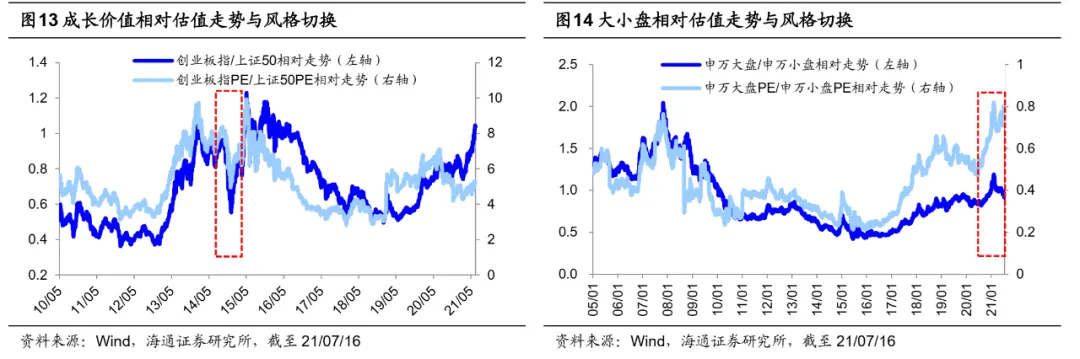

目前市场风格演化并未到极致。虽然目前成长、大盘占优持续分别达三年和六年,但市场演化离极致尚早。从价值成长看,我们以创业板指/上证50及PE估值相对走势来刻画成长价值风格,当前(截至21/07/16,下同)创业板指/上证50为1.03,已经高于向上1倍标准差,看似成长风格占优已经较为极致;但如果从估值角度看,目前创业板指PE/上证50PE为5.17、位于历史均值附近,成长风格的占优未到极致的地步。从大小盘看,我们以申万大盘/申万小盘指数及PE估值相对走势来刻画大小盘风格,16年以来申万大盘/申万小盘走势持续向上,今年2月以来略有调整,当前为0.93、接近历史均值,大小盘风格分化并不算极致;从PE相对走势看,目前申万大盘PE/申万小盘PE为0.75,远高于向上1倍标准差,这一现象并非意味着大盘风格演绎到极致,而是说明2016年以来小盘股的估值溢价在不断降低,背后的原因是注册制正加强大小盘风格的分化。注册制实施之前,IPO核准制极大地增加了企业的上市成本,不少企业会另辟蹊径、寻求借壳上市,因此一些小市值上市公司即使运营不善,也具有可观的“壳价值”。2019年来,注册制的推进使得“壳价值”被极大压缩,上市公司股价表现与基本面的联系进一步加强,小盘股相对大盘股的估值溢价在不断降低,申万大盘PE/申万小盘PE从19/07/22的0.61升至目前的0.75。

牛市中风格会出现短暂摇摆,但后期市场风格延续原有趋势。从历史上看,05-07年、12-15年两轮牛市后期市场风格都曾出现短期摇摆,但随后市场继续延续前期风格特征。05-07年牛市主导行业是地产银行为代表的大盘蓝筹股,价值风格整体占优,但07年1-3月前期涨幅强势的价值股普遍回撤,而小盘股表现更好,这一期间申万大盘指数最大跌幅达27%、申万小盘指数最大涨幅达63%,申万大盘/小盘相对走势之比从07/01/10的阶段性高点1.62一路降至07/03/23的低点1.36,但市场调整结束后前期价值风格得到延续,申万大盘/小盘相对走势之比一路攀升,并在07/10达到2.04的最高点;12-15年牛市主导行业是TMT为代表的科技股,成长风格整体占优,但在14年10月至15年1月也出现了金融地产为代表的价值股修复行情,期间上证50最大涨幅65%,同期创业板指最大跌幅13%,创业板指/上证50相对走势之比从14/10/13的阶段性高点0.96一路降至15/01/05的低点0.55,调整结束后创业板指/上证50相对走势之比一路攀升,并在15年6月达到1.23的最高点。本轮牛市成长、大盘风格占优,春节后因通胀担忧和美债利率上行,市场出现短暂调整,但往后看成长、大盘风格占优不变。

2. 盈利是决定风格的核心变量

经济基本面、流动性、相对估值并非决定风格的核心变量。近期央行全面降准以及二季度宏观经济数据公布,有投资者担心流动性环境和经济增速的变化会对风格带来影响。我们经过分析发现,流动性、经济基本面、相对估值等因素并非决定市场风格的核心变量,具体通过回顾历史数据可以一窥究竟。

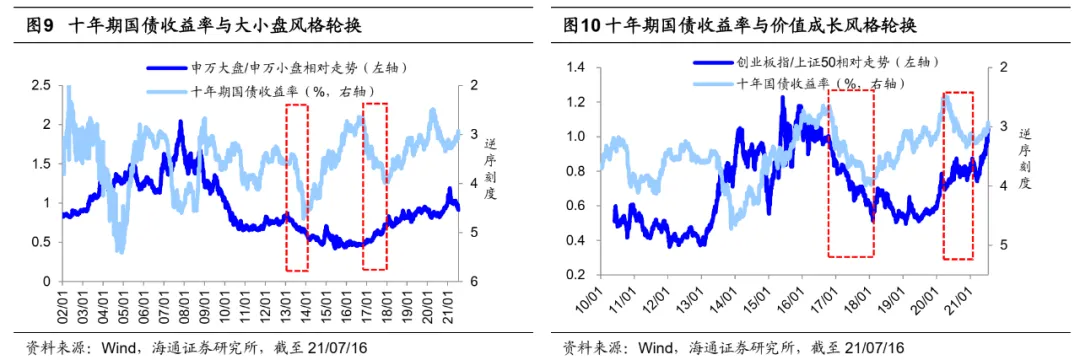

流动性松紧对风格影响不大。大小盘风格上,在13/01-14/02小盘占优和16/10-18/01大盘占优的两个时段内,十年期国债收益率均处在上升区间,分别从13/1的3.57%升至14/2的4.51%,从16/10的2.65%升至18/01的3.94%。成长价值风格方面,十年期国债收益率在16/10-18/01和20/04-20/11期间持续上行,但16/10-18/01价值占优,20/04-20/11成长占优。

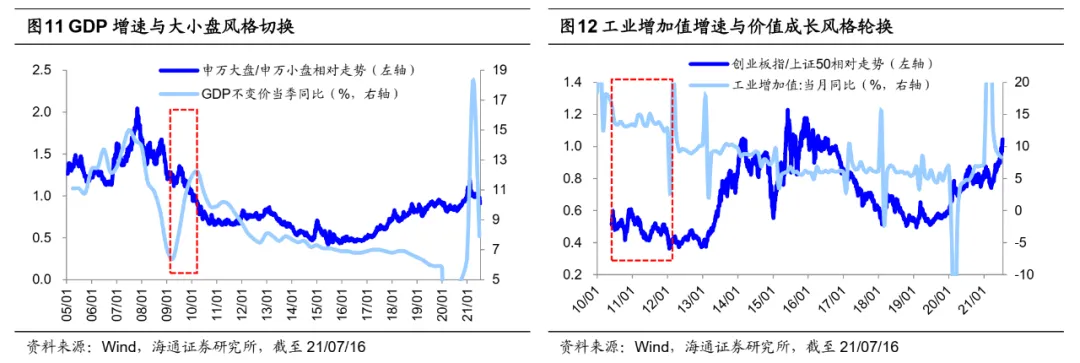

经济基本面对风格有一定的影响。经济数据好转时利于价值/大盘股,但两者也出现过背离:从GDP当季同比增速来看,2009-10年经济上行时小盘股整体占优;从工业增加值当季同比增速来看,2011-12年工业增加值持续下行,但此阶段中价值风格占优。

相对估值变化是风格切换的价格表现,触及估值区间极值易促成风格转变。例如,14年10月成长股相对价值股的估值溢价处于历史高位,14年底至15年1月出现了金融地产为代表的价值股修复行情。但从大小盘风格来看,近年来由于注册制推进,小盘股的估值溢价不断降低,大小盘相对估值对风格切换的影响减弱。

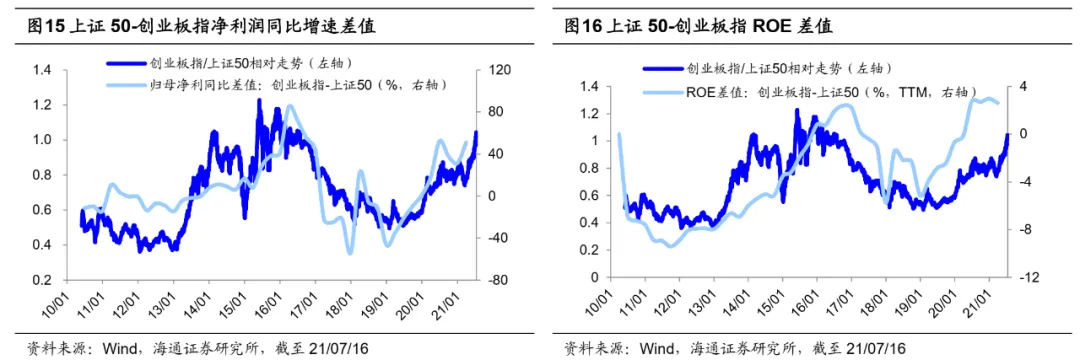

盈利相对趋势才是风格决定的核心变量。股票长期看是称重机,站在长周期看基本面决定股价涨跌,盈利趋势分化是风格切换的分水岭。价值成长风格方面,无论是16-17年价值占优还是19年以来风格弱化,背后的核心变量都是盈利。16-17年价值占优期间,上证50归母净利润累计同比增速从16Q1的-7.6%(ROE-TTM为11.6%)上升至17Q4的13.9%(11.8%);创业板指从16Q1的77.1%(12.5%)降至17Q4的-39.8%(6.0%),创业板指与上证50归母净利润累计同比之差(ROE-TTM之差)从16年Q1的84.7%(0.78%)一路下降至17年Q4的-53.8%(-5.74%)。而19年价值成长风格弱化的原因则是创业板指的盈利增速回升幅度更大,上证50归母净利润累计同比增速从18Q4的8.1%(12.1%)变为21Q1的43.2%(10.9%),但创业板指净利润增速从-38.4%(7.0%)上升至94.2%(13.5%),创业板指与上证50两者之差从18Q4的-46.5%(-5.1%)升至21Q1的50.9%(2.6%)。

3. 顺势而上,守正出奇

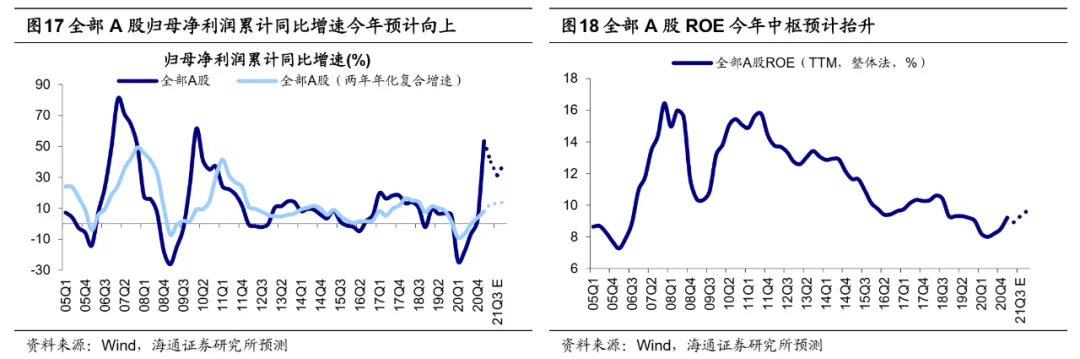

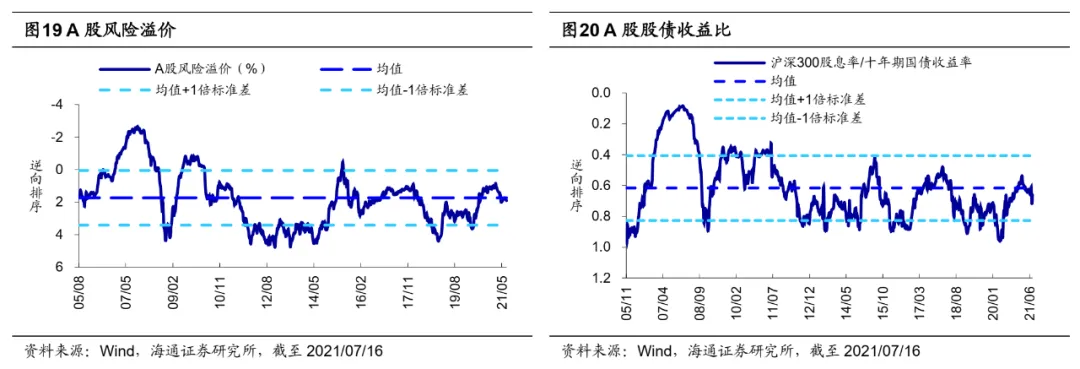

牛市不变,市场有望创新高。对于下半年,我们保持乐观态度。宏观角度上看,投资时钟是基于宏观背景做资产配置分析时很好的工具,我们前期多篇报告指出当前投资时钟仍处过热期,刚刚公布的经济数据显示我国二季度 GDP 同比增长 7.9%,2年复合增速为 5.5%,高于一季度的5.0%,从投资时钟角度进一步印证今年仍处于过热期。微观角度看,具体理由有三:第一,宏观流动性中性、微观流动性充裕。宏观流动性上,2021年初至今(截至21/07/16)十年期国债收益率均值3.16%,而2018年、2019年、2020年均值为3.64%、3.20%、2.98%,今年宏观流动性的松紧程度只是回到了2019年的水平附近。从微观流动性看,今年以来偏股公募基金累计发行1.3万亿元,而2020年全年为2.0万亿元,北上资金累计净流入2386亿元,而2020年为2089亿元,相较而言今年微观流动性非常充裕。第二,企业盈利扩张中。回顾历史,牛市的指数高点略提前于盈利指标高点,具体而言指数高点与ROE高点更相关,虽然企业利润单季度同比高点在21Q1,但是剔除低基数影响后,本轮盈利周期ROE高点在21Q4或22Q1,预计全年A股净利同比增速为20%,展望下半年,基本面继续改善有望支撑市场中枢不断抬高。第三,市场风险偏好上升中。今年以来股价涨幅大的板块估值往往较高,其实这就是牛市中后期的特征,即市场风险偏好持续上升,投资者重趋势,愿意给高景气板块高估值,此外从情绪指标来看,当前市场情绪温度大约为60-65度,风险偏好还有进一步提升的空间。

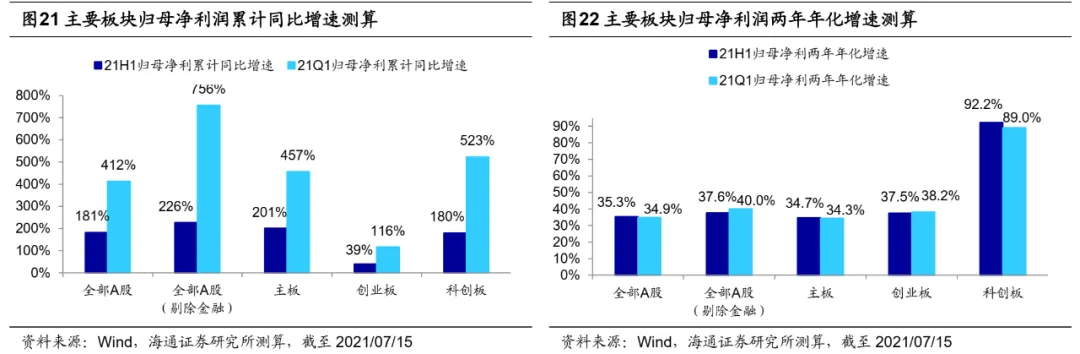

中报业绩预告及快报印证盈利仍处上行周期,科创板业绩明显改善。截至7月15日,剔除ST公司后,以披露家数计算,2021年披露中报业绩预告及快报的公司数占全部A股的比例为33%。我们以已披露预告/快报的公司为样本,测算各板块中报业绩,用两年年化复合增速来剔除去年一季度的低基数效应,可以发现今年上半年业绩回升的趋势仍在延续。具体而言,全部A股21H1相对19H1的归母净利润两年年化复合增速为35%(21Q1两年年化增速为35%,下同),创业板均为38%,科创板分别为92%和89%。大类行业上,21年上半年较一季度业绩改善最明显的是金融地产,其21H1和21Q1归母净利润两年年化增速分别为10%和0%,其次是科技(计算机、传媒、通信、电子),其21H1和21Q1增速分别为48%和45%。除行业外,我们同样对今年上半年涨幅较大的概念指数和茅指数进行分析。21H1和21Q1归母净利润两年年化增速差最大的是新能源汽车指数,其21H1两年年化增速为72%(21Q1为56%,下同);锂电池指数的归母净利增速同样明显上升,其21H1两年年化增速为53%(21Q1为44%);茅指数和半导体指数的归母净利润增速则是略有回落,但仍维持在较高的水平,其中茅指数21H1两年年化增速为62%(21Q1为69%),半导体指数21H1增速为114%(21Q1为121%)。整体上看,成长相对价值的盈利趋势或将扩大,成长风格延续。详见我们前期报告《科创板业绩改善明显——21年中报业绩预告及快报点评-20210715》。

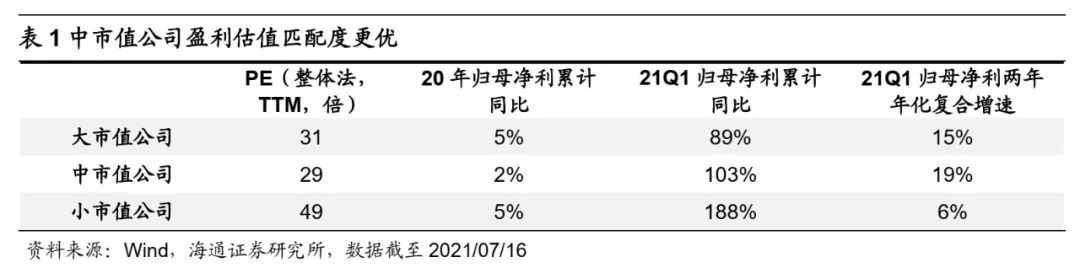

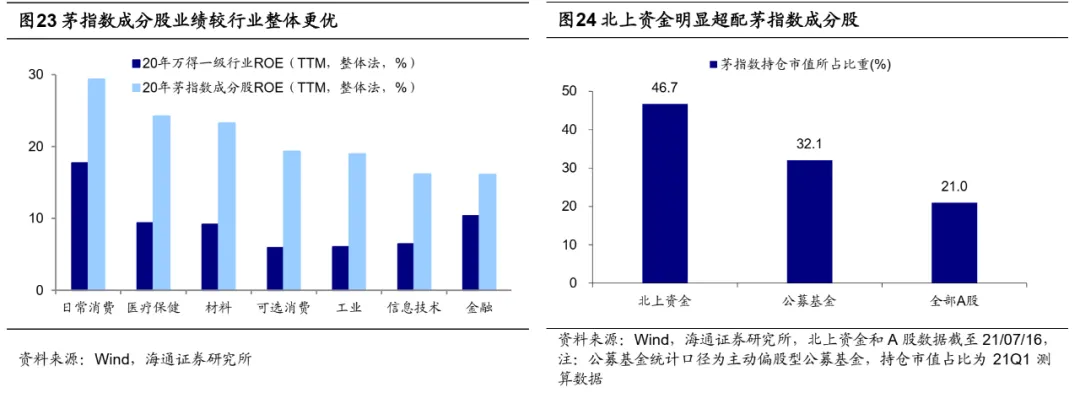

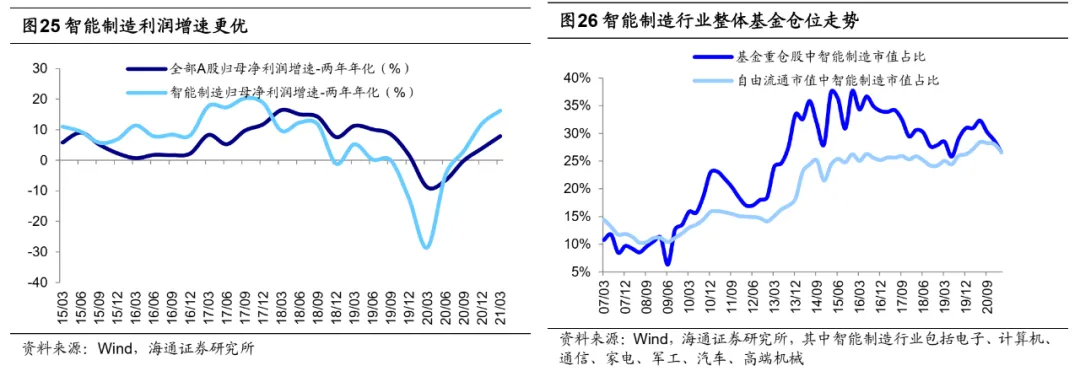

守正出奇方能致胜。守正:茅指数为代表的大盘成长仍是较好配置。存量经济时代行业集中度提升,优质龙头公司基本面更优,茅指数为代表的大盘成长股盈利水平将持续。我国进入股权投资时代也将逐渐提升A股机构化、国际化程度,基本面优异的龙头股配置将得到巩固。基本面+机构配置推动下,2016年以来茅指数已现美股化端倪,总体上呈现锯齿形向上的长牛慢牛趋势,估值中枢正逐渐抬高:茅指数16年至今PE估值中枢(TTM,整体法)已经从09-15年间的15.7倍上移至28.8倍。春节以来通胀影响下,茅指数回调只是性价比的自我修正,随着下半年通胀压力逐渐缓解,在稳健业绩水平和机构投资者持续青睐推动下,茅指数有望回到前期高点,详见《茅指数正美股化-20210617》。出奇:智能制造为代表的中盘成长更有弹性。从市值结构看,我们测算中市值公司21Q1归母净利润两年年化增速为19%,当前PE为29倍,盈利估值匹配度优于大市值和小市值股。从行业层面来看,中盘成长中最为凸显就是智能制造相关行业,详见“中国智造系列报告1-5”。当前智能制造崛起有三大逻辑:第一,技术进步、疫情重构产业链、温和通胀推动下,智能制造基本面更强。第二,《“十四五”智能制造发展规划》等重要政策频频出台,支持智能制造快速崛起。第三,基金为代表的机构对智能制造配置不高,21Q1基金重仓股中智能制造类行业占比仅26.6%,而20Q2的高点为32.3%,目前仍略微低配,而且近期发布的双创50指数有望吸引更多资金配置智能制造板块。可从三个方向挖掘投资机会:①信息技术的应用:包括人工智能、工业软件、工业互联网等领域;②新能源技术的应用:包括智能汽车等领域;③传统制造技术改进与升级:包括智能家电、工业机器人等领域。

风险提示:通胀继续大幅上行,投资时钟提前进入滞胀期。

本文选编自微信公众号“股市荀策”;作者:海通策略,智通财经编辑:王岳川。

扫码下载智通APP

扫码下载智通APP