明星基金在主动买入哪些行业和个股?

聚焦投资者最关注的“明星基金”对于行业/个股的主动净买入情况。由于季报披露信息有限,因此我们通过全信息持仓补全法对行业持仓进行补全,以提供完整持仓信息。我们还基于持仓和基本面构建了建议短期内关注的低估值机构增持组合,以及建议中长期关注的超跌机构重仓组合。

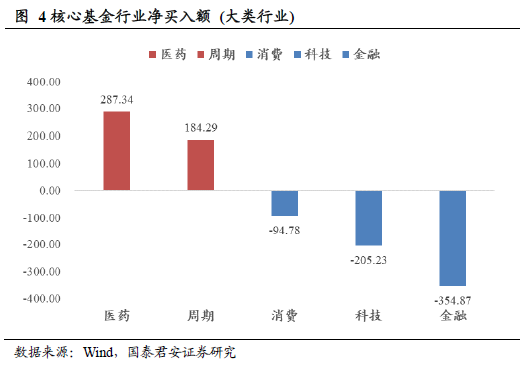

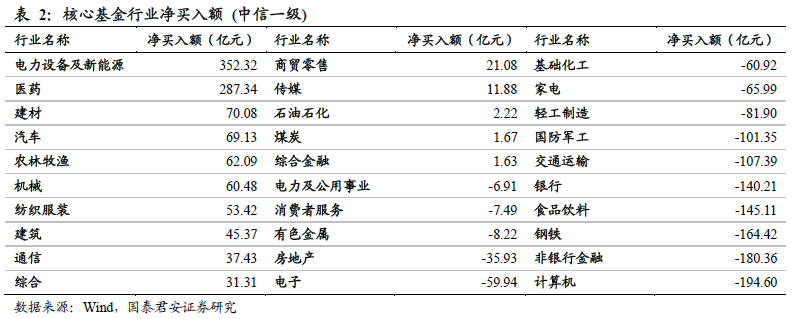

行业调仓方向:由于行业景气度上升等利好因素,周期与医药行业在涨幅较大的同时获得主动股基大额买入,周期行业中,电新这一细分行业获得超300亿的净买入,是主动净买入最多的细分行业。而在成长之风盛行的Q2,金融在下跌的同时遇大额减持,行业净卖出额超过300亿,其中非银这一细分行业主动净卖出超180亿,此外计算机行业净卖出额接近200亿,和非银一起成为净卖出最多的两个细分行业;

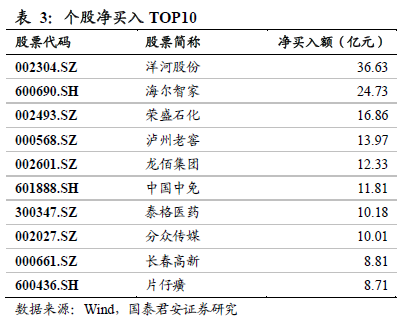

个股调仓方向:洋河股份遇头部基金大额净买入,主动净买入额超30亿元,北方华创、贵州茅台则遭大额净卖出,净卖出额均超30亿元;

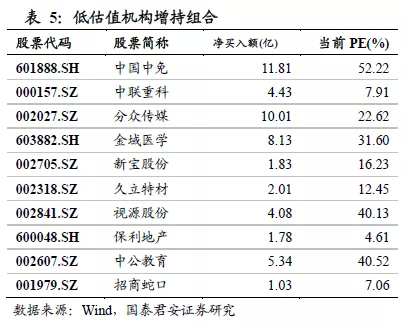

组合推荐:构建了推荐短期内关注的低估值机构增持组合,以及中长期关注的超跌机构重仓组合。低估值机构增持组合包括中国中免、中联重科等个股,超跌机构重仓组合包括海尔智家、长春高新等。

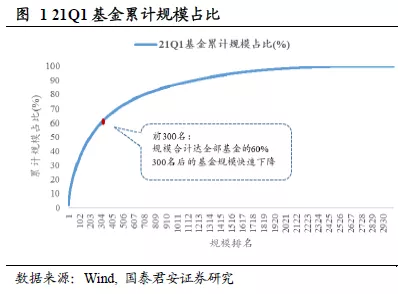

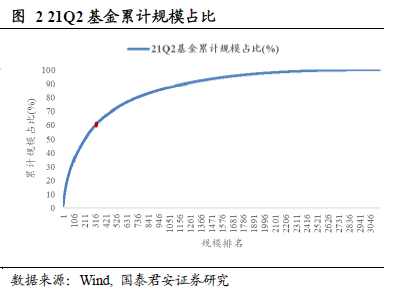

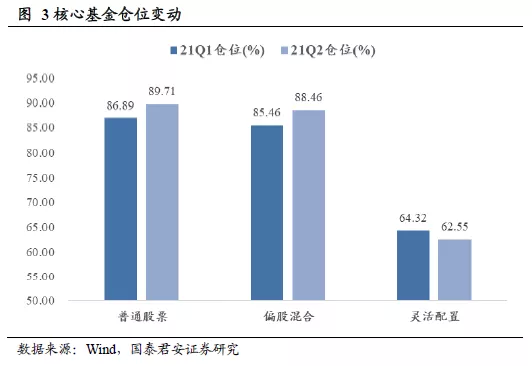

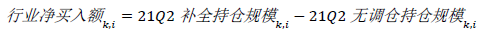

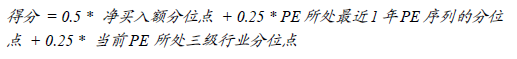

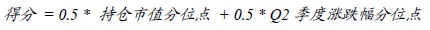

01 概述 相比传统的基金季报点评,本报告聚焦投资者最关注的“明星基金”对于行业/个股的主动净买入情况。由于季报披露信息有限,因此我们通过全信息持仓补全法对行业持仓进行补全,以提供完整持仓信息。我们还基于持仓和基本面构建了建议短期内关注的低估值机构增持组合,以及建议中长期关注的超跌机构重仓组合。 ** 聚焦核心基金:聚焦投资者更为关注的“明星基金”调仓换股情况; ** 聚焦行业/个股净买入额,相比传统的持仓比例变动等指标能更好地反映基金经理的观点:持仓比例 = Σ(个股手数 * 个股收盘价) / 总规模,因此只要股票跌幅足够大,即使基金经理增持股票,其持仓比例也可能下降。以A基金在2021年Q1、Q2的真实季报数据为例,A基金为医药行业主题基金,虽然医药股2021年Q2涨幅较大,使得基金所持有的权益规模总体增长,但医药股大参林逆市下跌,因此虽然基金经理大幅买入大参林,持股数量上涨79.65%,但其个股持仓市值占基金权益资产的比例依然下降了0.20%,也即基金经理虽然主动大幅买入大参林,但大参林的持仓比例依然下降,可见持仓比例变动不能完全体现基金经理的主动操作行为。 我们在本报告提出新指标——净买入额,以体现基金经理对于行业/个股的“主动增/减 持”。 ** 通过全信息持仓补全法于基金持仓进行补全:季报仅披露基金持仓的前十大重仓股,以及证监会行业持仓比例,参考意义有限。我们通过全信息持仓补全法(见数量化专题报告《马赛克原理:基金持仓全景透视》或本报告附录),获得每只核心基金补全持仓的中信一级行业的持仓规模; ** 根据核心基金个股持仓和基本面,构建了建议短期内关注的低估值机构增持组合,以及建议中长期关注的超跌机构重仓组合。 02 基金池筛选 相比普通基金,投资者相对更关注明星基金经理所管理的代表性基金——这些“明星基金”一方面由知名基金经理管理,这些基金经理通常被认为拥有更强的投研能力,另一方面规模较大,调仓换股对市场影响程度更大。因此本报告通过基金规模筛选出核心基金池,在下文统计中仅统计核心基金池中基金的调仓情况。 具体而言,我们选择主动股基(普通股票型、偏股混合型、灵活配置型)中,2021Q1总规模排名前300的基金和2021Q2规模排名前300的基金的并集,筛选时剔除了港股基金、定开基金、成立时间晚于21Q1的基金。我们选择前300名是因为当前基金市场头部效应极强,前300名基金虽仅占主动股基数量的10%,但合计规模已达总规模的60%,代表性强;另一方面300名外的基金累计规模占比快速下降,说明其单只基金规模相比前300名降幅较大。 03 仓位变动 我们首先统计了上文所述的核心基金的仓位变动情况,具体如下图所示,可以看出,核心基金中普通股票型、偏股混合型基金仓位分别上升了2.82%、3.00%,灵活配置型基金仓位下降1.77%。 04 行业净买入 对于基金的行业持仓变动情况,通常我们较关注基金个各季度行业持仓比例变动情况,但需特别注意的是,由于行业持仓比例 = Σ(行业个股手数 * 行业个股收盘价) / 总规模,因此持仓比例变动的核心影响因素不仅有基金的增减持,还有行业涨跌——只要股票跌幅足够大,即使基金经理增持股票,其持仓比例(规模)也可能下降,因此持仓比例变动不能体现基金经理的主动操作行为。持仓股数受新发基金影响,且由于个股股价差异较大因此较为片面。因此我们在本报告中不再讨论这些传统指标,而是提出新指标——行业净买入额,以体现基金经理对于行业的“主动增/减持”。 此外,季报仅披露基金持仓的前十大重仓股,以及证监会行业持仓比例,参考意义有限。我们通过全信息持仓补全法获得每只核心基金21Q1、21Q2两个季度的补全持仓的中信一级行业的持仓规模。 具体到计算层面而言,我们通过以下几步估计出核心基金2021年二季度各行业净买入额: ** STEP 1:通过全信息持仓补全法,获得每只核心基金21Q1、21Q2各中信一级行业的补全持仓规模; ** STEP 2:通过每只核心基金21Q1各中信一级行业的补全持仓规模,以及21Q2中信一级行业指数季度涨跌幅,估算出若基金经理二季度无调仓,核心基金21Q2各中信一级行业的无调仓持仓规模; ** STEP 3:通过全信息持仓补全法,获得每只核心基金21Q2各中信一级行业的持仓规模,则对于基金k的第i个中信一级行业,其行业净买入额为: ** STEP 4:将全部核心基金的行业净买入额加总,获得核心基金整体行业调仓方向。 我们统计了核心基金大类行业、细分行业(中信一级行业)的总行业净买入额,具体如下所示,大类行业的分类标准见附录。我们发现二季度由于行业景气度上升等利好因素,周期与医药行业在涨幅较大的同时获得主动股基大额买入,周期行业中,电新这一细分行业获得超300亿的净买入,是主动净买入最多的细分行业。而在成长之风盛行的Q2,金融在下跌的同时遇大额减持,行业净卖出额超过300亿,其中非银这一细分行业主动净卖出超180亿,此外计算机行业净卖出额接近200亿,和非银一起成为净卖出最多的两个细分行业。 05 个股净买入 对于个股,其净买入额和行业净买入额的计算方法类似,但由于我们的全信息持仓补全法对于个股持仓还原的准确率比行业低,因此对于个股我们仅统计21Q2前十大重仓股相对21Q1的净买入情况,净买入和净卖出TOP10个股具体如下表所示。可以看出,洋河股份遇头部基金大额净买入,主动净买入额超30亿元,北方华创、贵州茅台则遭大额净卖出,净卖出额均超30亿元。 06 股票组合构建 通过机构个股持仓的变动,我们构建了两个推荐的投资组合,分别为建议短期内关注的低估值机构增持组合,以及建议中长期关注的超跌机构重仓组合。 低估值机构增持组合包含机构21Q2关注度高,增持较多,且估值依然偏低,上涨空间大的股票。我们认为,机构增持此类股票说明这些股票首先基本面相对优良,其次从增持股票的行业结构来看,机构的短期增持主要是为了获取中短期收益,最后“机构增持”相对来说类似于一种季报发布后的投资主题概念,因此此类股票建议投资者在中短期内关注。 具体而言,我们希望低估值机构增持组合内的股票包含以下两个优点: ①受机构青睐:我们通过上文所述的个股净买入额衡量个股受机构青睐的程度,买入越多越受机构欢迎; ②估值偏低:相比大盘股,中小盘股票受机构资金影响更大,我们希望这些股票在受机构资金拉动后,未来仍有足够上涨空间,因此要求这些股票无论是和自身历史PE,还是和同行业可比公司相比,PE都偏低。 根据以上逻辑,我们通过以下方式对个股进行打分,选择得分前10的股票作为低估值机构增持组合: 超跌机构重仓组合包含机构重仓度高,但春节后跌幅较深的股票。我们认为,机构至今仍然重仓这些股票说明这些股票是基本面优良的行业龙头,虽然Q2跌幅较深,但未来中长期价格依然将均值回归,且跌幅越深,均值回归的概率越大。 根据以上逻辑,我们通过以下方式对个股进行打分,选择得分前10的股票作为低估值机构增持组合: 本文来源于“Allin君行”微信公众号,作者为国泰君安分析师陈奥林、吕琪;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP