英国央行“放空枪”?美联储学习一下

智通财经APP获悉,“在预测期内可能有必要适度收紧货币政策,”英国央行(Bank of England)在上周四的季度评估中如此表述前瞻性指引。

这听起来很强硬,因为这是在世界上主要的央行中,英国央行是第一个制定出减少刺激政策的模板,制定出一系列相关的参数,包括量化宽松何时停止、何时开启资产负债表自然缩减,甚至何时会积极抛售资产。然而实际上,大部分观点认为英国央行是在拖延时间。该行行长安德鲁·贝利(Andrew Bailey)所做的只是摆好加息的姿态,让投资者们来细细品味。而其他地区的央行行长也和贝利一样正密切关注市场态势,以及思考当不得不撤回刺激计划时该如何应对。其中包括美联储主席杰伊·鲍威尔(Jay Powell),拜登政府将在今年秋季就鲍威尔是否连任美联储主席一职作出决定。

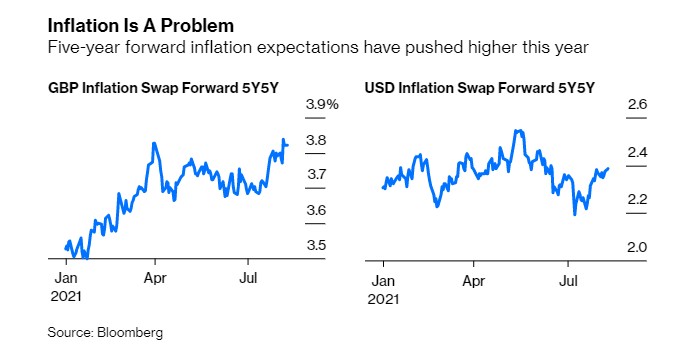

通货膨胀是个问题

鉴于美国目前通胀年率为5.4%,如果经济持续过热,美联储必须制定应急计划。而上周五公布的7月非农就业人口增加近100万人,显示经济复苏势头依然强劲。目前,美联储在资产负债表上的账目已超8万亿美元,但仍坚持1200亿美元的资产购买,把其中三分之一(400亿美元)用于购买抵押贷款债券,而当前美国房价正以30多年来最快的速度上升。美联储的做法似乎有点疯狂。

欧洲央行和日本央行也在观望美联储和英国央行如何审慎地逆转刺激措施。美联储仍然对2013年5月由于Taper导致市场出现恐慌的局面记忆犹新。那次恐慌导致了信贷紧缩,就业岗位减少。

五年远期通胀预期已被推高

尽管鲍威尔最近的评论聚焦在就业水平依旧未充分的观点上,但美联储不能等到所有疫情导致的经济影响都消退后再行动。这是由于就业是一个滞后指标,当它回到疫情前的水平时,通胀带来的恶果将再难以挽回。一切都取决于何时加息和何时适度地取消量化宽松之间的顺序,这需要合适地融汇在一起。

英国央行“放空枪”?

英国央行的资产负债表规模为8950亿英镑(1.2万亿美元),相当于英国国内生产总值(GDP)的40%,是四大央行中规模最大的。根据新的指引,从现在到2025年底,四分之一的债券将到期,但所有这些债券中回收的本金和利息全部都将继续再次投资,直到央行利率从0.1%上调至0.5%。

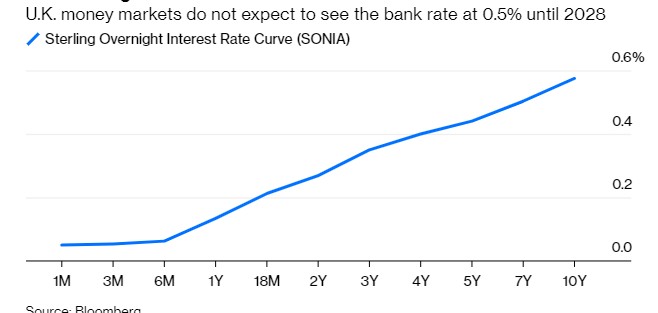

然而,货币市场预计,在未来一到七年内,利率可能都不会上升到0.5%。因此,正如贝利去年所提议的那样,资产负债表大幅缩减可能需要几年时间。

英国货币市场预计2028年之前银行利率不会达到0.5%

此外,英国央行副行长本•布罗德本特(Ben Broadbent)热衷于衡量在利率达到0.5%时和在利率达到1%时,积极抛售英国国债所产生的影响。这意味着将需要更多目前尚未完成量化的参数去衡量。因此,市场有部分观点认为,英国央行尚未下定决心开启真正的缩减。事实上,在英国央行发布了紧缩政策的指引和预兆之后,英国政府债券收益率几乎没有变化。这是因为市场持续预期,该行将发现几乎不可能提高利率,甚至不可能放弃量化宽松。

不过,在各国央行试探前进道路之际,这种反应可能会提供一些信号。贝利展示了一种美联储可以巧妙运用的方法。那就是玩没有实际结果的理论游戏,或许这对美联储和英国央行一样合适,但重要的是要表明,央行具有控制力——即它可以抑制通胀猖獗的上升。

而市场并不真正关心经济数据可能有多强劲,只关心美联储如何回应,要让各国央行行长摆脱既已修定的政策是很难的,但在即将来临的杰克逊霍尔全球央行年会中,可能会制定一个现实的时间表。

扫码下载智通APP

扫码下载智通APP