2025年电子气体市场规模或将超80亿美元,产业链国产替代有哪些机会?

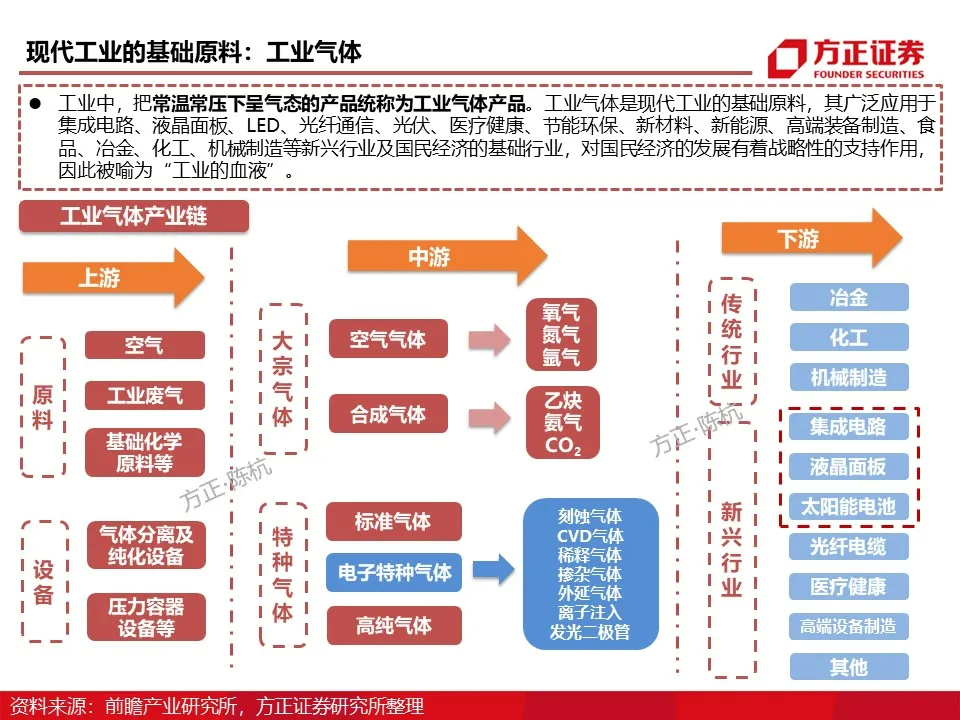

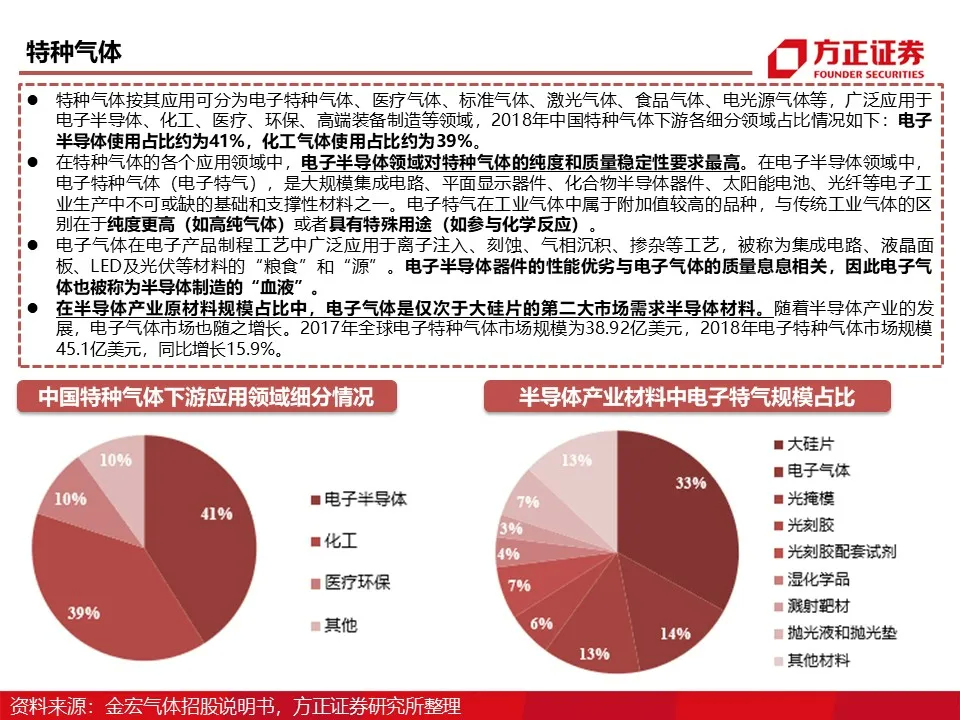

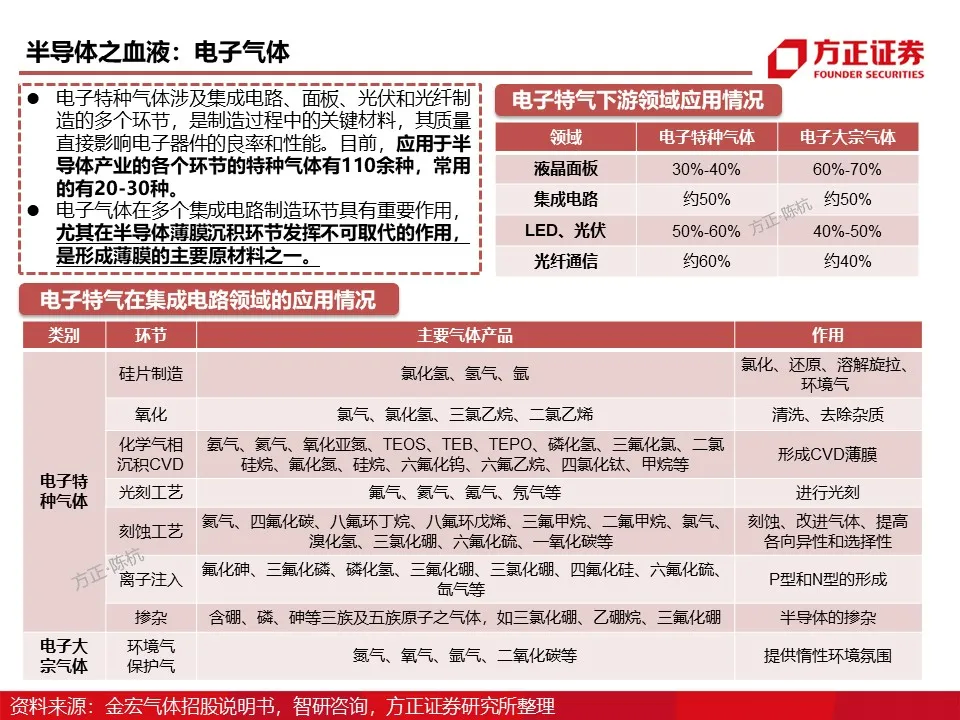

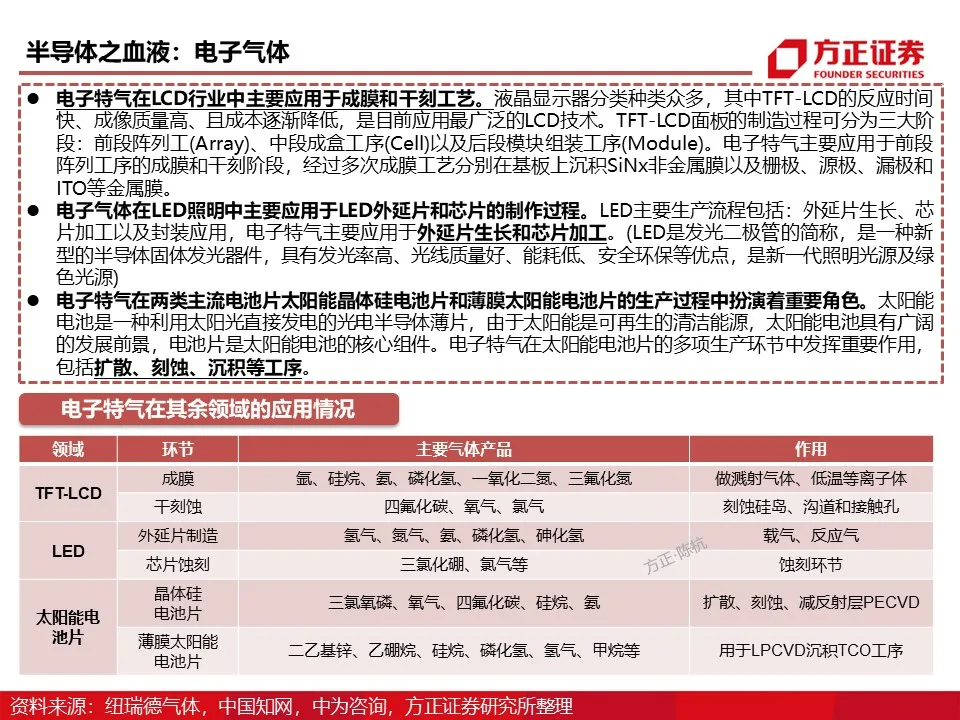

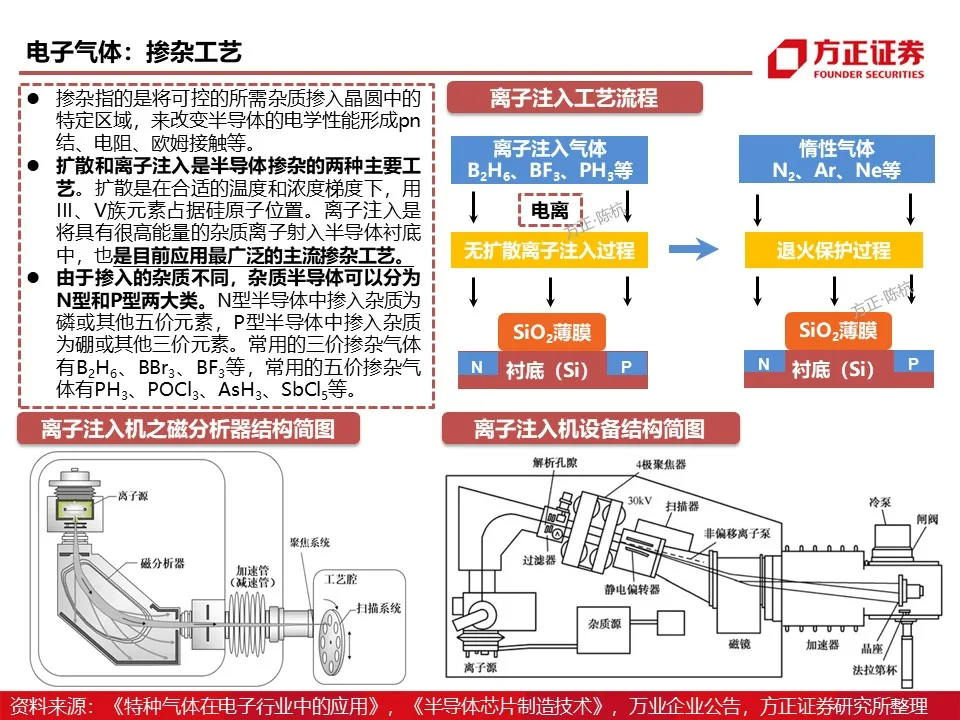

电子气体在电子产品制程工艺中广泛应用于离子注入、刻蚀、气相沉积、掺杂等工艺,被称为集成电路、液晶面板、LED

及光伏等材料的“粮食”和“源”。电子半导体器件的性能优劣与电子气体的质量息息相关。

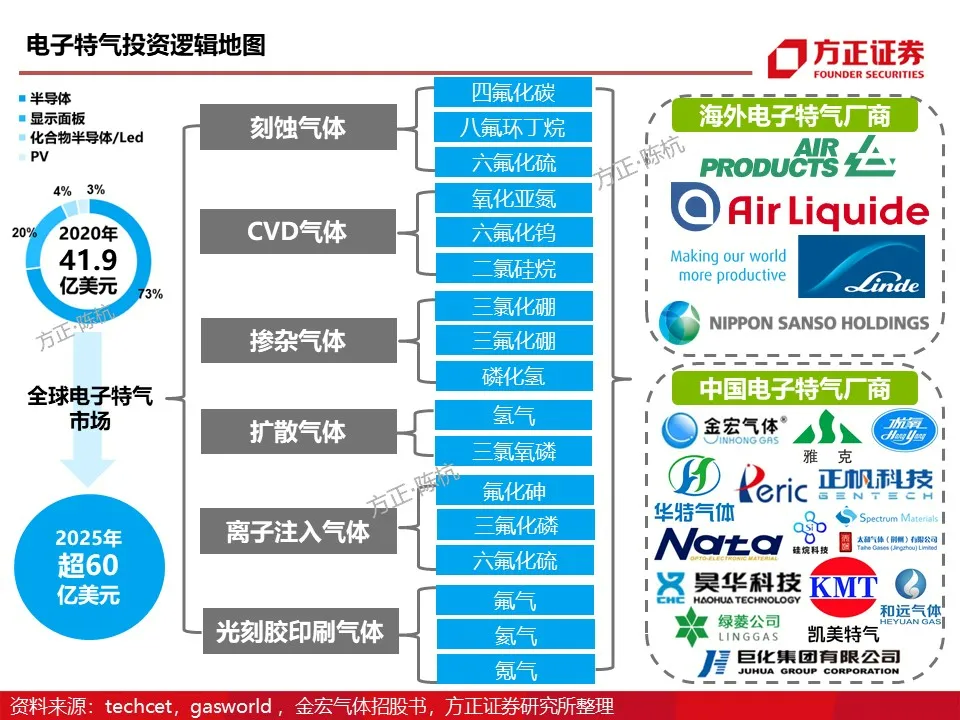

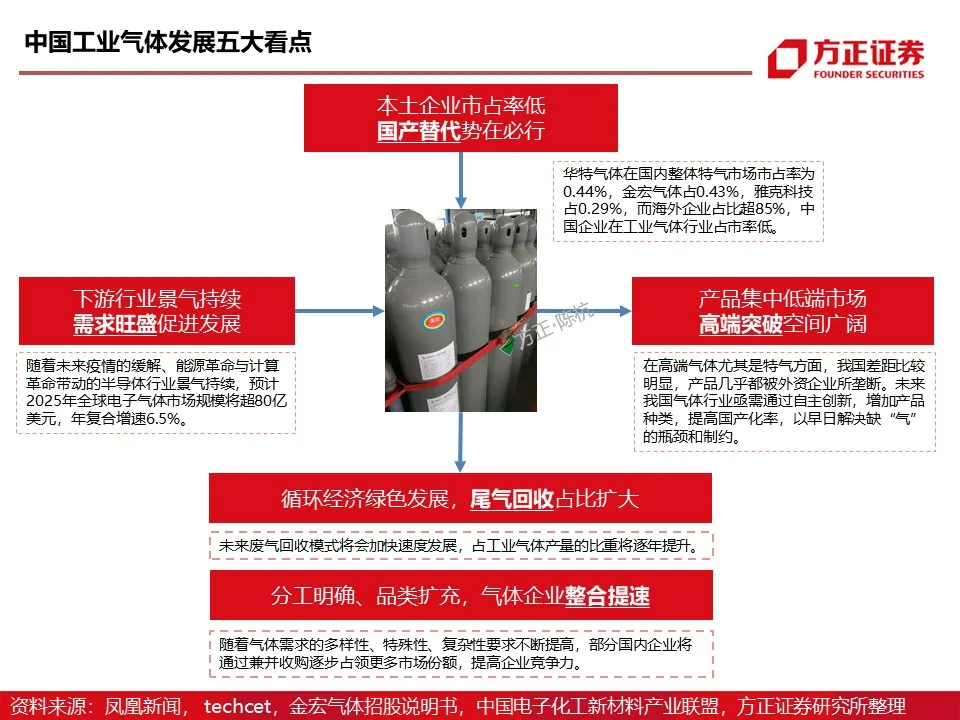

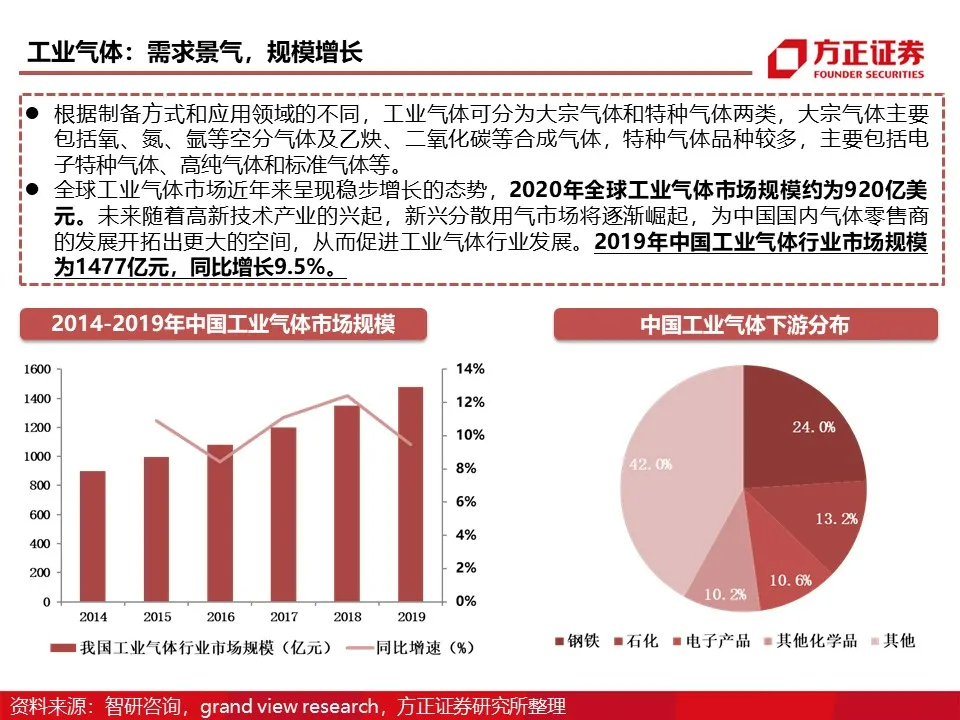

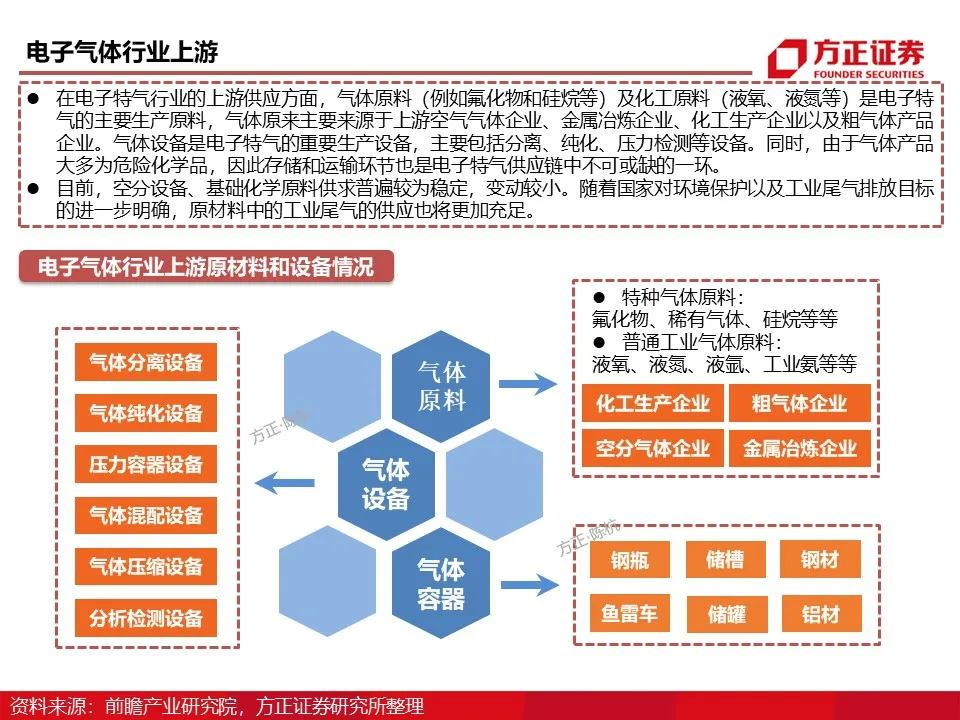

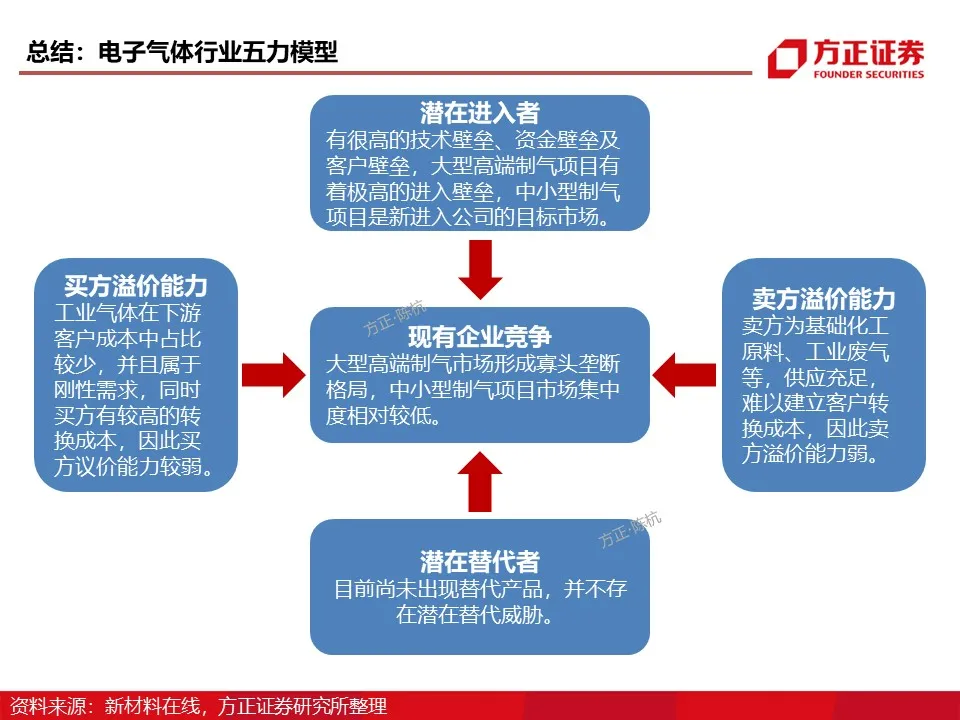

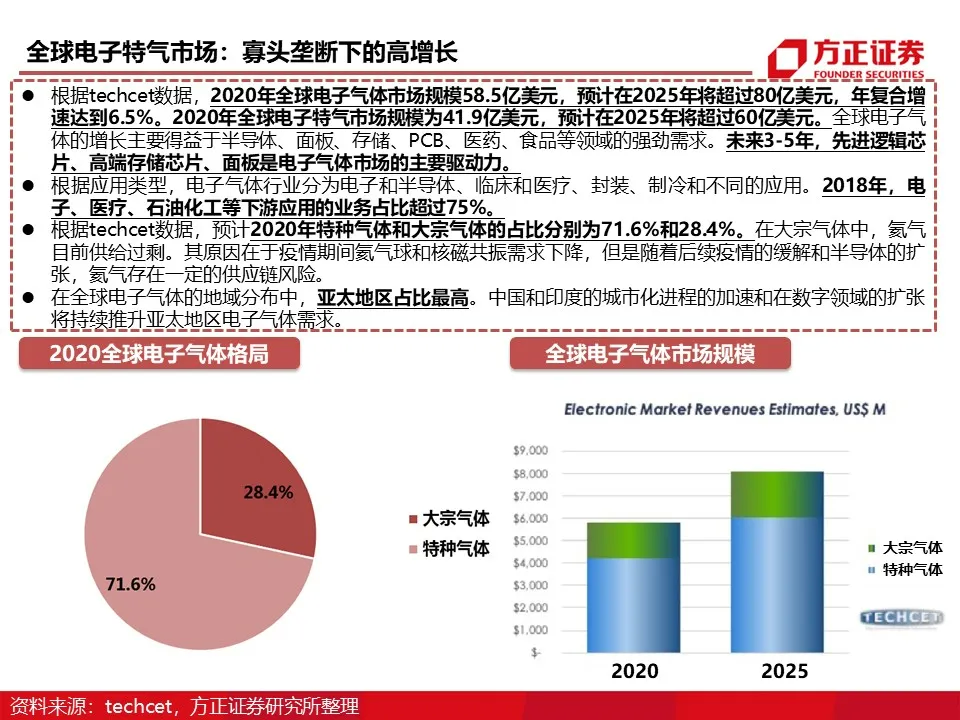

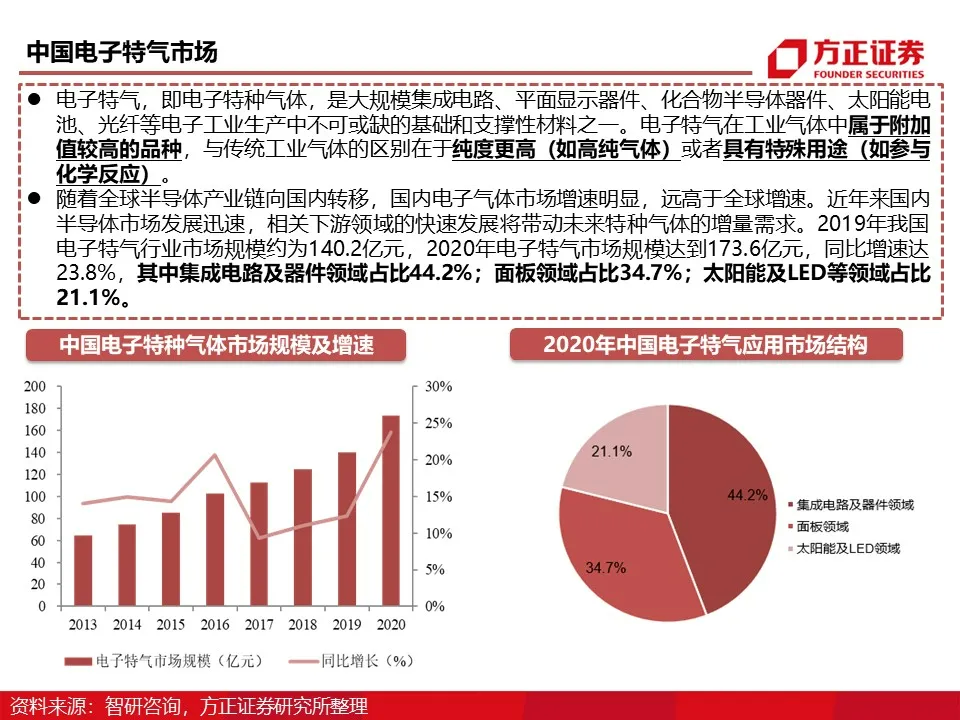

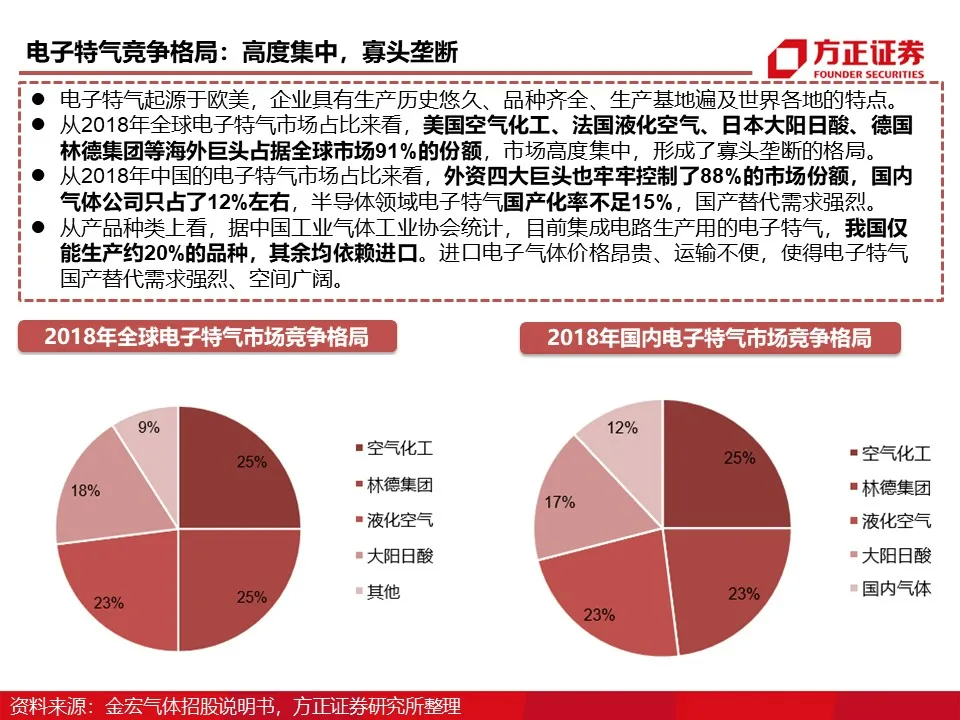

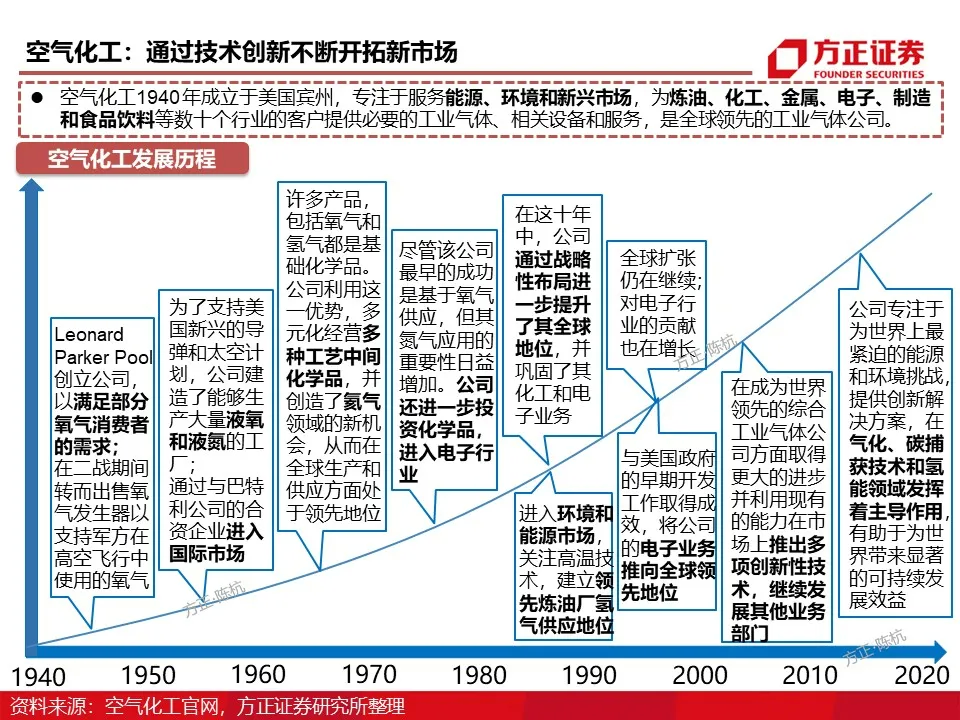

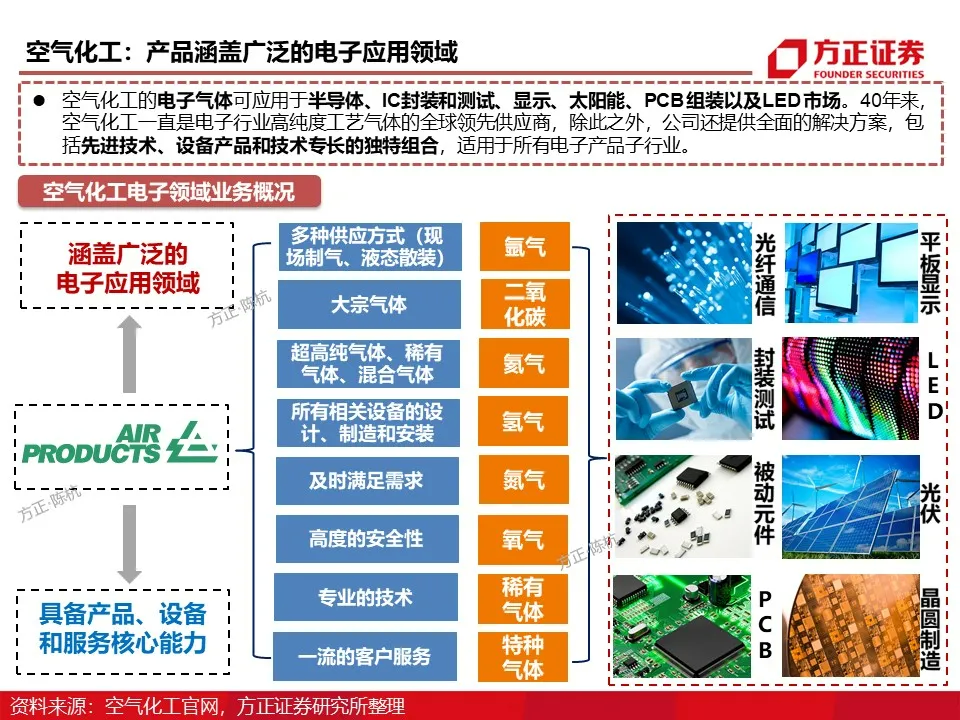

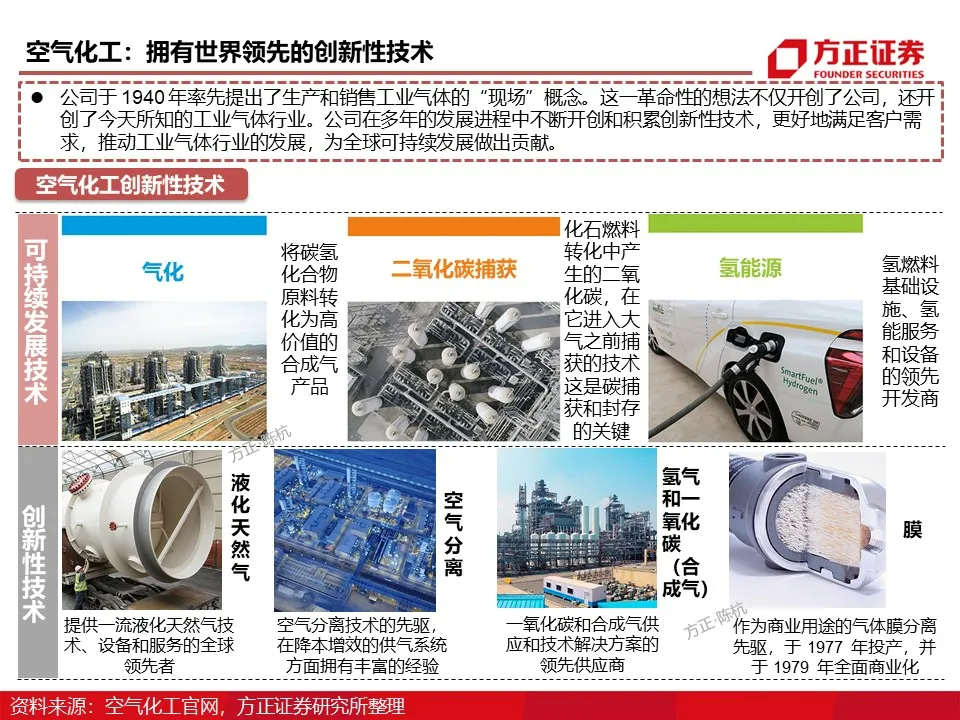

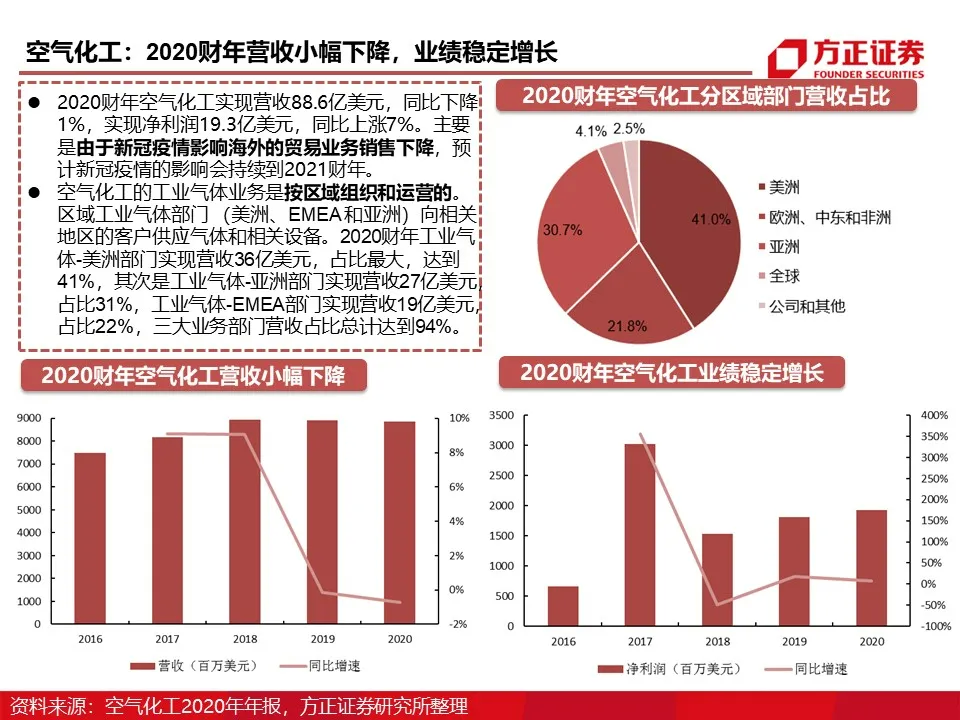

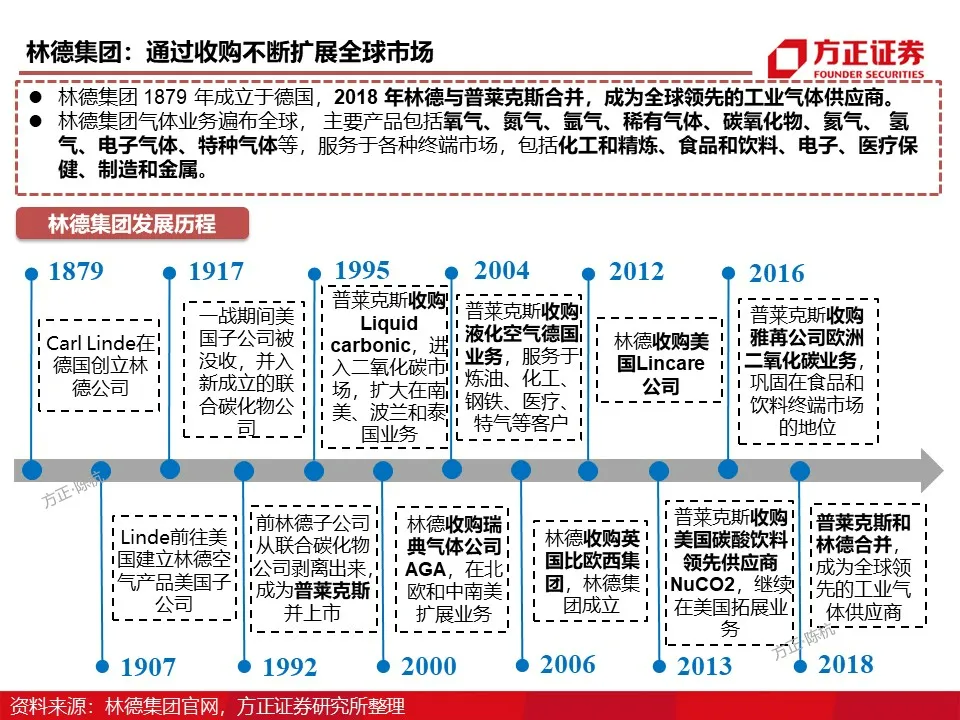

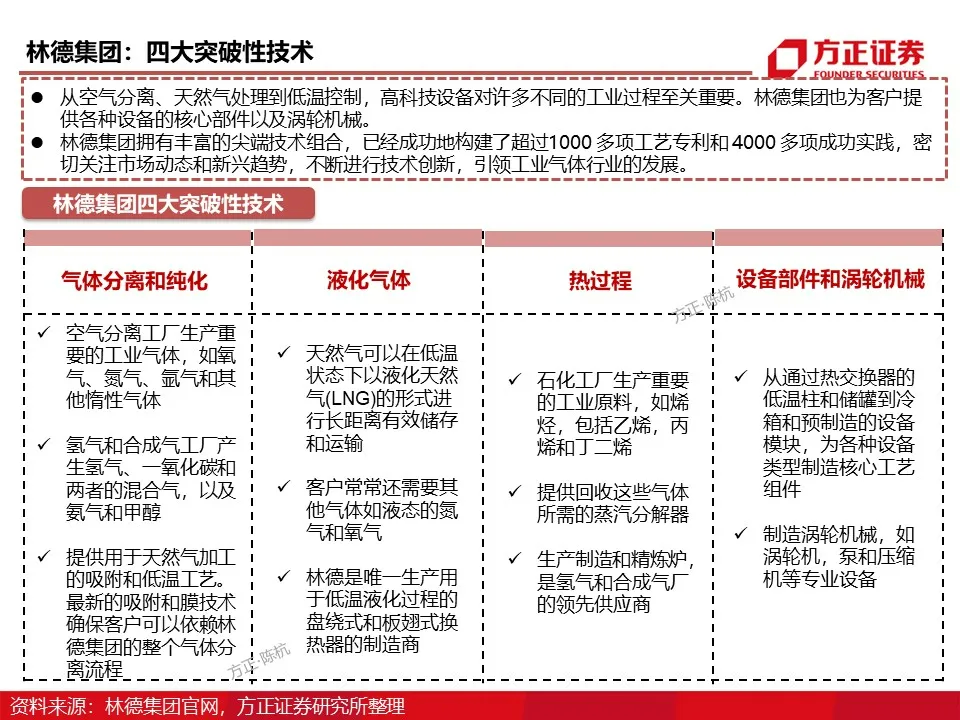

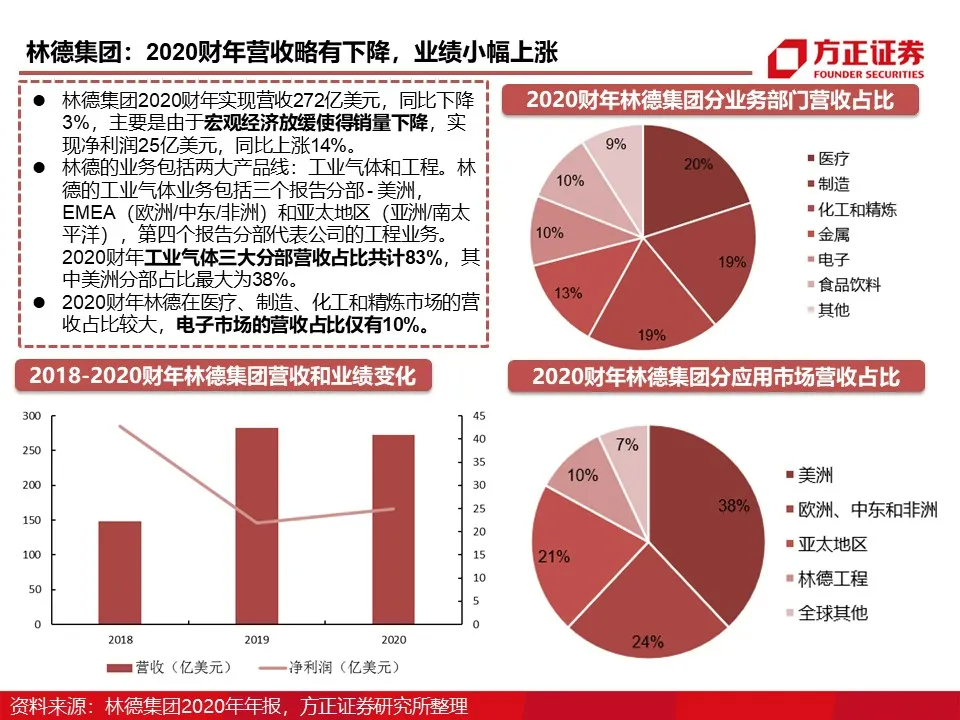

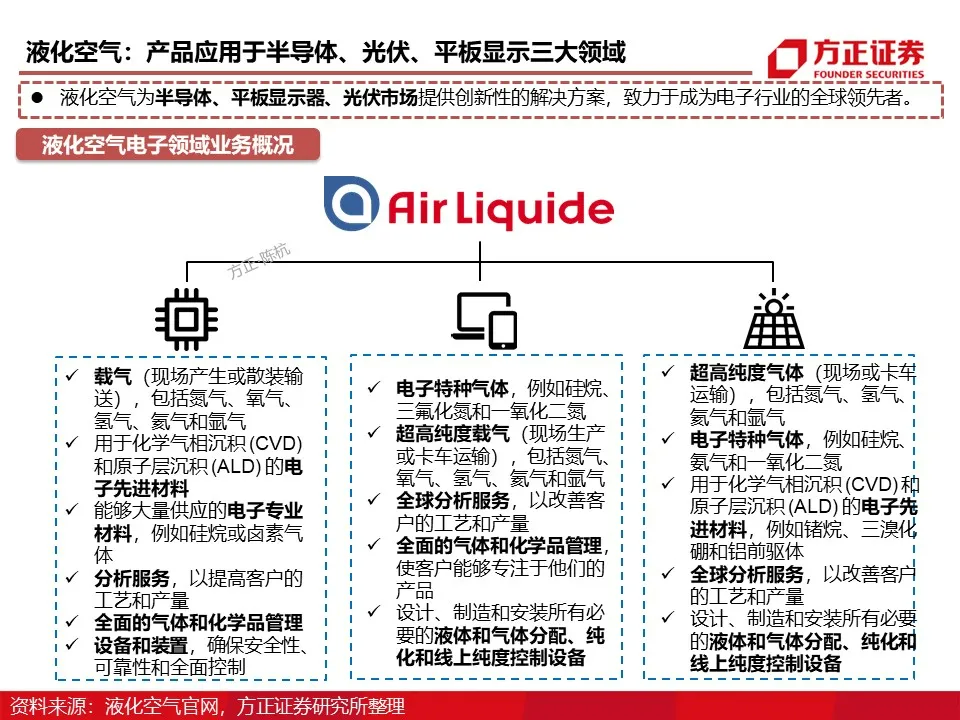

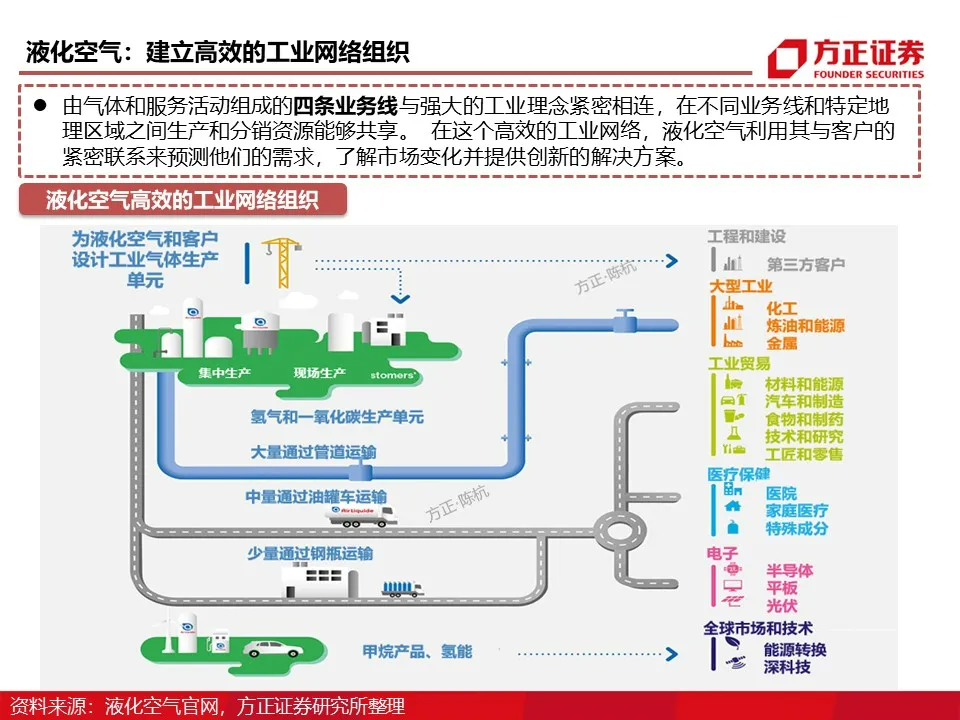

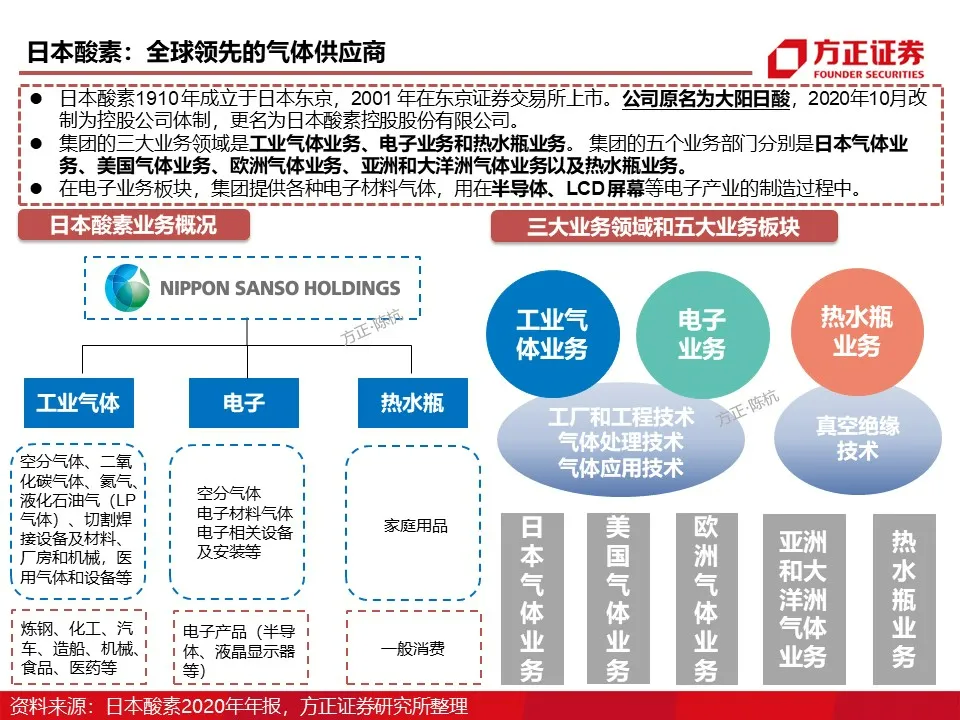

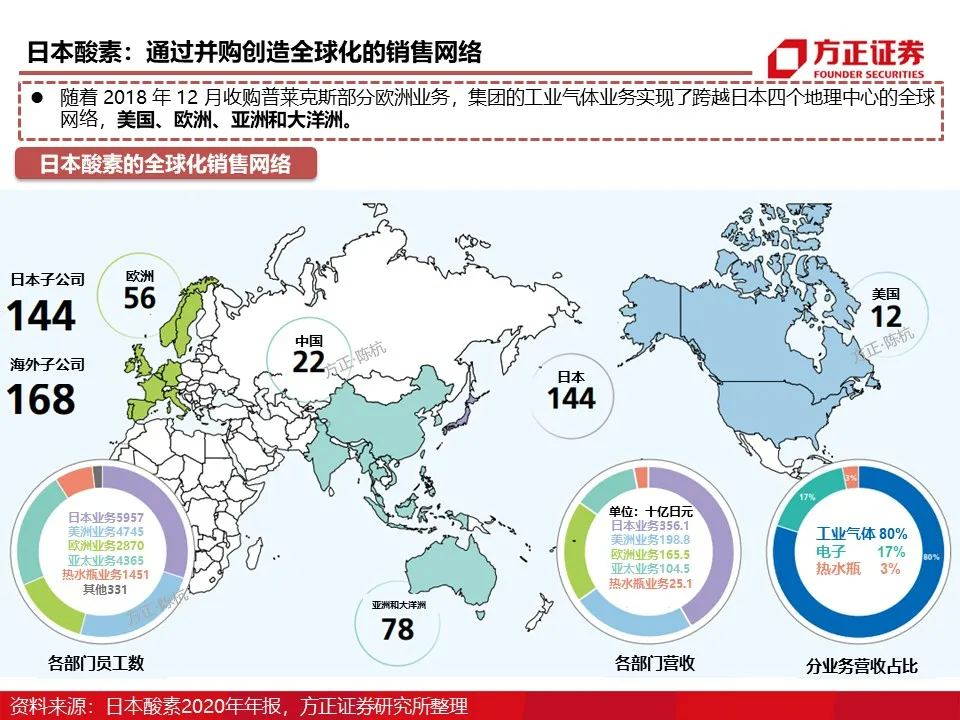

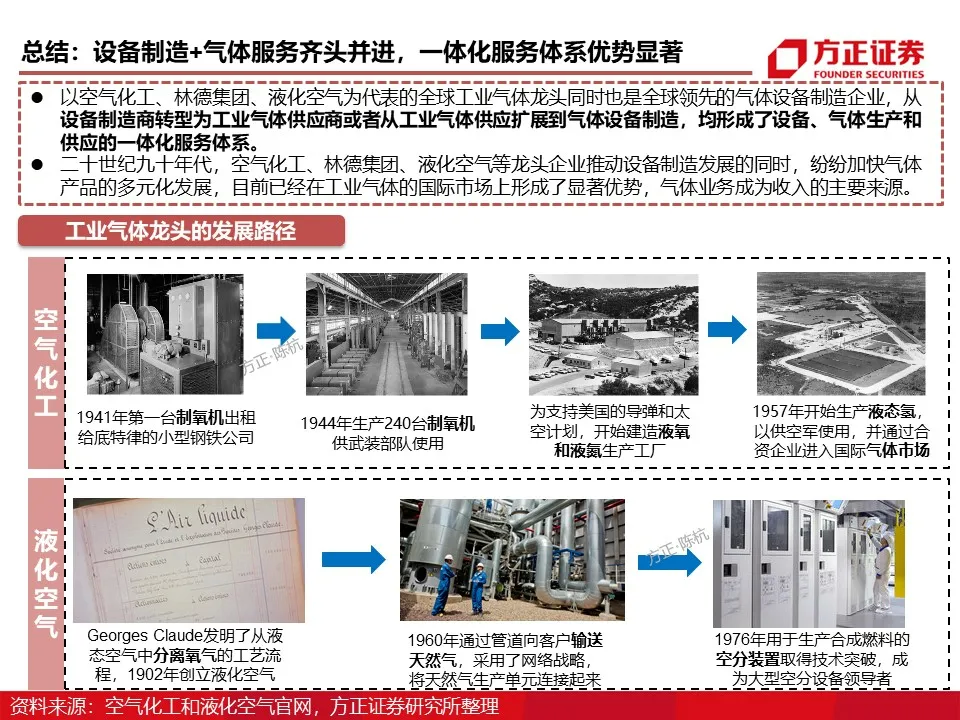

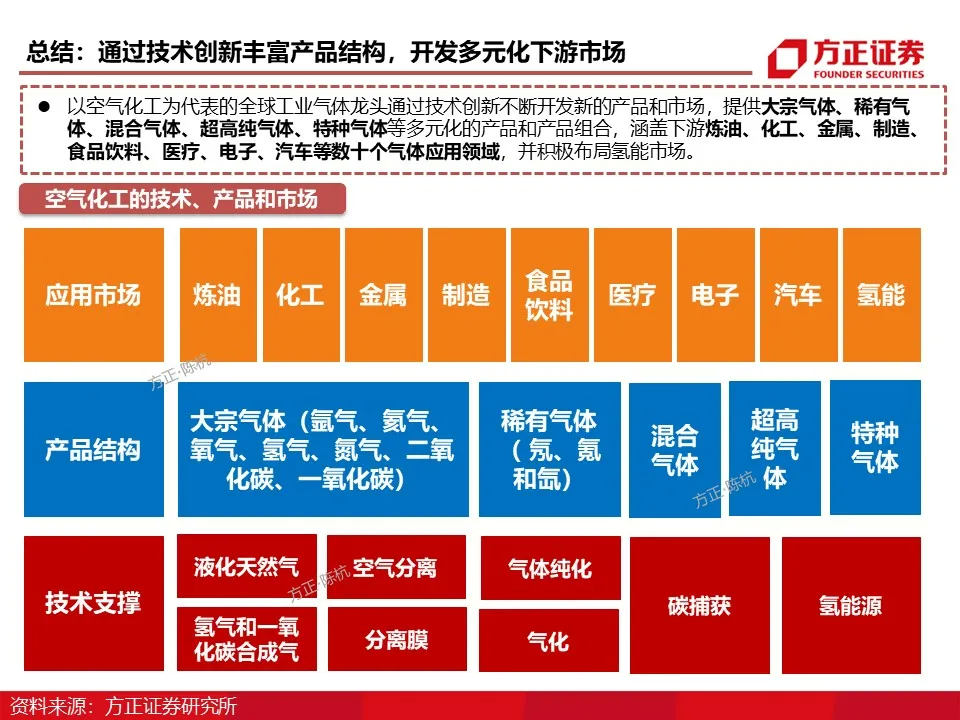

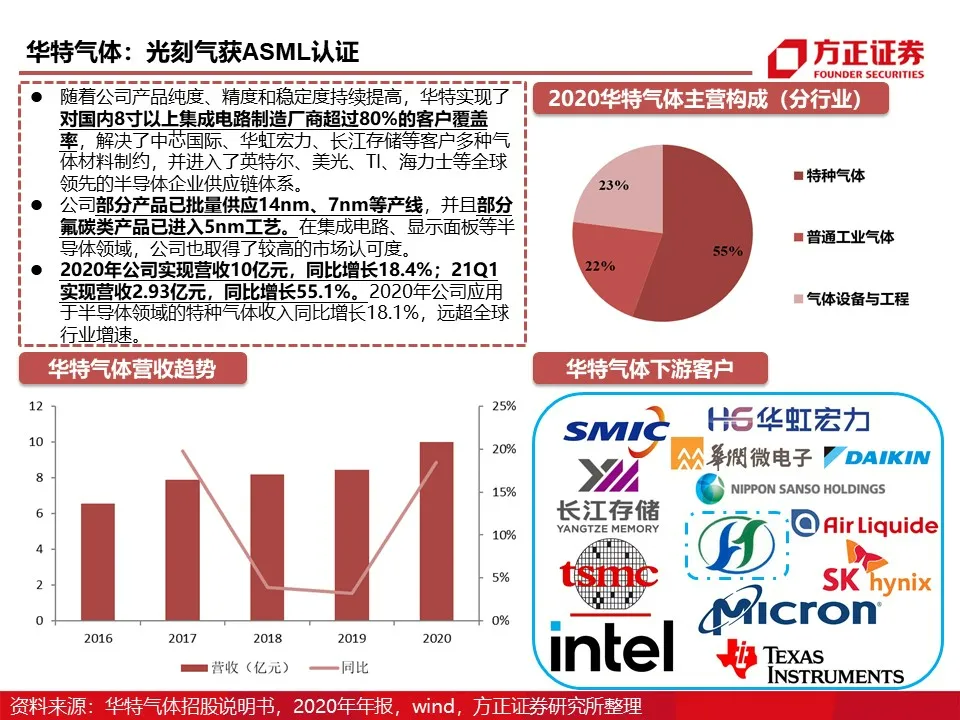

市场规模和结构:根据techcet,2020年全球电子气体市场规模约为58.5亿美元,其中电子特气的市场规模为41.9亿美元,占比71.6%。以海外龙头林德集团(含普莱克斯)、空气化工、液化空气和日本酸素为首的气体公司占有全球90%以上的电子特种气体市场份额。因半导体产业对气体质量、供应的特殊要求,中国半导体企业生产工艺中所使用的电子气体亦被海外龙头所垄断。随着未来疫情的缓解、能源革命与计算革命带动的半导体行业景气持续,预计2025年全球电子气体市场规模将超过80亿美元,年复合增速预计达到6.5%。

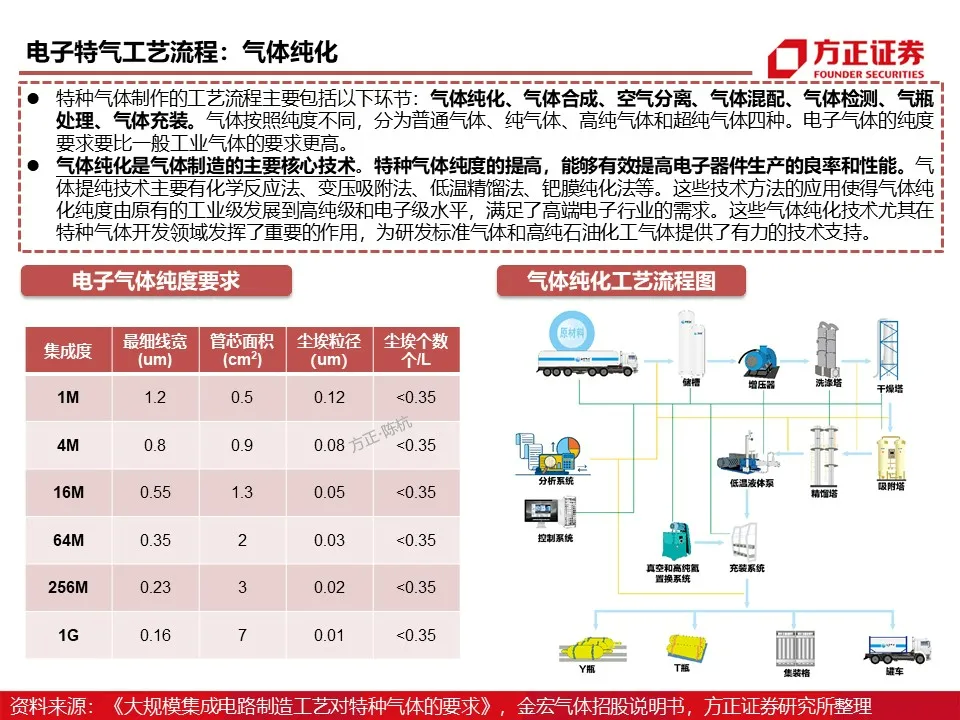

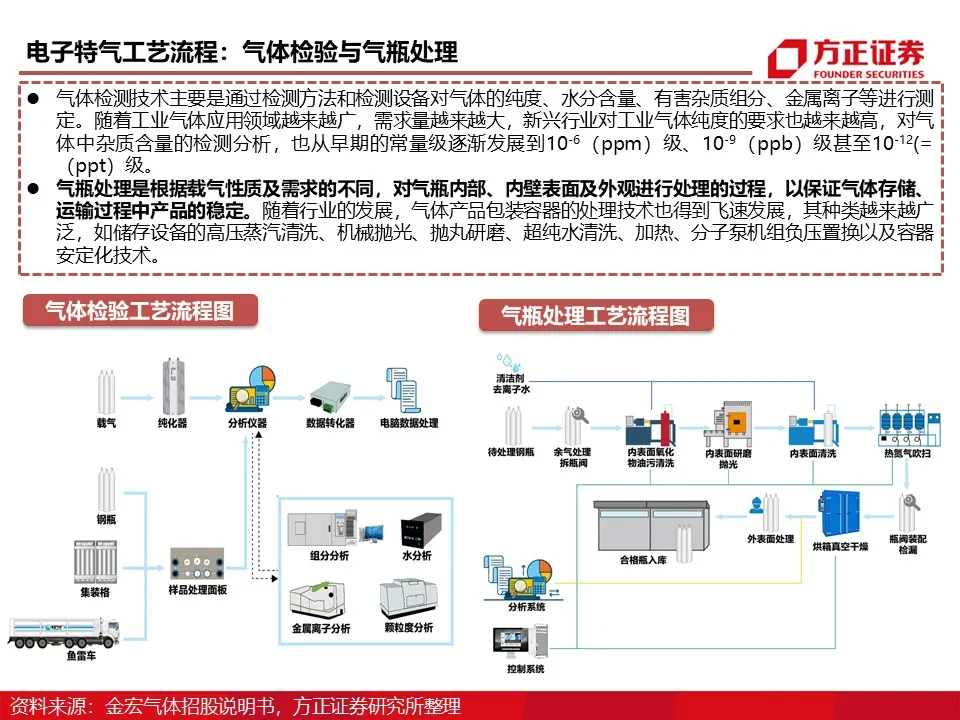

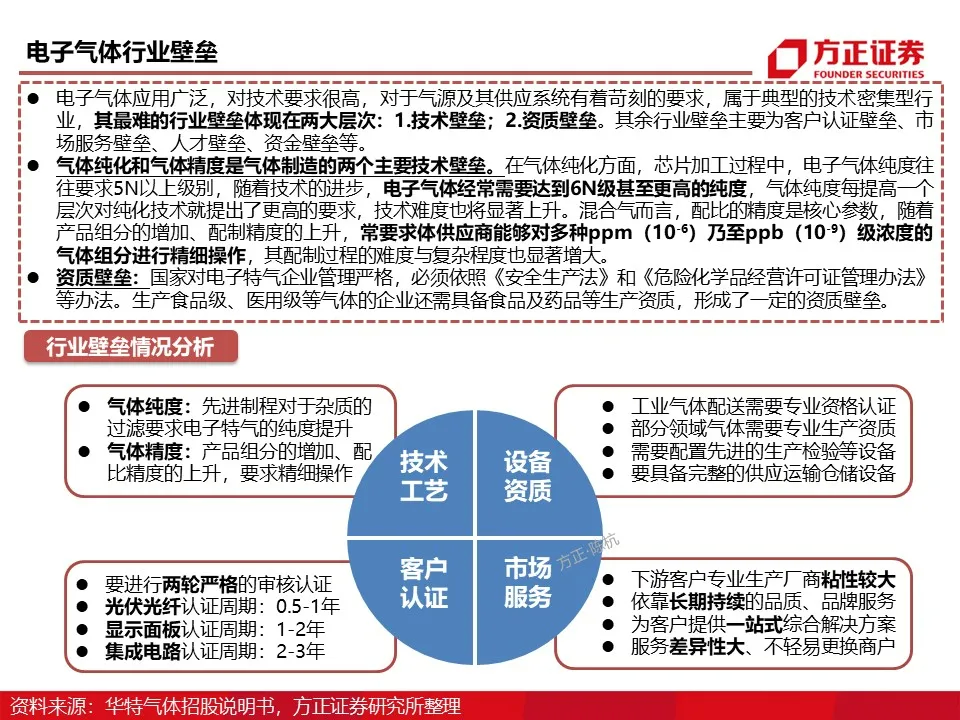

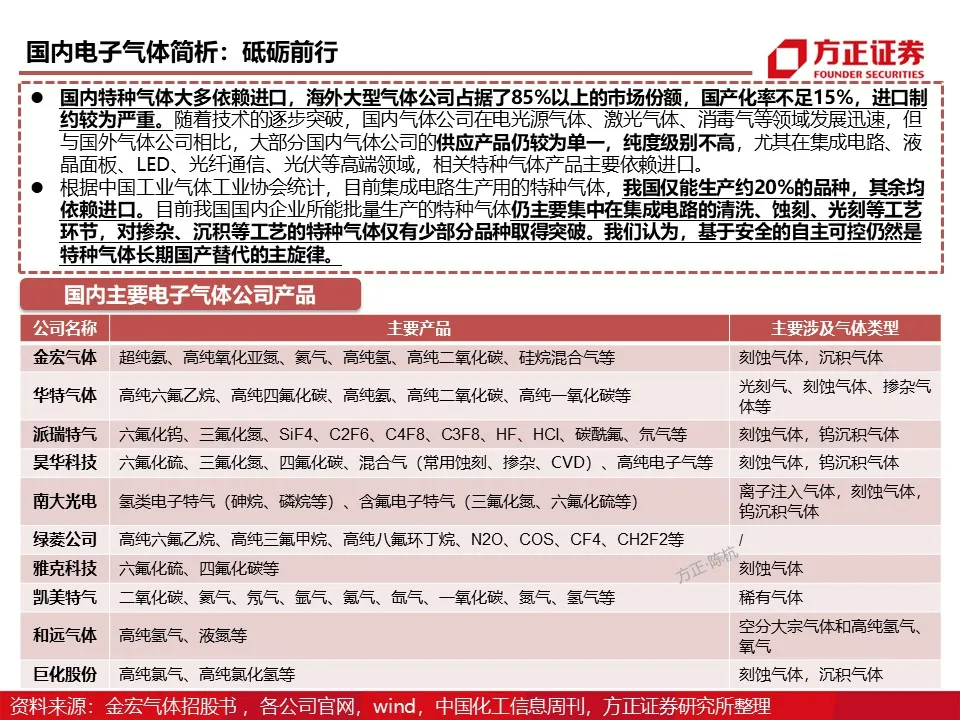

行业壁垒和国内电子特气现状:电子特气对气源和供应系统有着苛刻的要求,属于典型的技术密集型行业。技术工艺、设备资质、客户认证、市场服务共同构成了电子特气的四大行业壁垒。其中,气体纯化和气体精度是气体制造的两大技术壁垒。目前IC用特气,中国仅能生产约 20%的品种,主要集中在IC的清洗、蚀刻、光刻等工艺环节,对掺杂、沉积等工艺的特种气体仅有少部分品种取得突破。

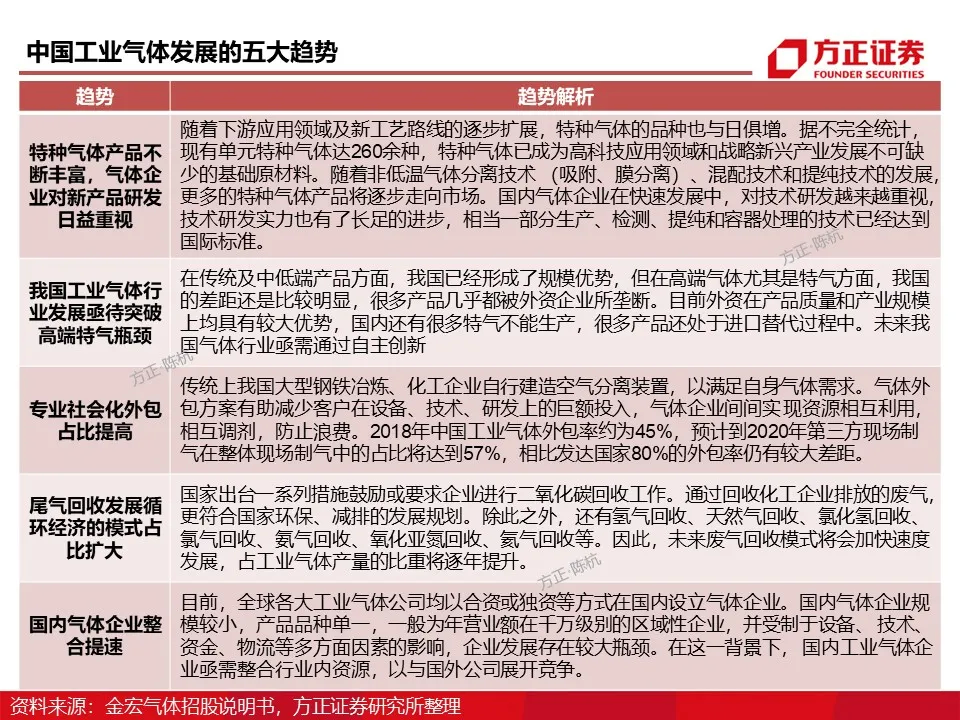

中国电子特气行业趋势:纵观工业气体百余年历史,气体纯度提升、品类增多、气体公司兼并收购贯穿其中。我们认为,国产特气未来的五大趋势分别为品类扩充、高端突破、专业分工明确、尾气回收扩大、气体企业整合提速。对于当前半导体上游供应链,国产替代已成为业界共识,当前电子气体国产化率不足15%,基于自主可控的供应链安全,随着下游Fab厂的加速认证,我们认为未来国产化率将显著提高。

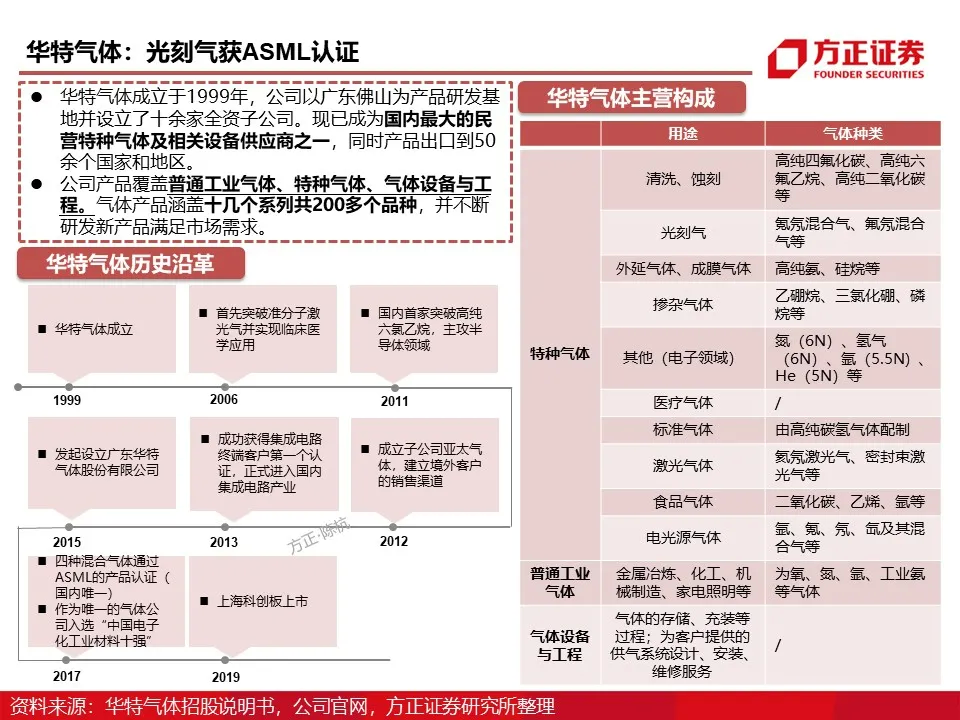

电子特气投资机会来自电子气体产业链的国产替代,建议关注相关产业链标的:

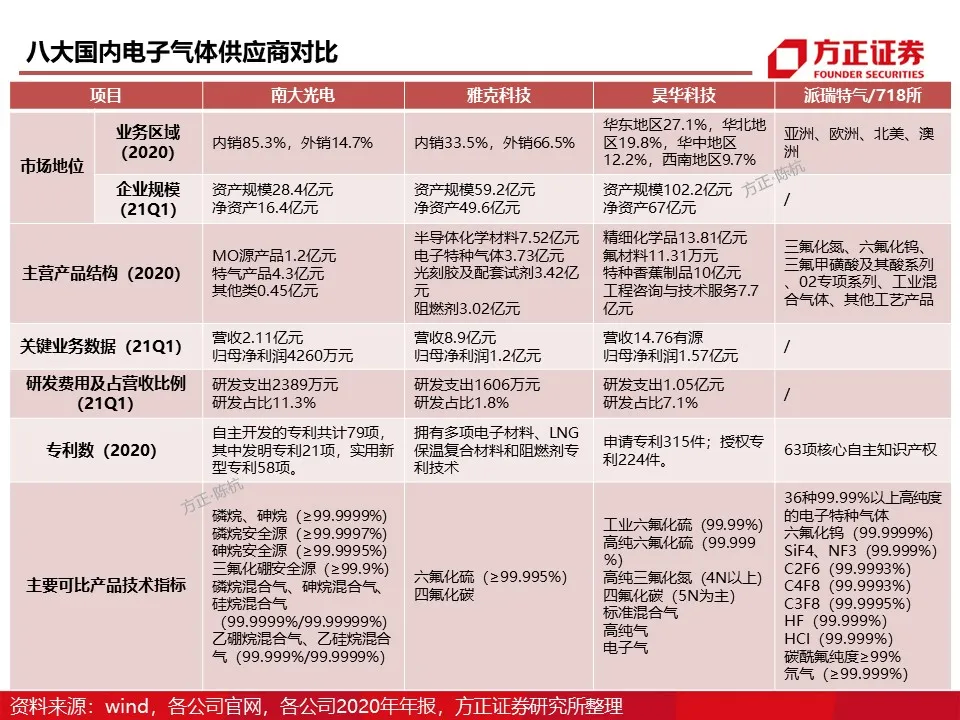

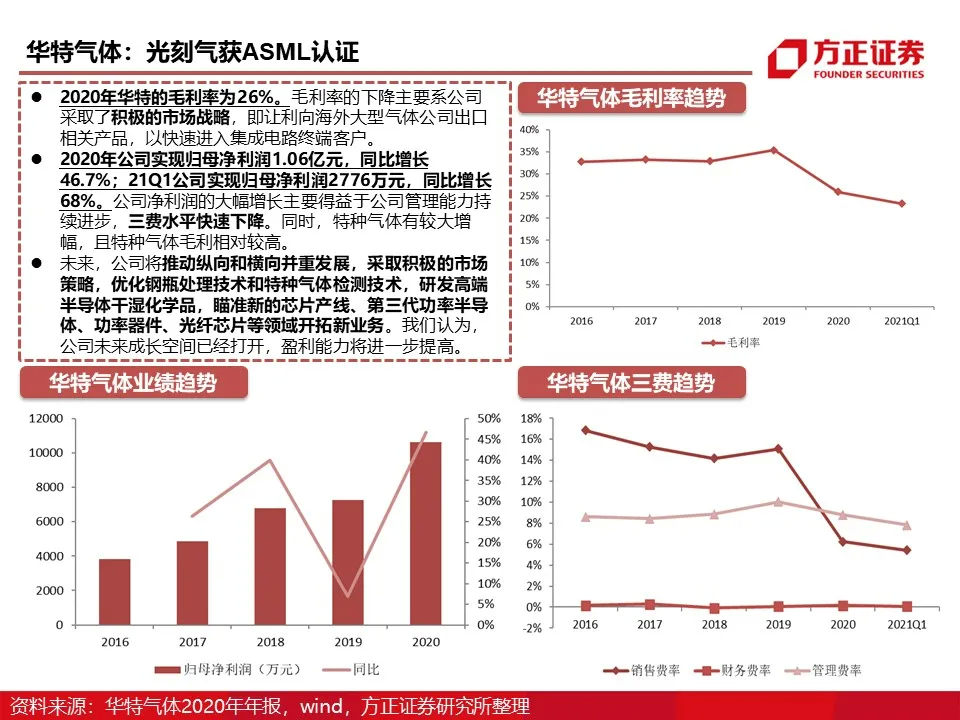

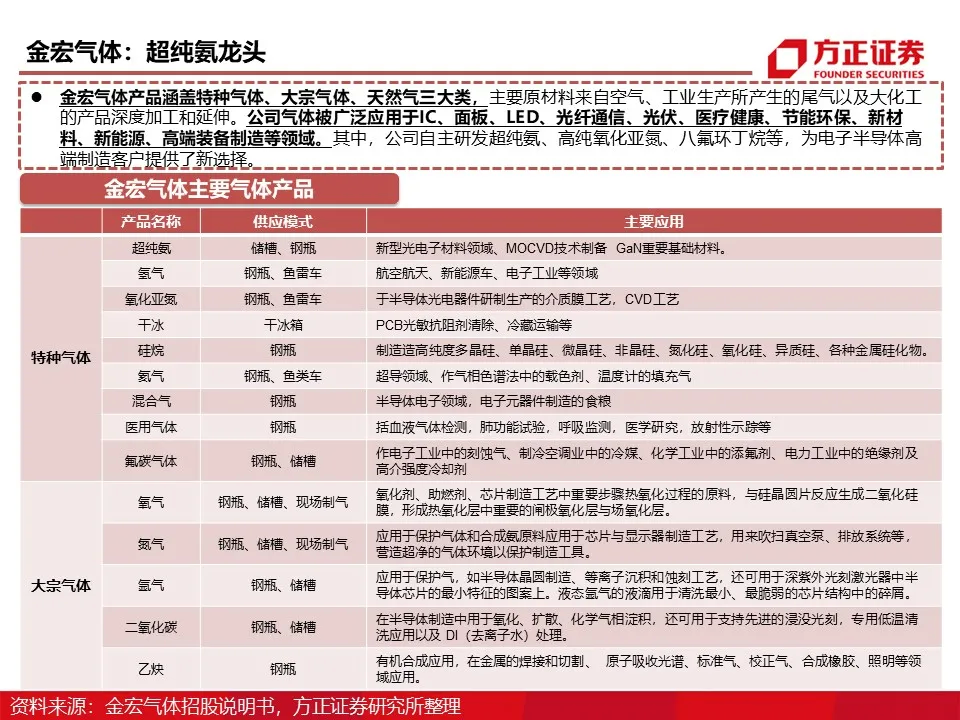

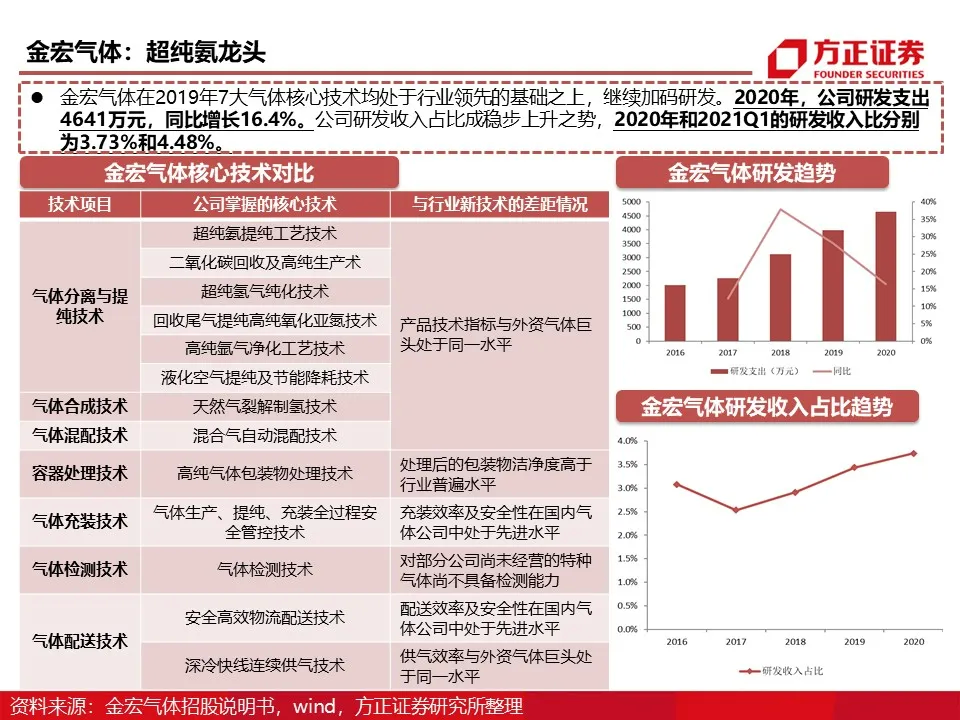

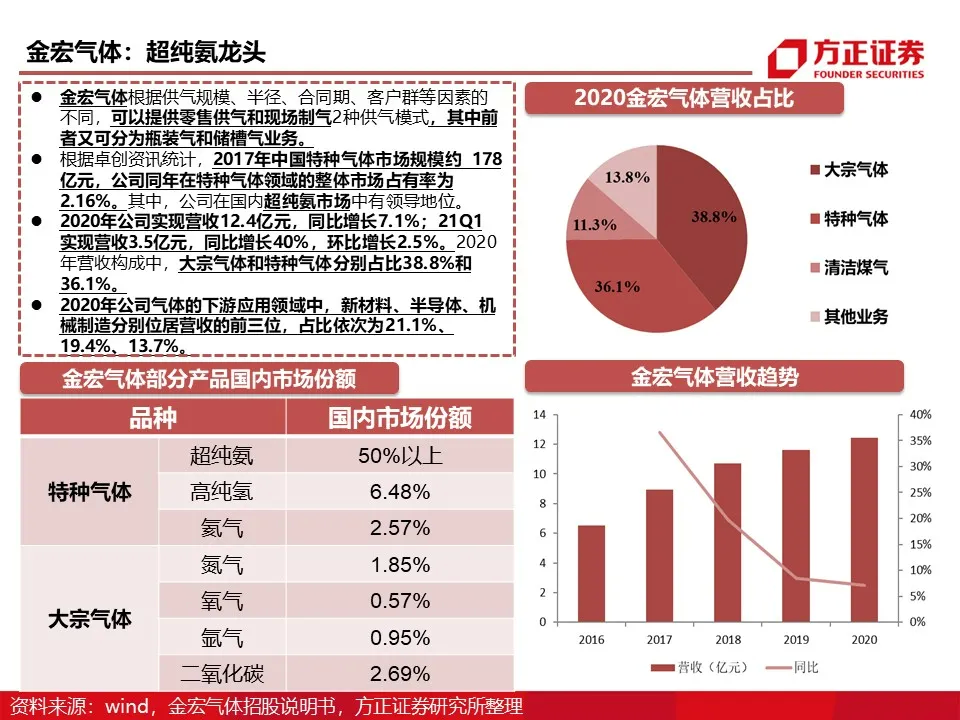

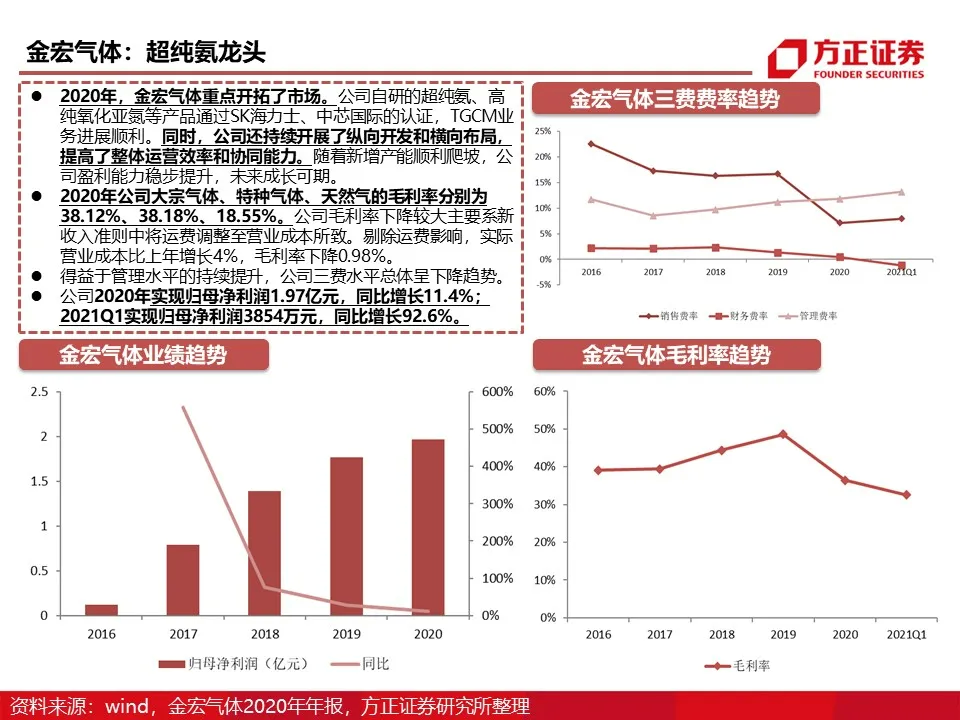

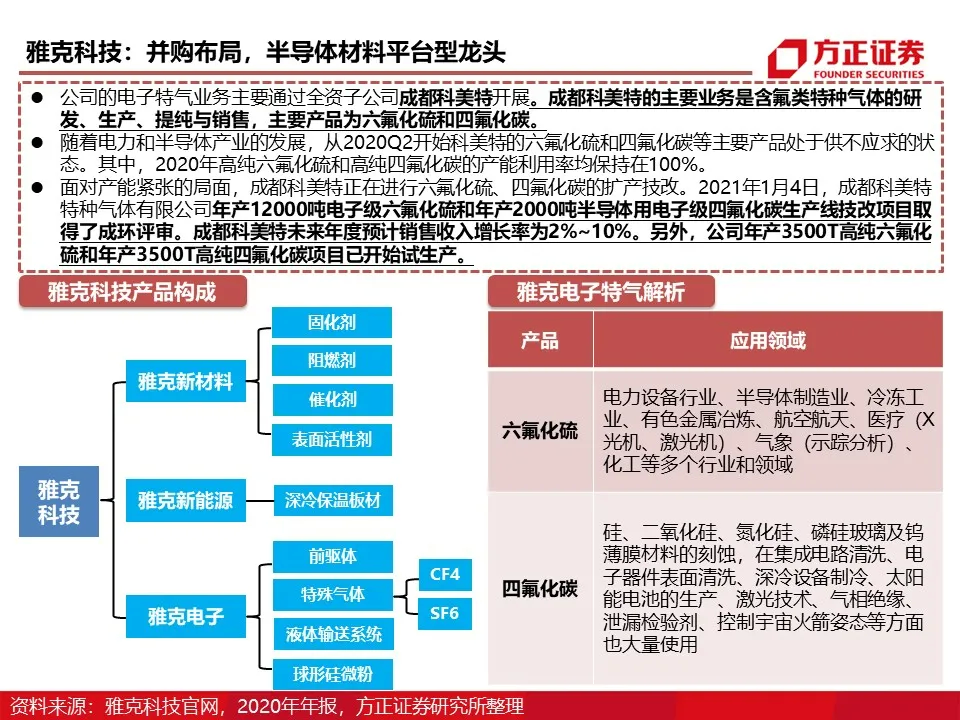

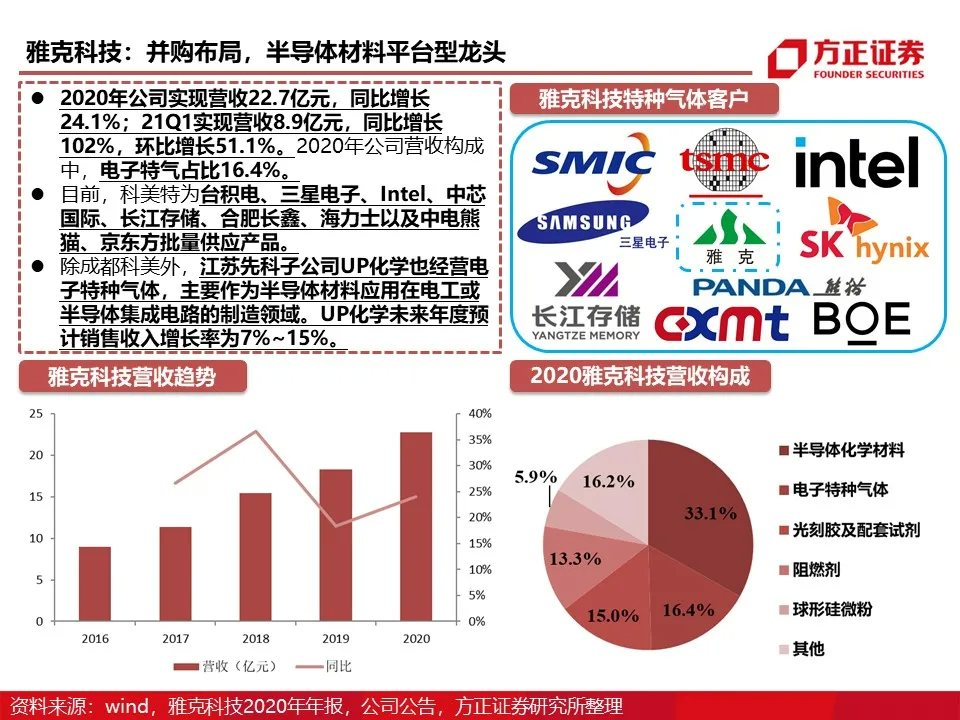

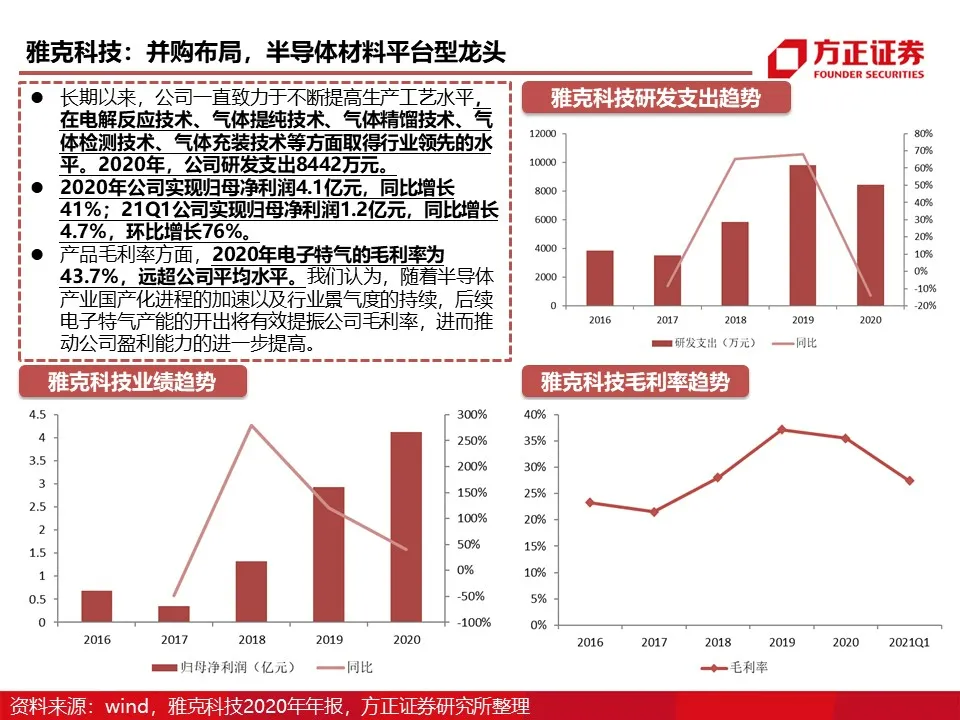

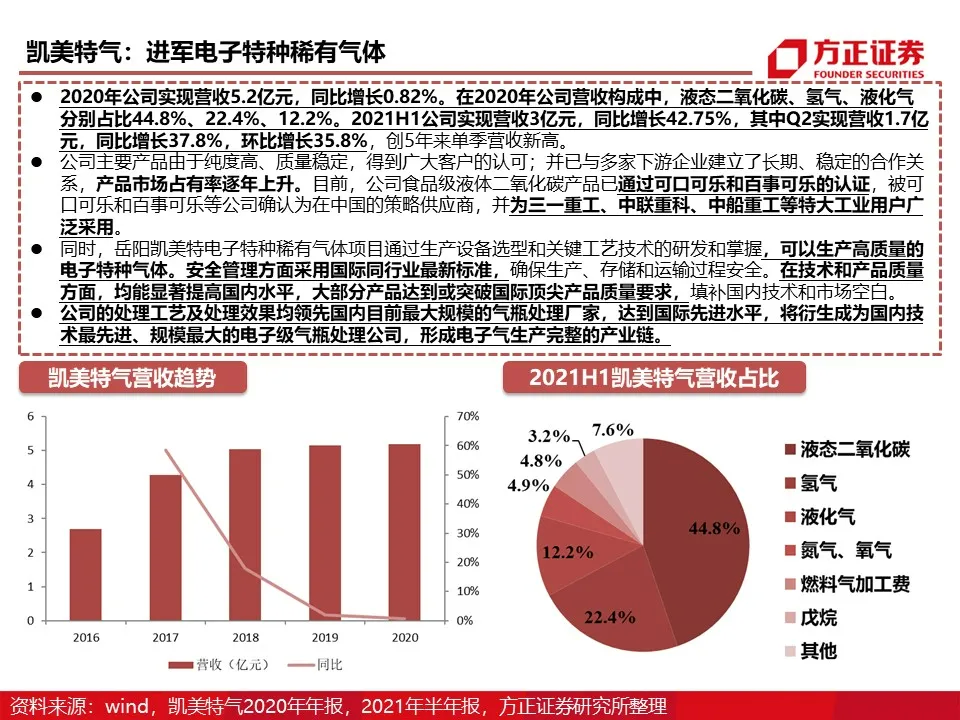

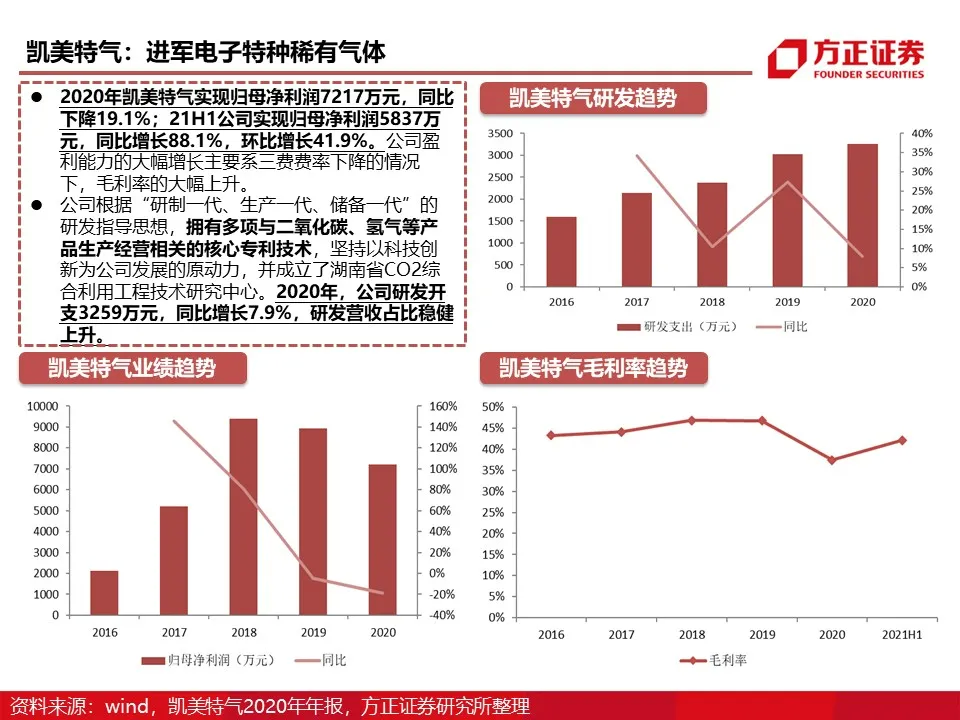

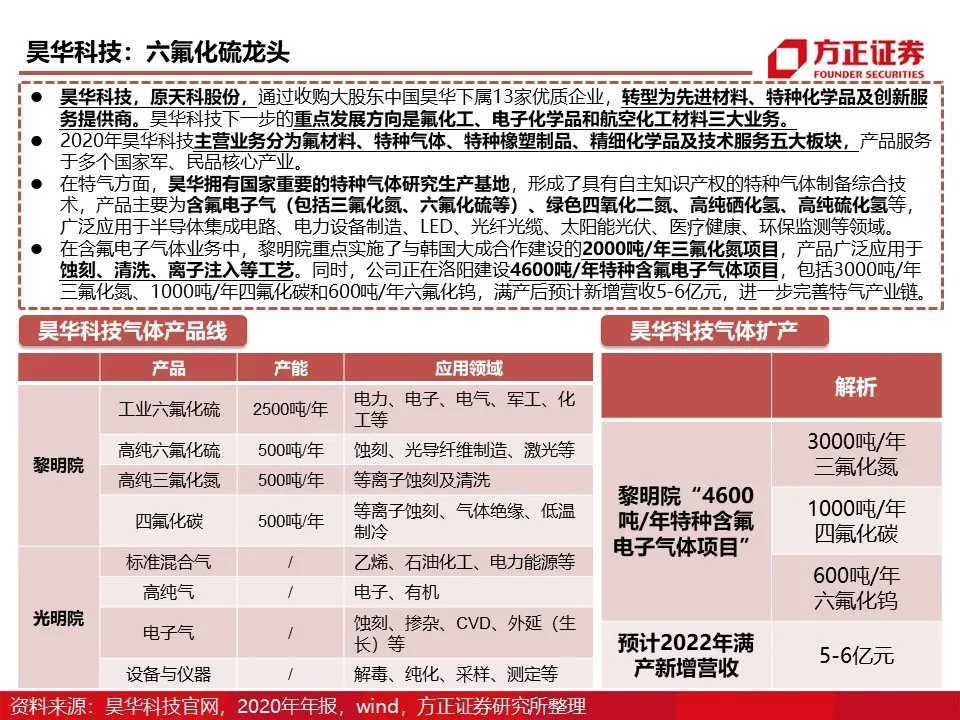

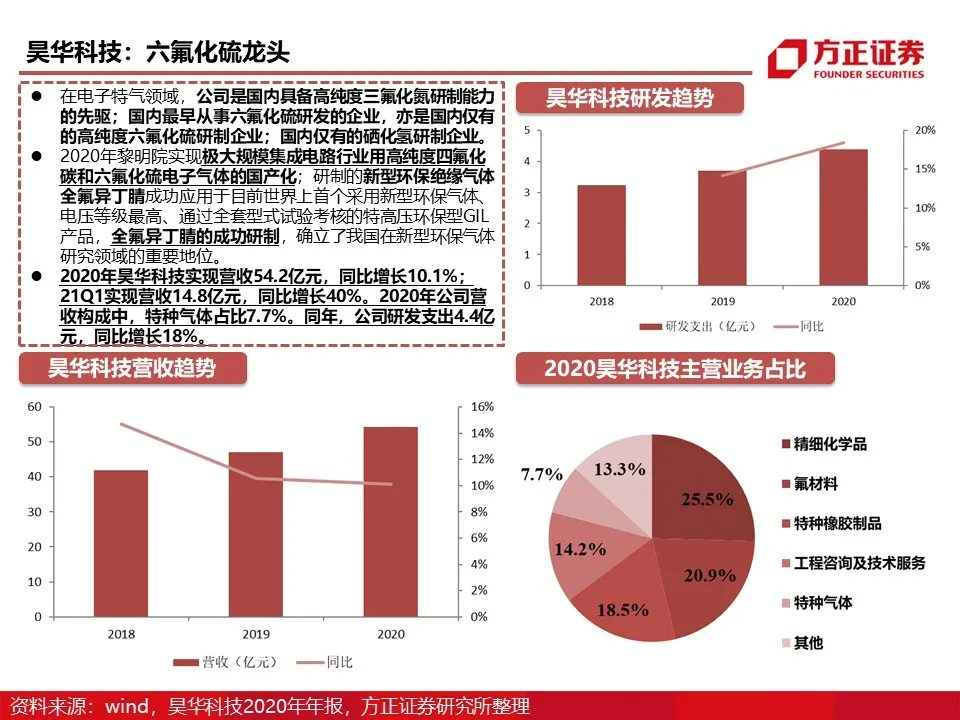

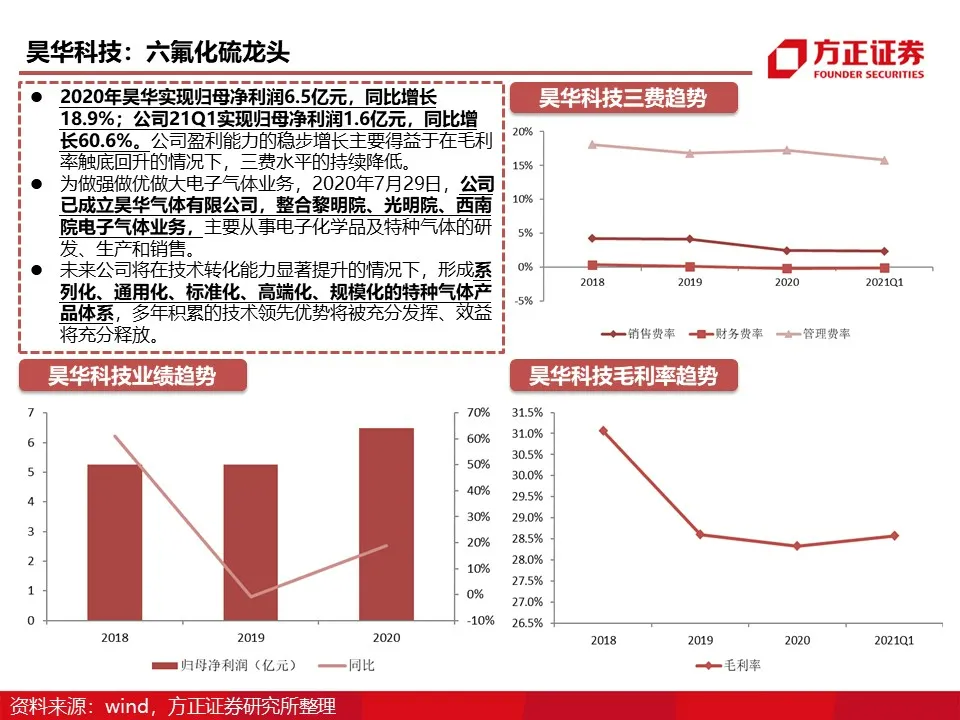

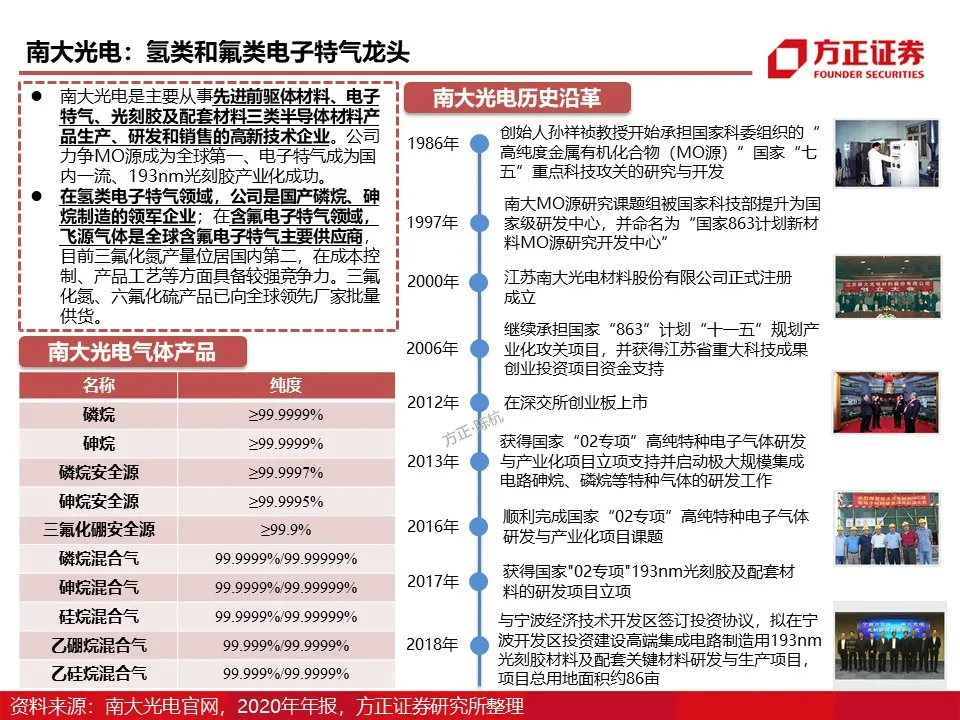

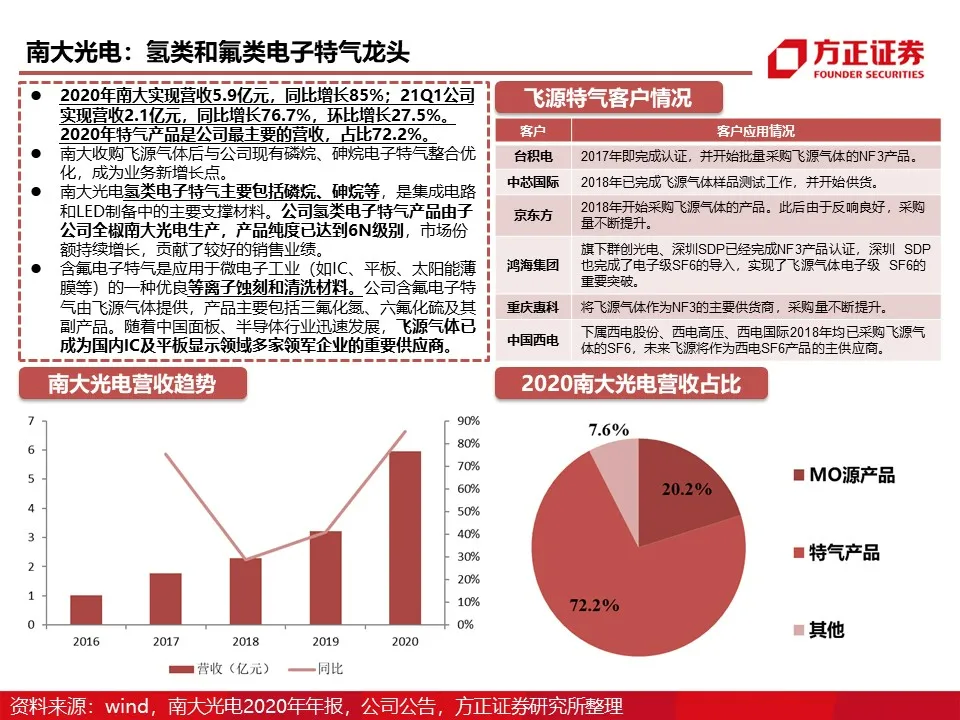

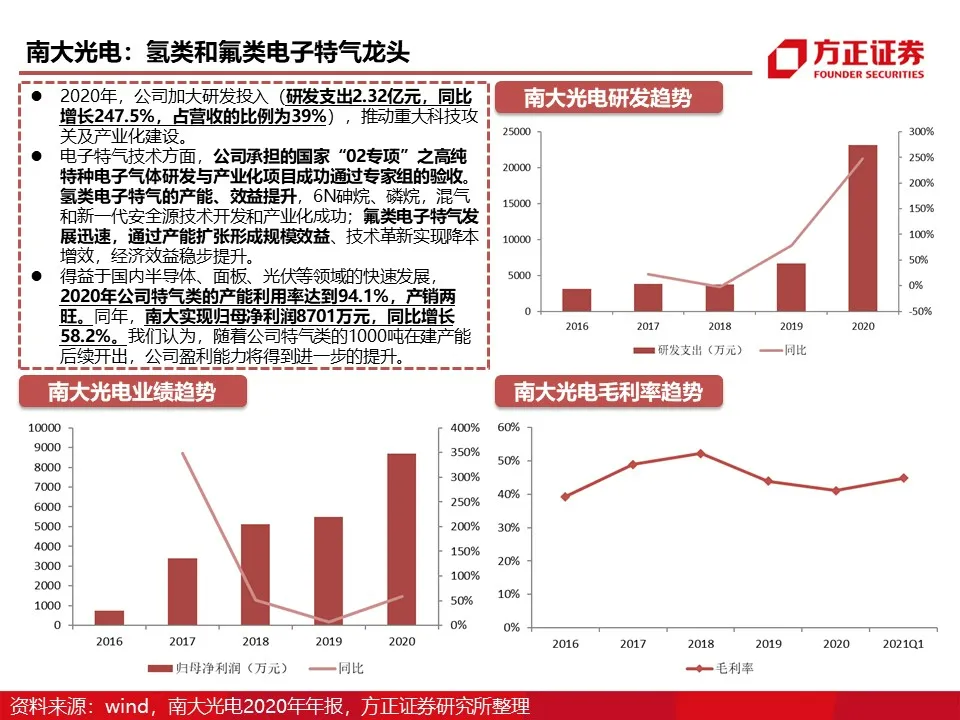

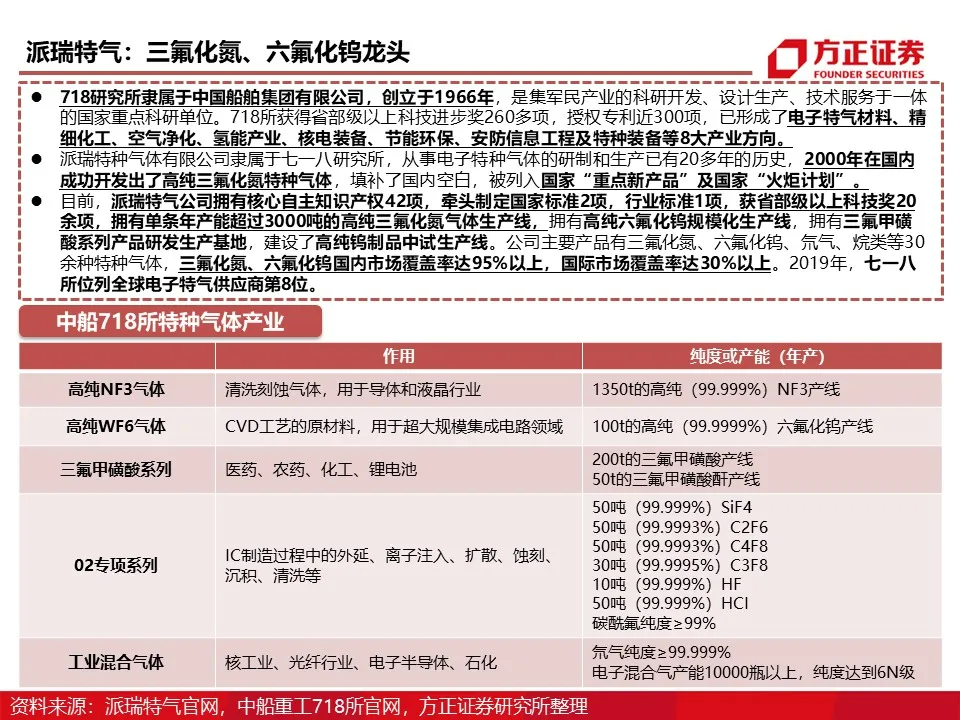

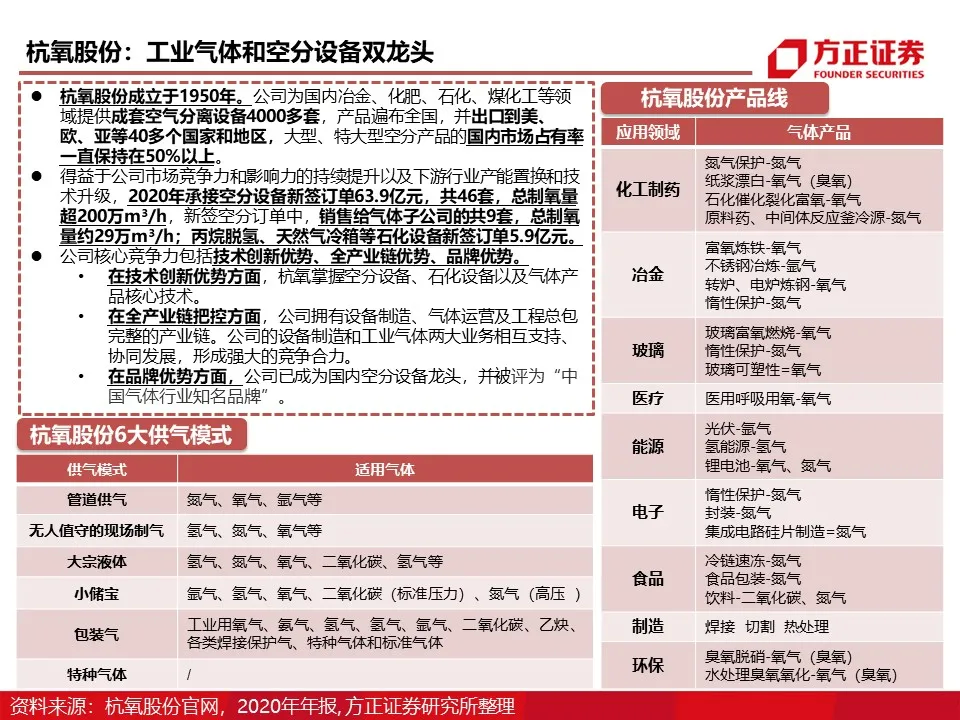

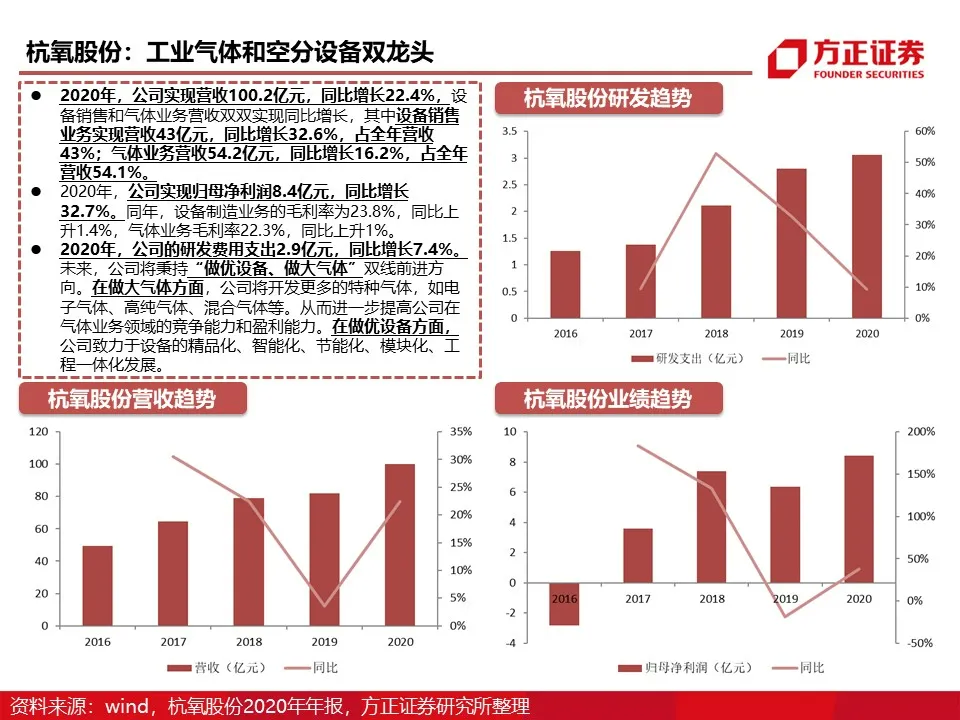

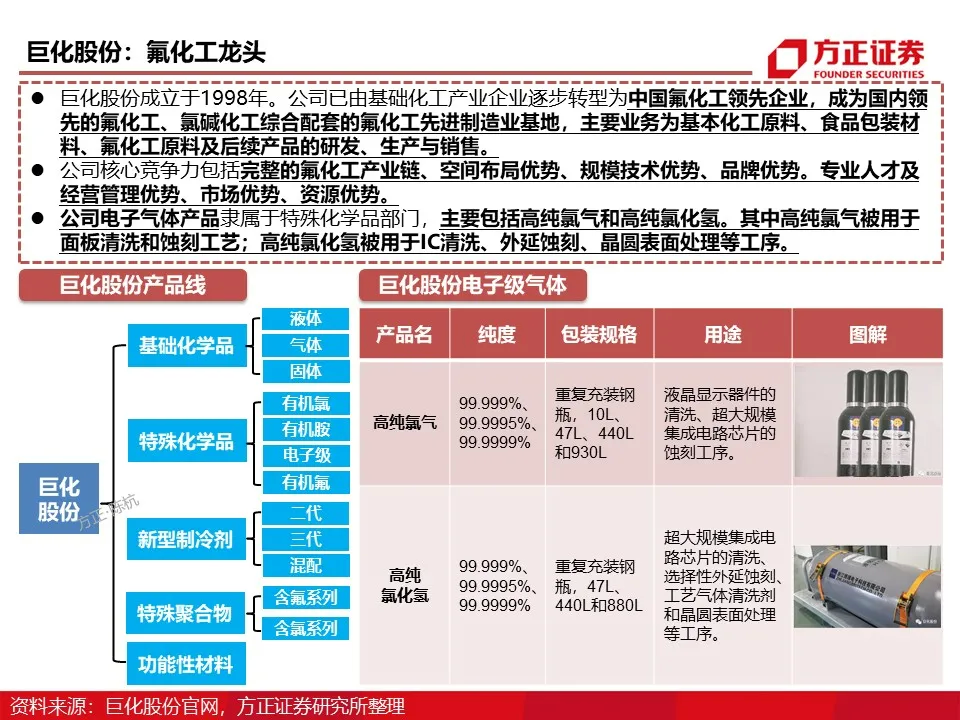

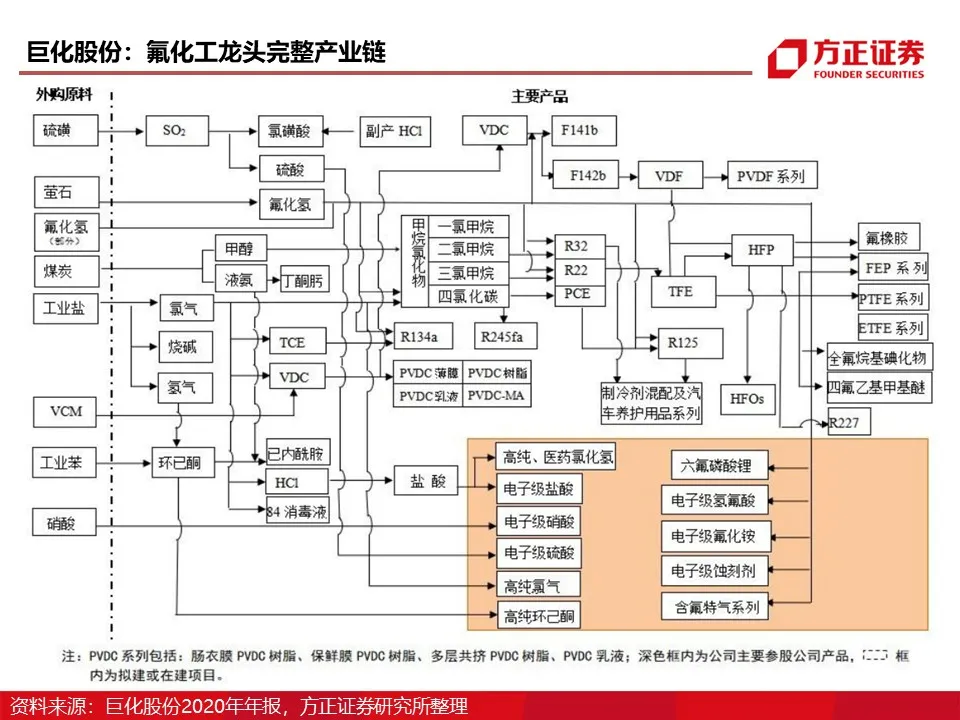

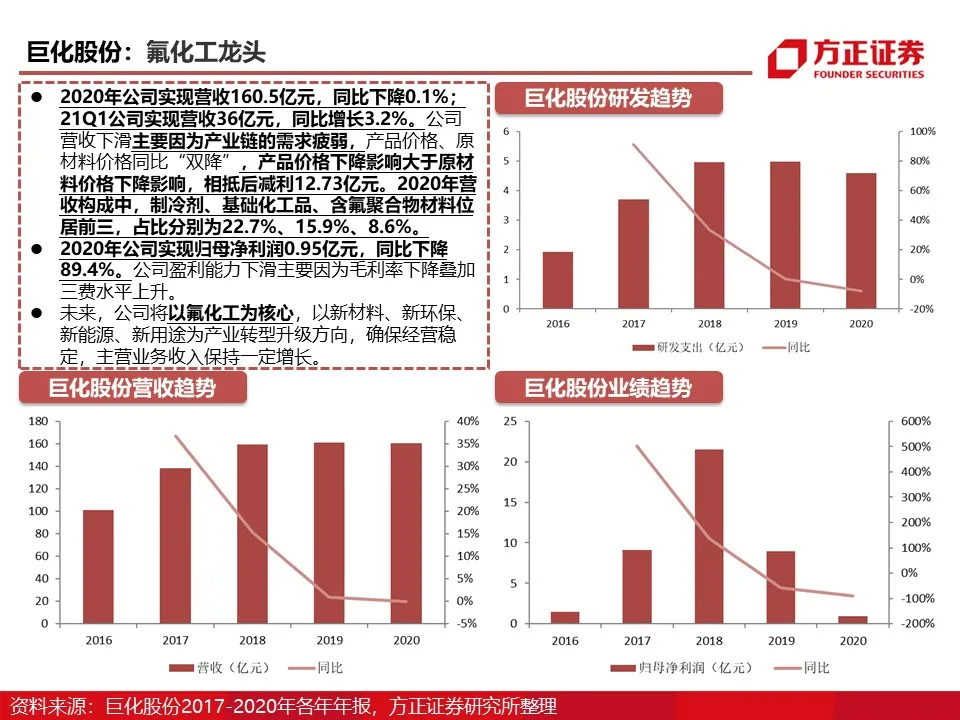

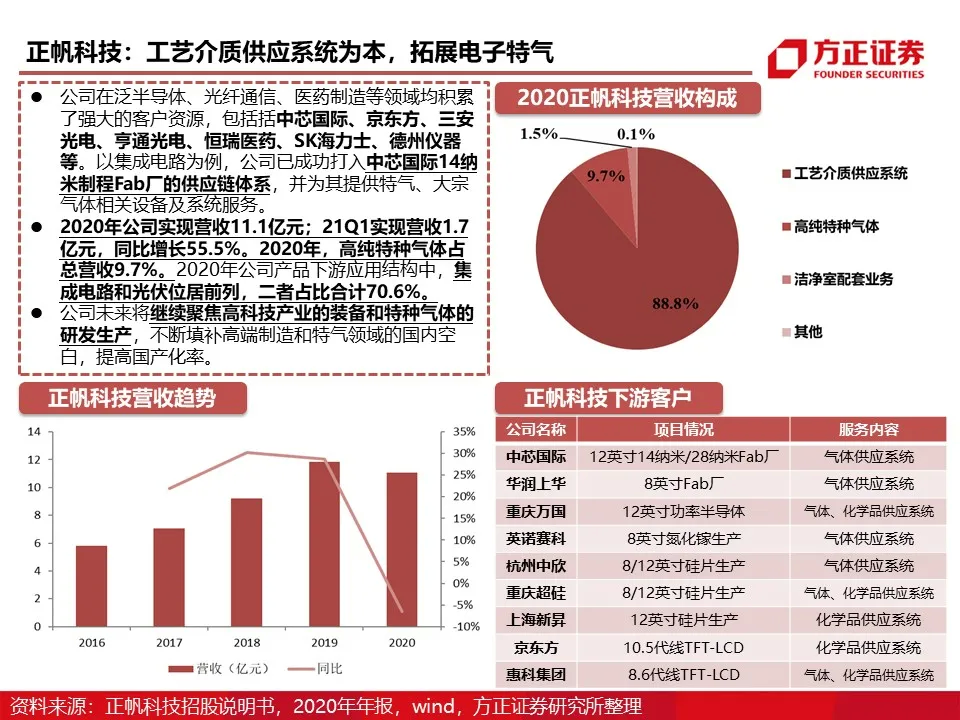

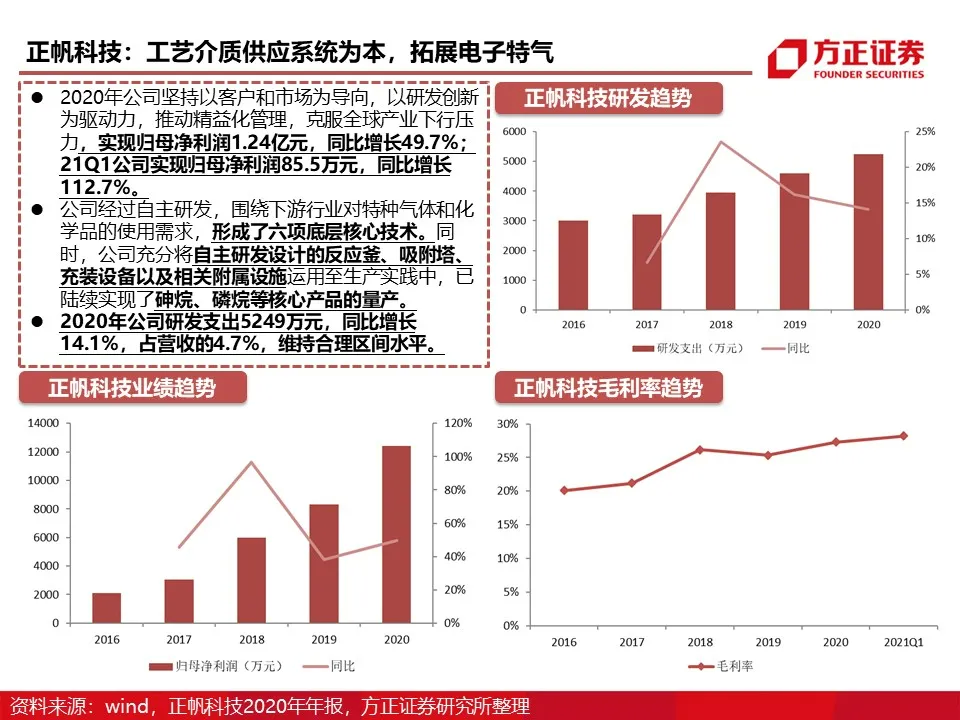

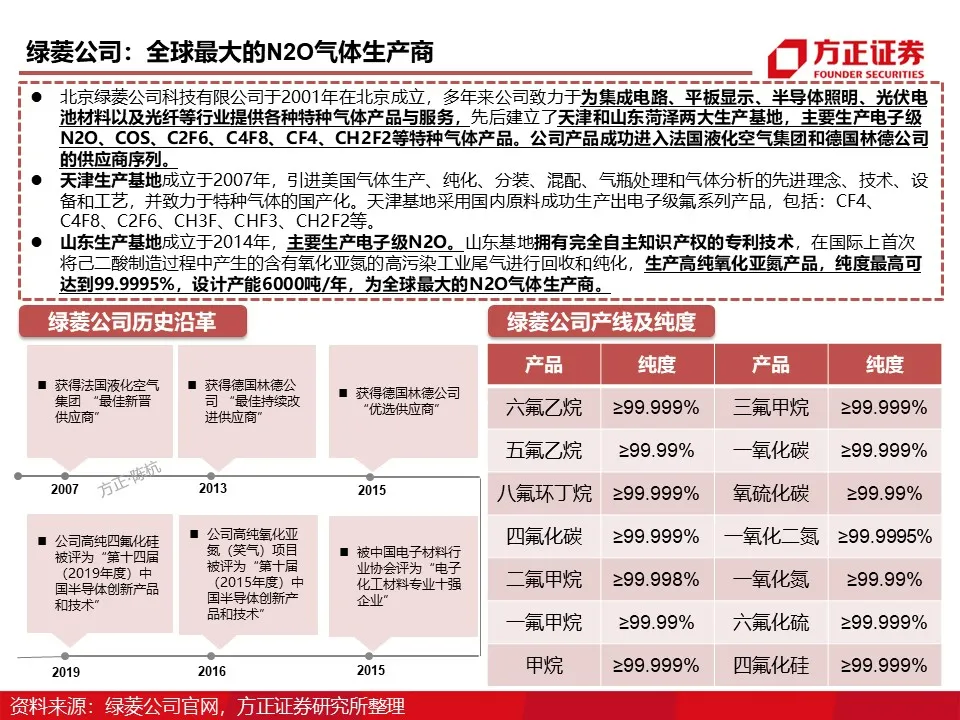

电子气体供应商标的:华特气体(688268.SH)、金宏气体(688106.SH)、雅克科技(002409.SZ)、凯美特气(002549.SZ)、昊华科技(600378.SZ)、南大光电(300346.SZ)、派瑞特气、杭氧股份(002430.SZ)、和远气体(002971.SZ)、正帆科技(688596.SH)、巨化股份(600160.SH)、绿菱公司等

电子气体设备供应商标的:华特气体、杭氧股份、中船重工718所、正帆科技等

本文选编自“方正证券”,智通财经编辑:熊虓。

扫码下载智通APP

扫码下载智通APP