A股中报季结束,这四点行业惊人变化值得关注

截止到下周一晚,A股上市公司的中期报告就全数披露完毕了。

俗话说,一叶可以知秋,综合A股4000多家公司的经营业绩,我们看到的是中国宏观经济的拼图。

无论对证券投资,实业经营,还是工作择业来说,了解某个行业的变化趋势都是至关重要的,同一笔投资/扩产/跳槽,晚一年,可能就是翻天覆地的结果。

以下,分享几点我看到的重要变化:

1. 上游资源品正疯狂抢夺着中游和下游的利润:

现在二级市场流行“元素周期表”炒法,背后反映的是大宗资源品疫情以后持续的涨价趋势。

随便列几个上游龙头的二季度业绩,神华(煤炭)135亿利润,宝钢(钢铁)100亿利润,赣锋(锂)10亿利润,不少都创了历史新高。

对比几个下游龙头的二季度业绩,宁德时代(电池)25.3亿,比亚迪(整车)9.3亿,阳光电源(光伏逆变器)3.7亿,这可是最景气三条赛道的龙头,却没有上游赚钱。

以比亚迪为例,中报营收同比增长了53.8%,罪魁祸首来自毛利率,由2020年上半年的18.1%下降至今年上半年的11.1%,量大了毛利率反而下来,利润只能是去了上游。

这种情况十分罕见,但也注定是不可持续的,毕竟下游的企业才更有壁垒和创新能力,掌握更多的议价权。

但我们需要意识到,上游的“煤飞色舞”会在一段时间内,对下游的业绩造成不少侵蚀。

2. 必需消费/医药的增长神话正被流通体系的变革打破:

调味品黑马千禾味业二季度实现营业收入4.08 亿元、同降7.24%,归母净利润0.26 亿元、同降70.08%;

医药龙头恒瑞医药二季度实现收入63.68 亿、同增10.15%,归母净利润11.71 亿元、同降13.03%。

两家企业都在季报公布后跌停,这是增长神话的幻灭,曾经市场认为会永远增长的企业,却在流通体系的剧变中停滞了脚步。

必需消费的黑天鹅是社区团购和新零售。

本来牢牢掌握的商超/经销商体系被强势的团购巨头冲击, 过去靠信息不对称营造的高价格壁垒随之被瓦解,说到底,都是卖酱油的,谁又能比谁贵到哪里去呢?

最惨的还不是卖货的,而是商超,君不见,昔日对标沃尔玛的永辉超市,二季度亏掉了11个亿,这超过了2020年半年的利润。

生物医药的灰犀牛是国家主导的带量采购。

谈判对手方变成唯一,虽然可以拿到更大的份额,可以以量补价,但成本的刚性上升势必会侵蚀毛利率。

集采是政策,自然也就有周期,从我们感受到的,今年应该是一个周期偏紧的位置——华北制药断供集采就是一个缩影。

3. 先进制造景气赛道的设备投资潮达到了惊人的弹性:

先进制造一方面是政策强烈鼓励的方向,一方面也有着国际化、进口替代等产业趋势。

因此其中诞生了不少今年表现强悍的景气赛道,如半导体、新能源、电池等。

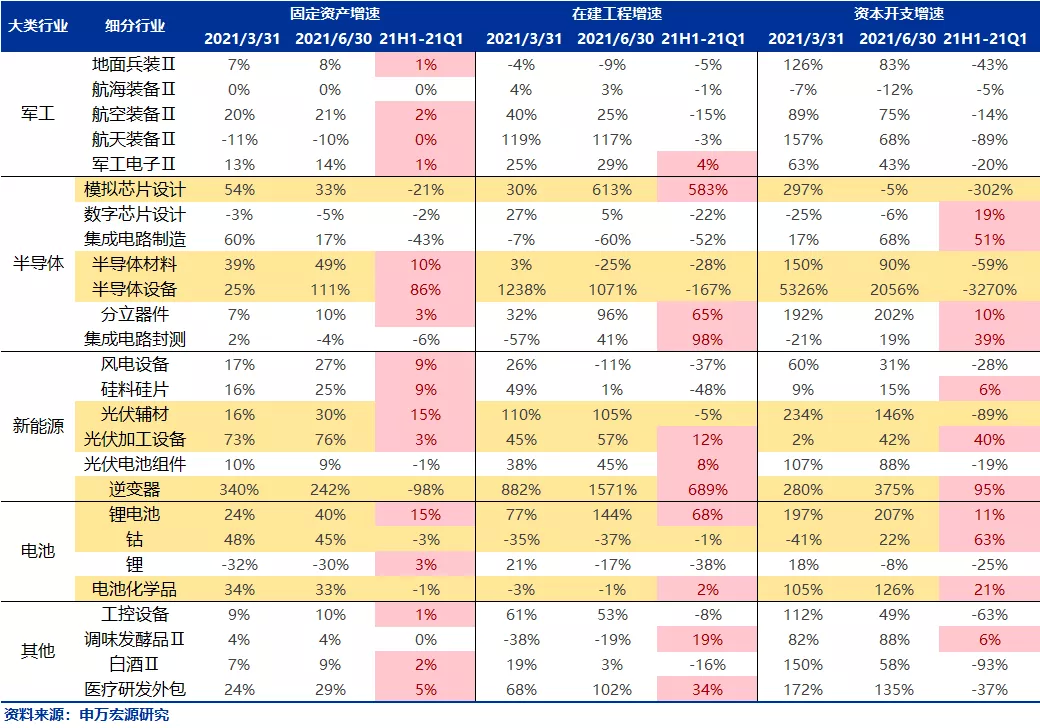

从中报中,我们看到,这些赛道出现了历史罕见的设备投资潮,资本开支不乏10倍以上的增速。(下图引用申万宏源策略整理结果)

这也很好理解,上游设备的收入是下游的资本开支,一旦下游对未来有了乐观的预期,进行的设备投资增速会比需求增速更高——二阶导比一阶导更陡峭。

从中,卖水人的机会应该有不少。

4. 虽然历史上是渣男,军工板块可能真的要景气反转了:

昨天航发动力公布半年报,营收利润都不重要,关键是合同负债多了220亿。

军工板块的利润,本质上就跟着几家主机厂的订单,而订单在体现在利润前,会先反应在预收款,也就是报表上的“合同负债”栏目。

增加220亿是什么概念?环比增加8倍,历史上最高的合同负债金额是28亿。

朋友去调研很多军工上游材料厂商时,都说订单排到了几年后,十四五的需求量是十三五的好几倍,可见其景气度确实出现了历史性的变化。

本文选编自“星辰大海的边界”,作者:星辰大海的边界;智通财经编辑:李均柃

扫码下载智通APP

扫码下载智通APP