社交矩阵业绩创新高,从2021年中报寻找映客互娱(03700)价值的锚

映客互娱(03700)业务发展进入蜕变期,公司价值重估正当时。

资本市场对于映客互娱的印象,或许还停留在直播上,但从公司最新披露的2021年上半年业绩看,其已在互动社交领域破有建树。随着公司社交产品矩阵式发展战略的成功推进,社交已成为映客互娱除直播外的新增长曲线。

据财报显示,映客互娱上半年的营收为40.3亿元(人民币,下同),较2020年同期的22亿同比增长83.1%;净利润为1.4亿元,较2020年同期的7320万同比增长94.3%。

与大多数公司2020年上半年的业绩呈现低基数不同,映客互娱2021年上半年的业绩是在2020年同期大增的基础上再次实现高增长,可见此份业绩的含金量。且由社交产品矩阵贡献的收入为26.9亿元,占公司总营收的占比达66.7%,创历史新高,社交已成为公司业绩增长的核心推动力。

随着社交业务规模的不断扩大,映客的内在价值也在裂变,其发展路径已逐渐向match group靠齐,即以产品矩阵开拓全球的社交市场,这就意味着映客的估值框架也将逐渐向match group偏移。

而match group过去三年的PS的平均估值为11.4倍,但映客目前的PS估值竟不足1倍,如此大的估值差距下,映客或存在着估值修复的空间,当下或便是长期布局的好时机。

业绩高成长,社交业务进入爆发期

2018年7月12日,作为新经济的代表性企业之一,映客互娱成功在香港完成挂牌上市,成为了港交所的“直播第一股”。但由于在“千播大战”后,直播寡头格局奠定,行业由黄金时代步入白银时代,增长天花板显现,且以短视频为代表的新媒介快速爆发并渗透,行业竞争进一步加剧,迫使直播平台加速破圈。为实现长远稳健发展,映客互娱开始探索新的业务增长点。

至2019年时,映客互娱将“互娱+社交”确立为公司的全新发展战略,欲在社交这条赛道上挖掘更多的可能性。而在2019年10月28日以8500万美元完成对陌生人社交APP“积目”的收购则是映客互娱加速对社交领域布局的重要标志。此后,映客互娱开始在社交领域持续深耕。

智通财经APP了解到,除直播产品“映客直播”APP依旧保持旺盛的生命力外,映客互娱近几年来陆续孵化出20余款针对垂直领域的社交产品,以满足不同地域、年龄、兴趣的用户需求。其中,婚恋社交产品“对缘”已跻身行业第一梯队,Z世代社交产品“积目”始终位列兴趣社交平台榜单前列。除“对缘”外,映客互娱还于近期推出了针对一二线年轻群体的恋爱社交产品——“超级喜欢”。这意味着,目前的映客互娱已从两年前的单一直播产品,成功升级为以矩阵式产品为核心的互动社交集团。

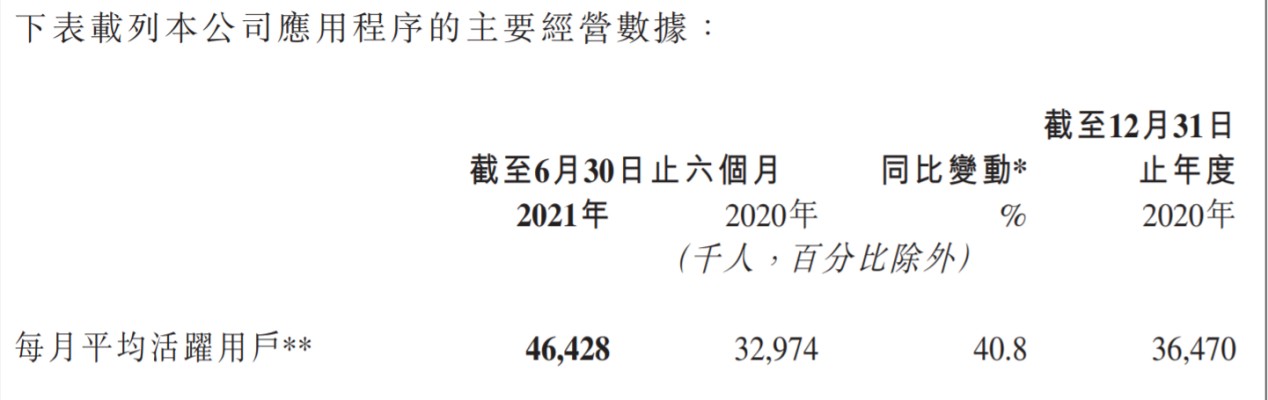

业务的变化自然在财报中有所体现,映客互娱成绩斐然。财报显示,得益于社交产品矩阵在市场中的持续渗透,映客互娱2021年上半年的平均月活跃用户数为4642.8万人,较2020年同期的3297.4万人增长40.8%,且较截至2020年12月31日止的3647万人增长27.3%。

据QuestMobile数据,2021年以来,中国移动互联网月活跃用户规模一直处于增速下滑、增长停滞的状态。到2021年5月,全网活跃用户MAU为11.62亿,同比增长率为-0.1%。随着移动互联网流量红利趋尽,平台间的竞争也由流量之争转为存量之争。但就在这样的行业背景下,映客互娱仍然实现了用户数量的高速增长,足以说明公司社交产品矩阵式发展战略的正确性。

而在用户高速增长的同时,映客互娱商业化加速,推动公司整体业绩高速成长。报告期内,映客互娱的收入增长83.1%至40.32亿元,其中,社交产品矩阵贡献收入26.91亿元,占期内总收入的66.7%;与此同时,净利润增长94.3%至1.42亿元,近乎翻倍。

且随着社交产品矩阵收入占比的快速提升,映客互娱平台的盈利能力已在规模效应下显著增强。2021年上半年时,映客互娱的毛利率为34.9%,较2020年同期的22%提升12.9个百分点。可以预见,随着社交产品矩阵业务规模的不断扩大,映客互娱的毛利率仍有上升空间。

与此同时,映客互娱继续保持着优质的资产结构,公司期内总资产为47.78亿元,总负债为11.33亿元,资产负债率仅23.71%,质地优良;且流动比例高达3.04倍,这表明公司资金充裕,抗风险能力较强。

多方位打造核心竞争力

从上述的分析中不难看出,经过两年时间的积累与沉淀,映客互娱已经在社交赛道中取得亮眼成绩,且社交产品矩阵已成为了公司业绩的增长点和核心推动力。市场不禁好奇,究竟是什么力量,让映客互娱能从直播行业的竞争窘境中焕然新生?智通财经APP认为,这与公司多方位打造核心竞争力有直接关系。

首先,多产品矩阵发展战略是公司用户快速增长的基石。在社交这条超级赛道上,除开像微信级别的现象级产品,其他玩家若想有所建树,必须能够针对不同圈层与场景用户的需求,提供个性化的服务,这才是突围的关键所在。映客互娱深谙此理,并坚决执行多产品矩阵发展策略,其向不同地域、年龄、兴趣等维度延伸业务触角,构建互动社交矩阵产品。

其次,映客互娱注重技术研发,其将技术创新作为推进多产品矩阵战略的必要手段。智通财经APP了解到,在确定了多产品矩阵的发展战略后,映客互娱便在思考如何高效的完成对产品的研发、推广和商业化。至2020年时,公司从0到1构建了中台系统,该系统通过对通用业务基础服务能力的抽象沉淀,把产品体系中共性相通的部分,进行模块化、封装优化,快速完成资源整合,从而极大提升产品从研发到商业化的创新效率,降低人力和研发成本,释放更多创造力和价值。

2021年上半年,映客互娱对中台体系进行了再次升级,实现了从1到N的迭代和内部拆分,并将该系统正式命名为“开海”。值得注意的是,此时的“开海”对服务层、系统层、技术层三大维度进行了细分,其已不仅仅是中台,而结合研发产品、产品管理、流量获取、数据分析、商业化的综合性系统体系。同时,“开海”作为高效、可复用的企业级SAAS服务系统,最明显的优点莫过于能以最低的成本实现最高效率的孵化新产品,以比竞争对手更快的速度验证市场需求的真伪强弱,致力于给目标用户提供更高质量的服务, 完成产品的商业闭环。

“对话吧APP”的推出便是映客互娱“开海”系统强大性能的最好体现。2021年初,语音社交概念火爆全球,映客互娱紧抓市场需求,凭借“开海”系统迅速推出了“对话吧APP”,显著的先发优势让“对话吧APP”成为了2021年国内互联网行业的首个爆款产品,引发资本市场持续关注。

凭借“开海”系统,映客互娱将在多产品矩阵的研发和商业化上拥有巨大优势,未来公司可进一步扩大矩阵生态,形成更为强大的生态系统,激发整个平台潜藏的变现潜力。

除此之外,为增加生态的丰富度和完整性,映客互娱已在2020年底确立了最新的愿景,即成为最具影响力的全场景新娱乐平台,这也意味着公司的发展已开始了第三阶段的布局。所谓的全场景,即以线上+线下相融合的形式,打造陌生人+熟人的全方位新社交生态圈,以“活水”促进互动社交矩阵的可持续发展,同时有效留住大批高付费用户。

该愿景的提出主要是完成对用户场景的补足,因为陌生人在熟悉后会进入熟人社交方式,这会在一定程度上造成陌生社交用户的流失,而向线下市场的发力,即可弥补陌生人社交用户的流失,亦能满足熟人社交的刚性需求,通过更丰富的生态,尽最大可能将用户留在生态内,以实现用户的多元化、多层次变现,提升平台商业化能力。

智通财经APP了解到,2021年7月,积目在长沙开设全球首家实时互动定位酒吧——ROOMUU。该酒吧所有桌位都设有NFC感应区,用户将手机贴近即可通过积目APP查看其他用户主页,选择和场内有相同兴趣的人组局拼桌,增加社交耦合度与驱动力;同时通过线上集卡等玩法,可以开启隐藏酒单、惊喜礼物,极大丰富了互动社交体验。

同时,映客互娱旗下的恋爱社交新产品“超级喜欢APP”的线下实体店预计于2021年9月开业,定位为北京首家线上线下联动的单身Club,可为用户提供丰富的互动交流场景。

ROOMUU酒吧与“超级喜欢APP”线下实体店的落地,意味着映客互娱的发展已进入了第三阶段,即从单一直播产品开始,到多产品矩阵,再到公司已开始发力的全场景新社交。新一阶段的发展与市场简单理解的进入实体行业不同,更多的是对自身生态发展模式的一个补充和完善,这其实与美团和阿里的盒马鲜生在线上点餐、线下配送的底层逻辑是一样的。

一旦该模式被验证可行,那么映客互娱便可开始规模化复制,然后凭借品牌和技术优势为线下商业赋能,比如说仅小酒馆这一单一的线下消费场景,全中国便有超6万家,这对打通商业模式后的映客互娱来说,是巨大的成长空间。凭借多元化的新消费场景,映客互娱有望在社交领域打造出第二条全新增长曲线。

真实价值被低估,估值修复或带来靓丽行情

很明显,短短两年时间已经三次战略迭代的映客互娱已经以破局之态开创线下潮流互动社交及消费新玩法,未来,映客互娱将继续坚持技术引领力,围绕“矩阵式社交产品发展”的核心战略,扩大在不同细分市场及人群的产品布局;探索更多新消费场景,打造最具影响力的全场景社交平台。

而在目前,映客互娱在第二阶段的多产品矩阵期内已实现了高速成长,公司的收入已有66.7%来自社交业务的贡献,其内在价值应当向社交业务的估值模型切换。且在第二阶段高成长的支撑下,映客互娱有足够的时间和资本将全场景社交打造为公司未来的新增长引擎,业务成长天花板的打开亦将在一定程度上抬升公司的估值。

不过,从二级市场来看,机构和投资者显然还未清晰认识到映客互娱所经历的内在脱变,这从公司的估值上便有所体现。截至8月30日时,据wind数据显示,映客的市值为35亿港元,PB仅0.84倍,即收入和利润已经爆发式增长、且资产结构优质的映客互娱市值竟低于公司的净资产,已然成为“烟蒂股”。

为何映客互娱被市场如此低估?根本原因便在于市场仍以直播行业的估值模型对映客互娱估值。由于直播行业头部已现,其他直播企业自然因成长性的散失导致估值被大幅压缩。但市场的偏见纠正需要时间,只有市场的共识达到一定程度后,估值修复才会开始,即估值修复只会迟到,但不会缺席。

那么当下最关键的问题便在于,如何给映客互娱估值?从二级市场对互联网企业估值的模型来看,对于仍处于用户爆发期的社交企业,PE估值并不合适。其逻辑在于,用户数量的快速增长,社交企业的内在价值已大幅提升,但在该阶段往往商业化有一定落后,这就会导致PE估值法对大幅降低公司的真实价值。

事实上,对比业务模式相近的企业来估值更为简单有效。而美股上市公司Match Group(MTCH.US)与映客互娱的市场方向和业务打法十分类似,同样都是以产品矩阵开拓陌生人社交市场,这意味着基于Match Group的估值框架估值将更合理地体现映客互娱的真实价值,且映客互娱的生态在全场景社交的融合下更为丰富和完善,享受一定的估值溢价亦属合理。

而市场对于Match Group的估值采用PS估值法,这是因为市场考虑到Match Group多产品矩阵布局的成长性,一旦公司的货币化成熟,收入便能稳定转化为盈利,因此用与收入关联度更高的PS估值法作为其估值标准。而当前社交业务高速增长的映客互娱所处的行业发展阶段也与Match Group十分类似。

据Wind数据显示,过去三年,Match Group的平均PS估值为11.4倍,最高为18倍。反观映客互娱,其滚动的PS竟不足0.5倍,估值倍数远低于Match Group,修复空间巨大。

业绩持续高增长下,映客互娱强势基本面与极低估值之间的剪刀差将越拉越大,这意味着估值修复的概率在不断增强。市场趋势一旦反转,映客互娱股价有望开启一波靓丽行情。

扫码下载智通APP

扫码下载智通APP