业绩向上 vs 股价向下:中芯国际(00981)们是“该杀”还是“错杀”?

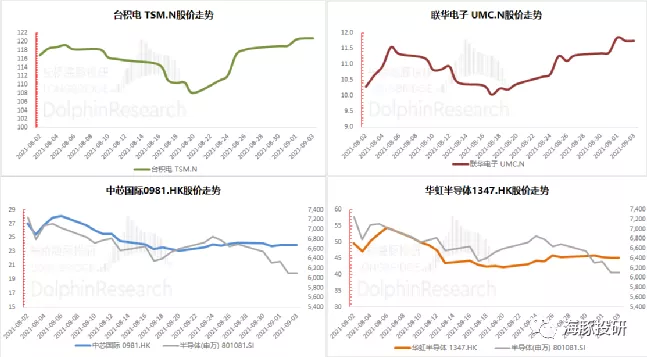

虽然同属晶圆制造板块,但不同晶圆制造公司的股价表现迥然不同。台积电和联电股价在短暂回调后重回高位,而中芯国际和华虹半导体的股价在整一个月内都呈现下跌的态势。

8月中上旬是整个行业性下跌的表现,而大陆晶圆制造双雄在8月中下旬的继续下跌也受到国内整个半导体板块下行的拖累影响。

来源:Wind、海豚投研整理

8月中下旬国内半导体板块下行,主要受“代工价格上涨(设计公司承压)”以及“设备降价(半导体设备公司承压)”等传言影响。

1)代工价格上涨(设计公司承压):挤压了设计公司的盈利能力,同时影响了设计公司的产能安全。台积电、联电、三星等厂商都将有2位数的价格提升;

2)设备降价(半导体设备公司承压):Digitimes报道,台积电设备和材料供应商价格于2022年至少降低15%。海外设备厂的市场降价预期影响国内半导体的替代预期。

对于上述的一系列事件,其实反而更加凸显晶圆制造环节的产业链地位。从产业链环节看,晶圆制造的上游是设备材料,下游是设计应用,代工厂本身就处于产业链的核心地位。

1)上游设备厂本身就有定期降价的策略,来维系晶圆制造厂长期稳定订单的需求;

2)下游的设计应用公司,由于Fab的模式,产能多少完全掌握在晶圆制造厂手中。在供不应求的情况下,设计应用公司要承受晶圆制造厂的压力。

上游设备端的降价,利好晶圆制造厂的产能扩充;对下游代工价格的提升,能有效提升晶圆制造厂的盈利能力。半导体高景气的供需差来自于晶圆制造环节!

来源:海豚投研

虽然大陆晶圆制造厂近期股价表现低迷,但投资仍要立足于财报来观察行业基本面情况。在8月社零数据不及预期的情况下,晶圆制造行业是市场中少有的持续成长方向。

中芯国际2021年二季度营收实现13.44亿美元,同比增速更是达到43.2%,此外台积电、联电和华虹的营收增速也同样表现强劲。

来源:公司财报、海豚投研整理

在行业公司陆续披露2021年二季度财报后,海豚君来梳理晶圆制造行业的景气度情况:

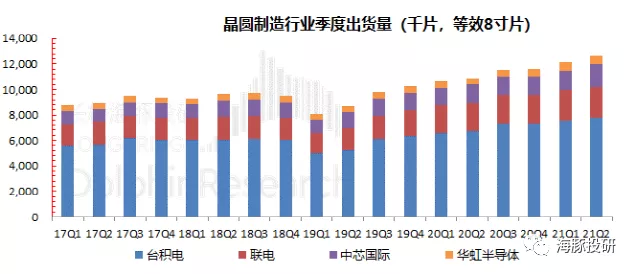

1、晶圆制造行业的收入增长来自于量价齐升。2019年以来各晶圆制造厂出货量逐季上升,本季中芯国际的出货量更是有2位数的环比提升。供需端的紧张推升了出货价的上涨,中芯国际和联电的出货提升最为明显;

2、产能利用率过百,扩产仍满载。旺盛需求推动扩产的进程,晶圆制造厂在本季都实现了产能的扩充。即使在产能扩充情况下,三大晶圆制造厂的产能利用率仍然过百,显现超高景气度;

3、毛利率受价格拉动,短期和长期都向上。台积电毛利率下行有其自身产品结构的特殊性,其余三家晶圆制造厂毛利率上行更能体现行业性。从成本结构分析,本季行业毛利率上行主要由产品价格的拉动带来。

短期维度行业高景气提升盈利水平,长期维度折旧摊销的减少带动长期盈利水平上移;

4、国产替代进行时,凸显消费电子需求和12寸晶圆的稀缺性。国产替代的需求旺盛,本季各大晶圆厂中国/亚太区的收入占比都有提升,尤其是大陆晶圆制造厂的中国区收入甚至都超过了60%。

5G和IoT推动消费电子需求,由于相关制程要求不太高,国产替代下大陆晶圆厂相关业务增长尤其明显。12寸晶圆业务的高增长,更是体现了大陆12寸晶圆的稀缺性。

整体上,本季晶圆制造行业的各方面表现都呈现出高景气度,也验证了海豚君此前《透过联电看中芯国际:晶圆制造yyds!》的判断。晶圆制造行业在短期维度层面受益于行业景气上升趋势,收入规模和盈利能力都呈现向上增长。

长期维度层面,随着折旧摊销的减少,行业盈利能力水平有望实现整体上移。在国产替代的进程中,大陆晶圆制造厂在产能利用率和成长的持续性上将尤为受益。大陆晶圆制造双雄着力提升12寸晶圆占比,同样凸显出大陆12寸晶圆的稀缺性和重要性。

大陆晶圆制造公司股价短期低迷,有受到国内半导体板块的拖累影响。从产业链分析各传言的影响,反而印证了晶圆制造在半导体产业链中的核心地位。上游降价和代工涨价,中游晶圆制造厂都将受益。抽丝剥茧,重新审视被错杀的大陆晶圆制造厂!

海豚君和大家一起来细看行业财报情况:

一 晶圆制造行业量价齐升,持续高景气

1.1 收入增长背后的量价关系:量价齐升

量的维度:晶圆制造行业的出货量在2019年一季度出现短暂下滑后,季度出货量呈现逐季提升的情况。

2021年二季度四大主要晶圆制造厂的出货量进一步提升,其中中芯国际2021年一季度的季度出货量达到1745千片,同比增长21.6%,环比增速也达到12%。

来源:公司财报、海豚投研整理

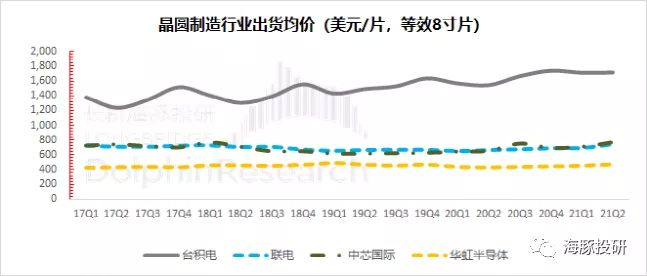

价的维度:不同公司呈现不同的价格变化特征,主要由于产品的市场化情况不同。台积电的晶圆历史出货均价呈现逐年上升,主要由于台积电技术领先,市场化定价较小。先进工艺产能的释放,高端产品占比提升带动出货均价上移。联电、中芯国际和华虹半导体三家的晶圆历史出货均价相对平稳,主要是由于产品市场化程度高,出货均价受市场波动较大。

从观察晶圆制造行业的角度,联电、中芯国际和华虹半导体的价格变动更能体现行业性。其中中芯国际2021年二季度出货均价770美元/片,同比增长17.8%,环比增长8.8%。三家制造厂的季度环比增速继续提升,联电环比增长7.6%(QoQ+7.2pct)/中芯国际环比增长8.8%(QoQ +6.6pct)/华虹半导体环比增长4%(QoQ +1.8pct)。

三大晶圆制造厂的季度出货均价提升反应晶圆制造行业的高景气,其中联电和中芯国际在出货均价方面上涨更为明显。

来源:公司财报、海豚投研整理

1.2 产能利用率情况:扩产进行时依然满载

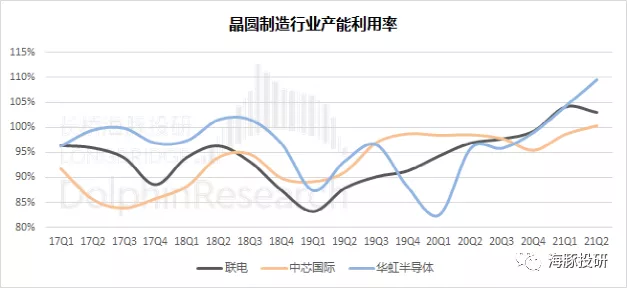

2021年二季度联电、中芯国际和华虹半导体三家的产能利用率均达到了100%及以上,饱满的产能利用率折射着晶圆制造的高景气。其中中芯国际的产能利用率近年来首次站上100%,联电和华虹半导体的产能利用率在2021年一季度满载后,季度连续呈现高负荷运转,华虹半导体的产能利用率更是创历史新高达到109.5%。

高产能利用率背后,更暗含着扩产下依然满载。2021年二季度联电和华虹半导体的产能分别环比增长3.9%和3.8%,而中芯国际的产能更是环比增长了10.1%。

中芯国际在取得两位数的产能扩充同时,产能利用率从98.7%进一步提升到100.4%,进一步体现了产能端的紧张情况。

来源:公司财报、海豚投研整理

1.3 毛利率:景气度推动盈利能力提升

台积电的毛利率仍领先于整个行业,但从毛利率的变化趋势上不同于行业内其他公司,主要是由于台积电的产品特殊性不够具有行业代表性。2021年二季度台积电毛利率50%,同比和环比都有所下滑,主要由于台积电出货均价未有明显提高,而成本端有所上升。

联电、中芯国际和华虹半导体三家毛利率均有环比提升,体现晶圆制造行业性盈利能力提升的现象。其中中芯国际季度毛利率提升最为明显,2021年二季度中芯国际毛利率30.1%,环比提升7.5%。联电和华虹半导体季度毛利率为31.2%和24.8%,也分别环比提升4.7%和1.1%。三家晶圆制造厂毛利率的提升,主要受益于行业景气度上升,产品出货价格上涨所致。

来源:公司财报、海豚投研整理

二 抽丝剥茧晶圆制造行业深处的数据关系

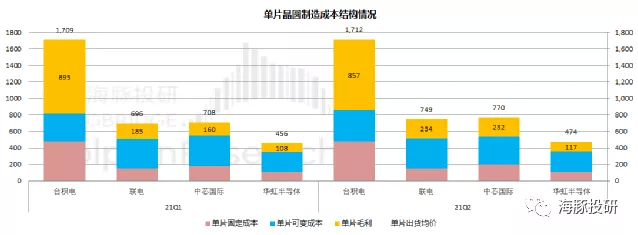

2.1 毛利率分析视角-成本结构角度:产品价格上涨主导毛利率上升

从成本结构角度具体分析,行业公司毛利率变化的主要驱动因素。台积电的毛利率下滑,主要在于二季度台积电的单片出货均价从1709美元到1712美元的提升并不明显,而单片成本却从814美元大幅提升到856美元,进而挤压了公司的毛利率水平。

联电、中芯国际和华虹半导体的毛利率提升主要是出货价格上涨带来,其中二季度联电和中芯国际单片出货均价环比分别提升了53美元和62美元。虽然产能扩充和材料上涨等方面会带来成本的上升,但由于产品价格上涨完全承担了成本项的增加,三家公司毛利率都表现上升的情况。

来源:公司财报、海豚投研整理

2.2 换个视角再看毛利率:剔除折旧摊销后,长期毛利率上行

财报中的表观毛利率,由于其中包含折旧摊销等影响,未能很好地表明公司的经营性情况。换个视角观察毛利率(剔除折旧摊销)的指标,更体现公司经营层面的盈利能力。晶圆制造行业具有制造业的特性,在供不应求的情况提升资本开支进行扩产,从而带来折旧和摊销的增加。

虽然中芯国际的报表毛利率并不突出,但是在剔除掉折旧摊销影响后,中芯国际2021年二季度毛利率达到55.9%,明显领先于联电和华虹半导体。

报表毛利率受折旧摊销影响,主要由于公司的持续扩产,但经营层面的盈利能力随着行业景气度上升而提升明显。从长期维度看,资本开支的折旧摊销随着时间逐渐减少,行业盈利能力有望向上抬升。

2.3 晶圆制造地区收入:呈现国产替代进行时

在联电、中芯国际和华虹半导体的收入中,中国或亚太区的收入占比都有60%以上,表现晶圆制造有着强烈的国产需求。在台积电收入占比较小,主要由于台积电以先进制程工艺为主,先进工艺全球主要客户来自于海外厂商。

从二季度各公司的收入占比看,四家厂商的中国区收入都有提升,尤其是中芯国际提升最为明显(+7pct),中国区的收入占比达到63%。即使是以先进制程工艺为主的台积电,本季中国区的收入占比回到11%。在经历大陆大客户事件后中国区占比重新回升,表现中国晶圆制造需求的旺盛。

来源:公司财报、海豚投研整理

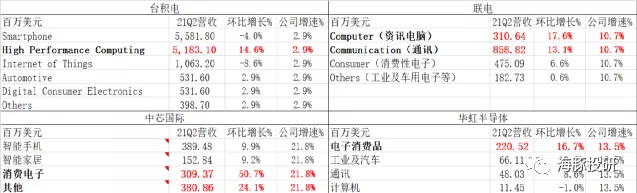

2.4 下游应用表现:5G&IoT带动消费电子需求,国产替代带来业务高增速

台积电本季度的增长动力主要来自于高性能计算领域,环比增长14.6%远高于公司增速,主要是由于公司先进制程工艺的出货提升。汽车和数字消费电子领域在台积电的占比不高,虽然占比没提升但仍保持正向增长。

台积电由于技术的领先,分应用的产品增长不太具有行业性特征,台积电优先发展先进工艺的产能。国际客户优先选择台积电和联电产能以保证供应链安全,在台积电优先发展优先产能情况下,联电的季度增长主要来自于资讯电脑和通讯类业务的增长。

中芯国际和华虹半导体的季度增长主要来自于消费电子及电子消费品等带动。5G和IoT推动消费类电子的需求增长,由于消费类电子产品相关芯片制程要求不太高,在国产替代的推动下业务高增长。二季度中芯国际的消费电子业务环比增长50.7%,国内巨大的需求带动消费电子业务占比提升至25%。

中芯国际其他业务中主要是包含汽车和工业等应用,该业务环比增长24.1%,强劲增长主要来自于新能源车等应用市场的增量拉动。华虹半导体的电子消费品同样受益于相关应用国产替代的推动,在各应用中增长最快。

来源:公司财报、海豚投研整理

2.5 各晶圆尺寸市场:大陆12寸晶圆高增长,国产替代稀缺性

台积电和联电的季度收入增长没有明显的结构性变化,在8寸和12寸上的增速都接近于公司整体增速,主要是由于两厂商的产能提升较小,主要受出货价影响。

中芯国际和华虹半导体的季度收入有结构性的变化。中芯国际整体环比增速达21%,而12寸晶圆的环比增速更是达到27.3%,在价格因素外还主要因为华为事件后28nm及以下节点的产能重新填补。华虹半导体12寸晶圆收入环比增长有54%,主要是由于华虹对12寸产能的重视,产能也陆续释放。从中芯国际和华虹半导体提升12寸晶圆收入占比的角度,国内晶圆厂对12寸晶圆的重视以及国内对12寸晶圆的迫切需求。在国产替代层面上,12寸晶圆更凸显其稀缺性。

来源:公司财报、海豚投研整理

三 三季度及下半年展望

1、收入层面:量价齐升延续

二季度晶圆制造行业的收入增长来自于量价齐升,三季度量价齐升逻辑有望延续。

1)量的逻辑:主要晶圆厂商仍维持扩张节奏。中芯国际维持原有扩产目标,“北京厂12英寸增加1万片,在12月出货;深圳和天津厂8英寸扩产增加4.5万片,会在四季度实现”;华虹半导体扩产计划仍进行,“无锡 12 寸晶圆厂月产能,预计至年底增加1.7 万片”;联电三季度指引出货环比增长1-2%,并进一步上调扩产目标,“P5产能增加0.6万片月产能,今年底前到位;P6从原计划的2.75万片上提到3.25万片,预计2023年2季投产”。

2)价的逻辑:晶圆制造,涨价之声此起彼伏。联电,三季度指引出货价环比上涨6%,并传出11月将进一步涨价;台积电,台湾媒体报道2022年一季度起对成熟制程涨15-20%,先进制程涨10%;其他晶圆厂,韩国媒体The Elec九月初报导,三星和Key Foundry也决定涨价,调涨幅度在15%到20%间,4到5个月后生效。

2、盈利能力层面:价格上涨依然提升毛利率

扒开二季度财报,行业盈利能力上行主要受益于价格的上涨。展望三季度,价格上涨依然有望带动盈利能力向上。

毛利率逻辑:在折旧摊销相对稳定的情况下,价格成为影响毛利率主要因素。三季度晶圆代工价格的上涨有望进一步推动毛利率上行。

中芯国际,三季度毛利率指引32~34%,在二季度30.1%的毛利率基础上进一步提升;华虹半导体,三季度毛利率预计在25-27%,在二季度毛利率24.2%上再提升;联电共同总经理王石预期,三季度毛利率有望攀高至35%水平,二季度毛利率为31.2%。

3、板块展望:行业景气度持续,盈利能力进一步向好

行业景气度的持续带来台积电和联电的股价重回增长,联电再次创历史新高。而彼时中芯国际和华虹半导体的股价表现相对低迷,被整个国内半导体板块拖累,存在错杀的可能。

上游半导体设备端存在设备价格下降的市场担心,而下游设计应用端是承受代工涨价和产能不确定的压力。反观中游晶圆制造端是整个产业链的核心环节,上游降价和对下游的涨价都将让中游环节的晶圆制造受益。

从市场恐慌中,发现机会。前段时间Morgan Stanley对存储的悲观报告带来了市场的恐慌,而其中提到“SMIC(中芯国际) could support the current capacity to GigaDevice, but there could be a reason for it to hold back incremental supply for NOR,given the better profit and stronger demand (mainly from China) for other logic products”。

这也验证了三季度中芯国际产能饱满,可自行挑选客户,并佐证了公司指引中进一步向上的毛利率。半导体的供需差核心在于晶圆制造端,在景气周期上制造厂有绝对的议价权和产能调配权。

本文来源于“海豚投研”微信公众号;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP