逆袭的新能源:3000亿登顶北向重仓行业 对市场有何启示?

市场结构延续分化的过程中,资金面上的某些重大变化,往往由量变累积,引起质变。

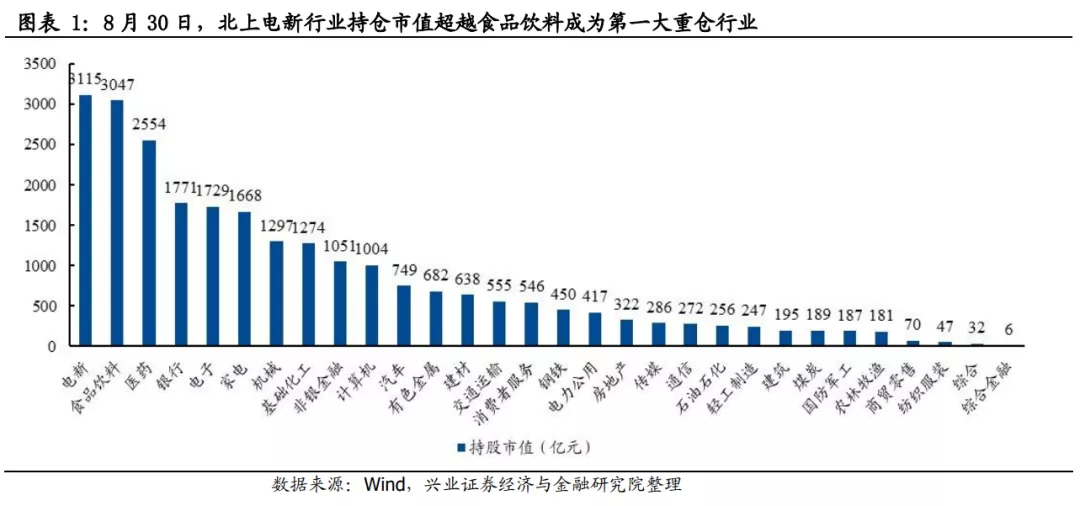

8月末,年内涨势如虹的电池新能源板块终于超越食品饮料,以3000亿成为北上资金第一大重仓行业。

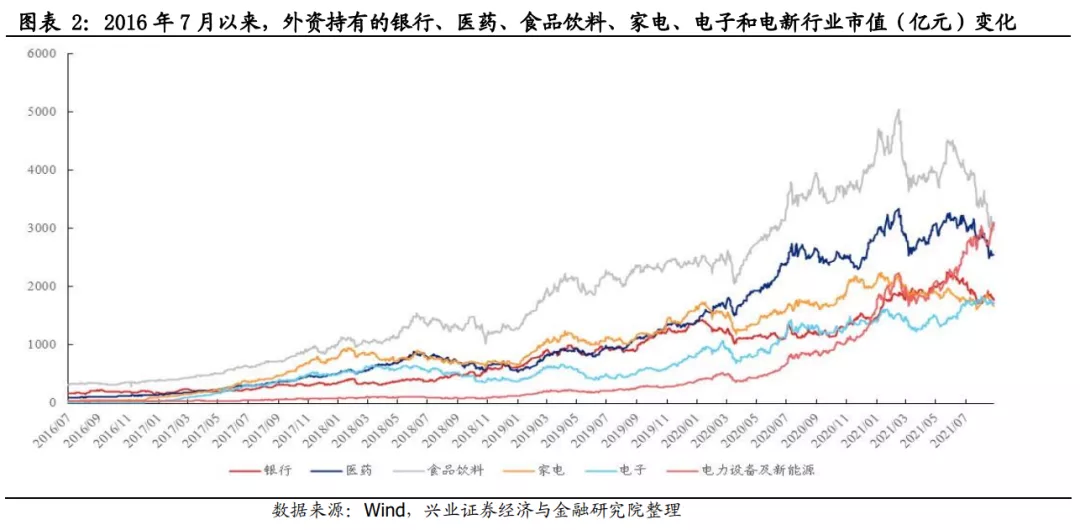

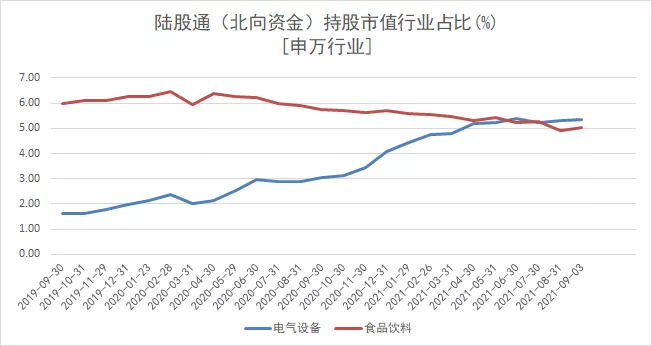

两年前,陆股通对电新行业的持仓占比还远远不及食品饮料。但自今年二季度以来,北向资金对两个板块持仓市值走势开始出现明显分化,陆股通对两个板块的超配比例开始了长达5个月的胶着,直至今年8月,电新行业终于“逆袭”。在此期间,电新板块迎来拐点,大幅上涨,二季度板块涨幅31.38%,位列全市场第一。

事实上,北向资金对电新板块持仓市值的后来居上,市场早已给出过一些明显信号。比如“宁组合”2021上半年收益率跑赢“茅指数”,又比如宁德时代市值在今年接连超越了五粮液、中国平安、中国石油,稳居万亿之上。

贵州茅台和宁德时代:北向持仓变化的缩影

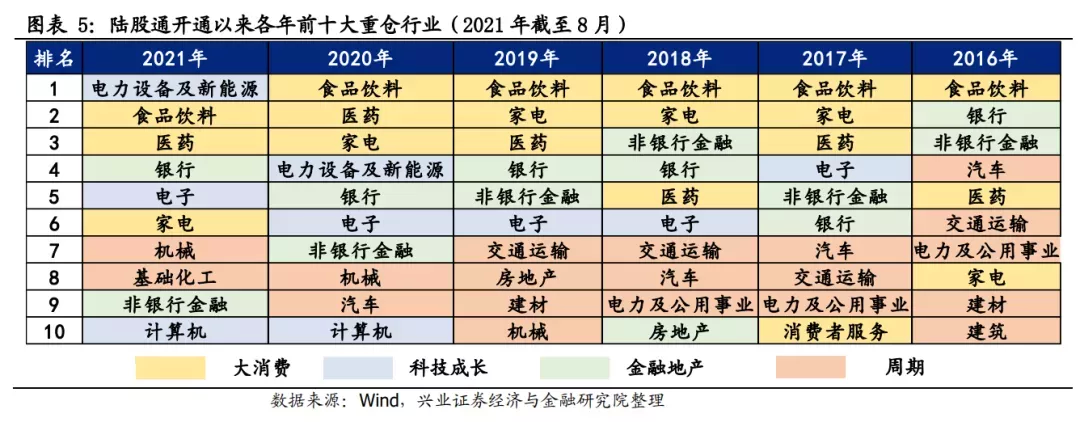

陆股通资金自2014年开放交易以来,稳定地保持着对大消费板块的青睐,该板块的龙头以ROE高、行业龙头、长期业绩稳定等特征,符合外资的选股偏好,也显著影响着近年来市场的投资风格。

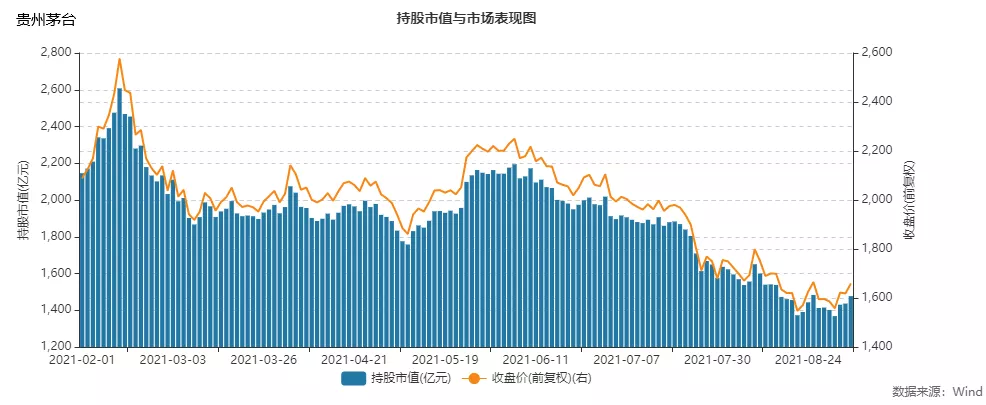

纵观大消费板块的家电、医药生物、食品饮料分支中,贵州茅台又以远超美的集团近一倍的持股市值,至今稳坐陆股通持仓比例之首。

但今年,北向资金对贵州茅台的持仓市值在春节时达到2600亿峰值后,开始呈现大幅减仓的趋势,至上周五,北向资金对贵州茅台的持仓市值已缩水至1476亿,徘徊在15个月以来的新低。贵州茅台的总市值也已从年内高点回撤了三分之一。

贵州茅台是北向资金对食品饮料板块持仓变化的一个缩影。在食饮板块达到前所未有的高估值后,资金开始倾向于寻找投资回报率更高的标的。今年以来,北向资金已累计减仓400亿食品饮料板块个股。与此同时,对电新版块个股,北向资金则开启了疯狂的“买买买”模式,年内增仓规模居首。

以宁德时代为例,北向持仓茅台达到峰值时,对宁德时代的持仓市值还在594亿元,三季度以来,北向资金持仓宁德时代市值已达千亿左右。

春节至今,海外经济高速复苏叠加全球节能减排的相关政策落地,使电池新能源成为了全产业、高景气的成长主线。机构观点认为,以国内市场计算,整个“双碳”行动执行期长达40年,行业内生增长动力不断增强,材料供需紧平衡成为客观事实;从全球视野看,中国电动化供应链快速发展、最为完善,龙头企业已经供应海外,作为全球优质制造资产的价值正在凸显。

新能源成为北上第一大重仓行业有何启示?

兴证策略张启尧团队表示,北向资金对电新板块持仓“异军突起”,至少说明了如下几点。

首先,突破了“抱团”重仓消费的“刻板印象”,证明北上资金的持仓风格并非一成不变。未来随着流入A股的规模不断扩大,外资持仓风格多元化也有望成为新的趋势。

其次,证明了景气趋势是外资选择重仓行业的主要逻辑。过去消费龙头作为A股“核心资产”受到外资持续加仓。而今年以来,在政策催化和技术创新驱动下,新能源行业进入加速发展阶段,高成长性与有望中长期持续的高景气吸引外资大幅增配。除电新外,化工、电子、计算机等景气赛道也在被北向资金“买买买”。

关于未来,兴证策略团队认为,“专精特新”与科创“小巨人”有望成为未来数年引领结构行情的投资主线,吸引北上资金加速增配。

三季度,北向资金在狂揽哪些票?

下半年至今,北向资金大比例加仓的个股仍延续此前的风格,集中于电力新能源车、计算机、电子行业,但值得注意的是,科顺股份、弘亚数控、伟星新材等建筑装饰行业也获北向资金大幅增仓。机构观点认为,随着政策信号释放,专项债提振下基建投资或边际发力,建筑板块估值修复有望延续。

后市北向风格怎么看?

至9月6日,北向资金已连续净买入11个交易日。市场人士表示,北向资金仍维持积极信号,美国Taper进程或再度放缓,暂无需担心海外流动性的边际收缩。但也应注意北向配置型与交易型资金净流入行业显现的差异。

年后以来配置盘及交易盘达成共识的是买入上游、金融、科技板块。有分歧的是的中游、下游板块,交易盘呈现流出但配置盘持续流入。截至8月末,交易盘开始率先卖出下游、中游板块。目前,交易盘配置盘的共识是加仓中游、金融,分歧在于交易盘卖出科技但买入下游。

本文编选自“财联社”,智通财经编辑:玉景。

扫码下载智通APP

扫码下载智通APP