碧桂园服务(06098):地产凉了?物管还很香

近几年,随着房住不炒的三令五申,加上“三道红线”的严格调控,物业服务开始引起了房企们的重视。

对于房企来说,分拆旗下物业公司上市,有助于减轻资金压力,是一种改善企业杠杆的方法;而对于资本市场来说,看中了物业公司轻资产的经营模式、稳定的现金流,极高的抗风险能力,成为了资本市场新的香饽饽。

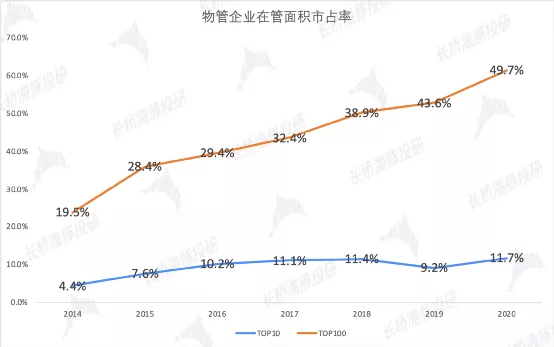

目前物管行业处于存量+增量双并行的发展阶段,一方面在存量的物业在管总面积中,通过政策和资本的双重加持下,龙头物业公司正在快速扩张,市占率迅速提高,行业集中度向地产行业靠拢,市场竞争趋于白热化。

另一方面在增量的衍生服务中,仍处在发展的初期,开拓多样化的产品,挖掘高附加值的服务,创立独立经营的服务品牌,会是未来支撑物管行业的第二曲线。

数据来源:中指院、海豚投研整理

碧桂园作为“宇宙第一房企”,其市值已经被其兄弟物业公司碧桂园服务超过,而碧桂园服务的营收仅为碧桂园的4%,利润仅为碧桂园的5%,这还是建立在房企去年受疫情影响,业绩出现下行的情况下。

资本市场对物业公司的估值明显高于对房企的估值,可见资本市场对于物业公司未来的业绩预期有多高!

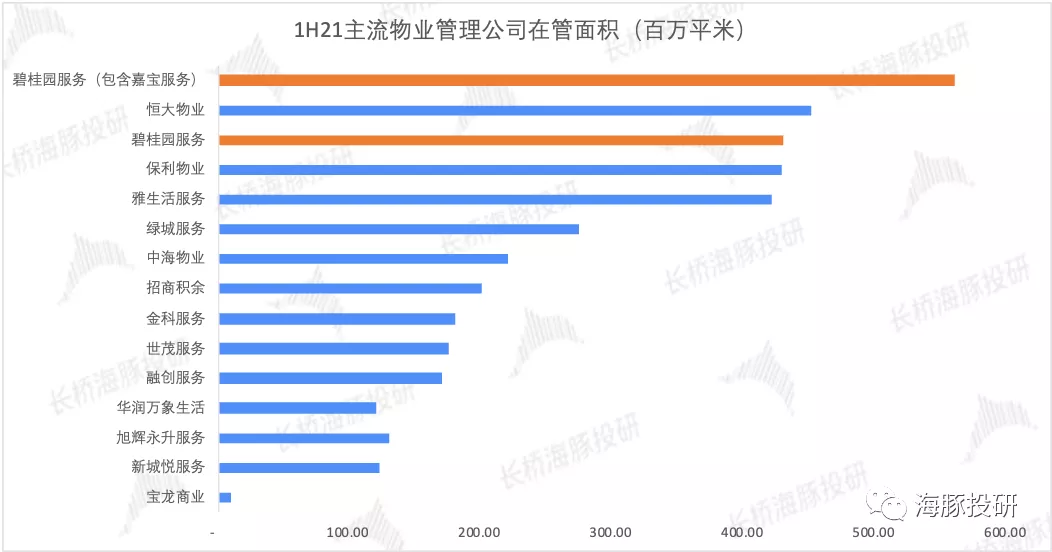

在目前港股上市的53家物业公司中,碧桂园服务是绝对的老大,在年初又宣布了以48亿元的价格收购蓝光嘉宝,这是物业史上最大的并购,让其龙头地位更难以被撼动。

今天就让我们从三个方面深度剖析物业龙头碧桂园服务,理解它为何能成为物业股的龙头:

内生外拓齐发力,基础物业管理服务的优势显著

多元化业务加速拓展,成长空间很大

未来盈利预测和估值

一 物业管理服务是碧桂园坚如磐石的基本盘

物业公司的基础服务就是物业管理服务,由业主定期上缴的物业费构成,也是当下物业公司主要收入和利润来源。

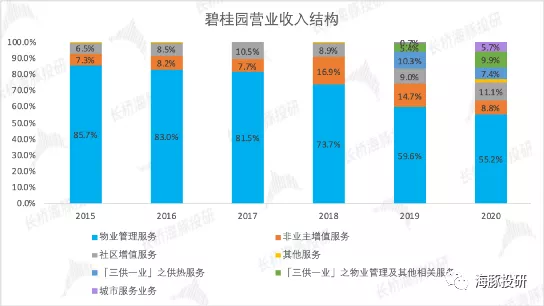

数据来源:公司公告、海豚投研整理

影响物管收入的两个核心指标是物业的在管面积和每平每月收取的物业费用。但物业费本文不会着重讨论,主要讨论物业的在管面积,原因有以下三点:

a. 物管行业正处于并购潮,跑马圈地是主旋律,每平米创造的收入会因为新并表公司的加入,发生短期波动;

b. 相较于普通住宅物业,商业物业坪效天然较高,公共服务物业坪效天然较低,加之现在物业公司业务拓展方向差异化较大,有专注三四线城市的,也有聚焦一二线城市的,粗放的同行业比较短期没有太大参考价值;

c. 物业费本身很难频繁涨价,是所有物业公司普遍面临的一个问题,对于他们来说,想要提升该项业务的毛利率,降本增效反而更可取的办法。

碧桂园服务目前拓展物业在管面积的主要路径为以下三个方式,也是行业的主流方式:

关联方房企输送项目

发力品牌外拓,获得第三方项目

并购

1、背靠“宇宙第一房企”,业绩增长确定性高

物业作为地产的后周期行业,如果关联房企碧桂园销售的面积越多,那自然碧桂园服务的在管面积短期增长的确定性就越强。

根据克而瑞的统计数据显示,地产公司碧桂园全口径销售面积在2021年上半年达到4430万平米,继续稳居行业首位,此前连续四年排名领先。

目前物管公司碧桂园服务4.29亿平米的在管面积(不包含子公司嘉宝服务),有70%是碧桂园集团贡献的,虽然公司正在基于公司品牌优势,大力外拓第三方项目,但集团内给予的支持,依旧是短期支撑碧桂园服务业务高速发展的源动力。

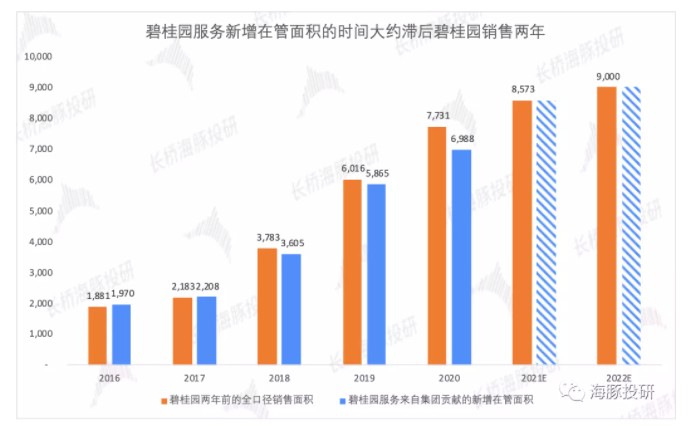

数据来源:克而瑞、公司公告、海豚投研整理

通过罗列近几年碧桂园的销售面积和碧桂园服务关联方贡献的在管面积发现,碧桂园的销售面积基本都会交付给碧桂园服务,只是反应到在管面积的时候大约会滞后碧桂园销售两年。

预估2020年碧桂园全口径销售面积(大部分是期房销售,也有少量现房)达9000万平米,也就说到2022年集团给予碧桂园服务贡献的在管面积增长,就会接近9000万平米,这个增长量已经是大部分物业公司高不可攀的了,所以仅凭借这一点,碧桂园服务就能进一步拉开与其他物业公司的差距。

数据来源:公司公告、海豚投研整理

我们以往在看房企的时候,通常会看公司的权益土地储备总量,来判断未来的销售预期,看物业的时候,同样会有一个储备面积的概念,他叫「合约面积」。

合约面积指物业公司依据有效的物业管理服务合同而管理或将予管理的建筑面积,包括已交付及未交付的建筑面积。

在管面积指已交付或将交付物业的合同管理面积,物业公司于相关日期已开始就该面积提供物业管理服务,并有权收取相关物业管理费。

这些合约面积会在未来2-4年转化成在管面积,所以我们就可以引出一个指标,以便于更直观的衡量物业公司短期的增长预期,就是「合约在管比」。

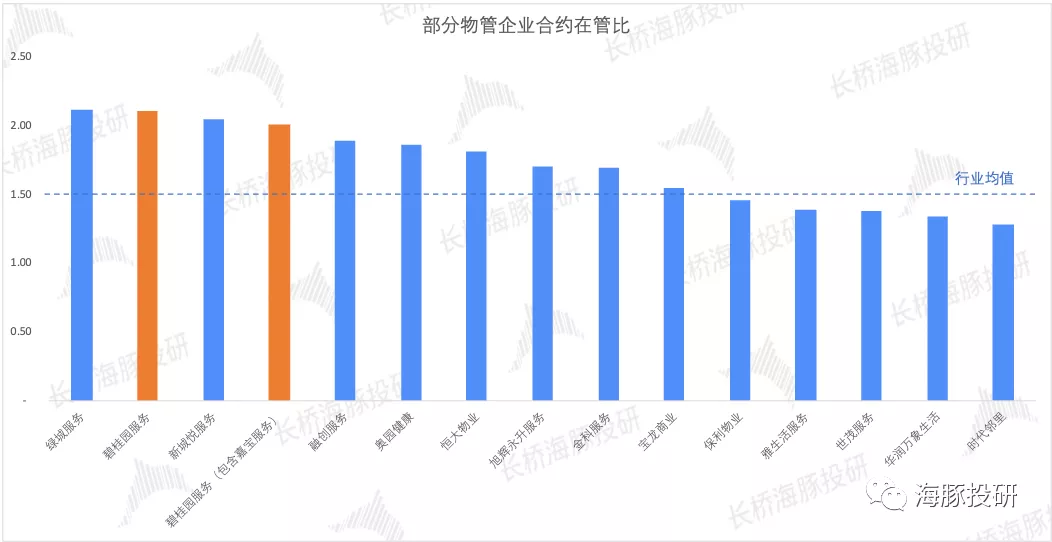

2021年上半年碧桂园服务的合约在管比为2.1倍,包含子公司嘉宝服务的合约在管比为2.0倍,都高于行业均值1.5倍,在主流物业公司中处于领先水平。

数据来源:公司公告、海豚投研整理

要知道,现在碧桂园服务的在管面积已经6.44亿平米,高居上市的物业公司首位,基数如此巨大的情况下,合约在管比仍位列行业前列,高额的储备面积保证了短期内在管面积的进一步提升,展现出了强劲的业绩增长潜力,有望继续领跑物业赛道。

2、第三方拓展,已经成为规模增长的主要来源

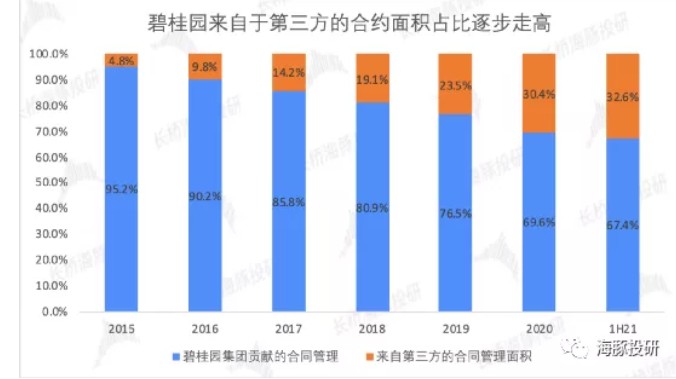

碧桂园来自于第三方的合约面积占总合约面积的比例逐步走高,从2015年的4.8%,提升至了2020年的30.4%,21上半年更是提升到了32.6%。占比的不断提升了,说明拓展第三方项目,已经成为了助推企业规模增长的主要动力。

数据来源:公司公告、海豚投研整理

而第三方项目的外拓,主要依赖于公司的品牌优势和渠道建设。物业终究是一个服务行业,品牌的打造并非一朝一夕,目前碧桂园服务已经在建立完善科技智能服务体系,提升服务品质,升级品牌效应。

在可以衡量用户满意度的收缴率、续约率两个方面,碧桂园服务可能不及优质服务的代表企业绿城服务和深耕一二线的世茂服务,但仍高于中国物业服务百强企业均值,常年位居中指中国物业服务百强企业综合实力前三。

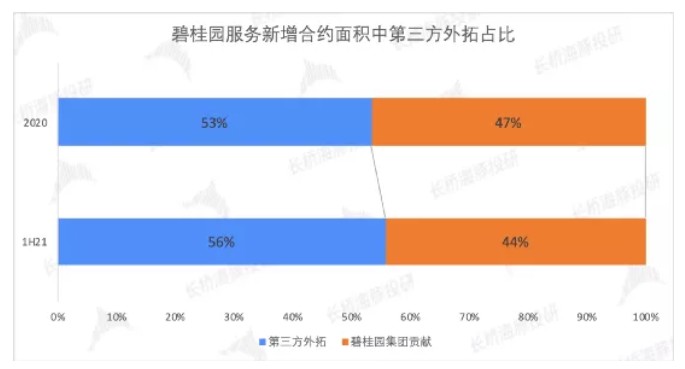

品牌优势的展现,更体现在第三方竞标外拓中标率上,2021 年上半年碧桂园服务项目中标率显著增长至54%,一线城市中标数量同比增长59%,作为一直注重三四线市场拓展的碧桂园服务,可见其品牌影响力已经外扩至一二线城市。

作为对比,深耕一二线的世茂服务2020年第三方竞标外拓中标率为53%,2021年上半年下跌至31%,海豚君认为这部分中标率的下跌,很可能是受到碧桂园服务开始冲击一二线城市第三方项目的影响。

数据来源:公司公告、海豚投研整理

碧桂园服务在住宅项目的品牌优势,会辐射到商业、高校、公建等非住宅领域,进一步助推规模的扩张。在2020 年的新增合约面积中非住宅占比首次过半,达到50.2%,未来随着业态结构的多元化,碧桂园服务可能会推出深耕细分市场的品牌,来强化自己的领先优势。

3、并购

随着许多物管公司成功上市,2021年整个行业产生了更加激烈的并购整合,格局正在加速演变。

碧桂园服务先是斥资48亿收购蓝光嘉宝,后又在资本市场融资155亿港元,这左手融资右手收购的操作,都表明了扩大规模,是碧桂园服务当下的战略目标。

海豚君预计碧桂园服务会继续规模性的收并购,主要有有以下三点原因:

现金充足,收并购优势明显;

并购可以保持高速发展,也可以多元化服务业态;

市场空间很大;

3.1)现金充足,收并购优势明显

行业并购步伐正在加快,逐渐从“大鱼吃小鱼”变成“大鱼吃大鱼”。据CRIC不完全统计,今年上半年物业管理行业并购总金额已经近133亿元,超过了2020全年的不到100亿元。从每个并购案的平均价格来看,今年并购的平均价格为7亿元,远超2020年的近3亿元。

从估值的角度来看,对并购标的PE估值较为理性。自2018年以来主流上市公司并购标的的平均市盈率在12倍左右,而碧桂园服务收购蓝光嘉宝的市盈率为13倍,当前并购非上市物管公司的市盈率也在10-15倍之间,并没有因为行业的竞争性并购,让收购价格水涨船高。如果结合并购平均价格的提高,这也充分说明了被收购方的平均规模比2020年更大。

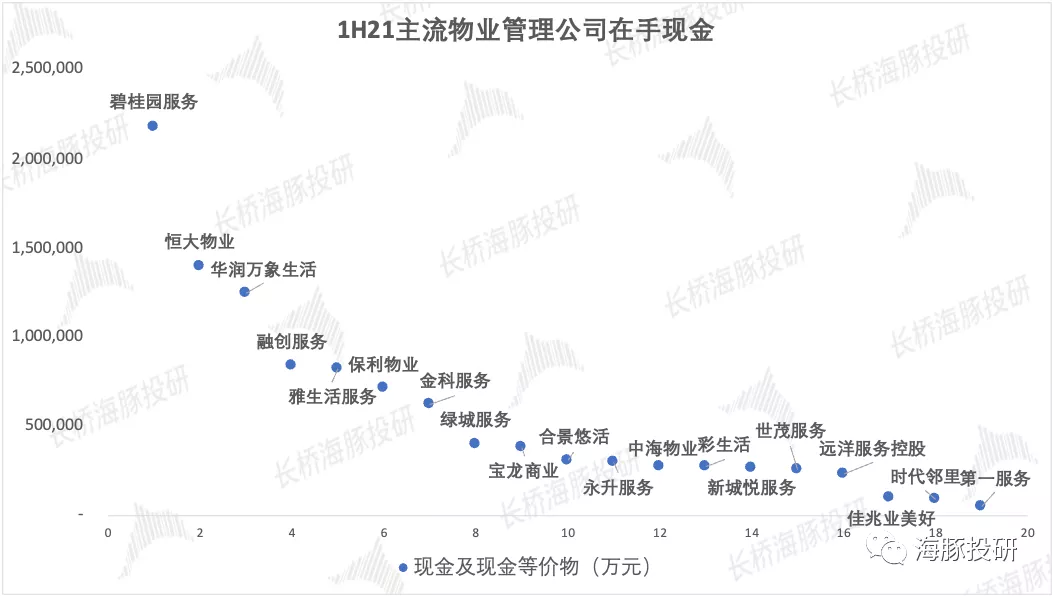

但随着未来并购的优良标的减少,收购溢价肯定会逐步攀高,这对于在手现金充足的企业来说,在未来的收并购竞争会有更大的话语权。

数据来源:公司公告、海豚投研整理

并购门槛的提升,利好现金充足的企业。海豚君统计了21年上半年主流物管公司数据,平均在手现金为56亿元,而碧桂园服务现金储备达217亿元,高居行业首位。这会有利于公司在未来扩大业务规模。

除了在手充足的现金,碧桂园服务还有源源不断的弹药。碧桂园服务作为目前上市物企的市值TOP1,可以较高的市盈率配股或发行可转债,从资本市场融资,再去收购较低市盈率的物企。

自上市以来,碧桂园服务的融资总额已经达290亿港元,这巨大的融资额已经比许多物管公司的市值都高了,让他在这轮并购潮中占尽优势。

数据来源:CRIC、海豚投研整理

碧桂园服务并购一直是物管行业内最积极的。自2020年以来,碧桂园服务先后收购了合富辉煌、城市纵横传媒、满国康洁、福建东飞以及蓝光嘉宝的股份,总金额达97亿元,远超收购金额为26亿元的融创服务和15亿元的恒大物业。

3.2)并购可以保持高速发展,也可以多元化服务业态

碧桂园服务如此跑马圈地,背后是管理层2025年的业绩目标:营收千亿、合约面积18亿平米。虽然在2021上半年,公司已经成为了首家半年营收超百亿、合约面积突破9亿平米的物管公司(包含子公司嘉宝服务和「三供一业」业务为12亿平米),但这个目标看起来还是十分严峻。

以2020年碧桂园服务的业绩为基础,如果要达到这个目标,未来五年营收的复合增长为45%,合约面积复合增长为17%。在碧桂园地产销售增速的放缓的大背景下,这样的增速目标背后隐含的意义就是碧桂园这几年会持续大力并购。

除了规模的扩张需求以外,多元化服务业态、均衡不同区域的布局也是碧桂园服务大举并购的另一个原因。碧桂园服务主要以住宅项目居多,开拓非住宅项目,也是首要的战略目标。之前市场有传闻苏宁旗下的银河物业,可能很快会成为下一家被碧桂园服务并购的公司,作为业态主要覆盖综合商业、产业园区、高端住宅、公共服务等的银河物业,很符合碧桂园服务补强非住宅项目的并购战略。

数据来源:中物协、海豚投研

当然,以上都属于区域面积的扩张,海豚君认为未来服务能力上的扩张,会成为行业另一个并购方向。因为物业管理一直以来都属于劳动密集型行业,品牌的打造并非一朝一夕,十分依赖客户的口碑,通过资本扩张规模并非难事,但通过品牌拓展市场绝非易事。这类并购有助于公司探索基础物业服务以外的增值服务。

增值服务收入是物管公司未来发展的重中之重,也是当下市场给予物业行业整体较高估值的重要因素。

这重要程度有点类似于新能源汽车系统中可供选择的收费软件,车企们摆脱了单一的低毛利的汽车销售收入,物企们拜托了单一的低毛利的基础物业收入。(在后面介绍增值服务的时候会继续展开来说,这里先简单略过)

3.3)市场空间很大

物管行业的总管理规模还在不断扩大,根据海豚君测算2025年和2030年行业管理面积分别会达到373亿平米和453亿平米,较2019年中物协公布的304亿平米增长23%和49%。

以下是海豚君的具体测算过程:

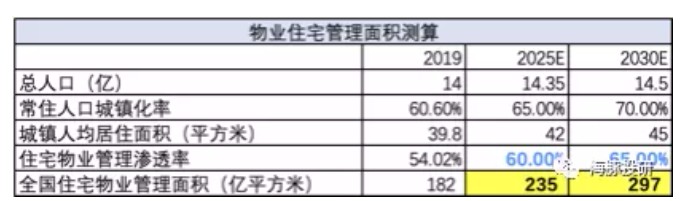

a. 住宅:

物业住宅管理面积=住宅面积*住宅物管渗透率

住宅面积=全国人口*常住人口城镇化率*城镇人均居住面积

我们根据“十四五”的规划,假设全国人口、常住人口城镇化率、人均居住面积保持一定增速,市场最大的分歧在于住宅物管渗透率。

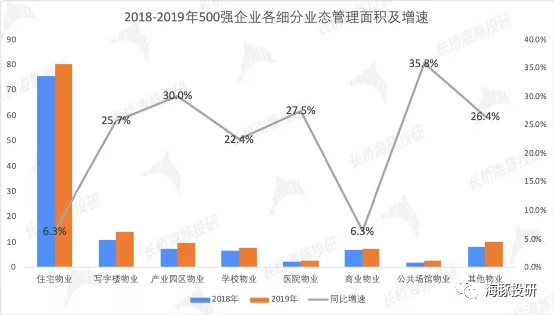

目前物管龙头企业向非住宅物业领域拓展是行业趋势。根据中物协数据显示,2019年500强企业住宅物业管理面积占总管理面积的比例为60%,较2018年的63%下降3个百分点,这背后原因可能是龙头企业之前以住宅项目为主,正在向非住宅领域渗透,打造多元化服务业态的战略目标所致。

但鉴于全国房屋竣工面积中,住宅竣工面积的占比虽逐渐下降,但也一直维持在70%左右,加上2019年以前占社会存量30%以上的老旧小区没有物管企业入驻。海豚君认为住宅业态占比为60%可能更符合当下行业现状。反推得出2019年住宅业态的管理面积为182亿平米,住宅物管渗透率为54%。

在行业的大方向和政策态度上,我们认为会有利中国物业管理行业加速市场化,鼓励用户培养消费习惯,形成服务付费意识。所以我们在假设中给予了住宅物业管理渗透率年增长1个百分点。得到如下结果:

数据来源:海豚投研整理

2025全国住宅物业管理面积为235亿平方米,较2019年增长29%;2030年全国住宅物业管理面积为297亿平方米,较2019年增长63%。

为了验证这个假设的合理性,我们可以用全国住宅销售面积来进一步验证。已知物业管理面积增加大约会滞后房企销售两年(上文有解释),2018-2020年全国住宅销售面积都在15亿平方左右,年复合增长率为2%,这也意味着2020-2022年会产生45亿的增量住宅面积。

如果假设2023年-2025依旧保持这样的增长情况,到2025年会产生90亿的增量住宅面积,以我们假设的2025年住宅物业管理渗透率60%计算,就会产生54亿的新增住宅物业管理面积,与我们得出的53亿平米的净增加额十分相近。

但需要注意的是,新建物业渗透率肯定会远高于整体市场平均的渗透率,所以这90亿的增量住宅面积,会产生高于54亿的住宅物业管理面积。

通过这番验证得出,我们的假设还是比较保守的,主要给大家展现未来的发展趋势。

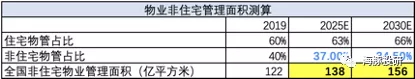

b.非住宅

物管龙头企业向非住宅物业领域拓展是行业趋势,加上非住宅各个细分领域小企业众多,集中程度远低于住宅物业领域,行业整合空间大。根据中物协数据,涉足非住宅各细分业态的企业数量企业数量有所增加,在各业态的管理面积中,非住宅物业的增速和净增量也远超过住宅物业。

但海豚君认为龙头企业管理面积非住宅业务占比的提升,并不能反映全行业的未来趋势,长期来看行业整体非住宅物业占比,还是会趋同于房屋竣工面积中非住宅面积30%的占比,住宅面积为70%。

数据来源:海豚投研整理

假设当前非住宅业态占比为40%,未来每年以0.5个百分比降低,到2025年非住宅物业的占比为37%,到2030年非住宅物业的占比为34.5%,分别对应的物业管理面积为138亿平米和156亿平米。

整体来看,龙头物管企业发展空间依旧很大,市占率还有提升的空间。但对于中小物管企业来说,处境会变得越来越艰难,一可能会因为关联房企的资金压力,而被龙头物管企业并购,二项目向外拓展无竞争优势,还依赖于关联房企的输送,唯有保证较高服务质量和口碑的情况下,才能获得一定的发展空间。

以上就是关于碧桂园服务基础物业管理服务的全部内容,下篇我们聊聊碧桂园服务其他多元化的业务和未来的盈利预测及估值。

本文来源于“海豚投研”微信公众号,文中观点不代表智通财经观点;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP