美股的暴跌真的来了吗?

又到了周末和大家见面的时候,大盘和上周预料的一样,顺势往下回踩了箱体支撑,但经历了周五的四巫日多空搏杀之后,市场似乎是出现了微妙的变化。

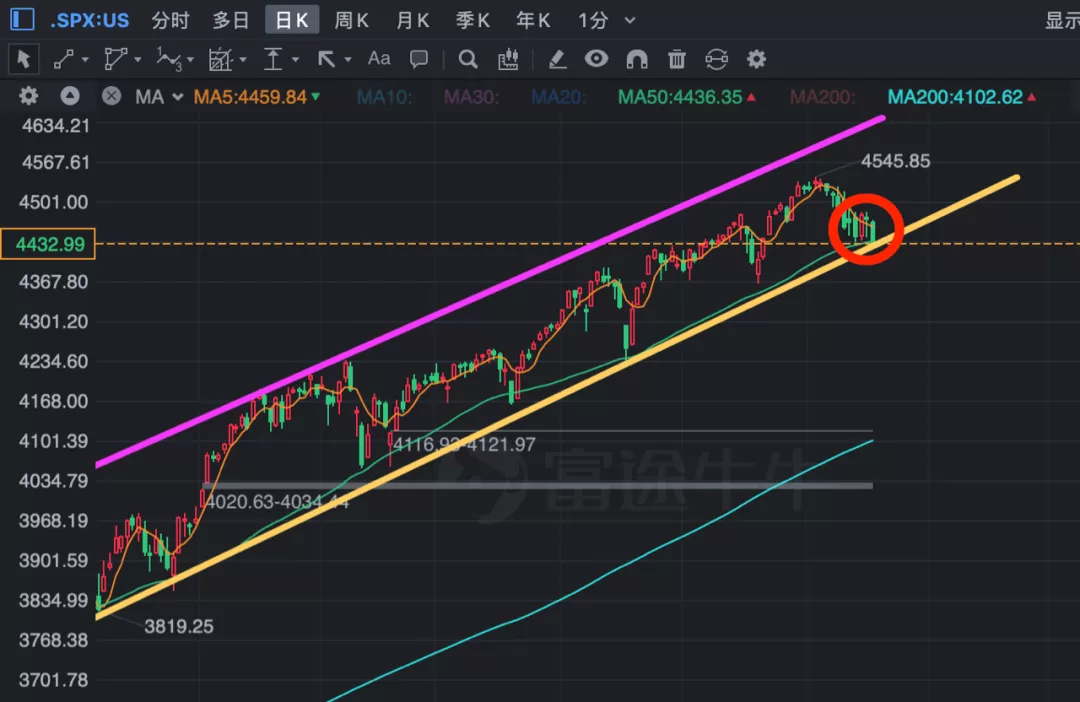

先来分析下大盘的走势,道指在8月16日创下历史新高之后,已经高位调整了接近一个月时间,周五再次收跌,这是直接将过去半年形成的上升趋势支撑线给跌破了,顶部似乎也走出了非常看跌的头肩顶形态。

纳指虽然没有跌破重要支撑,但短线似乎也岌岌可危,如果你用空头的思维去看美股,现在已经形成了头肩顶,并且跌破了颈线支撑,短线股指往下的趋势已经确立。

标普虽没有跌破箱体支撑,但却是自6月18日以来首次收于50日移动平均线以下。对于技术分析者而言,这是短线市场从牛转熊的信号,短线似乎走出了一个黄昏之星的走势,现阶段的走势也并不是非常乐观。市场存在进一步调整的可能。

下周又到了美联储的议息会议,疫情对经济的影响、美联储何时削减购债规模、加息周期是否会提前、鲍威尔对通胀有没有新看法,这些综合在一起将成为美股中长线的主要投资逻辑。

当前复杂的宏观形势让下周美联储议息会议吸引了众人目光,在通胀压力高企同时就业复苏需要时间的背景下,联邦公开市场委员会FOMC是否将明确缩减资产购买计划的时间表成为了此次会议的一大看点。

大家需要密切关注美联储货币政策的新变化。因为一旦出现新的变化,这次的下跌就会变成中期调整,美股很有可能就会在10月15日财报季到来之前,迎来一波较大幅度的回撤。

中长线的话,还有一个消息值得关注,那就是美国针对企业的税改方案很快就要实行,这估计将成为未来美股上行的最大“拦路虎”。拜登正计划把最高企业税率从21%提高到26.5%;一旦加税真的来临,估计标普500指数成份股公司业绩可能会出现5%左右的降幅。

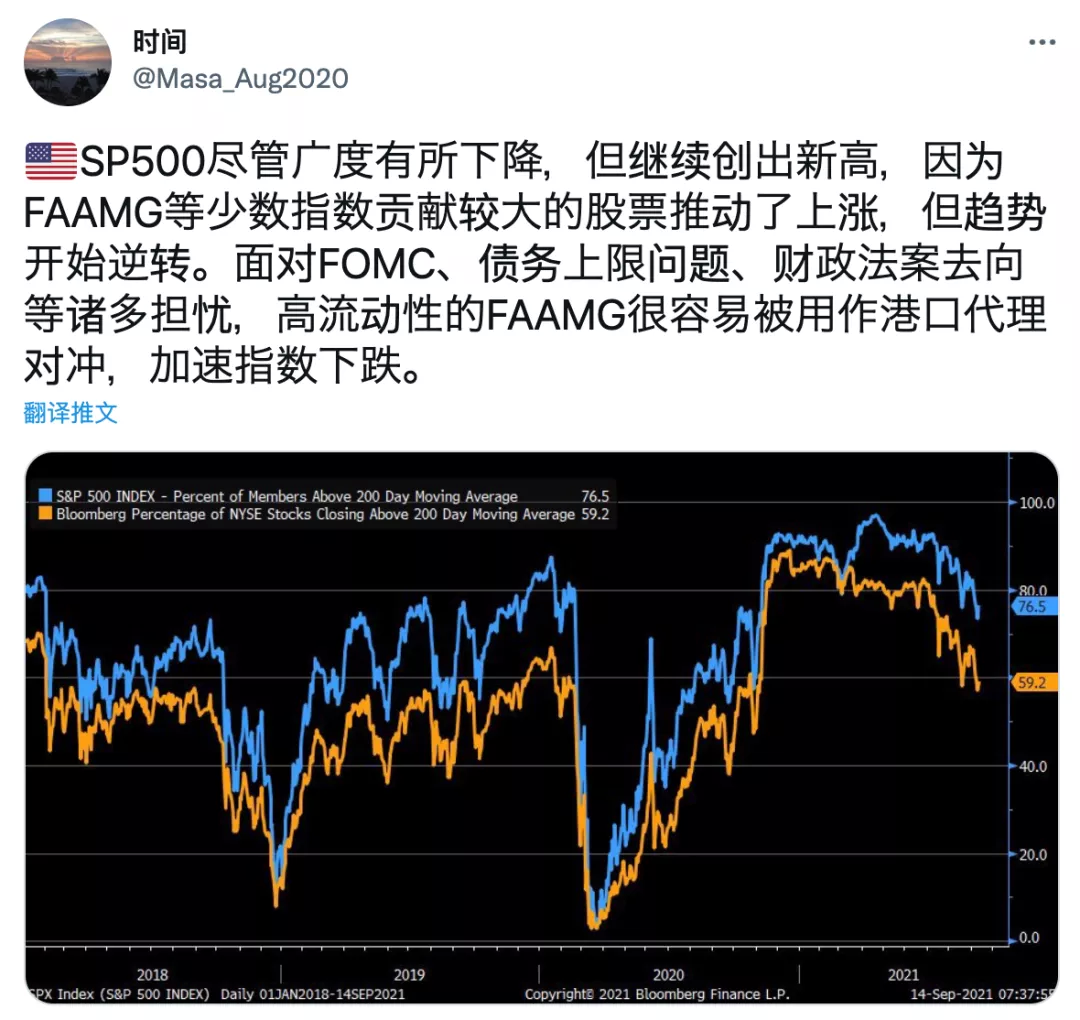

摩根士丹利首席美股策略师Mike Wilson进一步重申了标普500指数将出现10%回调的预测。“ 这可能只是开始。尽管该指数自3月份以来的修正从未超过4%,但自5月1日以来,该指数中56%的成份股回吐超过10%,表现不佳股票的弱势将在「滚动修正」中拖累优质股票。经济周期中的转变总是以指数的修正结束。可能是一周,也可能是一个月后。”

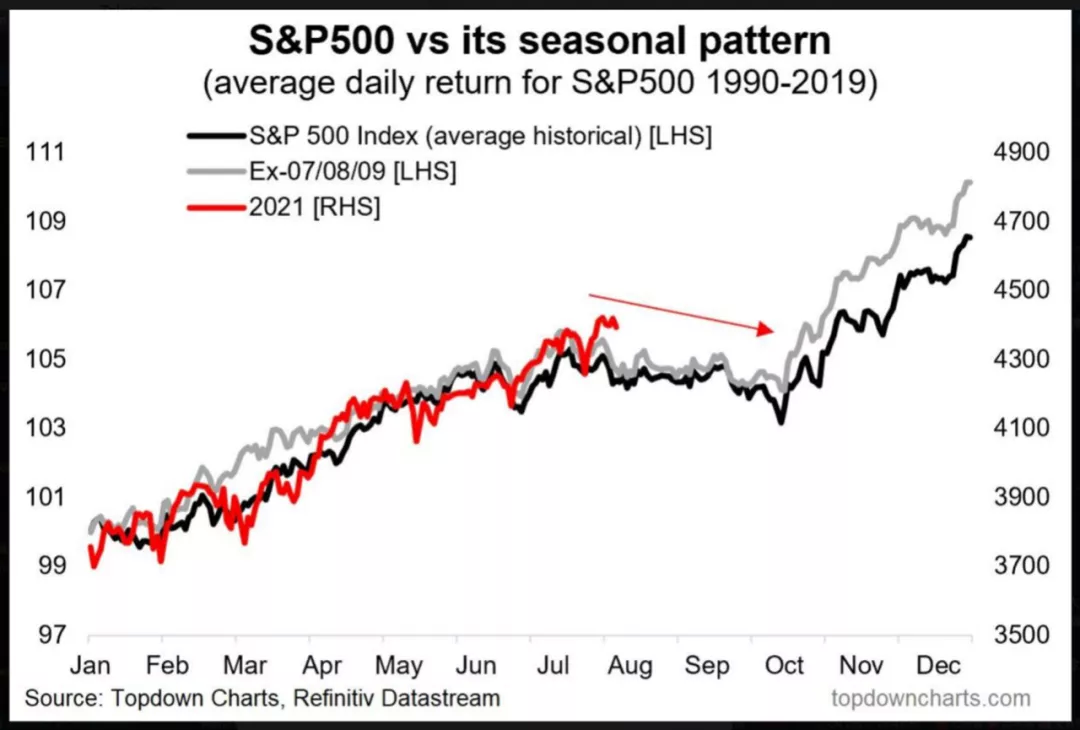

历史统计也预示着风险,9月是美股一年中表现最弱的月份。自1945年以来,标普500指数9月份的平均跌幅为0.56%。需要注意的是,指数主跌段往往出现在下半月,因此指数压力并未消失。

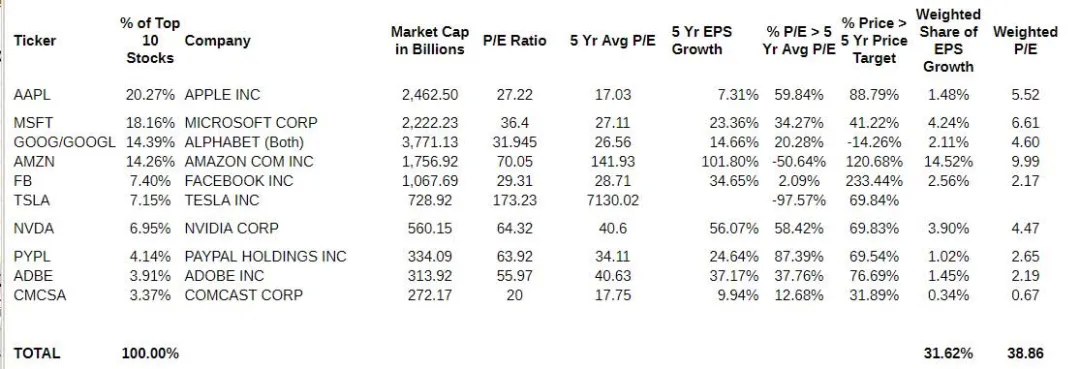

不过股指下跌,这并不是全面看空美股的理由,股指之所以上涨,其实很大程度上是因为TFAANMG七大巨头的权重很高,它们随便涨一涨,基本股指就涨到飞起。同理,它们只要进行调整,股指就会跌的比较惨,而周五恰恰就是因为TFAANMG五大巨头跌的比较多。特斯拉(TSLA.US)周五没跌,但亚马逊(AMZN.US)跌0.74%、英伟达(NVDA.US)跌1.54%、微软(MSFT.US)跌1.75%、苹果(AAPL.US)跌1.83%、谷歌(GOOG.US)跌1.96%、Facebook(FB.US)跌2.24%。

周五的三大股指虽然都在跌,但赚钱效应实际上并不差,很多二线的成长股都在暴涨,一些新上市的次新股股价早已涨到飞起,医疗保健、太阳能光伏以及一些超跌的成长股均走出了相当不俗的涨幅。从这个角度来看,资金并没有从市场流出,而是发生了新的板块轮动。

三大股指短线明显还有往下跌的空间,这并不是太值得大惊小怪的一件事。按照过去的经验来看:标普每年都会出现8次左右5%以上的回调,3次左右10%以上的回调,但从去年10月到现在,标普没有出现过5%以上的回调,这本身就属于不正常的一件事,所以这次的回调如果演变成中期调整,并非不可接受的一件事。

距离美联储下一次加息,最少要等到2023年,所以即使下周的美联储议息会议有一些关于Taper的变化,这也只是削减了购债规模,没有以前那么宽松了,但这仍然在继续放水,市场资金太多没地方去,股市就会还有继续上涨的动能。

2013年美联储宣布削减QE之际美股估值仍处于历史分位数的低位,反而削减QE过程还引发了股债跷跷板效应。在2013年5月22日伯南克给出Taper信号后的一个月内标普500小幅调整后反而大涨,2013年甚至是金融危机后美股表现最好的一年。换言之,2013年在削减QE的预期下金融机构将资金从美债市场转向了低估值的美股,这种跷跷板关系也加剧了美债的调整。

由此可见,Taper对于股市而言仅是波动因素。但是由于目前美股估值极高,因此本次Taper对美股仍然存在一定利空。2013年标普500指数10年席勒周期调整市盈率均值仅为23.2倍,2021年9月已经升至38.3倍,为仅次于2000年纳斯达克泡沫破灭前的历史次高水平。

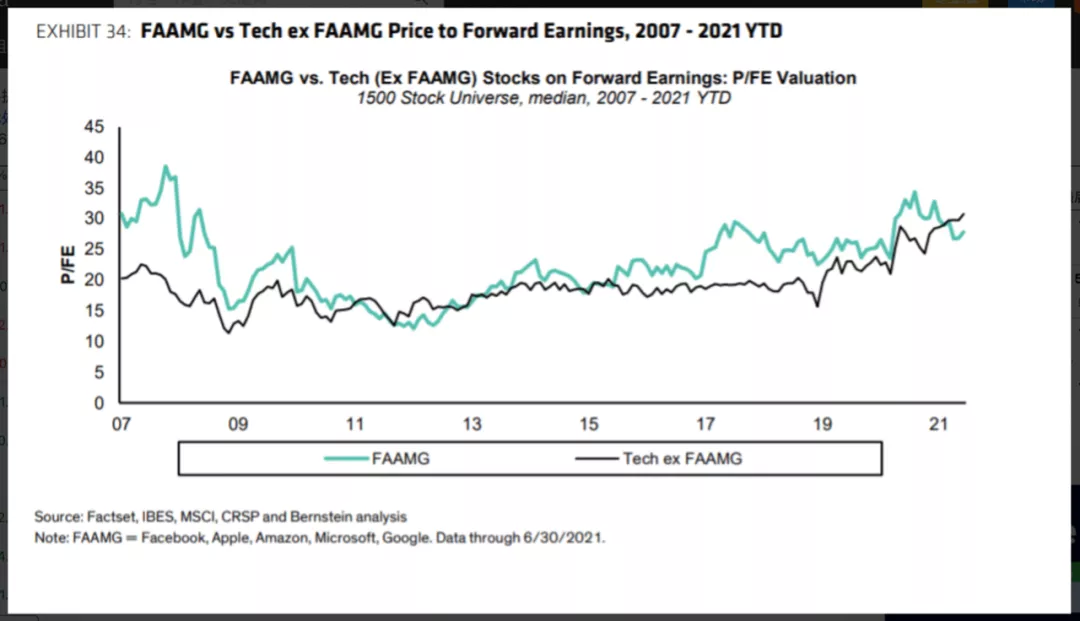

前几天,我看到一个估值对比图,说的是FAAMG从未像现在这样如此便宜。很多人听到会非常诧异,毕竟FAAMG五大巨头过去两年股价涨了这么多,苹果和微软的市盈率都翻倍了,估值竟然还变得更便宜了,这有点反常识。出现这种反常识的事实,主要是因为一些高估值板块涨的更加夸张。

FAAMG现在平均市盈率也就30多倍,估值并不算过于夸张,巨头的增长和现金流都相当健康,在当前全球放水的背景下,给出高于历史平均值的估值,也算不得太夸张。拥有极强盈利能力的芯片板块,市盈率普遍在30左右,这比起A股的芯片也没什么破魔。一些有潜力发展成巨头的二线成长股龙头,例如新能源的特斯拉,芯片和人工智能的英伟达(NVDA.US),新兴市场和电商的Sea(SE.US),金融科技的Square(SQ.US),云安全赛道的CrowdStrike(CRWD.US),这些给一个高估值溢价也在可接受范围之内。

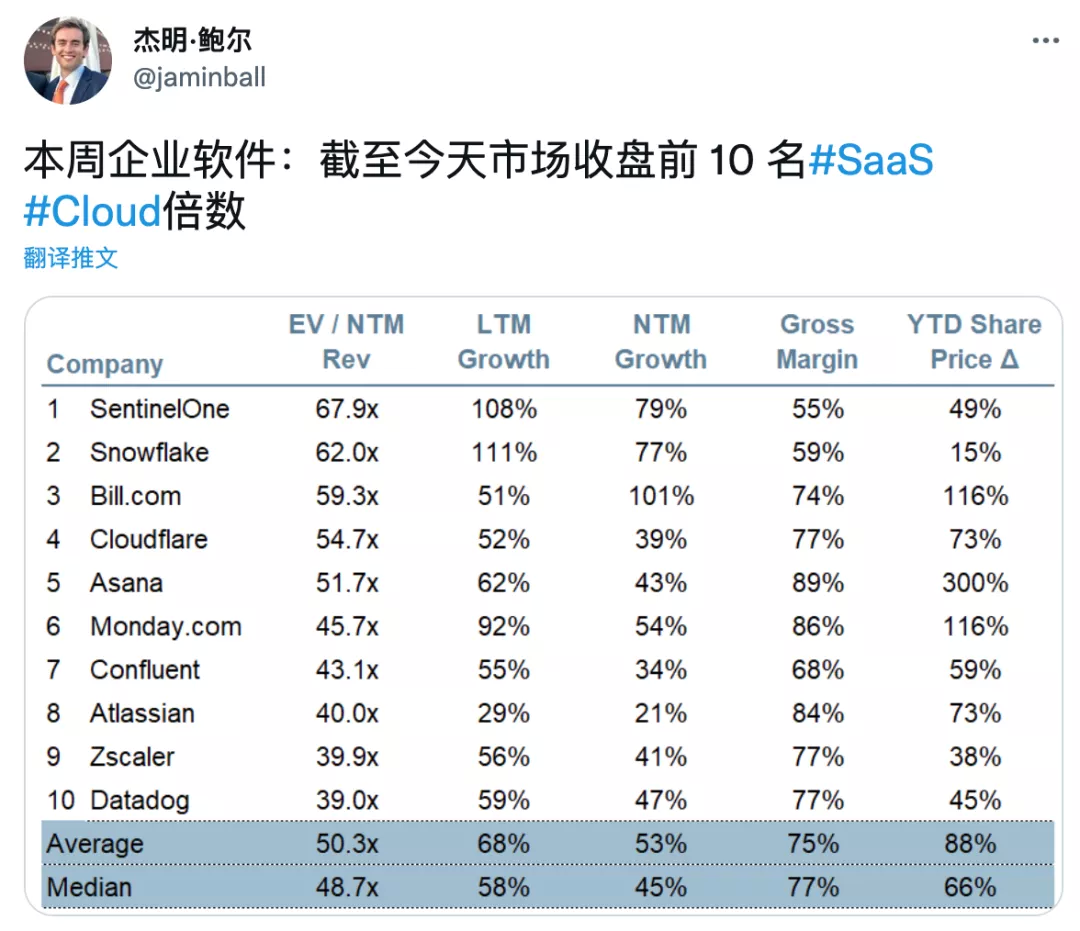

关键是某些SaaS成长股,那估值现在确实是有点看不懂了。今年美股涨幅最夸张的,其实就是SaaS板块,以前几年还能用40法则,用市销率(PS)去估值,好歹大家还能看得懂。不同增速的SaaS公司按不同的市销率去估值,年化营收*市销率,基本大概的估值范围就算出来了。

现在的美股估值进入疯狂阶段之后,开始用NTM(next-twelve-months Revenue Growth)去给SaaS估值,未来12个月总营收到底怎么估算,这就是一门玄学了。例如一家公司季度营收是1亿美元,现在的营收增速是150%,市销率能给30倍,一年营收4亿美元,按照原来的估值体系,合理估值差不多是120亿美元。

用NTM估值之后呢,有的机构认为未来12个营收能到10亿美元,这个时候再乘以现在30倍的市销率,那估值能到300亿美元。如果夸张点,机构认为未来12个月营收能到20亿美元,那估值就能到600亿美元。好比Snowflake(SNOW.US),现在一个季度营收2.72亿美元,机构能把市值估算到970亿美元。再好比Bill.com(BILL.US),一个季度营收7800万美元,机构能把市值估算到280亿美元。

这都是当前市场彻底疯狂的表现。就拿BILL来说吧,这公司产品其实也没什么值得称赞的地方,新季度增速只有76%,明年预期增长100%,那是因为收购一家公司Invoice2Go,BILL核心业务增速明年预期是58%。至于它现在能预期增长100%,主要是因为基数低,随便收购一家公司,营收增加个几千万美刀,这增速就起来了。现在满打满算今年4亿美元营收,明年算6亿美元营收,当前的市销率已经高到天际。

今年最夸张的还不是SaaS板块,而是次新股板块,随便一家刚上市的公司那股价就涨飞了天。Doximity(DOCS.US)一家给医生做远程视频会议的,一个季度收入只有7000多万美刀,现在市值已经快200亿美元了。Upstart(UPST.US)一个给金融科技做助贷的平台,商业模式也没啥性感的,一个季度2亿美元营收都不到,股价楞是涨了10几倍。还有一家做社交媒体管理的Sprout Social(SPT.US),营收从去年5月到现在增长了25%,股价却涨了10几倍。

上周还有几家刚上市的公司,业绩和估值具体如何,这里暂且不说。基本上市第二天就开启了一波无脑上涨模式。处处都透露出一种疯狂,市场当前对这些成长股处在极度乐观的状态,但问题是这些公司的业绩能支撑住当前的估值吗?这是一个大大的问号,当我看到RingCentral(RNG.US)、Zoom(ZM.US)和Roku(ROKU.US)增速放缓之后的跌幅,其实心里面是充满担忧的。

记得很早前,我对美股估值有一个明确的观点「FAAMG并没有什么泡沫,芯片和二线成长龙头泡沫也不大,但新能源、SaaS和ARK梦幻股泡沫前所未见,泡沫程度远远超过了2000年科网泡沫时期」。今年2月到现在,新能源和ARK梦幻股很多都从高位腰斩了,泡沫算是被戳破了,但SaaS板块还在不断创新高,这个板块的泡沫破灭,我相信就是时间问题。

我对美股中长线的增长前景,并没有太担忧,毕竟FAAMG的估值还没涨到夸张的地步,所以这次真的演变成中期调整了,那肯定也是非常好的上车机会,但下半年的投资,需要时刻注意发生新的板块轮动,资金从高估值的SaaS板块撤出去,流向那些还在低洼处的板块。

最后给大家推荐两个下周值得关注的机会:

#重点关注 ⭐️⭐️⭐️⭐️⭐️

周二 - 9 月 21 日

下午 1:00 - Workday(WDAY.US)举行 2021 年金融分析师日,高级管理人员将进行在线演示,他们将提供有关公司战略、产品创新财务和客户动力的最新信息。

Workday在公布二季度财报之后,提高了指引,令投资者感到高兴。这是值得注意的,因为这现在表明公司重新站稳脚跟并加速其增长率。

Workday 预计到 2022 财年的收入将超过 50 亿美元。如果我们假设它的收入在 2023 财年再增长 20%,这使得该股票目前的远期销售额约为 10 倍。这在SaaS赛道里,算是相当便宜的公司了。

具体来看,二季度收入同比增长 19% 至 12.6 亿美元,略高于市场普遍预期的 12.4 亿美元。订阅收入同比增长 20% 至 11.1 亿美元。对于第三季度,该公司预计订阅收入为 11.56 亿美元至 11.58 亿美元。

该公司将全年订阅收入预测从 44.25 亿美元至 44.4 亿美元上调至 45 亿美元至 45.1 亿美元,而市场普遍预期为 37.9 亿美元。Workday 将其调整后的营业利润率指引从之前的 18% 至 19% 提高至 21%。

Jefferies 分析师 Brent Thill 将该公司在 Workday 的目标价格从 300 美元上调至 320 美元,并维持对该股的买入评级。这位分析师更新了他的模型,以反映对劳动力投资的影响,这将推动 2023 财年的增长。他预计 Workday 的利润率将在 2024 财年及以后“开始上升轨道”,因为他们朝着公司的长期目标迈进25%。

技术形态上,WDAY财报后跳空放量上涨,走出了一个明显的PEG,最近十几个交易日在高位走出了看涨的三角形整理形态,下周应该就是选择方向的时候。财报给出了这么好的指引,投资者日应该也没啥利空消息,算是一个明牌做多机会。

#重点关注 ⭐️⭐️⭐️⭐️⭐️

周二 - 9 月 21 日

一整天——英伟达, 英特尔 (INTC.US), 恩智浦半导体 (NXPI.US)是为期两天的 Evercore ISI 汽车技术和人工智能论坛(主题为“移动、电气化和计算 2021 的新范式”)的一些更有趣的演讲者。分析师一直将会议视为潜在的股价催化剂。

下周如果大盘往下跌,芯片板块应该会有机会,一方面是这个投资者会议,肯定会有一些对芯片前景的展望。另一方面是拜登将在白宫接见芯片公司的高管,相信也会释放一些利好消息。

英特尔和英伟达如果周一下跌,那当天收盘应该是非常好的布局机会。恩智浦半导体的话需要稍微谨慎点,毕竟有跌破三角形整理的趋势,这公司主要是因为汽车芯片短缺,很多汽车停产了,有点影响业绩增长。

本文选编自“美股研究社”,作者: li俊;智通财经编辑:李均柃

扫码下载智通APP

扫码下载智通APP