从不想生到生不了,辅助生殖市场究竟有多大?

三孩生育政策来临之后,辅助生殖、婴童、早教等成为热议词,但回顾过往生育和人口政策的效果:即使在2013年提出“单独二孩”、2015年全面放开二胎政策的激励下,新增人口的数量与速度仍不尽人意。二孩政策刺激了2016年新生人口达到十年峰值,2017年生育余温仍有延续,但随后3年却一路下滑,2020年更是同比下降18%。

国家统计局局长宁吉喆表示,其中主要原因是育龄妇女特别是生育旺盛期妇女数量的持续下降,生育时间的推迟,以及生育养育成本的提高,均导致出生人口规模有所收紧。 知名经济学家蔡昉撰文指出,妇女受教育程度、避孕手段的可得性,可以解释80%生育率下降的原因。这两方面都是社会进步的表现,因此客观上既不会逆转,主观上也不应该逆其道而行之。 这意味着只能在剩下的20%因素当中想办法。而因受到环境污染、生存压力等因素的影响,人的生育能力也大幅下降。2021年以来,辅助生殖概念股随着社会话题、人口热点几度走高。但是,也只是在特定的区间里起伏。

01 从不想生到生不了,辅助生殖市场空间有多大?

放开二胎、三胎之后,为什么还是不生孩子?

微博上一位博主的回答很有代表性:“原因很简单,要么没时间,要么没钱,要么既没时间又没钱。”

按照一份“完美”的人生时刻表,一个小孩出生,6岁上学,埋头念书直到研究生毕业,25岁;工作两年后结婚,27岁;结婚两年后生小孩,29岁。他/她一刻不停地跑步前进,才能赶在最佳生育年龄期结束之前拥有第一个孩子,其中穿插着父母亲戚催婚、催生的背景音。

而孩子出生之后,巨大的经济压力、教育成本将接踵而来:北京月嫂费用已1万/月;奶粉钱不能省,要喝进口奶;中档私立幼儿园每月最少3500元;为了孩子能进一所好点的小学,必须在孩子3岁前购置学区房……

这笔帐还未推进到小学阶段,就已经令许多人就已经打消了生孩子的念头,正如知乎一篇高赞回答所写:等到年入50万再生孩子。

国家统计局数据显示,自1990年至2017 年,我国孕龄妇女平均初孕年龄推迟了3年多,从23.4岁延长到26.8岁。而2019年,上海户籍女性平均初育年龄就已达到30.29岁。2013-2018年结婚登记女性的年龄占比中,35岁及以上非最佳育龄妇女的占比正逐年增加。

知名经济学家曹远征对「财健道」表示,当初紧缩型人口政策的模型中,忽视了生育年龄大幅延迟这一变量,这是当下人口困局的主要原因之一。

许多长辈在催婚、催生时,会苦口婆心地告诉年轻人,一旦错过了最佳生育年龄期,就有可能面临“想生也生不出”的困境。北京协和医院妇产科张羽医生指出,女性的最佳生育年龄段是23-30岁。男性生育的黄金年龄在25-30岁之间,临床上35岁及以上妊娠的产妇皆被归为高龄产妇。 年龄是一道生育的闸门,不论男女,生殖功能在35岁之后的极速老化就像树枝突然折断垮掉一样。年龄越大,不孕不育的风险越高,医学界将35岁后生育力下降的情况称为“折棍现象”。 女性的不孕症随着年龄增加发生率加速上升,从20-25岁的6%,到40-45岁高达64%。而对于男性来说,30岁之后,精子质量和生育能力都会下降,年龄越大,影响到精子发育的因素就会越多,不孕不育、出生缺陷的可能性也会随之提高。

统计发现,超过40岁的男性生育出畸形儿的机会较40岁以下的男性高出20%。 数据也显示,晚婚晚育与不孕不育增加的趋势高度重合。2012年中国人口协会发布报告称,我国育龄人口有12.5%不具备生育能力,较1984年增长了8%。2018年国家统计局发布数据,中国育龄夫妇的不孕不育率从20年前的2.5%-3%攀升到12%-15%左右,患者总数达5000万,相当于每8对夫妇中就有一对不孕不育。 不孕人群的迅速增长,为辅助生殖行业创造了巨大的增长空间,原本被认为服务少数人群的人工授精、试管婴儿等概念直接被带到了聚光灯下。

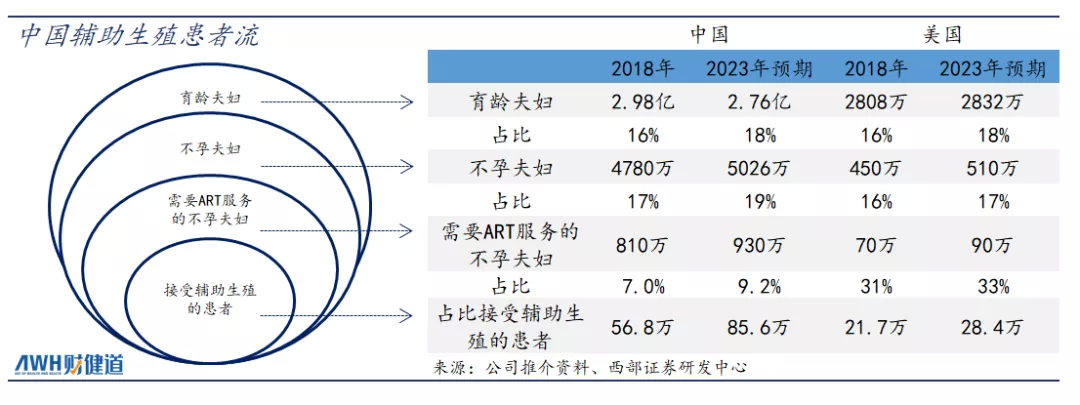

不孕不育的治疗路径主要有 3 类:常规药物治疗、手术治疗、辅助生殖技术治疗。当经过药物和手术治疗后仍无法实现自然受孕时,辅助生殖是不孕不育的最终诊疗手段。辅助生殖由两种技术组成:人工授精和体外受精-胚胎移植(IVF-EF)。体外受精即为人所熟知的“试管婴儿”,妊娠率能够达到50%左右,远超其他治疗手段。 2014-2018年,中国辅助生殖市场规模从140亿元增长到252亿元,CAGR(复合年均增长率)为13.6%,根据开源证券研究所推算,2018-2023年的CAGR为9.64%,至2023年,辅助生殖市场规模有望增加到400亿元,长期有望突破千亿。

02 辅助生殖一片蓝海?

行业存在两大错配 在《Reproductive Biology and Endocrinology》的统计中,超过 20%不孕夫妇需要人类辅助生殖技术(ART)。作为参考,剔除15-20%的代孕后,美国的辅助生殖渗透率为24-25.5%,而中国目前仅7%,还存在着较大提升空间。

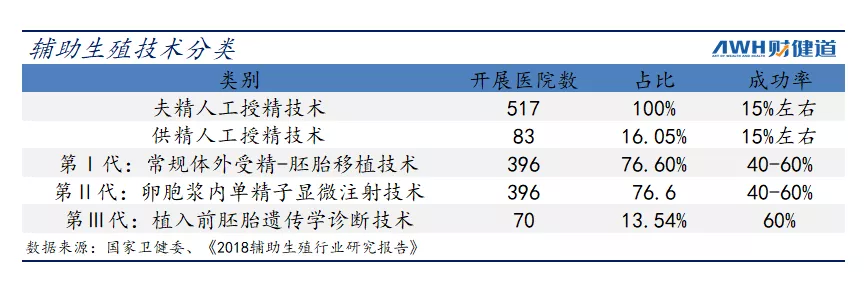

截至2019 年12月31日,国内经批准开展辅助生殖的医疗机构有 517 家。从分布中可以看出两大特点,一是需求层次与技术能力的错配,二是地区之间机构分布的错配。 从技术来看,辅助生殖机构中,100%可以提供夫精人工授精技术(即使用男性配偶的精子授精),仅16.05%可以提供供精人工授精技术(即使用精子库中的捐赠精子授精);从三代试管婴儿技术来看,76.6%可以提供第一代技术,仅13.54%可以提供第三代技术。然而不孕不育的原因,30%来自男性,20%-30%来自夫妻双方,因此仅提供夫精人工授精服务,很多时候并不能解决问题。

由于中国辅助生殖市场监管严格,牌照申请难度很大。试管婴儿牌照的申请,不仅对医院等级、 医院负责人职称有要求,还有业务量、医生、实验室人员、周期数、妊娠率以及人员设备情况和场地大小的标准。一家辅助生殖机构从建设开始,到试运营一、二代试管婴儿、再校验,总共需要经过 10 年左右才可以申请第三代试管婴儿。

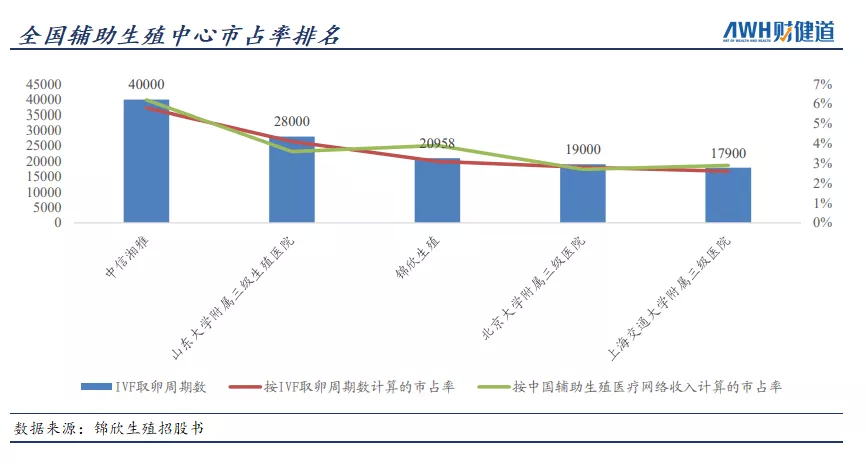

IVF周期是指试管婴儿治疗中从促排卵开始,到移植、验孕的这一段过程。一个周期即代表完成一个胚胎受孕过程。 2018年,国内共有 396 个辅助生殖中心提供试管婴儿服务,平均每个机构完成周期数为1727。其中前十大生殖中心都在6000周期以上,远高于目前每个生殖机构的平均周期数。

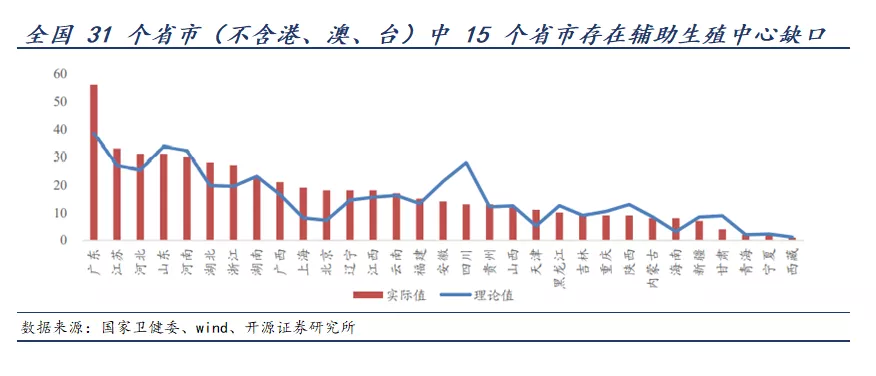

超过6000个周期的生殖中心仅占不到10%,有80%的辅助生殖中心周期数在1000 以内。与其它医疗服务供给能力分布相似,辅助生殖中心资源集中在北京、上海、广东等发达地区。 根据《人类辅助生殖技术配置规划指导原则》,每 300 万人应规划设立一家辅助生殖中心,然而现存数据显示,全国有15 个省市存在配置缺口。人口大省之一四川缺口最多,达到 15 家,安徽缺口 7 家,甘肃缺口 5 家。相反,一线城市和经济更发达的东部、南部地区存在超配的情况,其中,广东超配18 家,北京、上海超配 11 家。

目前国内90%以上牌照为公立医院所有,私立机构占比不到10%。因此,集中了越多三甲医院的一线城市,也就集聚了越多高端辅助生殖资源。西北、西南等生育意愿较强的地区,由于缺乏辅助生殖医疗资源,患者只能选择跨省至一线城市治疗;而一线城市生育需求正在走弱。 以北京为例,《北京人口蓝皮书(2018)》显示,北京市人口出生率1991年降到1%警戒线以下之后,再未超过这一比例,1998-2006年期间在最低水平0.5%左右徘徊。开放二胎后的出生人口数据仅在2017年短暂上升,之后一路下滑。 地区间资源的错配、80%机构业务不饱和……生育话题的热潮带来的广阔的市场空间和种种亟待解决的问题将辅助生殖行业变成了一片蓝海。

03 流水线化、获客、海外代孕……

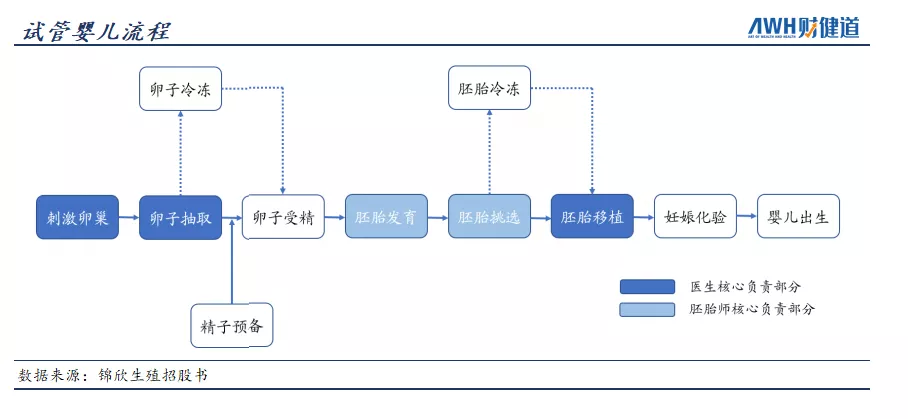

具有代表性的锦欣生殖的前身是创建于1951年的成都市锦江区妇幼保健院,2003年,锦欣生殖以在成都成立锦江IVF中心起家,获得AIH牌照,被批准开展辅助生殖业务。 2016年6月,锦欣生殖收购成都西囡妇科医院,当年利润过亿。以此为起点,锦欣集团开始施展资本财技,大笔并购相关机构。2017年6月,深圳中山泌尿外科医院73.98%股权被锦欣集团以6亿元收购。目前,公司在成都市占率超过50%,在深圳市占率排名第二。 由于试管婴儿的成功率大部分取决于卵子、精子的质量,而非医生;辅助生殖是一套可被标准化的服务,在周期量大的医院,整个流程已经被“流水线化”。不同于大多数外科手术依赖于医生个人技术,辅助生殖的这一特点,有助于锦欣生殖将在成都西囡医院建立的流程,复制到其他新开医院,以缩短获得牌照的时间。

正因为服务标准化,已经拿到辅助生殖牌照的民营医院与公立医院相比,技术差异不似肿瘤、心内等科室显著,却能够在运营服务方面做文章。辅助生殖是一个长周期治疗过程,公立医院从建档到胚胎移植,需要让患者前往医院15趟左右,极端情况则“跑医院“超过50趟。占据市场90%的公立医院难以针对患者做精细、高端的服务,而就诊体验这一痛点正为民营机构提供了空间。 我国民营辅助生殖医院从数量上不到50家,而其中能够提供高端服务、且具备高成功率的医院则更少。做到5000IVF 取卵周期的只有 23 家,其中民营牌照仅有2家——成都西囡、中信湘雅。

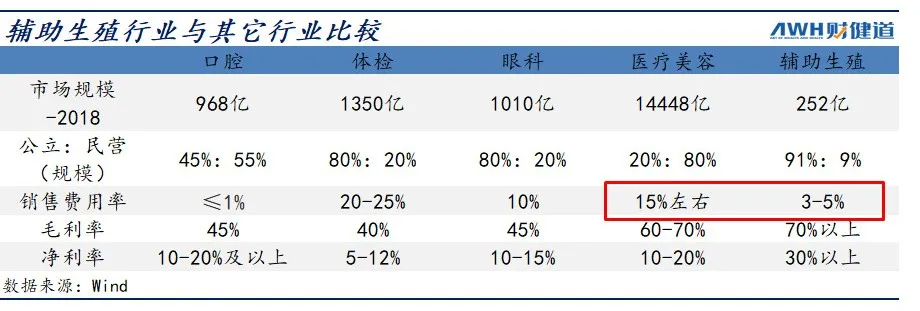

与口腔、体检、眼科、医美等相比,辅助生殖行业的销售费用更低,净利润水平更高,主要原因在于其对外部营销中介依赖较少。相同水平的医疗美容行业与辅助生殖行业,医美的销售费用率达到 15%,辅助生殖仅为3-5%。

2019年锦欣生殖营收16.38亿元,销售及分销费用6222万元。从获客渠道来看,除了约6成获客来自口碑外,其中30%来自于双向转诊,10%通过网络,包括大姨妈、播种网等试管和备孕人群聚集的网络平台。 双向转诊指的是,当地的医院由于没有辅助生殖牌照,医生在初步咨询、诊断以及体检后把有需求的病人转到公司,等病人怀孕之后再转回当地医院生产,公司和医院双赢。目前,锦欣与四川50多家医院订立转诊协议。由此,在医院医生的推介下,锦欣利用这样的方式减少了外部营销中介费。

除了试管婴儿技术的改进,更多富足的家庭将眼光投向在国内受限的代孕、冻卵。为了满足这部分灰色地带的需求,锦欣生殖通过一系列海外并购布局,绕开国内的政策限制。 2018 年中国有 1.8 万名中国人到海外接受辅助生殖服务,其中 30%前往美国,其中加利福尼亚是国际患者的最热门目的地。除了美国,东南亚各国也是代孕合法的国家,甚至还允许选择胎儿性别。

2017年7月,锦欣背后的永泰能源海外基金Willsun在美国收购HRC Management(管理运营美国加州辅助生殖医疗HRC Medical,该机构是2017年最受中国赴美治疗不孕不育患者欢迎的机构),锦欣集团于2018年正式接管HRC Management。按入美寻求辅助生殖服务的中国患者提供的 IVF 取卵周期计,HRC Fertility 全美排名第一,其2018 年的患者有 30%的患者来源于中国。 2020 年 2 月,锦欣收购老挝瑞亚国际医学中心,建立锦瑞医疗中心,另外还计划在老挝磨丁经济特区内新设一家IVF诊所,新诊所预计将提供包括 IVF-ET、ICSI、PGS/PDG、第三方 IVF、卵子及精子冷冻等多项服务。

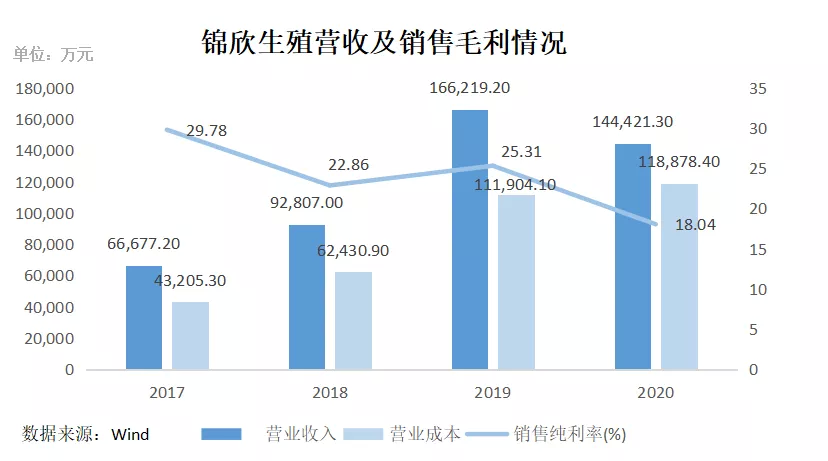

2020年是锦欣生殖加速扩张的一年,进入老挝市场后,6月,锦欣收购武汉黄浦中西医结合妇产医院,8月与另一家赴美生子中介梦美成立合资平台。2021年,锦欣生殖与另一家辅助生殖企业麦迪科技合作,在海南建立服务基地。 随着辅助生殖规模扩大,头部企业能够产生规模效应。例如,在辅助生殖中心成立初期,其成本主要由药耗成本(50%左右)与人工成本(40%)构成,随着周期数增加,其人工成本会持续下降,盈利能力会不断提升。根据锦欣生殖招股书,其2018年人工成本占比已下降至26.5%。 然而在乘着生育话题风口快速扩张的同时,锦欣生殖也存在着一些风险,其年报显示,2020年年度收益约为人民币14.26亿元,而2019年年度的收益约为人民币16.48亿元,较之减少了13.5%。

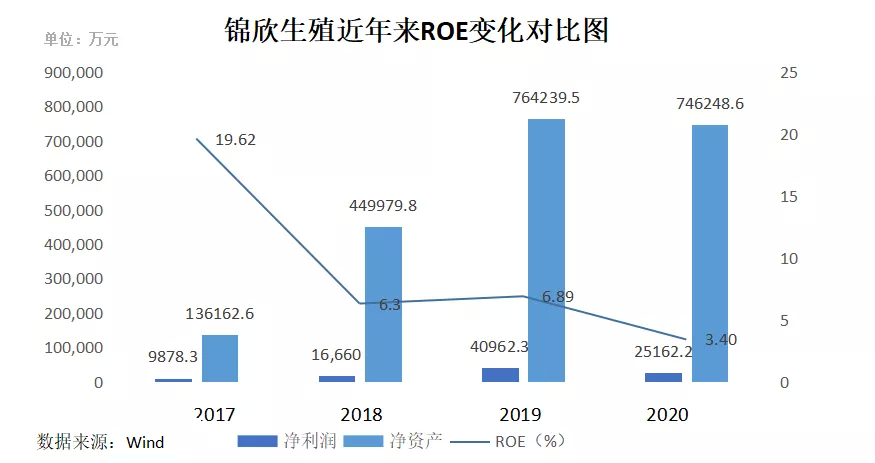

另外,毛利、净利等指标也在走低。近3年来,销售毛利率呈持续下降趋势,ROE呈波动下降趋势,其中2020年度,公司销售毛利率为17.69%,同比有所下降;ROE为3.40%,同比有所下降。2020年报ROE同比变动幅度最大为-50.68%。除了在于受疫情影响,中国患者前往海外接受辅助生殖服务受限,还有其整合辅助生殖机构业绩不如预期的原因。

体检、促排、取卵、移植,一系列成熟的操作体系维持着医院生殖科的有序运转,排队等候的人群在各自的流水线上缓慢移动。一边是对生娃避之不及的年轻人,另一边是用尽办法求助于辅助生殖、甚至不惜游走法外之地祈子的代孕群体。焦虑、喜悦、失望、悲伤等情绪,总是会充斥在对待生命的过程中。

本文编选自“财健道”,作者:刘书煊 王志轩;智通财经编辑:陈诗烨

扫码下载智通APP

扫码下载智通APP