合生元(01112)暴跌背后:深度解读一份令市场误解的2013年协议

一份2013年签署的协议,为何直到今日会议里才引起轩然大波?

5月12日合生元在公告的时候还风平浪静。原本平稳的股价在会议中被PGT的协议打破,截止到收盘,股价下跌12.7%,成交2.33亿,是之前一个交易日的17.9倍。首先看一看这份协议关于中国区的内容。

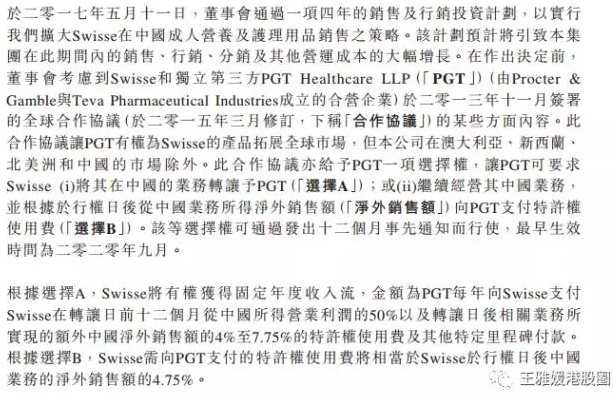

一、公告PGT的选择权引发投资者不安

1、根据协议PGT选择A

Swisse将有权获得固定年度收入,金额为PGT每年向Swisse支付Swisse在转让日前12个月从中国所得营业利润的50%,以及转让日后相关业务所实现的额外中国净外销售额的4%至7.75%的特许权使用费及其他特定里程碑付款。

2、根据协议PGT选择B

Swisse需向PGT支付的特许权使用费将相当于Swisse于行权日后中国业务的净外销售额的4.75%。

关于PGT的协议,具体的内容属于Swisse和P&G关于未来经营的协议,具备保密性也情有可原,很多投资者其实并不知道这份全球性经营协议的存在。

二、Swisse中国的重要性

今天的会议被普遍咨询的问题主要还是Swisse中国收入达到20%,今年开始大规模布局线下业务。中国区经营未来的所属权,在Swisse还是规模不大,只是通过跨境电商渠道进入国内市场的时候,并不是一块值得关注的焦点,就好像英国,意大利的Swisse经营权从来都不会被投资者作为指导股价的依据。

随着Swisse中国开展线下业务(2个月线下已经进入1000个零售点,今年目标5-6000家),这一块在公司4年营销计划和原本合生元强大线下渠道的作用下,肯定会成长为一块左右股价极其重要的市场。所以和宝洁的协议,中国区的归属,成为未来指引的一块重要依据。

今天股价之所以大跌是因为大家都觉得Swisse中国如果做得好,会被PGT摘取胜利果实,合生元完全给他人做了嫁衣。

这个思路完全是把合生元的位置降低到等同于经销商的水平,要知道合生元集团持有Swisse 100%的股权,在中国的业务属于产销一体化,PGT的位置相当于Swisse在20个国家的经销商,就算PGT未来行权做回中国市场,那么也只是中国区代理商的位置而已。

这份合作协议,罗飞会议里说过好几次是一份双赢的协议,但因为公司只公布了和中国区的合作协议,没有披露海外PGT经营Swisse的利益,所以显得是一份不公平的非对称协议。

根据中国区的协议内容,海外地区的授权费应该也是在4-7.75%之间,而且Swisse作为厂商,本身也是有厂商利润的。

2013年签署协议的时候,Swisse还是澳洲土著在管理公司,在他们的世界里,新西兰市场的重要性,还大于中国市场。

中国市场和英国市场,意大利市场一样,对于Swisse都是新兴市场,基数上很小。没有人会想到之后的跨境电商会把澳洲的消费品需求提升到今天的这个地步。而且和PGT的协议是全球性的合作协议,Swisse借助宝洁的全球渠道进入20个国家进行销售,这无论是对于2013年的Swisse还是现在的Swisse其实都是一个不错的合作框架。

Swisse因为是轻资产公司,重研发,轻渠道。让一个澳洲只有几百人的公司做全球市场的推广这本身就是不现实的,虽然现在Swisse已经被中国合生元收入麾下,CEO也换了具备全球红酒销售经验的管理层,但也是无暇同时在全球多个地区做推广的。

所以和宝洁合作20个国家地区的销售,对Swisse从澳洲品牌作为全球品牌是有非常正面的作用的。当然对于2020的全球销售情况谁也无法预计,但中国区的销售因为合生元过往经营历史的业绩,确实被投资者作为最大看点。

三、从博弈论的角度看最终的选择

从博弈论的角度,我们试图分析一下这其中的三股力量。

Swisse澳洲、Swisse中国和PGT。

当前中国区销售已经占到Swisse主动销售的20%,在占比相对较小的时候,公司虽然之前在零星会议里也提过协议的事,但并没有充分与市场沟通,今年开始全力做线下,选择今天会议里和市场沟通也比这一块比重更大的时候要好。

从博弈的角度,因为PGT协议的A,B条款,PGT和合生元只有三个结果,选择协议A,B或者第三条路。

之所以我认为还会有第三条路,是因为2015年从新修正协议的内容就是关于中国区经营权拿回Swisse经营,未来再次修正也是可能的。

1、我们首先看一看选择协议A的情景假设:

经过4年的投入发展,合生元中国区已经成长为和澳洲区1:1的关系,全球其他地区占比20%。合生元因为在4年内累计投入和对现有渠道的建设,今年底覆盖终端5-6千家,4年后相比现在的奶粉覆盖率只多不少,因为合作的屈臣氏全国门店2016年底有2929家,保健品潜在渠道是远大于奶粉市场的,更何况还有OLE精品超市,山姆会员店,药房等。这么大的一个渠道覆盖。

如果PGT选择拿回去自主经营,那么显然面临着大量的资金投入,先不说这个产品渠道进入的时间窗口是否可持续到2020年之后,单是这个投入规模,PGT就要掂量一下是否值得,因为宝洁当前的渠道都是以商超零售店为主,并不能借助当前的现有渠道做保健品的经营,海外也是借助Boots这种零售药妆店进入英国渠道。而这还不算每年根据Swisse 2019年9月-2020年9月EBITDA净利润的50%给予授权费,销售增量的授权费在选择A的情况下肯定是没有的了,因为这势必导致Swisse线下销售的萎缩。

而宝洁作为一家综合性的日用化工生产销售企业,是否值得为了Swisse一个单品牌做这么大的投入,对于宝洁这种职业经理人管理的企业,是不愿意承担这样的经营风险的。

所以这让我们看到选择B,在此方案内,PGT只收取中国区4.75%的费用,然后就继续之前的经营。看到这一点的时候国内的投资者脑子就炸了,各种小时候历史课堂的不平等条约浮现眼前,这不是外国帝国主义侵略者强加于我们的不平等条约嘛?PGT啥也不用干收取4.75%,先不说2020年经营的如何,单是这口恶气也无法下咽!

其实到这里,先建议大家去看一部电影《大创业家》,讲诉麦当劳企业的创始人怎么通过特许经营权把经营人一年穷忙碌,年底一算不赚钱,最后通过控制门店物业土地的方式实现屌丝逆袭的。

2、如果PGT选择方案B

因为如何定义中国区业务的主动权在合生元手里,首先当前的跨境电商,除了Swisse自营,澳洲大药房这些澳洲经销商属于Swisse澳洲的销售收入,但最终交易行为是落在国内。当前中国澳洲作为一个市场去管理,主要是为了控制价格和渠道库存,如果PGT选择方案B,那么线上的销售是定性为中国区还是澳洲区,完全在于合生元是按出厂计算收入还是零售计算收入,或者出厂,零售分开计算,留有更大的回旋余地。因为可见的未来线上依然会是一个非常重要的销售渠道。而现有的中国渠道也完全可以把进货渠道从Swisse中国,改变为Swisse澳洲,在这个情况下。Swisse中国区的销售会大幅萎缩,但Swisse澳洲的收入会大幅上涨,最终4.75%能有多少落到PGT的手里?

到了2020年中国线下的经销权PGT有AB两个方案可以选择,或者从新撮合一个方案,从撮合方案的角度,合生元是有动力把swisse中国区做到很大规模的,因为如果PGT选择方案A,做的很大Swisse等于锁定了未来年份的利益,让pgt承担了以后经营风险,但因为前期的投入,PGT很可能会选择B。

如果选择B,合生元依然有很大动力把规模做大,因为B是按照营业额去收取费用,在2020年把规模做大后,后续通过利润率的提升增加公司利益。所以无论A还是B,合生元都有充分的动力把线下规模做大,做大了选择A噎死PGT,做大了选择B按营业额,可以提升利润率。或者到了2020年PGT其他国家地区经营的如何,如果很差再谈判的时候也筹码不多,如果Swisse中国没做好,那就是看错管理层的能力,经营都没做好,协议的意义也不大了。

3、方案C的可能性

通过合生元去年完成Swisse 100%股权收购(原本计划2018年)来看,合生元喜欢保持着一贯的对渠道和产品的高掌控力。

根据Swisse和PGT的协议,PGT拥有20个国家的经销权,swisse保留澳洲,新西兰,北美,中国的经销权。其实主要销售区是在Swisse的旗下,另外PGT的销售协议罗飞也说是一个具备不错愿景的销售目标的,Swisse当年管理层也不至于那么傻,没有任何限制就把20个国家经销权给了PGT。

现在合生元中国渠道作为Swisse中国线下渠道做销售,属于产销售一体,而中国线下也势必会有大量的第三方经销商加入到销售体系中来的,是向Swisse中国进货还是Swisse澳洲进货,无非就是看经销商的“心情”而已。

所以方案C,一个目前不存在的方案,也许会成为最终的结果。

这个方案下,宝洁为了最大化自己的利益,选择和Swisse中国一起做大中国的市场份额,类似于方案B,但并不是直接的给予4.75%的费用,而是通过产品折价和一些费用的补贴,让合生元旗下所有产品,包括母婴用品和Swisse日用化工全面进入宝洁的线下渠道。一起把中国的蛋糕做大。

因为Swisse是合生元100%控股的公司,无论是方案A和B,合生元都可以通过对Swisse的调节达到自己利益最大化的目的。而PGT作为经销商唯一的利益保障就是合生元遵守协议。

四、为什么最有可能选择方案C

选择方案A,PGT要面临巨大的投入和长期的高额授权费,选择方案B合生元可以通过Swisse澳洲和Swisse中国和第三方渠道定义什么叫“中国区销售”。

而目前不存在的方案C,才是未来一个在经营中动态平衡出来的双赢策略。

就好像2013年的时候Swisse澳洲经营者无法想象一年后跨境电商的大爆发一样,4年的经营过程中会发生什么,现在没人可以预计。

但投资者要清晰的看到PGT在事件的参与度只是作为经销商的存在,合作协议下合生元还想依赖PGT开拓世界其他20个国家地区的市场,如果到时候PGT经营的很糟糕,坐下来再谈谈的时候也没有什么筹码,而如果Swisse中国经营的很一般,那么对谁都没有好处,包括PGT。所以无论最终是何种方式合作,把Swisse的份额做大才是符合各方利益的唯一出路。而现在投资者就要撕破脸讨个说法的行为,完全是只是一种情绪上的发泄而已。

五、股票短期会被市场情绪左右,长期看是企业的称重器

从经营数据上,今年一季度奶粉已经恢复增长,而保健品因为去年四季度提价,1月份春节的影响,下降幅度也在预期内。3,4月份已经恢复了正常的销售增长,保健品里的几款爆款产品的线下注册也已经在提交,未来经营上的改善只好不坏,而且从管理层的会议里,Swisse中国区线下未来3-4年都会是高双位数增长。

从博弈论的角度去看,合生元有非常大的决心要在2020年9月前把Swisse中国市场份额扩张到一个相当大的状态,因为只有这样,PGT选择方案A,那么合生元坐享其成,让PGT承担未来的经营不确定性。

而如果PGT选择方案B,那么合生元把Swisse中国做到一个相当具有规模的状态,这一块的费用支出相对稳定,市场增量变小。通过提高利润率的方式获取利润的增长。或者重新定义“中国区”。

因为Swisse是合生元的控股公司,出厂价调节,渠道调节,费用结算地的调节,有太多的手段和方法可以保证自己和股东的利益,而现在恐慌的投资者,难道只是把合生元简单的看成和PGT一样的销售代理商了么?

其实我们还可以这样看:Swisse中国线下销售的经销商向Swisse中国进货还是Swisse澳洲进货完全在于经销商自己的行为,从PGT协议的角度,和Swisse的合作完全在于Swisse是否自己主动去做线下的渠道,如果是经销商的行为,无论是Swisse还是PGT都是无能力去干涉的。

Swisse还指望PGT在20个国家通过宝洁的渠道把货都铺出去,而且无论Swisse还是合生元也不具备在英国,法国,意大利的销售渠道。而北美市场,澳洲,中国,新西兰市场Swisse主动去做,这也是为什么罗飞说了好几次是双赢,现在投资者只看到2020年好像PGT要把Swisse中国经销权有能力收回去,但同时PGT也帮Swisse在20个国家卖货啊,无论谁做经销商收益的还是Swisse,还是控股100%股权的合生元。

在最后说一句,无论是PGT还是合生元渠道,Swisse是合生元的子公司,通过出厂价格调节,最终利润还是属于合生元的,今年网络价格比去年上涨了不是一点点。一个经销商的问题上升到管理权的争夺,何必那么高看PGT啊!(编辑:曹柳萍)

本文来自“王雅媛港股圈”,作者余晓光

扫码下载智通APP

扫码下载智通APP