“供需双稳”预期下继续“低估值+X”

报告摘要

港股部分行业可能对A股产生映射,但发生系统性风险的概率较小。美国出现实质性债务违约的可能性不高,中美高层会晤传递出双边关系微调缓和的信号,近期地产健康发展也频频受到政策关注,信用风险仍在可控范围内,因此A股出现系统性风险的概率依然较小。

“限电限产”对生产端的约束突出并向外扩散,“供给稳增长”政策发力。9月制造业PMI自去年2月以来首次跌至荣枯线以下,其中生产指数明显回落,反映“限电限产”政策对生产的约束已经比较突出。中上游生产受限导致相关产品价格上行风险扩大,高企的原材料价格则与企业盈利和生产意愿的恶化相联系。随着“限电限产”对供给端影响的显性化,近期“保供稳价”政策正在对此修正。

除了生产端受到冲击与政策修正以外,“需求稳增长”预期也得到强化。PMI新订单指数连续两个月位于50%以下,这意味着即使排除“限电限产”对供给端的影响,经济需求端还有内生放缓的压力。在此背景下,近期“稳增长”预期边际上也得到强化:一是地产政策的微调进入“观察期”;二是地方专项债发行有望继续提速;三是疫情收敛,9月服务业PMI有所回升,“十一”假期消费数据回暖。

“供需稳增长”环境下,继续配置“低估值+X”+高景气。随着“保供稳价”政策力度的抬升,后续周期股行情需要进一步聚焦“供需缺口刚性”的领域。“局部缺电”对于生产的掣肘与“需求侧稳增长”政策预期的抬升则进一步明确了“能源新基建”需求的空间。回顾历史上5次限电,今年与2003和2010年在政策环境、涉及地域和时间点上有相似之处。两次限电期间“供需紧平衡”的周期行业,以及“电力转型改造”相关的电气设备的确都领涨。供需两端“稳增长”预期升温,继续配置“低估值+X”+高景气。(1)低估值+稳增长(建筑/券商/动力煤);(2)低估值+能源新基建(风电/特高压/电力运营商);(3)多轮驱动的新能源链条(锂矿/锂电材料)/光伏(硅料)。

A股发生系统性风险的概率较低,继续配置“低估值+X”+高景气。美国发生实质性债务违约的可能性不高,地产信用风险仍在可控范围内,A股发生系统性风险的概率较低。9月PMI数据反映“限电限产”对生产端的约束比较突出,近期“保供稳价”政策已对此进行修正。需求端“稳增长”预期也得到强化。“供需两端稳增长”环境下,周期股行情需要聚焦“供需缺口刚性”的领域;“能源新基建”的需求空间则得到进一步明确。继续建议配置“低估值+X”+高景气——(1)低估值+内需稳增长(建筑/券商/动力煤);(2)低估值+能源新基建(风电/特高压/电力运营商);(3)多轮驱动的新能源链条(锂矿/锂电材料)/光伏(硅料)。

风险提示:

疫情控制反复,全球经济下行超预期,海外不确定性。

报告正文

1核心观点速递

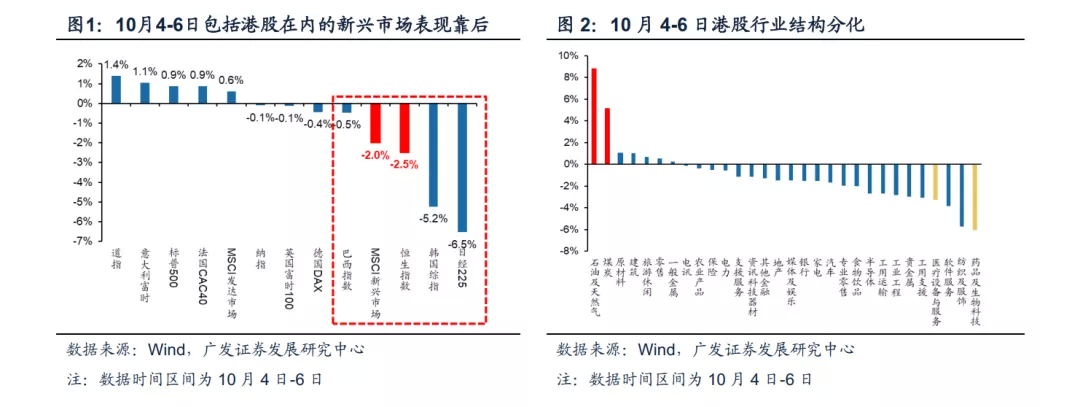

(一)“十一”假期港股出现波动,行业结构有所分化,相关行业表现可能在节后的A股市场形成映射。但美国发生实质性债务违约的可能性不高,中美高层会晤传递出双边关系微调缓和的信号,地产信用风险仍在可控范围内,A股出现系统性风险的概率依然不大。

10月4日-7日10:30,恒生指数小幅下跌0.47%,期间出现波动,其中10月4日-6日下跌2.48%,我们认为有外部环境扰动的影响。一方面,假期美债收益率继续抬升,10月6日十年期美债利率突破1.57%,创6月以来新高;另一方面,美国债务上限问题依然悬而未决,10月5日美国财长耶伦再度对此发出警告。“十一”假期包括韩国、巴西和MSCI新兴市场指数的下跌也侧面印证了外部环境对新兴市场股市的扰动。结构上分化较为明显。其中受益于供需紧平衡的煤炭、绿电和石油涨幅居前。10月1日默沙东宣布口服疫苗三期临床实验高度有效,港股医药板块承压下跌。地产先涨后跌,10月4日,合生创展拟收购恒大物业约51%股份,市场预期地产信用风险进一步缓解;但花样年美元债构成实质性违约,又带来不确定性。截至10月7日10:30,恒生指数明显反弹,主要与中美高层会晤传递积极信号有关。

相关行业表现可能在节后的A股市场形成映射,但市场出现系统性风险的概率依然不大。一是美国发生实质性债务违约的可能性不高。实质性违约可能会导致经济衰退和美元储备货币地位的动摇,违约成本过高。美国历史上曾多次面临债务上限问题,但最终都得到解决。二是中美高层会晤传递出双边关系微调缓和的信号。10月6日中美高层在瑞士苏黎世会晤,双方就中美关系和共同关心的国际与地区问题全面、坦诚、深入交换意见。双方同意采取行动,落实9月10日两国元首通话精神,加强战略沟通,妥善管控分歧,避免冲突对抗,寻求互利共赢,共同努力推动中美关系重回健康稳定发展的正确轨道。三是近期地产领域健康发展频频受到政策关注,地产信用风险仍在可控范围内。9月29日,人民银行、银保监会联合召开房地产金融工作座谈会,要求维护房地产市场的平稳健康发展,维护住房消费者合法权益。同时召开的央行货币政策委员会也将“两维护”纳入新闻稿中,这也是2009年一季度以来央行首次在新闻稿中提及“房地产”。

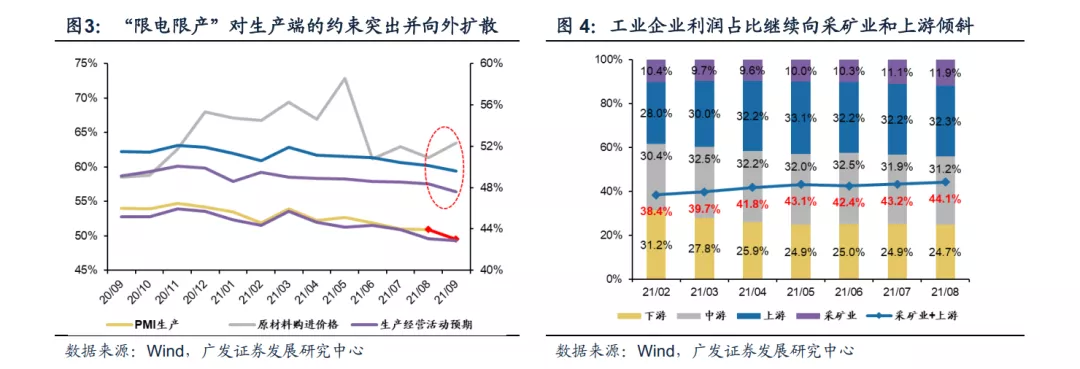

(二)9月制造业PMI数据反映“限电限产”对生产端的约束较为突出,上中游产品价格居高不下,并与企业盈利和生产意愿的恶化相联系。近期“供给端稳增长”政策(保供稳价)已对此做出一些修正。

9月制造业PMI为49.6%(环比-0.5%),低于市场预期的50.0%,自去年2月以来首次跌至荣枯线以下。其中生产指数环比回落1.4个百分点至49.5%,结构上以煤炭、化纤和黑色金属压延为代表的高能耗行业生产指数均低于45%,反映“能耗双控”“限电限产”政策对生产的约束已经比较突出。中上游生产受限导致相关产品价格上行风险扩大,9月原材料购进价格和出厂价格分别为63.5%(环比2.2%)和56.4%(环比3.0%),其中煤炭、化学原料和钢铁的价格指数都处于70%左右的高位。高企的原材料价格则与企业盈利和生产意愿的恶化相联系。8月工业企业利润增速连续第六个月回落,营收利润率的支撑减弱,利润占比继续向上游倾斜;9月制造业生产经营活动预期回落至56.4%(环比-1.1%),为去年5月以来的最低值。

随着“限电限产”对供给端影响的显性化,近期“保供稳价”政策正在对此修正。9月29日,国家发改委经济运行调节局表示,将会同有关方面全力增加电力供应保障能力,加强运行协调调度,确保电力可靠供应。同期山西与14省区市签订煤炭保供合同,将努力增加煤炭产量。

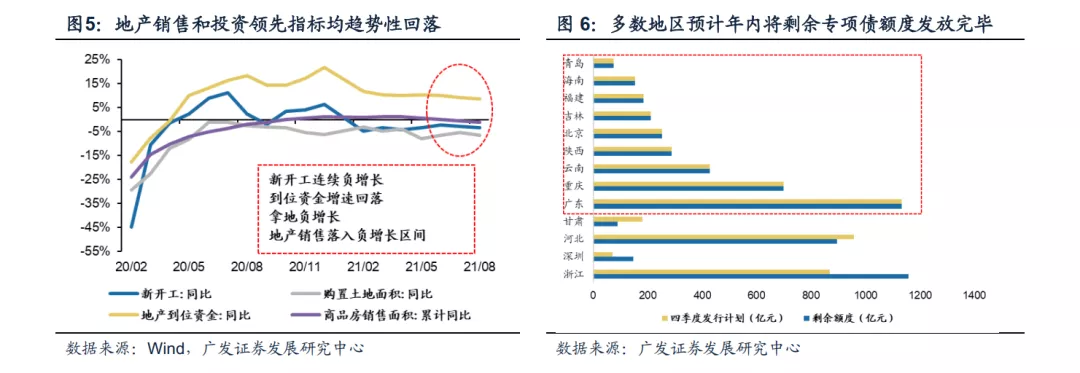

(三)除了生产端受到冲击以外,经济需求端也有内生性回落压力。近期地产政策微调进入“观察期”,专项债发行提速,服务消费也有所回暖,“需求端稳增长”预期得到强化。

我们在9.21《“低估值+X”抵御短期震荡》中提出,8月内需数据全面走弱触发了市场“稳增长”预期升温,9月PMI新订单指数为49.3%(环比-0.3%),连续两个月位于50%以下,这意味着即使排除“限电限产”对供给端的影响,经济需求端还有内生放缓的压力。

在此背景下,近期“稳增长”预期边际上也得到强化。一是地产政策的微调进入“观察期”。虽然“两维护”并不能视为房地产市场政策重新放松的准确信号,但8月地产销售增速下台阶,以及信用风险的反复也将地产调控方式置入政策的观察范围内。二是地方专项债发行有望继续提速。三季度专项债发行明显加快,其中8月更是创下年内新高,四季度还有1.26万亿的额度。根据已公布年内发行计划的13个省市来看,多数地区预计能在4季度将剩余额度发放完毕。三是疫情收敛,9月服务业PMI有所回升,“十一”假期消费数据回暖。9月服务业PMI重回上升通道,“十一”黄金周的消费数据也能对服务业消费回暖提供佐证,根据美团各业务(餐饮、住宿、旅游、娱乐、出行等)的消费数据来看,今年国庆节期间的总体消费额同比上涨29.5%,较2019年同比上涨51.6%。

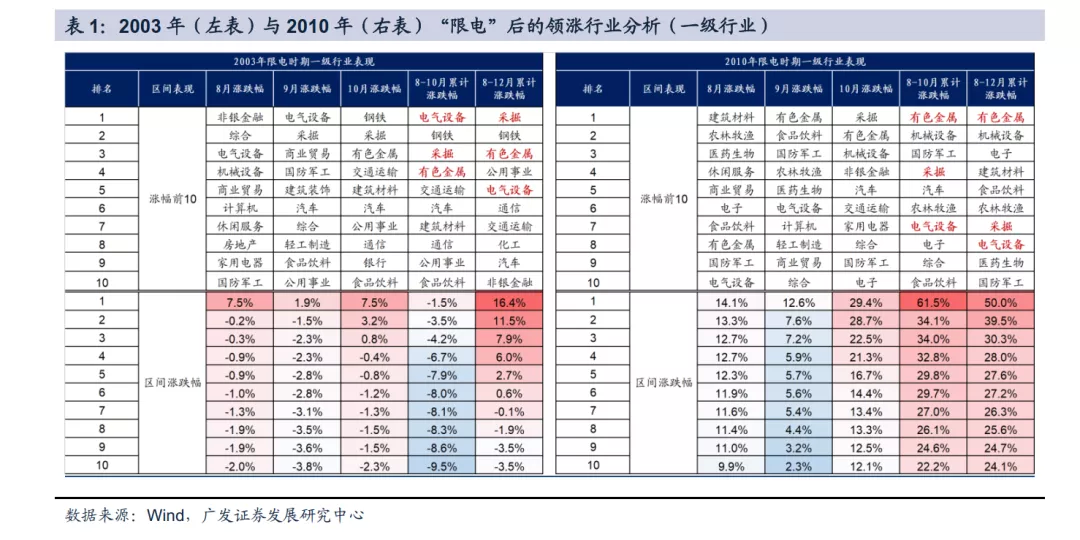

(四)“供给稳增长”政策力度抬升,要求周期股行情聚焦“供需缺口刚性”的领域;“局部缺电”+“需求稳增长”则进一步明确了“能源新基建”需求空间。历史上看,“限电”环境下“供需紧平衡”的周期行业,“电力转型改造”相关行业的确较为受益。“供需稳增长”环境下,继续配置“低估值+X”+高景气。

我们在9.21《“低估值+X”抵御短期震荡》中提出本轮周期股行情供给侧的观测信号是跟踪“保供限价”的政策节奏。近期随着“保供稳价”政策力度的抬升,后续周期股行情需要进一步聚焦“供需缺口刚性”的领域。此外,我们在9.26《“局部缺电”环境下如何布局“低估值+X”》中分析,本轮“限电”背后有“局部缺电”的客观事实,新能源的快速发展与配套设施之间存在矛盾,能源新基建有较大发力空间。“局部缺电”对于生产的掣肘与“需求侧稳增长”政策预期的抬升则进一步明确了“能源新基建”需求的空间。

历史上两轮类似的“限电”环境下,“供需紧平衡”与“电力转型改造”行业的确均涨幅居前。回顾历史上5次限电,今年与2003和2010年在政策环境、涉及地域和时间点上有相似之处。两次限电期间,A股市场上均领涨板块也主要是:(1)产能利用率高位,“供需紧平衡”的采掘、有色金属;(2)“电力转型改造”的相关行业:电气设备。

供需两端“稳增长”预期升温,继续配置“低估值+X”+高景气。(1)低估值+稳增长(建筑/券商/动力煤);(2)低估值+能源新基建(风电/特高压/电力运营商);(3)多轮驱动的新能源链条(锂矿/锂电材料)/光伏(硅料)。

(五)A股发生系统性风险的概率较低,继续配置“低估值+X”+高景气。

本周港股受海外环境扰动有所下跌,结构分化较为明显,相关板块表现可能在节后的A股产生映射。但美国发生实质性债务违约的可能性不高,地产信用风险仍在可控范围内,A股发生系统性风险的概率较低。9月PMI数据反映“限电限产”对生产端的约束比较突出,并与原材料价格高企、企业盈利和经营意愿恶化相联系,近期“保供稳价”政策已对此进行修正。需求端地产政策的微调进入“观察期”,地方专项债发行有望继续提速,“十一”假期消费数据回暖,“稳增长”预期得到强化。“供需两端稳增长”环境下,周期股行情需要聚焦“供需缺口刚性”的领域;“能源新基建”的需求空间则得到进一步明确。继续建议配置“低估值+X”+高景气——(1)低估值+内需稳增长(建筑/券商/动力煤);(2)低估值+能源新基建(风电/特高压/电力运营商);(3)多轮驱动的新能源链条(锂矿/锂电材料)/光伏(硅料)。

2上周重要变化

2.1 中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2021年10月04日,30个大中城市房地产成交面积累计同比上涨16.68%,相比上周的17.58%继续下降,30个大中城市房地产成交面积月环比下降59.16%,月同比下降23.28%,周环比上涨5.82%。

2.中游制造

钢铁:本周钢材价格均上涨,螺纹钢价格指数本周涨2.88%至5937.43元/吨,冷轧价格指数涨0.15%至6444.28元/吨。本周钢材总社会库存下降0.22%至756.05万吨,螺纹钢社会库存增加1.97%至288.81万吨,冷轧库存跌1.80%至103.92万吨。本周钢铁毛利均下跌,螺纹钢跌10.23%至1009.00元/吨,冷轧跌0.10%至1047.00元/吨。截止9月30日,螺纹钢期货收盘价为5706元/吨,比前一周上涨1.80%。

水泥:全国高标42.5水泥均价环比上周上涨4.98%至572.5元/吨。其中华东地区均价环比上周涨0.46%至622.86元/吨,中南地区涨2.02%至672.50元/吨,华北地区大涨7.27%至487.0元/吨。

3.上游资源

煤炭与铁矿石:本周铁矿石价格上涨,铁矿石库存增加,煤炭价格保持稳定,煤炭库存下降。国内铁矿石均价涨1.37%至755.82元/吨,太原古交车板含税价稳定在4170.00元/吨,秦皇岛山西混优平仓5500价格本周稳定在942.00元/吨;库存方面,秦皇岛煤炭库存本周减少0.51%至394.00万吨,港口铁矿石库存增加0.98%至12920.90万吨。

国际大宗:WTI本周涨2.40%至75.40美元/桶,Brent涨2.64%至79.24美元/桶,LME金属价格指数跌3.07%至4209.20,大宗商品CRB指数本周涨2.35%至235.79;BDI指数本周涨3.98%至5409.00。

2.2 股市特征

动态估值:A股总体PE(TTM)从上周19.14倍下降到本周18.88倍,PB(LF)从上周2.01倍下降到本周1.98倍;A股整体剔除金融服务业PE(TTM)从上周29.90倍下降到本周29.41倍,PB(LF)从上周2.88倍下降到本周2.83倍;创业板PE(TTM)从上周86.30倍下降到本周85.63倍,PB(LF)从上周5.74倍下降到本周5.69倍;科创板PE(TTM)从上周的66.58倍下降到本周65.93倍,PB(LF)从上周的6.22倍下降到本周6.16倍;A股总体总市值较上周下降1.36%;A股总体剔除金融服务业总市值较上周下降1.65%;必需消费相对于周期类上市公司的相对PB由上周1.96上升到本周2.14;创业板相对于沪深300的相对PE(TTM)从上周6.80下降到本周6.74;创业板相对于沪深300的相对PB(LF)从上周3.67下降到本周3.63;股权风险溢价从上周0.47%上升到本周0.52%,股市收益率从上周3.34%上升到本周3.40%;

2.3 流动性

截至10月06日,央行本周共有6笔逆回购到期,总额为3300亿元;5笔逆回购,总额为5000亿元;发行1笔央行票据互换3个月,共计50亿元;1笔央行票据互换3个月到期,共计50亿元;进行1笔国库定存2个月,共计700亿,公开市场操作净投放(含国库现金)共计2400亿元。

截至2021年9月30日,R007本周上涨23.27BP至2.43%,SHIB0R隔夜利率上涨52.50BP至2.22%;长三角和珠三角票据直贴利率本周都下降,长三角下跌6.00BP至2.40%,珠三角下跌9.00BP至2.41%;期限利差本周涨5.58BP至0.54%;信用利差涨3.87BP至0.79%。

2.4 海外

美国:上周二公布美国9月谘商会消费者信心指数109.3,低于预期值115,低于前值115.2;上周三公布美国8月成屋签约销售指数同比-6.3%,高于预期值-13.8%,高于前值-9.6%;上周四公布美国二季度个人消费支出(PCE)年化季环比终值12%,高于预期值和前值11.9%;上周四公布美国二季度实际GDP年化季环比终值6.7%,高于预期值和前值6.6%;上周五公布美国8月个人消费支出(PCE)环比0.8%,高于预期值0.6%,高于前值-0.1%;上周五公布美国8月个人收入环比0.2%,与预期值持平,低于前值1.1%;上周五公布美国9月ISM制造业指数61.1,高于预期值59.5,高于前值59.9;上周五公布美国9月密歇根大学消费者信心指数终值72.8,高于预期值和前值71;周二公布美国8月贸易帐-733,低于预期值-708,低于前值-703;周二公布美国9月ISM非制造业指数61.9,高于预期值59.9,高于前值61.7;周三公布美国9月ADP就业人数变动56.8万人,高于预期值43,高于前值37.4.

欧元区:上周五公布欧元区9月制造业PMI终值58.6,低于预期值和前值58.7;上周五公布欧元区9月调和CPI同比3.4%,高于预期值3.3%,高于前值3%.

本周海外股市:标普500本周跌2.21%收于4357.04点;伦敦富时跌0.35%收于7027.07点;德国DAX跌2.42%收于15156.44点;日经225跌4.89%收于28771.07点;恒生涨1.59%收于24575.64。

2.5 宏观

9月财新PMI指数:中国9月财新制造业PMII为50,高于预期值49.5,高于前值49.2。

9月PMI:9月份制造业采购经理指数为49.6%,低于上月0.5个百分点,降至临界点以下;非制造业商务活动指数和综合PMI产出指数分别为53.2%和51.7%,高于上月5.7和2.8个百分点,重回扩张区间。

8月工业企业利润:8月份全国规模以上工业企业利润同比增长10.1%,比2019年同期增长31.1%,两年平均增长14.5%(以2019年同期数为基数,采用几何平均方法计算)。1—8月份,全国规模以上工业企业实现利润总额56051.4亿元,同比增长49.5%,比2019年1—8月份增长42.9%,两年平均增长19.5%。

3下周公布数据一览

下周看点:中国9月新增人民币贷款;中国9月社会融资规模增量;美国9月失业率;:英国8月三个月ILO失业率

10月7日周四:中国9月外汇储备(亿美元)

10月8日周五:中国9月财新服务业PMI;中国9月财新综合PMI;美国9月失业率;美国9月非农就业人口变动(万人)

10月9日周六:中国9月新增人民币贷款(亿人民币);中国9月社会融资规模增量(亿人民币);中国9月M0、M1、M2货币供应同比

10月12日周二:英国8月三个月ILO失业率;英国9月失业金申请人数变动(万人)。

4风险提示

疫情控制反复,全球经济下行超预期,海外不确定性。

本文选编自“戴康的策略世界”微信公众号;作者:戴康、王永健;智通财经编辑:刘岩。

扫码下载智通APP

扫码下载智通APP