BMO:美债收益率上升时,也别放弃信息技术股

作者:

智通财经 赵锦彬

2021-10-18 21:50:08

BMO Capital Markets发表报告表示,近期美国国债收益率上升对信息技术股带来了负面影响,不过,从长期来看,两者之间的关联并不明显。

智通财经APP获悉,近日,BMO Capital

Markets发表报告表示,近期美国国债收益率上升对信息技术股带来了负面影响,不过,从长期来看,两者之间的关联并不明显。

BMO首席投资策略师Brian Belski表示:“在2021年的大部分时间里,信息技术板块的相对表现与标普500指数和利率呈现强烈的负相关关系,随着美国10年期国债收益率飙升至三个月高位,这种关系在最近几周变得更加明显。”

Belski称:“在某种程度上,我们确实理解与此相关的直觉——利率上升意味着未来预期盈利数据的贴现率上升,从而降低对信息技术公司的估值。这从直觉上讲是有道理的,但在分析历史表现和随着时间推移产生的数据时,这并不一定成立。”

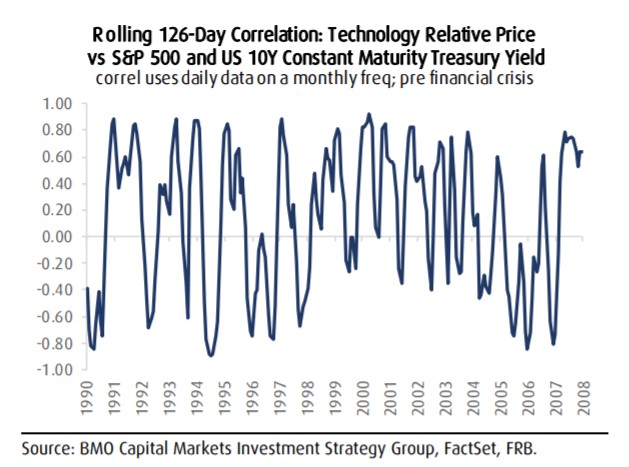

为了衡量长期关系,BMO考察了高科技指数ETF-SPDR(XLK.US)相对于标普500指数的价格和10年期美国国债收益率之间的126天滚动相关性。

数据显示,在9月底,两者之间呈现很强的负相关性,相关系数为-0.78。

但Belski表示:“在全球金融危机前后的时间框架内,信息技术板块的相对表现与美国10年期国债收益率之间的相关性随着时间的推移从负相关向正相关波动,没有任何可以识别的真实、明确的趋势。”

具体而言,在此前七个加息周期中,高科技指数ETF-SPDR的年化价格回报率在五个周期内超过了整个市场,并且在7月底开始的当前周期中表现优于标普500指数。

此外,Belski指出,估值离散度“高于三年平均水平,通常表明根据每股收益前景,可能存在明显的赢家和输家。同时,标普500指数科技类股的内部表现相关性低于其三年平均水平,这意味着这些股票走势从定向角度看更加独立。”

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

优克联(UCL.US)宣布与塔吉克斯坦网络服务商CJSC Indigo Tajikistan签署新协议

2021-10-18 21:45

玉景

美股异动 | 油气板块盘初走强,Equinor(EQNR.US)涨超2%

2021-10-18 21:43

卢梭

美股开盘 | 三大指数齐跌,Valneva(VALN.US)涨近34%

2021-10-18 21:30

李均柃

腾讯音乐(TME.US)将于11月9日早间公布Q3业绩

2021-10-18 21:25

玉景

Facebook(FB.US)高管预计假日季广告投放将创新高

2021-10-18 21:20

玉景

扫码下载智通APP

扫码下载智通APP