新股解读|0收入的微创医疗机器人,能否复制微创医疗(00853)的“辉煌”?

微创医疗机器人离上市又近了一步。

10月21日,智通财经APP了解到,微创机器人-B自10月21日起至10月26日招股。公司拟发行3620万股H股,其中90%为国际发售,10%为香港发售,另有最多15%超额配股权。每股发行价36-43.2港元,每手500股,入场费2.18万港元,且预期于11月2日上市。

由于背靠微创医疗这一只明星股,微创医疗机器人一亮相资本市场就仿佛自带BGM出场,吸睛无数。

据悉,微创医疗(00853)是国内一家领先的创新型高端医疗器械公司,于2010年上市的它近一两年市值一度突破千亿港元,是港股市场颇有名气的医疗股。业务范围则涵盖心血管介入产品业务、骨科医疗器械业务、手术机器人业务和外科医疗器械等多个板块,截至2020年末共拥有300多个医疗器械产品,覆盖10000多家医院。

除了在医疗器械颇有名气之外,微创医疗在资本市场也以“分拆术”闻名。

在此次微创医疗机器人赴港上市之前,微创医疗就已经将心脉医疗(688016.SH)、心通医疗(02160)先后分拆送上科创板、港股主板上市,因此微创医疗也被外界戏称为“可以产生很多上市公司的上市公司”。

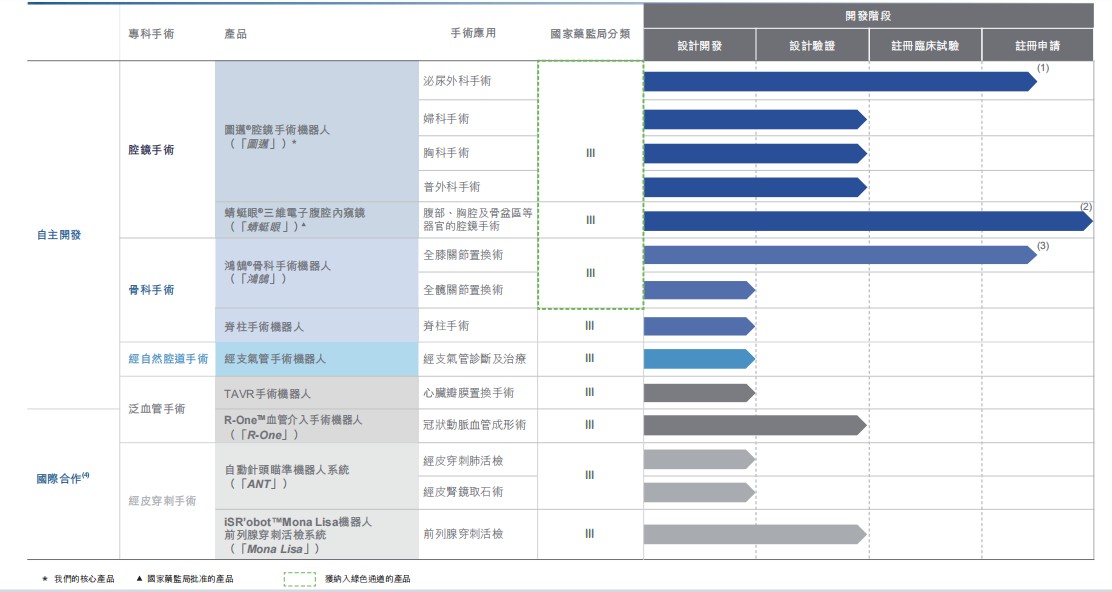

而将目光拉回到微创医疗机器人身上,该公司是一家致力于手术机器人研发、生产和商业化的医疗器械公司,目前旗下拥有3款旗舰产品,即腔镜手术机器人(“图迈”)、三维电子腹腔内窥镜(“蜻蜓眼”)及骨科手术机器人(“鸿鹄”),这些产品均为第III类医疗器械,且均被纳入国家药监局的创新医疗器械的绿色通道。

那么,“一鱼多吃”下,微创医疗机器人能否再创微创医疗的辉煌呢?

吸金能力强悍,但至今0收入、未盈利

说起微创医疗机器人,其在手术机器人界现身的时间并不算早。

该公司最初只是微创医疗的一个孵化项目,于2015年才正式注册成立。虽然成立时间不算早,但微创医疗机器人在资本市场上的吸金能力则确实是不容小觑的。

自成立以来,微创医疗机器人便开展了多轮融资,吸引了高瓴资本、远翼投资、CPE、贝霖资本等多家知名机构出资,融资总额超过40亿元。去年10月,微创医疗机器人完成B轮融资后,估值便升至250亿美元。而至2020年12月底,高瓴资本仍为其最大机构投资方,持有超8%的股权。

不过,微创医疗机器人虽然吸金能力强悍,但实际盈利能力却并不怎么样。

口说无凭,下面来看几组数据。

营收方面,至今0收入。

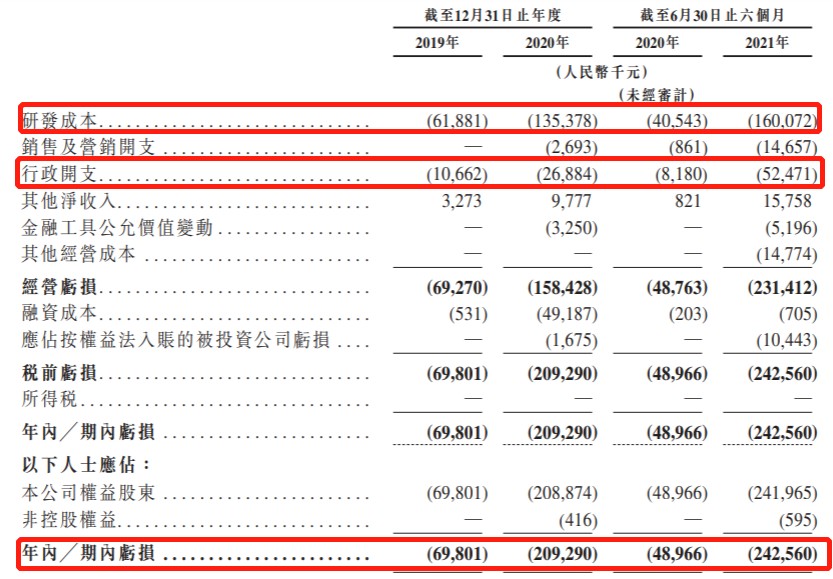

净利润方面,则是一直处于亏损的状态。据招股书数据披露,2019年、2020年及2021年上半年,微创医疗机器人录得亏损净额分别为0.7亿元、2.09亿元及2.43亿元。而亏损原因也是有迹可循的,其在招股书中解释称“由于公司的研发成本及行政开支所致”。

这也就说,目前微创医疗目前不仅还没录得收入,还因为研发及行政开支出现了亏损的问题。

据招股书数据显示,2019年至2021年上半年,该公司的研发成本分别为0.62亿元、1.35亿元及1.6亿元,呈不断扩大之势;期内行政开支则分别为0.11亿元、0.27亿元、0.52亿元,亦不断增加。而随着商业化的步伐加快,其营销开支,今年上半年销售及营销开支就有1400多万,同比增幅逾16倍。

(数据来源:微创医疗机器人招股书)

而鉴于上述的未盈利表现,该公司也在招股书中直言表示:“自成立以来已产生重大净亏损,并预计将于可见的将来继续产生经营亏损,且可能永远无法盈利。”

如果光凭盈利就定调一家公司的发展前景,那么投医药股的风投可能都会哭晕在厕所了...

而微创医疗机器人之所以未盈利还能虏获资本的“芳心”,本质上还是因为其拥有有前景性的产品组合。

据弗若斯特沙利文资料,微创医疗机器人是全球行业中唯一一家拥有覆盖五大主要手术专科(即腔镜、骨科、泛血管、经自然腔道及经皮穿刺手术)产品组合的公司,目前其核心产品图迈、鸿鹄、蜻蜓眼均已被纳入国家药监局的创新医疗器械特别审查程序。其中,图迈及鸿鹄处于注册批准阶段,而蜻蜓眼已于最近获得国家药监局批准。除旗舰产品外,该公司亦有六款处于不同发展阶段的在研产品。

上述丰富且全面的产品组合,也促使微创医疗机器人跻身全球顶级公司之列,位列手术机器人界第一梯队。

(图片来源:微创医疗机器人招股书)

除此之外,微创医疗部分产品目前也达到对标国际龙头“达芬奇”的水平。据悉,微创医疗机器人的核心产品之一的—图迈腔镜手术机器人,是国内唯一一款完成注册临床实验的腔镜手术机器人,而目前国内获批上市也只有达芬奇一家腔镜手术机器人,这也意味着微创医疗机器人这一款腔镜手术机器人对标的是国际龙头达芬奇。

手术机器人,待挖掘的“大蓝海”

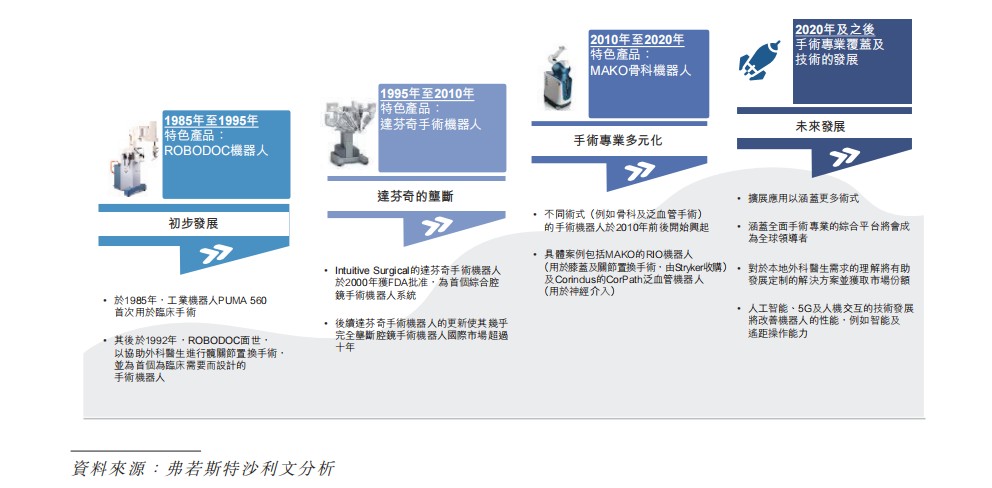

自1985年PUMA560完成了历史上首次机器人手术之后,手术机器人便撕开了一层面纱,呈现快速增长的底色。

至2000年,美国公司Intuitive Surgical(中文名为“直觉公司”)开发的“达芬奇手术系统”,则又加速了这一赛道的发展步伐,而Intuitive Surgical也凭借这一研发成果,成为赛道上炙手可热的香饽饽,市值和业绩翻了一倍又一倍。

这些表现足以说明手术机器人在医疗赛道的发展潜力,那么它的市场空间究竟如何呢?

据智通财经APP了解,经过这么多年的发展,手术机器人现在主要用于五个快速增长的主要外科领域,即腔镜手术机器人 、骨科手术机器人、泛血管手术机器人、经自然腔道手术机器人、经皮穿刺手术机器人。需要指出的是,微创医疗机器人便是全球唯有一家拥有覆盖五大主要手术专科的医疗器械公司。

而在手术机器人减少手术伤口、术后恢复较快及较少术后并发症、操作精准、手术结果的稳定性高等优势助持之下,这一行业的发展速度也变得越来越快,市场空间也变得越来越广阔。

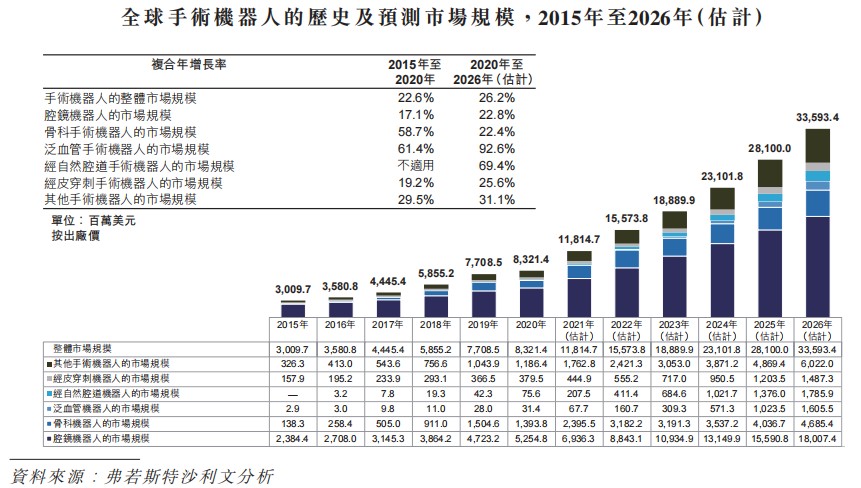

近年来,全球手术机器人市场蓬勃发展。据弗若斯特沙利文的资料显示,其由2015年 的30亿美元增至2020年的83亿美元,复合年增长率为22.6%。预期全球手术机器人市场将 继续快速增长,并可能于2026年达到336亿美元,自2020年起的复合年增长率为26.2%。

在这其中,腔镜手术机器人为手术机器人最大的细分市场,至2020年市场规模预计达到11.86亿美元,并有可能于2026年达到60.22亿美元,年复合增长率约为22.8%,具体市场规模如下图所示:

分区域来看,美国目前为全球最大的手术机器人市场,于2020年手术机器人市场规模为46亿美元,占全球市场的55.1%。欧盟为手术机器人的第二大市场,于2020年的市场规模为18亿美元,占全球市场的21.4%。而中国尽管患者人数庞大且可能需要使用手术机器人进行的常规微创伤手术数量众多, 2020年的手术机器人市场规模仅为4亿美元,占全球市场的5.1%,明显低于美国及欧盟市场。

而这也意味着,相较于美国、欧盟手术机器人渗透率而言,国内的渗透率较低,增长潜力更大。

据弗若斯特沙利文资料披露,截至 2020年12月31日,中国仅已安装189台腔镜及17台关节置换手术机器人,且于2020年,中国分别有约0.5%及少于0.1%的腔镜及关节置换手术为机器人辅助手术。对比而言,同期美国已安装3727台腔镜及1060台关节置换手术机器人,而于同年进行的手术计渗透率分别为13.3%及7.6%。

在此背景下,中国手术机器人市场可谓增长潜力巨大——据弗若斯特沙利文预计,预计2026年中国手术机器人市场的市场规模为38.4亿美元,2020年至2026年的年复合增长率高达44.3%。

基于上,可以看到,手术机器人市场于微创医疗机器人而言,是一大亟待挖掘的“大蓝海”。

综上种种,不难看出,在手术机器人的发展潜力、微创医疗的资源优势等因素利好之下,微创医疗机器人备受资本青睐也是情理之中的事。但要说复制微创医疗的辉煌恐怕还为时尚早,毕竟要想真正的实现盈利,该公司恐还有很长的一段路要走。

扫码下载智通APP

扫码下载智通APP