新一轮国家医保谈判临近,坐拥千亿市场PD-1或成“普药”

前有第六款国产PD-1击穿“地板价”,后有美国FDA劝退Agenus,在竞争日益激烈的PD-1赛道,中国市场正大打价格战,而美国市场则在控制赛道参与者数量。这些现象均在告诉业界和投资者,全球PD-1赛道“内卷”,似乎已进入白热化阶段。

以国内市场为例,从2018年底第1款国产PD-1抑制剂特瑞普利单抗上市至今,国内已有2款进口、6款国产PD-1药物,并且这一数量还在持续增多。据药审中心数据,截至今年9月,其已受理276件PD-1的注册申请,共有42个申报企业。而据西南证券预测,预计未来2-3年内国内上市的PD-1单抗将达到15个。赛道趋于拥挤,产品价格不断压低,加之新一轮国家医保谈判临近,导致市场对于PD-1赛道竞争前景并不乐观。

但这似乎没有浇灭各大企业参与PD-1赛道的热情。

从研发角度来看,关于PD-1 靶点探索成熟度较高,与其他创新生物药相比,企业研发投入较小、研发风险低、产品生产成本可控,综合研产销效率优势十分明显。

从市场角度来看,2018年全球PD-1/L1抑制剂的市场规模为163亿美元,到2023年预计将达639亿美元。而在中国,预计2023年PD-1/L1抑制剂的市场规模将达664亿元人民币,2030年将增长至988亿元人民币。

由于PD-1产品可以与化疗药物、ADC药物等多种药物联用,并起到“1+1>2”的效果,因此,若将PD-1产品看作是基石类药物后,单药和联合用药在不同适应症上的应用,以及新的肿瘤免疫产品的开发都可能直接导致这个市场再次扩大。

研发和市场层面的双重“诱导”,驱使越来越多的药企开始扎堆PD-1,企图在这千亿市场分一杯羹,而这也让企业在研发、商业化进度以及适应症覆盖程度上取得的先发优势显得格外重要。

PD-1逃不脱“普药命运”?

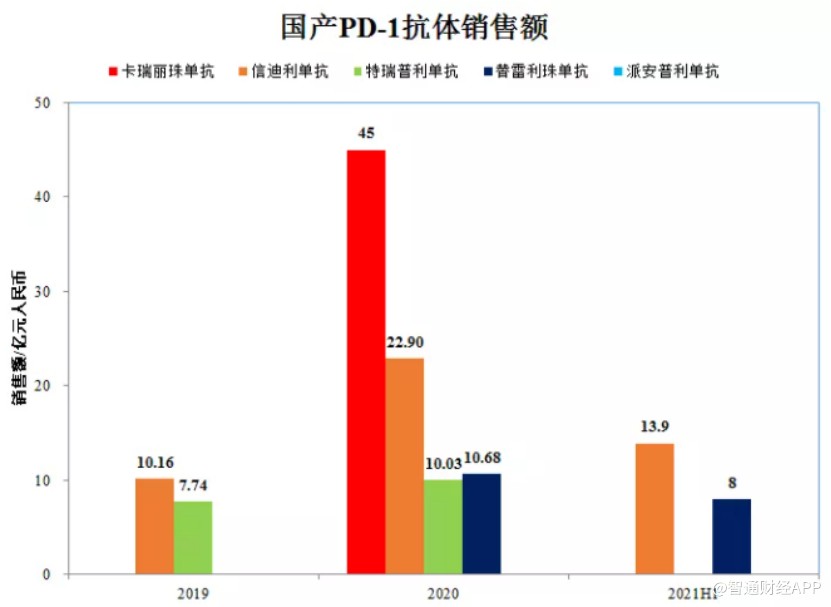

10月26日,礼来发布三季度财报,披露了与信达生物商业化合作的信迪利单抗三季度销售业绩。数据显示,该产品Q3季度销售额为1.26亿美元,前三季度销售额3.4亿美元,约合21.7亿元人民币,同比增幅65%。

如果信迪利单抗在今年第四季度能继续保持稳健增长的销售态势,其全年销售额或将超过30亿元人民币,成为国内第2款年销售额突破30亿大关的PD-1产品。

作为2019年唯一一款被列入国家药品医保报销目录的PD-1抑制剂,信达生物的信迪利单抗以64%降幅成功进入医保目录,年费用由谈判前的28万元降到9.67万元/年。虽然进入医保后产品年费用大降,但信迪利单抗仍抓住了赛道竞争白热化之前的最后机会,实现了在非小细胞肺癌、肝癌等大癌种市场的快速放量,在市场价格战打响前取得了显著的业绩。

也正是凭借在2020年的医保渠道空窗期的大力扩张以及在2021年的持续放量,信迪利单抗才得以在一众PD-1产品前一骑绝尘。

2020年,恒瑞医药、百济神州、君实生物的PD-1药物再以平均78%的降幅全部纳入医保,年治疗费用直接降到5万元/年。而随着获批上市的产品越来越多,国内PD-1的价格还在持续下降,PD-1/L1单抗有沦为“普药”的趋势。

以获批较晚的赛帕利单抗为例,其定价为3300元/支(120mg),年治疗费用为8.6万元。但相较之下,信迪利单抗医保后定价仅为2843元/支(100mg),并且信达生物还进一步推出赠药方案。根据新的赠药方案,符合条件的患者只需自费7个周期,便享有2年的使用权益,整体费用为3.98万元,年治疗费用不到2万元。

这就意味着包括赛帕利单抗在内的后续获批上市的PD-1产品,若定价过高或将失去参与市场竞争的可能。并且由于新玩家”赛帕利单抗以价格3300元一支入场,虽然其已与即将开展的新一轮国家医保谈判失之交臂,但持续降低的产品定价或会影响今年PD-1药物医保谈判的底价测算,为后续市场竞争带来更大压力。

据东吴证券预计,今年PD-1或将降价至3.5万元/年的水平,更甚可能低至3万元,而目前医保内的PD-1年费用在4-7万元不等。在此趋势下,PD-1从“神药”沦为“普药”只是时间问题。

靠小适应症开发走捷径难度提升

当价格低到不再“内卷”,适应症的覆盖程度与产能扩张便会成为新的竞争维度。相比于国内,国外在适应症覆盖方面的竞争显得更加激烈。

10月22日,Agenus宣布“自愿”撤回其PD-1单抗balstilimab用于化疗后疾病进展的复发或转移性宫颈癌患者的上市申请,原因在于该适应症已经有K药先一步申请获批,两者疗效类似而被FDA建议撤回。而数据显示,在PD-1领域,K药的临床试验登记已经超过千条。

不难看到,在FDA审评趋严的环境下,具有市场优势地位的大药企会在适应症覆盖上取得更大的先发优势。

对于另辟蹊径希望靠小适应症加速批准上市的企业而言,若不能在小适应症研发上取得更显著的有效证实产品的临床益处,弯道超车的可能性便会大幅降低。此次balstilimab加速批准窗口关闭的另一关键原因便在于,其在申报的宫颈癌适应症上,20%的ORR并没有比K药14%的ORR有显著的有效性优势。

回到国内市场,扩大适应症覆盖面是头部企业取得市场先发优势后首要做的工作。

以特瑞普利单抗为例,作为四款最先进入医保的国产PD-1抑制剂之一,特瑞普利单抗除了覆盖二线治疗黑色素瘤、三线治疗鼻咽癌和二线治疗尿路上皮癌等三项获批上市的适应症外,还在申请非小细胞肺癌一线治疗适应症和一线治疗食管鳞癌适应症治疗的上市许可。

此外,在国际化方面,特瑞普利单抗目前已经针对鼻咽癌适应症向FDA提交了上市申请,软组织肉瘤、黑色素瘤等多个适应症也已经获得了FDA的孤儿药资格认定。据智通财经APP了解,目前在中美等国,特瑞普利单抗的临床试验项目已经超过30项。

实际上特瑞普利单抗仅仅是国内头部PD-1产品抢占多适应症市场的一个缩影。上文提到的信迪利单抗,目前也正在进行超过20项的临床试验,包括10项已经注册的重点临床试验项目,以评估其在多类癌症适应症中的安全性和有效性。

随着国内PD-1市场竞争趋于白热化,不难预见,未来CDE对PD-1的审批也将趋严。而仅凭借小适应症进行单臂试验上市的策略或被头部企业持续的适应症覆盖“堵死”。届时,PD-1市场的“蛋糕分配”也将更趋于两极化。

扫码下载智通APP

扫码下载智通APP