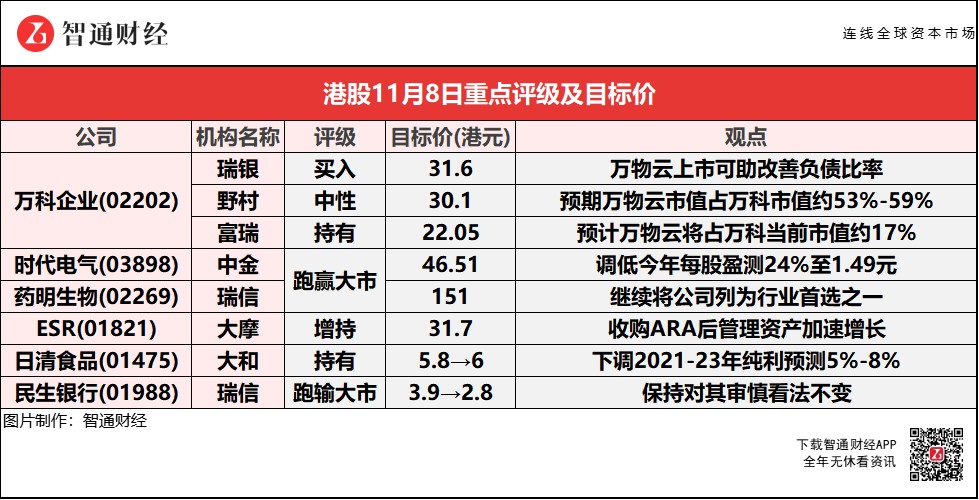

智通每日大行研报丨万科企业(02202)获大行一致看好 瑞信予药明生物(02269)目标价151港元

智通提示:

瑞银称,万物云上市可助万科企业(02202)改善负债比率,将其由“三条红线”中的黄级降至绿级,有助投资者注意其非物业业务隐藏价值。

富瑞认为,万物云上市有利于万科企业(02202)价值释放,但认为目前疲软市场情绪及盈利前景将继续拖累近期股价表现。

瑞信继续将药明生物(02269)列为行业首选之一,虽然医药合同外包服务(CXO)行业持续调整,但认为其基本面依然稳固。

大和下调日清食品(01475)2021-23年纯利预测5%-8%,同期收入下调1%-2%,以反映对第4季毛利率、经营利润率下调0.2%-0.6%的预测。

大行均看好万科企业(02202) 目标价最高看至31.6港元 最低看至22.05港元

瑞银:予万科企业(02202)“买入”评级 目标价31.6港元

瑞银称,万科企业(02202)计划分拆其物管分支万物云上市,可助改善负债比率,将其由“三条红线”中的黄级降至绿级,且有助投资者注意其非物业业务隐藏价值。这次分拆或为行业带来负面影响,因为募资额或占行业今年来募资额的36%至52%,与去年同期多支大型物管股上市时令行业估值下降的情况相差无几。

野村:维持万科企业(02202)“中性”评级 目标价30.1港元

野村称,近日万科企业(02202)宣布计划分拆物业管理业务万物云空间科技赴港上市,步伐较预期快。万物云2020财年收入及净利为180亿/14亿元人民币,假设收入增30%,净利润率维持约8%,预期2021财年净利润将达到约19亿元人民币。万物云盈利水平为内地物管行业中最低,2020财年净利润率仅8%,为同业平均水平的一半。

该行假设万物云的估值为2021财年预测市盈率的45至50倍,其市值将达到1040亿至1160亿港元,预期市值占万科目前市值约53%至59%,但考虑到其领先市场地位和创新业务性质,实际市值可能远高于预期。

富瑞:重申万科企业(02202)“持有”评级 目标价22.05港元

富瑞称,假设万科企业(02202)明年盈利增长50%,市盈率20倍,估计万物云将占万科当前市值约17%。公司建议分拆主营业务为空间科技服务包括物业管理、设施管理及智慧城市综合服务的万物云于联交所主板独立上市,有利于价值释放,但该行认为目前疲软市场情绪及盈利前景将继续拖累近期股价表现。

该行表示,上述分拆仍有待中国证监会批准,预计该IPO将于明年第三季度完成,而考虑到其目前的历史低谷估值,认为潜在的分拆有利于公司非开发业务的价值释放。该行认为考虑到双层股权结构,公司股东只能部分受益于分拆,需要数个季度以获得批准,市场对开发商的情绪较弱,预计短期内只会看到温和的市场反应。

中金:维持时代电气(03898)“跑赢大市”评级 目标价升75%至46.51港元

中金称,时代电气(03898)因今年铁路行业投资低于预期,调低公司今年每股盈测24%至1.49元,明年每股盈测定为1.66元;考虑到IGBT产能提升和替代燃料汽车行业需求快速增长,目标价上调75%至46.51港元,相当于2022年24倍PE。由于公司Q3业绩未达该行预期,受累第三季铁路行业投资同比减少。首三季收入同比下降13.7%至85.3亿元人民币(下同),纯利同比跌19.7%至12亿元。单计第三季,收入同比跌25.1%至32.3亿元,纯利同比跌37.3%至5.07亿元。

瑞信:维持药明生物(02269)“跑赢大市”评级 目标价151港元

瑞信称,继续将药明生物(02269)列为行业首选之一,虽然医药合同外包服务(CXO)行业持续调整,但认为基本面依然稳固。近期CXO板块受市场影响出现大幅调整,公司股价波动相信主要是受短期市场悲观情绪影响,但仍然相信CXO行业前景稳健,机构投资者将部分头寸套现获利属正常现象,经过近期调整后行业一年远期市盈率已回到更安全水平,支持龙头企业上行。美国药企Charles

River Laboratories第三季业不及市场预期,但并不能证明全球市场放缓,第三季医疗健康融资减少对龙头企业没有实质影响。

大摩:予ESR(01821)“增持”评级 目标价31.7港元

大摩称,ESR(01821)在收购ARA后,管理资产加速增长,目前估值吸引,预计未来增长会持续,包括来自新的物流基金、数据中心、计划中的REIT等,预期ARA的收购会于明年首季完成,有助扩展公司之盈利增长,主要由于收入、经济规模成本效应、资产负债表较轻、资本成本下降等推动。市场对新经济的忧虑似乎已经过度,约80%盈利仍来自有关业务,而公司可以接触到更广阔之基金管理平台、新的费用收入来源,以及借贷成本下降等。

大和:维持日清食品(01475)“持有”评级 目标价微升至6港元

大和下调日清食品(01475)2021-23年纯利预测5%-8%;同期收入下调1%-2%,以反映对第4季毛利率、经营利润率下调0.2%-0.6%的预测。公司第3季香港业务收入进一步下跌,但预期保守的销售开支会抵消毛利压力,第4季香港业务收入逐步恢复升势。第3季内地业务经营利润率同比升0.5%至11.9%,符合预期;核心产品收入符合预期,现时无加价计划。香港业务方面,经营利润率同比跌6.4%至4.5%。虽受棕榈油成本因素拖累,但第4季至今收入趋势好于预期。第3季取得1000万港元一次性项目费用,并不影响第4季表现。

瑞信:维持民生银行(01988)“跑输大市”评级 目标价降至2.8港元

瑞信对民生银行(01988)保持对其审慎看法不变,民行重申其追求稳定及持续增长,并继续致力于清理资产负债表,该行指其降低风险及出售不良贷款对短期盈利会有负面影响。该行表示,民行第三季特别关注类贷款(SML)比率,在波动环境下能见度仍低,民行或有更多的资产因素压力,可能压抑增长并阻碍其重建储备平衡。

扫码下载智通APP

扫码下载智通APP