科创板新股解读丨云路股份(688190.SH):非晶合金龙头再战纳米晶材料,“卡脖子”难题将解决?

继常德、韶关停止光伏项目备案之后,邓州也暂停了部分光伏项目的备案和建设。除了整县推进光伏,统一部署的需求以外,电网承压也是主要原因之一。

与此同时,南方电网做出了“十四五”投资规划,拟投资6700亿元用于电网建设,其中3200亿元用于配电网建设。从南网的态度来看,电网改造的东风已经吹起。在此大背景下,与电网相关的企业从中受益,磁性金属材料企业便是其中的一个受益方向。

智通财经APP了解到,专注于先进磁性金属材料的云路股份(688190.SH)于11月17日,发布网上申购中签结果。资料显示,云路股份本次发行股份数量为3000万股,回拨机制启动后,其中网下发行数量为约1691.90万股,网上最终发行1038万股,网上发行最终中签率为0.029%。

云路股份的这一中签率,在A股中并不算高,除了公司网上发行数量少以外,也与大众打新热情高有关。

非晶合金薄带竞争加剧,非晶铁心和纳米晶超薄带挑大梁

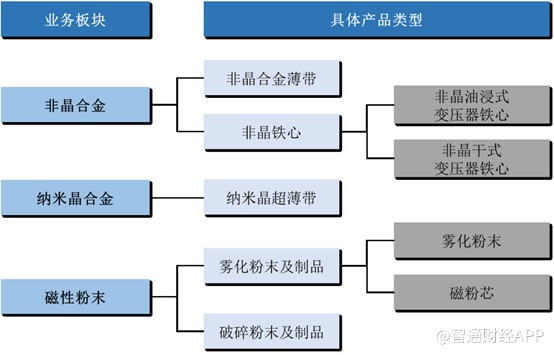

智通财经APP获悉,云路股份自设立以来一直专注于先进磁性金属材料的设计、研发、生产和销售,已形成非晶合金、纳米晶合金、磁性粉末三大材料及其制品系列,包括非晶合金薄带及铁心、纳米晶超薄带、雾化和破碎粉末及磁粉芯等产品。上述产品主要用于生产节能配电变压器以及电磁能量转换的电子器件。

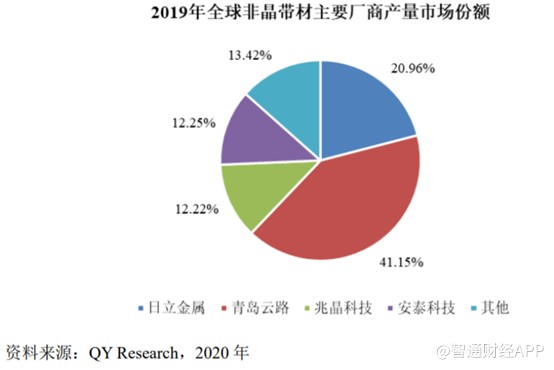

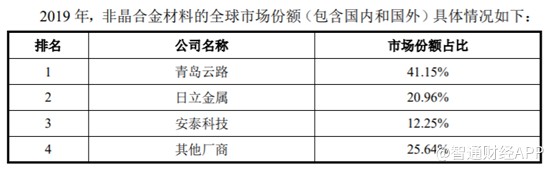

2019年,公司非晶合金薄带的产量全球排名第一,市场占有率为41.15%,是非晶合金材料行业的龙头企业。

下游客户方面,云路股份与国内外知名电力行业制造商建立了长期稳定的合作关系,成为国家电网、奥克斯、日本东芝、ABB等企业的合作伙伴,产品销往东南亚、南亚、北美等全球各地,服务于全球十余个国家和地区。

业绩方面,2018-2020年及2021上半年,云路股份营收规模分别为7.35亿元、6.99亿元、7.13亿元和4.14亿元;同期内,公司扣非后归母净利润分别为6747万元、8848万元、8810万元和5483万元。

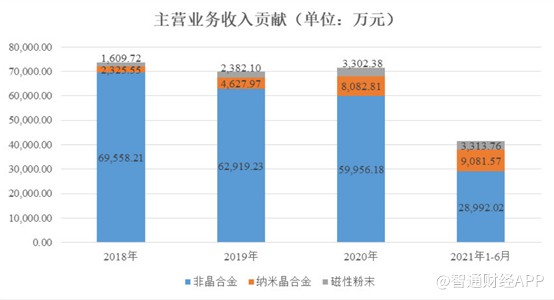

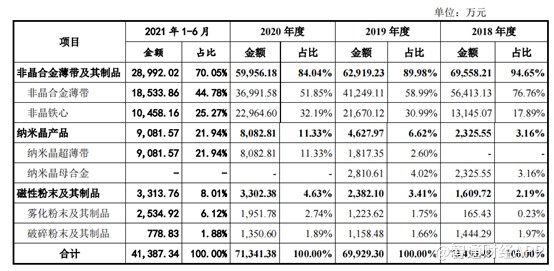

其中非晶合金薄带及其制品非晶铁心为公司主营业务收入的主要来源,2021年上半年该业务收入2.9亿元,占比70.05%。

非晶合金板块为公司的传统核心业务,包括非晶合金薄带和非晶铁心。由于非晶合金薄带竞争逐步加剧,近几年该业务呈现下降趋势,从2018年的76.76%下降至2021年上半年的44.78%。

不过公司大力发展非晶铁心业务,该产品广泛应用在轨道交通、数据中心等用户工程领域,干式非晶变压器铁心产品的收入贡献持续增长。截至2021年6月底,公司非晶铁心业务已经实现营业收入1.05亿元,占收入比例的25.27%。

另外,公司也大力发展纳米晶超薄带。据悉纳米晶超薄带应用于消费电子、新能源发电、新能源汽车、家电、粒子加速器等领域。2019年云路股份的纳米晶超薄带产品正式投产,截至2021年6月底,公司纳米晶超薄带实现营业收入0.91亿元,占营业收入的21.94%。该业务的崛起也逐步抵消了非晶合金薄带营收下降的影响。

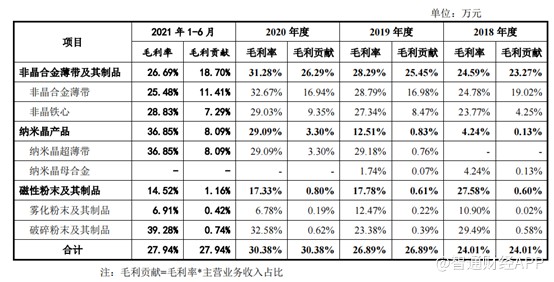

毛利率方面,公司整体毛利率呈上升趋势,2018-2020年,公司整体毛利率从24.01%提升至30.38%,2021年上半年毛利率略有下降,降至27.94%。

招股书显示,2021 年上半年,公司非晶合金薄带及其制品的毛利率较 2020 年全年下降4.59个百分点,较 2020 年同期下降4个百分点,主要为2021年上半年美元贬值,导致公司外销单价下降,上半年非晶合金薄带和非晶铁心的平均单价分别较2020年全年下降 7.76%和3.82%。

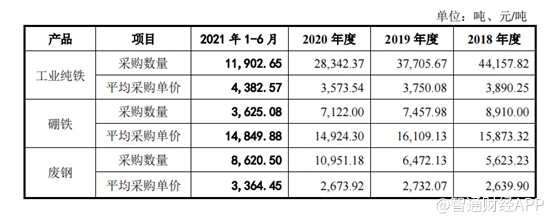

成本方面,虽然2021年上半年原材料工业纯铁采购价格有所上升,但公司通过工艺优化、使用废钢替代工业纯铁等方式降低了原材料价格上升的不利影响,非晶合金薄带的单位成本小幅上升 2.09%;同时,公司通过加强非晶铁心的生产管理,降低非晶铁心的单位制造费用和外协费用,非晶铁心单位成本小幅下降。

再看现金流,2018-2020年以及2021年上半年,云路股份的经营现金净流入分别为6312万元、590万元、8960万元和2930万元,波动较大。与此同时,公司在手现金分别为8844万元、6192万元、7527万元和4993万元,而公司应收账款占总资产的比例分别为25.08%、23.42%、26.24%和27.14%,占流动资产比例为36.55%、38.05%、43.89%、45.72%。

由此可见,公司现金流具有一定的压力,这也是为什么公司募资用途最大比例的一项,要用于补充流动资金的原因。

基于上述来看,尽管2019年云路股份的非晶合金薄带产量市占率第一,但由于该业务竞争激烈,因此前景并不乐观,好在近两年来公司大力发展非晶铁心和纳米晶超薄带这俩业务。在以上俩业务的带动下,云路股份业绩走高似乎也不是什么难事。

非晶合金变压器迎来快速发展期,云路股份竞争力如何?

国内配电变压器市场格局中呈现以硅钢变压器为主、非晶合金变压器为辅的结构。综合国家电网和南方电网的招标数据情况,2020年国内非晶合金变压器的市场份额占比约为27%。

其中,南方电网的非晶变压器招标采购占比更高,其所覆盖区域用电负荷和集中度相对偏低,非晶变压器节能降耗的作用更为明显。前几年,国家电网配电网投资整体放缓,电网配电变压器的整体招标数量呈现下降的趋势。但是随着新能源装机增加,电网改造的需求逐渐凸显,并且电网投资额的逐步增加,配电变压器整体招标有望大幅提升。

与此同时,更加高效节能的变压器的需求也在增加。工信部、市场监管总局和国家能源局2020年12月联合印发的《配电变压器能效提升计划(2021-2023)》要求加快高效节能变压器推广应用,明确要求禁止未达标变压器接入电网,“自2021年6月起,新采购变压器应为高效节能变压器。到2023年,高效节能变压器在网运行比例提高10%,当年新增高效节能变压器占比达到75%以上;开展非晶合金等高效节能变压器用材料创新和技术升级,加强立体卷铁芯结构等高效节能变压器结构设计与加工工艺技术创新”。

随着国家对“碳达峰”、“碳中和”整体规划和目标的确定,以非晶合金等材料制造的高效节能变压器迎来战略性的发展机遇和更宽广的市场空间。

目前生产非晶合金以及纳米晶材料的企业包括云路股份、安泰科技(000969.SZ)、扬电科技(301012.SZ)和日立金属。

在非晶合金和纳米晶合金领域,云路股份和日立金属、安泰科技是行业内的主要企业。2019 年,公司非晶合金薄带的产量全球排名第一,市场占有率为41.15%。日立金属非晶合金薄带产量居世界第二。

在纳米晶材料方面,由于公司纳米晶超薄带产品 2019 年年中才正式投产,市场占有率较低。日立金属纳米晶材料产量居全球首位,市场占有率49.71%,安泰科技市场占有率为9.01%,位居第二。

可见,在非晶合金方面,云路股份是行业内最大的企业,但纳米晶材料方面,云路股份还有很长的路要走。

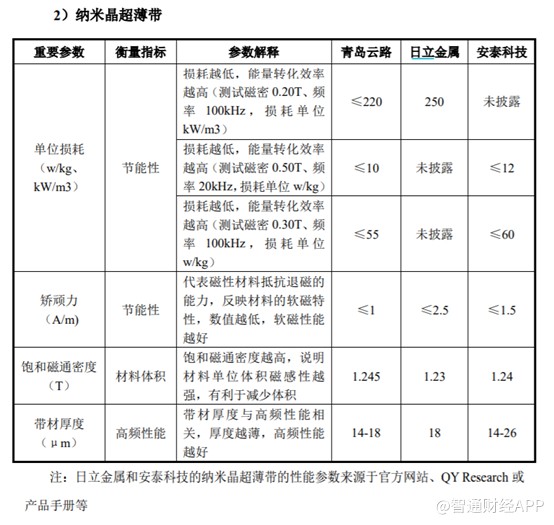

不过作为后起之秀,云路股份的技术实力并不在安泰科技之下,其研发的纳米晶超薄带,能够满足手机无线充电等产品对于关键部件材料尺寸的需求;并且已突破厚度14μm纳米晶带材的批量生产技术,已具备12-14μm厚度的样品生产能力,同时正在研发10-12μm的纳米晶超级薄带样品,将有助于解决我国在关键材料技术上的“卡脖子”难题。

此外,云路股份也积极加大研发投入,2018-2020年及2021年上半年,公司的研发费用分别为2673.74万元、3061.14万元、4124.61万元和2179.03万元,占营业收入的比例分别为3.64%、4.38%、5.77%和5.26%。

在纳米晶材料方面,云路股份的纳米晶材料技术水平并不低于安泰科技,而伴随着公司研发投入的增加,以及上市后有资本的加持,云路股份的纳米晶材料有望快速放量。

此外,在电网改造的大背景下,目前国内的非晶合金以及纳米晶需求也将大幅增加,而纳米晶材料的竞争主要为日立金属,国内的安泰科技以及云路股份目前市占率都相对较低。不过,云路股份已与几大电网相关企业深度绑定,因此有望在这次电网改造浪潮中受益。

扫码下载智通APP

扫码下载智通APP