结构化行情松动? 国际投行喊话2022年超配A股

从近期市场走势来看,指数表现相对平稳,但个股涨幅却异常火爆,特别是创业板公司,每天20CM涨停公司数迭创新高,在新能源极度抱团的背景下,或预示着结构化行情松动。

今年以来,万得全A 涨幅为8.32%,较2020年的20%+的行情明显收窄,且从指数走势来看,行情波动更加剧烈。

随着华尔街大行的2022年策略报告不断曝光,对A股的看法也成为市场焦点。目前,高盛、摩根士丹利等大行都发表了对2022年A股表现的看法,尽管具体配置上观点有差异,但都认为A股在2022年存在结构性机会。

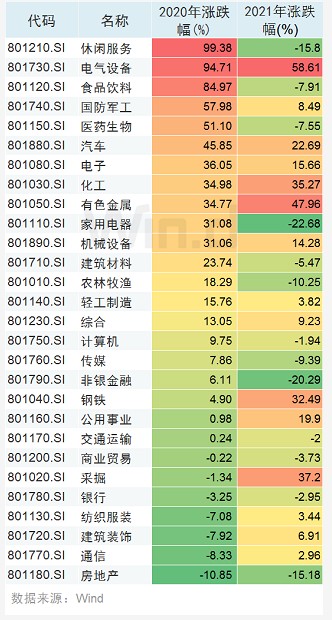

板块走势分化明显

从今年板块表现来看,分化明显。 2020年,休闲服务、电气设备、食品饮料、国防军工、医药生物板块涨幅均超过50%,而到了今年,只有电气设备板块涨幅超过50%,国防军工涨幅不足10%,其余板块则出现下跌。

从连续两年涨幅较大的板块来看,汽车、电子、化工、有色金属以及上述所说的电气设备,而上涨板块主要涉及三条主线:新能源产业链、半导体产业链、化工产业链,而在这几大产业链中,新能源产业链持续引领市场风向。

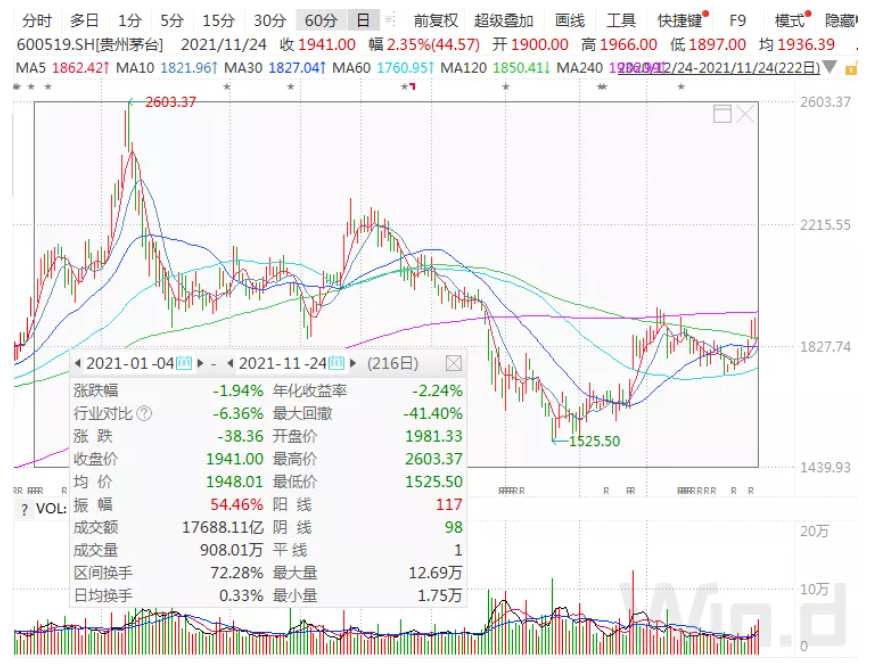

作为去年涨幅居前且人气值较高的食品饮料板块,今年表现差强人气,特别是板块龙头贵州茅台全年基本维持一个宽幅震荡的走势,今年以来依旧小幅下跌。

此外,去年表现平平的钢铁、采掘板块,今年以来涨幅均超过30%且走势几乎趋同,年度最高涨幅一度超过70%,近期出现大回调后开始企稳。 得益于钢铁、煤炭、石油等价格的持续上涨,板块内公司业绩快速释放,近期相关商品价格虽然出现回调,但仍处于历史高位。

新能源赛道依旧抱团紧密

从锂电池板块市值排名前20的公司来看,今年以来全线大涨,其中,宁德时代(300750.SZ)、比亚迪(002594.SZ)、亿纬锂能(300014.SZ)、恩捷股份(002812.SZ)、赣锋锂业(002460.SZ)、天齐锂业(002466.SZ)、华友钴业(603799.SH)、盐湖股份(000792.SZ)、天赐材料(002709.SZ)、先导智能(300450.SZ)、中伟股份(300919.SZ)、璞泰来(603659.SH)等12家千亿市值以上公司涨幅均超过50%,部分公司涨幅甚至超过100%。

同样火爆的还有光伏板块,市值靠前的龙头股均大涨,阳光电源(300274.SZ)、天合光能(688599.SH)、晶澳科技(002459.SZ)年度涨幅均超过100%。

新能源能否持续上涨?

以新能源车为例,当前比亚迪和长城汽车(02333)市值已经远超上汽集团(600104.SH),但从盈利水平来看,上汽集团净利润远超比亚迪+长城汽车之和。

新能源汽车之所以称为“新”,是相对传统燃油车而言,相互之间只是一个此消彼长的关系。电动车渗透率高了,燃油车销量自然下降。但如果若干年后新车销售全部是电动车,电动车产业链企业是否还能撑的起“新”的估值?

而当前机构几乎一致看好新能源汽车产业链,就像去年一致看好白酒一样。

市场开始寻觅新的投资机会

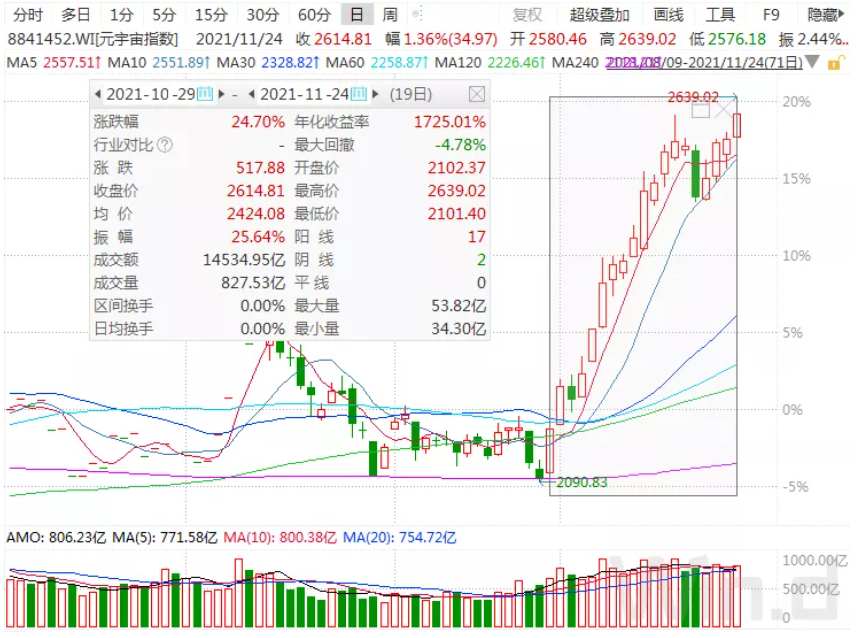

在新能源极致抱团的情况下,元宇宙吹起了虚拟世界的风口,乘风而上,在不足一个月的时间里,元宇宙板块指数涨幅超过24%,而这也给很多长期滞涨的板块的带来了新机,如游戏、传媒、硬件设备类个股。

从市场表现来看,11月24日,创业板有10多只个股20CM涨停,涨停数创近期新高,个股中,佳创视讯(300264.SZ)、GQY视讯(300076.SZ)、金运激光(300220.SZ)、川网传媒(300987.SZ)等皆被投资者定义为元宇宙概念股。事实上,对于很多小市值个股而言,长期底部横盘,与其说是蹭概念,不如说是部分资金开始调整投资方向。

从创业板涨停公司数来看,最近一个月呈现明显的回升态势,从10月底的每天3-4家,上升至当前的10家左右。

大摩、高盛等:2022年超配A股

高盛:预计2022年离岸中国股市和A股将会达到16%和13%的投资回报

高盛报告称,将离岸中国股市的投资评级由标配提升为超配,并且对A股维持超配的判断。高盛预计2022年离岸中国股市和A股将会达到16%和13%的投资回报。

该行称,支撑A股股价的“另一条腿”,即估值扩张将在2022年起到关键作用。同时,相对于全球主要股市,中国市场的估值显得极具吸引力,目前中国股市的估值处于5年市盈率区间较低位置(12.7倍),且相对于全球股市的折价程度较大(30%~40%)。与此同时,公募基金配置也处于相对低位。

高盛还预计,明年将有750亿美元北向资金流入A股。上个月,高盛还公布了有望从 “共同富裕”中受益的50只中国股票,目标股主要来自制造业升级、绿色能源、国企改革和大众消费等行业和领域。

本周,高盛还恢复跟踪A股白酒行业,对贵州茅台、五粮液给予买入评级,对泸州老窖和酒鬼酒给予中性评级。

摩根士丹利:明年仍建议超配A股

摩根士丹利中国首席股票策略师王滢表示,2021年我们的主要投资建议是超配A股,进入2022年这个策略仍然奏效。具体到板块方面,未来A股受益板块将是与绿色经济、网络安全、技术国产化、高端制造等相关的题材板块。当前阶段,该机构建议关注主题性、结构性机会,例如信息技术板块,与信息安全、网络安全、技术国产化、半导体国产化等相关的题材和概念。

该分析师表示,市场对企业盈利预期较低,一定程度上不符合实际;估值角度看,A股年内经历长时间的调整,且幅度较大;从风险溢价角度看,市场整体风险溢价程度呈现上升趋势,而且还有继续上升的可能。鉴于与此,该机构对A股保持乐观判断。

瑞银:对中国A股市场未来三个月持建设性看法

瑞银对A股明年的看法更加谨慎,但认为明年A股仍然有结构性机会。

该机构称,明年投资者可关注四大投资主题,分别是进口替代加速,女性赋能下的消费复苏,在相对低利率环境下精选高股息率个股,以及中国大陆家庭增加对股票的资产配置以及北向资金的持续净流入,并预计2022年北向资金的净流入达3000亿元人民币。

贝莱德:对A股2022年市场持乐观态度

贝莱德近年来投资中国的脚步从未停下来,对中国市场的看法也有其独到之处。该机构中国新视野基金经理唐华本周对媒体表示,对于今年四季度以及明年的市场持乐观态度。

他说:“整体的市场格局是基本面有下行压力,但流动性向上的支持较充分,而且后续国家政策支持经济的空间是比较大的。”他认为,权益类资产从中长期来说仍存在不少结构性机会,因此在这个时间点配置股票类的产品是较好的选择。部分重视选股能力、行业配置比较均衡的基金产品,可望更有效地抵御市场的变化,持续、稳定地获得超额收益。

就具体行业而言, 接下来会关注新冠“流感化”可能带来的一些变化,比如旅游和服务业这两个受到疫情创伤最大的行业可能面临真正的复苏,而且可能迎接一波报复性的消费反弹;新冠“流感化”的预期会给之前股价受益于新冠的医药公司股价带来一定压力,关注这个板块个股被错杀的机会。

本文选编自“万得资讯”;智通财经编辑:赵锦彬。

扫码下载智通APP

扫码下载智通APP