美股已经进入“熊市”

又到了和大家周末见面的时候,股指的波动性还没降下来,圣诞行情似乎是已经提前来了,但似乎又没有来。

在上周末的文章里面,我们坚信圣诞行情一定会来,但股指仍然会保持猴市行情,本周可以说得到了非常好的印证。周一大盘低开高走,纳指开盘延续了上周的跌势,开盘一度跌1%,但盘中迅速拉升,最终收盘的涨1%,日内波动超过了2%。道指和标普则表现相对稳健。

纳指之所以在周一波动如此之大,主要则是因为TSLA和NVDA两家公司,NVDA在周末传出老黄卖股票的消息,开盘就被散户疯狂抛售,盘中一度跌了接近8%,TSLA则因为美国证监会的调查,一度市值跌破了万亿美元。两大巨头砸盘,市场肯定承接不住,瞬间就跌的很惨,但抄底的散户也很疯狂,很快就在AAPL的带动下,实现了绝地反击。

周二大盘集体高开,三大股指纷纷暴涨,纳指更是创下了自去年11月以内的最大单日涨幅,TFAAMNG七大超级巨头更是纷纷暴涨,英伟达不仅收复了周一的跌幅,周二更是单日暴涨7.96%,这也很大程度上体现出了当前市场的疯狂和投机性,任何一个消息都足以给股指造成巨大的波动。

市场之所以在这一天进入狂欢,或者说提前迎来圣诞行情,很大程度上在于一个消息。彭博社报道称,「Omicron变异病毒危害很轻,但传染性非常强,这天然就是疫苗,甚至比全民接种疫苗的效果还要好」。变异病毒真能取代疫苗吗?实际效果到底怎么样?这些问题暂时没有明确的答案,但市场是首先疯狂了起来。

其实在Omicron变异病毒刚出现那会,我们就曾有过判断,认为所谓的「Omicron抛售」只是机构在吓散户交出筹码,短期抛售会为投资者提供「圣诞行情」(Santa rally)的买入点,再加上基金分配收益,投资组合经理可能将在月中左右开始为其年终报告进行「粉饰」,最终推动市场大幅走高。这一切虽然来得比我们预测的要早了几天,但也印证了我们早前预测的准确性。

对于这次的反弹,最精准预测的当属知名对冲基金经理比尔·阿克曼(Bill Ackman)。早在12月5日,阿克曼就曾断言,如果症状没有那么严重,新冠变异毒株奥密克戎(Ommicron)实际上可能会提振美国股市。最终一语中的,美股在周三迎来了全面暴涨,超级巨头的涨幅普遍都超过了3%,可以说逢低买入相当的疯狂。

周三市场在消化前一天的涨幅,并没有什么太大的事发生,但盘中的震荡也不小。周四三大股指高开低走,纳指更是最终收跌,市场开始担心周五的爆表的CPI数据。点燃这个担心的,主要是拜登的一番讲话。拜登表示,周五的通胀数据将不计算油价的影响。

我们都知道油价最近才降下来的,如果11月的CPI不计算油价下跌,那大概率会创历史记录了,市场也在担心这个爆表的数字,最终也引发美联储的提前行动,再加上前两个交易日涨的实在太多了,避险情绪在这一天明显比较浓厚。全球最大资产管理公司贝莱德iShares美国投资策略主管Gargi Chaudhuri在这一天表示,「是时候对冲美国通胀问题了」。

在他看来,「投资者应该寻求那些能够转嫁更高价格的公司的股票……在债券市场,我们的预期是收益率会上升,将你的配置转移到与通胀挂钩的债券上可能是有意义的。同样,实物资产也提供了良好的通胀对冲,包括基础设施投资、房地产投资信托基金和一篮子多样化的大宗商品等」。

周五三大股指再次强势上攻,万众瞩目的CPI数据终于公布了,11月CPI同比增6.8%,创1982年6月以来新高。拜登前一天的预防针这个时候就起作用了,市场原本觉得不算油价下跌,那应该是激增,但最后数据只是符合市场,12月油价又降下来了,所以最终解读成了「通胀已到顶峰,下个月将出现拐点」,连带着市场对美联储的加息预期都从6月延后到了9月。

最后的结果我们看到了,这次的CPI数据虽然爆表,但因为符合市场预期,被解读成了大利好消息。当然,还有另一层理解,我们之前的文章里面提到过一个观点,当前市场是「漂亮50」行情是复制,通胀越严重,市场越会去抱紧那些可以跑赢通胀的巨头,而巨头一涨,指数就表现的很好。

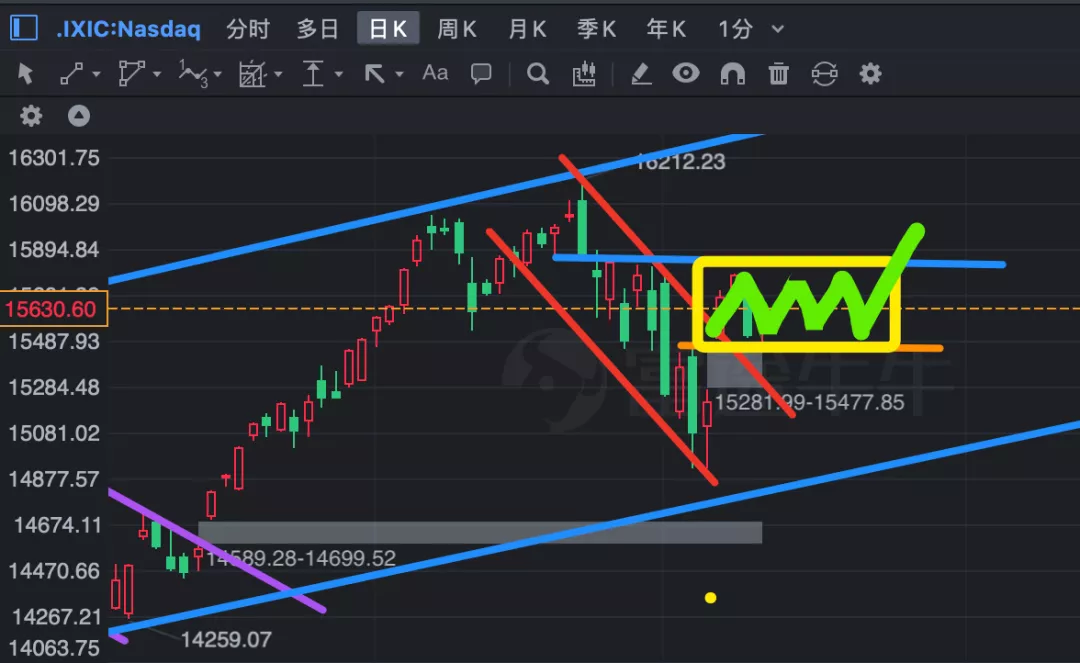

从纳指的技术形态来看的话,股指上周二跳空上涨之后,新的支撑位是15550,上方的阻力位是15830,当前就在这个区间震荡,很明显是在等待美联储议息会议的消息。下周只要不跌破15550,继续在这个区间震荡,那基本就可以形成一个头肩底,突破阻力位之后,将会有非常不错的一波反弹。

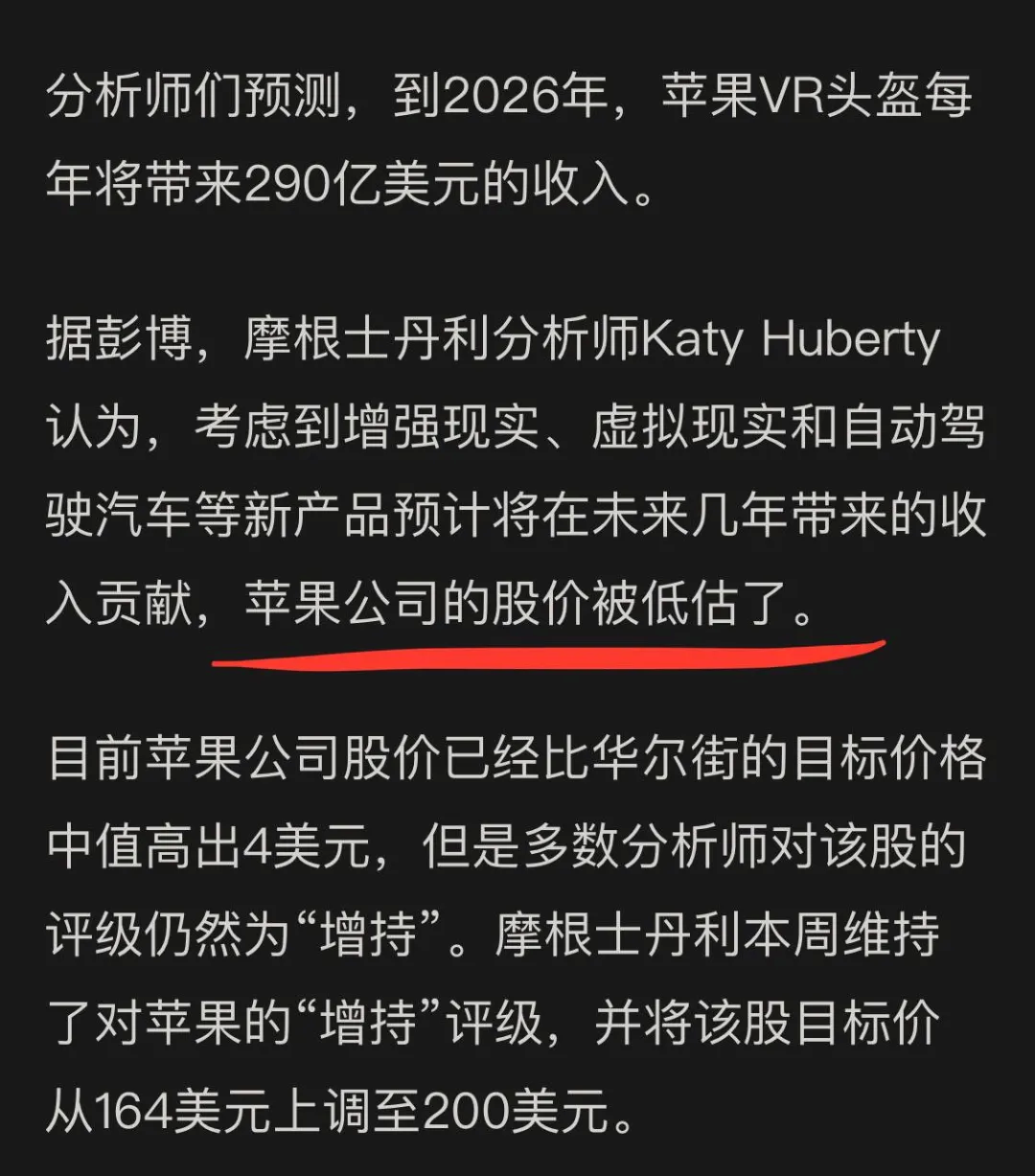

本周表现最为极端的,毫无疑问就是万众瞩目的苹果了。这家公司过去30天涨了22%,上周更是暴涨10.88%,远远跑赢了三大股指的涨幅。机构在最近疯狂上调苹果的目标价,大摩更是把苹果的目标价上调至200美元,并表示苹果的AR/VR产品在2026年将为苹果创造290亿美元的营收,自动驾驶汽车将为苹果创造3000亿美元的年度营收。

当前的苹果距离3万亿美元,也就差不多3个点不到的涨幅了,也许我们很快将见证到美股的历史奇迹。我不知道大家在这一波苹果的暴涨中发现什么问题了没有?那就是市场已经忽略了一切的短期基本面,转而将重心放在了5年后,甚至10年后,这是一件相当可怕的事。

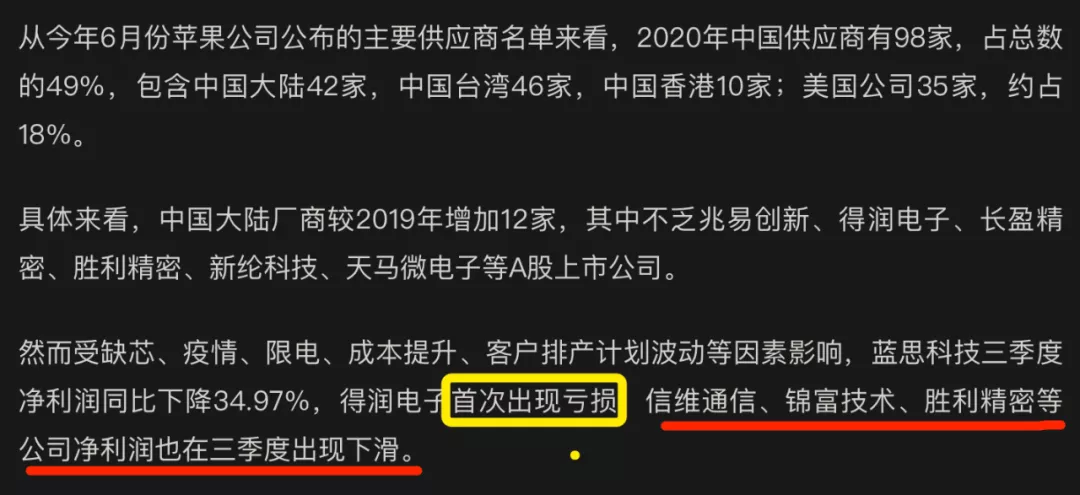

一方面,当前iPhone的产能受到了供应链不小的影响,从苹果中国供应商普遍三季度财报的下滑,可以看出这家公司遇到了一些问题,虽然并不像早前彭博社报道的会减产1000万部,但300万~500万部的减产怕是会有。另一方面,苹果的VR和自动驾驶即使能大获成功,那也是3~5年之后的事,尤其苹果汽车最近频繁流失高管,也找不到合作的代工厂,真不知道机构到底哪里来的这么强信心。

现在的苹果基本面已经完美定价,业绩也炒作到几年之后了,市值也马上要涨到3万亿美元了,接下来还有更大的上涨空间吗?还能带着大盘进一步上涨吗?这或许是我们迫切需要思考的一个问题,一旦苹果出现见顶信号,美股一轮深度回调怕是也不远了。

回到文章的标题,既然大盘还要创新高,我为什么要说「美股实际上已经跌入熊市」呢?这段话肯定会被很多人冷嘲热讽,不赞同的更会是大多数,但我仍然要把这个有相当大的争议性的观点拿出来。

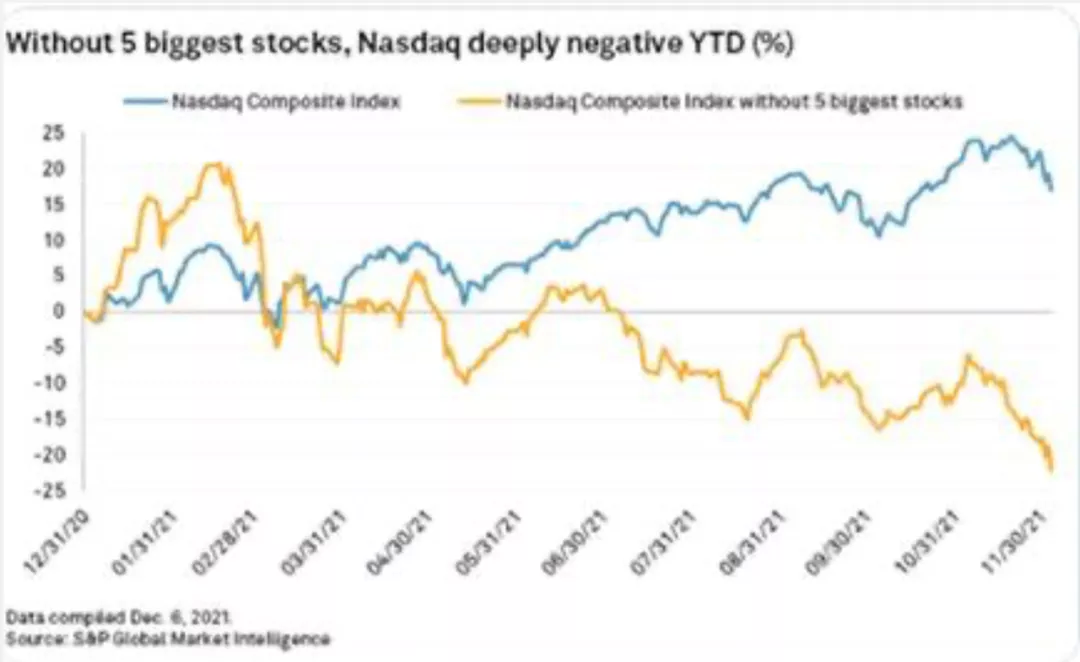

早在今年10月的时候,我们前几期周末的文章里面就非常明确的说过,今年的美股指数上涨,主要依靠的是超级巨头。

最近美国银行的数据则证明了这个结论。在一份最新的报告中,美国银行表示,如果今年去掉AAPL、MSFT、GOOG、AMZN和TSLA五家公司,那纳斯达克指数的回报将回撤64%。这是一份多怕的数据,要知今年纳指100到现在也就涨了27%,这回撤64%,那等于倒跌了37%,这还没把今年暴涨132%的第六大权重NVDA给算上。

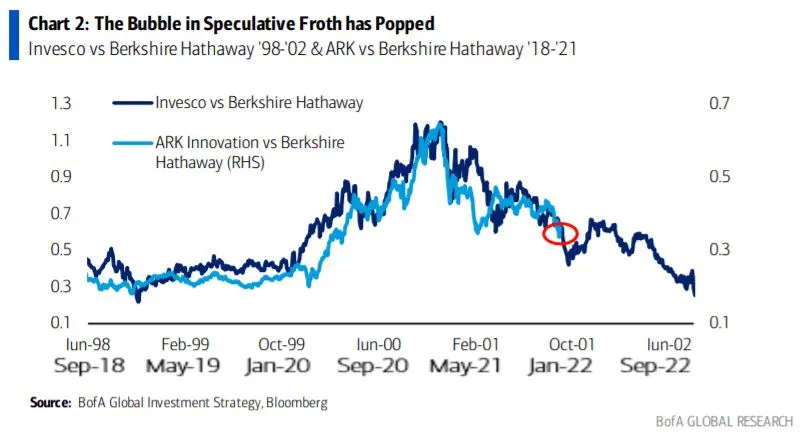

这份数据告诉了我们一个结论,如果你把几大超级巨头从美股里面去掉,剩下的公司早已跌入了技术性熊市。ARKK的梦幻成长股和中概股在今年2月就已经宣告泡沫破灭;7月左右PYPL带着金融科技赛道泡沫破灭;11月之后,软件SaaS赛道的泡沫开始破灭。很多优质的成长股,像NET、SE、CRWD、ABNB这些公司最近也是集体暴跌。

从这个角度去看,美股虽然当前处在一个极端抱团市场,但大多数公司都已经从高位跌入技术性熊市的市场,毫无疑问是一个极其不健康的市场,当市场深度不再,当巨头缺乏上涨动能之时,市场将走向何方?

短期内来看,TFAANMG七大巨头当中,还有好几家公司都没有创历史新高,除了TSLA和NVDA稍微贵点,FB的市盈率只有20倍,AMZN今年也就涨了9%,GOOG和APPL的PE差不多是30,MSFT稍微贵点但很稳健,这些巨头似乎都没有什么泡沫。

但市场当前的深度已经相当差了,整个市场抱紧了极少数的巨头,也非常明显是「漂亮50」行情的复制,当巨头不可能永远这么护着指数,抱团行情的第三阶段是「市场震荡下行,巨头显著跑赢大盘」。

这句话如何理解?市场震荡往下,这说明巨头也支撑不住指数了,最终不断往下,很明显这是熊市要来了。巨头显著跑赢大盘,那是因为市场仍然在抱紧巨头避险,但终究也是改变不了股指往下的趋势。

现在市场其实是已经形成共识了,当前就是“漂亮50”行情的复制,市场在疯狂无脑抱紧巨头,巨头不断新高,成长股不断新低,成长股在未来一年的每一次反弹,那都是死猫跳。随着苹果市值逼近3万亿美元,COST周五暴涨6%,我相信市场已经即将进入“漂亮50”的第三阶段。

明年抱紧巨头,估计能让你不至于亏大钱,但日子也不会好过,大家其实要做好亏损的准备,也要有美股牛市拐点即将到来的心理预期。要知道巨头显著跑赢大盘,并不代表,巨头一定会涨。

大盘暴跌20%,巨头跌10%,这也叫巨头显著跑赢大盘。伴随着巨头的估值越来越高,最终没办法护盘的时候,市场就会迎来“漂亮50”的第四阶段:巨头补跌,全面崩盘。

不知道大家发现了没,巨头其实一直是在轮动的:TSLA和NVDA在11月暴涨,AMD和QCOM算是跟着NVDA,也是11月暴涨。其他巨头基本是没涨,基本都在高位横盘震荡,苹果在10月22日到11月18日这接近一个月时间,不仅没涨,甚至还跌了1%,这与最近一段时间的强势形成鲜明对比。

进入12月,TSLA和NVDA明显涨不动了,从高位回调了不少,最近也开始盘整了。大盘却基本没怎么跌,这主要是因为MSFT和AAPL开始补涨了,周五两家公司加速赶顶之后,可能还会继续涨,但上涨空间已经不大。市场如果想要再创新高,那就必须AMZN、GOOG和FB三家巨头补涨,不然肯定是没有上涨动能了。所以接下来肯定会轮到这三家巨头带着大盘上涨。

所以短期来看,市场还有进一步上涨空间。最近的AMZN、NVDA这些巨头回撤,明显都是一些做多机会,因为AAPL和MSFT不可能一直护盘,后面肯定需要其他巨头跟上,不然大盘如何创新高?所以未来一个月,还是积极抱紧巨头,机会肯定还是有的。

至于,成长股应该也会有一些机会,做多逻辑也很清晰,美联储议息会议之前,反复炒作收紧货币政策和利率,成长股进一步被疯狂杀估值,等开完会之后,利空出尽,成长股年底迎来一波死猫跳。这波死猫跳就是大家加仓做多的机会,做完之后,果断跑路。

今天早上一起来看到高盛出了最新的预测报告:

尽管标普500指数屡创新高的上涨动力越来越集中在少数几只个股身上,但美股缺乏在未来数月大跌的理由。不同于股市最初展现的疫情后反弹,近期涨势的宽度已经明显收窄,令人警觉。在像近期这样市场宽度急剧收窄的时期,股票历来会出现低于平均水平的回报和更深的下跌。

不过展望未来,重现历史行情的理由似乎不多。从宏观环境来看,未来几个月下跌风险并不高。公司盈利和利润率继续优于预期,经济衰退风险较低,且股价已经反映了对美联储可能收紧政策的预期。名义和实际利率料将上升,但未来几个月仍将保持在低位,从而支撑估值和股票需求。

考虑到高盛的反指和无耻,忽略掉其中看涨的部分,报告就变成了这样:标普500指数屡创新高的上涨动力越来越集中在少数几只个股身上,涨势的宽度已经明显收窄,令人警觉。在像近期这样市场宽度急剧收窄的时期,股票历来会出现低于平均水平的回报和更深的下跌。

过去两年这波涨势使美国股市在创纪录的估值水平上摇摇欲坠,甚至一些通常看好美股的华尔街分析师也开始看空明年的股市。对投资者而言,争论的焦点仍是各国央行将以多快的速度加息以遏制通胀,以及加息对经济增长的潜在侵蚀有多严重。

摩根士丹利的首席股票策略师威尔逊(Mike Wilson)就表示明年的波动性将更加显著地上升,标准普尔500指数低收于4400点。

明年的美股不确定性显著增加,尽管华尔街的分析师相信牛市将持续到 2022 年,但已经足够多的风险使这些市场预测偏离轨道。

最近还有一个值得关注的信号,那就是高管卖股票的数量创了历史新高,上一次历史新高是2020年1月,后面就出现了史诗级的暴跌。有媒体援引 InsiderScore 的数据称:

截至 2021 年,48 位高管每人从股票销售中获得的收入均超过 2 亿美元,几乎是 2016 年至 2020 年内部人士平均人数的四倍。关于标准普尔 500 指数公司内部人士在 11 月之前出售了创纪录的 635亿 美元的股票,比 2020 年增长了 50% 。

现在市场是当年“漂亮50”抱团行情的复制,短时间内,只要巨头的业绩没出问题,相信美股明年还能在高位震荡,一旦巨头业绩支撑不住股价 ..........

想想,这是多么可怕的一件事。

本文编选自微信公众号“美股研究社”,作者:li俊,智通财经编辑:丁婷。

扫码下载智通APP

扫码下载智通APP