当内地投资者不能“北上”的时候

2021年12月17日,证监会拟修订《内地与香港股票市场交易互联互通机制若干规定》,其中,“沪深股通投资者不包括内地投资者”引发市场关注。我们认为此举在于以短期扰动为代价,主动隔断全球流动性波动的风险。关注修订案当日的北上资金交易行为。

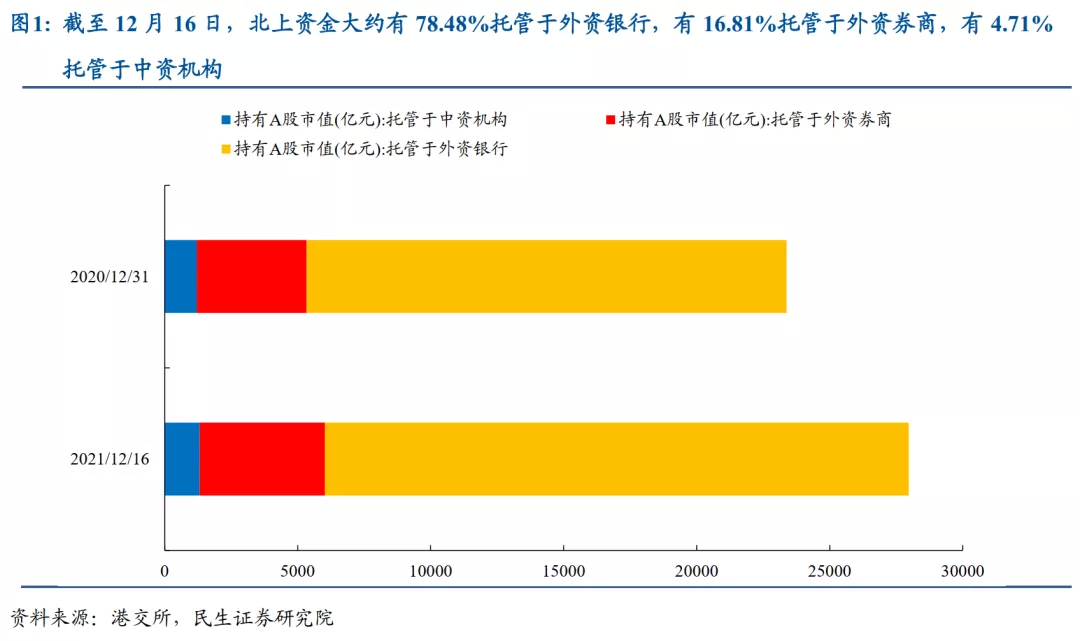

1、北上资金主要托管于外资银行,其次是外资券商和中资机构

上资金主要托管于外资银行,其次是外资券商和中资机构。按照托管席位拆分来看,截至2021年12月16日,北上资金托管于外资银行、外资券商、中资机构的规模分别为21951.41亿元、4701亿元、1317.92亿元,分别占比78.48%、16.81%、4.71%。而在2020年12月31日,北上资金托管于外资银行、外资券商、中资机构的规模分别为18043.94亿元、4124.56亿元、1210.26亿元,分别占比77.18%、17.64%、5.18%。这意味着:2021年以来(截至12月16日),北上资金持有A股的规模增长主要源于托管于外资银行的资金规模的增长,而托管于外资券商和中资机构(内地投资者潜在影响资金)的资金规模虽然相较于2020年有所上升,但规模占比在下降。

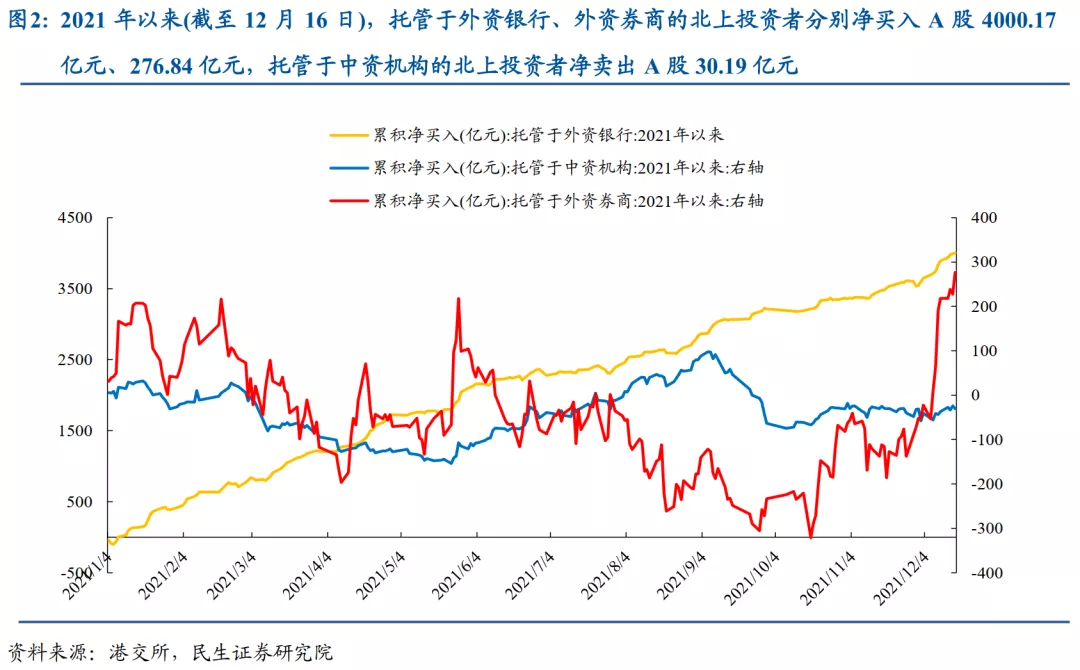

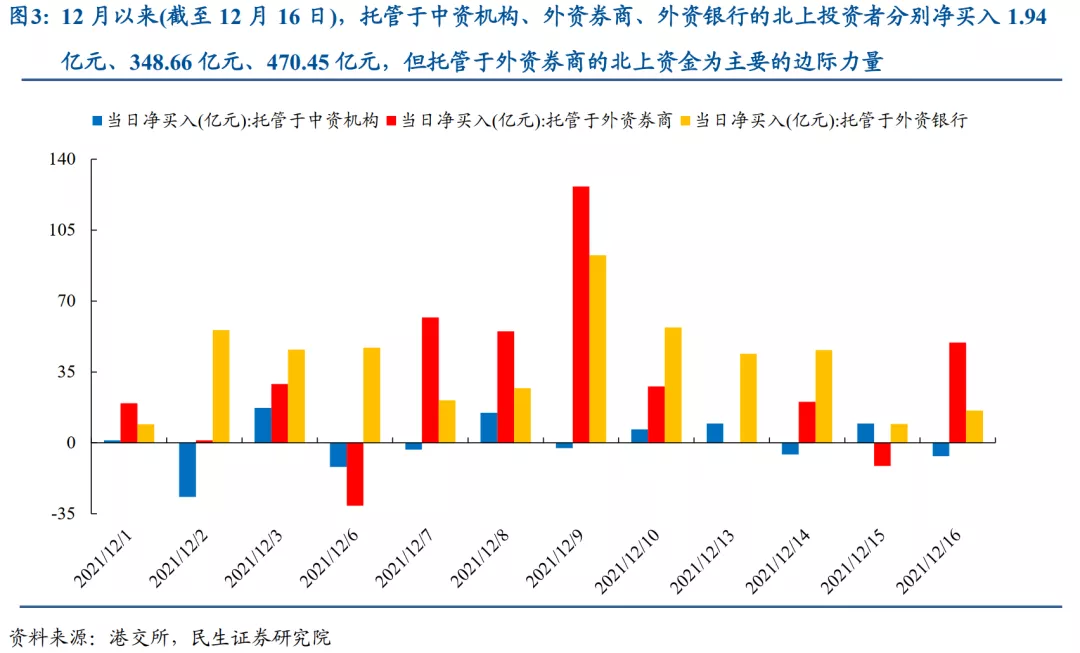

2、今年北上增量资金主要托管于外资银行,而托管于外资券商的资金是12月以来北上买入的主要边际力量

对于2021年而言,从交易层面来看,总量上,托管于外资银行的北上资金是今年以来的主要增量资金:2021年以来(截至12月16日),托管于外资银行、外资券商的北上投资者分别净买入A股4000.17亿元、276.84亿元,托管于中资机构的北上资金卖出A股30.19亿元。交易行为上,托管于外资券商中的资金是北上波动的主要来源。具体来看:托管于外资银行中的资金的买入行为较为持续,整体较稳定,托管于中资机构中的资金次之,而托管在外资券商中的资金则波动较大。值得一提的是,托管于外资券商中的资金是12月以来北上的主要边际资金。

3、总量影响相对较小,但存在潜在的结构性冲击

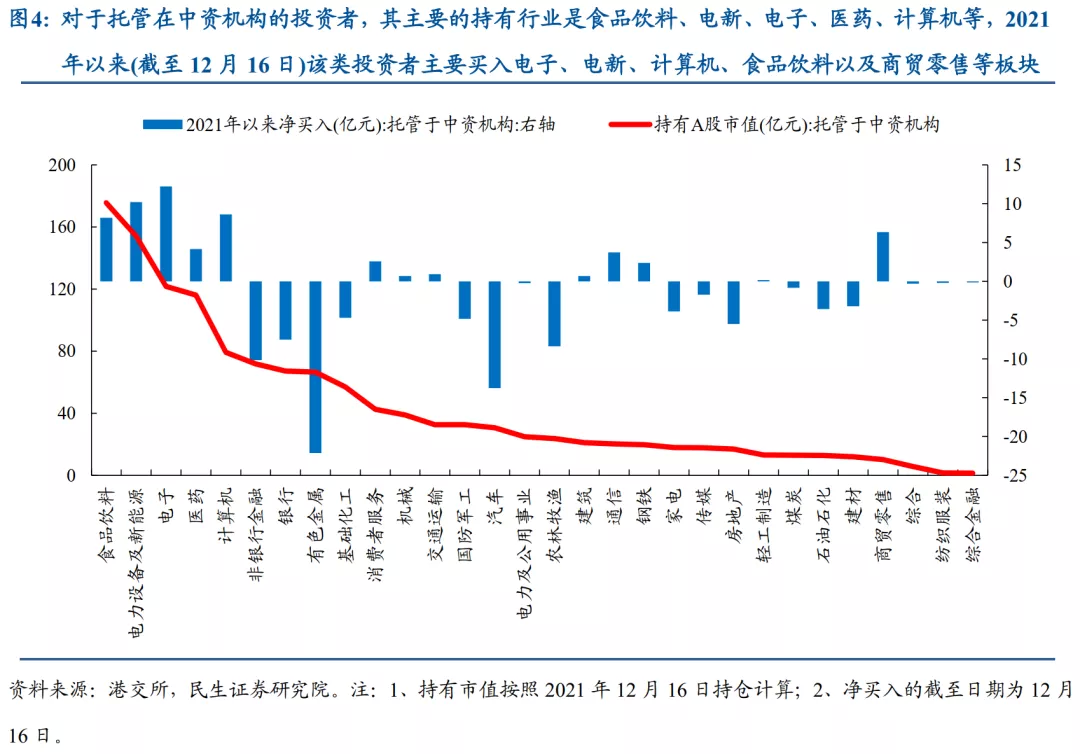

对于托管在中资机构和外资券商的投资者而言,从持仓视角看,两类机构重仓行业的重叠度较高,主要为食品饮料、电新、电子、医药等行业;从2021年增配视角,两类机构均主要加仓电新、电子、计算机等行业;从近期(12月以来,截至12月16日)的加仓视角看,两类机构则均主要加仓食品饮料、非银、电力及公用事业等行业,具体而言:

(1)对于托管在中资机构的投资者,其主要的持有行业是食品饮料、电新、电子、医药、计算机等。2021年以来(截至12月16日)该类投资者主要买入电子、电新、计算机、食品饮料以及商贸零售等板块,而12月以来则主要买入食品饮料、医药、非银、电子、电力及公用事业等板块;

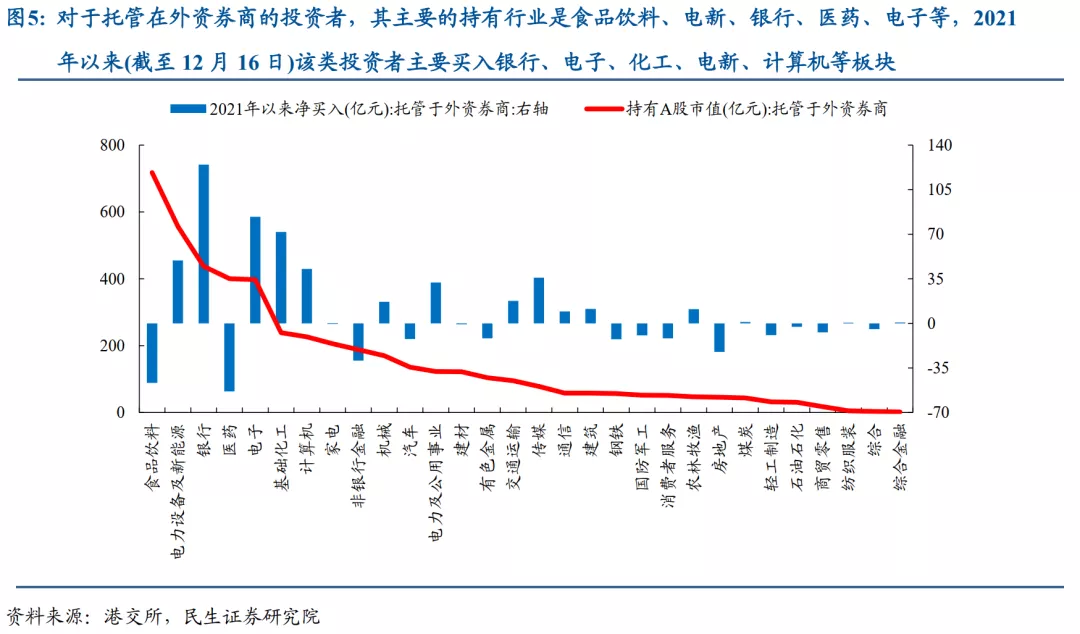

(2)对于托管在外资券商的投资者,其主要的持有行业是食品饮料、电新、银行、医药、电子等。2021年以来(截至12月16日)该类投资者主要买入银行、电子、化工、电新、计算机等板块,而12月以来则主要买入非银、银行、食品饮料、化工、电力及公用事业等板块;

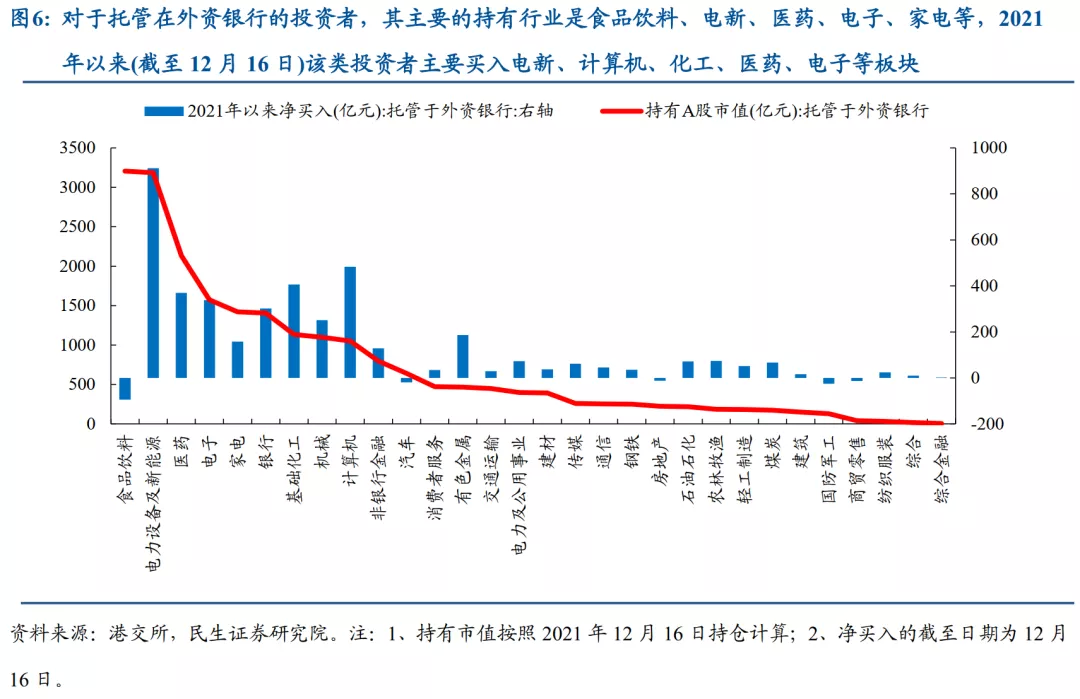

(3)对于托管在外资银行的投资者,其主要的持有行业是食品饮料、电新、医药、电子、家电等。2021年以来(截至12月16日)该类投资者主要买入电新、计算机、化工、医药、电子等板块,而12月以来则主要买入计算机、化工、电新、食品饮料、机械等板块。

无论从增量还是存量视角看,北上因新规落地而整体撤出的行为不会发生,但潜在的结构性冲击可能仍然存在:托管于中资机构、外资券商的北上资金的存量持仓、今年以来的主要增配行业以及12月以来的主要加仓行业受到本轮政策冲击的概率较大。更进一步地,如果认为两者共同加仓板块可以作为内地投资者行业偏好的交叉验证,中资机构与外资券商的共同重仓/加仓的板块受到的冲击可能会更高,具体而言:

(1)从存量(截至12月16日)视角看,中资机构与外资券商的重仓行业的重叠度较高,食品饮料、电新、电子、医药等受到本次修订带来的政策冲击影响可能相对较大;

(2)从2021年(截至12月16日)增量视角看:电新、电子、计算机等行业受到本次修订带来的政策冲击的可能性相对较大;

(3)从2021年12月以来(截至12月16日)的增量视角看:食品饮料、非银、电力及公用事业板块受到本次修订带来的政策冲击的可能性相对较高。

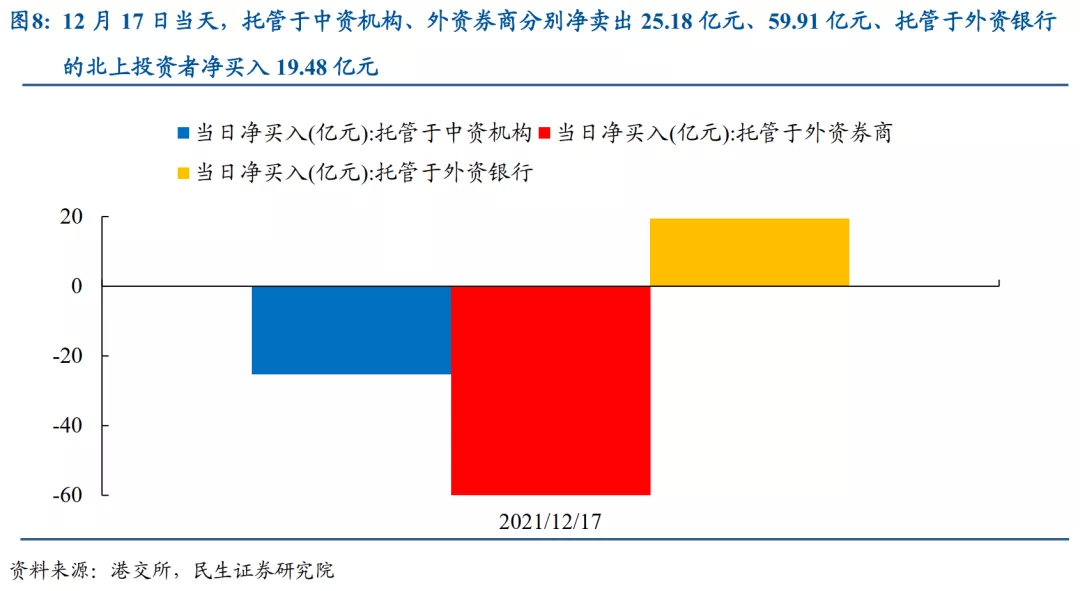

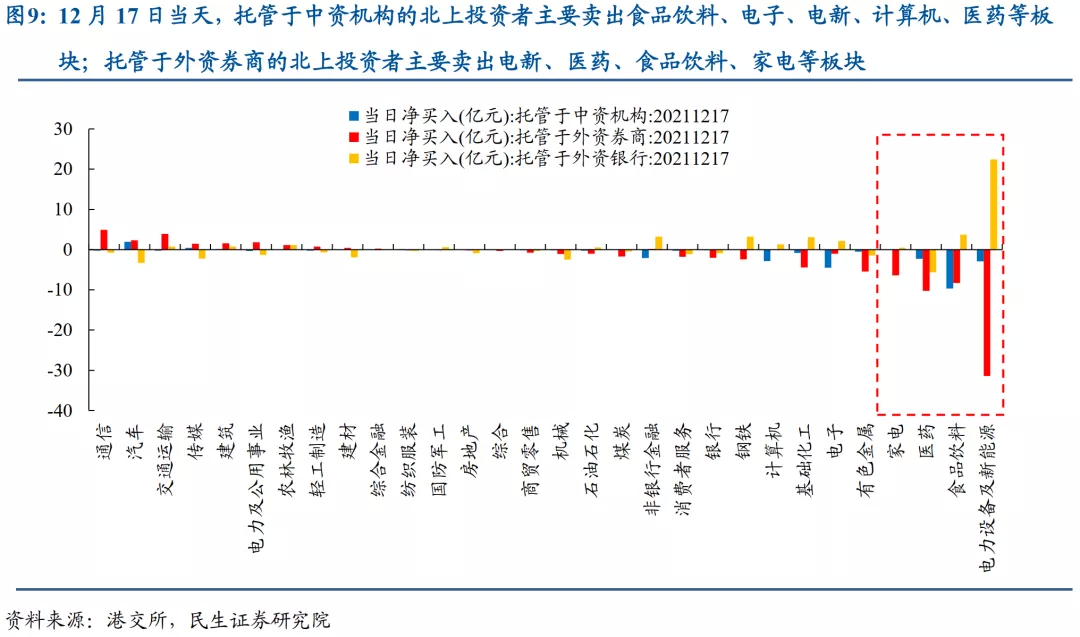

值得一提的是,对于12月17日当天而言,该政策对于北上资金的影响可能正在显现:托管于中资机构和外资券商的北上投资者分别净卖出25.18亿元、59.91亿元,为当天北上资金中的主要卖出力量,行业上,托管于中资机构的北上投资者主要卖出食品饮料、电子、电新、计算机、医药等板块;托管于外资券商的北上投资者主要卖出电新、医药、食品饮料、家电等板块。主要被卖出的板块与我们测算的潜在影响板块重叠度较高,如果认为周五当天是影响的开始,那么上述板块值得关注。

4、三类北上资金的重仓股:大概率受影响较小

从前20大重仓股来看,托管于中资机构、外资券商、外资银行的北上投资者均选择重仓消费、能源转型、金融等相关板块的个股,重仓股层面三类机构的重合度较高,而外资银行资金稳定,更多是“真外资”和国内专业机构进行的合法托管。这间接说明其中仍以稳定的机构资金为主,内地投资者影响部分大概率不在重仓股中,投资者不应过度解读。

5.风险提示:结果的误差。测算误差:数值模型是对历史的拟合,拟合本身存在误差,另外,统计样本本身也可能造成测算结果的误差。

本文编选自“民生策略团队”,智通财经编辑:汪婕。

扫码下载智通APP

扫码下载智通APP