美前财长萨默斯:美联储反应不足将急踩刹车,美国经济或长期停滞

智通财经APP获悉,美国前财政部长萨默斯(Lawrence Summers)警告称,未来几年美国经济将面临考验,有衰退和停滞的风险。

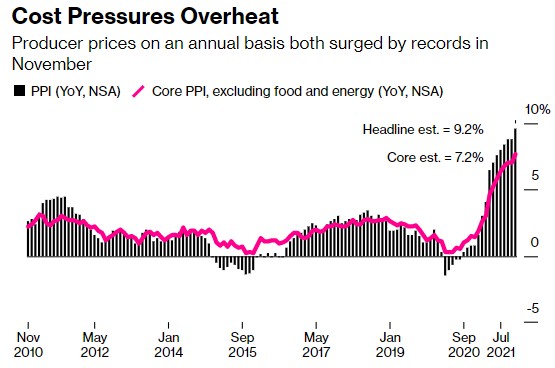

萨默斯在采访时表示,美联储发现通胀风险的时间过晚,迟迟不采取行动冷却价格可能会导致美国经济陷入衰退。

他称:“如果我认为我们可以持续地以炽热的方式运行经济,那将是一件好事,但经济过热的后果不仅仅是高通胀、而是持续的高通胀,这就是我们在上世纪70年代学到的惨痛教训。这也就是为什么我担心,我们已经到了在不引发经济衰退的情况下降低通胀具有很大挑战性的地步。”

萨默斯在2021年的大部分时间里辩称,美联储、拜登政府和投资者都低估了疫情后经济重启引发的通胀加速风险。他曾多次表示,推迟应对这一挑战,将导致加大力度打压需求,以遏制价格飙升。

美国消费者价格指数(CPI)出现了自里根(Ronald Reagan)时期以来的最大涨幅,这迫使许多人向萨默斯的观点靠拢。美联储本月转向了明年收紧货币政策的方向,其力度超过了9月份的预期。

他说:“我们面临着相当严重的通货膨胀局面。”他表示,即便如此,美联储仍过于自信地预测,在通胀回落的同时,失业率仍将维持在低位。美联储官员本月给出的核心估计是,美国未来三年每年的失业率都将位于3.5%。

萨默斯表示,尽管投资者似乎押注经济成长和通胀最终将得到控制,但物价压力意味着金融市场的借贷成本可能有上升空间。

美联储官员12月预计,隔夜政策利率目标将从目前的零于2023年底升至1.60%,到2024年升至2.10%。但交易员们有不同的看法,欧洲美元期货合约对于这两个日期的短期利率预测都仅在1.50%左右。在收益率曲线的远端,10年期美国国债的利率目前低于1.50%。

萨默斯指出:“我对长期利率如此之低感到惊讶。市场已经预见到,我们将采取必要措施遏制通胀——而这一过程将是相当紧缩的。”

萨默斯还怀疑,“无限制地让经济过热”是否足以像一些人所说的那样迫使工资上涨,他警告称,通胀上升将侵蚀家庭的收入。

他说:“目前还没有通胀政策成功惠及工人的例子。”他列举了英国和美国在上世纪70年代的历史努力,以及拉丁美洲的类似事与愿违的举措。

至于长期而言,萨默斯表示,“长期停滞”的风险依然存在,这是一种大萧条时期的局面:经济增长率下降,利率低于历史正常水平。萨默斯在2013年首次就这种局面提出警告。

他表示:“从未来几年来看,长期停滞是一个真正的风险。我真的不确定这次事件之后会发生什么。我当然不相信我们的过度需求会持续多年。现在的挑战在于,我们现在已经刺激了总需求,然后没有人知道我们将如何努力达到更大的需求水平。”

扫码下载智通APP

扫码下载智通APP