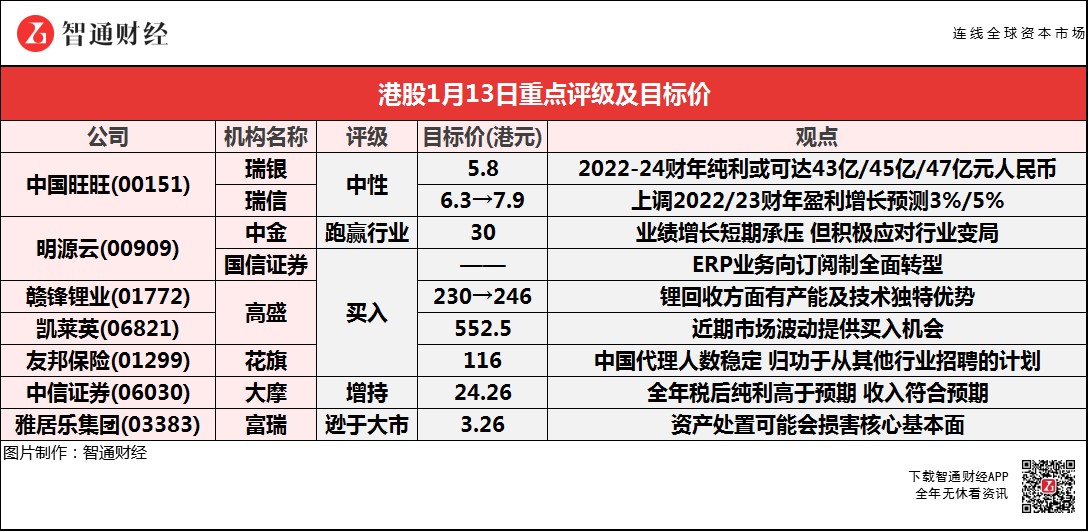

智通每日大行研报丨明源云(00909)遭多家机构下调目标价 富瑞削雅居乐集团(03383)评级至“逊于大市”

智通提示:

中金认为,明源云(00909)业绩增长短期承压,地产行业降温和ERP订阅制转型带来阵痛。

高盛估计凯莱英(06821)2020-23年间的销售和盈利年复合增长率为48%,目标价看高至552.5港元。

大摩指中信证券(06030)全年税后纯利高于预期,收入同比升40.8%至765.7亿元人民币则符合预期。

高盛将赣锋锂业(01772)列入确信买入名单,指其在锂回收方面有产能及技术独特优势,预期至2030年,其锂电池回收市占率达50%。

富瑞称,雅居乐集团(03383)的资产处置可能会损害其核心基本面,导致其利润率大幅压缩,导致收益下跌。

机构一致维持中国旺旺(00151)“中性”评级

瑞银:维持中国旺旺(00151)“中性”评级 目标价5.8港元

瑞银维持中国旺旺(00151)“中性”评级,目标价5.8港元,预期2022-24财年纯利可达至43亿/45亿/47亿元人民币。报告中称,中国旺旺管理层表示整体销售2022财年下半年(截至2022年3月)符合预期,公司预期22财年下半年原材料价格上涨,部分抵销产品价格上升的利好。管理层对短期及长期销售增长的预测均正面。

瑞信:维持中国旺旺(00151)“中性”评级 目标价调高25%至7.9港元

瑞信维持中国旺旺(00151)“中性”评级,目标价由6.3港元调高25%至7.9港元,在近日股价反弹后,目前为2023年预测市盈率18倍。报告中称,中国旺旺2022年1月起调高产品售价达中单位数,加上疫情关系,消费者对健康食品需求上升,旺仔牛奶于2021年4月至9月间收入增长24%,表现胜预期,抵销米饼及零食前景较弱的影响,故该行上调2022/23财年盈利增长预测3%/5%。

明源云(00909)大跌超10% 遭多家机构下调盈测及目标价

中金:维持明源云(00909)“跑赢行业”评级 目标价降48%至30港元

中金维持明源云(00909)“跑赢行业”评级,目标价下调48%至30港元(基于20倍2022年市销率),目前交易于12.3倍2022年市销率,目标价对应65%的上行空间。考虑到地产行业降温和ERP订阅制转型带来的阵痛,下调2021-22年收入预测5.9%/20.6%至21.9亿元/24.9亿元,下调2021-22年调整后归母净利润预测18.7%/44.4%至2.9亿元/3亿元;并引入2023年预测:预计收入为31.6亿元,调整后归母净利润为4亿元。

该行称,明源云业绩增长短期承压,积极应对行业变局。作为过去主要服务民营开发商的软件解决方案提供商,明源云收入增长在行业逆风下有所承压,管理层预计2021年单项目金额更大、投资决策更重的ERP业务增长或低于此前预期。尽管如此,公司在SaaS业务与天际PaaS平台推进方面仍取得不错进展。公司与国企客户合作关系快速深化,已落地数个千万级别大单;管理层预计,2021年国资背景开发商收入贡献将同比提升约5个百分点至1/3左右。

针对市场普遍关心的回款问题,管理层重申明源云坚持与客户的良性合作,严格管理应收账款,无大客户依赖和重大坏账(单客户应收账款余额不超过1000万元),整体应收账款占收比例(约10%)处于行业较低水平。基于对行业趋势的研判,公司在持续投入产品与技术创新的基础上,积极调整自身策略。考虑到ERP是公司的利润中心,该行认为订阅制转型将给经营杠杆释放带来阵痛。

国信证券:维持明源云(00909)“买入”评级 ERP业务向订阅制全面转型

国信证券维持明源云(00909)“买入”评级,考虑到ERP业务处于订阅制转型期内,下调2021-23年收入为22.24/26.36/31.84亿元,对应归母净利为3.85/4.41/5.14亿元,摊薄EPS=0.20/0.22/0.26元,目前对应2022年PS值为11X。作为房地产行业垂直软件解决方案提供厂商,行业数字化渗透率仅为0.1%,对标海外存在较大提升空间。

明源云于1月12日举办公司近况线上交流会。管理层介绍公司发展近况:公司已于2021年7月全面进入金融不动产(住宅+产业)市场的开发、运营和服务市场,同时于21年9月提前启动公司ERP业务向订阅制转型。公司预计2022年SaaS业务将持续高增长,ERP业务在云转型的过程中,预计每年产生的订阅制收入能够达到此前授权+维保收入的25-30%。

该行称,明源云ERP业务向订阅制全面转型,营收持续性得以增强。ERP订阅制转型战略率先从中小房企开始试点,行业仍处于订阅制转型的萌芽期。在地产行业增速放缓的大背景下,若客户当年的IT预算收缩,订阅制模式更容易被其接受。公司ERP业务在云化的过程中,预计每年产生的订阅制收入能够达到此前授权+维保收入的25-30%。

高盛:维持赣锋锂业(01772)“买入”评级 目标价调高7%至246港元

高盛维持赣锋锂业(01772)“买入”评级,目标价由230港元调高7%至246港元,列入确信买入名单。报告中称,赣锋锂业在锂回收方面有产能及技术独特优势,预期至2030年,其锂电池回收市占率达50%。为反映电动车电池回收过程中,锂销量将会更高,上调2023-25年持续盈利预测1%-4%,上调同期复合销售预测6%-7%,长期(至2030年)销售预测则调升16%。

此外,公司新项目也大致如期进行,预期2021-25年产出年复合增长率为31%,帮助公司至2025年锂供应全球市占率23%。同期自给率也会因上游综合项目、电车电池物料回收等利好因素而提升。

高盛:首予凯莱英(06821)“买入”评级 目标价552.5港元

高盛首予凯莱英(06821)“买入”评级,目标价552.5港元,估计2020-23年间的销售和盈利年复合增长率为48%。报告中称,凯莱英最近与一家领先的全球药厂签订与新型冠状病毒相关的大型商业合同,验证了其领先的服务和交付能力,而且近期市场波动,提供了一个吸引的买入机会。该行相信凯莱英作为中国第二大小分子合约制造及开发服务商(CDMO/CMO),凭借其领先技术、与全球领先的生物制药技术公司建立长期合作关系,能够很好地把握全球将制造外包给中国的增长趋势。

花旗:予友邦保险(01299)“买入”评级 目标价116港元

花旗予友邦保险(01299)“买入”评级,目标价116港元。报告中称,管理层表示中国香港业务发展势头良好,在2021年逐个季度好转,主要由于健康的代理人推动。自去年第三季度以来,友邦保险中国代理人数稳定,归功于从其他行业招聘的计划。

报告提到,对于第一季度,管理层注意到内地适合开门红销售的产品没有重大变化,并预计1月将面临前置销售的压力,但这种波动应该在长期稳定下来。展望2022财年,友邦管理层预计受到来自疫情恢复以及潜在的短期监管阻力的影响。该公司通过数字化将“双录”流程简化至15分钟。此外,根据江苏和上海试点经验,管理层预计,如果在整个地区实施,销售拖累将是一次性。

大摩:予中信证券(06030)“增持”评级 目标价24.26港元

大摩予中信证券(06030)“增持”评级,预将受惠于拨备开支减少,以及较小程度受惠资产管理业务增长,目标价24.26港元。报告中称,公司公布2021年度业绩快报,去年末季税后纯利同比升138%至53.34亿元人民币,胜于预期;全年税后纯利高于该行预期,收入同比升40.8%至765.7亿元人民币则符合预期。

富瑞:下调雅居乐集团(03383)目标价41%至3.26港元 评级由“买入”削至“逊于大市”

富瑞将雅居乐集团(03383)评级由“买入”下调至“逊于大市”,目标价下调41%至3.26港元,由于销售疲弱而愈来愈有可能无法偿还近期债务,鉴于其土地储备枯竭以及对旅游项目的潜在需求疲弱,预计2022年雅居乐的销售额将同比下降8%。报告中称,雅居乐的资产处置可能会损害其核心基本面,导致其利润率大幅压缩,导致收益下跌。该行将其2021-23财年盈利预期下调40%,预计未来几年雅居乐的派息率可能会大幅降低至10%,而之前为35%-50%。

扫码下载智通APP

扫码下载智通APP