通美晶体“补血”加码砷化镓,半导体材料龙头的“生存之道”?

在德勤之前发布的《2020亚太四大半导体市场的崛起》报告中,我国似乎用数据之实证明了国产半导体正在逐渐崛起的事实。

报告指出,亚太地区半导体市场正在全球加速崛起,5G、人工智能、大数据将成为推动市场需求的主要因素。一方面,从收入表现来看,中国大陆、日本、韩国和中国台湾,占据全球半导体总收入前六大国家/地区的四席;另一方面,从销量表现来看,亚太地区也是全球最大的半导体市场,销量占全球的60%,其中仅中国大陆市场的占比就超过30%。

众所周知,半导体制造产业链环节长,包含芯片设计、制造和封装测试环节,每一环节在国产半导体崛起之势中都不可或缺。下面不妨透过刚递表的半导体材料企业——通美晶体,来看看半导体相关企业在这一场崛起之势中究竟斩获了哪些发展利好。

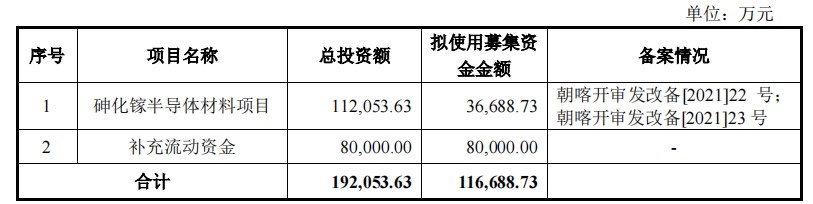

据智通财经APP了解,前不久半导体材料龙头北京通美晶体技术股份有限公司(简称“通美晶体”)向科创板提交上市申请并获受理。该公司此次拟募资11.67亿元。其中,3.67亿元用于砷化镓半导体材料项目。项目完成后,公司或将形成年产50万片的8英寸砷化镓衬底生产能力。

(数据来源:通美晶体招股书)

背靠外资公司AXT,营收净利波动生长

据悉,通美晶体成立于1998年,是一家半导体材料科技企业,主要从事磷化铟衬底、砷化镓衬底、锗衬底、PBN材料及其他高纯材料的研发、生产和销售。产品可用于生产射频器件、光模块、LED、激光器、探测器、传感器、太空太阳能电池等器件,在5G通信、数据中心、新一代显示、人工智能、无人驾驶、可穿戴设备、航天等领域具有广阔的应用空间。

需要指出的是,该公司背靠纳斯达克上市公司“AXT”,此次上市发行系AXT分拆其主要资产及全部业务在科创板上市。

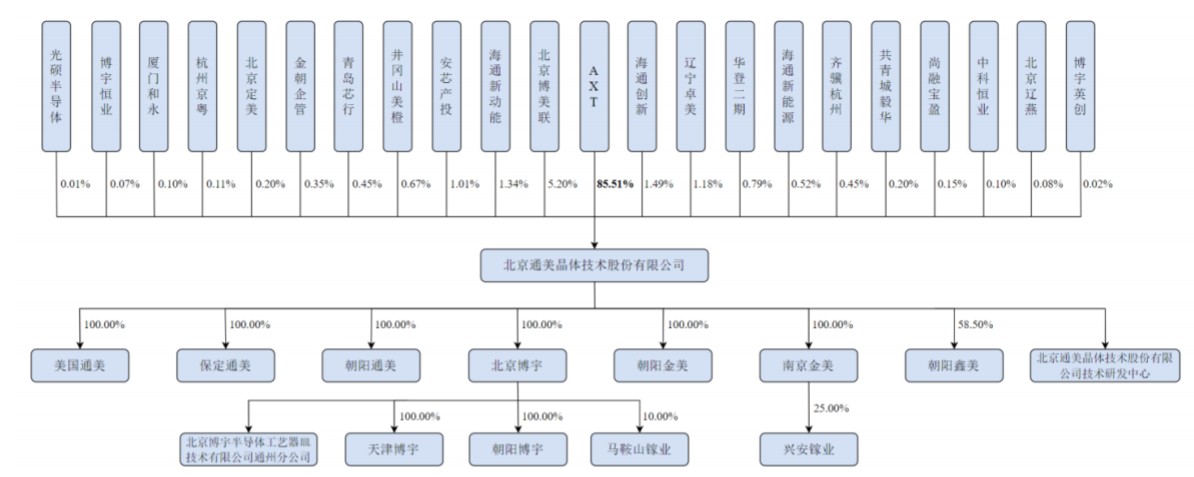

具体而言,通美晶体的控股股东为外资公司AXT,AXT于1998年5月在纳斯达克上市,持有公司85.51%股份。需要指出的是,AXT股权结构分散,无实际控制人,因此,通美晶体目前也无实际控制人。

(数据来源:通美晶体招股书)

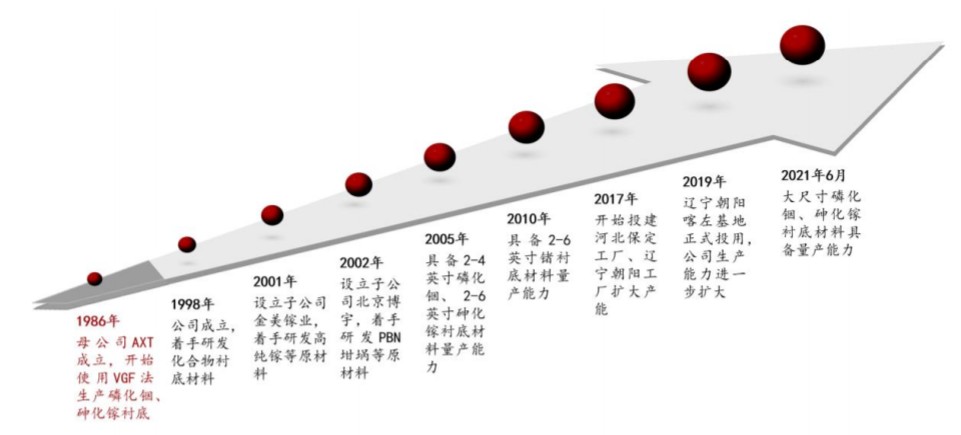

虽然没有实际控制人,但AXT的发展路线还是较为清晰的——其成立于1986年,自成立起即从事III-V族化合物半导体衬底研发、生产和销售。1998年,AXT在北京设立了北京通美,逐步将其生产、研发转移至北京通美,并将化合物半导体衬底相关技术投入北京通美。

2000年,AXT先后取得了Osram、台湾联亚光电、台湾全新光电等国际大厂的订单并建立长期合作关系,并于2010年后逐步取得了国内企业的订单并建立稳定的合作关系。2013年,AXT又陆续取到新磊半导体科技(苏州)有限公司、长光华芯等中国大陆客户的订单。至2019年,其又成为京东方、华星光电、深天马等OLED企业的合格供应商,进一步扩大产品覆盖的市场领域。

(数据来源:通美晶体招股书)

得益于控股股东AXT的资源优势,通美晶体也建立起了较为稳固的客户群:据招股书显示,该公司的主要客户为为美国、欧洲、中国大陆及中国台湾地区上市公司,包括Osram、客户C、IQE、II-VI、Meta、Qorvo、IPG、Skyworks、Broadcom、台湾联亚光电、台湾全新光电、三安光电、长光华芯等专业的外延厂商、代工厂商、芯片及器件厂商。

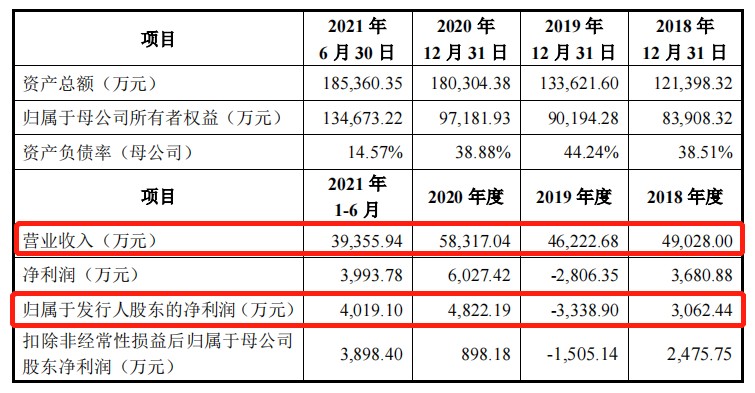

从基本面的表现来看,受益于半导体行业的景气度影响,通美晶体的整体营收和净利润呈现为一种波动向上的发展趋势。

具体而言,2018年至2021年上半年,该公司实现营收分别为4.90亿元、4.62亿元、5.83亿元、3.94亿元,虽然2019年营收有所下滑,但拉长时间线来看,整体是呈现波动向上的趋势。同时,其净利润增长趋势亦是如此,期内分别实现归母净利润为3062.44万元、-3338.90万元、4822.19万元、4019.10万元。

(数据来源:通美晶体招股书)

毛利率方面,2018年至2021年上半年,通美晶体的综合毛利率分别为30.65%、19.43%、25.68%和33.02%,整体呈现波动上升态势。据招股书数据披露,同期该公司可比公司平均毛利率水平分别为15.16%、20.22%、23.52%、26.4%,比较下来,该公司的毛利率水平在业内也不算低,只能说是波动成长了。

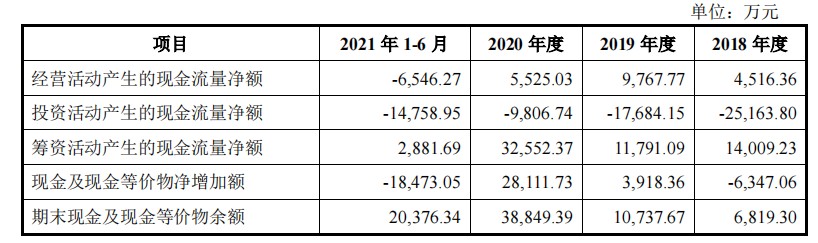

现金流方面,报告期内,该公司的经营活动产生的现金流量净额分别为4516.36万元、9767.77万元、5525.03万元、-6546.27万元,整体表现不太稳定。其中,2021年上半年经营活动产生的现金流量净额与净利润差异较大,主要原因是:随着市场需求的快速上涨以及订单的增加,公司进行相对较多的备货,以及2021年3月公司子公司美国通美承接AXT的销售团队及研发团队,由于外籍员工薪酬水平相对较高,应付职工薪酬有较大幅度提升。

(数据来源:通美晶体招股书)

而结合该公司的存货水平来看,通美晶体的存货账面价值的确处于较高的水平。

据招股书披露,报告期各期末,该公司的存货账面价值分别为2.68亿元、2.46亿元、2.85亿元及3.30亿元,占流动资产的比例分别为44.60%、44.03%、30.81%和38.34%,金额及占流动资产的比例较高。同时,其存货跌价准备余额分别为968.99万元、2359.68万元、1455.81万元和1707.92万元。

存货水平较高恐不是什么好事。一方面,影响该公司流的周转,另一方面还需面对存货跌价风险,即如果未来产品销售价格发生重大不利变化,可能导致存货可变现净值低于账面净值,而需要计提存货跌价准备,从而影响公司的盈利水平。

从上述种种表现来看,虽然受益于外资公司AXT的资源优势建立起了较为稳固的客户群,但过高的存货水平、波动的核心财务数据恐怕也隐隐透露出了通美晶体的成长“烦恼”。

行业增势明显,研发水平有待提升

众所周知,半导体是电子产品的核心,是信息产业的基石,亦是现代工业的“粮食”。

基于这一认知,半导体行业对现代工业的发展可谓是举足轻重。而半导体材料作为半导体产业链上游中的重要组成部分,在集成电路、立器件等半导体产品生产制造中起到关键性的作用,这也为半导体材料这一细分行业快速增长奠定了基础。

据悉,半导体材料可细分为衬底、靶材、化学机械抛光材料、光刻胶、电子湿化学品、电子特种气体、封装材料等材料。其中,衬底是半导体材料领域最核心的材料,由单元素半导体及化合物半导体组成,前者如硅(Si)、锗(Ge)等所形成的半导体,后者为砷化镓(GaAs)、磷化铟(lnP)等化合物形成的半导体。

而通美晶体的两大主营业务磷化铟衬底(营收占比30%以上)、砷化镓衬底(营收占比30%以上)便是处于半导体材料这一细分行业中。

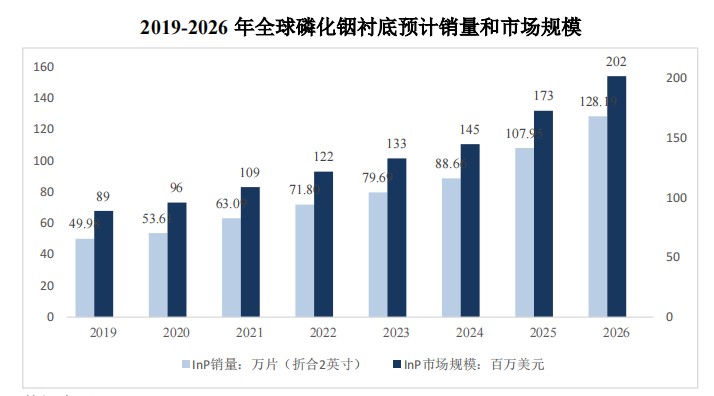

据Yole预测,2026年全球磷化铟衬底(折合二英寸)预计销量为128.19万片,2019-2026年复合增长率为14.40%;2026年全球磷化铟衬底市场规模为2.02亿美元,2019-2026年复合增长率为12.42%,整体维持双位数的增长趋势。未来,受益于数据中心、5G通信、可穿戴设备等新兴市场需求的大幅增加,磷化铟衬底材料市场规模预计还将持续扩大。

(数据来源:通美晶体招股书)

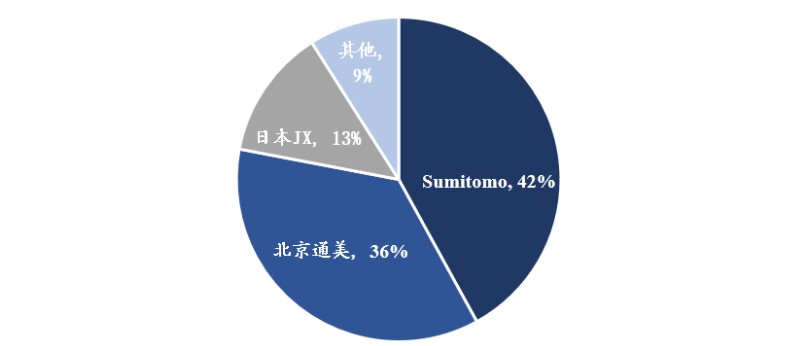

需要指出的是,从市场格局来看,通美晶体还处于相对头部的位置。据Yole数据显示,

目前磷化铟衬底材料市场头部企业集中度很高,主要供应商包括Sumitomo、北京通美、日本JX等。2020年全球前三大厂商占据磷化铟衬底市场90%以上市场份额,其中Sumitomo为全球第一大厂商,占比为42%;北京通美位居第二,占比36%。

(数据来源:通美晶体招股书)

再来看砷化镓衬底市场,近几年来,在5G通信、新一代显示(MiniLED、MicroLED)、无人驾驶、人工智能、可穿戴设备等新兴市场需求的带动下,砷化镓衬底市场规模持续扩大。

据Yole测算,2019年全球折合二英寸砷化镓衬底市场销量约为2000万片,预计到2025年全球折合二英寸砷化镓衬底市场销量将超过3,500万片;2019年全球砷化镓衬底市场规模约为2亿美元,预计到2025年全球砷化镓衬底市场规模将达到3.48亿美元,年复合增长率9.67%。未来,得益于下游应用市场需求持续旺盛,砷化镓衬底市场规模亦将持续扩大。

(数据来源:通美晶体招股书)

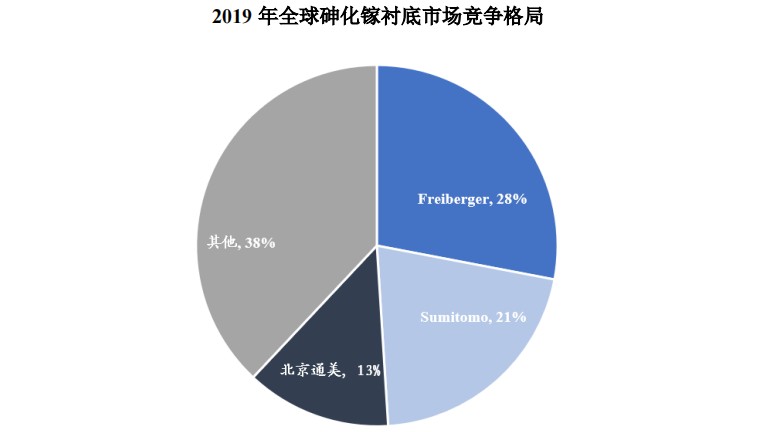

而从市场格局来看,通美晶体已处于市场前列的位置。根据Yole统计,2019年全球砷化镓衬底市场主要生产商包括Freiberger、Sumitomo和北京通美,其中Freiberger占比28%、Sumitomo占比21%、北京通美占比13%。

(数据来源:通美晶体招股书)

基于上,可以看到,随着半导体材料这一细分行业受益于5G通信、人工智能、可穿戴设备等新兴市场继续向上增长,通美晶体有望发挥强者恒强的马太效应,进一步攫取市场份额,而这一无疑成为其强有力的生长武器。

不过,结合研发投入来看,该公司的研发实力恐怕还有待提高:报告期内,其研发费用分别为2707.54万元、2682.64万元、4510.82万元、3849.64万元,占当期营业收入的比例分别为5.52%、5.80%、7.73%、9.78%,研发投入占比在半导体这一“高精尖”行业中并不算高。

行业向上生长趋势明显,自身研发实力及资金实力却跟不上,上述反差情况下似乎也就不难理解通美晶体此次上市的意图了。

扫码下载智通APP

扫码下载智通APP