云业务瑕不掩瑜 微软(MSFT.US)依旧稳得很

智通财经APP获悉,北京时间1月26日早间,微软(MSFT.US)公布的2022财年第二季度业绩中,几乎所有重要指标都超出市场普遍预期,其中唯一的瑕疵可能是Azure及其他云服务的营收增长年率仅为46%。该指标虽超过市场普遍预期,但没有达到最乐观的增长48%预期,同时还出现增速放缓迹象。

因此,财报公布后,微软盘后股价一度跌超5%,而后又因微软CFO在财报电话会上预计该公司第三财季收入为485-493亿美元,超过分析师平均预期的481.1亿美元,且三大支柱业务的收入预期均达到或超过分析师的平均预期,该股随即反弹。截至发稿,微软盘前涨超3%。

财报显示,该公司Q2营收同比增长20%至517.28亿美元,创单季新高,且高于市场普遍预期的503亿美元。摊薄后每股收益同比增长22%至2.48美元,同样高于市场预期的2.32美元。净利润同比增长21%至187.65亿美元。毛利348亿,市场预期338亿;毛利率67%,本来由于摊销折旧调整基数期结束,市场预期只有66.5%。

微软三大业务Q2表现

图1

微软营收增长20%至517亿美元,比市场普遍预期高出约10亿美元。从图1可见,微软的三大业务中,从增长的角度看,生产力和商业流程业务与智能云业务基本符合预期,令人惊喜的是,更多个人计算业务营收增长竟比市场预期高出逾5个百分点,接近175亿美元。

更多个人计算业务营收大超预期

更多个人计算业务在Q2涨超15%,尤其是Windows授权给大电脑厂商的OEM收入增长比较快,达到了25%,Surface也恢复了8%的正增长,这说明全球PC出货增长回暖,应该主要是因为PC供应链压力缓解。据悉,去年10月,微软十年来首次推出Windows新操作系统Windows 11。当时评论认为,Windows 11的发布可能会进一步确保该系列的未来,也会使Azure和Office等微软的其他业务受益。

而在财报电话会中,微软首席执行官Satya Nadella称“个人电脑(PC)复兴”已经站稳脚跟,Windows四季度赢得份额,运行Windows 10或11的设备目前超过14亿,使用Windows app的Window 11用户是Windows 10用户的三倍;目前用微软账户登陆的个人和企业用户超过10亿,超过70万客户使用微软的先进安全解决方案。此外,该公司还预计Q3也将出现类似情况,该预测也被市场接受,微软股价随之反弹。

但这波PC繁荣或许是昙花一现。市场跟踪公司国际数据公司(IDC)预测,PC出货量在2021年跃升12%之后,今年或将持平。除此之外,Gartner研究总监Mikako Kitagawa也表示:“由于持续的供应链问题和对Chromebook需求的大幅减少,美国PC市场急剧下滑,导致本季度增长放缓。这很可能标志着由疫情引发的大规模、意料之外的PC需求增长已临近尾声。”

而在游戏方面,Nadella称,Xbox Game Pass订阅用户目前达2500万,并认为动视暴雪将帮助塑造未来的游戏业格局。

对Azure云业务增长放缓无需担忧

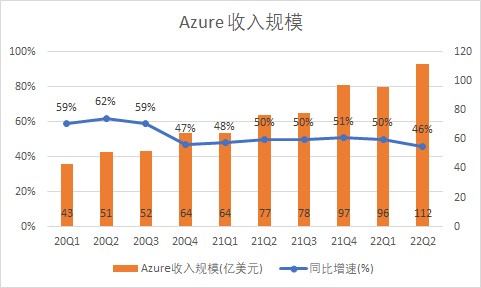

图2

与同比增长大超预期的更多个人计算业务相比,智能云业务增速仅与市场预期持平,其中Azure云业务销售额在Q2同比增幅46%,该增速与之前连续四个季度50%以上的增长比起来有所放缓,再加上市场出现更加乐观的48%增速,市场对微软Azure云业务表现似乎不太满意。

但实际上,如果想观察Azure云业务的增长速度,应该参照Azure的环比收入净增额,而非同比。如此看来,Azure云业务从2022年Q1的96亿美元增长至Q2的112亿美元,单季净增接近16亿美元,已经是非常出色。

此外,财报后电话会议上,微软CEO Nadella提到了Azure的成绩,称微软的数字中心所在地区比其他云服务商多,Azure Arc混合/多云解决方案的客户是一年前的三倍。

而在行业竞争方面,根据Gartner数据,截至去年,微软在全球云计算行业里的市场份额从2016年的8.7%增加到19.7%,拉小了亚马逊AWS的差距。亚马逊去年仍然以40.8%的份额占据冠军位置,但份额以远低于2016年的53.7%。谷歌的市场份额也达到了6.3%,位列第三。

微软智能云业务中的其他业务两个重要业务,如SQL与Windows Server等,Q2增速明显放缓到了2%,当然市场对它的预期长期也是在个位数的增速,不算特别掉链子;同时,类似埃森哲的企业咨询服务同比也9%,属稳定增长状态。

88%渗透率+涨价,Office板块前途一片光明

生产力和商业流程业务Q2增长19.3%,达159.36亿美元,市场预期增19.2%。值得注意的是,该业务中面向企业的(To B端)Office 365实现收入85亿美元,同比增速19%,较上季度继续小幅放缓。

但在企业端Office的88%渗透率面前,这点增速放缓完全不足为惧。再加上微软此前宣布,从今年3月1日起,Office云等协同办公产品全线涨价,幅度9%-25%不等,要知道这种产品的涨价几乎全部打入利润当中,支撑Office板块收入和利润双线释放,可以看到微软似乎开始越来越多地使用价格因子来驱动增长。

该领域其他明星业务线上,Linkedin本季度增速37%,收入接近35亿美金,虽然较上季度的42%小幅下滑,但增长依旧较高,反映企业招聘需求持续旺盛。 同时,ERP/CRM产品Dynamics增速也还不错,达到了29%,Dynamics云产品365增速45%。

展望

从整体业绩表现来看,微软的净利润率和经营利润率都处于维稳状态,盈利能力强。或许正是因为自身业务实力够硬,才会给足微软底气,决定豪掷近690亿美元收购动视暴雪。

虽然微软首席财务官兼副总裁Amy Hood在此次财报电话会表示,不会围绕该收购提供新的表态。但若此笔交易顺利通过监管,将对微软未来的战略发展影响深远,甚至很有可能成为微软在元宇宙领域(游戏层面)开发的第三条增长曲线。

主要原因是,微软在元宇宙上的布局已经非常全面,包括在硬件层、基础设施层以及应用层都已有所部署,再通过此次收购为微软补上强大的游戏库资源以及动视暴雪背后的忠诚的玩家和IP衍生潜力,微软能有朝一日成为第一个构建出“元宇宙”的科技巨头也不足为奇。

微软在财报电话会中宣布下季度业绩指引,预计Q3营收增长16.2%-18.2%,区间在489亿美元,再次明显超市场预期482亿;经营利润大约在199亿左右,只是小超预期197亿美金。

微软过山车式行情对科技板块影响几何

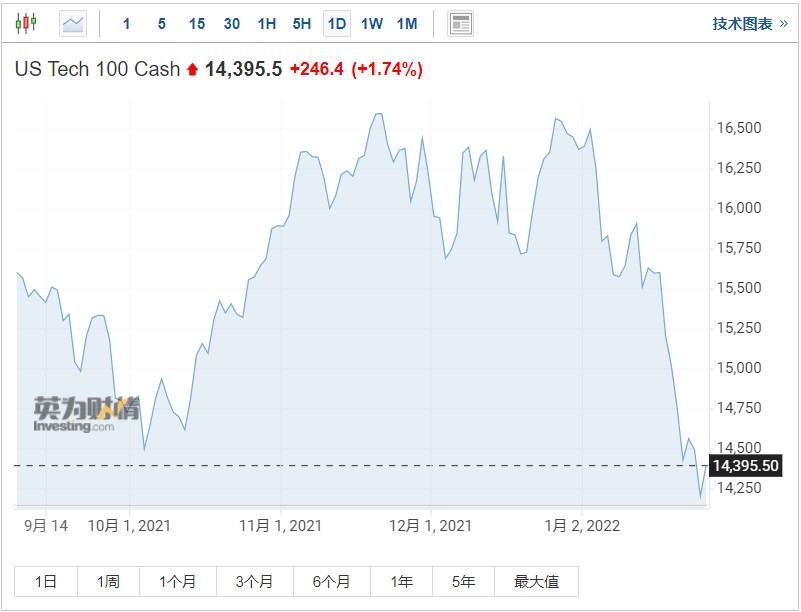

随着投资者对通胀上升、美联储加息预期以及消费者支出可能放缓等影响进行综合评估,美股科技股近日出现金融危机以来最严重的一月份大跌。上周,以科技股为主的美国纳斯达克指数大跌了7.6%,创2020年以来的最大单周跌幅。今年迄今,纳斯达克指数已经跌超12%,据悉,这是2008年金融危机以来最糟糕的开年(前15个交易日)跌幅。

作为美股第二大上市公司的微软,也是标普500指数和纳斯达克100指数第二大成分股。因此,该股盘后的过山车式行情影响着科技股大盘走势,当微软美股盘后跌超4%时,拖累纳指期货下跌1.22%,标普500指数期货跌0.78%;而后随着微软股价反弹,截至发稿,纳指期货涨1.74%,标普500指数期货涨1.11%。

图3

但这不意味着美股科技股回调结束。截至1月25日收盘,标普500指数今年迄今下跌8.6%,提前11个多月触及了美国银行2022年的目标价。其中,61%的标准普尔500指数股票比52周高点低10%以上,24%的股票处于相对熊市(>20%的跌幅),42%的标普500科技股处于熊市。

因此,即便一些股票(如微软)在业绩、利率和通货膨胀率上升的情况下表现良好,但鉴于标普500指数成分股中,低利率/无通货膨胀受益者的比重过大,整体上可能会很脆弱。

但以目前纳指期货和标普500期货表现来看,微软公布亮眼财报提振大盘,给市场打了一剂强心针。而对于标普500指数未来走向,美银首席策略师预计,随着实际收益率的上升,股票也随之被抛售,刺破了一些泡沫,使股票更接近内在价值。标普500的远期PE自新冠疫情以来首次跌破20倍,但其PE仍比平均水平(15.6倍)高出逾20%,不温不火的盈利增长加上流动性的降低,表明到2023年的回报将趋于平缓。

扫码下载智通APP

扫码下载智通APP