非理性下跌,天伦燃气(01600)值博率如何?

为实现“双碳”目标,国内各地区在“供给侧及需求侧”减碳并频繁出台相关政策文件,特别是在供给侧,能源结构持续优化,2021年风能及光伏等清洁能源得到迅速发展,其中光伏新增和累计装机容量均为全球第一。

光伏主要分为集中式光伏和分布式光伏,分布式光伏用户侧自发自用,近几年得到迅速推广并成为主流,在2021年分布式新增装机中,户用光伏新增装机同比增长113%,占比达到74%,累计装机规模107GW,近五年复合增长率达60%。而屋顶分布式光伏渗透率低,在农村市场更是空白,站上了投资风口。

政策端持续推进,在去年6月,《关于报送整县(市、区)屋顶分布式光伏开发试点方案的通知》发布,提出开展整县(市、区)推进屋顶分布式光伏建设;近日中央一号文件出台,谈到推进农村光伏、生物质能等清洁能源建设;各地区在十四五能源规划中,基本也将农村光伏作为重点建设项目,如河南省印发的“十四五”现代能源体系和碳达峰碳中和规划的通知。

在这种背景下,智通财经APP了解到,河南省清洁能源供应龙头天伦燃气(01600)近日发布配售公告,募集约4.14亿港元,拟70%资金用于屋顶光伏等低碳能源业务以及20%资金用于清洁供暖的新型业务发展。据了解,该配售合共十多家来自亚洲及欧美的机构投资者参与认购。

不过市场似乎不买账,该公司股价连续几个交易日大幅度下跌。实际上,此次下跌根本原因在于受乌克兰和俄罗斯局势影响,国内天然气资源较缺乏需要进口,影响到供应预期,导致整个燃气板块大跌,一些做空机构也利用事件,获取大量廉价筹码。目前该公司股价远大低于配股价格8.4港币,价值投资者或已跑步入场。

市场协同,创新业务加速拓展

天伦燃气主要提供燃气销售和工程安装及服务业务,在过去十年,收入和股东净利润复合增速分别为34.4%及32.54%,收入端除了2020年受疫情影响外均保持双位数的增长,该公司每年都会分红派息,分享公司业绩成果,根据相关行情软件,目前股息率超过5%,远高于同行。

2021年,天伦燃气看到农村光伏市场商机,开始积极调整能源结构,11月发布未来三年(2022-2024)“新战略发展纲要”,提出2024年以低碳能源及安全健康服务为主的创新业务达到公司整体收入的10%,之后陆续与国电投河南电力公司、中节能建筑节能有限公司、中电建河南签订战略合作协议积极布局新能源业务。

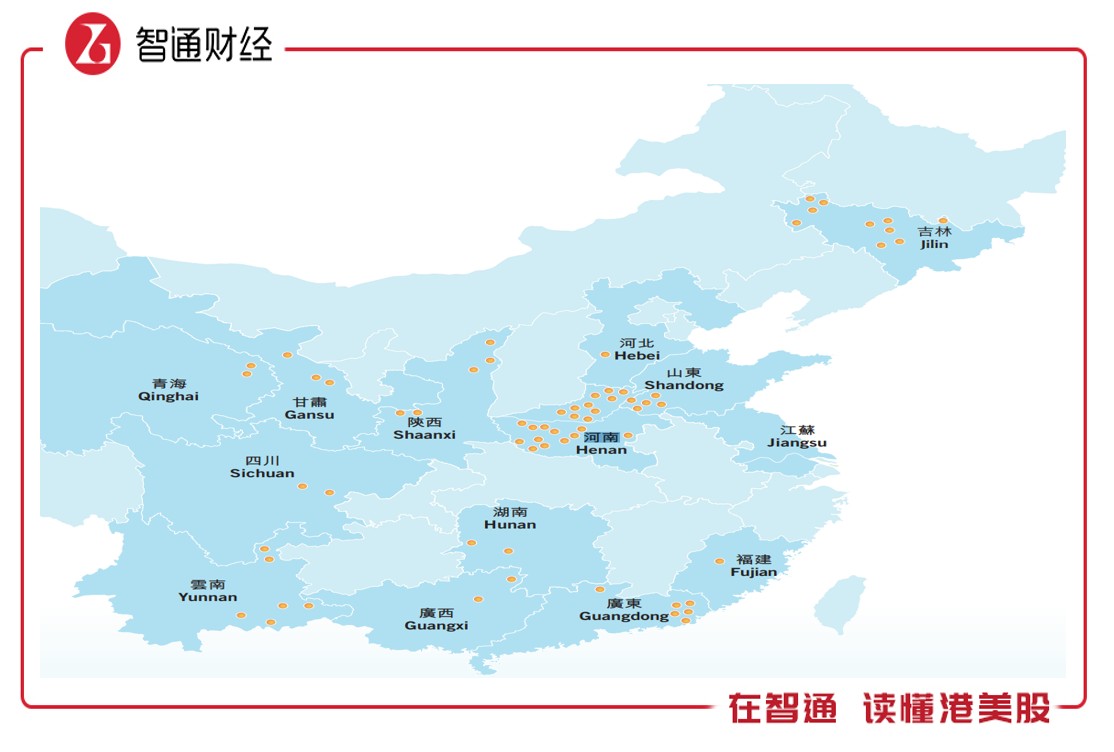

该公司开拓屋顶光伏市场具有非常大优势,其燃气项目已覆盖全国16个省份,销售网络广泛,截止2021年6月,累计管道燃气用户达458.2万户,其中气化乡村住宅用户166.74万户。市场开发能力是开展屋顶光伏业务的前置条件,前期气化乡村工作的开展及后续维护经验,该公司有条件迅速占领市场份额。

合作的伙伴也将提供市场赋能,如国电投和中电建都是行业龙头,其中国电投业务布局涉及电力、热力、煤炭、电站服务等领域,宣布到2023年将实现国家电投在国内的“碳达峰”,这对天伦燃气来说产生了巨大合作需求。而中节能,在可再生能源、工业余热、分布式能源等方面市场覆盖全国近20个省份,业务及市场互补性强。

该公司于屋顶光伏发展模式目前仍处于摸索阶段,但已有合作案例,对照行业,预计前期通过自建等模式积累屋顶光伏项目建设经验,获取必要工程安装资历,后期目标以轻资产发展模式,提供EPC(工程采购施工)及运营管理服务,成为河南省最有竞争力的屋顶分布式光伏企业之一。

在清洁供暖方面,基于政府规划及用户需求的挖掘,天伦燃气将采取天然气+可再生能源作为符合热源供给需求的清洁供暖方式,目前已经选择多个试点落实示范性项目,和中节能合作,共同探讨城市级与居民小区级的分布式供暖业务,推动清洁能源与新能源的综合利用。此外,该公司将依托加气站,探索组合性低碳交通能源服务方案。

天伦燃气各项业务市场均具有协同性,工程安装业务带动燃气销售市场更广泛的覆盖,而用户数量增加也为屋顶光伏及清洁供暖业务带来发展保障。根据该公司未来三年规划,提到未来三年公司的整体零售气量复合增长率不低于25%,假设单位用户用气量不变,这也意味着工程安装业务也将得到同步增长,加上创新业务的开拓,驱动高成长及盈利的预期。

非理性下跌,价值投资者迎低吸机会

天伦燃气强劲的业绩表现获得市场认可,自2021年下半年以来,已有包括中金公司、中泰国际、交银国际、招银国际、华泰证券等在内的多家券商发布了天伦燃气的相关研报,给与其“跑赢行业”或“买入”评级,目标价在9.35港元至10.2港元之间,目前价格相比目标价涨幅空间41.7%和54.5%。

近几年,国内ESG投资火热,特别是2021年,碳中和政策带动ESG公募基金产品数量及规模迎来了爆发式增长。除了业绩外,ESG也成为投资机构评价企业价值的核心标准,而该公司近期获得国际主流ESG评级公司Sustainalytics认可,覆盖到公用事业中,与同行新奥能源、华润燃气及港华燃气等处于同一分数组别。

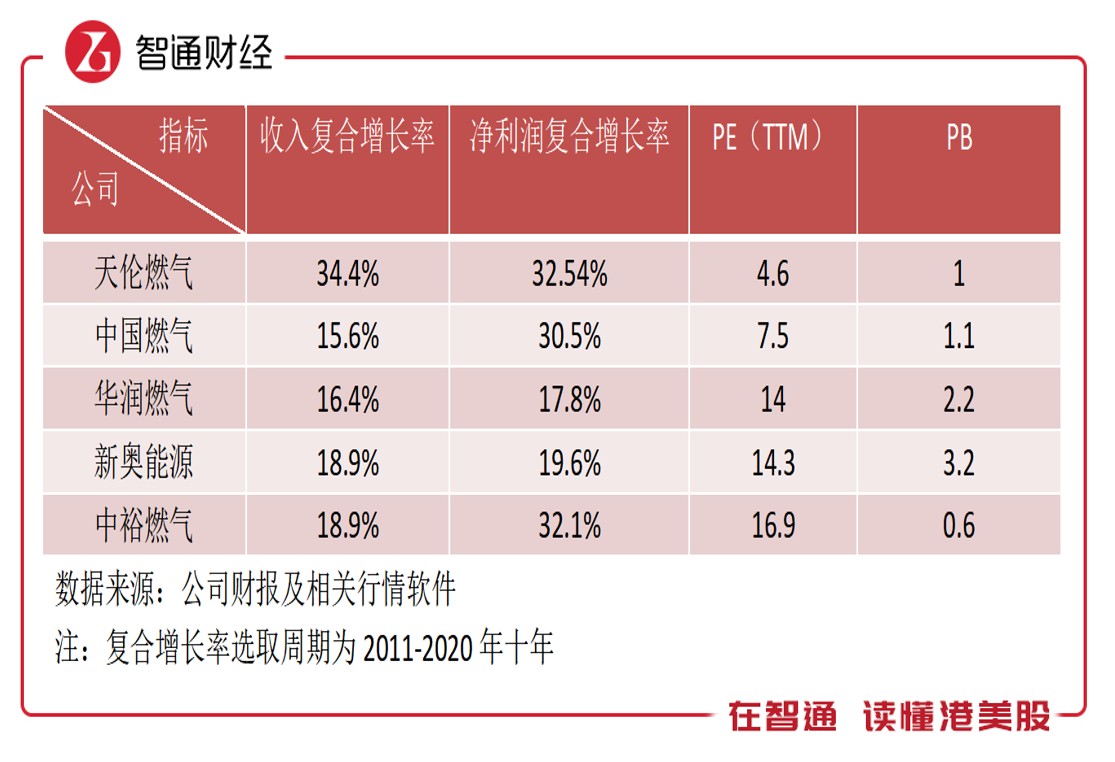

从同行业的业绩及估值对比看,天伦燃气拥有较高的升值潜力,参照具代表性的五家燃气公司,该公司近十年收入及净利润复合增速均领先,而估值在同行中处于低位,以PE(TTM)看,参照同体量的中裕燃气,天伦燃气估值提升空间达2.67倍。

此次配售募资重点发展屋顶光伏业务,在政策上受到各地区的扶持及推广,在市场上,屋顶光伏渗透率低,特别是农村市场,空间非常大,有券商预计将产生万亿级别的市场规模,在参与者上,已进入者中,天伦燃气拥有庞大的用户基础,具有非常大的市场优势。未来几年,屋顶光伏预计将成为公司的业绩亮点。

而近期受乌俄关系以及做空机构影响,股价大幅度回撤,但无论从过去业绩还是未来发展前景上,天伦燃气估值都是被低估的。各大投行也给出评价,如花旗表示公司的股价暴跌被夸大,有望能够解决股价回落引发的市场担忧,看好公司发展前景并给于目标价10港元,较现价高出51.5%。

综合看来,天伦燃气非理性下跌,为价值投资者带来低吸的机会,该公司制定了未来三年发展规划,业绩增长确定性高,值博率高,在燃气及工程安装业务经营网络不断扩张下,创新业务的开拓值得期待。

扫码下载智通APP

扫码下载智通APP