新股前瞻|中国石墨二次递表:石墨需求增长拐点下,能乘势而起吗?

日前,在新能源汽车“大势所驱”,石墨需求迎来增长拐点的背景下,中国石墨集团向港交所递交了上市招股书。

据智通财经APP了解,这并不是中国石墨集团第一次递表。2021年6月1日,该公司首次向港交所递交上市申请,但最终以招股书“失效”告终。但真正的勇士向来存有再次挑战的勇气,于是在2022年2月28日,中国石墨集团又又双叒叕递表了。

据悉,该公司是国内一家销售鳞片石墨精矿及球形石墨的公司,主要从事将未加工石墨加工制成鳞片石墨精矿及球形石墨。最早的历史可追溯至2006年,彼时其以“溢祥石墨”名义展开鳞片石墨精矿选矿及销售的营运,至2012年扩大业务以溢祥新能源名义加工及销售球形石墨。

石墨是一种由六方晶体结构的碳原子堆积片组成的矿物,为灰色至黑色、不透明,具有金属光泽。由于可以用于航空和能源领域,特别是在新兴的非碳能源领域有重要的应用,因此其也被视为一种重要的战略矿产。近年来,随着越来越多的新兴技术对石墨的营运加大,如大规模燃料电池、高强度复合材料,全球对石墨的需求也随之攀升。

值此之际,站在石墨需求增长的拐点下,再次赴港上市的中国石墨能乘势而起吗?

行业迎增长拐点,中国石墨跻身头部供应商

一分为二地看,中国石墨的主要产品鳞片石墨精矿及球形石墨所处行业均显现出了明显的增长拐点。

一是鳞片石墨精矿行业,近年来,随着中国经济快速发展及下游需求增加,特别是锂离子电池在汽车及消费电子产品中的使用迎来快速增长,进一步促进了作为锂离子电池主要材料的鳞片石墨精矿的需求稳定式增加。

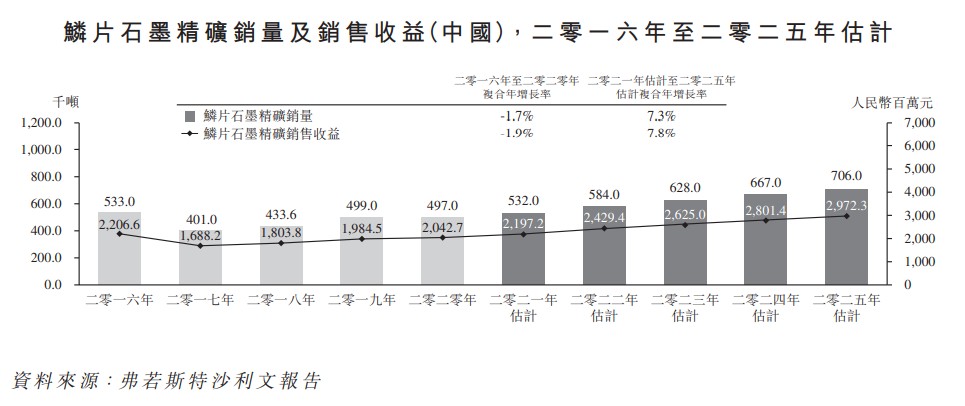

据弗若斯特沙利文报告显示,自2017年以来,中国鳞片石墨精矿的销量及收益均稳步增长。鳞片石墨精矿销量于2020年达到497,000吨,销售收益则于2020年达到2042.7百万元。

或受行业利好政策、石墨制造技术进步和下游行业需求增加等机遇的推动,预计2025年鳞片石墨精矿的销量将增加至706,000吨,2021年至2025年复合年增长率为7.3%,同期鳞片石墨精矿的销售收益将进一步增加至2972.3百万元,2021年至2025年复合年增长率为7.8%。

要知道,2016年至2020年,国内鳞片石墨精矿产量复合年增长率仅是-13.1%,而鳞片石墨精矿需求的稳步增长可谓也极大地改善了该行业产量的增长状况:预计产量将由2021年的438,000吨增至约2025年的558,000吨,复合年增长率约为 6.2%。

(数据来源:中国石墨招股书)

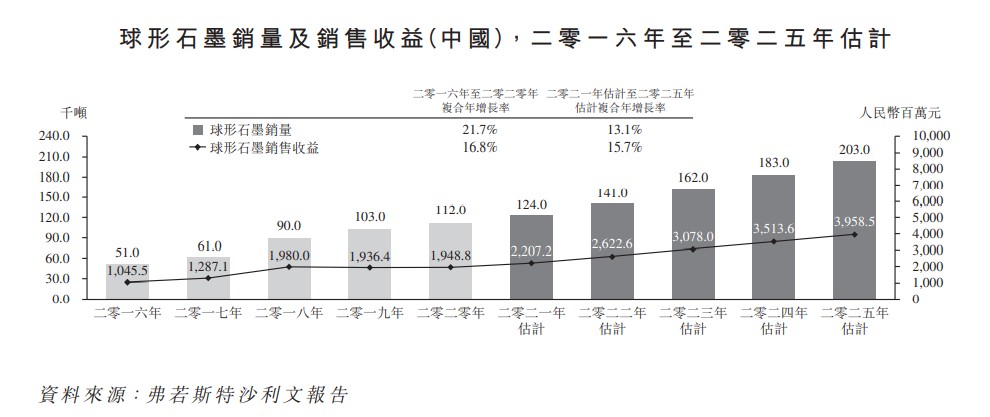

二是球形石墨行业,据悉,球形石墨由鳞片石墨精矿制成,亦是生产锂离子电池的主要原材料之一。众所周知,在碳中和的大背景下,中国电动汽车市场呈现高双位数增长趋势,进而也为球形石墨的市场快速增长铺平道路。

据弗若斯特沙利文报告显示,过去五年,中国球形石墨销量按复合年增长率21.7%高速上升,由2016年的51,000吨大幅增至2020年的估计数量112,000吨。与之相似的是销售收益亦受益于庞大市场需求,由2016年的1,045.5百万元升至2010年的1948.8百万元,同期复合年增长率为16.8%。预计至2025年,中国的球形石墨销量将激增至203,000吨,销售收益增长至3958.5百万元。

除此之外,从2016年至2020年,球形石墨产量也以约18.6%的复合年增长率稳步增长,增至约164,000吨。展望未来,不断增长的下游市场有望于未来五年为球形石墨供应商带来商机。随着潜在技术改进,预计2025年国内球形石墨产量将上升至299,000吨。

(数据来源:中国石墨招股书)

在上述主要产品所处行业呈明显增长态势的发展背景下,中国石墨集团逐步跻身为国内石墨核心材料的供应商。

据招股书数据披露,就销售收益而言,2020年,中国石墨集团在中国鳞片石墨精矿行业销售收入排名第五,市场份额为4.2%;与此同时,在中国球形石墨行业排名第六,市场份额同样约3.5%。

业绩稳步提升,但不乏大客户“依赖症”

从核心财务数据来看,随着所处行业的市场规模不断增长,中国石墨的营收及净利润也呈现出一定的增长之势。

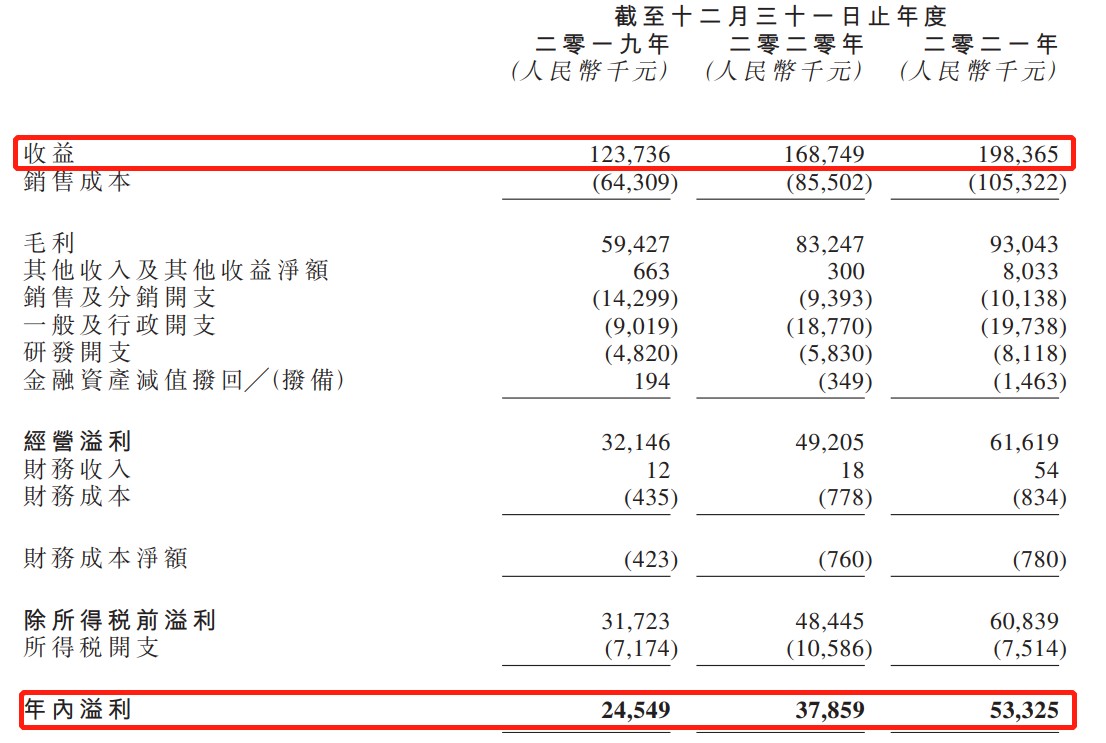

据招股书数据显示,2019年至2021年,该公司实现收入分别为1.24亿元、1.69亿元、1.98亿元,逐年提升;同期实现净利润则分别为2454.9万元、3785.9万元、5332.5万元,亦不断增长。

(数据来源:中国石墨招股书)

拆分收入结构来看,据中国石墨招股书显示,公司业务主要包括销售鳞片石墨精矿及在公司厂房加工的球形石墨。公司选矿及加工厂生产的主要产品目前依赖从北山矿场(位于黑龙江省萝北县)开采及向第三方供应商采购的未加工石墨供应。此外,中国石墨还销售开采业务的副产品——未加工大理石。

于报告期内,该公司销售鳞片石墨精矿所产生的收益分别约为5740万元、8570万元及 9770万元,销售球形石墨及其副产品所产生的收益约为6640万元、7620万元、9850万元。同期公司已出售鳞片石墨精矿量分别达到18,400吨、34,100吨 及37,300吨,球形石墨及其副产品销量分别为约8,300吨、 10,400吨及13,800吨。

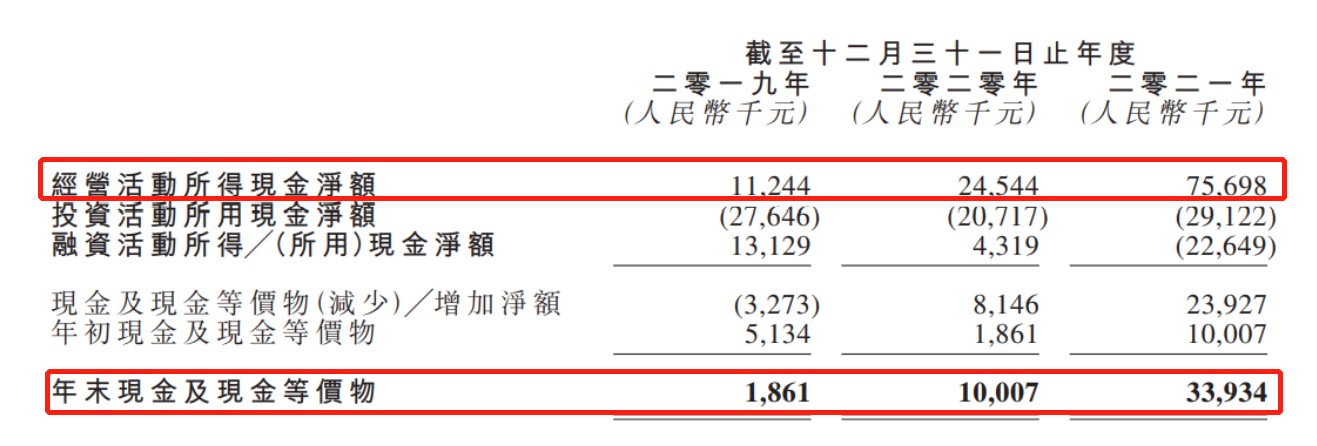

与此同时,随着营收和净利润的逐步扩大,中国石墨的现金流也随之有所攀升:据招股书数据显示,该公司年末现金及现金等价物从2019年的186.1万元增长至2021年的3393.4万元。

(数据来源:中国石墨招股书)

从整体现金流水平来看,虽然现金流总额不断增长,但整体规模仍比较小。而这或许也是其多次闯关港交所“补血”的一大原因。

此外,值得注意的是,随着中国石墨销售规模不断扩大,该公司对少数供应商和客户存在较大依赖的问题也随之浮现。

据招股书显示,公司的主要供应商主要包括原材料供应商、电力等公用设施的供应商,以及提供石墨产品加工、群众外包及爆破服务的第三方服务供应商。2019年至2021年,公司公司五大供应商的采购分别占同年采购总额的约69.2%、63.8%及57.0%,而最大供应商的采购分别占同年采购总额的约36.1%、34.7%及27.5%。

下游方面,2019年至2021年,中国石墨的主要客户主要为工业制造商及耐热材料零售商,五大客户分别占公司总收益的约62.9%、59.0%及55.7%。上述期间,公司向最大客户集团贝特瑞新材料集团股份有限公司及若干附属公司作出的销售分别占公司总收益的约37.9%、37.9%及20.1%。

通常,一家公司对上下游少数供应商和客户存在依赖,会以预付账款和应收账款形式在财报中呈现。这一点亦在中国石墨的财报数据有所显现——2020年,中国石墨的贸易应收款项及应收票据在2020年达到1.61亿元,与当年销售收入相近。同期,按金、预付款项及其他应收款项金额达到456.6万元,亦处于较高水平。

综上种种,可以看出,乘着新能源汽车的“发展东风”,中国石墨集团营收和净利润都显现了一定的增长态势,但综合来看,大客户“依赖症”、较高的应收账款水平等表现也不代表该公司全无成长压力。

扫码下载智通APP

扫码下载智通APP