油价与一切预言脱钩

——这可能是你看到,当前分析油价走势最靠谱的一篇文章。

——周五早间,俄罗斯袭击了位于乌克兰的欧洲最大核电站,全球股市闻讯暴跌,但油价并没有像过去那样暴涨,这就说明问题了。

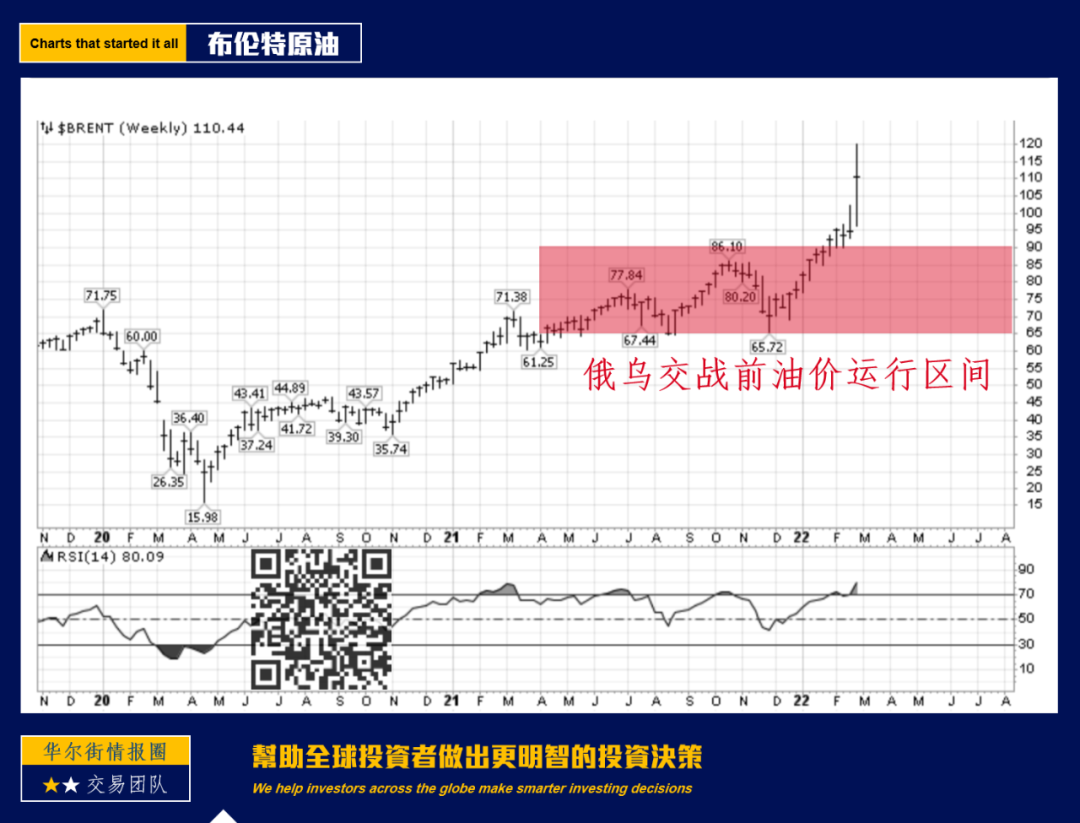

在连续上涨多日后,欧洲天然气跳水,油价暂别10年高位。拐点来了吗?

现在,最难的是预测油价,最重要的也是预

测油价。如果油价飙升趋势持续,一切将会被推翻重塑(全球央行的货币政策不得不重新调整)。

美联储主席鲍威尔在本周第二天的听证会上表示,对于通胀来说,最重要的是油价上涨会持续多久,根据经验油价每上涨 10 美元,通货膨胀率增长约为0.2%。

1)脱靶预言

就在一个月前,布伦特原油价格还在82美元时,花旗便建议客户做空原油期货,并表示如果俄罗斯进攻乌克兰,欧洲不会出现天然气紧缺。本周,花旗以11.5%的巨额亏损认赔出场。

美国银行更是发布的一份名为《200 美元/桶石油的经济学》的报告。

如果西方切断俄罗斯的大部分能源出口,这将对全球市场造成重大冲击。供应每出乎意料的减少100 万桶 / 天,可能导致价格上涨约 20 美元/桶。如果俄罗斯的大部分石油出口被切断,可能出现 500 万桶/天或更大的缺口,抵消了释放战略储备和欧佩克原油增产。这意味着油价可能会从 100 美元/桶翻倍至 200 美元/桶。

200 美元/桶石油的经济学-美国银行

看完今天的文章,你就会知道美国银行错的多么离谱。不要崇拜华尔街大行的分析师,他们也仅仅是会写报告,并没有本事深入交易一线。

目前唯一可以确定的是,这些预测都是错误的,油价已与一切预言脱钩。

2)最糟糕情景

很明显,当前油价上涨源于两方面因素:

第一,战争溢价;

第二,对俄罗斯能源供给预期中断进行计价。

俄罗斯在交战前的原油装载量显示(战前俄罗斯的出口便已经大幅下降):

黑海港口的装载量下降100万桶/天

波罗的海港口装载量下降 100万桶/天

远东港口装载量下降 50万桶/天

根据摩根大通的估计,在俄乌交战后黑海港口的装载量下降可能会下降250万桶/天,这是一个惊人的数字。

日常情况

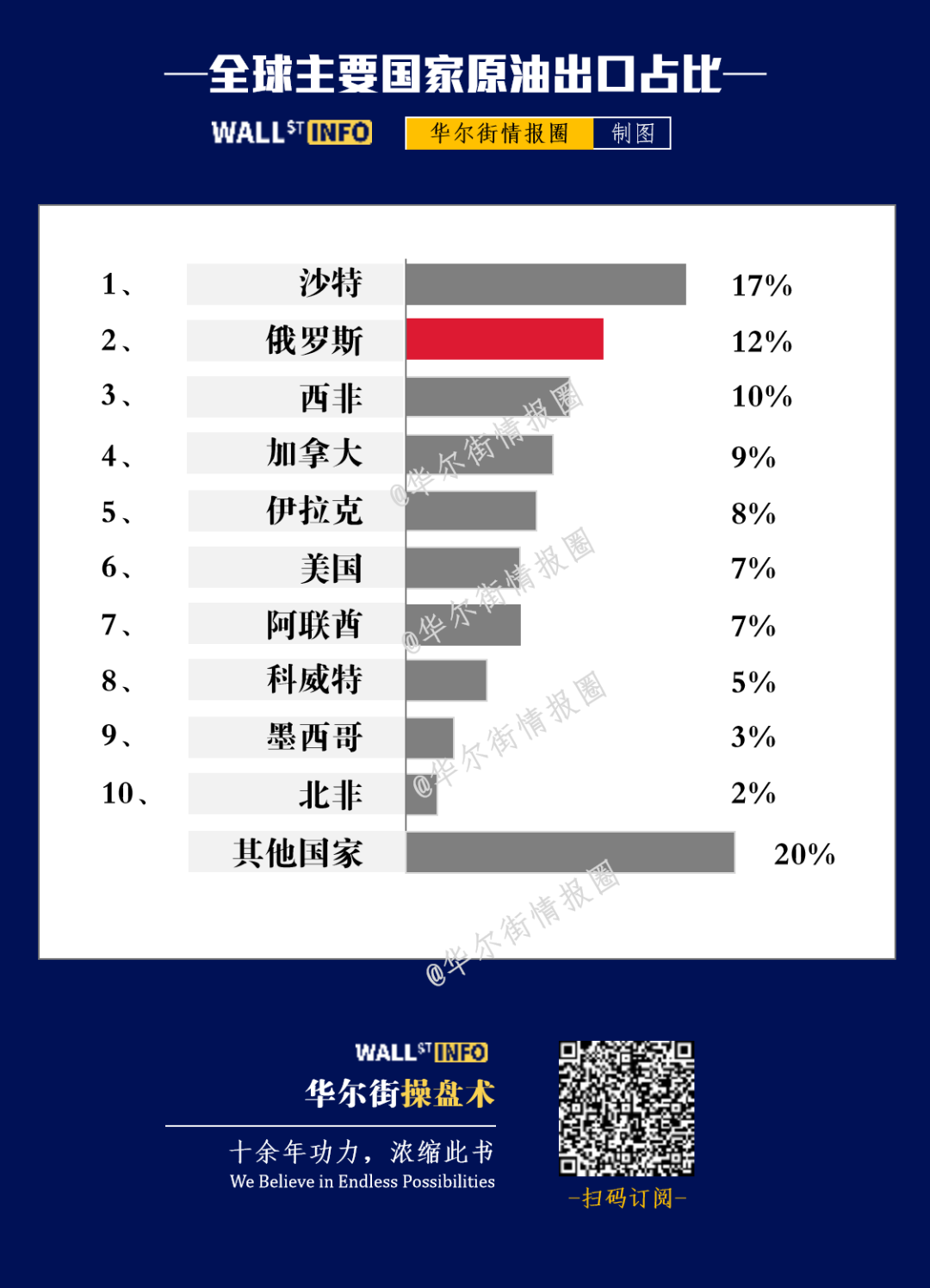

俄罗斯每天出口石油总量大概是1000万桶/天

俄乌紧张局势加剧

迅速下降至650万桶/天,其中欧美进口430万桶/天,亚洲和白俄罗斯进口220万桶/天。

俄乌交战之后

70%的俄罗斯石油已经找不到买家,大型国际能源消费者担心购买俄罗斯石油,自己将会遭受连带制裁。

从上面的这些数字得出的初步结论:

交战前欧美是俄罗斯的大买家,占其出口的66%;

交战后俄罗斯石油市场基本上已经被摒弃在全球石油市场之外。

实物原油市场已经出现了非常戏剧性的一幕(一面糟糕,一面灾难):

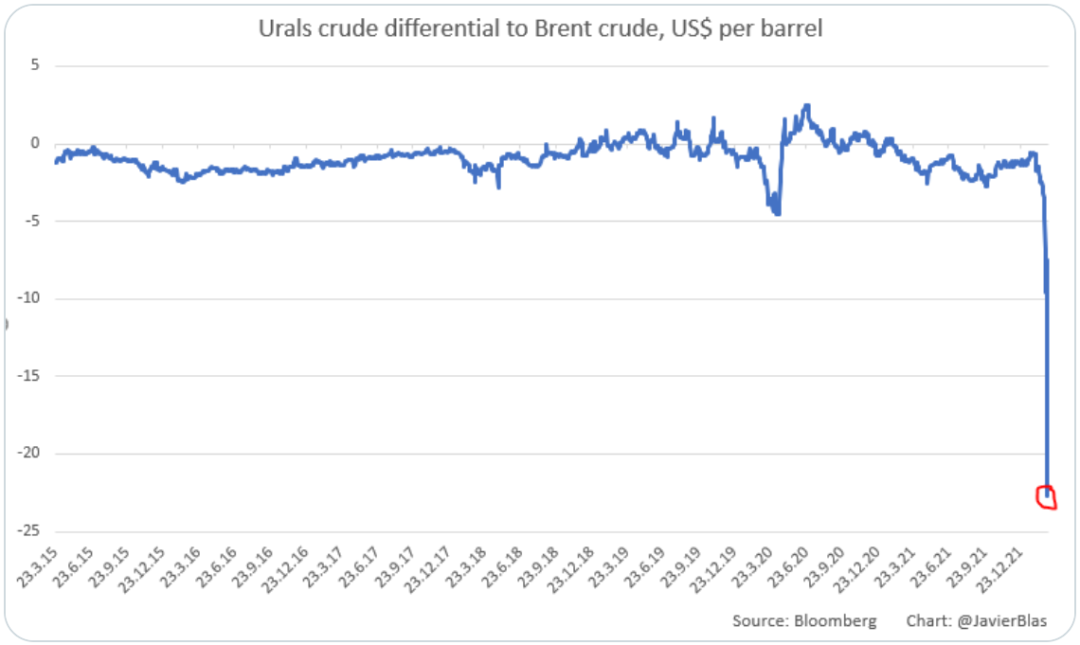

布伦特价格目前已经飙升至110.46美元,俄罗斯以接近2折的价格(22.70美元/桶)出售原油,仍旧无人问津。

俄罗斯石油折价再创新高,却无人问津

即使没有全面的出口禁令,俄罗斯石油和其他资产难以找到买家。

1、油轮公司不愿运输俄罗斯原油,造成了成本飙升;

2、欧美的制裁令货物融资变得更复杂;

3、炼油厂寻找替代石油来源。

目前70%的俄罗斯石油找不到买家。银行,进口商和船运公司对俄罗斯出口的大宗商品避之不及。过去俄罗斯出口原油全球占比约为12%,这一比例对全球市场来说并不突出。而交战后,这一比例可能会迅速降至个位数,从供需角度来讲俄罗斯原油出口的中断,对国际油价影响不大。

所以,第一个结论:至少情况已经很糟糕了,从当前的油价看,市场已经计入了俄罗斯供应中断的风险。即便欧美加大对俄罗斯石油出口限制,对国际油价的影响可能不大。

周四油价下跌,就是因为市场了解了俄罗斯原油供应数据。目前油价的波动不是由市场基本面变化造成的,而是由当前的地缘政治事态发展引起的。

3)未来变量

可以说,在过去两周俄罗斯石油供应是油价的一个变量,但现在俄罗斯几乎已经“变无可变”了。

剩下的只有三个途径(供应阀)再平衡全球石油市场:

第一个供应阀:OPEC+仍在观望,继续保持当前的产量水平符合其利益,短期可能难以指望(不愿意发送任何生产信号,以平息失控的石油市场)。

本周OPEC+部长级会议持续了不到15分钟,是史上最短的一次,并且只字未提乌克兰问题。下一次OPEC+会议定于3月31日举行。

OPEC+联盟本周仅同意在4月小幅增产40万桶/天的计划,会议并未讨论乌克兰危机,也没有理会消费国要求增加原油产量的呼吁。

第二个供应阀:伊朗与美国之间可能会达成协议,从而提供更多的原油供应。

根据摩根大通的计算,伊朗可以在未来两个月内立即增加100万桶/天的供应量(约占全球供应的1%,所涉额度太小),到下半年供应量可能再度增加80万桶/天。但从数字上看,可能无法迅速弥补俄罗斯的缺口。所以,即便伊朗和美国达成协议,也不要指望油价大幅下跌(短期会小幅下跌)。

第三个供应阀:国际能源署释放战略原油储备

资料图片:2020年4月,美国库欣,库欣石油中心储罐鸟瞰。

国际能源署已经同意从其成员国的战略储备中释放 6000 万桶石油,但这仅相当于过去两周俄罗斯减少的供应(微不足道)。此举仅能令油价保持在100美元左右。

所以,从供需层面分析这是一个无解的问题,这根本不应被视为一种能改变游戏规则的方式。

4)最好的思路

今天我提出一个观点——研究油价最好的思路是价格——唯一能阻止价格上涨的,一定是更高的油价。

只有油价涨到令人无法接受的水平才会下跌。

顺着这个思路,有两条主线。

第一条:供应增加

现在最乐见油价上涨的是OPEC国家,但就算是这些国家也有自己的“算盘”,油价不能太高,太高导致经济衰退石油的需求会迅速下降。所以,如果是因为供应短缺造成的油价上涨,涨到一定程度上,OPEC就会增加供应。

另外,油价上涨也会刺激美国页岩油的产量,特别是如果(拜登肯回头)政府宣布能源危机成为国家安全问题。

第二条:需求减少

当前,美联储对全球石油供应的控制为零,但美联储加息会导致经济增速放缓,也会打压需求令油价下跌。

华尔街提出了一个数字——120 美元/桶。如果油价保持在 120 美元/桶数月,将对石油需求造成巨大的破坏。

摩根大通公布了他的预测(还比较靠谱的):

二季度布伦特原油均价为 110 美元/桶;

三季度布伦特原油均价为 100 美元/桶;

四季度布伦特原油均价为 90 美元/桶;

在此期间,可能会出现高达120 美元/桶的油价。

但如果美国和伊朗无法达成协议,那么修正的预测如下(上调5美元):

二季度布伦特原油均价为 115 美元/桶;

三季度布伦特原油均价为 105 美元/桶;

四季度布伦特原油均价为 95 美元/桶。

如果对照美联储的加息路径,也可以分析出大概走势:

美联储将于3月加息,对经济活动造成一定打压,但加息的效应在二季度还难以显现,所以二季度将是油价的一个峰值水平。如果通胀居高不下,那么美联储将启动大幅加息,那么油价将大幅回落。随着美联储加息力度和次数的增加,油价也将会缓慢回落至战前水平。

很快,衰退就来了

本文编选自华尔街情报圈微信公众号,作者:最伟大的交易员,智通财经编辑:杨万林

扫码下载智通APP

扫码下载智通APP