浙江恒威(301222.SZ):锌锰电池厂商没有宁德时代的命

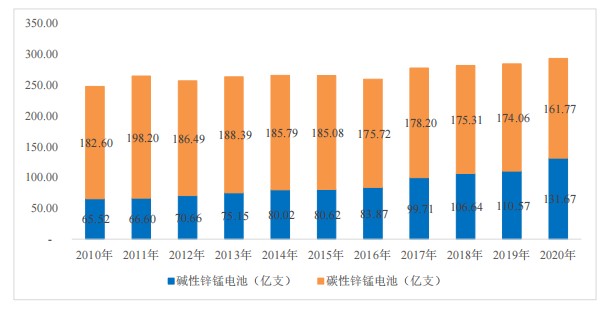

电池制造业在我国既是传统产业,又是新能源产业的重要组成部分。动力电池随着新能源汽车销售市场的火热日渐紧俏。而同样带着电池两字的锌锰电池俗称干电池,则在出海方面,成就一番景象。2020年,我国锌锰电池出口161.77亿只,占电池总出口量的48.01%;碱锰电池出口131.67亿只,占电池总出口量的39.08%。其他类型电池出口占比均在10%以下。因此,锌锰电池生产厂商,无论是已经身处资本市场的野马电池,还是即将登陆创业板的浙江恒威,都存在对海外市场过度依赖的通病。

出口销售收入占总营收比例超九成

招股书显示,浙江恒威专业从事高性能环保锌锰电池的研发、生产及销售,主要产品包括LR03、LR6、LR14、LR20、6LR61系列碱性电池及R03、R6、R14、R20、6F22系列碳性电池。公司产品广泛应用于小型家用电器、新型消费类电器、无线安防设备、智能家居用品、户外电子设备、无线通讯设备、医疗电子仪器、电动玩具、数码产品、移动照明等民用、工业领域。

近年来我国锌锰电池出口市场总体上保持稳定。2018年至2020年度,我国锌锰电池出口数量分别为281.95亿支、284.63亿支以及293.44亿支。行业需求稳定,浙江恒威的盈利能力稳步提高。2018年至2021年上半年,公司营业收入分别为3.16亿元、3.22亿元、4.86亿元及2.41亿元;报告期各期,公司扣除非经常性损益后归属于母公司所有者的净利润分别为5736.23万元、5877.50万元、9015.09万元及4005.55万元。

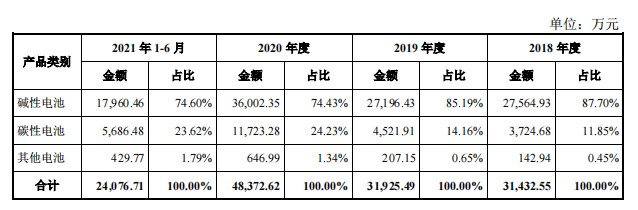

按产品类别看,公司主营业务收入主要分为碱性电池和碳性电池,其中碱性电池是主营业务收入的主要来源,报告期内,公司碱性电池销售收入分别为2.76亿元、2.72亿元、3.60亿元和1.80亿元,占当期主营业务收入的比例分别为87.70%、85.19%、74.43%及74.60%,公司碱性电池的销售收入占主营业务收入的比例较高。从销售金额来看,报告期内,公司碱性电池的销售收入基本保持稳定。同一时期,公司碳性电池销售收入分别为3724.68万元、4521.91万元、1.17亿元及5686.48万元,占当期主营业务收入的比例分别为11.85%、14.16%、24.23%及23.62%。随着公司碳性电池销售规模的扩大,碳性电池的销售占比总体呈上升趋势。

在智通财经APP看来,浙江恒威对海外市场的过度依赖,是其目前的掣肘之一。招股书显示,公司产品主要以出口为主,报告期各期,公司出口销售金额分别为2.91亿元、2.91亿元、4.51亿元及2.18亿元,占当期主营业务收入的比重分别达到92.44%、91.04%、93.24%及90.40%。欧洲地区为公司主要销售区域,贡献营收超三成,客户包括 Strand、ICA、Kapa等。北美地区销售收入占比从13%显著增加至29%,原因主要系公司向碳性电池主要客户Dollar Tree销售规模扩大所致。

报告期内,公司对Dollar Tree销售收入分别为464.76万元、1842.43万元、1.06亿元及6048.12万元,占当期主营业务收入比重分别为1.48%、5.77%、22.01%和25.12%,其中碳性电池的销售金额分别为463.86万元、1735.61万元、8184.95万元及4482.83万元,占公司各期碳性电池的销售金额比例分别为12.45%、38.38%、69.82%及78.83%。2020年度及2021年1-6月,Dollar Tree已成为公司第一大客户以及碳性电池主要客户,2021年1-6月,公司对DollarTree的碳性电池收入占发行人当期碳性电池销售收入的78.83%。

疫情当下,海外市场的不确定行进一步加大,而且若公司出口目的国对公司产品采取征收高额进口关税、加征反倾销税等贸易保护措施,则将对公司出口产生不利影响。事实上,美国政府已经对锌锰电池进行多次加税,2018年9月24日,美国政府对包含锌锰电池在内的2000亿美元中国商品加征10%关税;2019 年5月10日,美国政府将加征关税的税率由10%提高到25%。

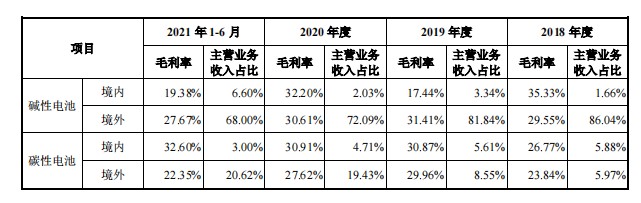

而面对国际知名商业连锁企业,国际知名电子设备厂商等客户的贴牌业务,造成公司毛利率水平并不高。报告期各期,公司拳头产品碱性电池的境外毛利率分别为29.55%、31.41%、30.61%、27.67%;碳性电池的境外毛利率分别为23.84%、29.96%、27.62%、20.62%,低于行业32%以上的平均数值。

行业需求稳定,新增产能或存产能消化风险

虽然都是电池范畴,但此电池非彼电池。干电池与动力电池的差别挺大,前者主要用于小型的电器工具,比如遥控器、手电筒,后者确是新能源汽车、储能等领域。应用领域不同,需求也不同。

我国作为全球最大的锌锰电池生产基地,同时也是全球最大的锌锰电池出口国,海外市场是中国锌锰电池行业最重要的市场。我国锌锰电池出口量远大于进口量,据统计,截至2021年1-7月我国锌锰电池进口量为7.5亿个,同比增长0.66%,出口量为162.61亿个,同比增长3.86%。我国锌锰电池出口数量增幅并不算大。

招股书显示,2020年度,我国锌锰电池出口总量为293.44亿支,其中碳性电池161.77亿支、碱性电池131.67亿支。其中碱性电池的出口数量呈现微小增长态势,而碳性电池出口数量则出现下滑。

浙江恒威碱性电池现有产能为9.43亿支、碳性电池现有产能为6.20亿支;此次募集资金投资项目达产后,碱性电池年产能将提高到12.48亿支,碳性电池的年产能将提高到10.64亿支,均有较大增长。

一方面,碳性电池的出口量呈现下滑,需求不振,而大幅生产可能导致公司碳性电池新增产能存在无法及时、完全消化的风险,进而给公司生产经营带来不利影响。另一方面,由于行业碱性电池需求尚增,所以同行业可比公司的扩产主要在碱性电池方面。报告期内,同行业可比公司碱性电池产能均不同程度的扩张,比如力王股份2020年度拥有16条碱性电池生产线、亚锦科技2021年上半年拥有17条碱性电池装配线,生产规模25.5亿支。另外长虹能源与野马电池拟使用募集资金进一步扩张碱性电池产能。

随着同行业可比公司未来电池产能的扩大,如果未来行业需求增长速度达不到行业产能扩张速度,浙江恒威将面临锌锰电池行业产能过剩,从而导致行业竞争加剧、品价格和毛利率下降的风险。

另外,从出口市场来看,根据中国电池工业协会出具的证明,2019 年度公司碱性电池产量和出口量在全行业分别排名第八和第六。2020 年,公司碱性电池出口数量、出口金额占行业出口比例分别为 4.34%、4.51%;公司碳性电池出口数量、出口金额占行业出口比例分别为 1.88%、2.02%。浙江恒威当前在我国锌锰电池出口市场的占比较低,仍具有较大的市场拓展空间。产能提升将对公司的市场开拓能力提出更高的要求。

总之,干电池与动力电池虽同为电池,成本不同,含金量不同,造成了在资本市场上的估值不同,浙江恒威或许没有宁德时代的命。另外,公司目前的经营模式以低附加值的代加工业务为主,且对海外市场依赖度高导致盈利不确定性增加,更何况公司在业内出口市场占比仍较低,这或许亦是公司着急扩产的原因。对比业务高度相似的野马电池跌跌不休的股价,似乎预示着浙江恒威的资本市场之旅并不好走。

扫码下载智通APP

扫码下载智通APP