中金:开年以来私募量化基金表现如何?

市场概况:近年私募量化基金扩张迅速,在整个私募基金占比持续提升

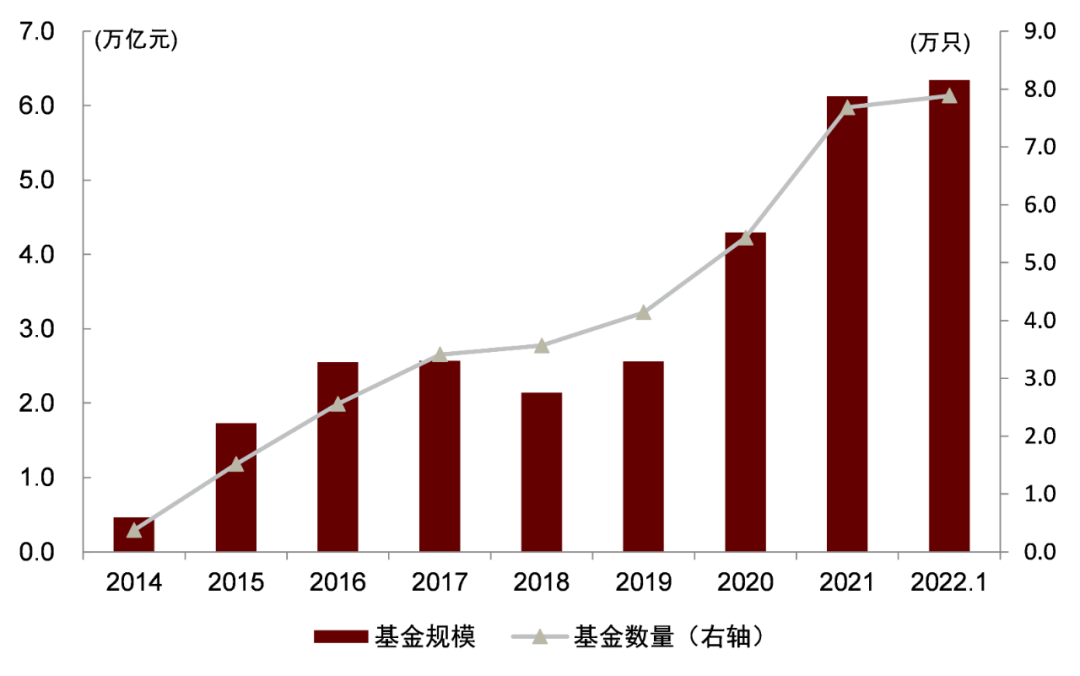

私募基金近年规模迅速扩张。2019年以来,私募基金市场进入了快速的发展阶段。其中,2021年备案基金规模由2019年的1512亿元增长了419%至7852亿元,基金存量规模也由2.6亿元扩张至今年2月的6.3亿元。从百亿私募来看,截至今年2月,国内百亿私募数量达到118家,相较2020年年末增加了56家。

图表: 私募基金备案规模近年快速提升

资料来源:基金业协会,中金公司研究部

图表: 私募基金存量规模近年快速提升

资料来源:基金业协会,中金公司研究部

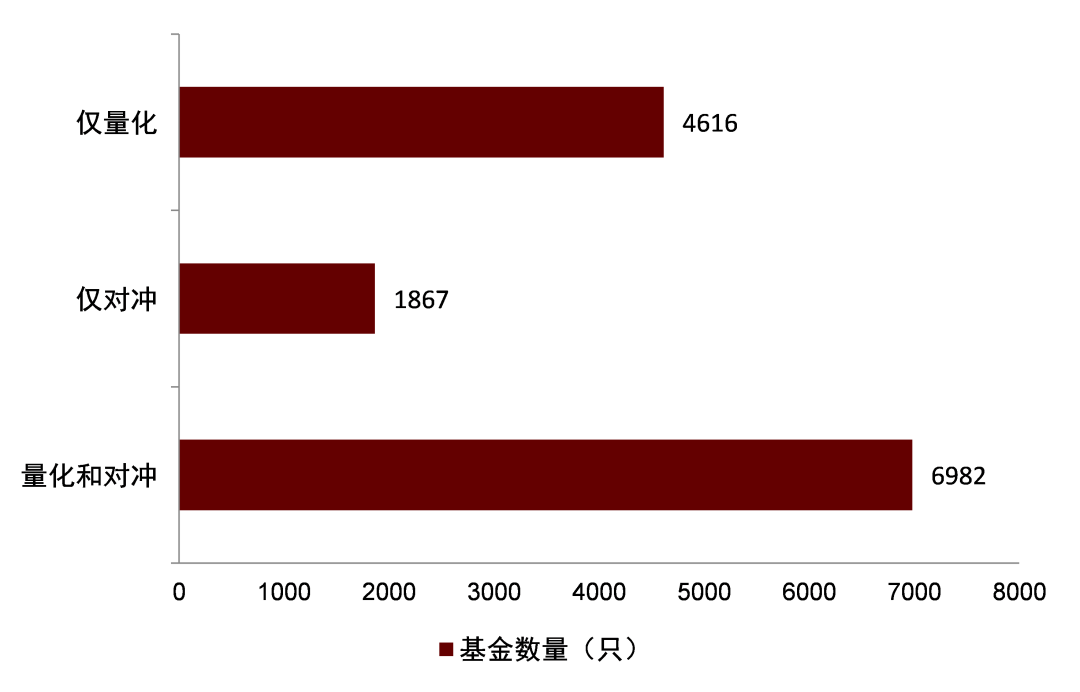

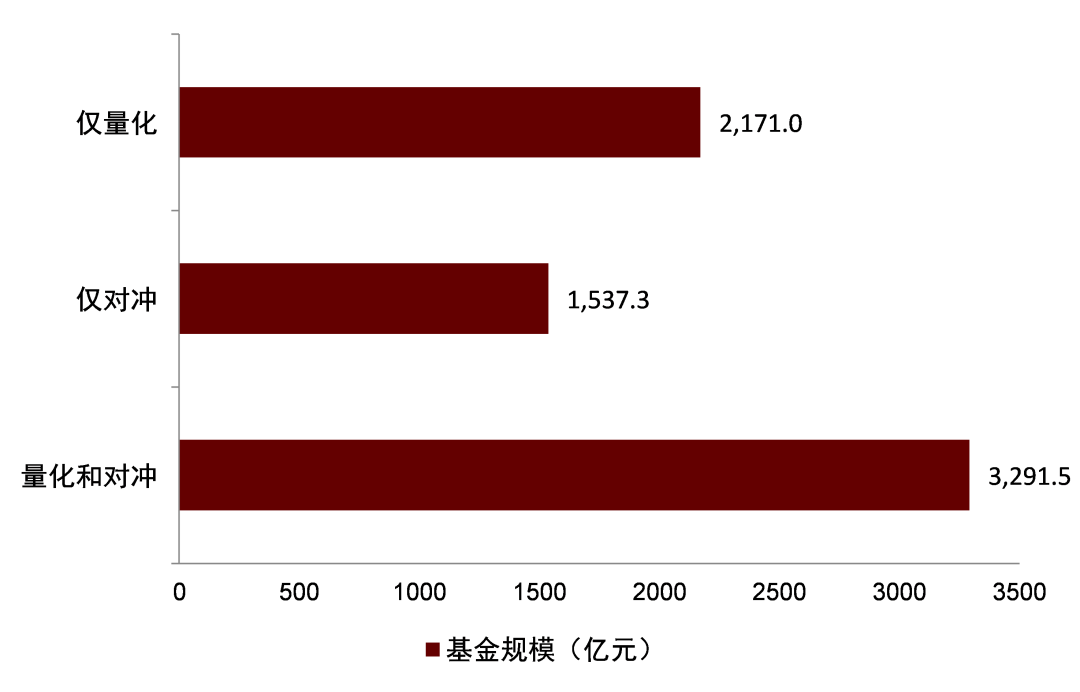

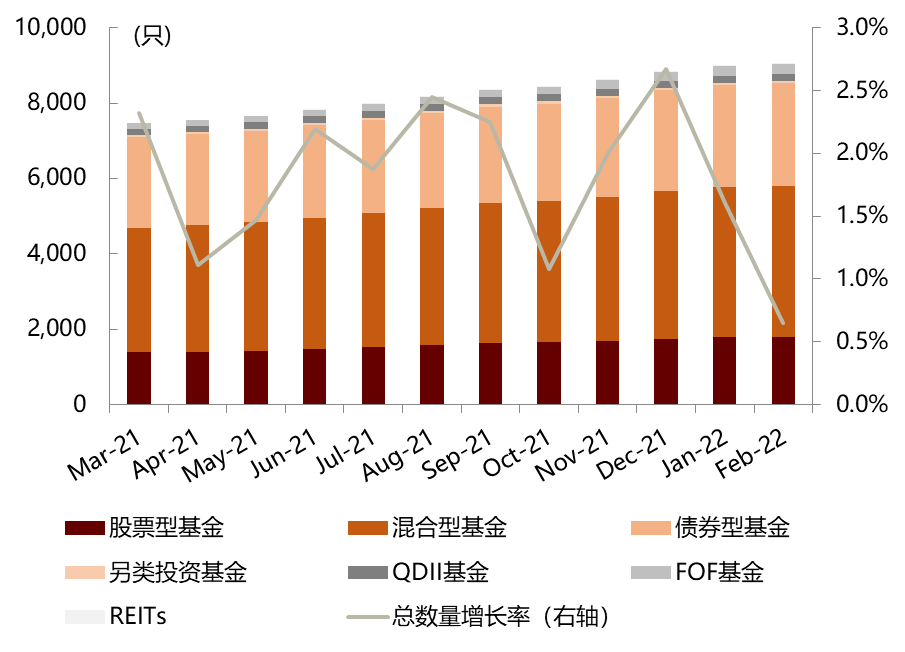

量化私募数量快速扩张,在整个私募基金占比持续提升。在私募基金市场快速增长的同时,量化私募基金这一细分品类也在迅速发展。根据基金业协会数据,截至2020末,量化/对冲基金总规模达6999.9亿元,较2019年增长66.5%,备案规模达318.7亿元,同比增长365%。从百亿私募数量来看,当前量化私募已增加至28家,相比2020年末增加了16家,数量翻倍。

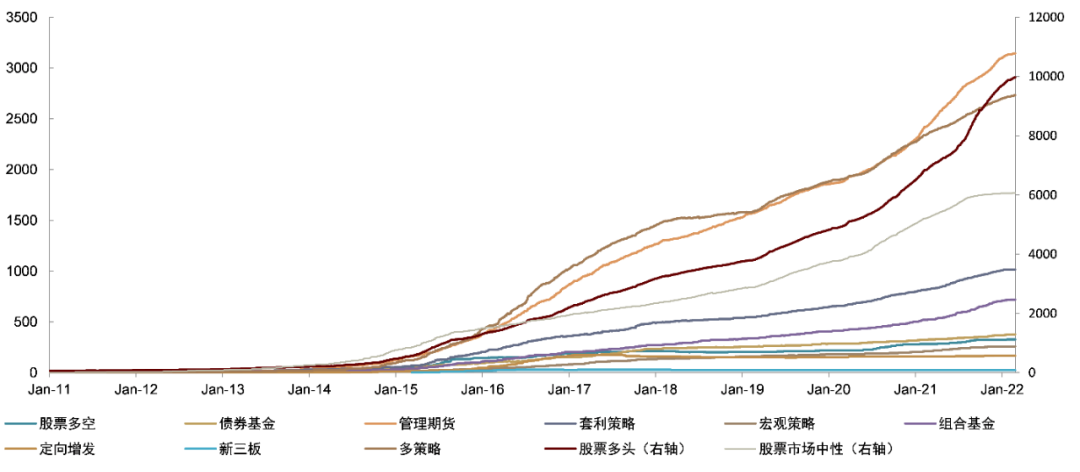

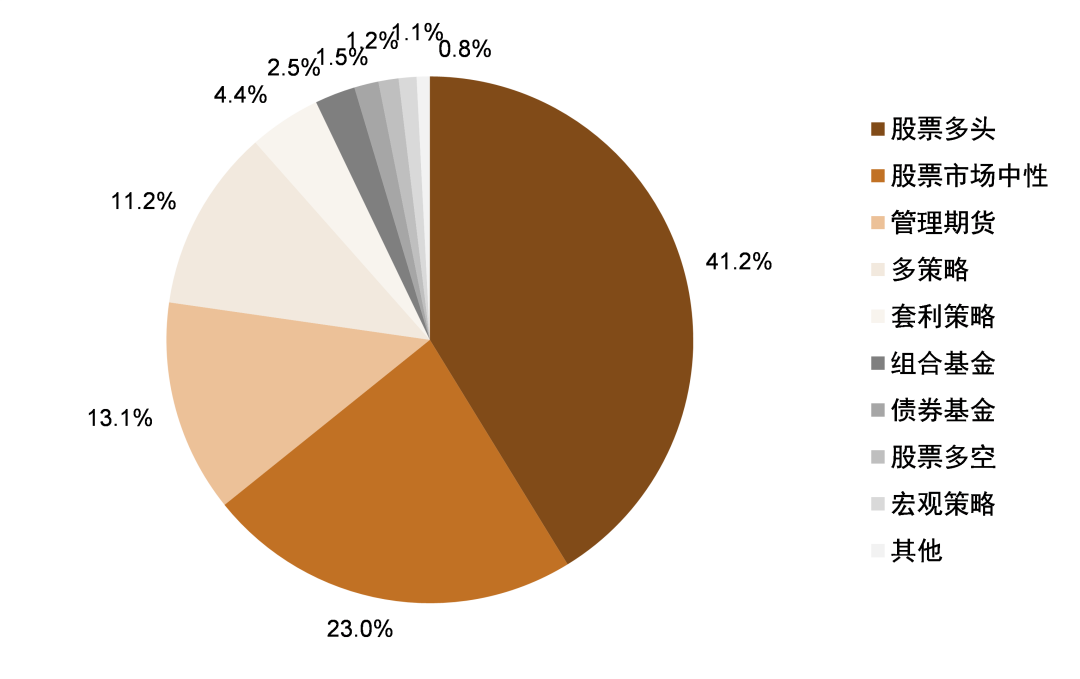

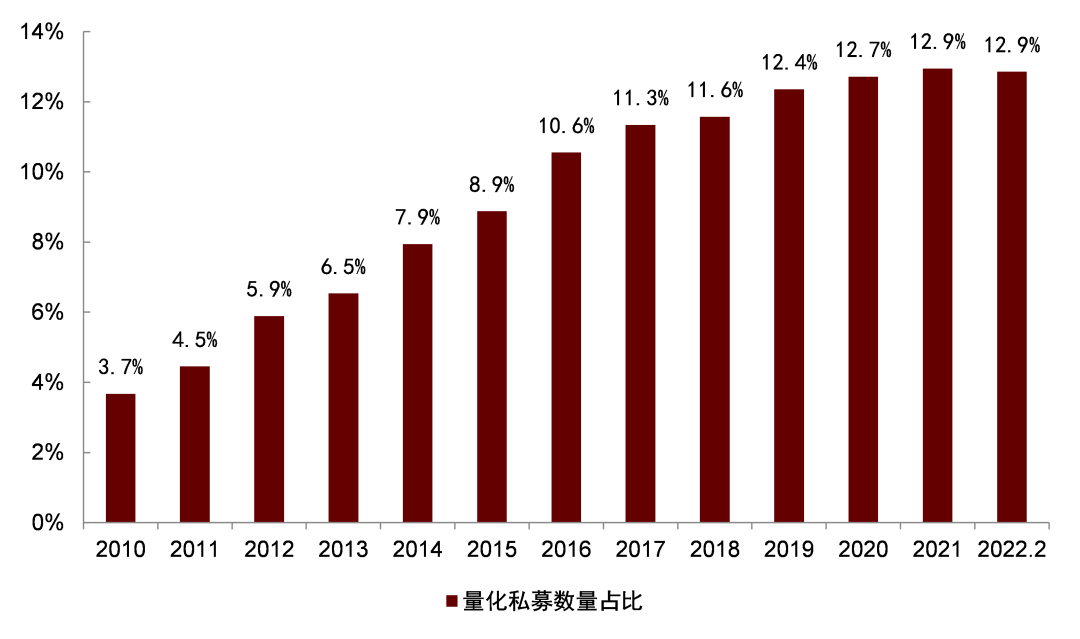

根据朝阳永续数据,截至2022年2月底,私募量化产品数量达2.48万只,相比于2020年末增长35.1%。随着私募量化基金的数量不断增长,其在私募基金整体中的数量占比也在逐年提升,占比已由2010年的3.7%提升至12.9%。分策略来看,当前量化私募产品以股票多头和股票市场中性策略为主,其次为管理期货和多策略产品。

图表: 2020年私募量化和对冲类产品数量

资料来源:基金业协会,中金公司研究部

图表: 2020年私募量化和对冲类产品规模

资料来源:基金业协会,中金公司研究部

图表: 近十年私募量化基金数量快速增长

资料来源:朝阳永续,中金研究部;注:数据区间2011.1.1-2022.2.28

图表: 私募量化基金以股票多头和股票市场中性策略产品为主

资料来源:朝阳永续,中金研究部;注:数据截至2022.2.28

图表: 私募量化占私募基金总数量比例逐年提升

资料来源:朝阳永续,中金研究部;注:数据截至2022.2.28

业绩表现:今年多数私募量化策略收益为负,管理期货策略业绩一枝独秀

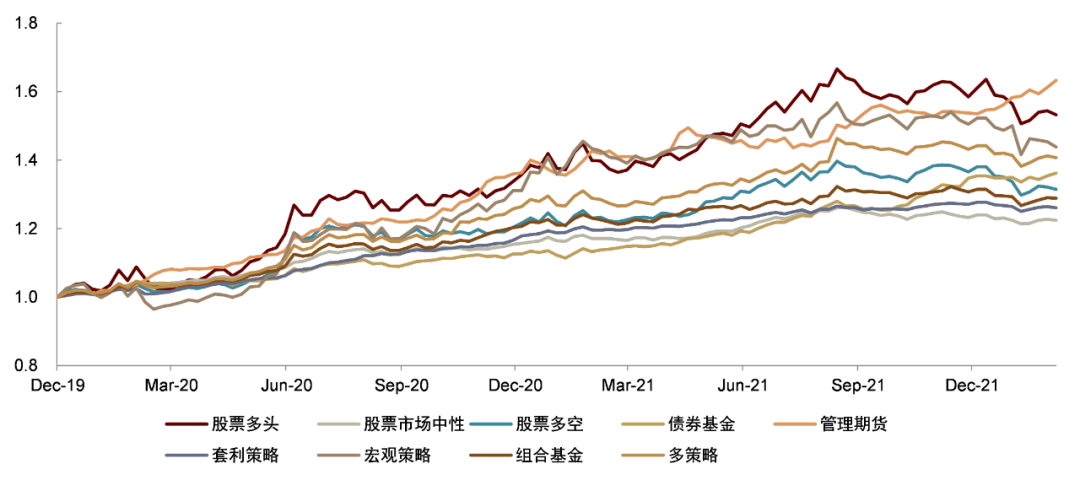

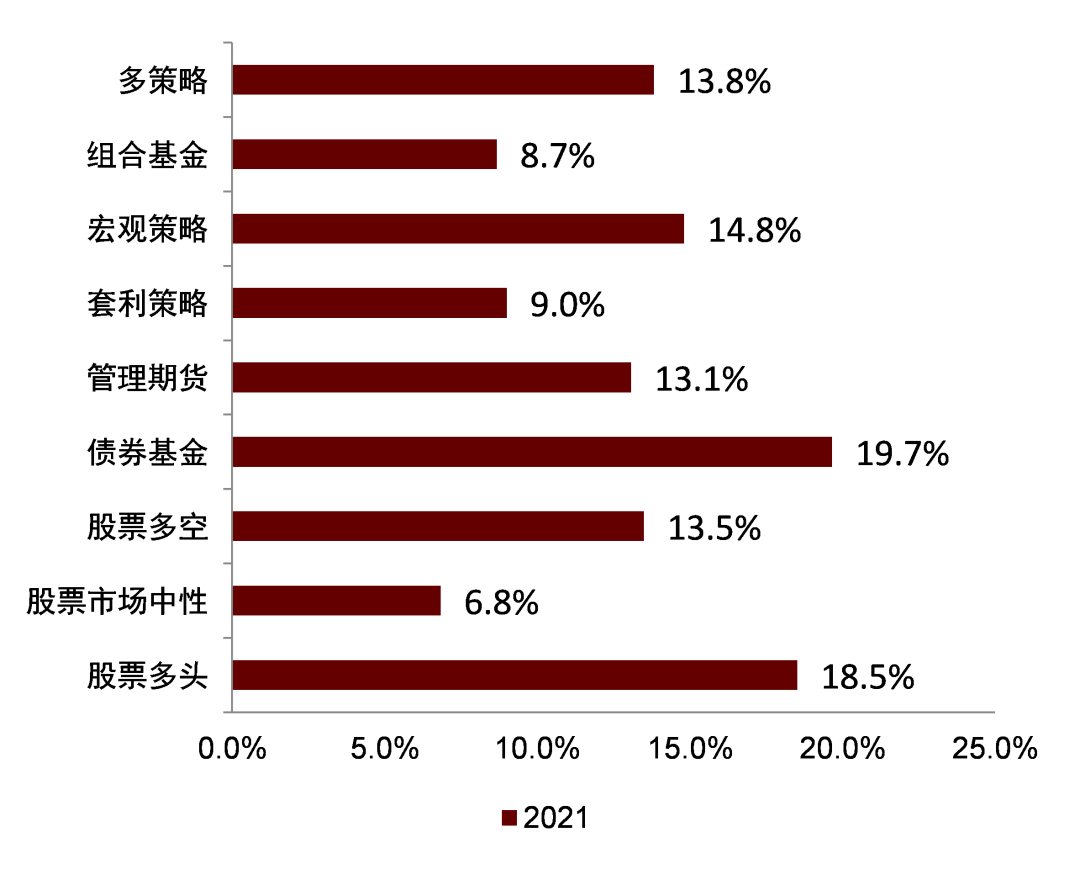

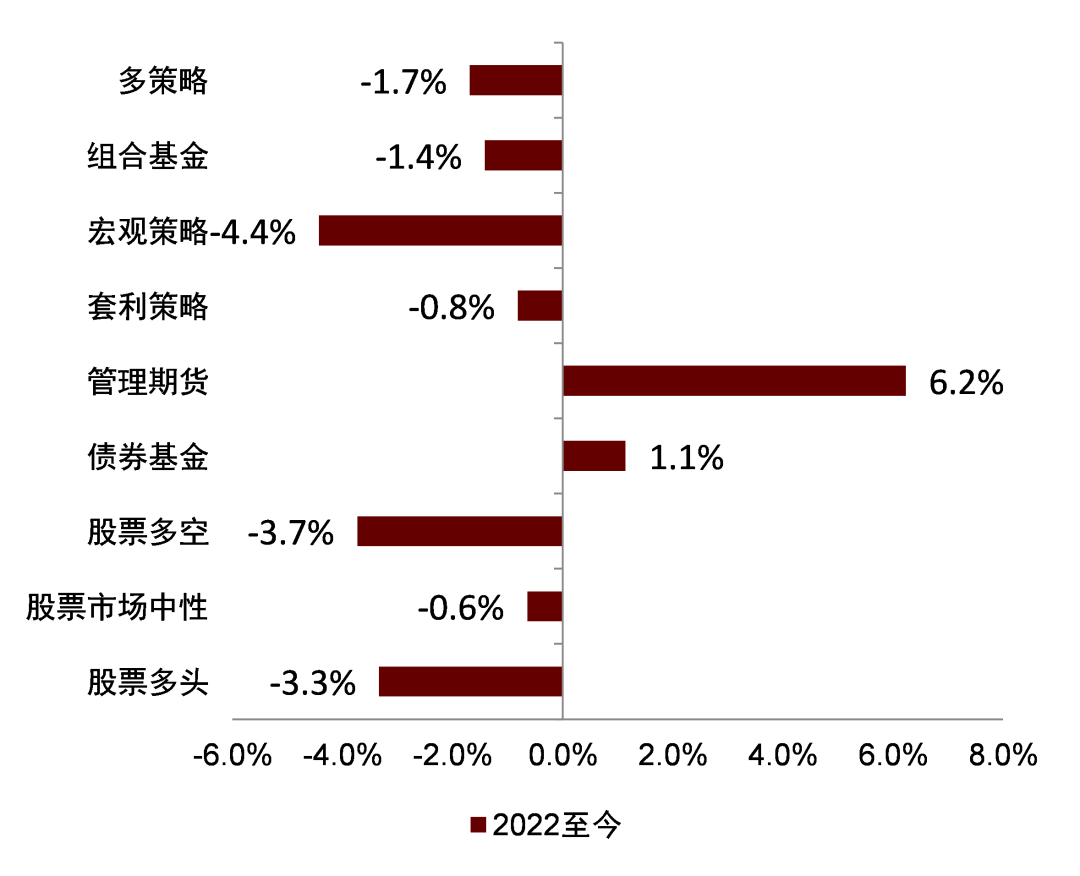

今年多数私募量化策略录得负收益。2021年,私募量化基金各策略均录得正收益,其中受益于可转债的突出表现,债券基金策略整体取得19.7%的收益;其次为股票多头策略,整体取得18.5%的收益。今年以来,多数私募量化策略录得负收益,其中宏观策略、股票多空和股票多头策略整体跌幅大于3%。在所有私募量化策略中,仅管理期货和债券基金策略录得正收益,其中管理期货策略表现突出,策略整体收益达6.2%,债券基金策略小幅上涨。

图表: 各策略量化私募产品业绩表现

资料来源:朝阳永续,中金公司研究部;注:数据截至2022.3.6

图表: 2021年各策略私募量化基金均录得正收益

资料来源:朝阳永续,中金公司研究部

图表: 2022年至今各策略私募量化基金仅管理期货策略表现突出

资料来源:朝阳永续,中金公司研究部;注:数据截至2022.3.6

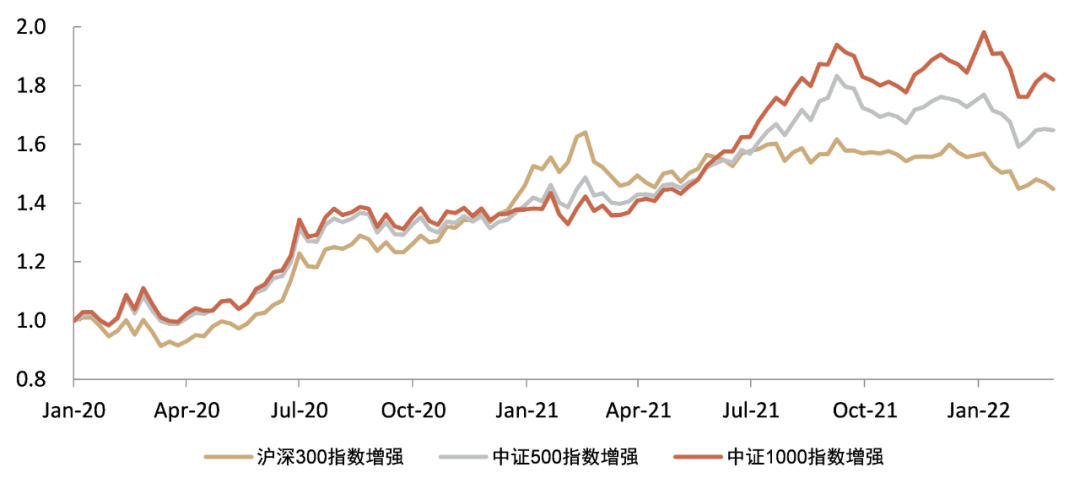

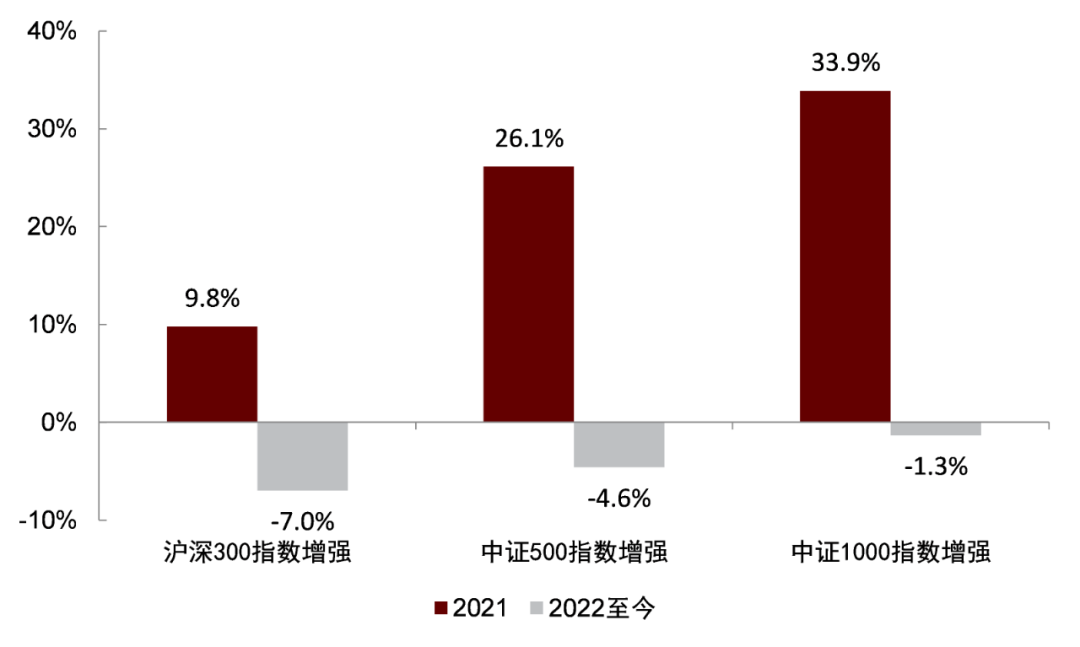

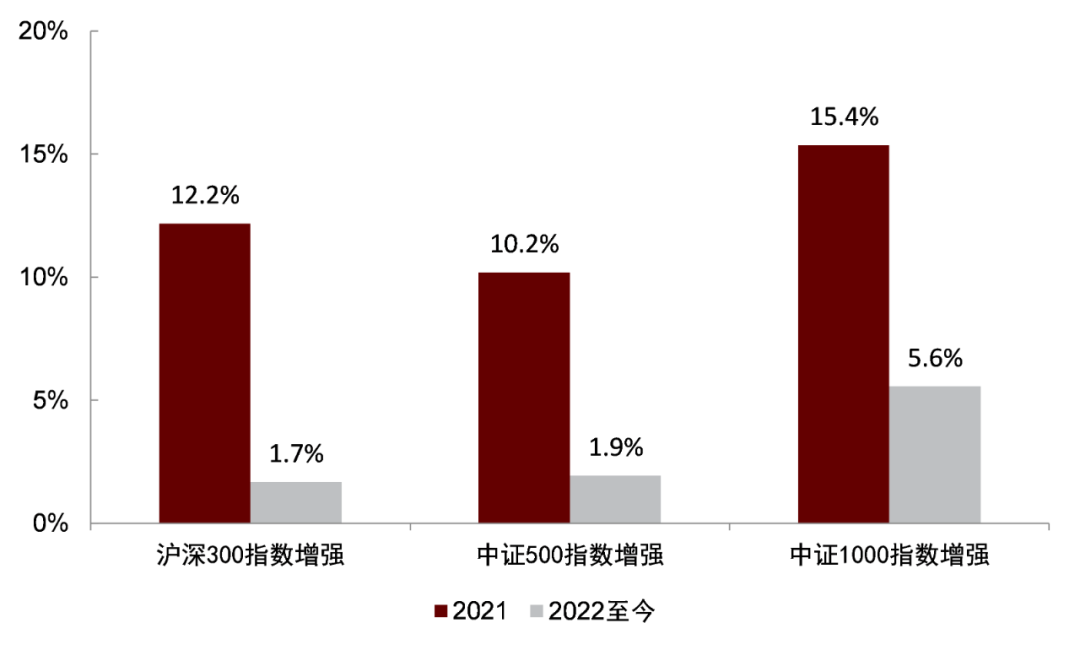

私募基金中主流指数增强策略产品均取得正超额收益。考虑到国内私募管理人主要布局沪深300、中证500和中证1000指数增强策略的产品,我们主要统计这三类指数增强产品的收益情况。2021年,三类指数增强产品中,中证1000指数增强产品的收益率和超额收益最高,分别达33.9%和15.4%。2022年以来,受标的指数表现影响,三类指数增强产品整体收益均为负,但同时三类指数增强产品都取得了正的超额收益,其中中证1000指数增强产品超额收益最为突出,达到5.6%。

图表: 各类私募指数增强产品2020年以来业绩表现

资料来源:朝阳永续,中金公司研究部;注:数据截至2022.3.6

图表: 私募指数增强基金收益率

资料来源:朝阳永续,中金公司研究部;注:数据截至2022.3.6

图表: 私募指数增强基金相对指数超额收益

资料来源:朝阳永续,中金公司研究部;注:数据截至2022.3.6

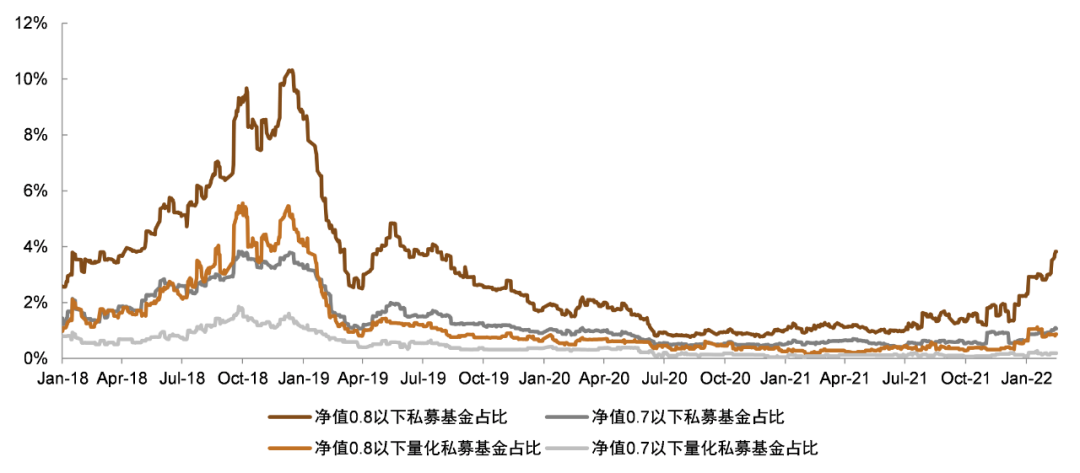

净值表现:触及“预警线”私募量化基金占比提升,但低于私募全市场

为保护投资者权益,私募基金中常常会有“预警线”和“清盘线”的风控设置,即当产品的净值到达预警线时,产品会被动减仓以防止出现更多亏损,当产品净值到达清盘线时,将会被迫清盘,剩余资产将返还给投资者。在一般操作中,往往将两线设置于0.8和0.7附近,具体数值由基金合同确定。

我们通过滚动计算测算近一个月中,20亿元以上规模私募管理人旗下产品披露的最新净值在0.8及0.7以下的占比构建指标,以反映私募基金整体的净值情况。

触及预警线私募量化基金占比提升。2022年开年以来,受市场下行的影响,许多私募基金出现大幅回撤。截至3月11日,从私募全市场净值低于0.8和0.7以下的基金占比分别升至3.82%和1.07%,私募量化基金的两比例也分别升至0.87%和0.19%,均处于2020年以来高点。对比私募基金全市场和私募量化基金,私募量化基金净值处于“预警线”和“清盘线”的比例也往往更低,特别是在市场剧烈波动的行情下,私募量化基金抗风险的能力得以体现。

图表: 今年以来触及预警线和清盘线私募基金的数量占比提升,但量化私募基金该比例大幅低于私募市场整体

资料来源:朝阳永续,中金公司研究部;注:数据截至2022.3.11

资管行业跟踪

公募基金:基金发行遇冷,商品型基金领涨

产品发行

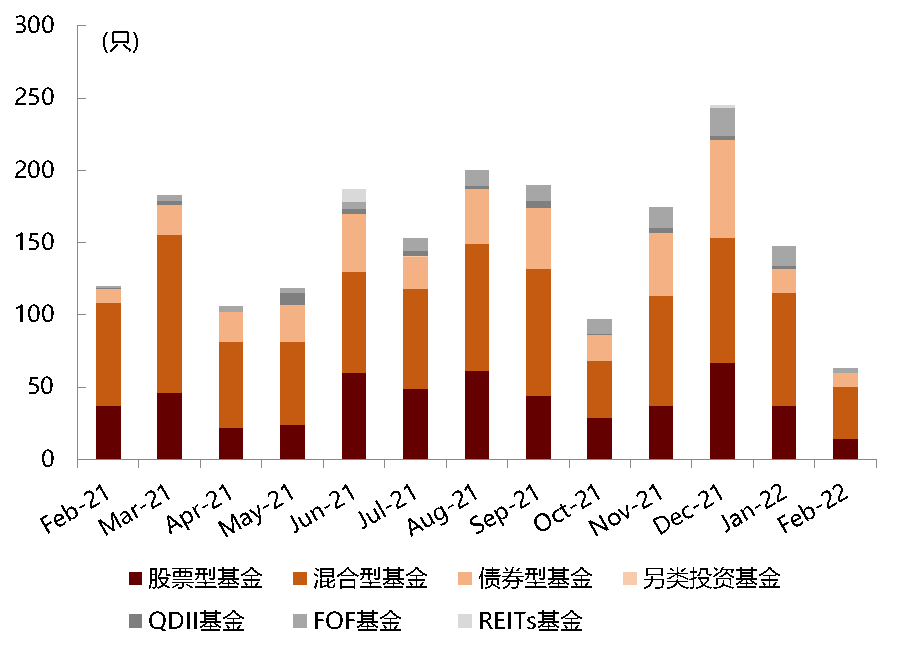

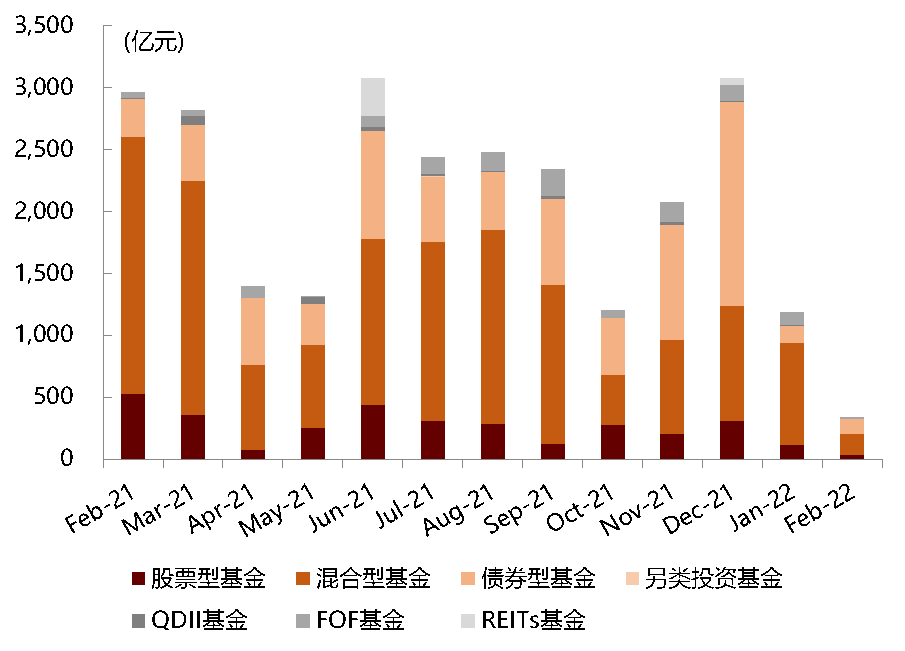

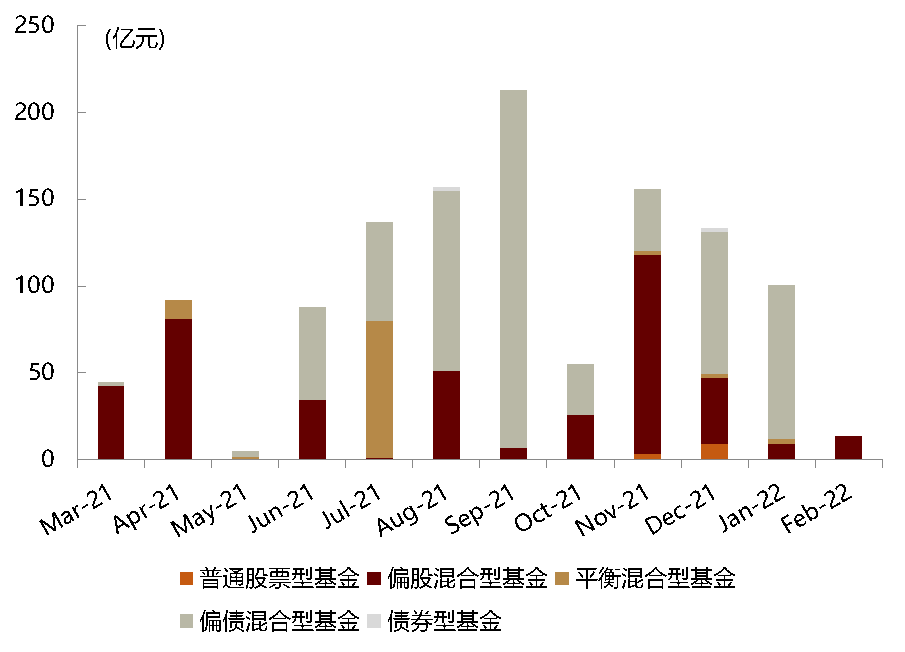

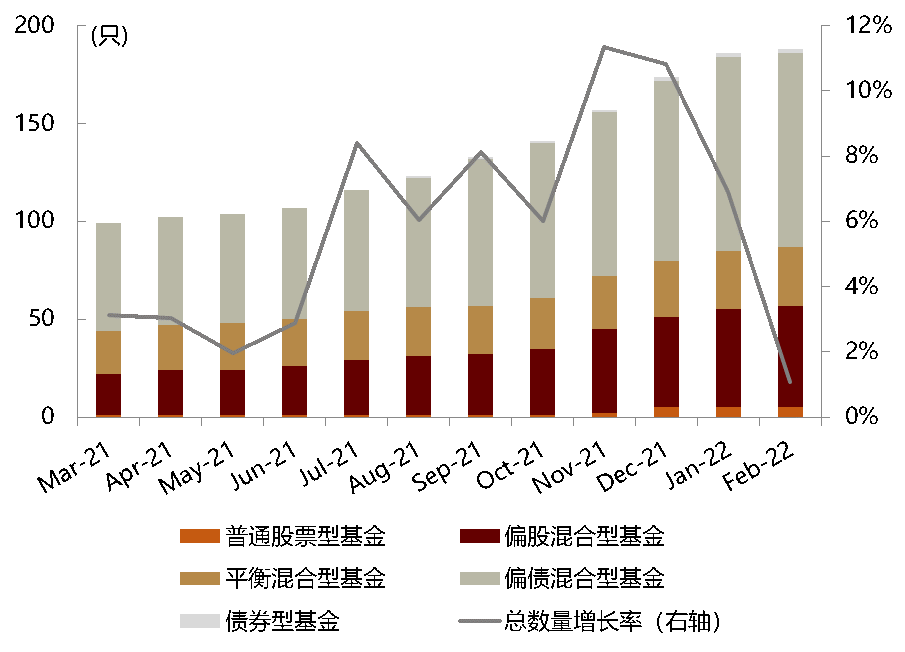

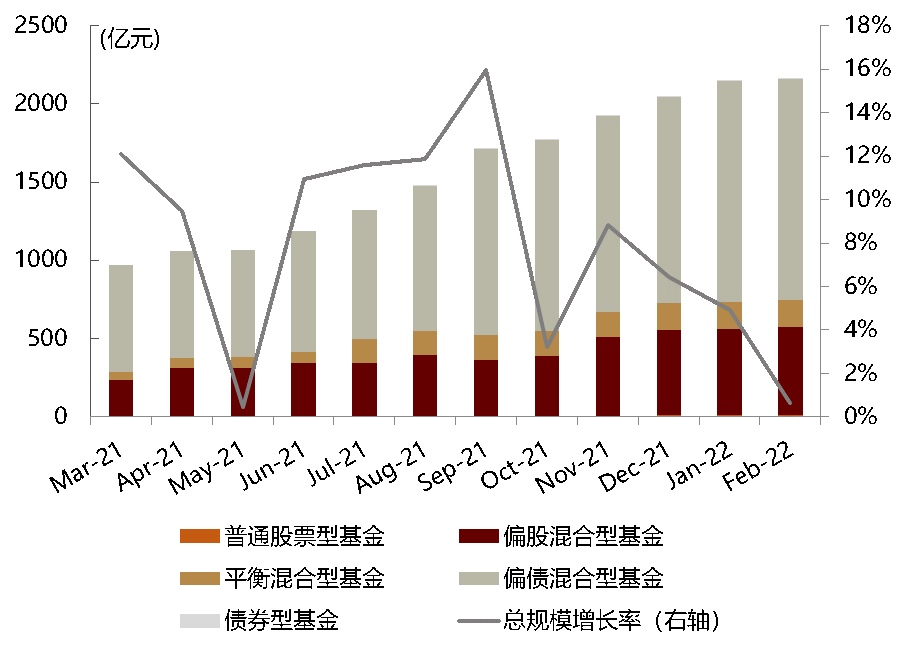

市场总体:各类基金发行遇冷。2月公募基金总体新发行数量为63只,新发行规模为337.7亿元,相比1月大幅下降71.6%,单月发行数量及规模均为近期低点。其中,股票型基金和混合型基金分别相比1月发行规模大幅下降68.4%和79.3%,债券型基金新发行规模下降15.4%。

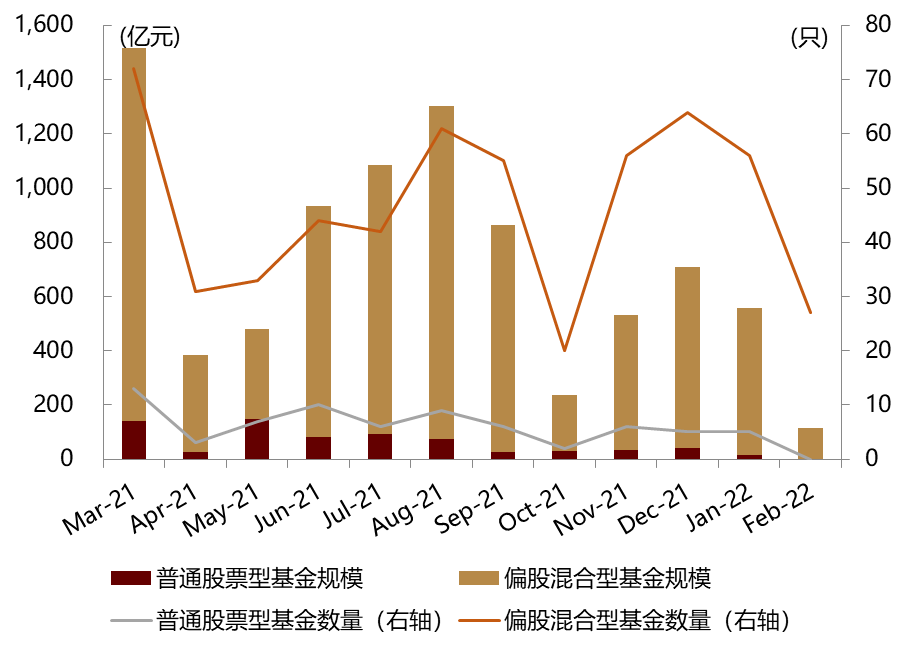

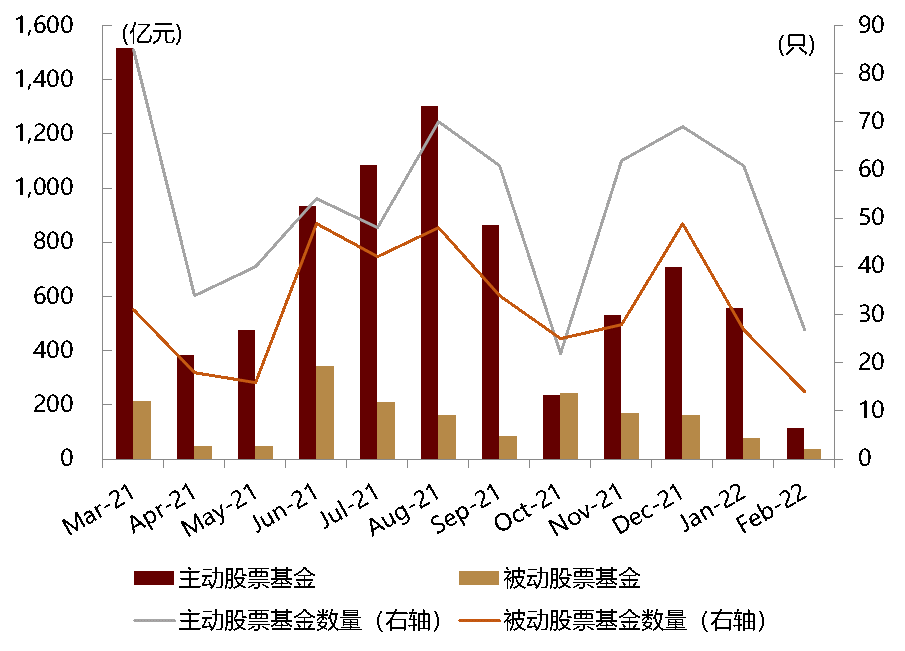

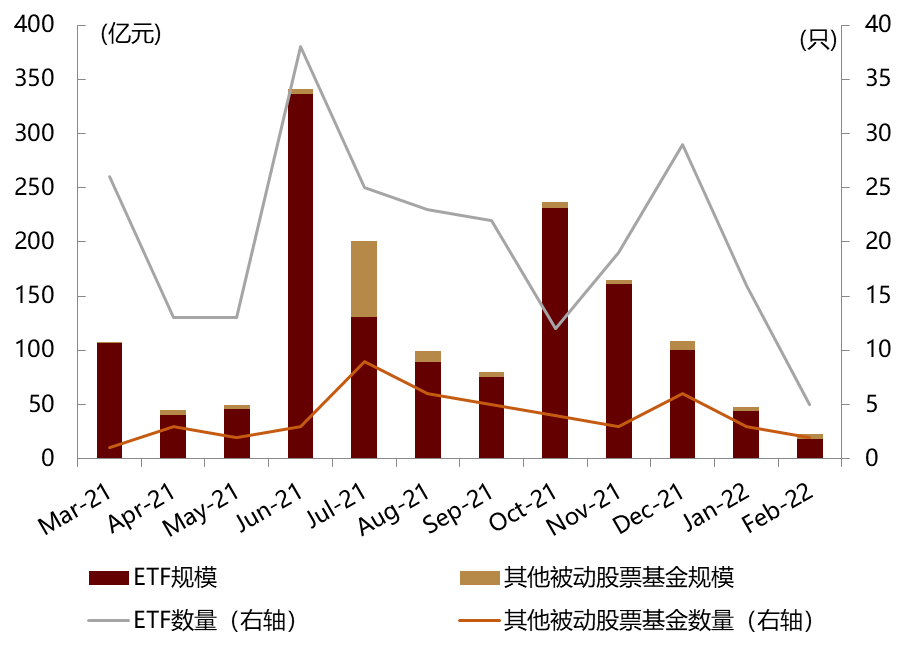

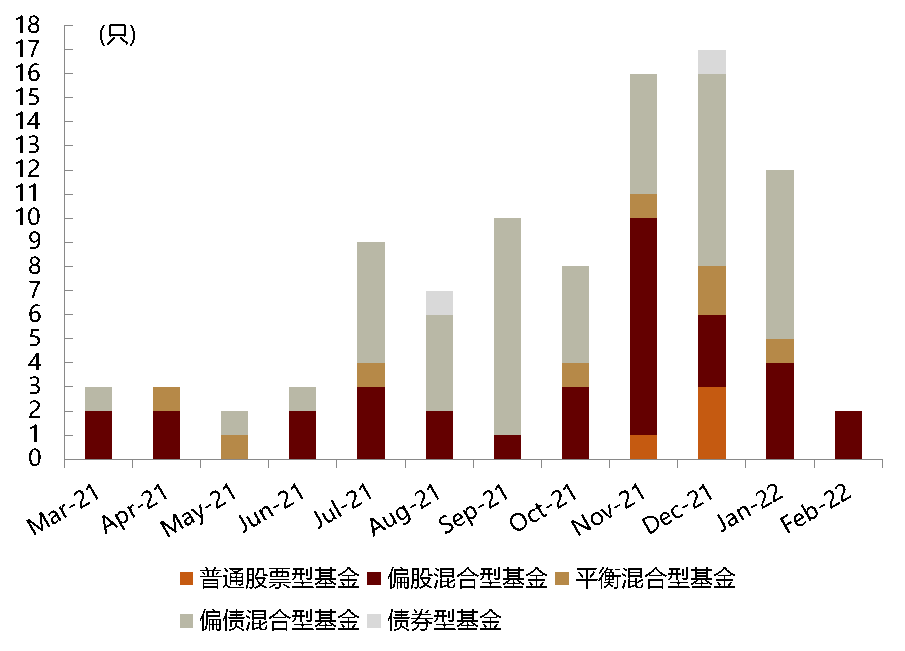

主动股票基金:主动股票型基金发行规模大幅下行。主动股票基金2月新发数量27只,较上月下降55.7%;新发规模为115.4亿元,较上月下降79.3%。就类型而言,新发产品均为偏股混合型基金。

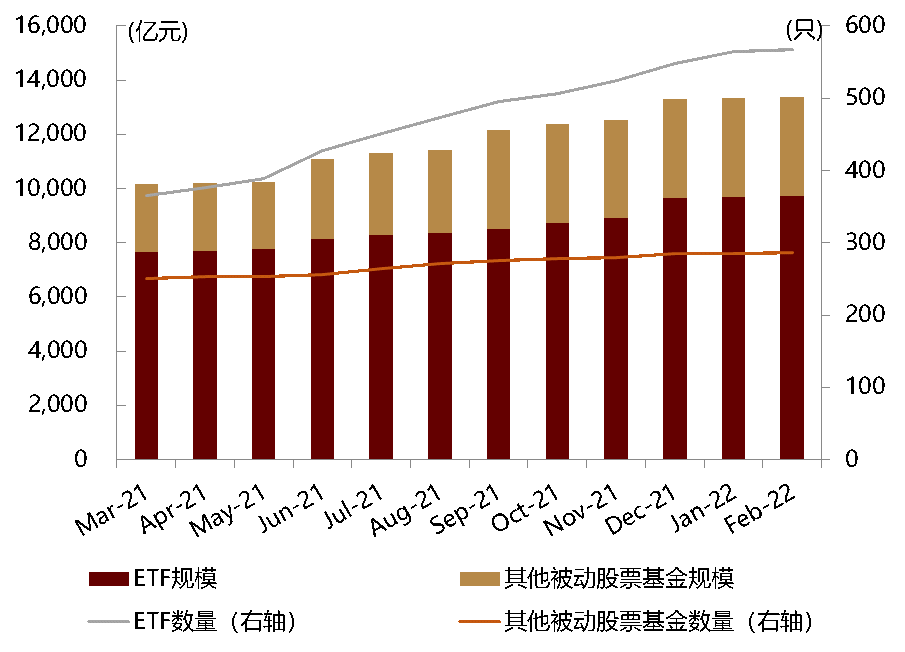

被动股票基金:被动基金新发数量及规模均持续下降。被动基金2月新发数量7只,发行规模22.6亿元,较上月下降52.9%。其中ETF规模为17.9亿元,较上月下降59.8%,在新发被动股票基金中ETF占比79.0%。

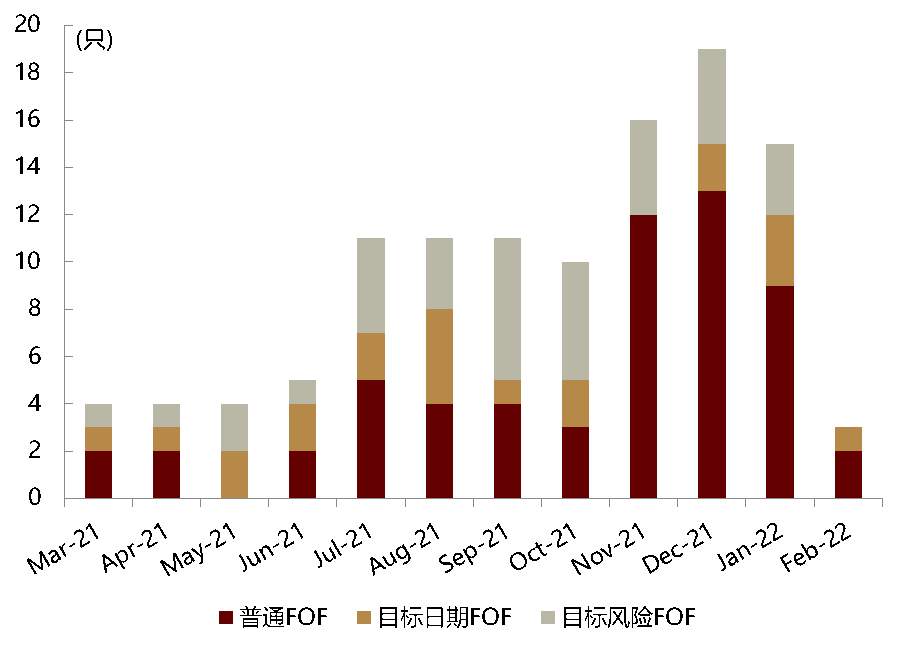

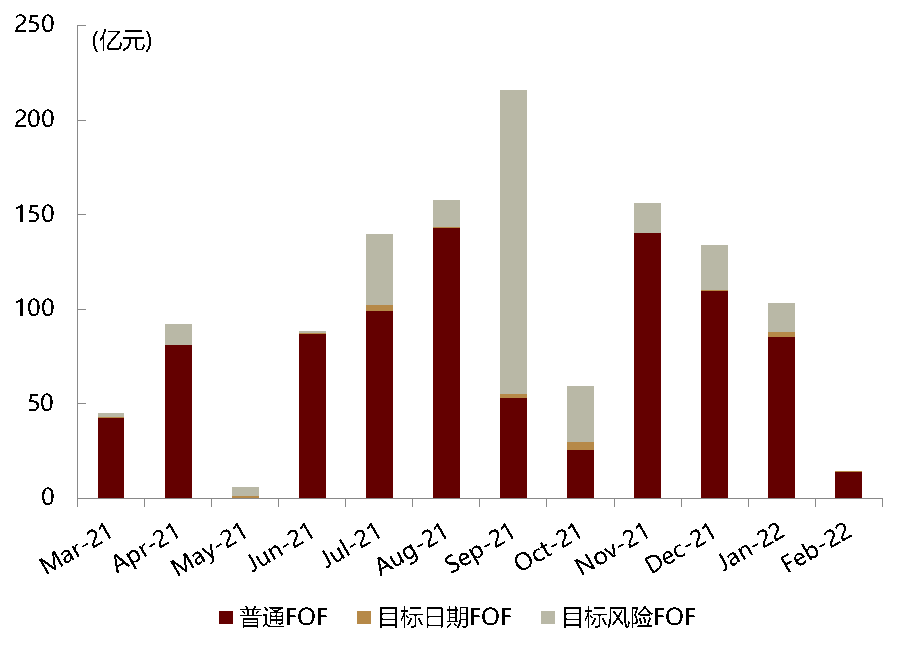

FOF:FOF基金发行数量及发行规模均大幅下降。2月FOF基金新发数量3只,新发规模13.9亿元,较上月下降86.6%。其中普通型FOF新发2只,目标日期FOF新发1只,分别发行13.9亿元和0.1亿元,目标风险FOF基金2月未新发产品。

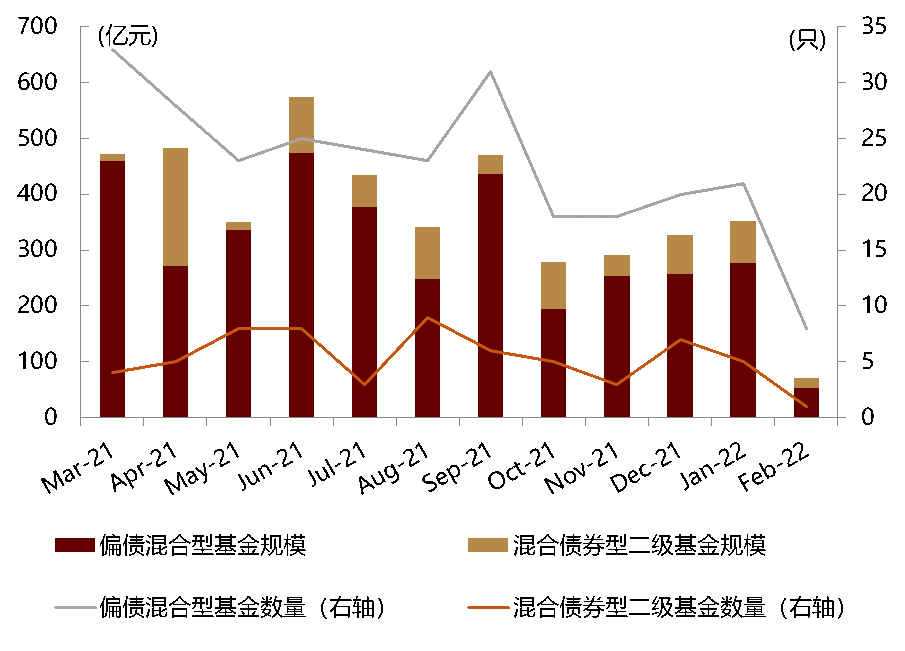

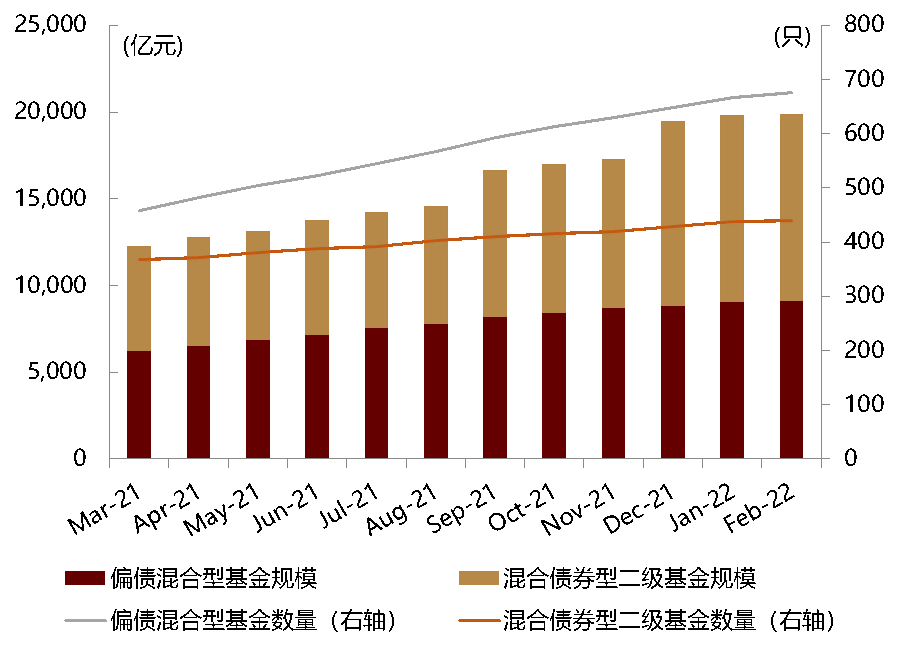

偏债基金:偏债基金发行规模下降显著。2月偏债基金新发规模为71.3亿元,较上月大幅下降79.7%。其中偏债混合型基金新发规模53.0亿元,较上月下降80.8%,混合债券型二级基金新发规模18.3亿元,较上月下降75.6%。

图表: 公募基金月度新发数量

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 公募基金月度新发规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 公募基金月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

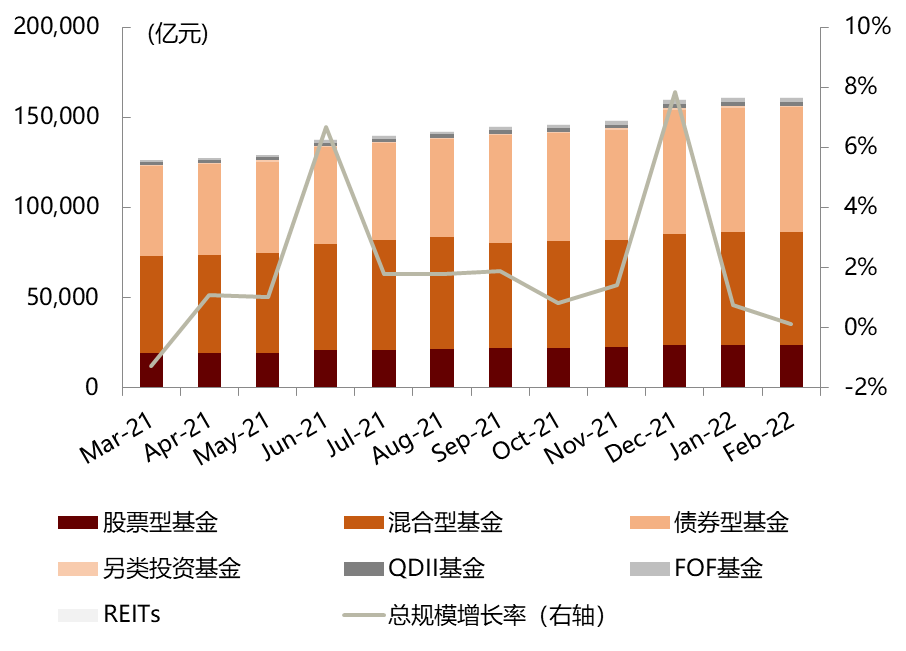

图表: 公募基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 主动股票基金月度新发数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

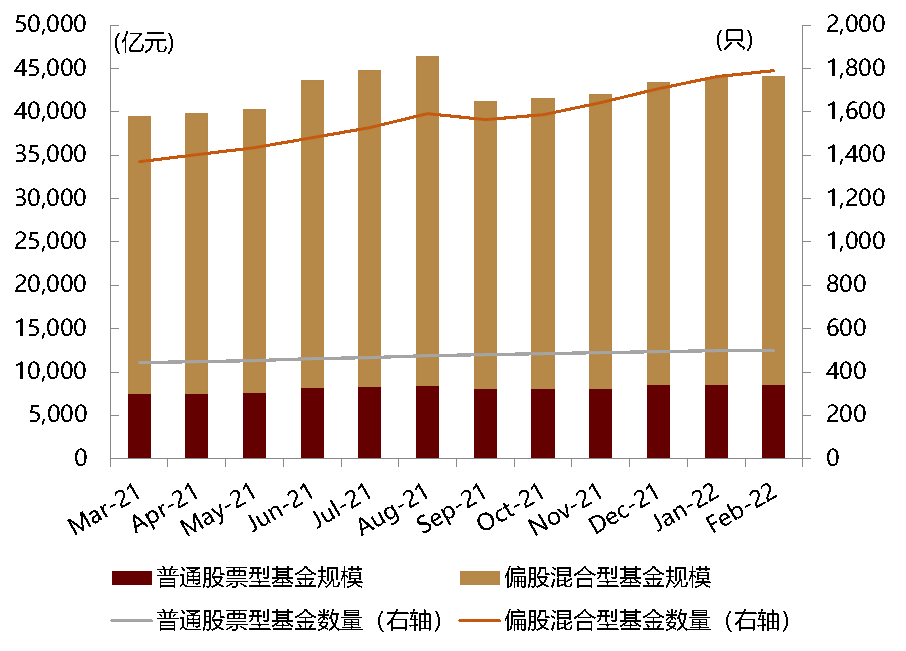

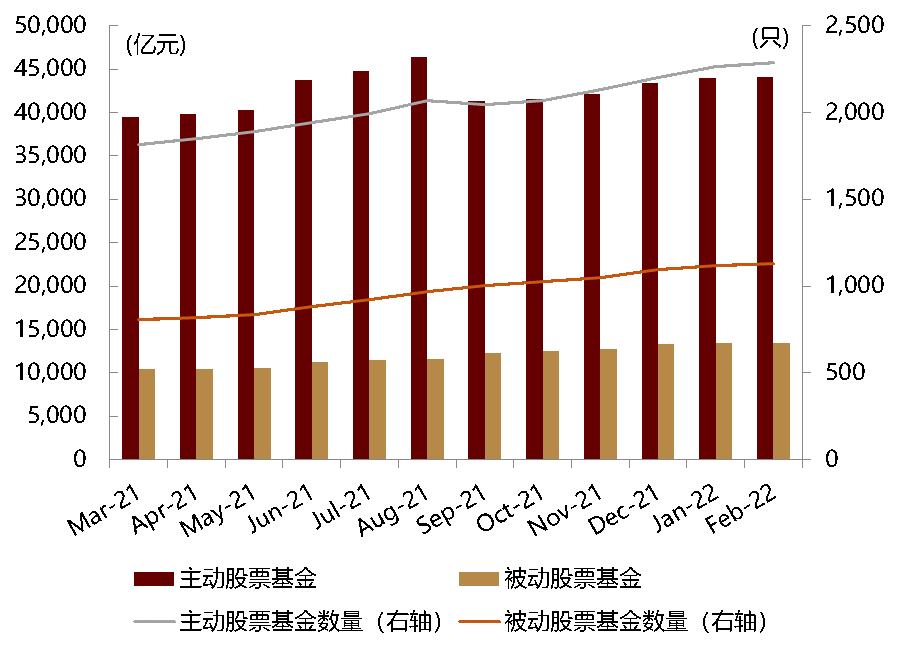

图表: 主动股票基金月度存量数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 主动与被动股票基金月度新发数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 主动与被动股票基金月度存量数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: ETF与其他被动股票基金月度新发数量及规模(剔除ETF联接基金)

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: ETF与其他被动股票基金月度存量数量及规模(剔除ETF联接基金)

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: FOF月度新发数量

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 月度FOF新发规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

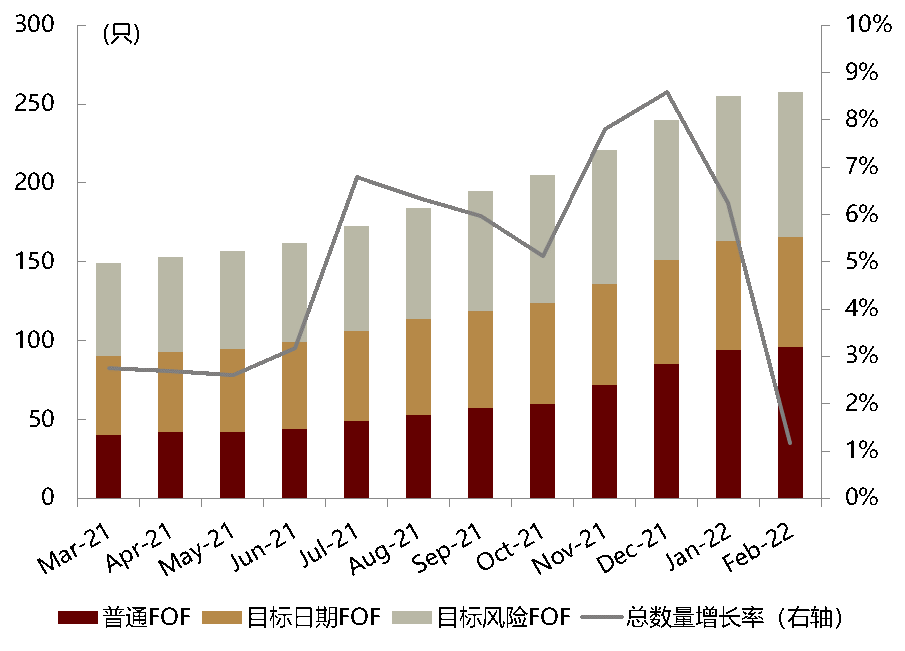

图表: FOF月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

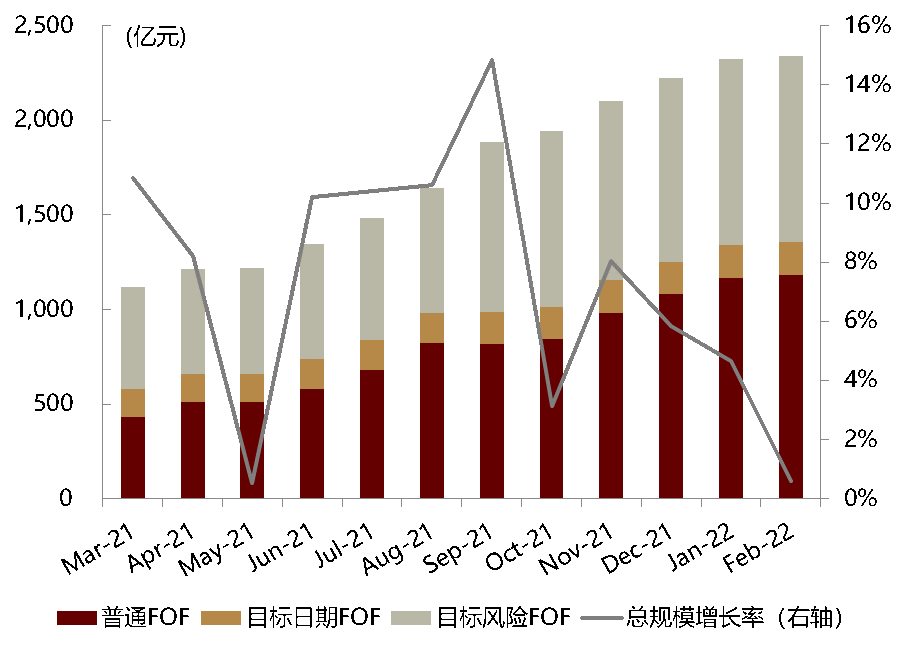

图表: 月度FOF存量规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 各类普通FOF月度新发数量

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 各类普通FOF月度新发规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 各类普通FOF月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 各类普通FOF月度存量规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

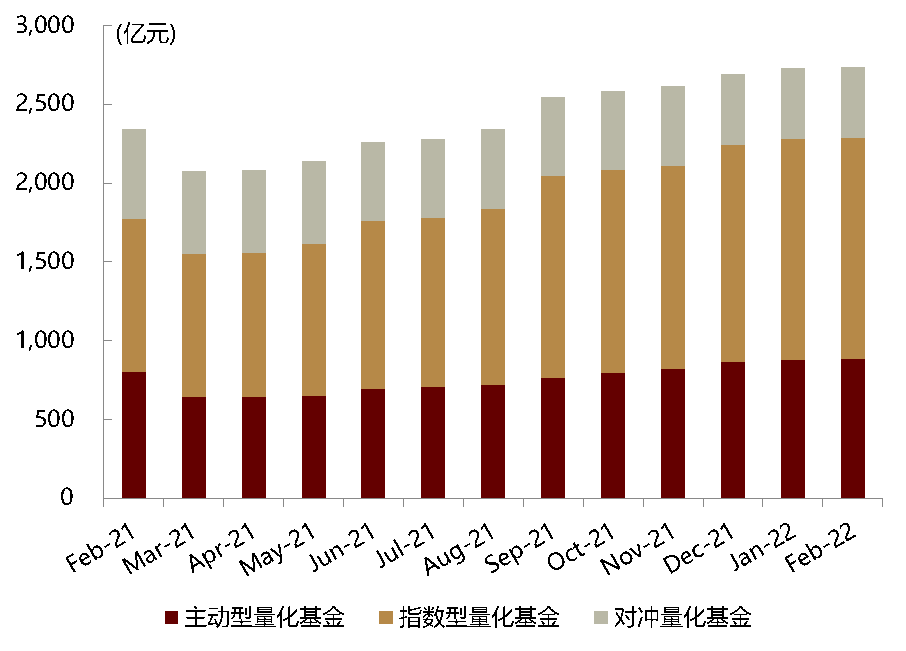

图表: 各类量化基金月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 各类量化基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

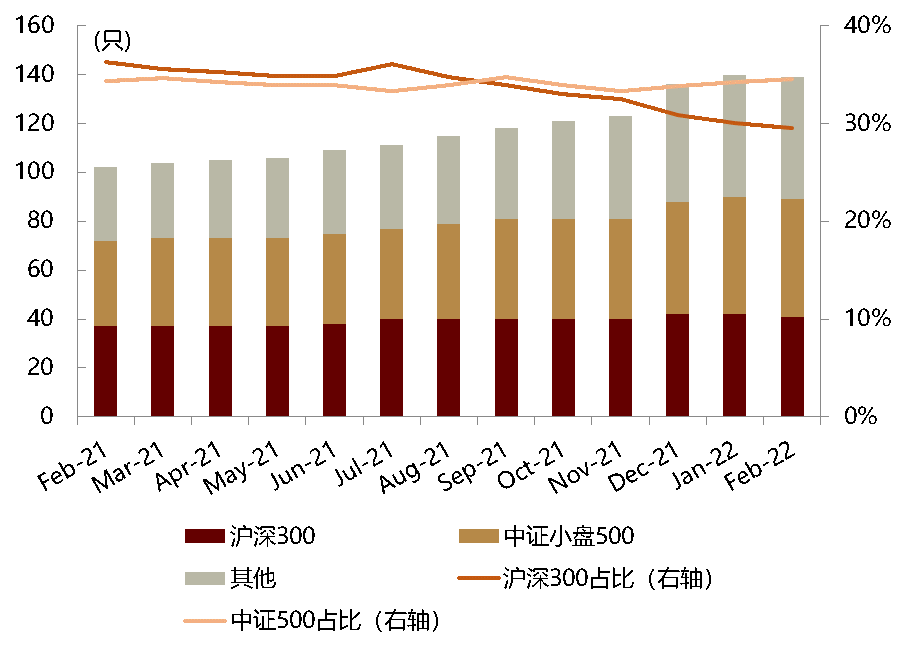

图表: 不同基准指数型量化基金月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

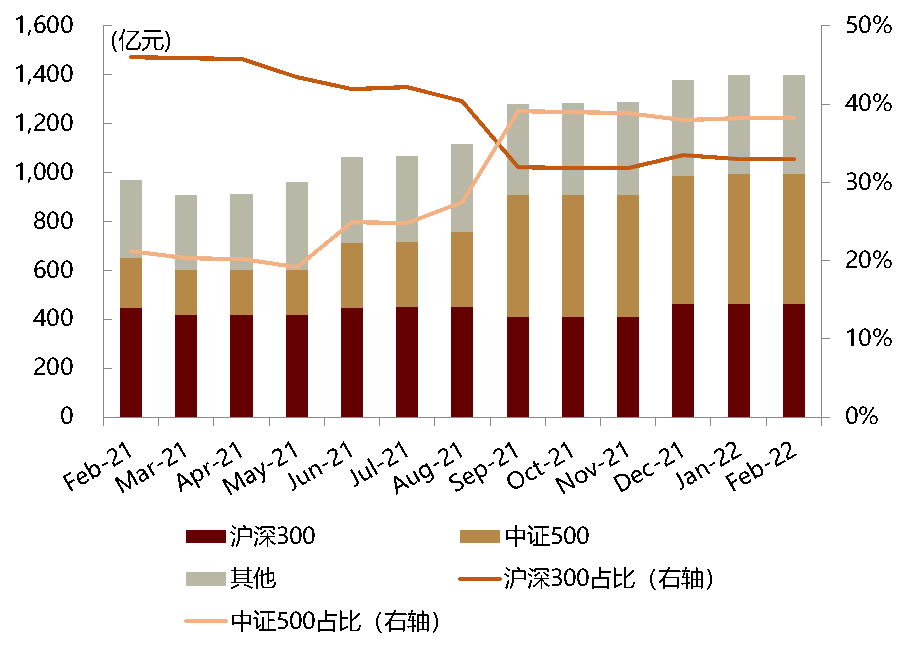

图表: 不同基准指数型量化基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 偏债基金月度新发数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 偏债基金月度存量数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

市场表现

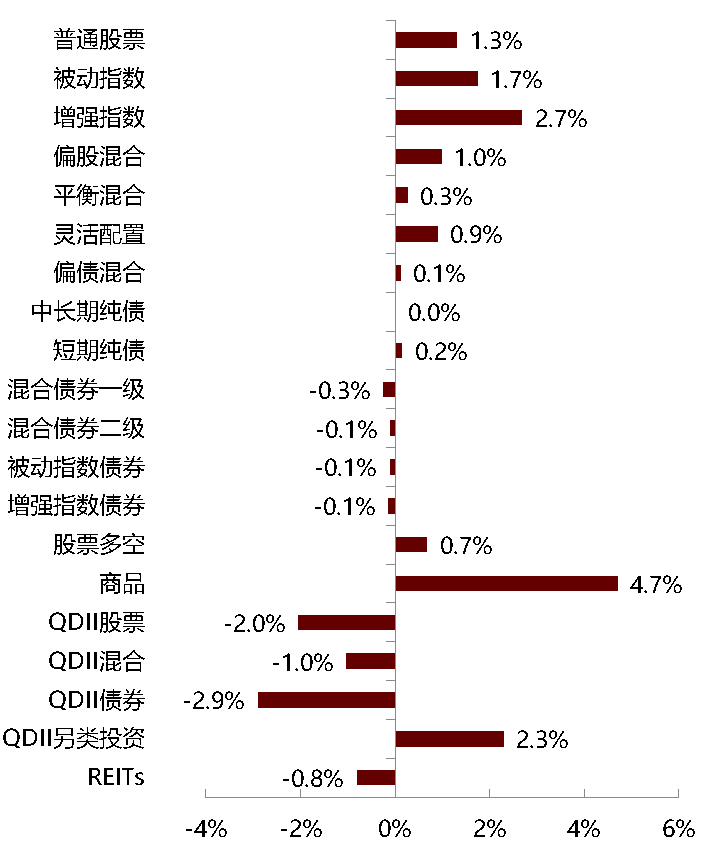

市场总体:市场总体表现回暖,商品型基金领涨。2月公募基金产品除部分QDII基金外,整体收益基本为正。其中,商品型基金涨幅最大,达4.7%,其次为增强指数型基金和QDII另类投资基金,收益率分别为2.7%和2.3%;QDII债券型基金、QDII股票型基金和QDII混合型基金跌幅最大,依次为-2.9%、-2.0%和-1.0%。

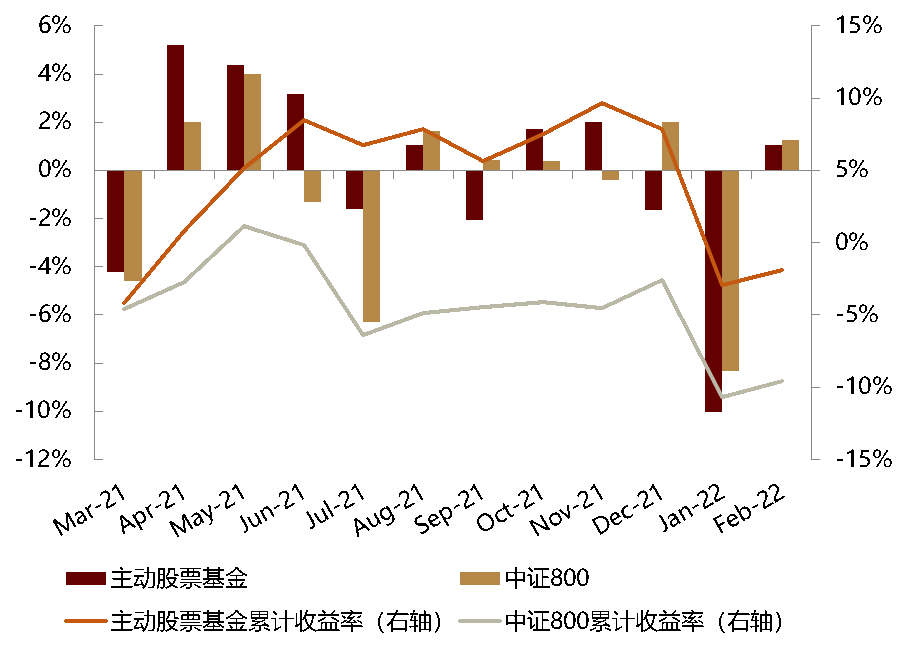

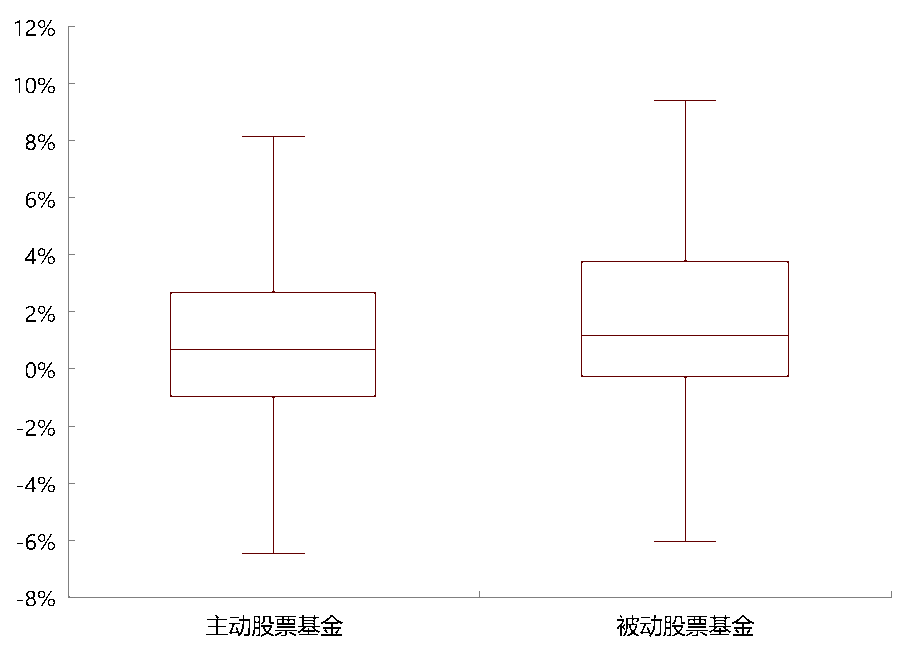

股票基金:主动股票基金2月收益整体为正,略低于同期中证800。主动股票基金2月收益为1.07%,略低于同期中证800收益(+1.27%)。从主动股票基金与被动股票基金收益结构来看,2月被动股票基金中位数收益高于主动股票基金。

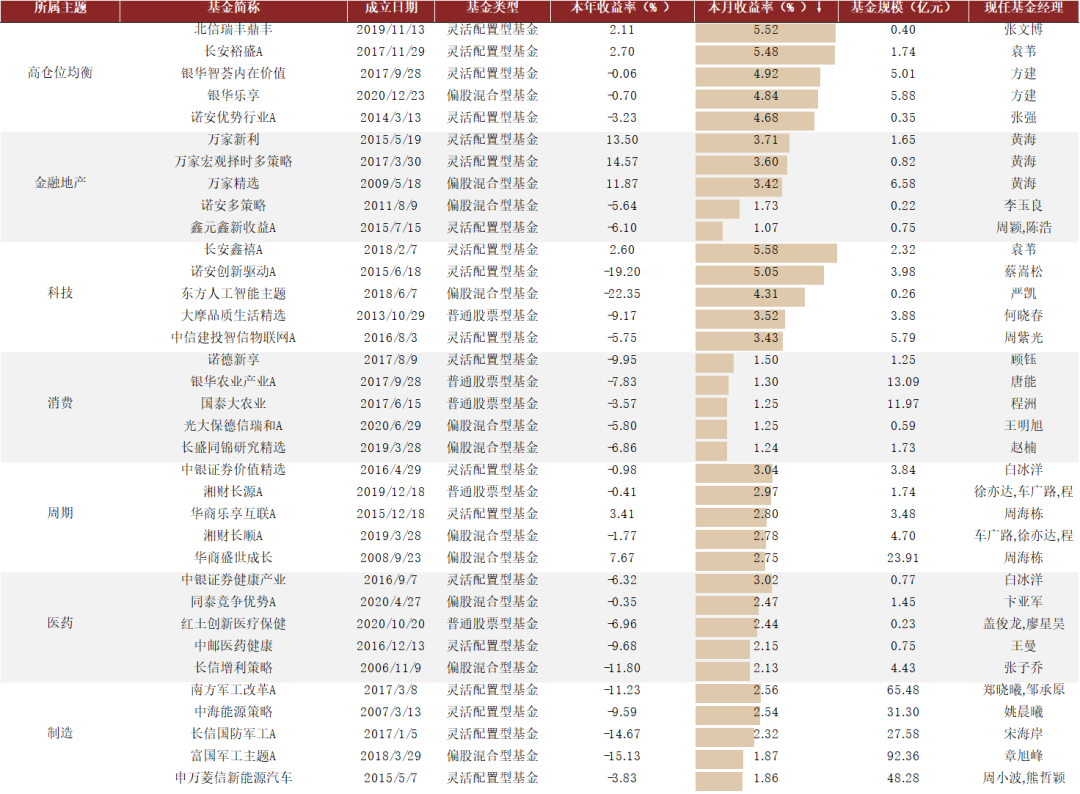

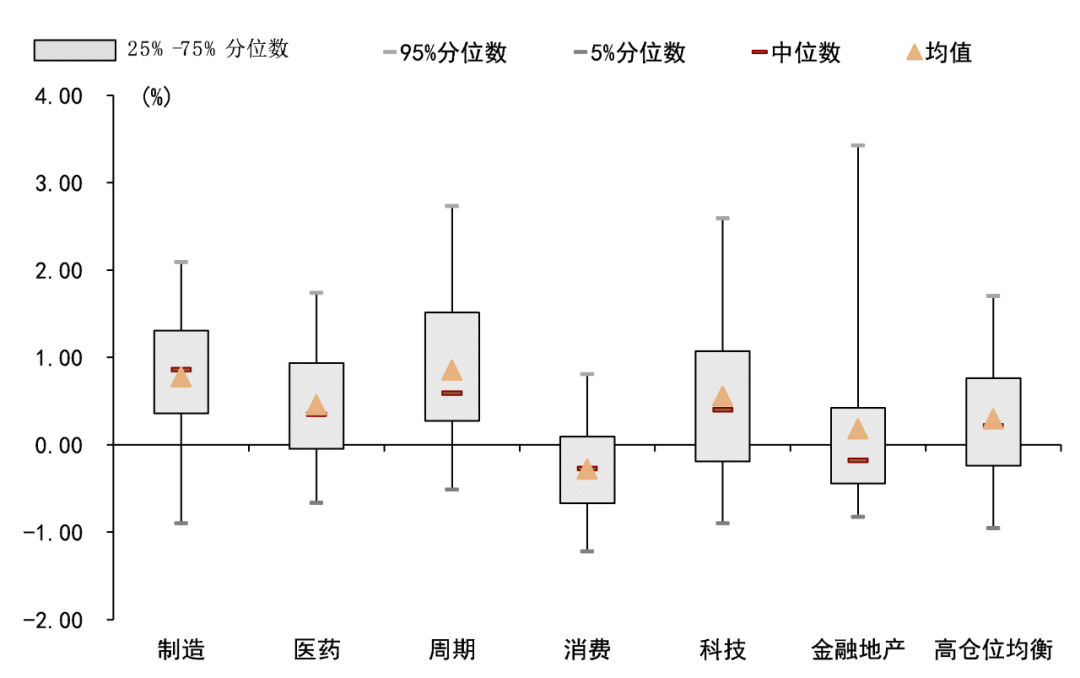

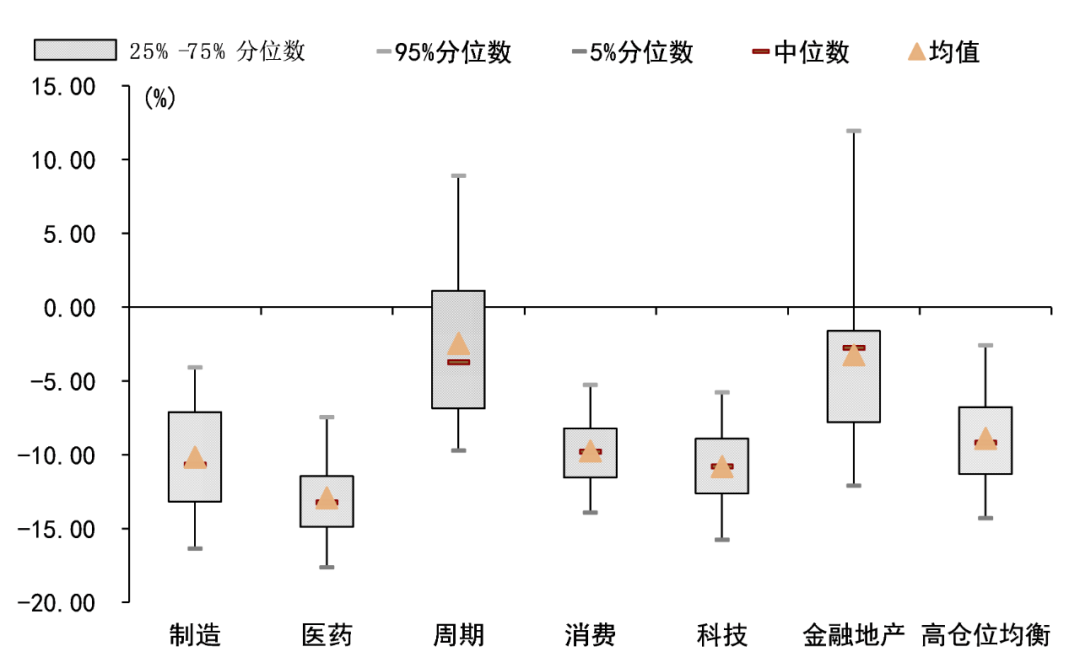

主题基金:多数主题基金2月收涨。除消费主题基金平均下跌0.28%外,其余细分品类主题基金2月均录得正回报,其中,周期(+0.86%)和制造(+0.78%)主题基金平均涨幅较高。2月收益排名领先的产品为科技主题下的长安鑫禧A(+5.58%),以及高仓位均衡主题下的北信瑞丰鼎丰(+5.52%)、长安裕盛A(+5.48%)。

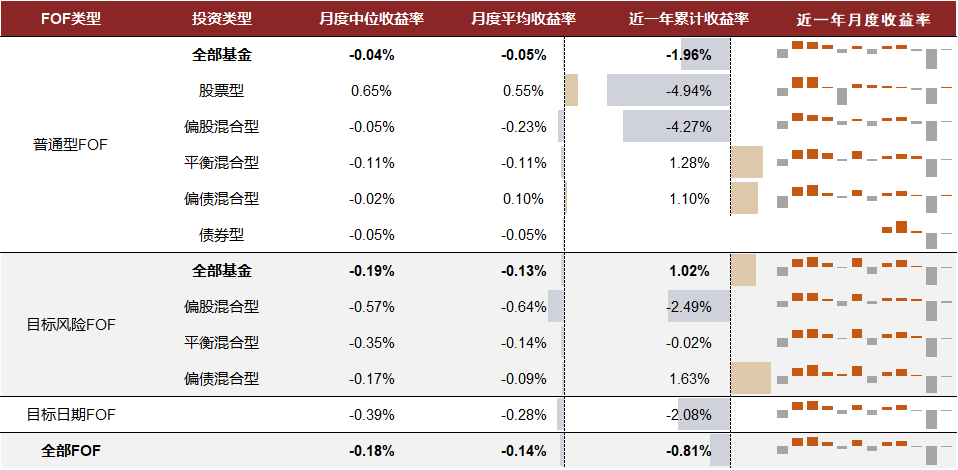

FOF:各类FOF基金2月净值小幅波动。2月FOF产品整体月度收益率为-0.14%。分类别来看,普通型FOF整体下跌-0.05%,其中股票型FOF涨幅最大,整体上涨0.55%;目标风险型FOF整体下跌-0.13%;目标日期型FOF整体下跌-0.28%。

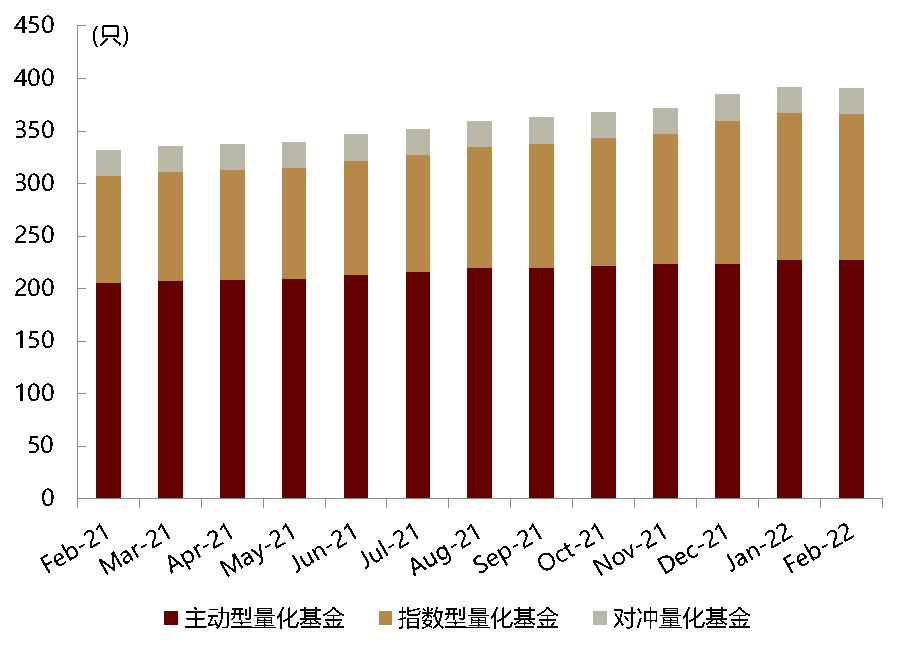

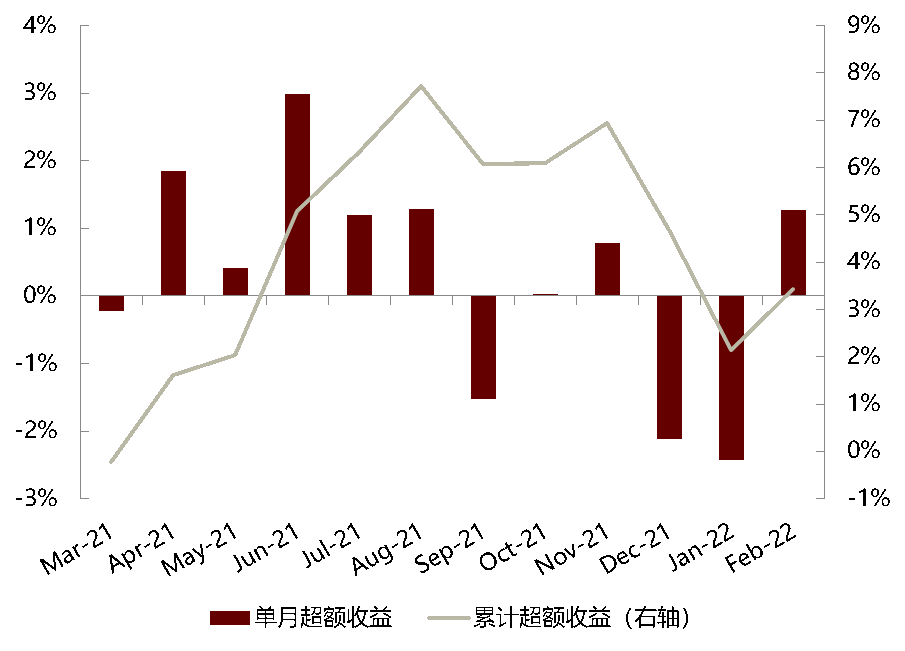

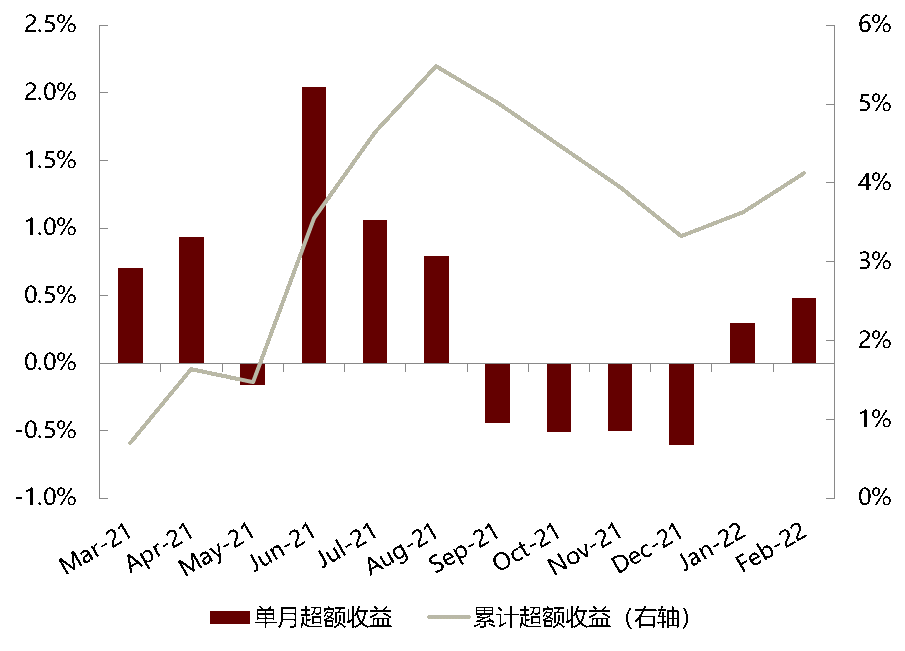

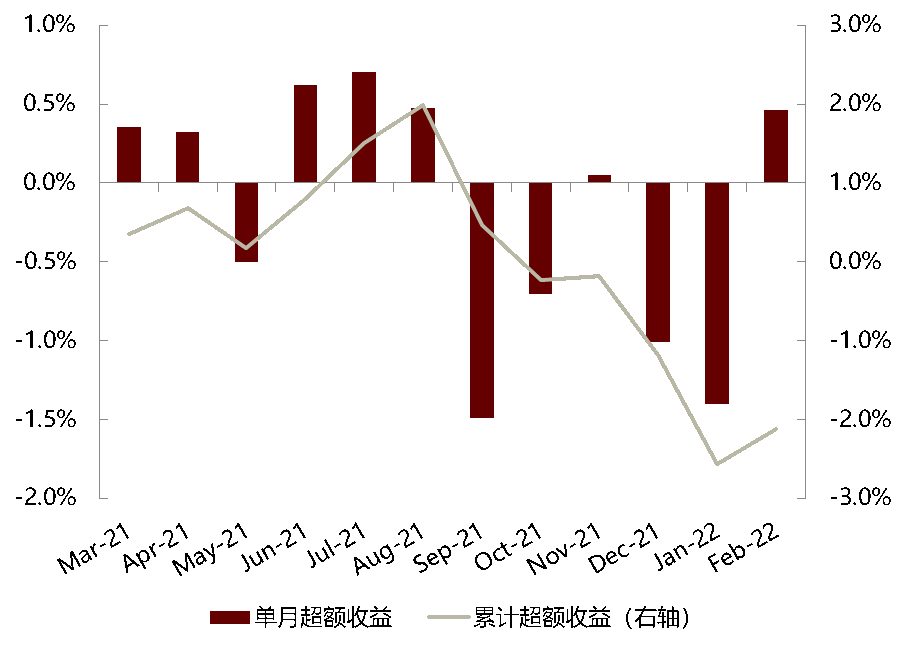

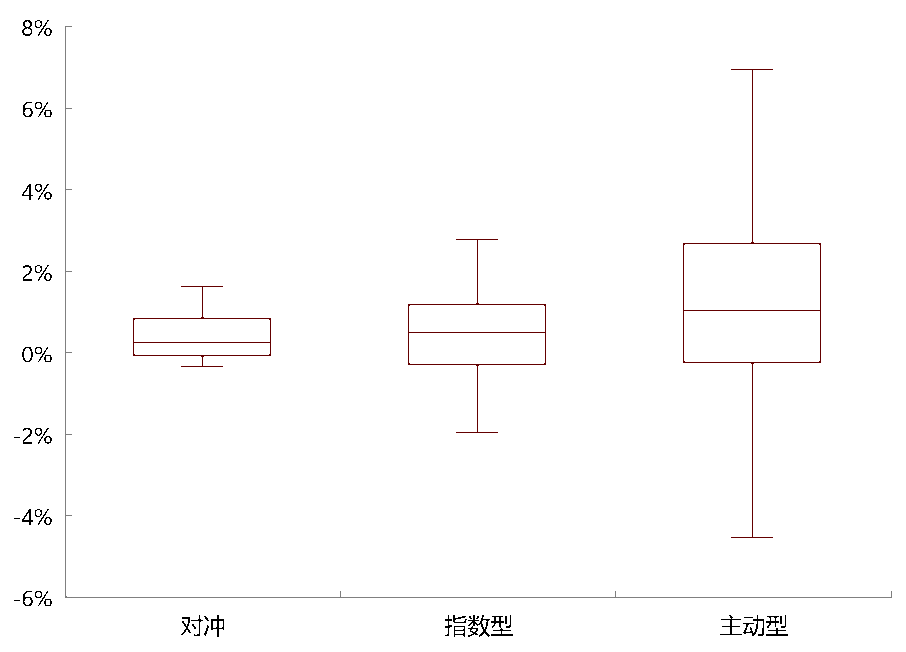

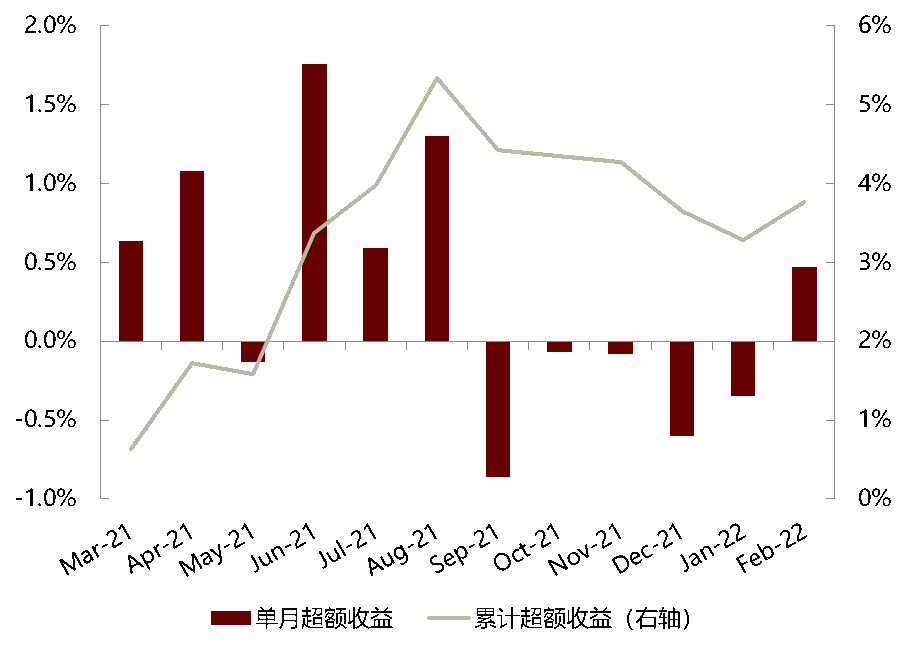

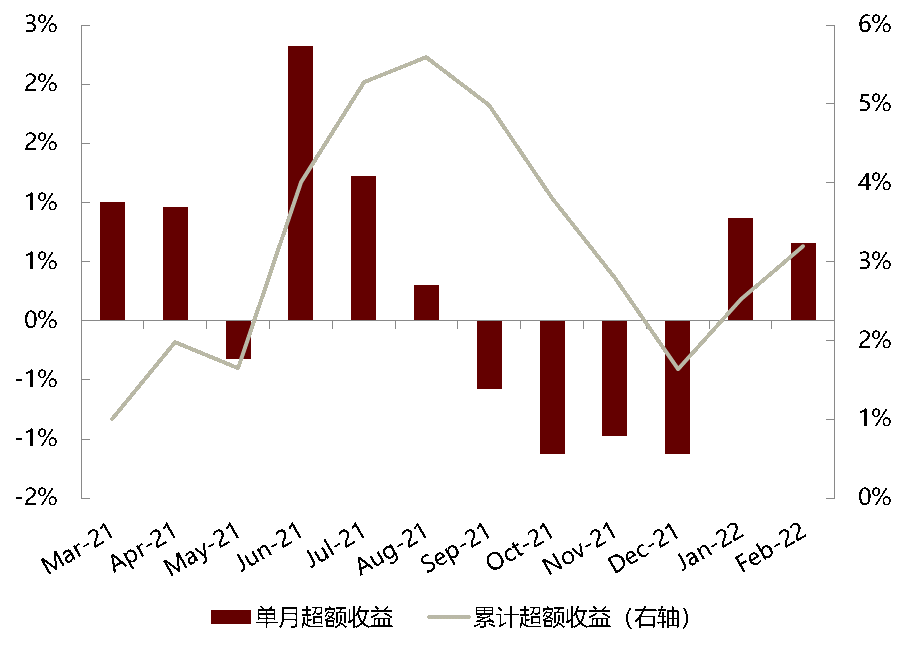

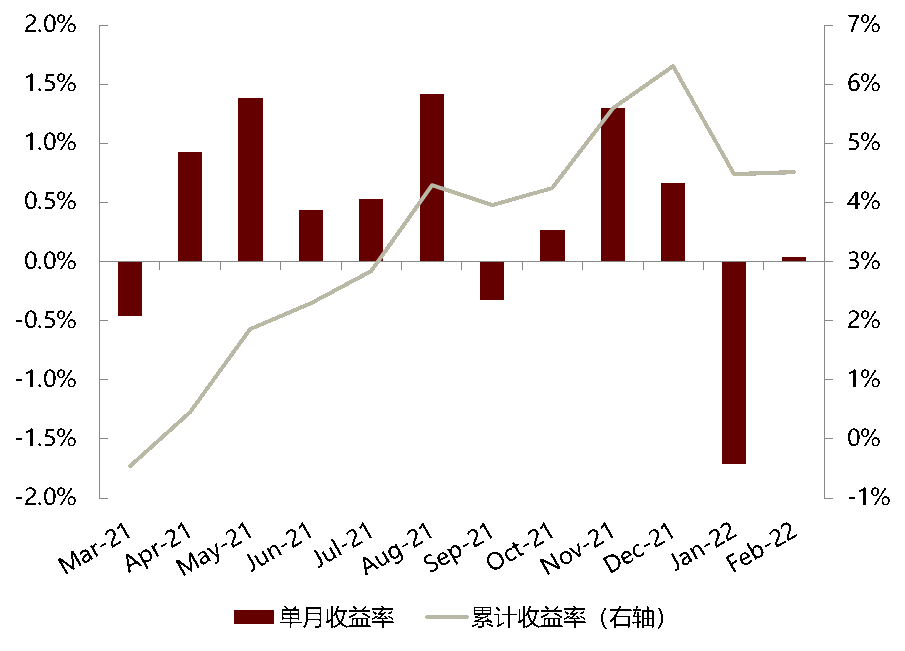

量化基金:2月各类量化基金均录得正超额收益。2月各类别量化基金整体超额收益为0.94%。其中主动型量化基金超额收益最大,为1.27%;指数增强型基金超额收益为0.48%,其中,以中证500为基准的指数增强型基金超额收益为0.66%,以沪深300为基准的指数增强型基金超额收益为0.47%。

图表: 大类公募基金2月净值表现

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

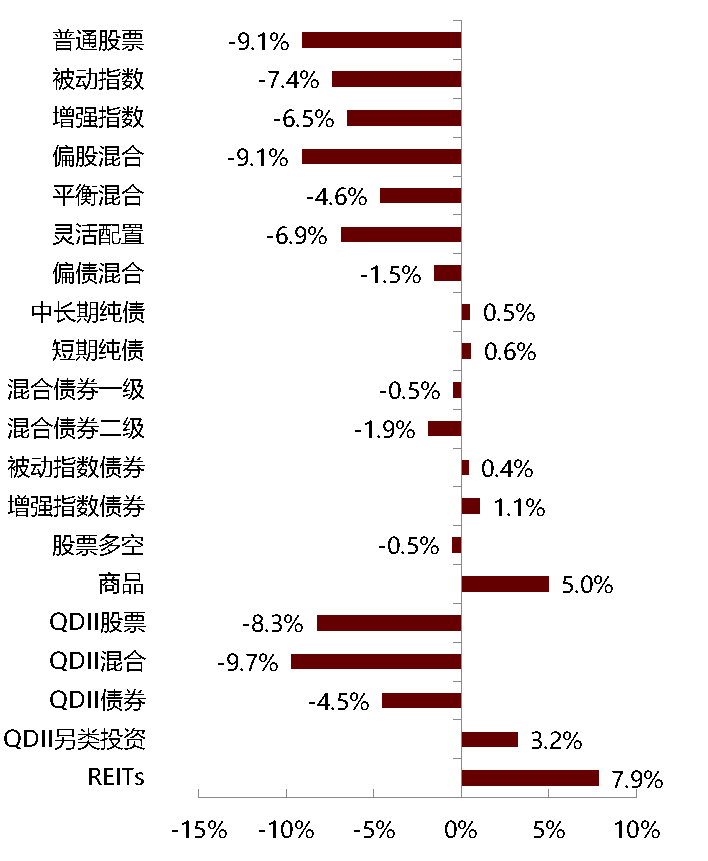

图表: 大类公募基金2022年净值表现

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 主动股票基金月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 主动及被动股票基金2月收益率分布

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 主题基金细分品类今年以来净值表现前五

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 主题基金细分品类2月净值表现前五

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 主题基金2月收益分布

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 主题基金今年以来收益分布

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 各类 FOF 月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 主动型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 指数型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 对冲量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 不同种类量化基金2月收益率分布

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 以沪深300为基准指数型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 以中证500为基准指数型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

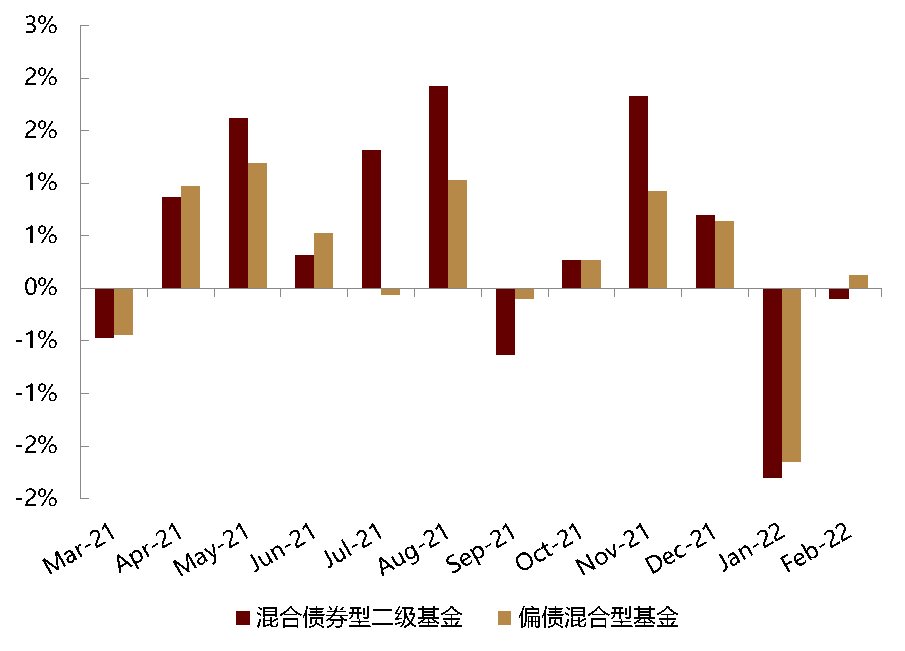

图表: 偏债基金月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

图表: 混合债券型二级及偏债混合型基金月度净值表现

资料来源:万得资讯,中金公司研究部(截至2022年2月底)

私募基金:私募基金发行遇冷,各类私募策略录得正收益

产品发行

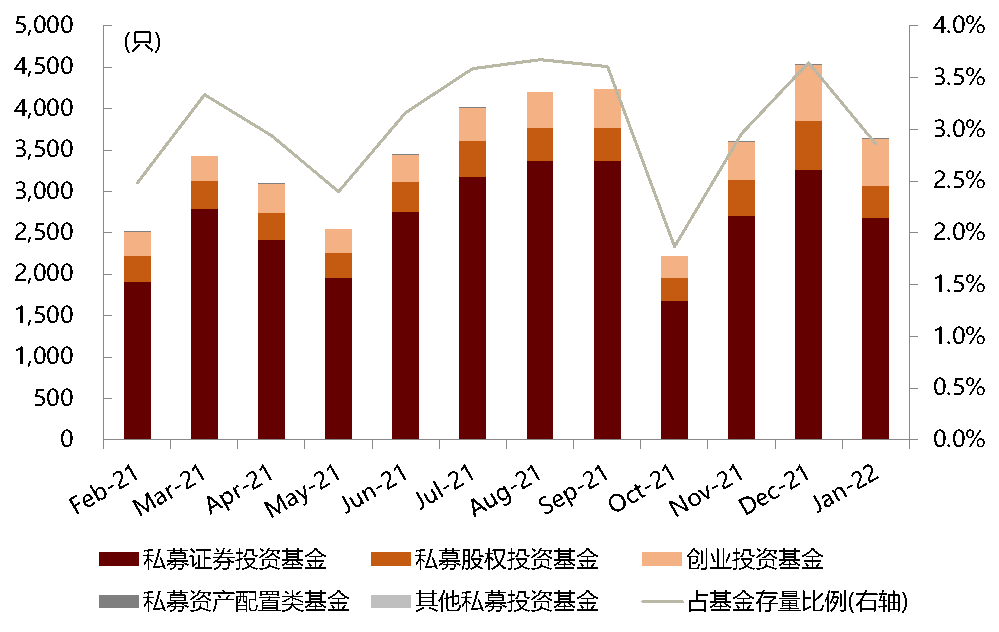

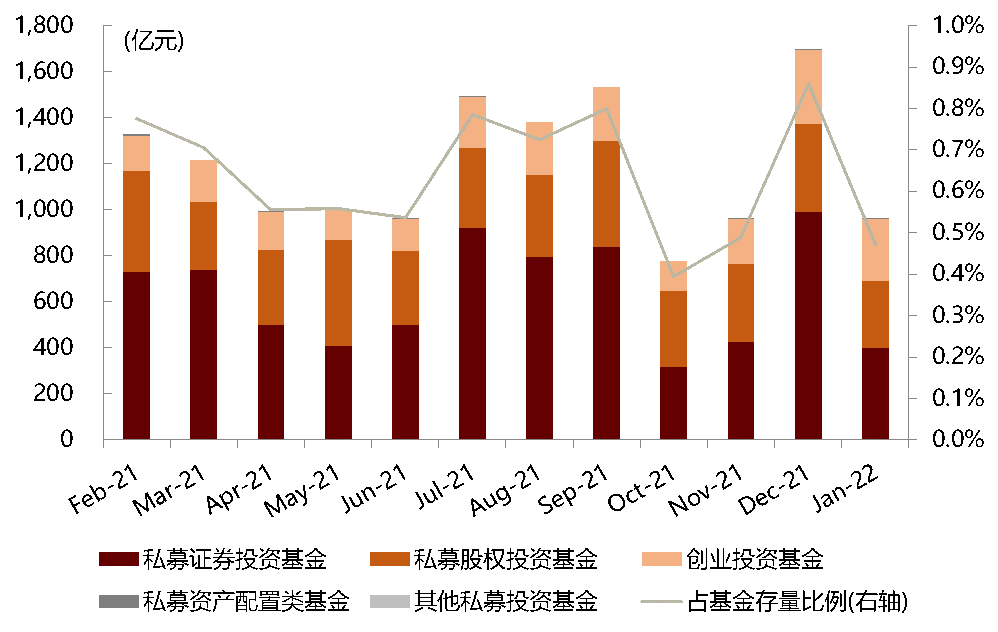

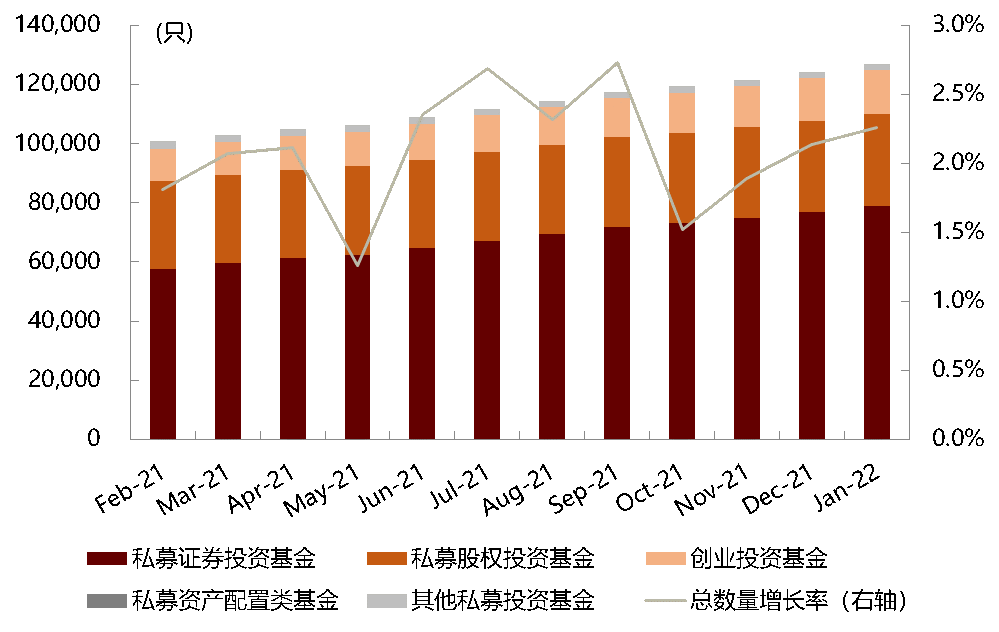

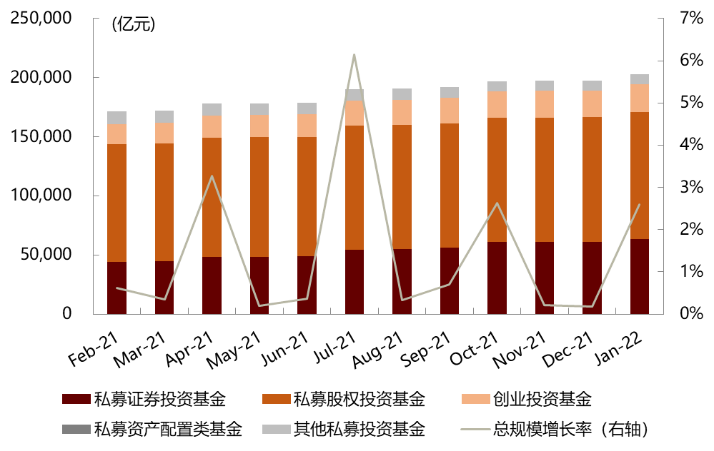

市场总体:私募基金备案通过规模较上月大幅下降。1月私募基金备案通过数量为3635只,较去年12月下降19.8%;备案通过规模958.9亿元,较上月大幅收窄43.6%;存量规模为20.3万亿元,较上月小幅提升2.6%。

证券投资基金:私募证券投资基金发行遇冷。1月私募证券投资基金备案通过数量为2681只,较去年12月下降17.9%,备案规模为401.2亿元,较上月下降59.5%,为各类私募基金中降幅最大;存量规模为6.3万亿元,较上月小幅提升3.6%。

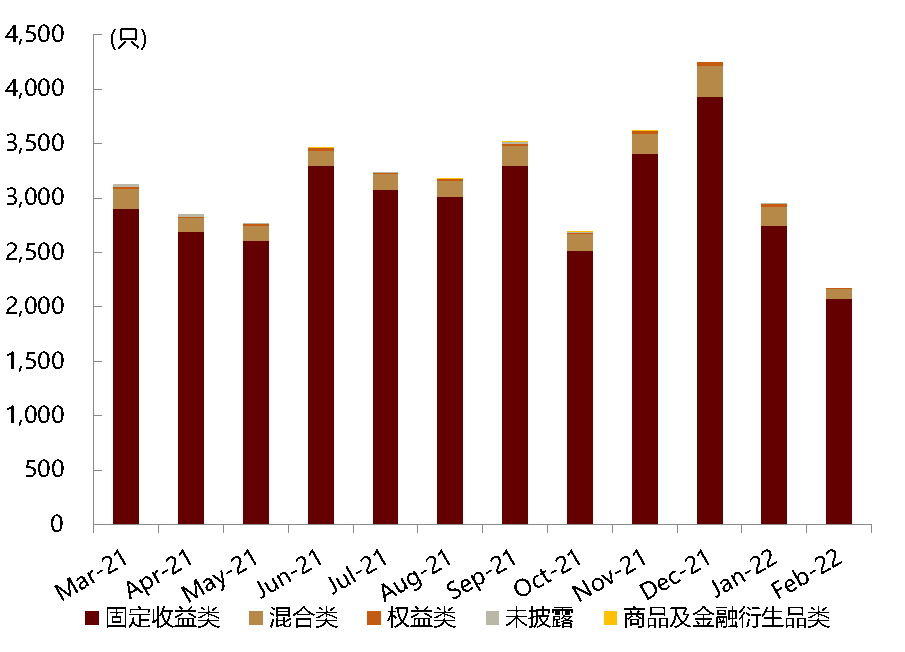

图表: 分类型私募基金备案月度通过数量

资料来源:中国证券投资基金业协会,中金公司研究部(截至2022年1月底)

图表: 分类型私募基金备案月度通过规模

资料来源:中国证券投资基金业协会,中金公司研究部(截至2022年1月底)

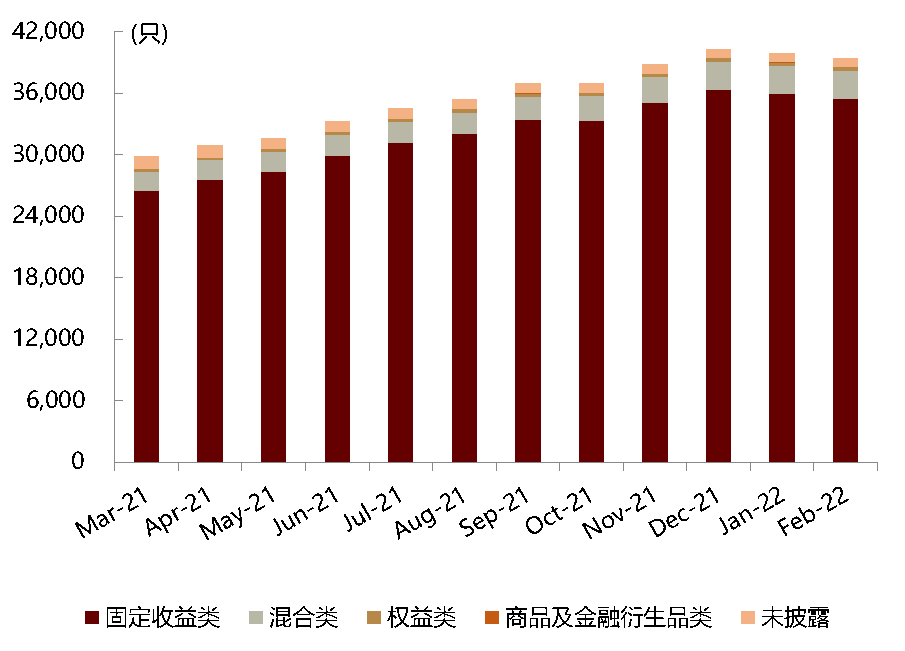

图表: 分类型私募基金月度存量数量

资料来源:中国证券投资基金业协会,中金公司研究部(截至2022年1月底)

图表: 分类型私募基金月度存量规模

资料来源:中国证券投资基金业协会,中金公司研究部(截至2022年1月底)

市场表现

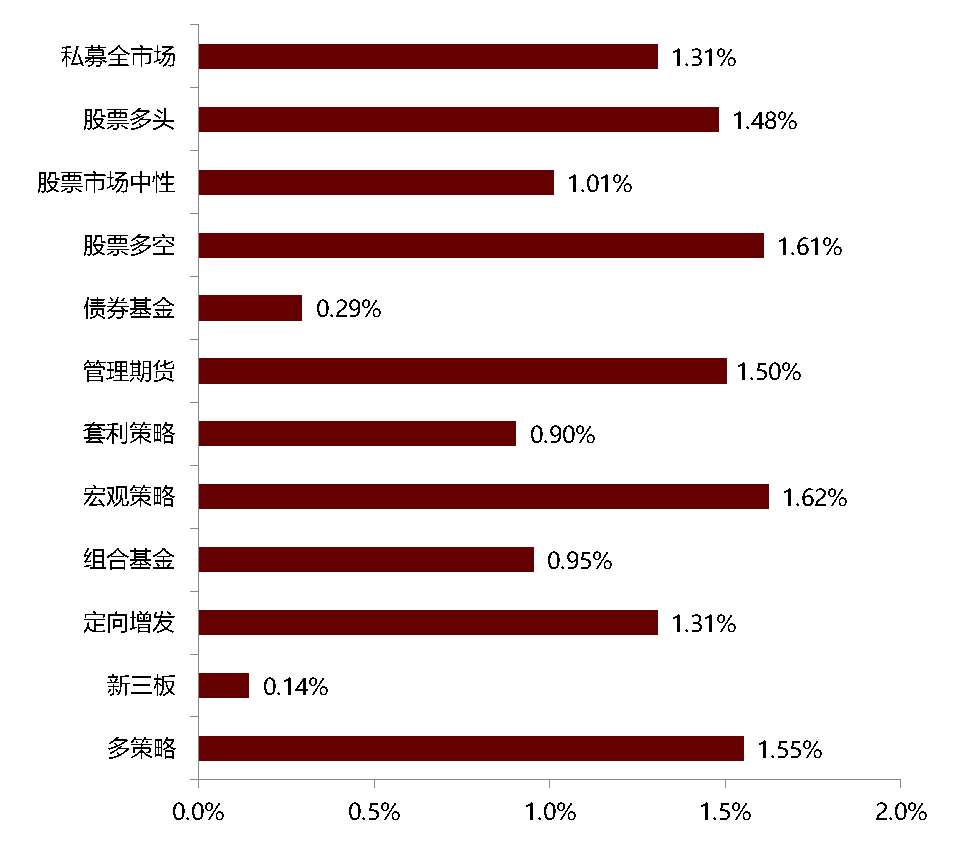

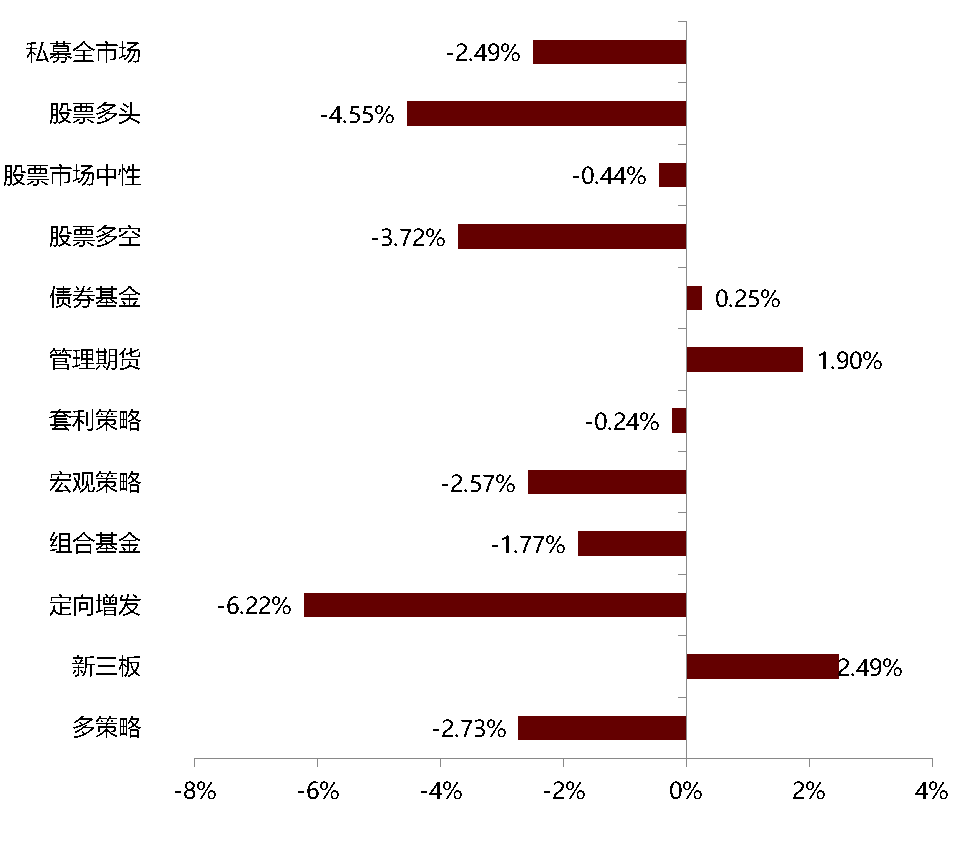

2月各类私募策略录得正收益。2月各类私募策略均小幅上涨,其中,宏观策略和股票多空策略私募基金表现相对领先,收益率分别为1.62%和1.61%。今年年初以来,新三板(+2.49%)和管理期货(+1.90%)策略领涨。

图表: 大类私募基金2月表现

资料来源:朝阳永续,中金公司研究部(截至2022年2月底)

图表: 大类私募基金2022年表现

资料来源:朝阳永续,中金公司研究部(截至2022年2月底)

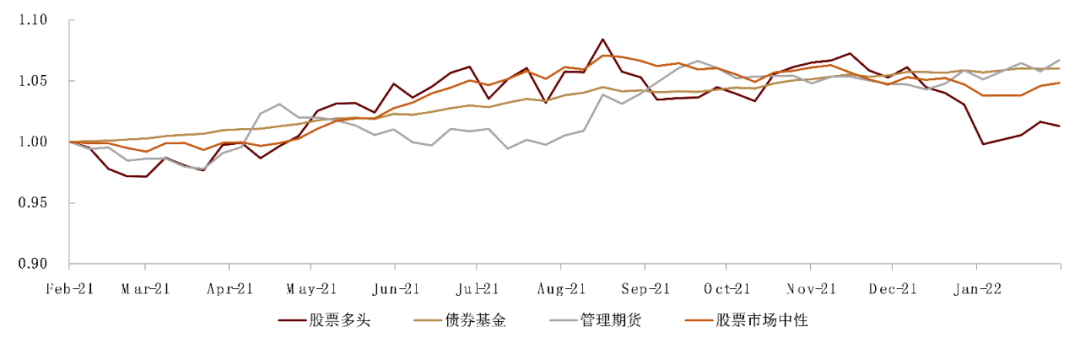

图表: 不同策略私募指数表现(2021.02.01~2022.2.28)

资料来源:朝阳永续,中金公司研究部(截至2022年2月底)

银行理财:净值型产品发行持续降温

产品发行

净值型银行理财:2月净值型产品新发数量持续下行。净值型产品2月新发行2175只,较上月下降26.1%。按投资性质分类,各类别较上月均有下降,其中混合类产品新发行93只,较1月下降45.9%,为降幅最大;按期限类型,不同期限产品新发数量均有下降,其中一年期以上产品新发848只,较上月大幅下降31.3%。

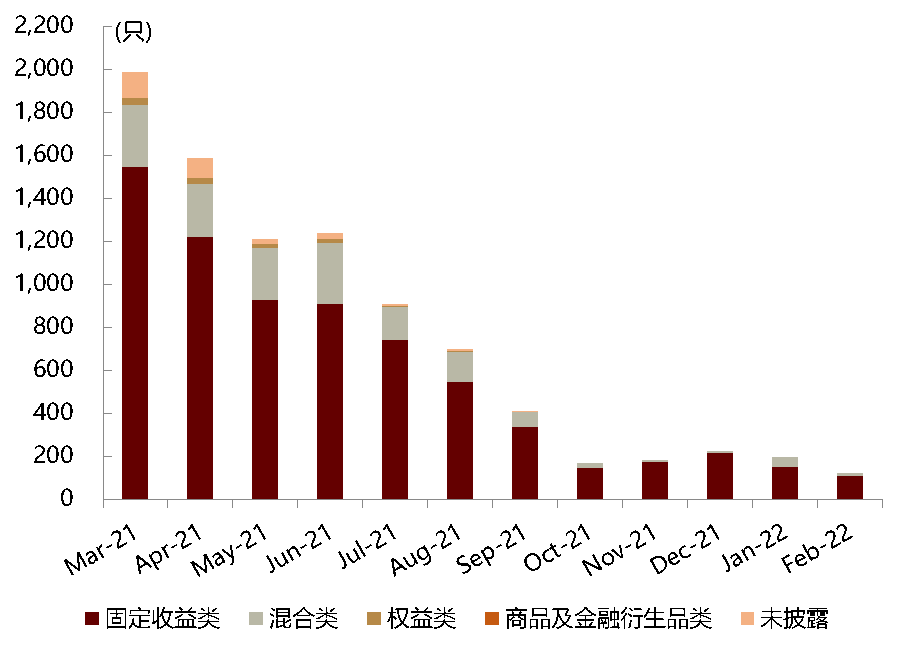

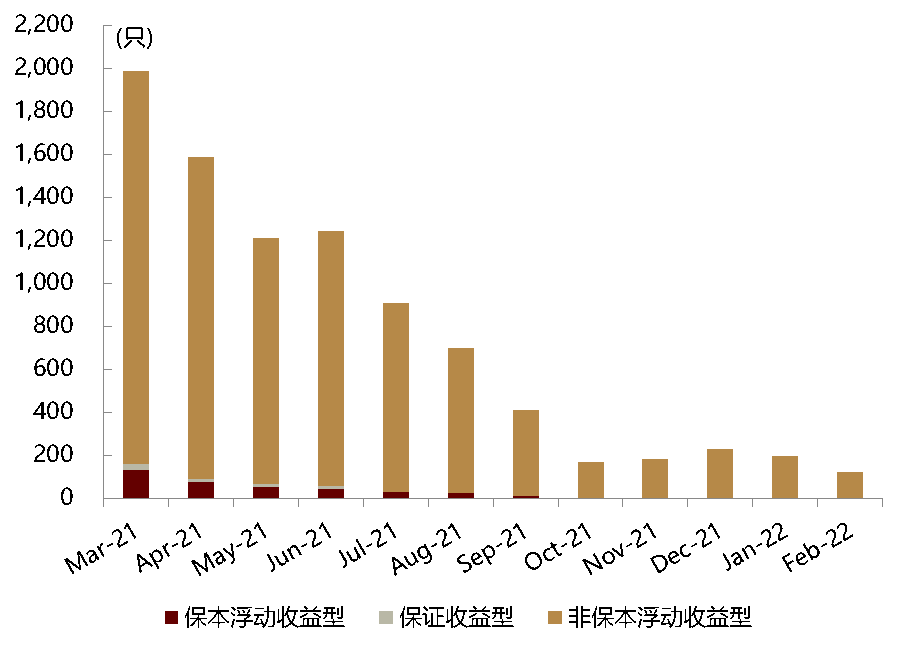

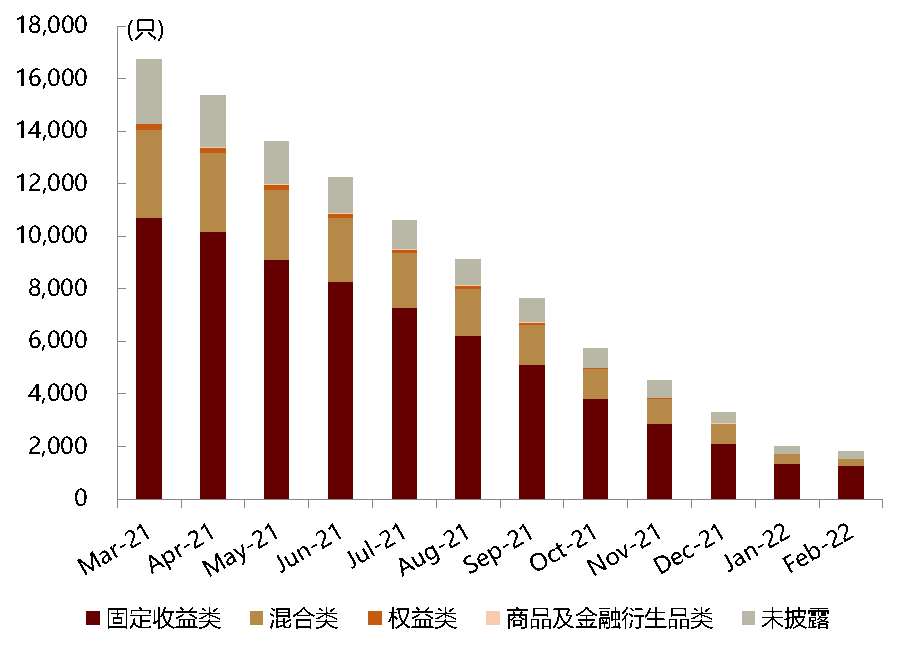

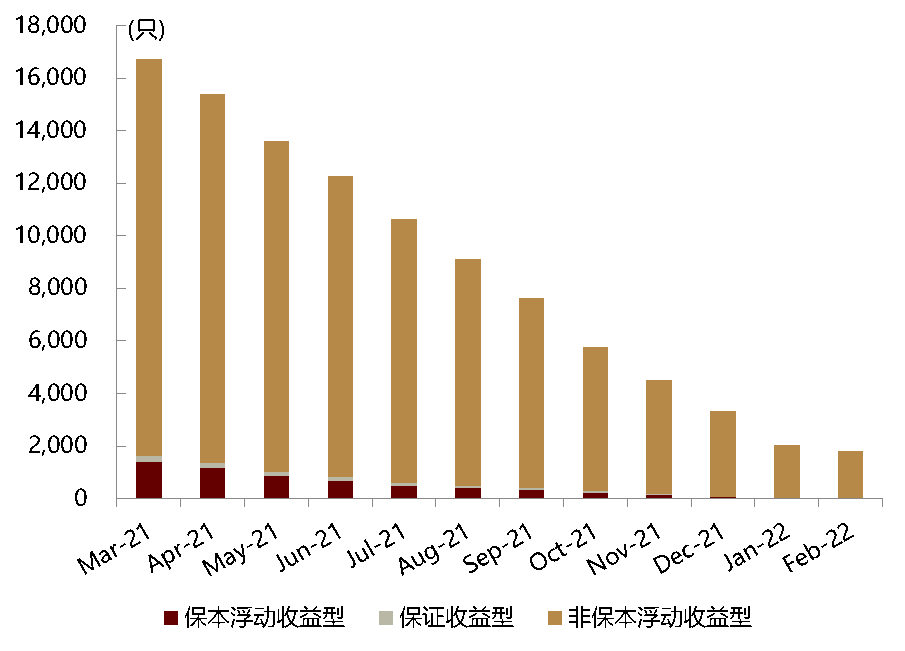

收益型银行理财:产品存续数量持续下降。2月收益型银行理财新发产品121只,均为非保本浮动收益型,较1月下降37.9%。其中固定收益类产品108只,混合类产品13只。截至2月末,收益型产品存续数量为1815只,较上月下降10.3%,其中非保本浮动收益型存续数量1798只,较上月下降10.4%。

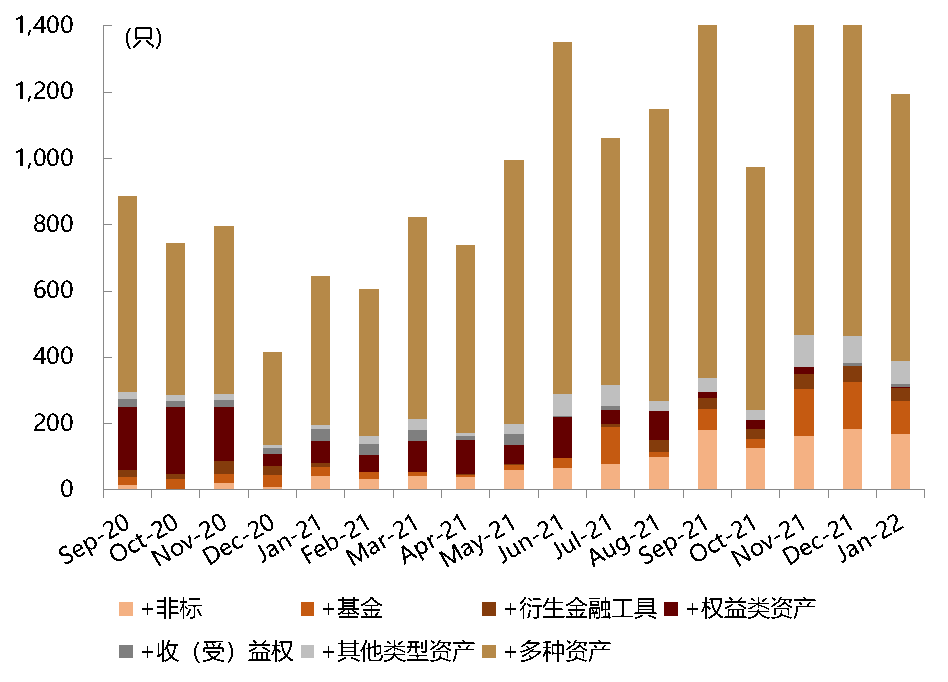

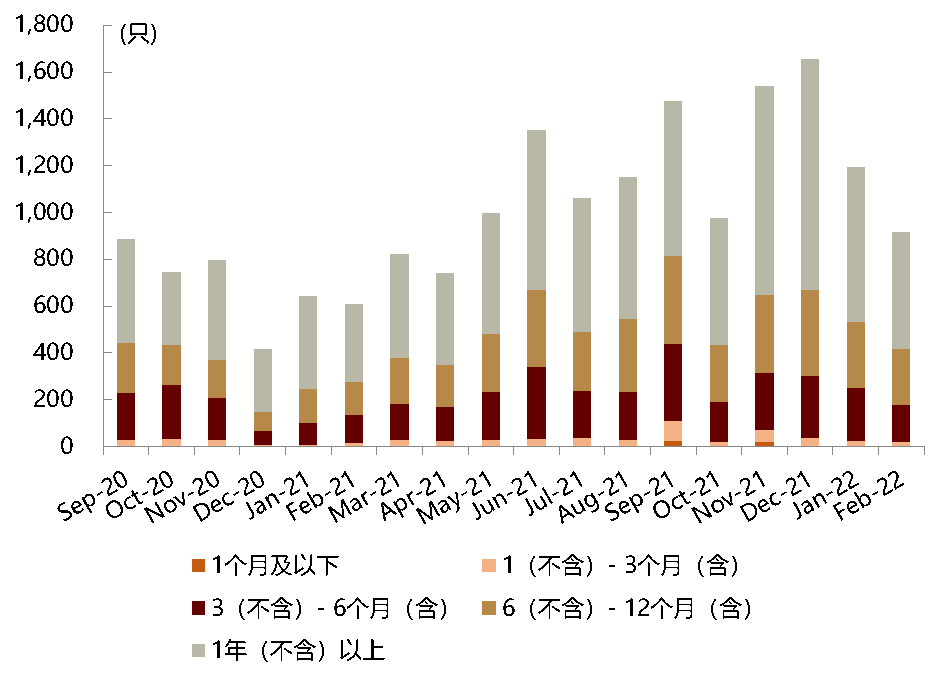

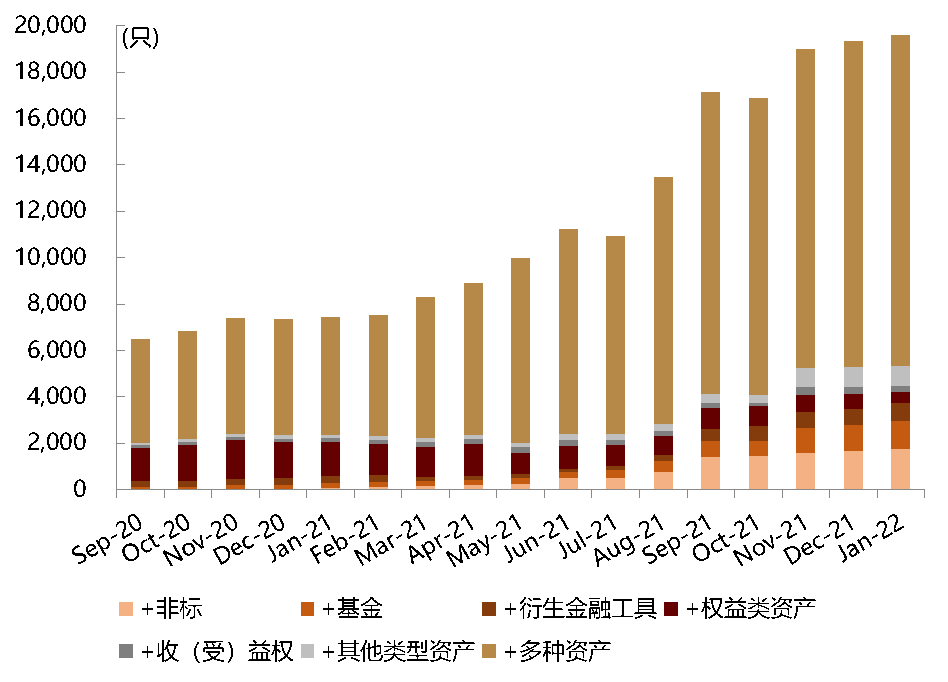

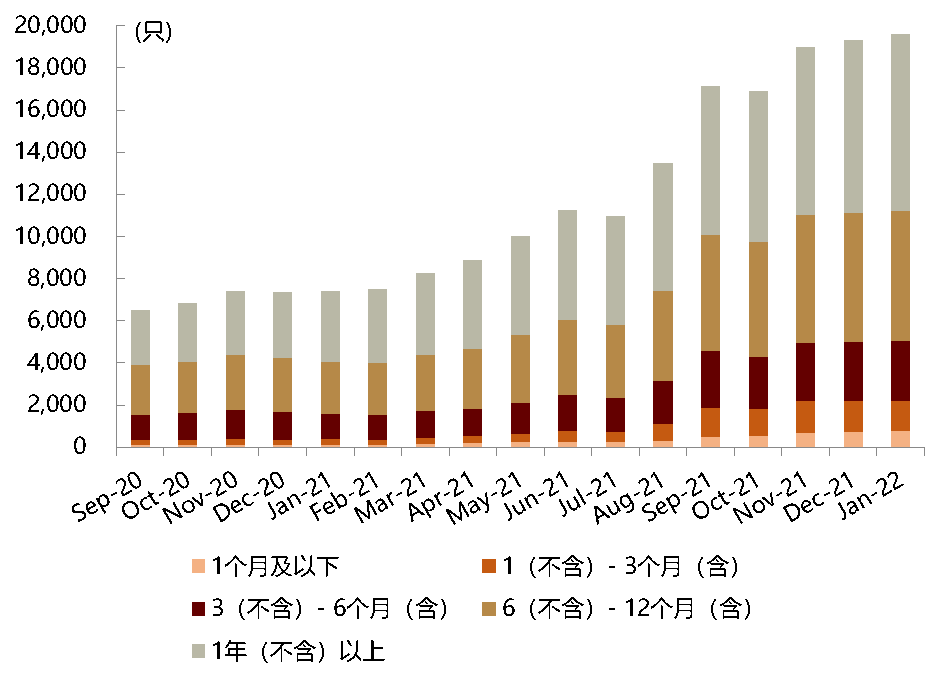

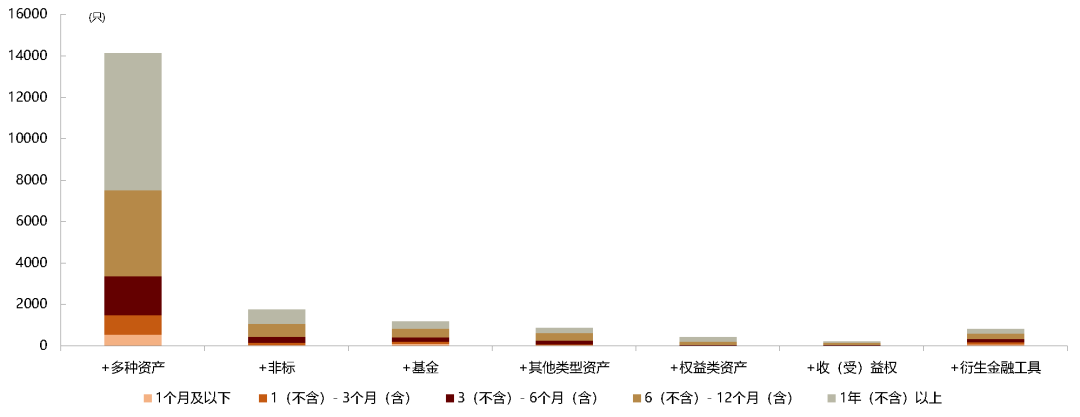

固收+:固收+衍生品新发产品数量提升。固收+产品2月存续数量较1月小幅下降0.8%,2月新发数量为917只,较上月下降23.3%。按产品类别,除固收+衍生金融工具产品新发数量上升18.4%外,其余类别产品新发数量均有所下降,其中固收+非标产品2月新发数量89只,较1月下降47%;按期限类别,所有期限类别产品新发数量均下降,其中期限为3-6个月和1年以上产品降幅较大,分别为31.1%和24.1%。

图表: 净值型银行理财月度新发数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2022年2月底)

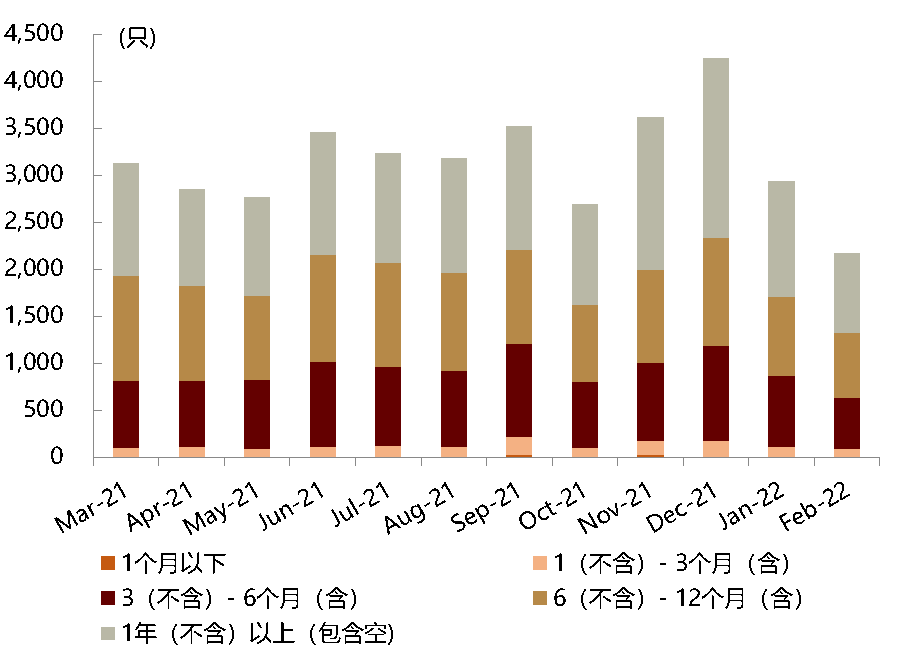

图表: 净值型银行理财月度新发数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2022年2月底)

图表: 净值型银行理财月度存续数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2022年2月底)

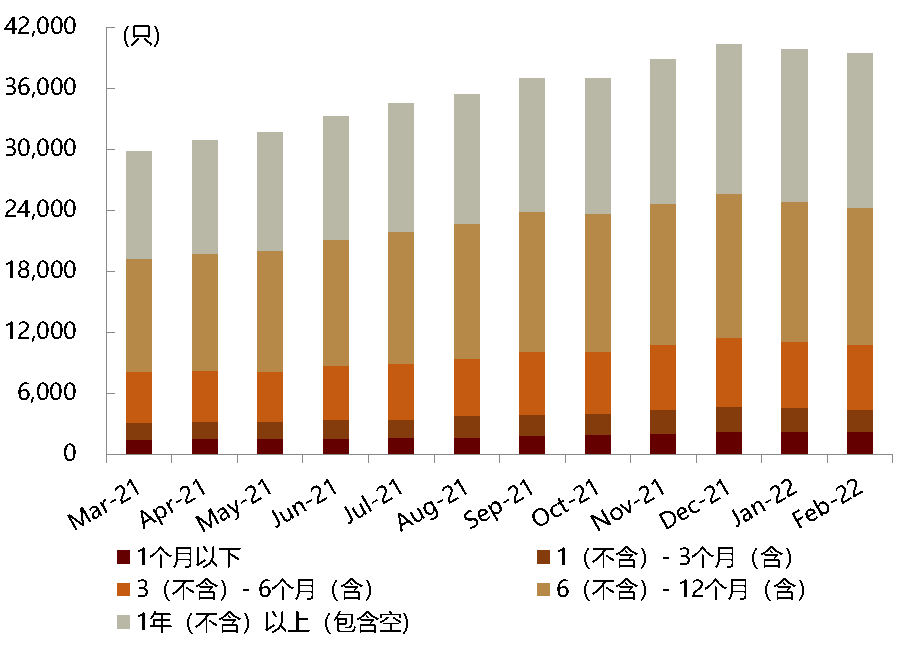

图表: 净值型银行理财月度存续数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2022年2月底)

图表: 收益型银行理财月度新发数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2022年2月底)

图表: 收益型银行理财月度新发数量(按收益类型)

资料来源:普益标准,中金公司研究部(截至2022年2月底)

图表: 收益型银行理财月度存续数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2022年2月底)

图表: 收益型银行理财月度存续数量(按收益类型)

资料来源:普益标准,中金公司研究部(截至2022年2月底)

图表: 固收+产品月度新发数量(按产品类别)

资料来源:普益标准,中金公司研究部(截至2022年2月底)

图表: 固收+产品月度新发数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2022年2月底)

图表: 固收+产品月度存续数量(按产品类别)

资料来源:普益标准,中金公司研究部(截至2022年2月底)

图表: 固收+产品月度存续数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2022年2月底)

图表: 2月末固收+产品月度存续数量

资料来源:普益标准,中金公司研究部(截至2022年2月底)

本文选编自微信公众号“ 中金量化”作者:胡锦瑶、朱垠光等;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP