页岩油回来了?

核心观点

我们分析了页岩油公司的年度指引,资本开支和产量相关的指引数据,发现:尽管资本开支增幅不小,但是产量增幅非常有限。页岩油行业在面临哪些问题?

一是DUC的消耗意味着更多资本开支会被用于前端钻井不直接带来新增产量的环节;二是来自于投资者的压力,表现为再投资比例的持续下降;三是受政策环境不友好及通货膨胀影响,成本整体大幅上升。

结论是,页岩油公司现金流用作资本开支的比例越来越低。高油价和持续的分红、还债,会使得公司的财务报表越来越好,很多公司股价都创新高。但是难以实现额外的产量增长,以弥补俄罗斯造成的供给缺口。所以,页岩油保守资本开支受到了资本市场的正反馈,可是原油市场的平衡谁来负责?

风险提示:1.劳动力不足和材料涨价问题难以解决,导致页岩油产量低于预期的风险;2.美国政策环境、资金环境对油气行业不友好,导致页岩油长期难有增长的风险;3.过高油价影响下游成品油、化工品需求的风险。

数据:2022年页岩油资本开支和产量指引

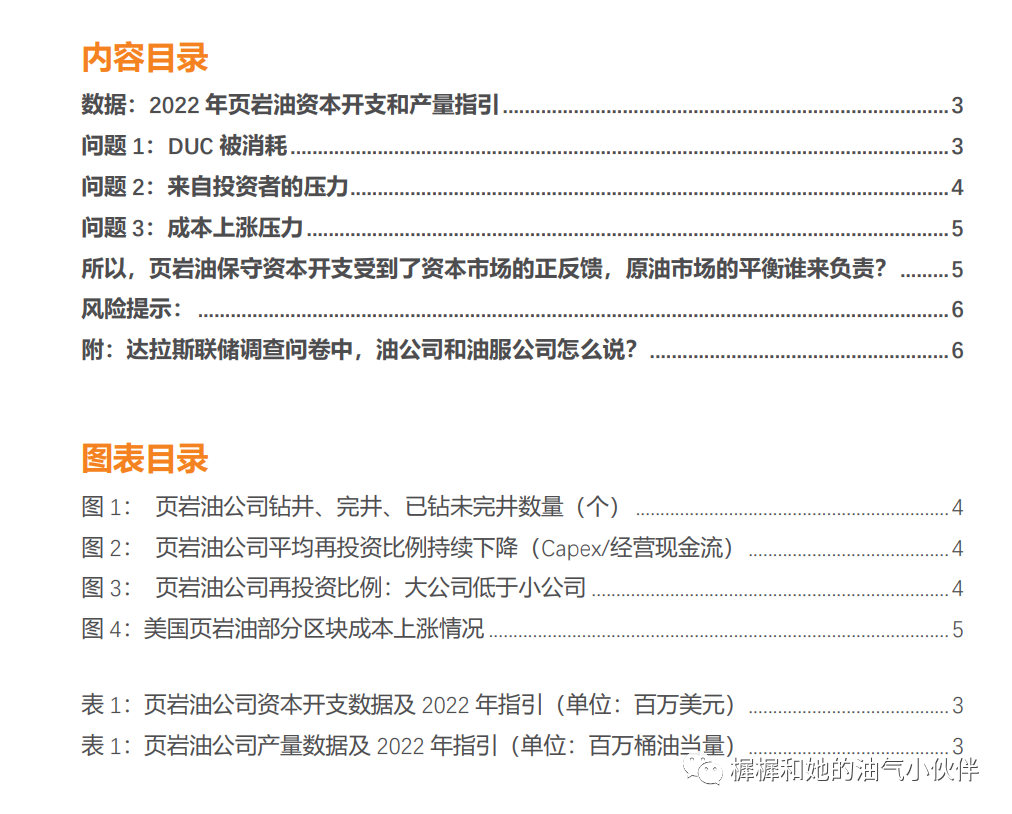

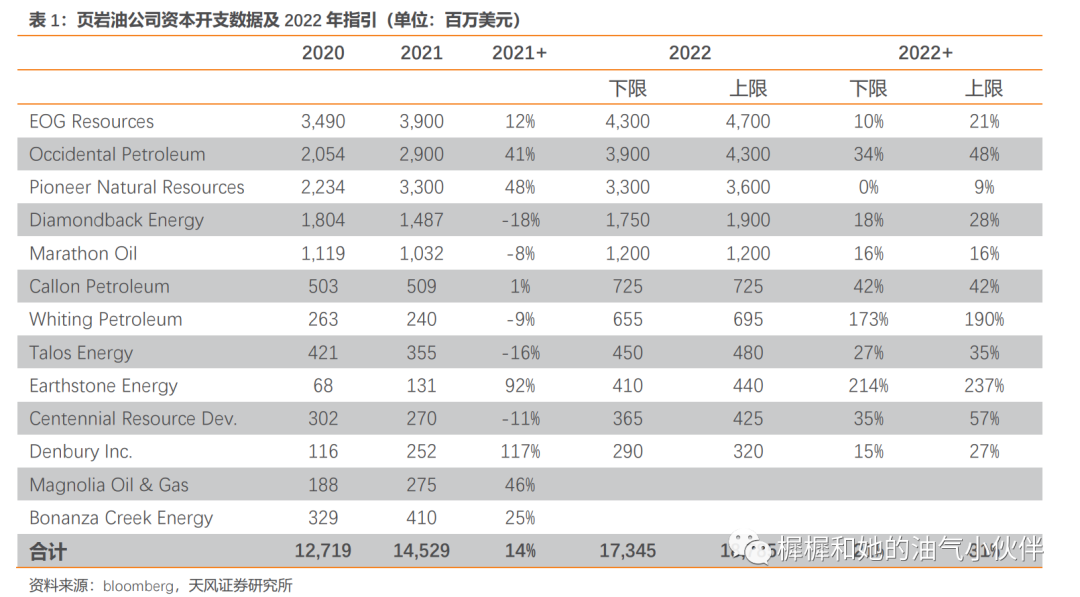

2021年以来,美国页岩油的资本开支增长和产量增长不成比例。我们统计的13家页岩油公司,2021年资本开支增长14%,而产量还有小幅下降。2022年,根据这些公司披露的指引,计划增加资本开支幅度在21~31%之间,产量增长预计仅1~5%。

本轮页岩油资本开支反弹转化为产量反弹,面临哪些困难?

问题1:DUC被消耗

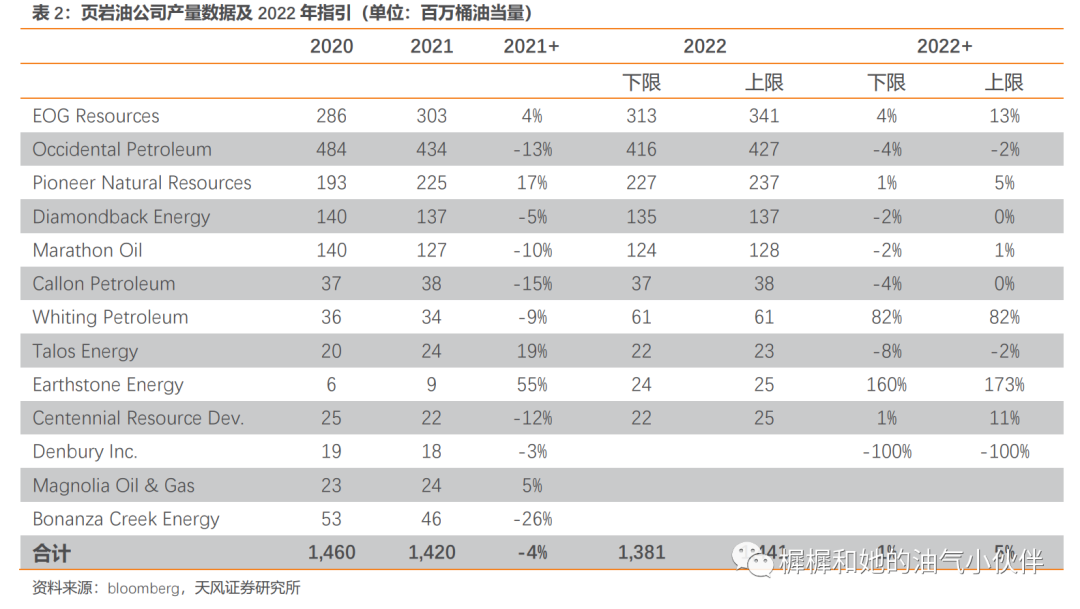

从2020年以来,页岩油就已经进入消耗DUC(已钻未完井)的状态。将现有的DUC进行完井,以快速且低资本开支,实现增产。随着过去一年半的消耗,目前美国页岩油的DUC数量仅4466个(截至1月份),回到页岩油革命早期2014年初的水平,继续通过消耗DUC的方式实现增产已经很难。意味着页岩油公司需要更多资本开支安排在前端的钻井环节。

问题2:来自投资者的压力

页岩油的转折点发生在2021年。页岩油公司受到碳中和影响、以及华尔街裹挟,强调资本开支纪律,现金流有限分红、还债。

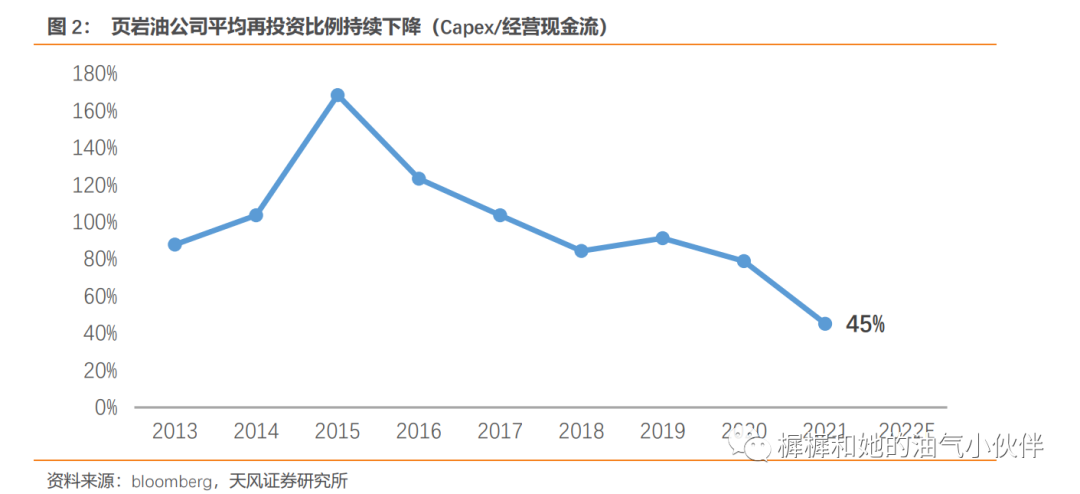

分析页岩油公司的“再投资比例”(=资本开支/经营净现金流)指标,从2015年见顶之后持续下降。2018年以后低于100%,意味着页岩油公司的经营现金流净额,除了用作资本开支之外,可以有一定比例用于分红或者还债。到2021年这一比例达到45%(相比2020年的79%大幅下降),意味着页岩油已经将分红还债作为主要的现金流使用方式。

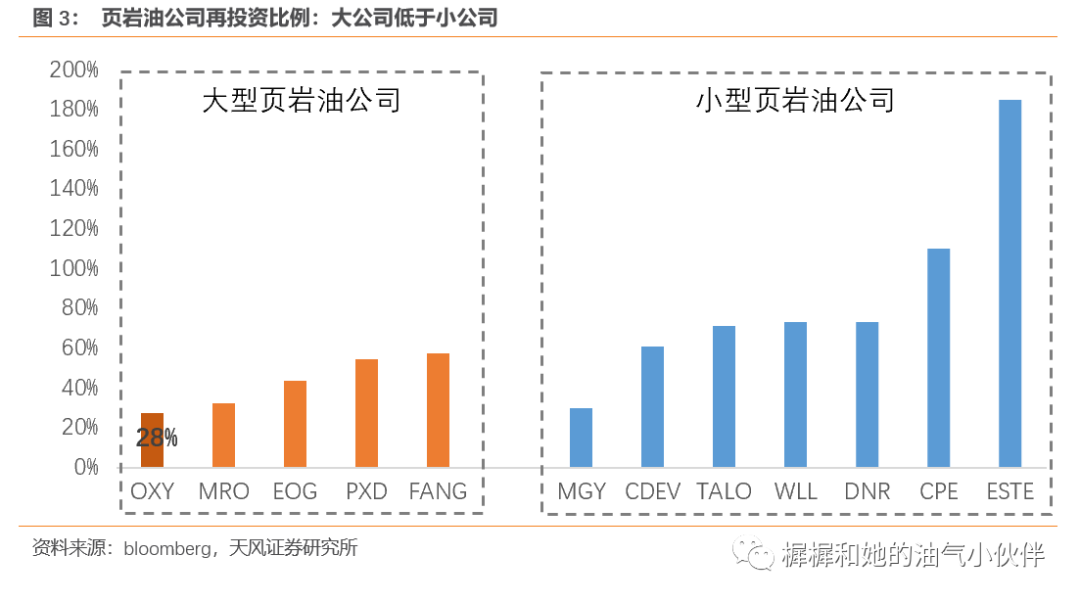

具体到公司,大型页岩油公司通常再投资比例低于小型公司。巴菲特买的西方石油(OXY)是再投资比例最低的,2021年仅28%。近期个别公司给出2022年指引,马拉松石油(MRO)提出2022年再投资比例不超过30%(2021年是32%)。

问题3:成本上涨压力

2022年美国页岩油将面临较大幅度的成本上涨压力。根据RBN,2022年美国页岩油资本开支增幅中有2/3会被成本上涨吃掉。

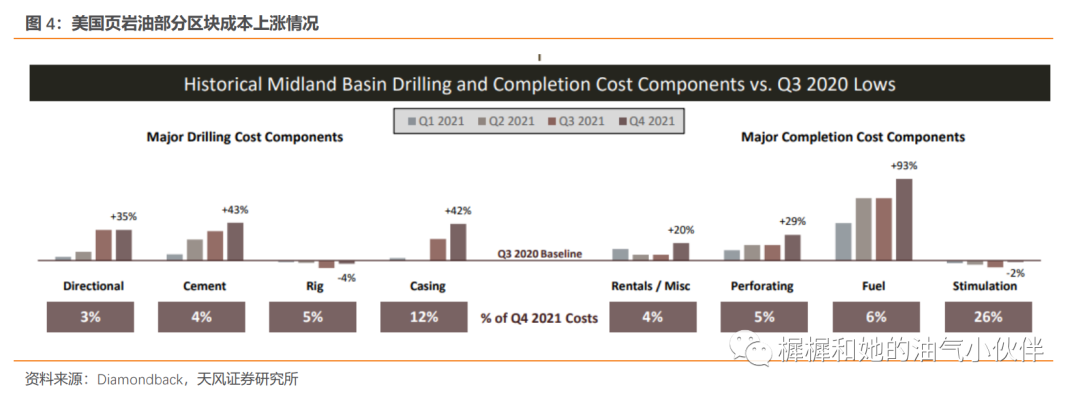

根据Diamoncback公司披露的部分区块的成本上涨情况,我们估算平均成本上涨幅度可能超过15%。具体而言,燃料成本涨幅高达93%,油井水泥、定向井、封隔涨幅也分别高达43%、35%、42%。

根据达拉斯联储的调查,页岩油行业面临劳动力和设施的短缺。尤其是卡车司机严重短缺,可能是受到了来自运输业对卡车司机的需求竞争。

所以,页岩油保守资本开支受到了资本市场的正反馈,原油市场的平衡谁来负责?

页岩油公司现金流用作资本开支的比例越来越低。高油价和持续的分红、还债,会使得公司的财务报表越来越好,但是难以实现额外的产量增长,以弥补俄罗斯造成的供给缺口。

有趣的是,当油气公司采取更保守的资本开支态度,而非以前那种激进开支态度,结果对于他们非常好,很多公司股价创了历史新高。正如先锋自然资源(PXD)称,在年产量增长15~20%的情形下,公司将只有8年的储量寿命;而在年产量增长5%的情形下,公司将有15~20年的可采寿命。

这也在印证我们之前报告《传统能源公司——从“通胀交易”到“价值重估”》的观点:商品价格中枢抬升、资产久期拉长,将带来传统能源公司价值重估。

风险提示:

劳动力不足和材料涨价问题难以解决,导致页岩油产量低于预期的风险;

美国政策环境、资金环境对油气行业不友好,导致页岩油长期难有增长的风险;

过高油价影响下游成品油、化工品需求的风险。

附:达拉斯联储调查问卷中,油公司和油服公司怎么说?

达拉斯联储每季度会针对当地多家企业进行问卷调查。从“达拉斯联储2022Q1调查”中我们可以一窥页岩油行业面临的问题(以下仅代表受访者观点):

勘探与生产 (E&P) 公司

- 劳动力和设备紧缺,油井管材的价格上涨以及关键设备和材料的紧缺,将限制我们的业务和美国石油产量的增长。来自送货服务的竞争有可能是导致卡车司机严重短缺的原因。

- 俄乌战争将继续对市场造成严重破坏。

- 预计俄乌冲突将导致油田所需部分物品供应短缺,并将延长交货时间。过去 12 个月,石油和天然气行业成本增幅最大来源是钢管。库存减少,交货时间增加。钢铁供应和涨价也影响了几家生产商钻完井活动的增长,削弱了增产能力。

- 来自大型石油和天然气公司的竞争对钻探和完井成本的影响不如之前商品价格上涨的时期那么大。我们在资本支出方面维持纪律,以保持良好的内部回报率。

- 政府的一位高级成员在电视上坚持绿色能源更便宜。小公司仍在努力获得融资。关于哄抬物价的说法令人厌烦。关于联邦租约和那些未使用的租约,如果没有对所有限制和监管问题进行诚实讨论,也是无益的。

- 考虑到国际问题以及俄乌战争,油气价格预测都是不可靠。截至本次调查之日,美国政府似乎不愿意实施最直接简单的改变,以增加美国的碳氢化合物产量,以取代美国消费中的俄罗斯碳氢化合物。

- 我们公司主要关注的是政府对传统能源的态度。我们不仅担心公司、国家、也担心全球。欧洲的可再生能源政策及其当前的能源危机提供了一个典型的例子,说明基于误导人的意识形态和不切实际的假设会如何导致不幸的后果。核能是一种经检验、可以帮助现有的发电部门碳减排,使2.7亿辆汽车电气化,并将 1.4 亿套住房转化为全电力。基于风能、太阳能、以及储能的“可再生能源革命”是不现实的,这些都是对时间、自然资源、财富、税收等社会资源的浪费。

- 资金和债务来源受。增长的持续性主要受到上游石油和天然气被放弃作为投资类别的融资选择的限制。

- 地缘政治风险升高、供应链问题持续存在、劳动力持续短缺、资本供应减少和通货膨胀上升都影响了上游小型生产商开展项目的能力。如果没有这些情况,在当前商品价格水平下,生产商更容易开展项目。

- 疫情和经济的原因导致我们使用的服务公司保持现有员工的工作都有一定困难。这会导致延误和增加费用。

- 钻机市场和供应链问题将阻止一些以利用更高的能源价格为由做的预算调整。

- 美联储加息将导致利息支出上升。随着“大退休”的持续进行,我们参与的每家公司——供应商、供应商、运营商等——的错误率都随着老员工被新员工替代而增加。新员工的态度和职业道德似乎普遍较差。从办公用品到油田管材和用品,通货膨胀率同比超过 7.9%。华盛顿不成熟地对石油行业“指手画脚”之行为令人作呕和令人厌烦。我希望政府可以开始做正确的事情。

- 本届政府只会损害能源公司、推高价格,在接下来的三年里,这样的情况将会持续。

- 监管环境不友好。

- 石油和天然气的供需影响着行业的长期前景。近期的政治和地缘政治影响预计会持续未来一到两年。可再生能源政策取决于执政党。

- 大宗商品价格的快速上涨显着增加了油田活动。

石油和天然气支持服务公司

- 最大的问题仍是找到合格员工。

- 劳动力是增长制约因素。我们需要有商业驾驶执照的合格司机,这批人难以找到和留住。

- 政府认为,或者实际的反碳开采政策限制了我们的客户石油公司在美国增产石油和天然气必要的资金,美国是世界上对环境最负责任的生产国。

- 合格员工严重短缺严重阻碍了我们提供服务的能力。劳动力成本正在以非常陡峭的速度上升。

- 本季度或上一季度的业务活动本应该有所增加。然而,本季度受到天气延误、压裂砂延误和压裂公司动迁日期的影响。我们的服务价格正在改善,但不足以显着提高利润率。油公司对待油田服务公司的态度,仍然像油价仍是每桶 30 美元的时期。

- 由于乌克兰冲突仍存在很大的不确定性,地缘政治紧张局势和大宗商品价格上涨可能导致前所未有的通货膨胀,进而可能导致经济衰退。

- 石油和天然气的价格在现在和不久的将来完全不可预测。随着市场“买预期,卖事实”,放弃从俄罗斯购买石油,石油价格应该会有所下降。

- 我们公司从事管道行业,钢铁关税和石油和天然气管道产品的交货时间是目前管道行业的主要问题,并且国际地缘政治不稳定是阻碍整个行业增加产量的因素。

- 带有高端芯片的项目(例如开关设备)被延迟。

- 我们在美国的陆上勘探和生产客户继续采用谨慎和自律的方法。没有勘探支出。

- 极高的不确定性使我几乎不可能预测今天下午之后的任何事情。国内、全球和监管都存在不确定性。

本文选编自“<span class="profile_nickname" style="margin: 0px; padding: 0px; outline: 0px; color: rgb(34, 34, 34); Helvetica Neue", "PingFang SC", "Hiragino Sans GB", "Microsoft YaHei UI", "Microsoft YaHei", Arial, sans-serif; letter-spacing: 0.544px;">樨樨和她的油气小伙伴”,作者:张樨樨;智通财经编辑:韩永昌。

扫码下载智通APP

扫码下载智通APP