中金:新兴市场的“麻烦“

摘要

俄乌冲突以来,新兴明显跑输发达,同时伴随资金流出和汇率贬值。究其原因,除了风险偏好,本土疫情,又或制裁牵连担忧外,新兴市场面临的“麻烦”来自两个方面:一是全球美元流动性拐点,二是俄乌局势供应冲击放大部分新兴的经常账甚至财政“双赤字”压力,政府部门“现金流”恶化又会放大流动性拐点下的脆弱程度,加大以此现金流为估值依据的资产价值(主权债和汇率)。因此从中期看,上述两个“麻烦”的共振甚至负向螺旋可能更值得关注。“双赤字”、对外部资金依赖度大、自身经济疲弱的市场是典型的“薄弱环节”,而应对这两个“麻烦”最有效解法是练好“内功”下自身增长的韧性。

一、全球流动性拐点:放大部分新兴市场的资金流出压力当前全球宽松退出的背景已经非常明确,我们测算拐点可能出现在今年二季度4~5月。但这并非新兴市场必然资金流出的充分条件。如果基本面足够强劲,完全可以抵御外部紧缩的压力,甚至吸引资金回流,例如2017年的中国“无视”美联储加息和缩表。但反过来,风险也是同源的。如果自身增长疲弱的话,压力会被放大,尤以内需纵深不足但对外部依赖高的市场为甚,反例是2019年,美联储降息美元也依然走强。

二、俄乌冲突下的供应冲击:能源和粮食成本抬升放大经常账户甚至财政“双赤字”的压力不过,现在的“麻烦”在于,俄乌冲突下大宗商品涨价会加大部分进口依赖度较高的新兴市场的经常账户和财政赤字的压力,而这一压力的增加又会放大新兴市场在面对全球流动性拐点的脆弱程度,尤其是一些内需韧性不够。除了原油和天然气外,包括玉米、小麦、菜籽油和化肥等农产品对新兴市场影响可能更大,不仅是因为其敞口更高、而且农产品的季节性也决定了对冲突本身持续时长更加敏感

三、潜在解法:基本面韧性是关键;俄乌局势缓和、疫情改善后开放推进也将减少压力如何“破局”?1)基本面好坏或是关键。对中国而言,稳增长能否及时且有效发力依然是抵御资金流出和汇率走弱的关键抓手,美联储政策倒是其次的,但把握时机同样重要。2)疫情控制。疫情控制及后续开放也是改善内需和国际交流的重要一环,尤其是对于外需敞口大的市场;3)俄乌局势缓解,自然缓解了价格上涨和供应的压力。

焦点讨论:新兴市场的“麻烦”?供应冲击下的“双赤字”负担,或会放大面对“全球流动性拐点”的脆弱性

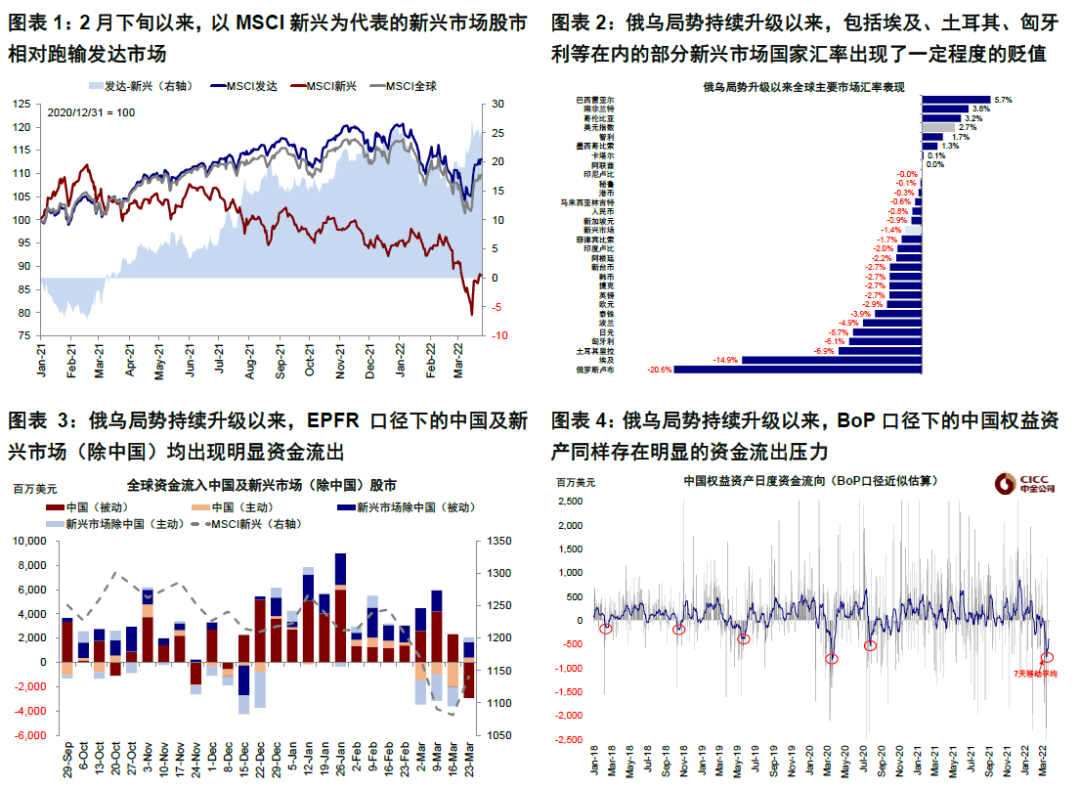

俄乌冲突自2月下旬升级以来已持续1月有余。在此期间,我们注意到在全球市场普遍大幅动荡的背景下,新兴市场明显跑输发达股市且差距还在不断拉大(图表1),同时伴随着明显的资金流出(图表3~4)和一定程度的汇率贬值(俄乌局势以来,埃及磅对美元贬值15%,仅次于俄罗斯卢布)(图表2)。

究其原因,除了地缘冲突普适性的风险偏好冲击、本土疫情升级(例如中国香港、韩国等)、又或只针对中国市场的制裁牵连担忧外(例如IIF测算的BoP口径中国权益资产流入规模创出历史新高,同时EFPR口径下中国A股与港股股市也出现明显资金流出)(《俄乌局势的影响路径与传导逻辑》),其他一些新兴市场面临的“麻烦”来自两个方面:

一是美联储开启加息周期和5月缩表临近,本身就会使得全球美元流动性收紧,二是俄乌局势引发的额外且意外的供应冲击(如能源和农产品,《俄乌局势对全球供应链影响有多大?》)放大了一些对外依赖度较大的新兴市场经常账户甚至财政“赤字”的压力。因此,相比不足为惧的避险情绪和迟早会过去的本地疫情,从中期看,我们认为上述两个“麻烦”的共振甚至负向螺旋可能更值得关注。当然,不同股市场的风险防御能力相去甚远,不能一概而论。那些“双赤字”、对外部资金依赖度大、自身经济疲弱的市场是典型的“薄弱环节”,而应对这两个“麻烦”最有效解法是练好“内功”下自身增长的韧性。

一、全球流动性拐点来临:或放大部分基本面脆弱新兴市场的资金流出压力

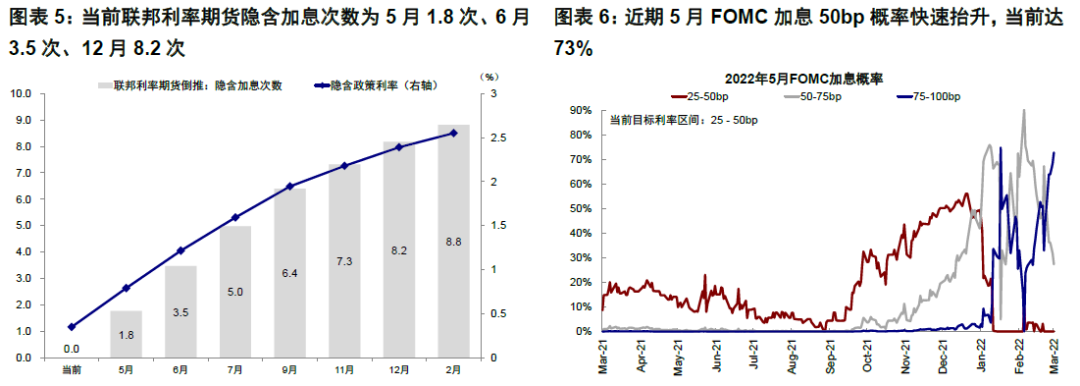

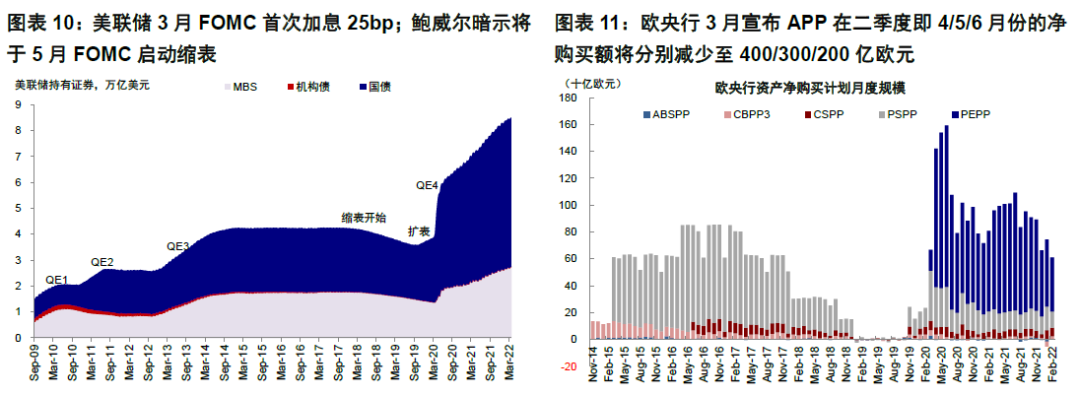

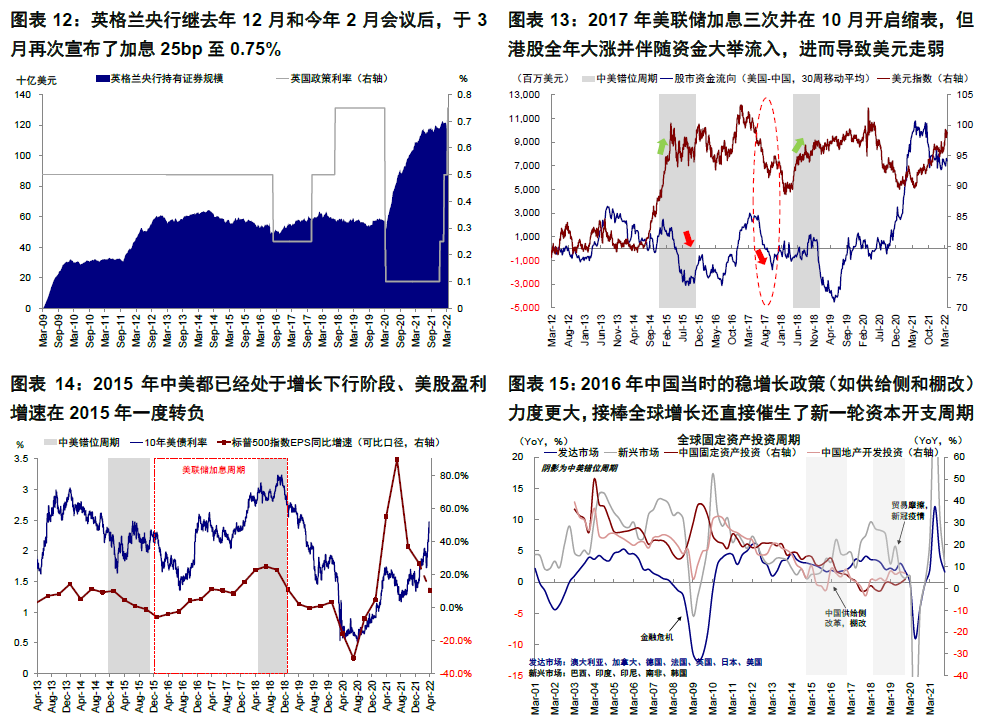

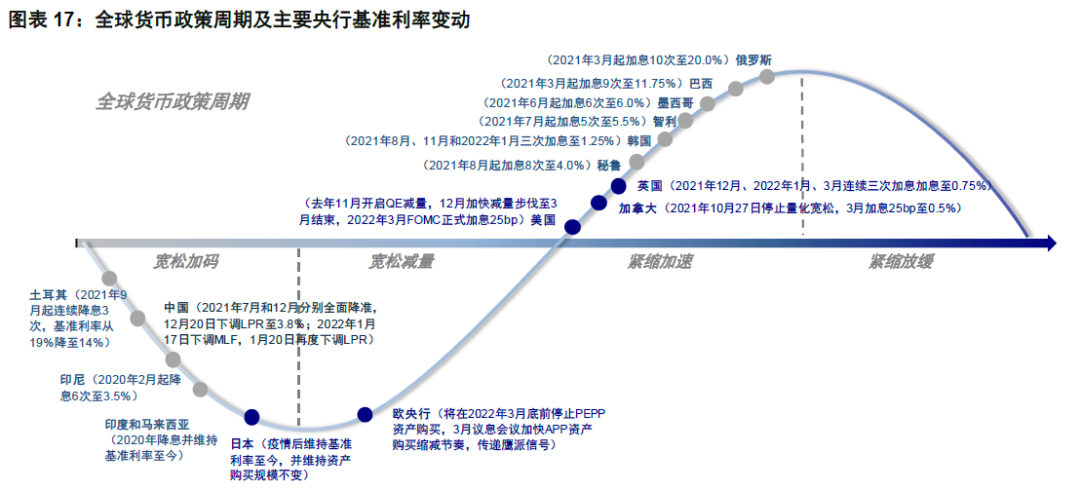

主要发达央行加快紧缩步伐,全球流动性拐点来临。美联储方面,3月FOMC启动加息25bp至0.25~0.5%,为2018年底停止上一轮加息周期以来的首次加息,而且从近期主要央行官员的表态看,加息步伐还有可能更快(当前CME利率期货隐含的5月加息50bp的预期已经高达73%,图表5~6)。与此同时,鲍威尔暗示将于5月FOMC启动缩表,方式与上次缩表相似但会更快。我们测算,本轮缩表速度可达每月900~1000亿美元(图表10)。欧洲方面,欧央行也将进一步缩减购债规模,3月宣布APP在二季度的净购买额将依次减少至400/300/200亿欧元(图表11)。英格兰央行继去年12月和今年2月会议后,再次宣布了加息25bp至0.75%(图表12)。

因此,当前全球宽松退出的背景已经非常明确,如果以全球四大主要央行(美联储、欧央行、日央行和英格兰央行)资产负债表规模的同比变化来表征全球流动性(采用2年复合增速以平滑波动),我们测算增速的拐点可能出现在今年二季度4~5月左右(图表9)。

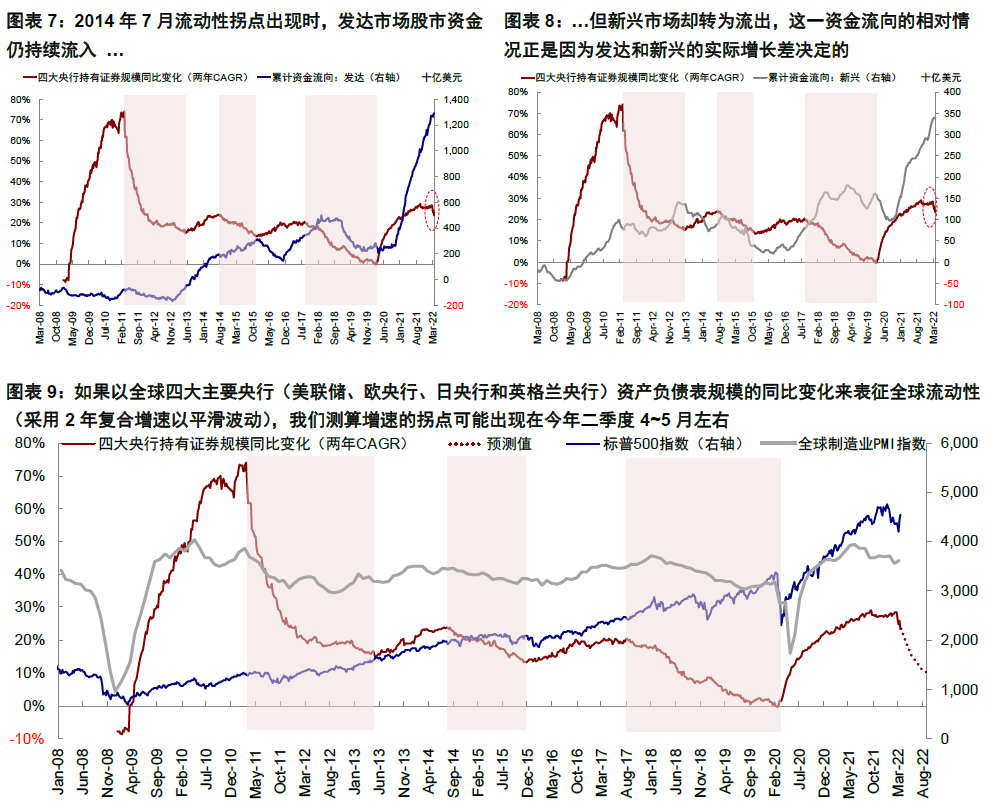

全球流动性拐点的意义从中期看是重大的,会通过利率和资金的再平衡来施加影响,尤其是那些自身基本面脆弱的市场所面临压力更大。虽然这一变化并非改变资产趋势的主导变量,但会放大目前已有的一些落差和错配程度,例如一些新兴市场在内部货币政策紧缩、外部经常账户无法快速修复的同时,全球流动性的收紧可能会加大其资本账户的流出压力。通过对比上述流动性指标与发达和新兴市场资金流向情况,我们发现上一次2014年7月全球流动性拐点出现时,发达市场股市资金仍持续流入,但新兴市场转为流出;不过在2018年初和2011年初同样出现拐点时,新兴市场的流出压力并没有那么明显,2011年发达市场的流出反而更为明显,这也说明决定资金流向的本质更多是相对增长落差和投资回报落差(图表7~8)。

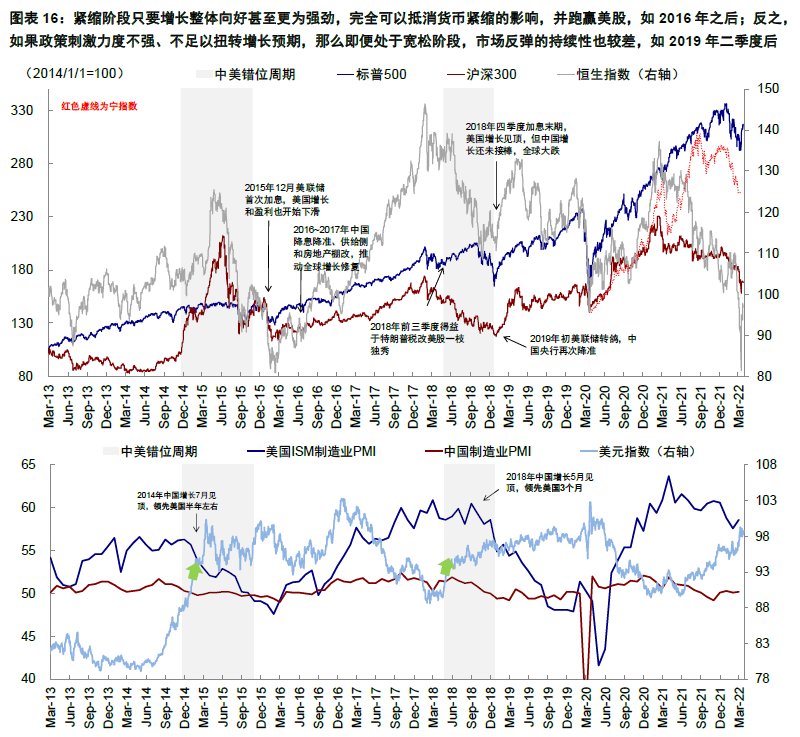

因此,全球流动性拐点的出现并非新兴市场必然资金流出的充分条件,如果基本面足够强劲,完全可以抵御外部紧缩的压力,甚至可以吸引资金回流。以中国为例,离我们最近的典型例子是2017年,美联储加息3次并在10月开启缩表,但全球资金持续流入包括港股在内的中国市场,美元指数全年走弱,之所以能够“无视”美联储加息和缩表的关键在于当时中国稳增长政策(供给侧和棚改货币化)力度更大,不仅成为全球增长的引擎还催生了新一轮资本开支周期。

但反过来,风险也是同源的。如果自身增长疲弱的话,压力会被放大,尤以内需纵深不足但对外部依赖高的市场为甚。这种情况下,即便美联储宽松,资金也未必回流。同样以中国为例,离我们最近的反例是2019年,美联储2019年初转鸽并于7~9月三次降息,但中国稳增长力度没有那么强、同时受制于高杠杆约束,因此在一季度流动性宽松推动反弹过后,市场再度进入盘整震荡,资金持续流出。相比之下,美股得益于美联储降息和扩表表现反而更好,美元反而偏强。对于上述情形,我们在《上一次中美政策周期反向时发生了什么?》和《再论中美政策周期反向的含义与启示》)有详细对比分析(图表13~16)。

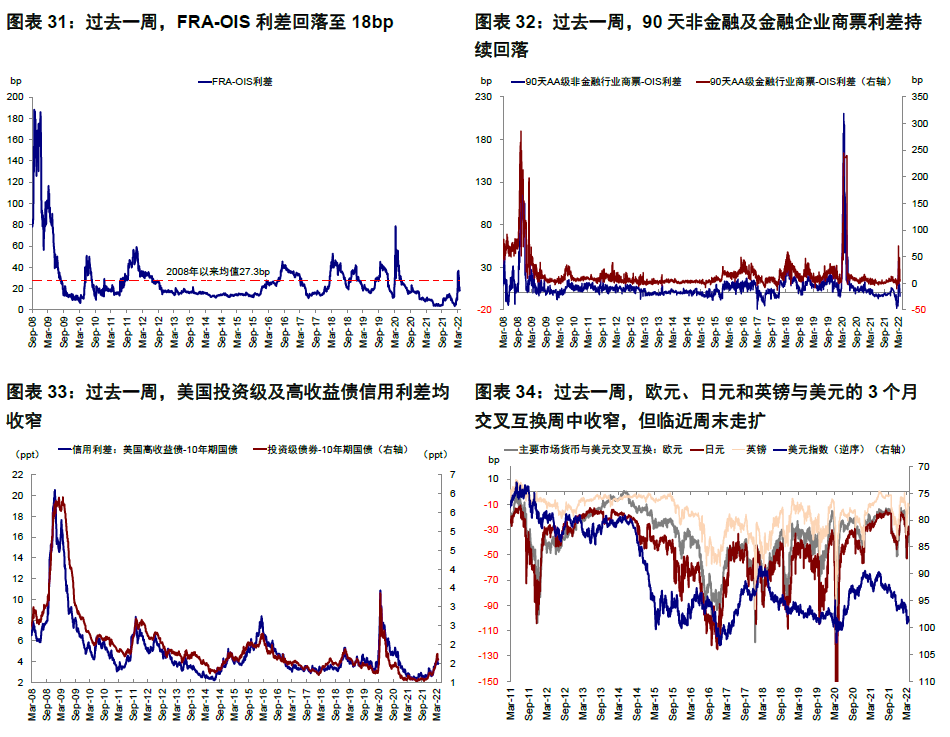

此外,全球流动性拐点的极端情形是爆发全球流动性危机(即所谓美元“钱荒”),这会造成新兴市场普遍性的资金流出,类似于2020年3月疫情期间。我们在《俄乌冲击的第三层:流动性冲击距离我们有多远?》分析过,目前来看这一情形风险可控。近期,刻画离岸和在岸美元流动性的各项指标反而都明显缓解(如FRA-OIS利差、商业票据利差、信用利差)。不过,也需要防范俄乌局势持续升级下的风险(例如俄罗斯抛售资产、又或主动被动违约,并通过一个足够大的媒介放大到整个金融体系,如此前的德意志银行CoCo债和1998年的LTCM等)。

二、俄乌冲突下的供应冲击:能源和粮食成本抬升放大经常账户甚至财政“双赤字”的压力

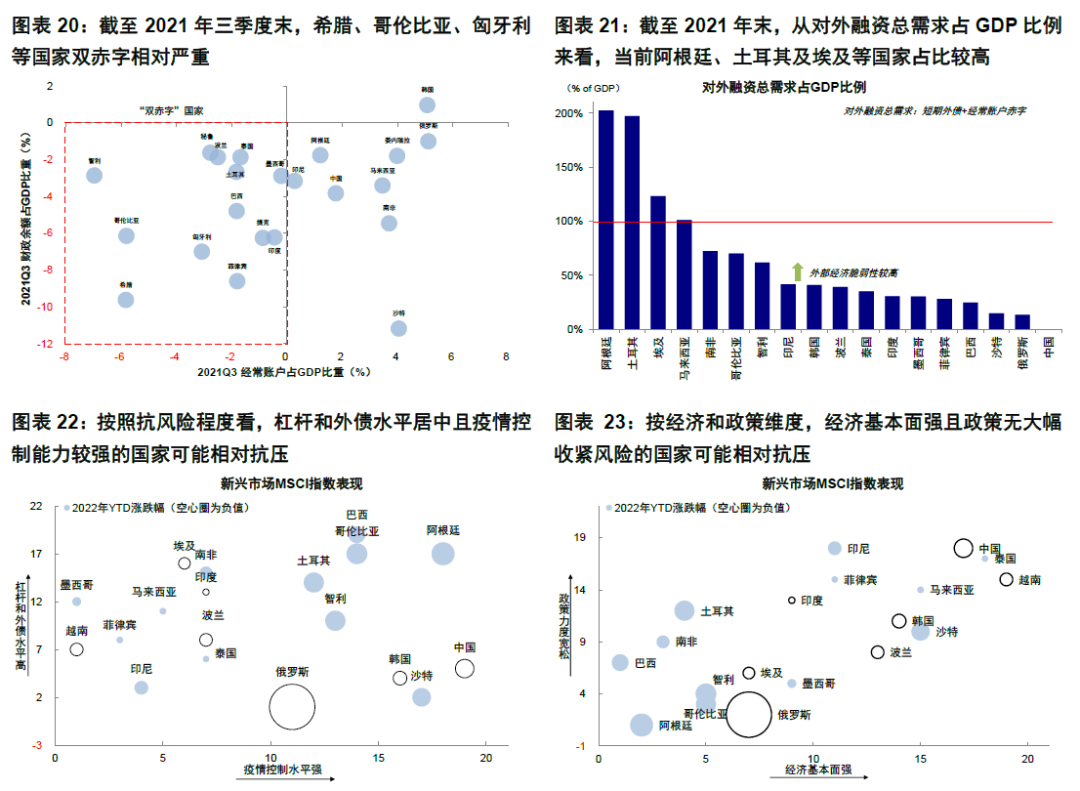

如我们在上文中分析,全球流动性拐点的出现并不必然造成新兴市场出现资金流出,关键还是看自身基本面。但现在的“麻烦”在于,俄乌冲突持续加大了原本紧张的供应冲击,主要大宗商品涨价会加大部分进口依赖度较高的新兴市场的经常账户和财政赤字的压力,而这一压力的增加又会放大新兴市场在面对全球流动性拐点的脆弱程度,尤其是一些内需韧性不够(处于加息周期的巴西、智利等)(图表17)、对外部融资依赖度较高的市场(对外融资总需求占GDP比例较高的市场如阿根廷、土耳其等)(图表21)。

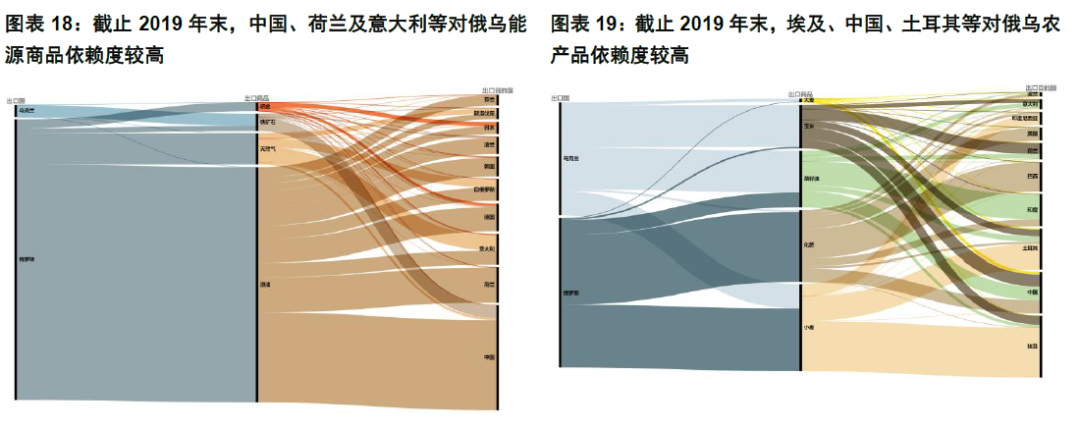

除了市场普遍关注的原油和天然气外,包括玉米、小麦、菜籽油和化肥等农产品对新兴市场影响可能更大,不仅是因为其敞口更高、而且农产品的季节性也决定了对冲突本身持续时长更加敏感。从数据上看,截止2019年末,俄罗斯和乌克兰出口占比较高的农产品包括:小麦(俄罗斯及乌克兰出口金额占全球的18.4%和7%)、化肥(13.3%和0.3%)、玉米(13.1%和1.7%)、菜籽油(34%和20%)以及大麦(11.4%和6.8%)。综合上述五种主要农产品,对俄罗斯和乌克兰出口整体占比排名前十的国家包括埃及、中国、土耳其、印度、巴西、荷兰、美国、印度尼西亚、意大利和波兰,其中埃及、中国、土耳其、印度、巴西比例24%、16%、15%、12%和11%。以敞口最大的埃及为例,其31%和22%的小麦进口均来自俄罗斯和乌克兰(图表18~19)。俄乌冲突升级以来芝加哥小麦期货价格涨幅一度达48%,埃及无补贴面包价格上涨~25%导致政府不得不实施价格管控。面对旅游人数减少、食品价格上涨等挑战,埃及政府加紧了与IMF的谈判并在争取申请援助。

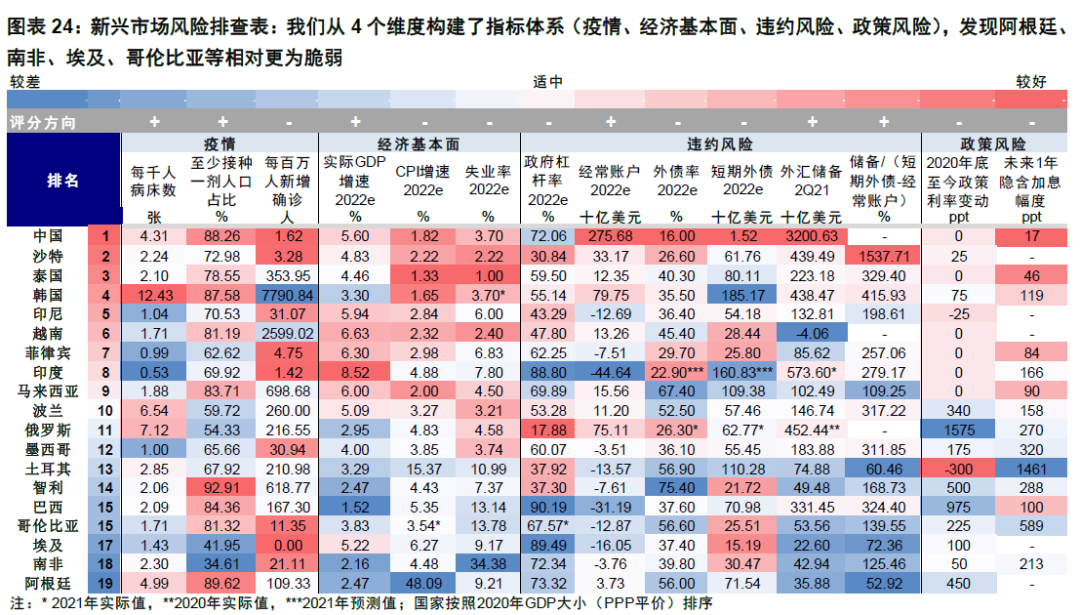

综合来看,外汇储备对外债覆盖不足(尤其是短期外债)、经常账户和财政“双赤字”(图表20)、本国基本面疲弱的市场可能面临更大资金流出和汇率贬值压力。我们从4个维度构建了刻画新兴市场压力的指标体系(疫情、经济基本面、违约风险、政策风险),发现阿根廷、南非、埃及、哥伦比亚及巴西等国更为脆弱(图表24)。俄乌局势升级以来,埃及磅对美元贬值幅度高达15%,仅次于俄罗斯卢布。

对于中国市场,尽管我们对俄乌的部分商品的进口比例也较高(例如石油、玉米、小麦等),但是由于我们内需纵深和韧性更强、且政策已经转向稳增长;同时,财政和经常账户、对外负债的健康程度要远高于其他新兴市场,因此这并非主要风险(图表22~23)。

三、潜在解法:基本面韧性是关键;俄乌局势缓和、疫情改善后开放推进也将减少压力

面对上述的“麻烦”,新兴市场应该如何“破局”?1)基本面好坏或是关键。国内增长和基本面修复是抵御外部压力的关键所在,甚至可以抵消美联储的紧缩压力,但反之亦然。对中国而言,稳增长能否及时且有效发力依然是抵御资金流出和汇率走弱的关键抓手,美联储政策倒是其次的。不过美联储持续收紧导致的利差收窄和地缘局势的不确定性也意味着政策窗口逐步收敛,因此把握时机同样重要。

2)疫情控制。疫情控制及后续开放也是改善内需和国际交流的重要一环,尤其是对于外需敞口大的市场(产业链和旅游业修复);3)俄乌局势缓解。俄乌冲突不进一步升级,也就自然缓解了价格上涨和供应的压力。

市场动态:鲍威尔鹰派发言,美债利率上冲,利差收窄;欧美制裁再度加码,大宗商品继续领涨

资产表现:大宗>股>债;利率上冲,能源品领涨

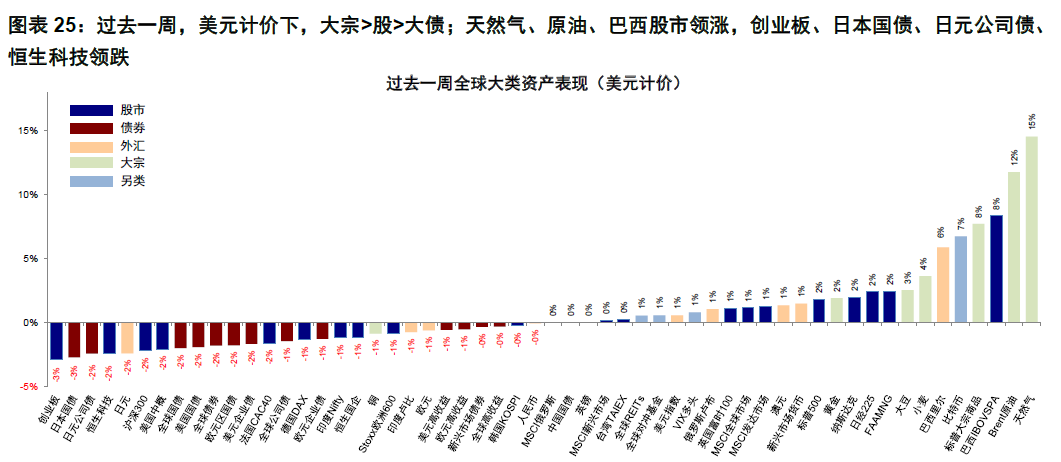

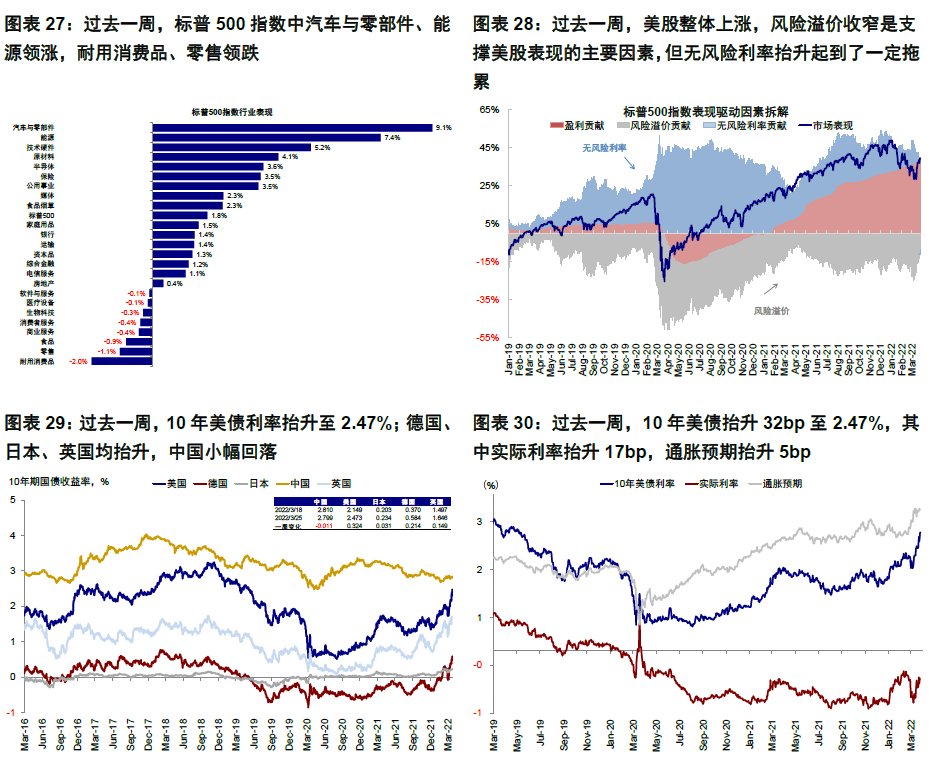

本周,包括美联储主席鲍威尔在内的数名官员发表鹰派发言,表示不排除5月FOMC加息50bp以遏制通胀,同时美国方面表示将在拜登出访欧盟期间宣布对俄新制裁,进一步引发市场担忧,10年美债利率持续攀升至2.47%,触及近三年高位,2s10s利差周中一度收窄至17bp,临近周末收于20bp。俄罗斯宣布对“不友好国家”的天然气销售将以卢布结算,同时欧盟尚未就石油禁运达成共识,油价再度攀升至120美元/桶,黄金上涨至1954美元/盎司。中美关系方面,美国宣布恢复352项中国输美产品的关税豁免,低于此前的549项,最新关税豁免将持续至2022年12月31日。

整体来看,过去一周,美元计价下,大宗>股>大债;天然气、原油、巴西股市领涨,创业板、日本国债、日元公司债、恒生科技领跌。板块方面,标普500指数中汽车与零部件、能源领涨,耐用消费品、零售领跌利率方面,10年美债抬升32bp升至2.47%,其中实际利率抬升17bp,通胀预期抬升5bp。

流动性:近期有所趋缓

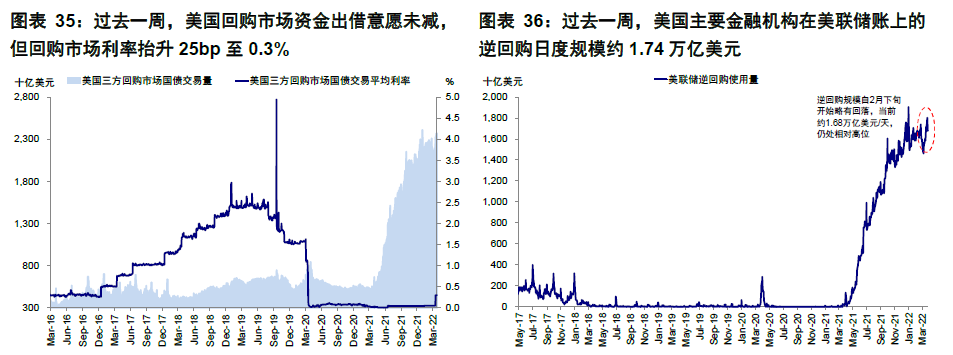

过去一周,FRA-OIS利差回落至18bp,90天非金融及金融企业商票利差持续回落,美国投资级及高收益债信用利差均收窄,欧元、日元和英镑与美元的3个月交叉互换周中收窄,但临近周末走扩。美国回购市场资金出借意愿未减,但回购市场利率抬升25bp至0.3%;美国主要金融机构在美联储账上的逆回购日度规模约1.74万亿美元。

情绪仓位:美股转为净空头,新兴市场净多头继续减少

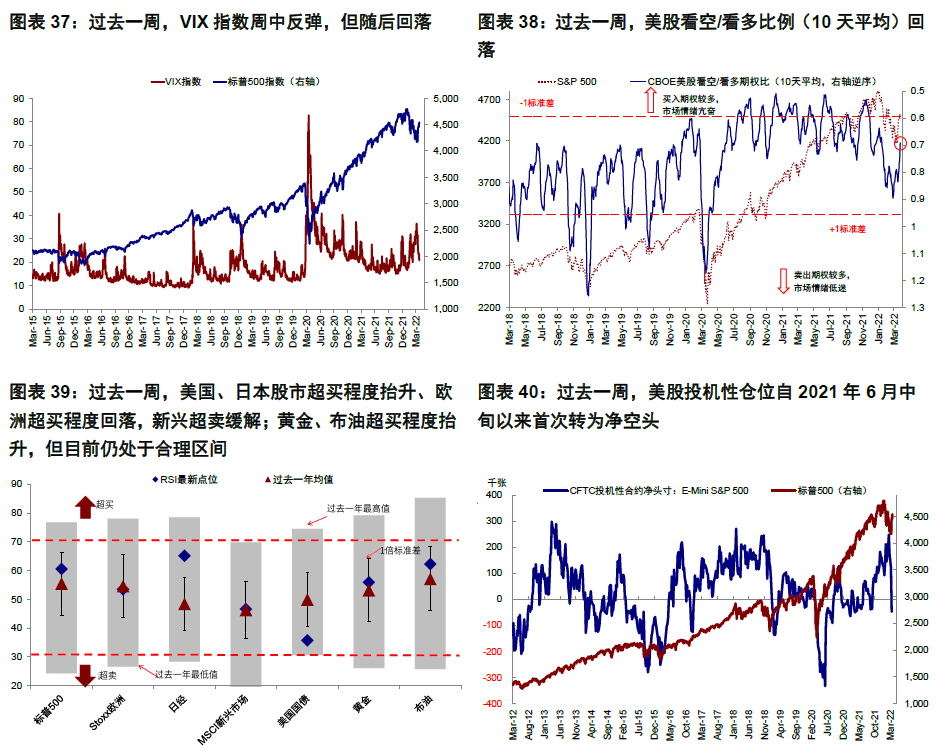

过去一周,VIX指数周中反弹,但随后回落,美股看空/看多比例(10天平均)回落。美国、日本股市超买程度抬升、欧洲超买程度回落,新兴超卖缓解;黄金、布油超买程度抬升,但目前仍处于合理区间。仓位方面,美股投机性仓位转为净空头,新兴市场投机性净多头仓位继续减少,10年期和2年期美债净空头均增加。

资金流向:股票型基金转为流出,中国股市流出明显

过去一周,债券型基金流出放缓、股票型基金转为流出,货币市场基金转为流入。分市场看,股市方面,新兴市场、日本、美国股市流出放缓,发达欧洲转为流入,新兴市场中印度、新兴欧洲等录得流入,中国流出明显。

基本面与政策:美国3月制造业PMI超预期抬升,欧元区制造业PMI下滑。

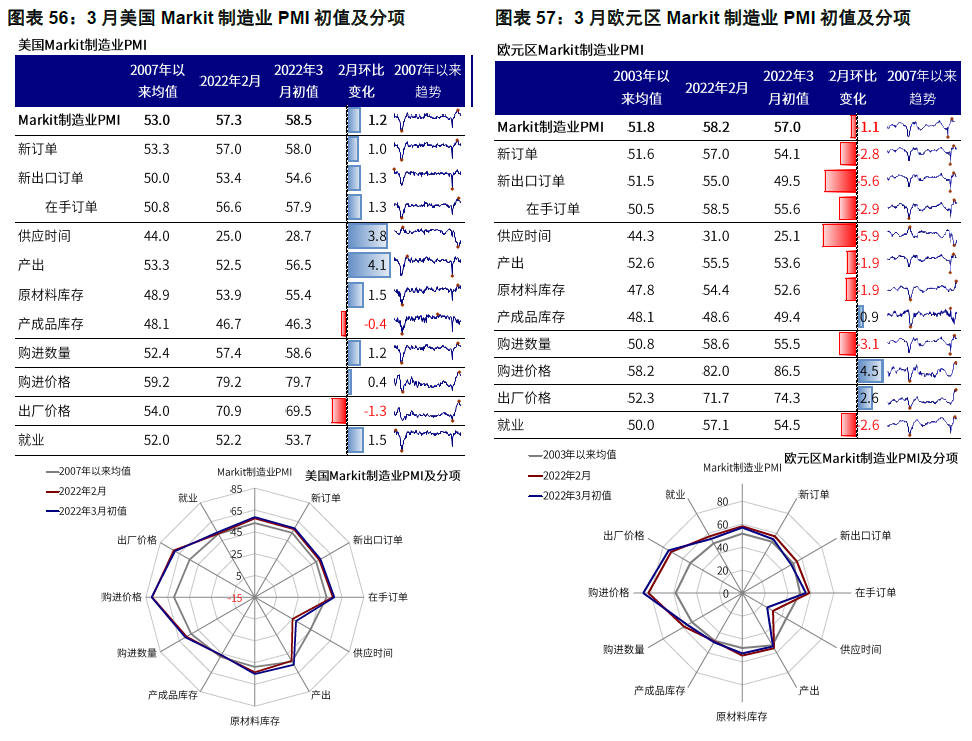

美国方面,3月Markit制造业PMI初值58.5,高于前值(57.3)和预期(56.6),创去年7月以来新高。分项来看,除产成品库存外,各分项较前月均抬升,供应时间、产出、就业、出口订单等抬升明显,其中供应时间改善至2021年1月以来的最高水平,显示产能限制和供应链压力的持续缓解。价格方面,出厂价格较前月明显回落,购进价格小幅抬升。随美国疫情逐渐好转,3月Markit服务业PMI初值58.9,高于前值(56.5)和预期(56.6)。此外,2月耐用品环比回落且低于预期。2月耐用品订单环比下降2.2%,低于前值1.6%和市场预期的-0.6%,商用飞机和汽车是主要拖累。尽管出货量提高0.5%,扣除非国防资本耐用品订单环比仍下降0.3%。上周失业金申领人数降至18.7万人,为1969年9月以来最低水平,且低于预期的21.2万人。

欧洲方面,欧元区3月Markit制造业及服务业PMI均下滑。欧元区3月Markit制造业PMI初值57,好于预期(56)但低于前值(58.2);Markit服务业PMI初值54.8好于预期(54.3),低于前值(55.5)。分项来看,除产成品库存外,各分项均较前月回落,其中供应时间、新出口订单、新订单、就业等回落明显,购进价格和出厂价格显著抬升,显示欧洲当前供应短缺加剧且价格压力增大。

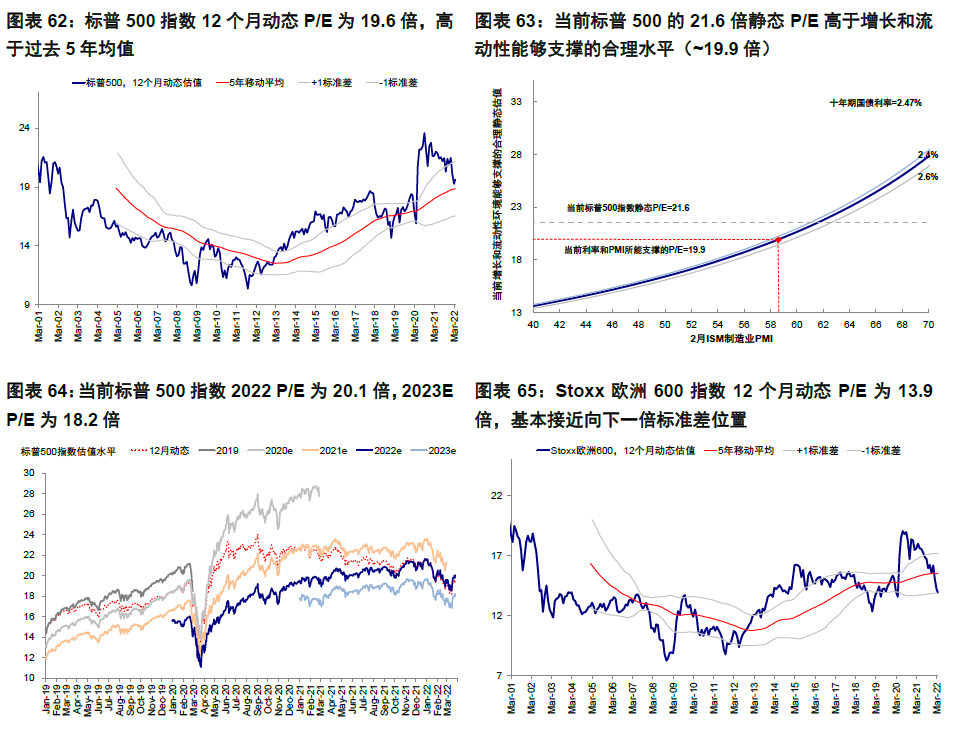

市场估值:高于增长和流动性合理水平

当前标普500 21.6倍静态P/E高于增长和流动性能够支撑的合理水平(~19.9倍)。

本文编选自“中金策略”,作者:刘刚 李赫民等;智通财经编辑:陈诗烨

扫码下载智通APP

扫码下载智通APP