上游重新挤压下游—2022首份企业盈利的5大信号

事件:2022年1-2月,规模以上工业企业利润总额同比5%(前值4.2%),以2019年为基期的三年复合增速21.8%(去年同期18.2%)。

核心结论:开年首份工业企业盈利,总量不差、但结构恶化,特别是上游对中下游、国企对私企挤压再度加剧,私企杠杆大幅抬升,具体有5大信号。

1、整体看:1-2月工业企业盈利不差,营收增加是主要支撑,简单匡算利润率下降拖累盈利约13.5个百分点。

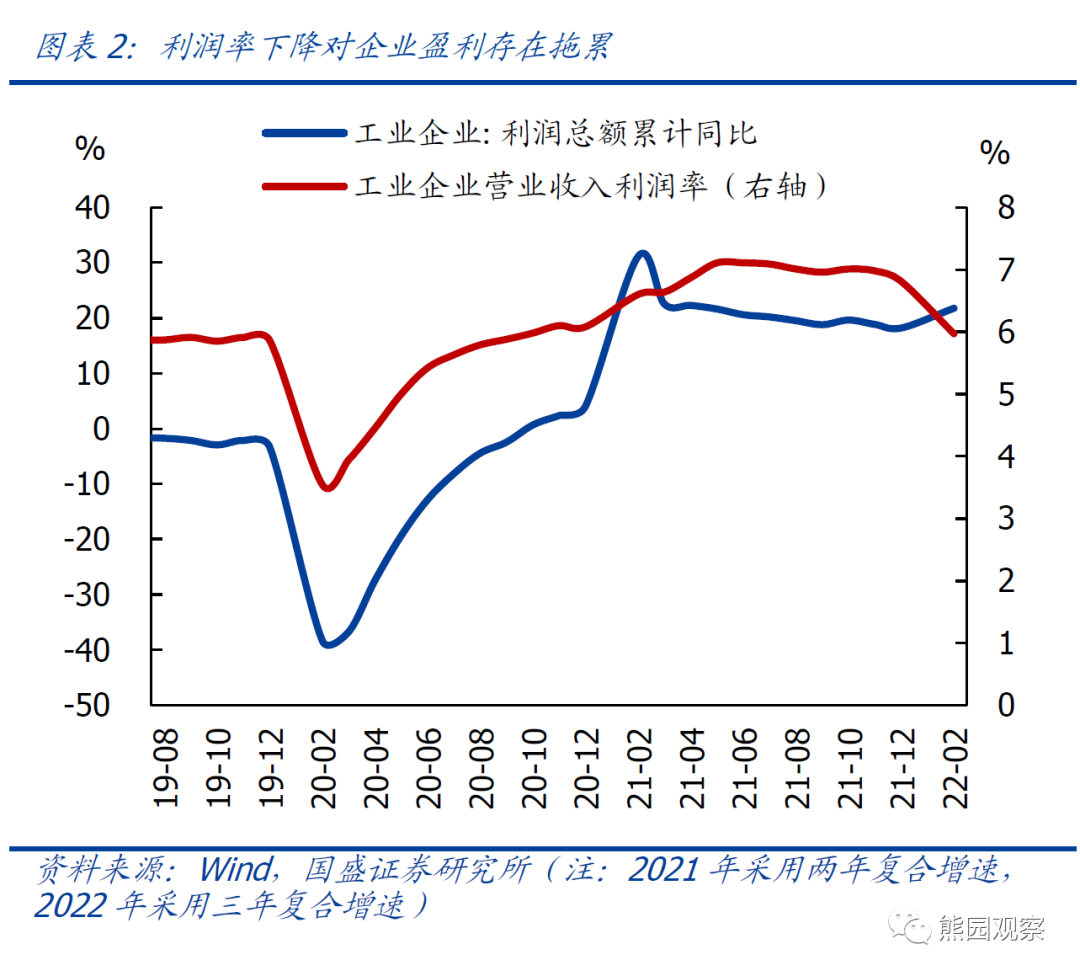

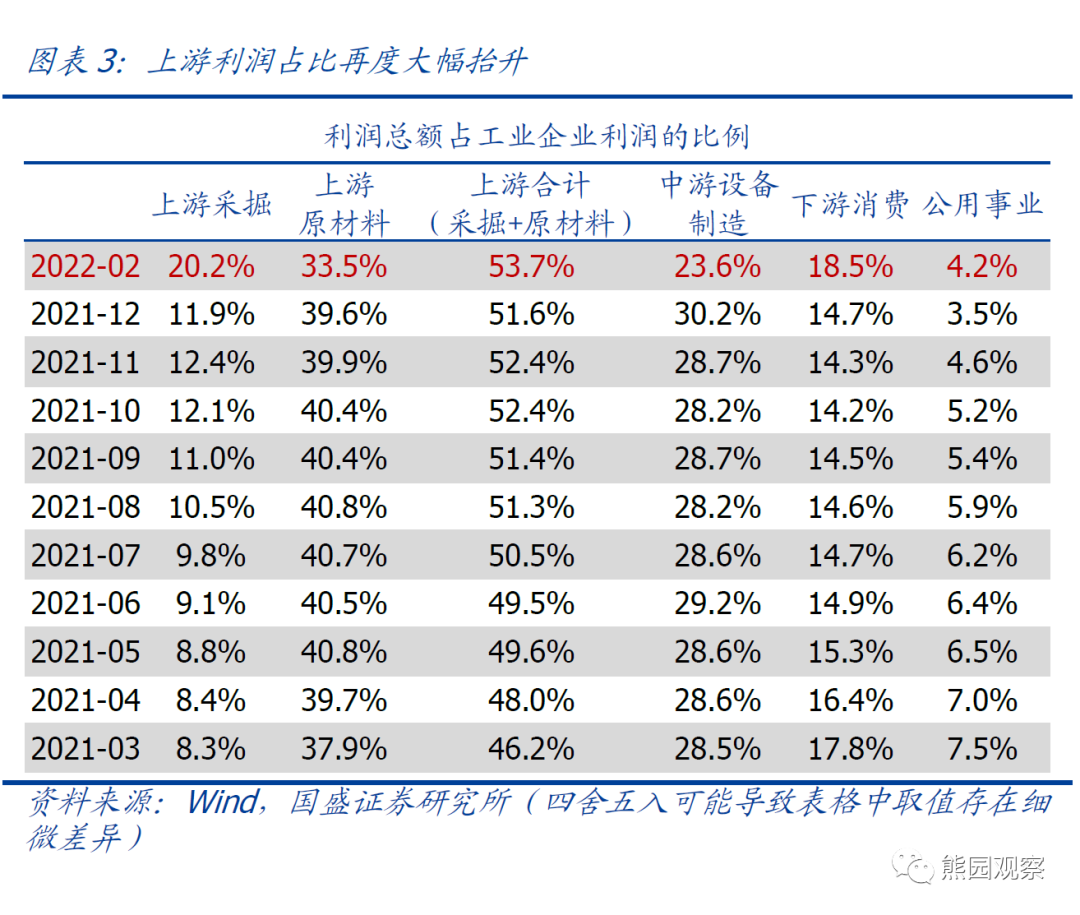

2、上下游看:大宗价格上涨继续扰动盈利结构,上游对中下游盈利的挤压再度加剧,盈利结构显著恶化 。

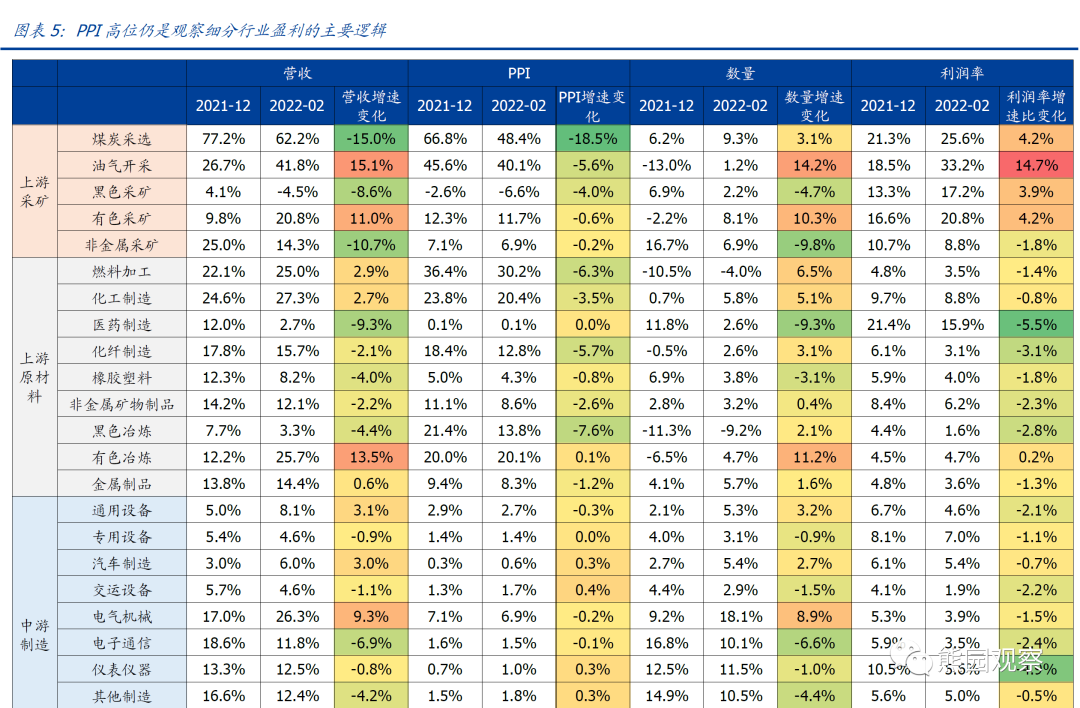

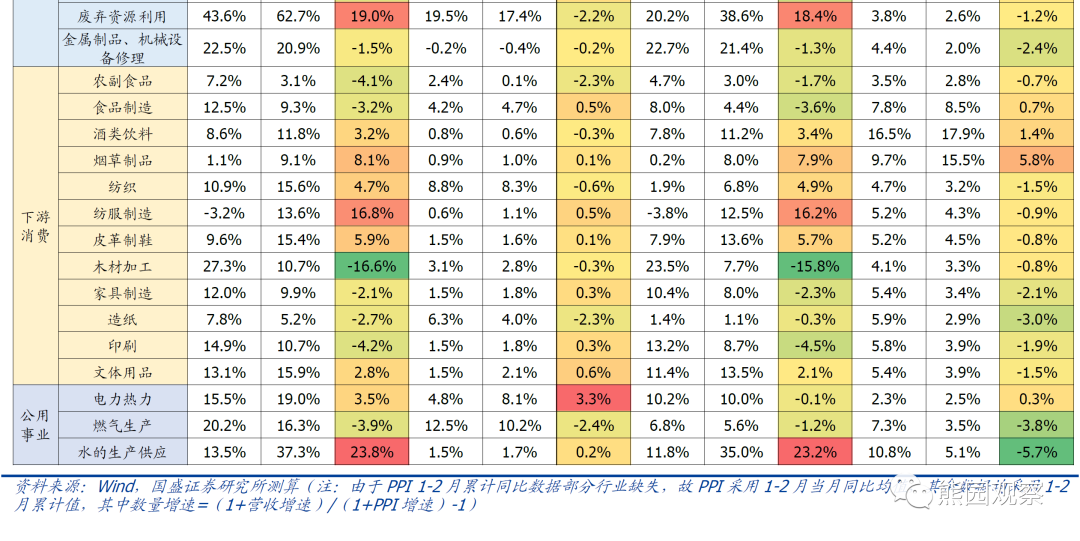

3、分行业看:两大特征值得关注:一是PPI短期高位仍是企业盈利的主要逻辑;二是下游需求不足,稳增长相关举措仍需进一步出台。

4、库存端看:1-2月增速延续回落,不同产业链继续分化,煤炭、投资链多数季节性补库。

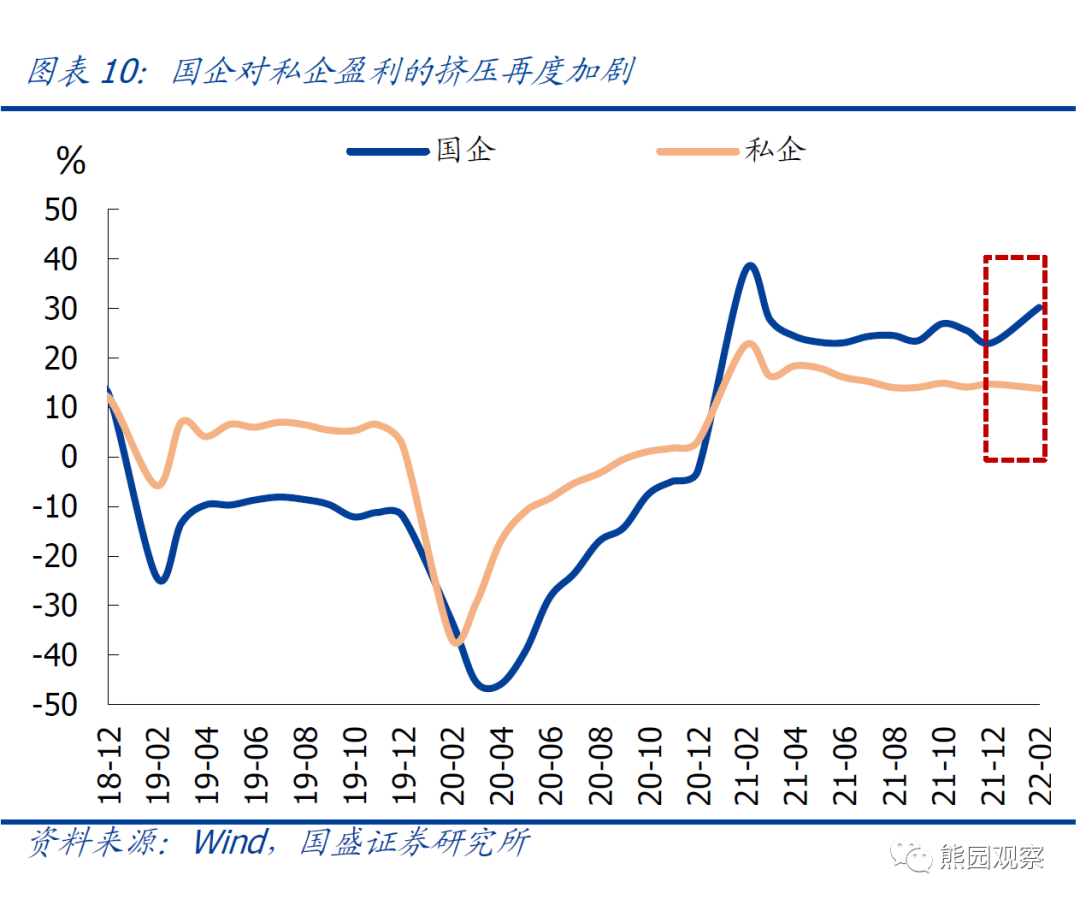

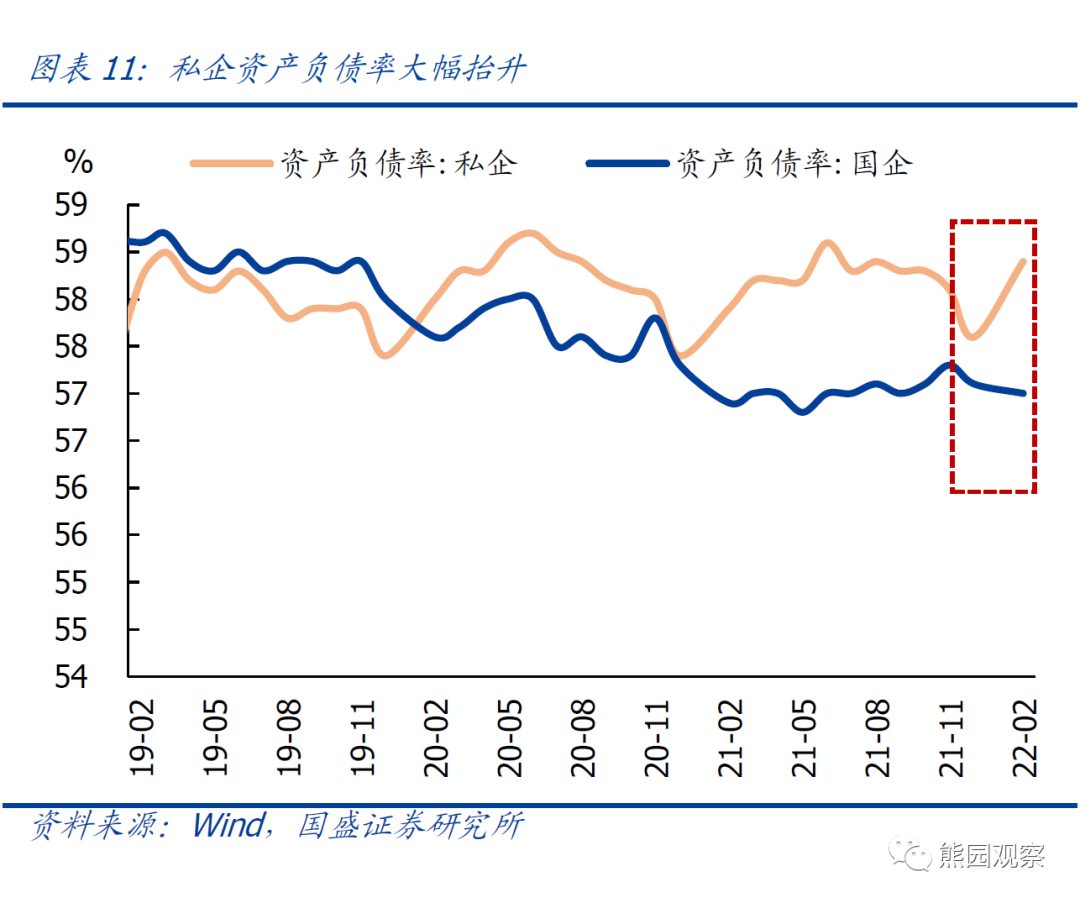

5、分所有制看:盈利方面,国企挤压私企再度加剧;杠杆率方面,国企私企杠杆之差明显走阔。

6、往后看,继续紧盯两大主线:

企业盈利的上下游传导,鉴于近期大宗价格上涨、疫情冲击消费等因素,短期上游盈利占比预计仍将处于高位(比如高于50%),中下游盈利实际改善程度尚待观察。

稳增长的“高现实”可能迟到,但不会缺席。继续提示2022年政策将全力稳增长,松地产、扩基建是主抓手,基建有望超预期高增至8%左右甚至更高,结构上新老基建将共同发力,钢铁、有色、玻璃等老基建相关行业的盈利韧性有望增强,光伏设备、5G基站等新基建相关行业的盈利弹性有望增强。

报告正文:

1、整体看:1-2月工业企业盈利不差,营收增加是主要支撑,利润率下降拖累盈利约13.5个百分点>整体看,今年1-2月工业企业盈利总体不差。增速上看,1-2月规模以上工业企业利润同比增5.0%,高于2021年12月的4.2%;以2019年为基期的三年复合增速21.8%,也高于2021年的两年复合增速18.2%;绝对值看,1-2月工业企业利润1.16万亿(2021年1-2月为1.11万亿、疫情前2016-2019年同期均值为8683.3亿元),也是同期历史最高水平。

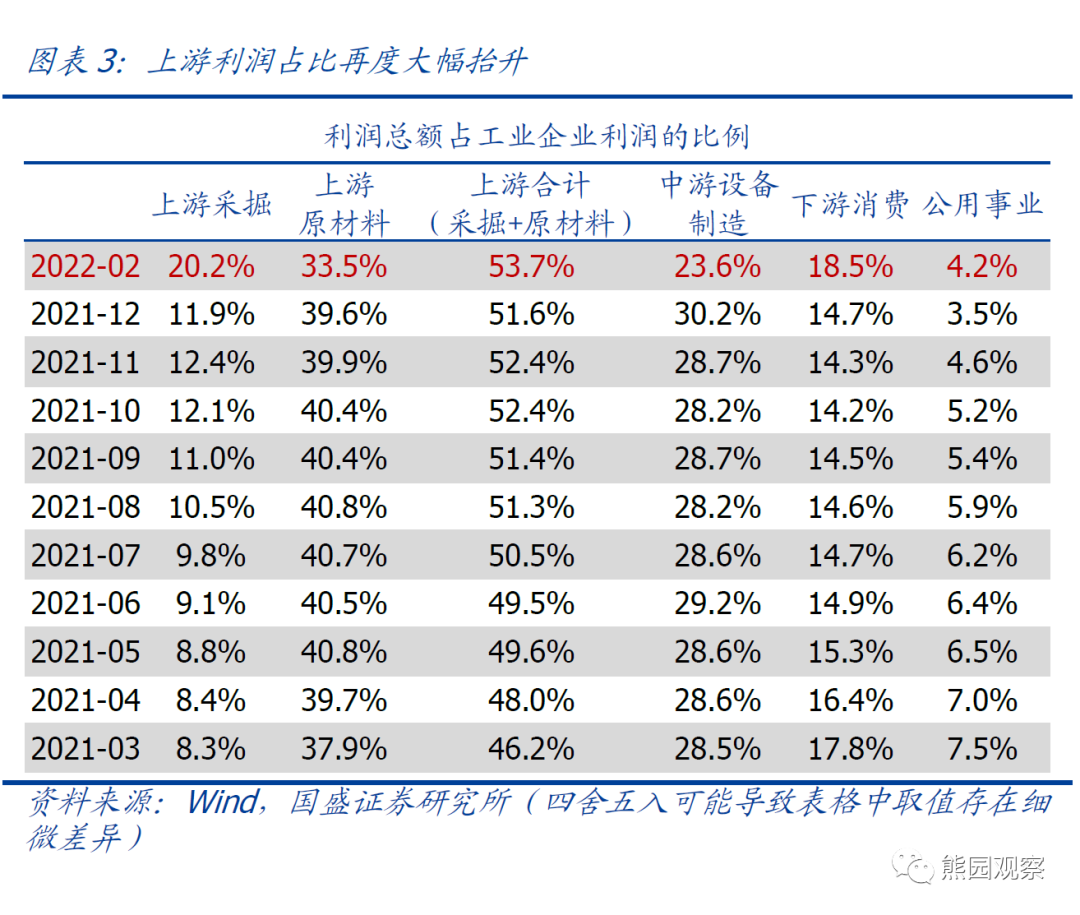

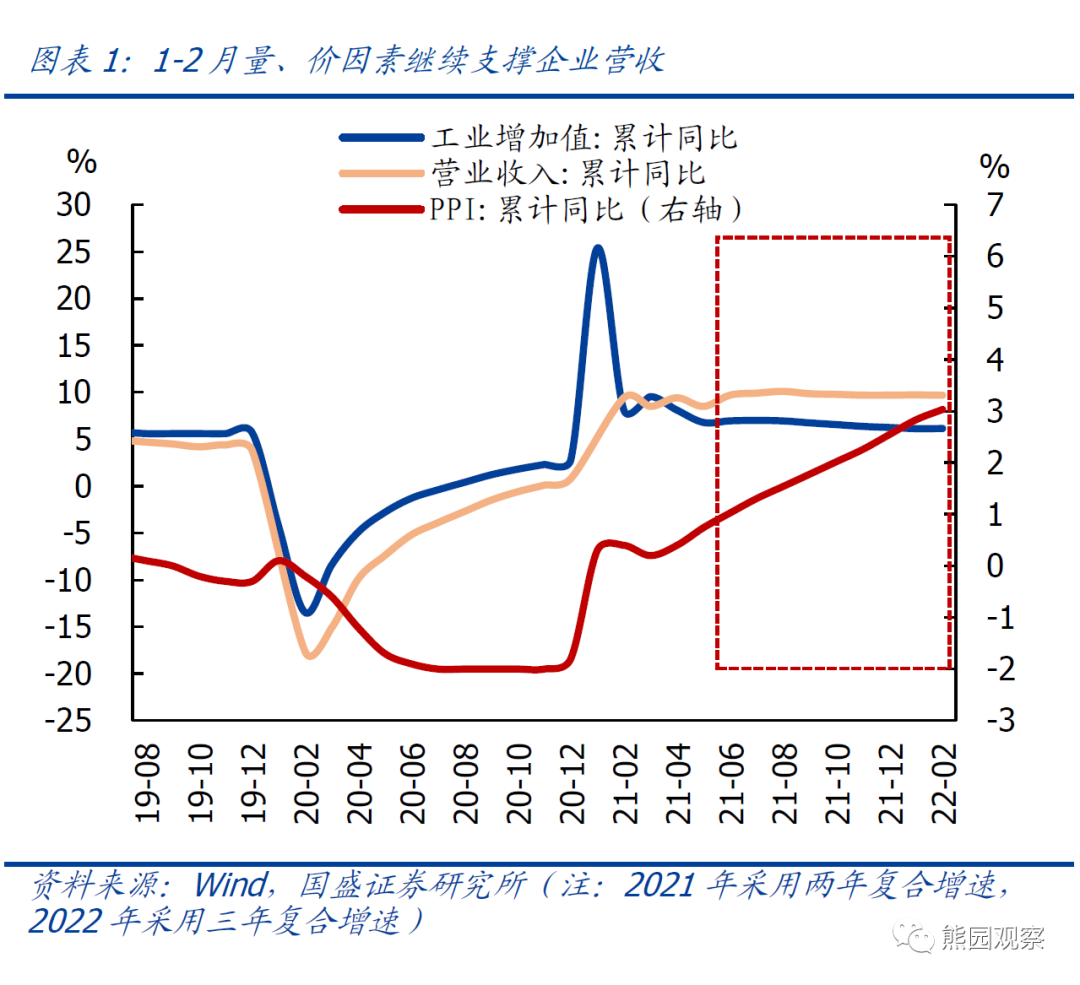

归因看,盈利不差主要源于营业收入增加的支撑,利润率下降拖累盈利约13.5个百分点。1-2月工业企业营收同比增13.9%,显著高于利润增速;三年复合增速10.9%,也高于2021年的两年复合增速9.7%。具体看,营收高增背后体现的是量、价两方面的支撑:1-2月工业增加值、PPI分别为7.5%、8.9%,均高于市场预期;三年复合增速分别为7.9%、3.2%,高于2021年的两年复合增速6.2%、3.0%。但是,利润率明显回落对企业盈利存在拖累,1-2月工业企业营收利润率5.97%,同比下降0.5个百分点(统计局可比口径),相比2021年全年下降0.8个百分点,而背后体现的正是原材料价格上涨、中下游利润被挤压。如果按照2021年的利润率简单匡算,利润率下降对盈利的拖累约为13.5个百分点,即如果按照2021全年的利润率水平,相同营收情况下1-2月盈利增速应为18.5%左右。

2、上下游看:大宗价格上涨继续扰动盈利结构,上游对中下游盈利的挤压再度加剧,盈利结构显著恶化>大宗商品价格上涨继续扰动盈利结构,上游对中下游盈利的挤压再度加剧。1-2月上游(采掘+原材料)利润占比跳升2.1个百分点至53.7%,相比2021年10月的高点再度上升约1.3个百分点,创2005年8月以来新高。其中,采掘行业利润占比跳升8.2个百分点至20.2%,相比之下2021全年采掘行业盈利占比均值为10.1%、2012-2019年均值为9.8%。原材料制造业利润占比回落6.1个百分点至33.5%,表明大宗价格上涨不仅挤压中下游行业盈利,对原材料制造行业盈利也存在挤压;同时黑色、通用设备等行业盈利都明显下降,也表明下游需求仍然偏弱,稳增长举措还需进一步出台。中游设备制造利润占比大幅下降6.5个百分点至23.6%,一方面跟上游原材料价格上涨挤压有关,另一方面也跟季节因素有关(2012-2019年1-2月中游利润占比下降均值为5.2个百分点)。下游消费制造利润占比回升3.8个百分点至18.5%,主要体现春节需求增加的影响。公用事业利润占比提升0.6个百分点至4.2%,为2020年8月以来占比首次提升,主要体现电价浮动范围扩大、春节前煤炭价格阶段性回落的影响。

往后看,延续此前判断,鉴于限产纠偏、保供政策持续落地、经济下行等因素,“上游盈利占比下降、中下游盈利改善”应是2022年的基准情形;但考虑到俄乌冲突的不确定性、稳增长政策发力、长协锁定价格等因素影响,短期大宗商品价格可能仍将处于高位,可能对上游盈利占比下行、中下游盈利改善的幅度形成扰动,倾向于认为短期上游利润占比仍将处于顶部区间(50%以上)。

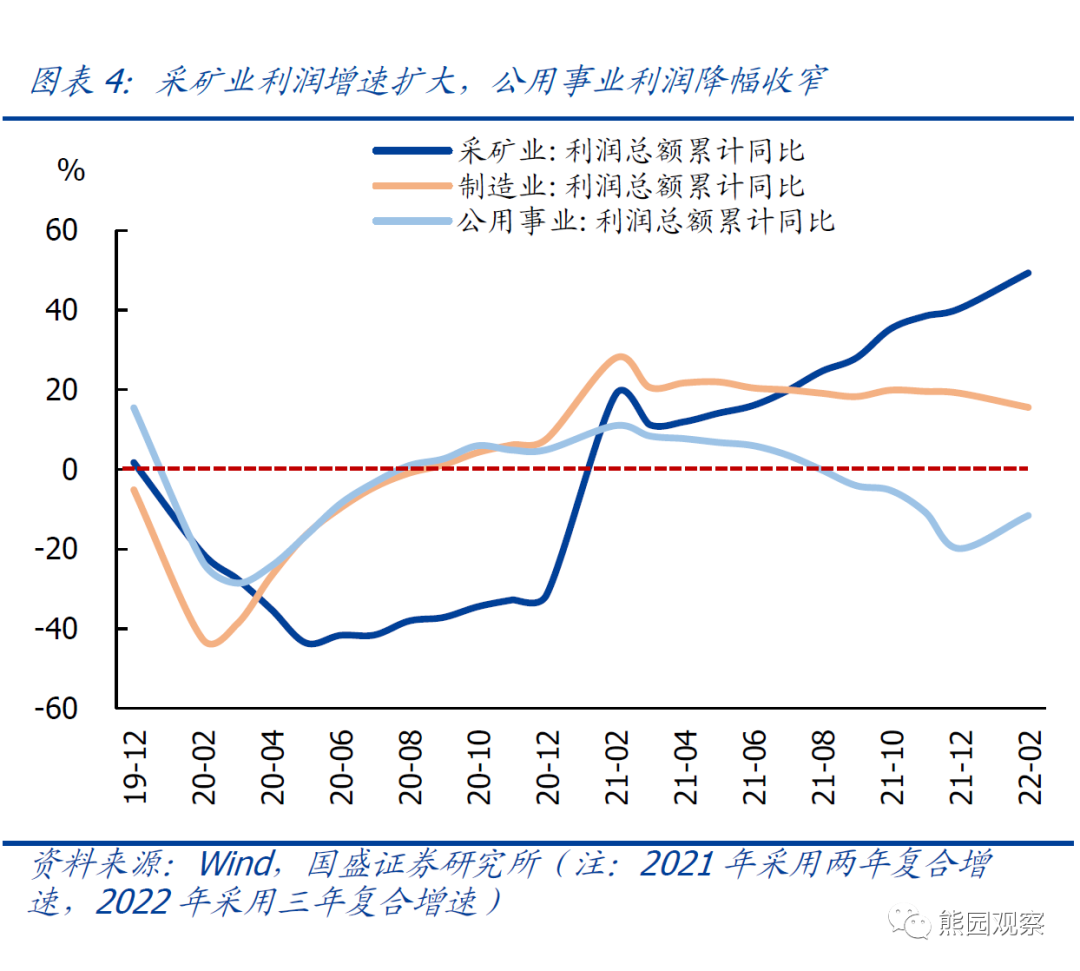

3、分行业看:关注两大特征,PPI短期高位仍是观察细分行业盈利的主要逻辑、下游需求仍然不足>三大产业看:1-2月采矿、制造、公用事业利润三年复合增速分别为49.3%、15.5%和-11.6%,2021年的两年复合增速分别为40.4%、19.1%和-19.9%,采矿业利润增速扩大,公用事业利润降幅收窄。

细分行业看:如果按照量、价、利润率三方面进行拆解,两大特征值得关注:一是PPI短期高位仍是企业盈利的主要逻辑;二是下游需求不足,稳增长相关举措仍需进一步出台。1)总体看,1-2月利润三年复合增速超过20%的行业主要集中在两部分:一是上游的煤炭采选、油气开采、黑色采矿、有色采矿、化工、有色冶炼等,刚好也是年初以来市场表现较好的行业,市场交易的应主要是大宗涨价、PPI短期维持高位的逻辑;二是中游的专用设备、汽车制造、电气机械、通信电子、仪表仪器、其他制造、废弃资源综合利用,这些行业年初以来表现欠佳。但应关注的是,上述行业的下跌主要受情绪的压制,目前看行业盈利并无太大问题。2)边际上看,除上游采矿、下游消费制造中的必选消费(烟草制品、酒类饮料、食品制造等)外,其他细分行业利润率基本都有所回落。归因看,前者主要受益于大宗价格延续高位,后者主要受益于春节需求增加。3)剔除价格因素的销售数量更能反映真实的供需变化,1-2月39个细分行业中有18个销售数量增速回落,相比去年12月增速回落的行业略有增加。其中,销售数量回落较多的行业主要集中在中游设备制造的专用设备、交运设备、仪表仪器,下游消费品制造中的木材加工、家具制造、印刷等,表明地产、以及其他终端消费需求仍然偏弱。4)其他值得关注的行业包括:3月国内疫情明显反弹,下游消费品制造相关行业的盈利应还未完全反应疫情的影响;俄乌冲突导致的油价上涨也主要集中在3月,当前盈利数据也还未完全反应油价上涨的影响。

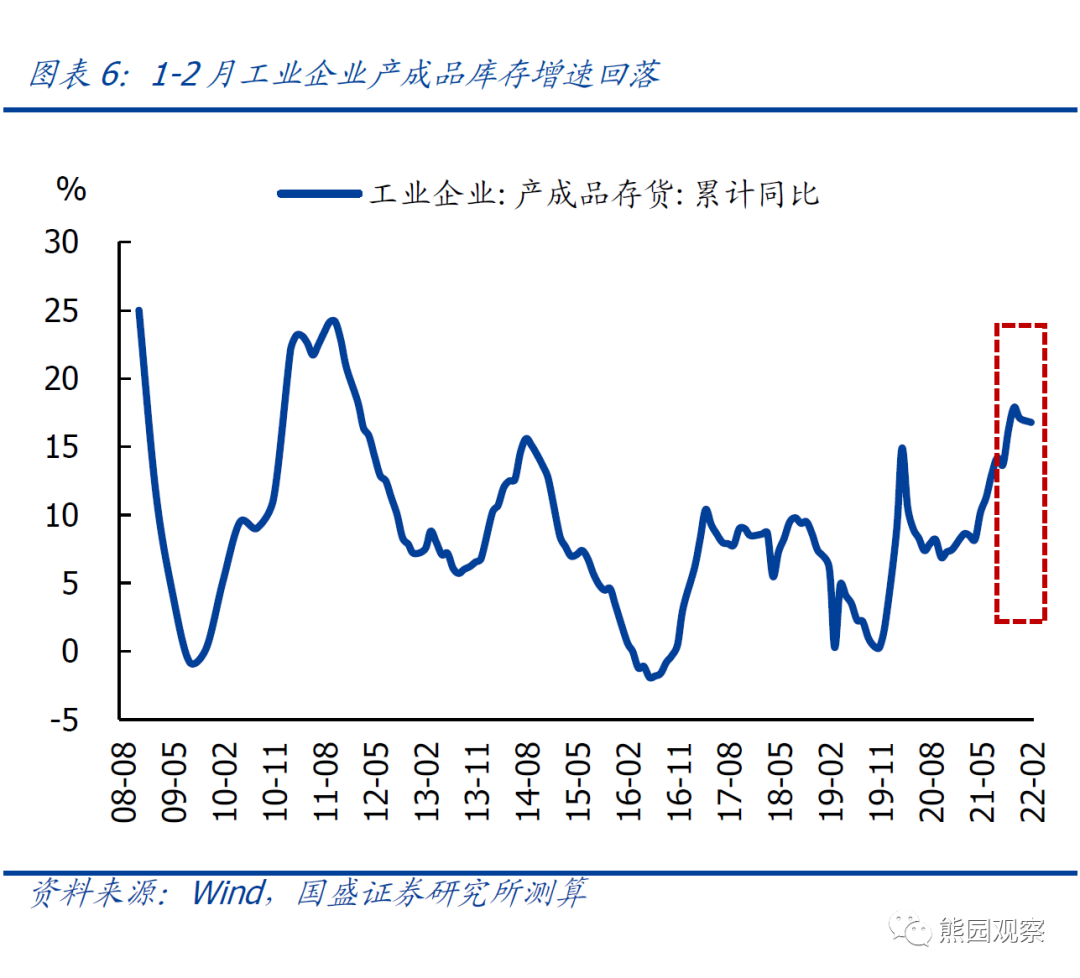

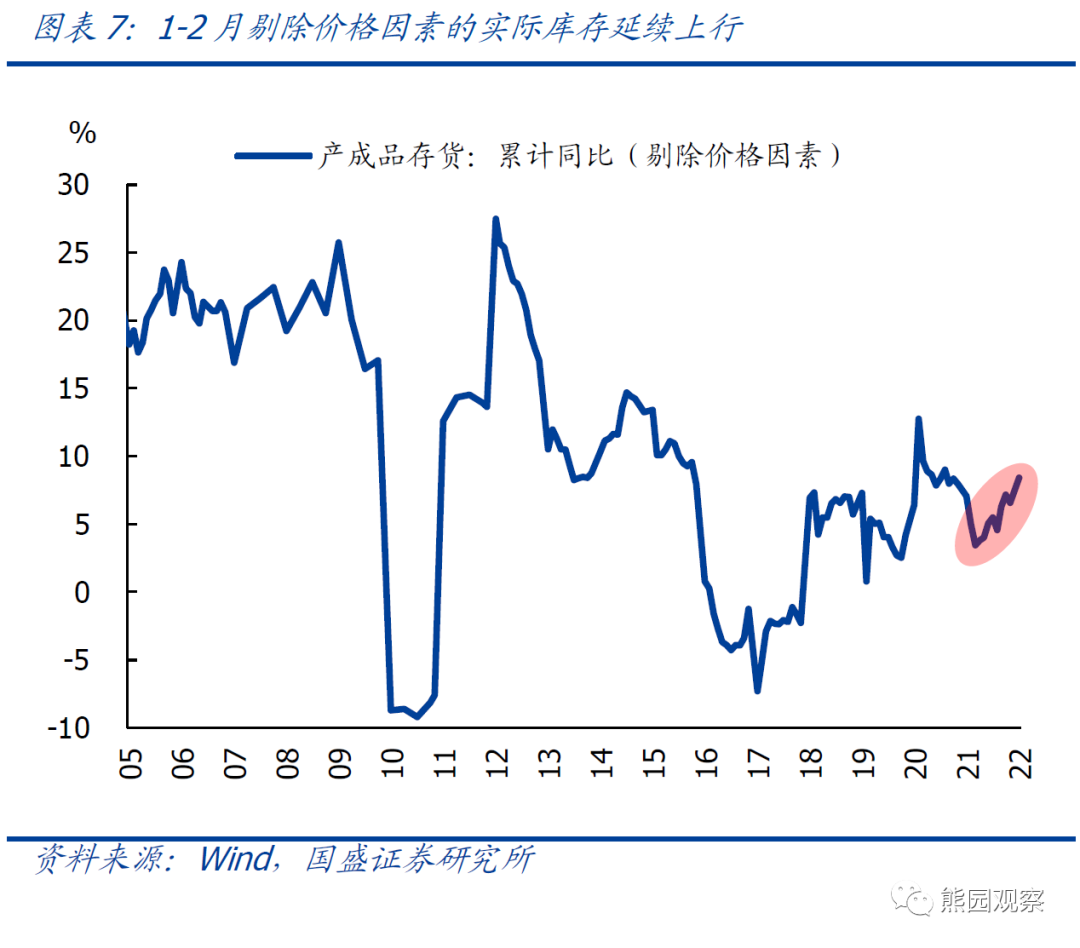

4、库存端看:1-2月增速延续回落,不同产业链继续分化,煤炭、投资链多数季节性补库>整体看,1-2月规上企业产成品库存增速回落0.3个百分点至16.8%,三年复合增速回落1.4个百分点至10.3%,均为连续2个月回落。但是,值得关注的是,1-2月剔除价格因素的实际库存仍在上行,表明1-2月库存增速回落主要是价格因素影响,考虑到短期PPI可能仍将处于高位,库存增速回落的幅度和节奏仍待观察。但全年看,由于经济下行压力、PPI整体趋降、M1同比等前瞻指标信号,预计工业企业可能延续去库。

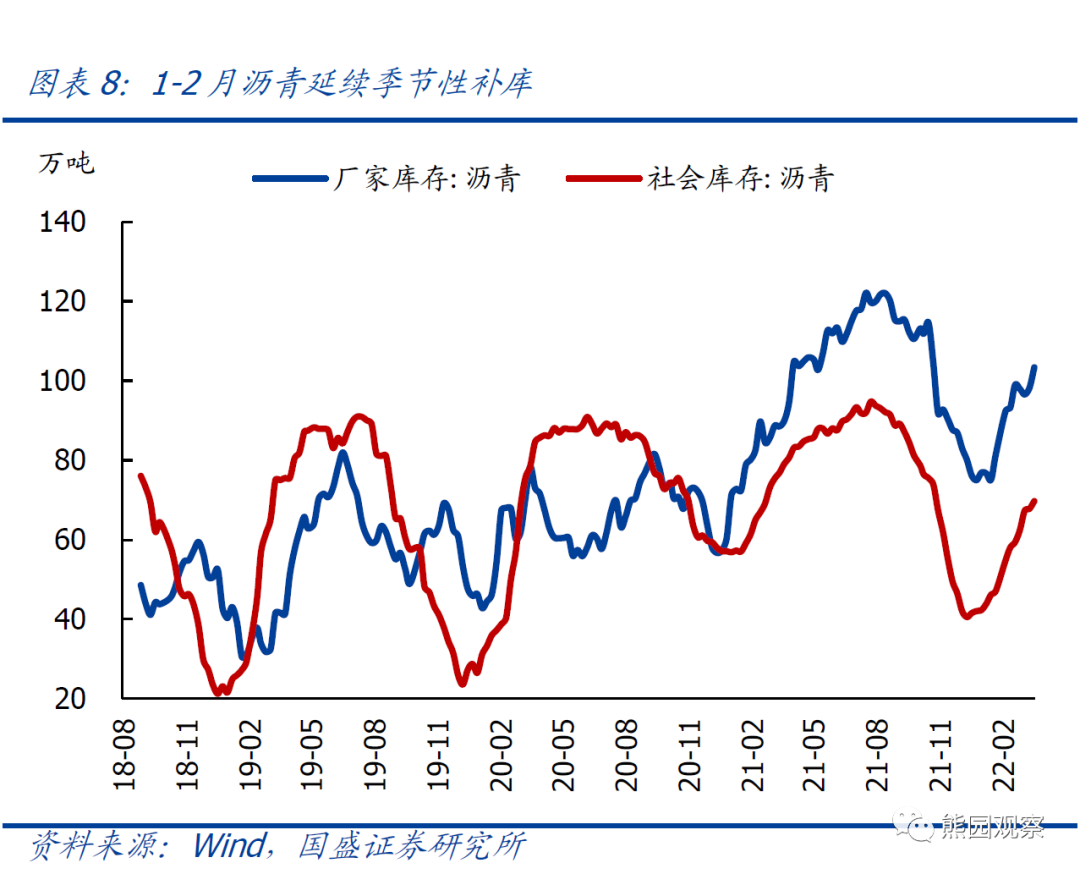

分产业链看,煤炭资源链、投资链多数补库,消费链部分原材料库存仍处高位。高频数据看,煤炭港口库存仍然偏低,考虑到后续气温回升、煤炭消费进入淡季,电厂可能利用未来1-2个月的时间加速补库。投资链看,基建、地产产业链的沥青、PVC(主要用于管材)等季节性补库,螺纹钢则已开始去库。消费链看,汽车整车库存延续小幅回升,纺服产业链的涤纶长丝等库存仍处高位。

5、企业类型看:盈利方面,国企挤压私企再度加剧;杠杆率方面,国企私企杠杆之差明显走阔>利润增速:1-2月国企、私企利润分别同比增16.7%、-1.7%,三年复合增速分别为30.2%、13.8%,2021年的两年复合增速分别为23.1%、14.7%,表明国企对私企利润的挤压再度加剧。往后看,考虑到俄乌冲突仍有不确定性、大宗商品价格中枢仍高,短期国企对私企利润的挤压可能持续。

杠杆率:工业企业资产负债率上升0.2个百分点至56.3%。分所有制看,国企资产负债率小幅下降0.1个百分点至57.0%,私企资产负债率上升0.8个百分点至58.4%,国企、私企杠杆之差达到1.4个百分点,创疫情以来次高(仅次于2021年6月的1.6个百分点),继续提示关注私企债务风险。

6、往后看,相比2021年12月,今年1-2月的盈利数据至少有两个方面市场并未预判到:一是俄乌冲突导致大宗商品、特别是能源品价格大幅上涨,进而使得PPI下行慢于预期;二是稳增长仍处于“高预期、低现实”状态(这也是年初以来稳增长相关的建筑、建材并无亮眼表现的一大原因)。具体到企业盈利端,继续提示两点关注:1)CPI上、PPI下、PPI-CPI剪刀差收窄应是2022年的基准情形,参照过去几轮剪刀差收窄的经验,继续提示上游盈利向中下游传导应是今年企业盈利的主线之一;但鉴于近期大宗价格上涨、疫情冲击消费等因素,幅度、时间可能慢于预期。短期上游盈利占比预计仍将处于高位(比如高于50%),中下游盈利实际改善程度尚待观察。2)稳增长的“高现实”可能迟到,但不会缺席。继续提示2022年政策将全力稳增长,松地产、扩基建是主抓手,基建有望超预期高增至8%左右甚至更高,结构上新老基建将共同发力,钢铁、有色、玻璃等老基建相关行业的盈利韧性有望增强,光伏设备、5G基站等新基建相关行业的盈利弹性有望增强。

风险提示:疫情演化、外部环境恶化、政策收紧等超预期。

本文编选自“国盛证券”,作者: 熊园、刘安林;智通财经编辑:陈诗烨

扫码下载智通APP

扫码下载智通APP