龙湖集团(00960):自律基因筑稳财务结构 长跑型选手韧性凸显

“三道红线”的指挥棒下,高负债、高杠杆、高周转的“三高”发展模式走向终结,房企走不通“拿地—建设—销售—回款”的道路,企业风险一触即发,确保房地产行业“软着陆”已然刻不容缓。

近期,政策的一剂猛药为为房地产行业注入生机。3月16日,国务院金融稳定发展委员会召开专题会议。会议指出,“关于房地产企业,要及时研究和提出有力有效的防范化解风险应对方案,提出向新发展模式转型的配套措施”。

这次会议无疑为房地产行业带来了重磅利好。然而,不得不重视的一个关键词“新发展模式”。其实就是转型,“规模为王”时代终结,管理红利大幕徐徐开启,存量时代下多元化业务发展的重要性提升,将考验开发商包括财务、管理、运营等在内的多维实力。

根据智通财经APP观察,龙湖集团(00960)以自律基因构筑稳健财务结构,多航道打造业绩增长极,基本面扎实。资本市场上,截至2022年3月25日,龙湖集团市值为2363.30亿港元,动态市盈率达到13.25。,位列民营房企第一名,投资价值获得市场认可。

业绩稳健均衡增长 长跑型选手韧性凸显

在行业深度调整的2021年,龙湖集团依然保持高质量增长,经营持续稳健。

期内,龙湖集团销售面积达到1708.9万平方米、合同销售额为2900.9亿元,分别同比增长5.7%、7.2%。区域结构整体保持稳定,长三角依旧贡献三成左右业绩,环渤海、华中区域销售占比有所提升,其中环渤海超越西部成为2021年第二大贡献来源。

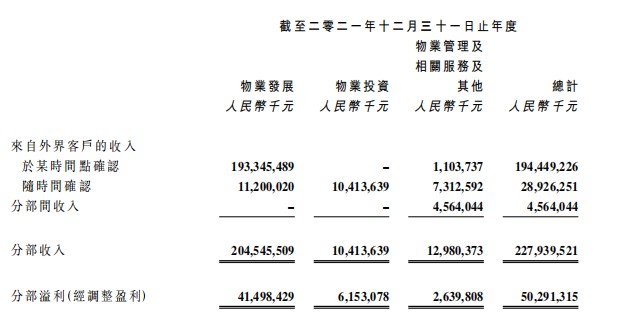

受益于良好的销售情况,2021年龙湖集团营业收入达到2233.8亿元,归母核心净利润为224.4亿元,分别同比增长21.0%、20.1%,持续兑现业绩承诺。

“双集中”供地模式下,龙湖集团进一步确保投资精准度,提升项目管控能力。2021年,集团共计新增122幅地块,新进湛江、盐城、鄂州、宁德、湖州、金华6座城市,新增土地储备总建筑面积为2355万平方米,权益面积1338万平方米,平均权益收购成本每平方米6485元。

截至2021年底,集团总土储合计7354万平方米,权益面积5047万平方米,业务已遍布环渤海、西部、长三角、华南、华中五大城市群的69个城市,约85%的货量集中在高能级城市的价值区域,且成本合理,为盈利的持续增长奠定基础。

报告期后,龙湖集团新增土地储备总建筑面积为94万平方米,权益面积49万平方米。总之,2021年逆势保持投资力度,一方面为龙湖集团未来业绩稳步增长提供坚实保障,另一方面,由于下半年以来拿地利润空间逐步改善,这些投资也将有助于修复企业利润率表现。

除此之外,龙湖集团依然一如既往坚持稳步投资持有物业的战略,天街、冠寓等物业投资业务扎实推进,收入稳步增长,回报稳定可期。2021年实现物业投资业务不含税租金收入104.1亿元,同比增长37.3%,占总收入比重提升0.6个百分点至4.7%。近年来龙湖集团物业投资业务一直保持着强劲的增长,营收同比增速保持在30%以上,占总收入比重也逐步提升,物业投资业务蒸蒸日上。

2021年,龙湖集团物业投资业务收入保持快速增长态势,租赁住房业务在行业内率先实现盈利,为企业发展注入活力与动能。

物业投资业务持续向好发展的背后,是企业稳定的拓展步伐和不断优化的运营管理。以主要板块商场业务为例,2021年,龙湖集团新开业12家商场,近年来其始终保持着每年10家及以上的开业速度,全国范围内累计开业商场达61座,已开业商场建筑面积达594万平方米(含车位总建筑面积为749万平方米),整体出租率97.2%。商业租金增长40%至81.5亿元,商场销售额增长53%至467亿元,全年平均日客流209万人次,同比增长38%。总体而言,龙湖集团物业投资业务发展一片向好,成为企业发展的又一大亮点。

连续6年维持“绿”档 筑就资本端护城河

回顾2021年,上半年房地产金融政策维持连续性、一致性、稳定性,在“房住不炒”主基调下对经营贷、消费贷等进行全面排查,防范信贷资金违规流入楼市;对房地产企业的贷款集中度、“三道红线”财务指标严格监管。在双向收紧的背景下,房地产金融领域风险得到一定程度控制,但部分房企现金流紧张,面临较大财务压力。

下半年以来房地产行业流动性持续修复,开发贷和按揭贷持续回暖。央行自12月15日全面降准0.5 个百分点,释放长期资金1.2万亿元,进一步释放行业流动性修复信号。

智通财经APP认为,2022年政策有回暖迹象,但“房住不炒”的主基调依旧延续,房地产市场长效调控机制逐步完善,引导房地产健康发展,这也对房地产企业提出了更高的要求。“三道红线”对财务指标的明确界定,全方位的金融调控,以及住宅供地“两集中”的落地,均意味着健康的财务状况,正成为房地产企业的生命线。

长期的财务自律、现金流充沛,是房企掌握主动权的核心因素,时刻保持审慎财务管理,是抵抗周期风险的根本。2021年,“稳健”依然是龙湖集团财务的重要标签之一。截至2021年年底,净负债率进一步下降至46.7%,现金短债比达到6.11倍(剔除预售监管资金及受限资金后现金短债比为3.88)。秉持长期的高度自律,龙湖集团连续6年保持“三道红线”的绿档水平,筑就资本端护城河。

另外,面临房地产行业调整期,企业的经营管理和运营能力均需接受考验,龙湖集团始终强调“生意逻辑”,不放过市场机会,亦不盲目追求规模,保持回报率、现金流持续健康稳定。2021年回款率维持在90%以上的高位。这意味着龙湖集团经营性活动持续为公司带来健康稳定的现金,而这正是龙湖集团穿越行业周期的“压舱石”和“定心丸”。

持续性的现金流入,让龙湖集团债务结构进一步优化,一年内到期债务占比仅8%,现金短债比达到6.11,偿债能力持续提升,公司安全性稳步提高。

融资成本降至4.14% 保持民营房企最佳信用评级

良好财务表现及经营战略,保障龙湖集团融资成本长期处于行业低位。

2020年公司加权平均融资成本在亿翰智库30家代表性上市房企融资成本排行榜中位列第三。2021年公司融资成本进一步优化至4.14%,再创历史新低;净负债率进一步下降至46.7%,现金短债比达到6.11倍,剔除预售监管资金及受限资金后现金短债比依然有3.88倍。作为民营房企,龙湖集团的“盘面安全”表现优秀。

更为重要的是,龙湖集团持续获资本市场认可,是国内唯一一家获得境内外全投资级评级的民营房企。其中,惠誉、穆迪、标普分别保持BBB稳定、Baa2稳定、BBB稳定的全投资级评级,中诚信证评(AAA)、新世纪(AAA)展望均为稳定,令集团继续保持民营房企的最佳信用评级。

2021年3月15日,集团被纳入恒生指数成份股,正式跻身蓝筹股。因审慎自律的财务表现、稳健的业务发展,去年5月,龙湖集团首次登榜《财富》世界500强榜单,稳健的经营质量和强大的企业综合实力,进一步获得认可。

在智通财经APP看来,地产行业进入“良性循环”时代,行业出现分化趋势,劣质公司逐渐被淘汰,资源向头部优质公司倾斜。3月16日,银保监会表示,“鼓励机构稳妥有序开展并购贷款,重点支持优质房企兼并收购困难房企优质项目,促进房地产业良性循环和健康发展”。

融资渠道对优质企业开放,2021年11月,中国银行间市场交易商协会召开房企代表座谈会之后,龙湖集团发行中期票据得到受理,是首批获得在银行间债券市场发债的民营房企。12月,龙湖发行一支为期15年的中期票据,规模不超过10亿元,票面利率为3.7%,从发债规模、利率、年限维度来讲,在国内民营房企中均处于较优水平。

2022年1月,龙湖集团完成28亿公募公司债券的发行,其中3+3年期品种发行规模20亿元,票面利率3.49%;5+3年期品种发行规模8亿元,票面利率3.95%。2月14日,龙湖集团又取得中国银行间市场交易商协会接受注册通知书,注册规模为50亿元。融资渠道不断拓展,是龙湖集团长期的财务自律、稳健发展得到的奖赏。

从长远发展逻辑来看,房地产行业整体分化将进一步加快。财务风格稳健且具有营运优势的房企,将持续放大自身优势,在行业角逐中具有更强的战斗力。资本向优质、高信用公司倾斜,龙湖集团在市场整合中韧性凸显;中长期来看公司转型布局已相对完善,多航道业务并进下未来营收增长可持续性较高,或凭借稳健的发展能力,穿越行业周期波动。

扫码下载智通APP

扫码下载智通APP