2017年中国煤炭产量、销量及价格走势

本文来自“中国产业信息网”

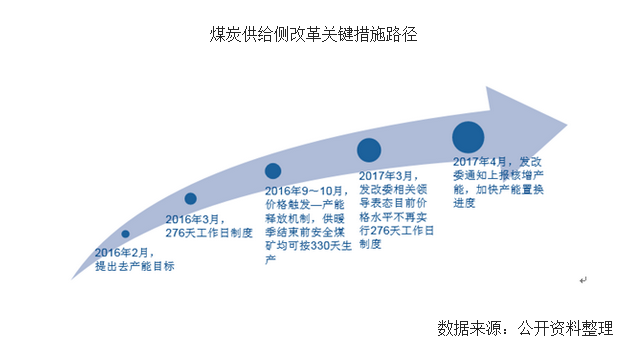

今年以来,由于煤价维持高位,煤炭供给侧改革也出现了政策上的调整:276工作日制度等“一刀切”的控产量政策退出,去产能按照既定的目标推进,但在节奏上注重与接续资源的有效衔接。发改委也推出一系列政策旨在调控和引导煤电企业双方平衡分配关系。

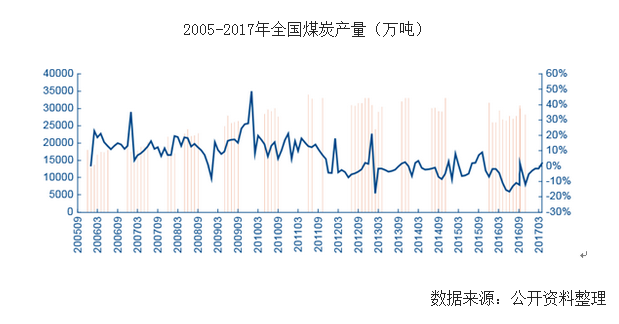

今年继续收紧煤炭产量已不现实,特别是在一季度需求向好的趋势下,政策的态度是保供应,但从统计数据看,全国煤炭产量并未显著上升,2017年一季度产量整体呈现下降态势,前两个月原煤产量同比下降1.70%,三月份产量有所回升,同比上升1.90%。

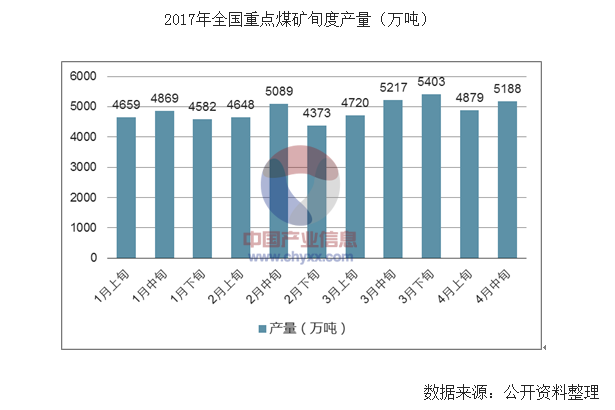

从今年以来全国重点煤矿的旬度数据看,产量环比是逐步增加的趋势。1~2月份基本持平,三月份环比增加8.71%,预计四月份之后产量环比会扩张比较明显。从4月份全国煤炭产量的统计数据可以看出,发改委保供应的政策效果已有所显现,4月单月全国煤炭产量2.95万吨,同比增长9.9%,同比增速较高的另外一个因素是去年276工作日制度造成基数较低,前四个月产量累积同比增长2.5%。从我们调研的情况看,由于目前较高的盈利水平,在没有安全生产监管的约束下,煤炭企业特别是民营企业基本上是满产甚至存在超产的状态,也就是说微观主体的产量释放动力比较充足,存量产能后续增加供给的空间非常有限。

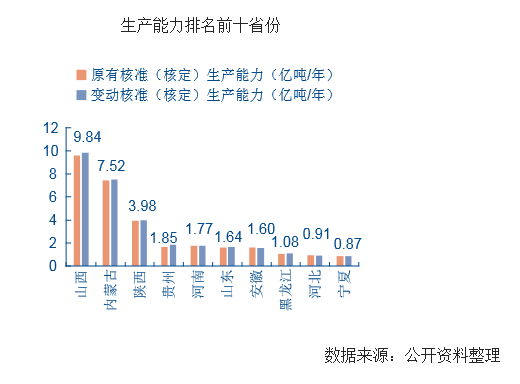

根据国家能源局最新公告的2016年产能数据,我国“两证”齐全的煤矿共计6059处,核定产能合计36.45亿吨。其中,山西、内蒙古、陕西产能分别为9.84/7.51/3.98亿吨,占比58.5%,河南、贵州、山东、安徽、黑龙江等省份的产能也超过1亿吨。前十大产煤省份累计产能接近83%。在上述产能统计中,尚有近2亿吨产能处于取消公告的状态,如果剔除该部分产能,实际合法有效产能仅为34.45亿吨。

根据中国煤炭运销协会的数据,去产能的基础口径是42~43亿吨的有效产能,2016年完成去产能2.9亿吨,加之今年1.5亿吨的去产能目标,今年过后,预计实际有效产能将剩余38亿吨左右。煤炭行业“十三五”规划中指出,化解淘汰过剩落后产能8亿吨/年左右,通过减量置换和优化布局增加先进产能5亿吨/年左右。到2020年,煤炭产量达到39亿吨。

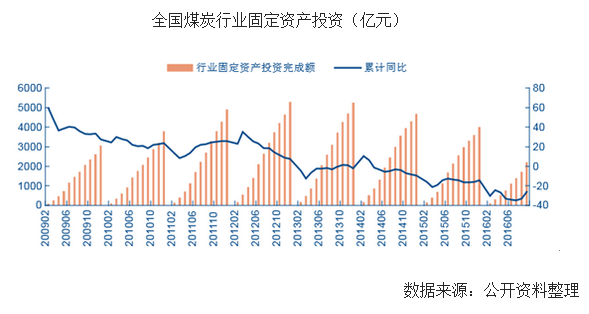

虽然煤价和行业景气已出现恢复,但对于行业固定资产投资而言,依然维持低位。2017年以来行业固定资产投资依然呈现下滑的状态,一季度累计投资额同比下滑15.8%,降幅延续了收窄的趋势,但绝对数额仍然很低,这也意味着未来2~3年新增的产能水平或不断创出新低。

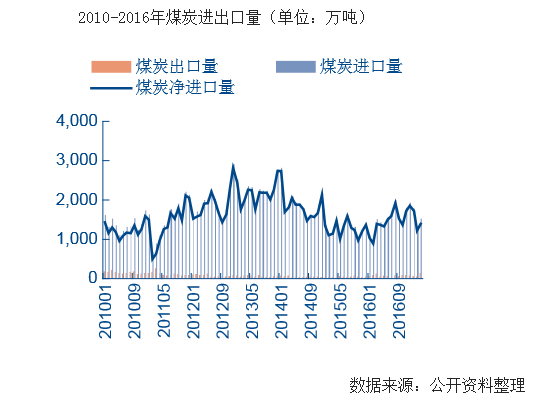

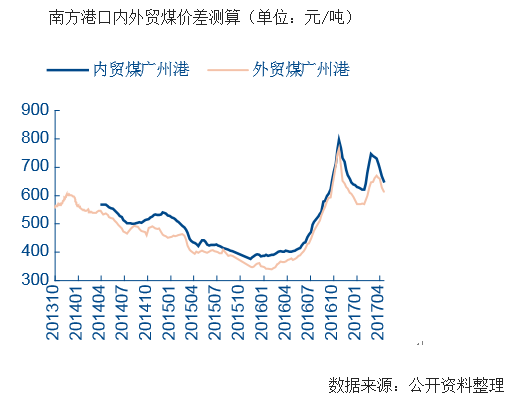

海关总署公布的数据显示,2017年1~4月份我国进口煤炭8949万吨,同比增加33.2%。1~4月出口煤炭334万吨,同比增加1.0%。年初以来进口量的增加是对国内供应偏紧的一种反馈。但从价差看,进口煤在南方港口的价格在一季度都有明显的优势,也带动了进口量的增加,但随着淡季国内煤价的,进口煤价格优势迅速消失,我们跟踪的价差基本已收窄到30元左右的水平,考虑贸易商需要补偿的风险溢价,进口煤价格目前已无吸引力。

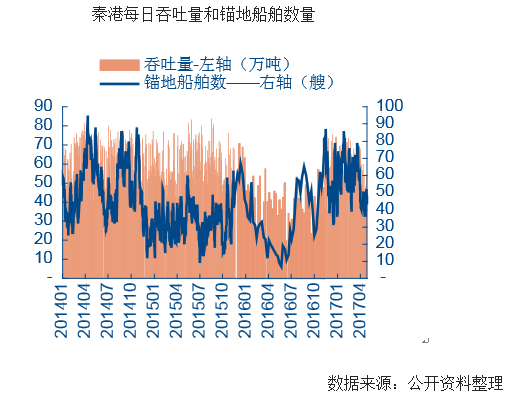

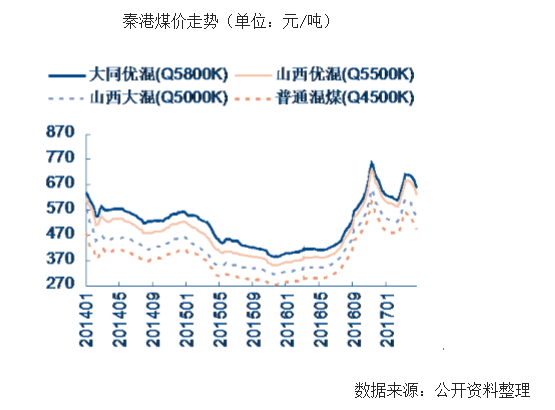

2017年一季度,秦港5500大卡动力煤均价为622元/吨,同比上涨67.12%,4月份价格维持上涨态势,均价达659.50元/吨,较一季度均价上涨6%,同比上涨72.25%。目前动力煤下游库存略有提高,加之二季度水电出力上升,煤耗难有增加,部分产地试探性降价,但销售依然难有增加,加剧了市场观望情绪,市场采购转弱,预计动力煤价5月份将继续调整,累计降幅在60~70元的水平。但由于各地安全监管并未放松,供给也难继续宽松,在迎峰度夏之前,煤价大概率能够止跌。我们预计6月份或出现夏季用煤集中采购的需求,或可推涨煤价小幅回暖。我们预计5月份市场煤均价约在580元左右,6月份均价在590元左右,二季度均价约为610元左右,较一季度均价下降2%左右。

展望下半年,煤价较上半年略有压力,产能置换的部分矿井在下半年或投产,预计在四季度贡献的增量或在3000万吨左右,或抑制四季度旺季煤价的上涨,四季度均价预计维持在600元/吨上下,而三季度在夏季高峰过后,产量释放相对宽松的时期,煤价均价或在550~570元之间波动,因此全年大概率会的均价区间是580~600元之间,较2016年上涨20%。

(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP