中金:中国ESG公募基金风格偏好如何?

智通财经APP获悉,中金公司发布研报称,在“双碳”的战略引领下,中国ESG投资发展进入快车道。2021年全年ESG公募基金数量呈现井喷式增长,新发ESG产品52只,新发产品数接近此前五年的总和。ESG主题产品作为国内公募基金市场中的相对新生力量,此类产品的收益特征和风格偏好也是投资者广泛关注的问题。中金分析了14只中国市场具有代表性的主流ESG主题公募基金的风格偏好及变化情况,总体来看,ESG主题公募基金风格偏向高动量、低估值。大部分代表性ESG主题主动公募基金在动量、市值上有一定正向暴露,而在估值、盈利、杠杆上有一定负向暴露。从代表性ESG主题产品风格暴露近两年的变化情况来看,近期偏离度均有所收敛。

主要观点如下:

ESG趋势

1)国内ESG政策:披露要求逐渐清晰。3月16日国资委宣布成立科技创新局、社会责任局。会议强调要突出抓好中央企业碳达峰碳中和有关工作,“一企一策”有力有序推进“双碳”工作;抓好中央企业社会责任体系构建工作,指导推动企业积极践行ESG理念,主动适应、引领国际规则标准制定,更好推动可持续发展。

2)海外ESG政策:聚焦气候变化与气候风险。3月31日,ISSB发布可持续发展相关金融信息披露的一般性要求征求意见稿。3月21日美国证券交易委员会(SEC)公布最新气候信息披露规则提案,拟强制要求上市公司披露气候变化相关信息。

3)重要ESG事件:全球大型企业愈发关注环境保护与社会公平。微软宣布将坚持碳负排放承诺;埃森哲、亚马逊与Ecopetrol合作推出云上水资源情报和管理解决方案;百事公司与N-Drip合作推广节水农业技术。

ESG投资

1)国内ESG产品:被动ESG主题产品多数跑赢市场。2022年3月共发行主动型ESG主题基金3只,累计发行份额17.13亿,被动型ESG主题基金1只,累计发行份额2.08亿。从收益表现来看,被动型ESG主题基金表现优于主动型ESG主题基金。7只被动型ESG主题基金共有6只产品今年以来收益超过同期沪深300指数,平均超额1.96%。

2)海外ESG产品:新发行基金中股票型仍占主流,2022年以来泛ESG主题基金表现较好。3月海外共新发开放式ESG基金30只,其中股票型基金13只,发行规模最大为Pictet 发行的ESG主题股票型基金PGSF- Global Utilities Equity Fund,发行规模达88.46亿美元。

3)ESG因子表现:公司治理因子表现较好。沪深300成分股内ESG环境因子多头收益表现较为突出,中证500成分股内ESG治理因子多头收益较高。2018年以来ESG、S和G得分因子的整体预测能力优于E环境得分因子。

ESG评级

ESG评级及数据:关注ESG数据解决方案。可持续发展数据解决方案提供商Diginex宣布推出diginexLUMEN,一款与可口可乐公司和消费品公司Reckitt合作开发的供应链透明度解决方案。评级商方面,晨星可持续发展评级(Morningstar Sustainability Rating)将主权风险纳入评级,引入模块化方法来组合多个风险评级框架。

正文

本月聚焦:中国ESG公募基金有怎样的风格偏好?

中国ESG公募基金:风格不一,偏向高动量,低估值

在“双碳”的战略引领下,中国ESG投资发展进入快车道。2021年全年ESG公募基金数量呈现井喷式增长,新发ESG产品52只,接近此前五年的总和。ESG主题产品作为国内公募基金市场中的相对新生力量,此类产品的收益特征和风格偏好也是投资者广泛关注的问题。关于产品的收益表现我们将在后文ESG投资章节做详细的跟踪,这里我们将首先关注相关ESG主题产品在风格偏好上的一些特征。

根据投资标的与投资方式的不同,我们将目前的权益类基金划分为四个类别,包括:ESG主题主动型基金、ESG主题指数型基金、泛ESG主题主动型基金和泛ESG主题指数型基金。ESG主题投资需同时涵盖环境保护、社会责任和公司治理三个领域。ESG指数型基金主要采取跟踪各ESG投资领域相关市值、行业、主题类指数的被动投资方式。泛ESG主题仅涵盖环境保护、社会责任和公司治理的一到两个领域。

我们筛选出了目前国内市场上具有代表性的主流ESG主题公募基金作为分析对象,其发行日期、基金类型和资产规模的情况如下表所示:

图表: 代表性ESG公募基金(2022-03-31)

资料来源:万得资讯,中金公司研究部(截止于2022-03-31)

我们尝试分析ESG主题基金的风格偏好情况后发现,上述具有代表性的公募ESG产品在风格上的暴露程度差异比较显著。我们根据基金净值走势,采用回归的方式计算基金月度收益在Barra CNE5的十大风格因子收益上的暴露度。其中一些产品因为发行时间较短,故无法做归因。

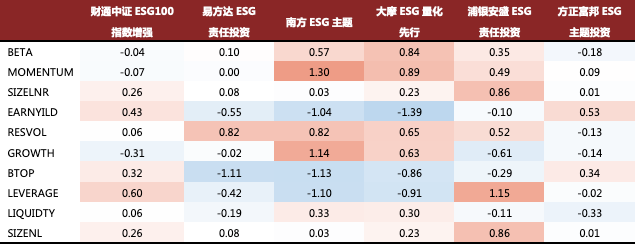

2021年,大部分代表性产品在动量(MOMENTUM)、线性市值(SIZELNR)、非线性市值(SIZENL)、残差波动率(RESVOL)上有一定正向暴露,而在盈利(EARNYILD)、估值(BTOP)、杠杆(LEVERAGE)、成长(GROWTH)上有一定负向暴露。大部分产品在流动性(LIQUIDITY)上的暴露并未表现出明显的一致性,财通中证ESG100指数增强没有显著的方向暴露, 易方达ESG责任投资、浦银安盛ESG责任投资以及方正富邦ESG主题投资呈现出一定负向暴露,南方ESG主题和大摩ESG量化先行则有一定正向暴露。

图表: 各代表性产品 2021年的平均风格暴露度频度

资料来源:MSCI Barra,万得资讯,中金公司研究部(截止于2022-03-31),频度:月度

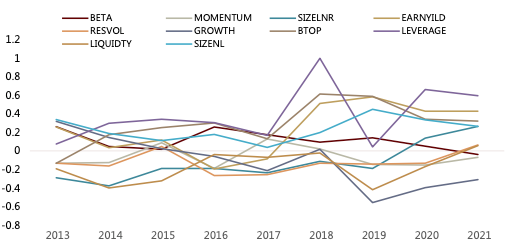

从财通中证ESG100指数增强的风格暴露变化情况来看,2013年到2021年,盈利、估值、杠杆和非线性市值四个方面均表现出正向暴露。动量、线性市值、残差波动率和流动性表现出连续的负向暴露。

图表: 财通中证 ESG100指数增强基金A产品净值风格归因历史走势

资料来源:MSCI Barra,万得资讯,中金公司研究部(截止于2022-03-31)

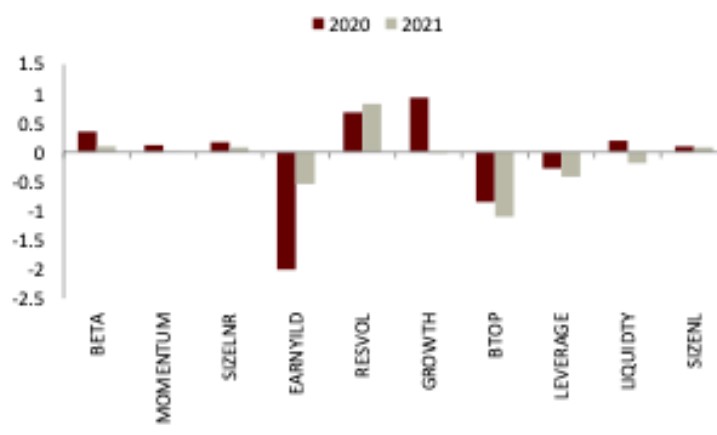

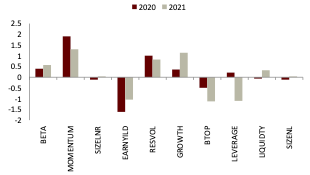

风格暴露近两年的变化情况:近期偏离度有所下降

与2020年相比,2021年南方和易方达的ESG主题基金的风格暴露最大程度均有所收敛。具体来看,易方达ESG责任投资在动量、成长上均无显著的方向暴露,在估值上的负向暴露进一步提升,流动性则从正向暴露变为负向暴露。2021年,南方ESG主题在杠杆上由正向暴露转变为负向暴露。在规模方面,2021年易方达ESG责任投资何南方ESG主题在线性市值、非线性市值相较沪深300指数均无明显的方向暴露。

图表: 易方达 ESG责任投资近期风格暴露变化

资料来源:MSCI Barra,万得资讯,中金公司研究部(截止于2022-03-31)

图表: 南方 ESG主题近期风格暴露变化

资料来源:MSCI Barra,万得资讯,中金公司研究部(截止于2022-03-31)

ESG趋势

本节我们主要跟踪国内外ESG重大政策、全球大型企业ESG实践方面的最新情况,供投资者参考。2022年3月份,国内ESG政策主要侧重在信息披露方面,海外ESG政策则聚焦于气候变化和气候风险。

图表: 近三月国内外重要ESG政策汇总

资料来源:国务院办公厅、国资委、生态环境部等,中金公司研究部

国内ESG政策:披露要求逐渐清晰

中国资管机构加速签署UN-PRI:截止2022年3月21日,全球共有来自60多个国家4869家机构签署确认了该原则。其中,10%为服务提供商,14%为资产所有者,76%为投资管理机构。截止2022年3月21日,中国共有94家机构签署了PRI原则,其中有20家服务供应商,4家资产所有者,70家投资管理机构。2022年2月和3月分别有3家中国资管机构签署了PRI条例。

图表: 2022年2月国内机构PRI签署情况

资料来源:万得资讯,中金公司研究部 注:最新一月签署情况仅有数字,暂无完整名单

进一步完善科技伦理体系,提升科技伦理治理能力:2022年3月20日,中共中央办公厅、国务院办公厅印发《关于加强科技伦理治理的意见》,要求压实创新主体科技伦理管理主体责任,严肃查处科技伦理违法违规行为。此举旨在进一步完善科技伦理体系,提升科技伦理治理能力,有效防控科技伦理风险,不断推动科技向善、造福人类,实现高水平科技自立自强。

国资委成立科技创新局、社会责任局:2022年3月16日,为切实推动中央企业科技创新和社会责任工作,经中央编委批准,国资委宣布成立科技创新局、社会责任局,并于近日召开成立大会。会议强调,要聚焦主责主业,抓紧抓实国资央企科技创新和社会责任重点工作任务;要突出抓好中央企业碳达峰碳中和有关工作,“一企一策”有力有序推进“双碳”工作;抓好中央企业社会责任体系构建工作,指导推动企业积极践行ESG理念,主动适应、引领国际规则标准制定,更好推动可持续发展。

北京市人社局开展超时加班集中排查行动,保障职工休息休假权益:2022年3月15日,北京市人力资源和社会保障局发布《关于进一步做好工时和休息休假权益维护工作的通知》,于3月15日至5月15日期间,在全市组织开展工时和休息休假权益维护集中排查整治,聚焦重点行业企业,集中排查整治超时加班问题,依法保障职工工时和休息休假权益,营造和谐的劳动关系。

生态环境部组织重点排放单位开展排放量核算工作:2022年3月15日,生态环境部印发《关于做好2022年企业温室气体排放报告管理相关重点工作的通知》,明确了发电行业重点排放单位和其他行业企业的重点任务,将组织2020和2021年任一年温室气体排放量达2.6万吨二氧化碳当量(综合能源消费量约1万吨标准煤)及以上的发电行业企业或其他经济组织,于2022年3月31日前按照《企业温室气体排放核算方法与报告指南 发电设施》(环办气候〔2021〕9号)要求核算2021年度排放量,编制排放报告。

联交所提高ESG信息披露要求,多项TCFD建议纳入汇报规定:2022年3月14日,香港交易所旗下的香港联交所刊发《2021年上市委员会报告》,对上市企业的ESG表现提出更明确的要求。根据《报告》,经修订后的《企业管治守则》及相关《上市规则》条文已于2021年12月刊发,进一步提升香港上市发行人的企业管治标准,尤其是在企业文化、董事独立性及多元化方面。此外,修订后的版本还要求企业的《环境、社会及管治报告》须与年报同步刊发。在气候措施方面,联交所将气候相关财务信息披露工作小组(TCFD)的多个主要建议纳入了ESG汇报规定,并于2021年11月刊发了《气候信息披露指引》。

环境信披新规生效,纳入碳市场的企业须披露碳排放信息:2022年2月8日,生态环境部于去年12月印发的《企业环境信息依法披露管理办法》和《企业环境信息依法披露格式准则》正式实施。上述文件明确了国内企业环境信息披露的具体要求,其中碳排放信息的披露是环境信息披露的重点。《准则》指出,纳入碳排放权交易市场配额管理的温室气体重点排放单位应当披露碳排放相关信息,包括年度碳实际排放量及上一年度实际排放量、配额清缴情况等。而《管理办法》要求,企业应当于每年3月15日前披露上一年度1月1日至12月31日的环境信息。

科创板迎来ESG披露新规,将进一步提升披露信息质量:2022年1月19日,上海证券交易所已通过内部系统向科创板上市公司发布了《关于做好科创板上市公司2021年年度报告披露工作的通知》,以下简称《年报工作通知》。《年报工作通知中》单独列出了企业ESG信息的披露要求,明确科创板公司应当在年度报告中披露ESG相关信息,并视情况单独编制和披露ESG报告、社会责任报告、可持续发展报告、环境责任报告等文件。同时要求科创50指数成分股公司发挥带头示范作用,单独披露社会责任报告,如已披露ESG报告的,则无需再披露社会责任报告。

发改委进一步规范投资项目审批制度,将融合ESG理念:2021年12月22日,国家发展改革委印发《关于进一步推进投资项目审批制度改革的若干意见》中指出,要进一步规范和严格投资审批活动。在规范投资项目前期工作中,需要修订印发投资项目可行性研究制度规范,落实遏制高耗能、高排放项目(以下简称“两高”项目)盲目发展、推进实现碳达峰碳中和目标要求,将用地用海和规划选址、节能、节水、环保等要求落实到项目可行性研究中;同时要立足于中国国情,并体现投资高质量发展要求,研究借鉴将“环境、社会和治理”(ESG)等国际先进理念融入可行性研究框架体系,从源头上提高投资项目前期工作质量。

海外ESG政策

ISSB发布可持续发展相关金融信息披露的一般性要求征求意见稿:2022年3月31日,IFRS基金会下属的国际可持续标准理事会(ISSB)发布《可持续发展相关金融信息披露的一般性要求》(General Requirements for Disclosure of Sustainability-related Financial Information)和《气候相关信息披露》(Climate-related Disclosures)的征求意见稿。草案立足于气候相关财务信息披露工作组(TCFD)的建议,融合了可持续发展会计准则委员会(SASB)标准的行业披露要求。两份草案将在IFRS网站上进行为期四个月的征求意见期,通过后将为全球可持续信息披露奠定基准。

ISSB宣布与GSSB开展合作,全球ESG标准或将统一:2022年3月24日,IFRS基金会和全球报告倡议(GRI)宣布一项合作,将由两个机构旗下的国际可持续标准理事会(ISSB)和全球可持续标准理事会(GSSB)进行工作项目和标准制定方面的合作。这一行动反映了连续、可比的可持续信息对于资本市场的重要性,旨在服务更广泛的利益相关方,减轻公司报告负担,推动国际可持续报告环境的和谐有序发展。

美国SEC拟强制要求上市公司披露气候变化信息:2022年3月21日,美国证券交易委员会(SEC)公布最新气候信息披露规则提案,拟强制要求上市公司披露气候变化相关信息。提案主要涉及两个方面,一是企业气候风险信息披露;二是企业碳排放信息披露。在气候风险方面,提案拟要求上市公司披露气候相关风险的治理情况和管理流程,说明气候变化对公司业务及财务带来的实质性影响,以及气候风险对公司战略、商业模式和发展前景造成的潜在影响。在碳排放信息披露方面,提案将要求所有上市公司披露范围一和范围二的温室气体排放数据,要求部分公司披露范围三温室气体排放数据。

175个国家承诺制定具有法律约束力的减塑协议:2022年3月2日,在肯尼亚首都内罗毕举行的联合国环境大会上,来自175个国家的国家元首、环境部长和其他代表通过了一项历史性决议草案——《终结塑料污染:制定具有法律约束力的国际协定》。决议草案决定设立一个政府间谈判委员会,于本年下半年开始工作,旨在于2024年底之前制定一项具有法律约束力的全球协定,终结包括海洋环境在内的塑料污染问题。

欧盟出台社会分类法,进一步明确社会投资:2022年2月28日,欧盟委员会下属专家组可持续金融平台(The Platform on Sustainable Finance)发布有关社会分类法(Social Taxonomy)的报告,旨在对社会投资进行分类和界定。据悉,此前发布的欧盟分类法主要侧重于环境领域,而新发布的社会分类法将综合CSRD和SFDR等现存欧盟可持续金融法规,对社会投资进行进一步明晰。

欧盟新规要求大型企业履行可持续尽职调查义务:2022年2月23日,欧盟委员会(European Commission)采纳一项关于企业可持续尽职调查的指令提案。该指令要求雇员在250人以上、营收超过4千万欧元的大型企业承担可持续尽职调查的义务,包括确保其供应商没有强迫劳动、雇佣童工、污染环境、损害生物多样性等违反可持续性原则的行为,采取与巴黎协定1.5℃控温目标挂钩的商业模型等。该指令旨在提升公司治理中的可持续性,应对大型公司供应链中对环境、社会造成不利影响的因素。

印度电力部加速绿氢发展,将大幅提高绿氢产量:2022年2月18日,印度电力部周四宣布启动一项绿色氢/绿色氨政策,这项政策概述了一系列旨在到2030年将国家的绿色氢产量提高到500万吨的举措。印度的新政策规定了帮助了加快转向绿色氢和绿色氨制造商提供可再生能源的规定,包括免除25年的洲际输电费,并给予制造商与电网连接的优先地位,同时在附近提供用于存储的土地氢气出口或运输使用的港口。

欧盟将气候风险列为风险评估和监测框架中的独立类别:2022年2月15日,欧盟市场监管机构欧洲证券和市场管理局(ESMA)宣布,已经将气候风险作为其风险评估和监测框架中的一个新的独立类别,与包括流动性、市场、信用、传染和操作风险在内的现有类别并列。新的气候风险类别旨在捕捉物理风险和转型风险,以及与绿色金融潜在的相关风险。

欧盟发布新的可持续金融路线图:2022年2月11日,欧盟市场监管机构欧洲证券和市场管理局(ESMA)发布新的可持续金融路线图,列出了其优先行动领域和实施可交付成果,以应对未来三年快速新兴和发展的可持续金融市场。新路现图包括为ESMA和国家主管部门(国家级监管机构,简称NCA)建设可持续金融能力,以及监测、评估和分析ESG市场和风险。这方面的工作将包括为ESMA和NCA员工制定可持续金融培训计划,开发气候情景分析和压力测试。

英格兰银行启动BES演习,将评估气候变化金融风险:2022年2月9日,英格兰银行(BoE)宣布启动第二轮两年期探索情景(BES)演习, 其压力测试旨在评估英国大型银行和保险公司的气候变化金融风险。测试使用了基于中央银行和监管机构网络绿色金融体系(NGFS)准备的三种情景,包括“早期”、“晚期”和“不采取行动”,这些情景突出了一系列包括以下情景的结果,如实现净零的最有效途径,以及那些采取迟到或不充分行动的途径。英国央行表示,将于2022年5月公布气候BES的结果。

欧盟将特定核电和天然气归为可持续投资的过渡能源:2022年2月3日,欧盟委员会通过一项关于应对气候变化的分类条例补充授权法案,将满足特定条件的核电和天然气归为可持续投资的“过渡”能源,并对相应核电和天然气项目设置了技术筛选标准和排放标准。欧盟在当天发表的公报中表示,向可再生能源转变对于实现碳中和至关重要,但需要有稳定的能源来过渡。归为可持续投资的核电和天然气项目必须符合欧盟严格的气候和环境目标,有助于向碳中和过渡。

图表: 大型企业ESG行动追踪

资料来源:国务院办公厅、国资委、生态环境部等,中金公司研究部

敦豪集团签订史上最大可持续航空燃料交易:2022年3月21日,物流巨头德国邮政敦豪集团(DHL Group)宣布,旗下的DHL快递部门已签订两份有史以来最大的可持续航空燃料交易,将在未来五年内从供应商bp和Neste采购超过8亿升的可持续航空燃料(SAF)。据称,该举措将帮助敦豪集团减少约200万吨二氧化碳排放,相当于40万辆乘用车的年温室气体排放量。

中石化炼化工程成立ESG委员会:2022年3月20日,中石化炼化工程发布公告,为进一步提升公司环境、社会及管治(ESG)管理水平,健全ESG管理体系及提升ESG管理能力,公司于2022年3月18日设立董事会环境、社会及管治(ESG)委员会(ESG委员会)。

百事公司与N-Drip合作推广节水农业技术:2022年3月17日,食品和饮料巨头百事公司与以色列滴灌技术供应商N-Drip宣布建立新的合作关系,旨在于2025年前帮助1万公顷土地面积上的农业人口采取节水、可持续的农业技术。百事公司称,推广N-Drip的滴灌技术将提升当地居民生计,减少水资源消耗量和温室气体排放量。

汇丰银行宣布将客户转型计划纳入融资评估标准:2022年3月16日,全球银行和金融服务公司汇丰银行(HSBC)宣布,在为能源行业客户提供转型融资时,将审查客户的转型计划,以评估是否继续为其提供融资。汇丰银行称,此举是为了逐步减少化石燃料投资,向零碳融资目标迈进。同时,汇丰银行提出,将继续为采取良好环境、社会和治理(ESG)的能源行业客户提供支持。

亚马逊投资1.2亿美元支持可负担住房建设:2022年3月15日,亚马逊宣布将投资1.2亿美元,以支持可负担住房建设。该款项将用于在美国弗吉尼亚州阿灵顿-华盛顿特区和普吉特海湾等地社区的交通站点附近建设可负担住房。新投资款项来自于亚马逊20亿美元的住房权益基金。该基金于2021年启动,旨在维护现有住房条件,促进住房环境包容发展,保护少数群体住房权益。

微软宣布将坚持碳负排放承诺:2022年3月14日,微软发布新一轮年度可持续发展报告,重申碳负排放承诺。根据报告,微软范围1和范围2的碳排放每年下降17%,但由于范围3的碳排放在去年上升了23%,微软全范围碳排放在2021年呈现上升趋势。在此情况下,微软宣布将坚持碳负排放承诺,将通过设定企业集团具体的碳强度目标、提高内部碳价等方式,削减范围3的碳排放。

埃森哲、亚马逊与Ecopetrol合作推出云上水资源情报和管理解决方案:2022年3月14日,埃森哲、亚马逊网络服务(Amazon Web Services)和综合能源公司Ecopetrol合作,推出了一款云上水资源情报和管理解决方案,旨在提高能源公司的可持续性和运营效率。该服务以开放平台形式呈现,能够实现包括用水、处理、循环利用和排放在内的水资源全生命周期管控,帮助能源公司创建、分析和共享水资源使用数据,从而提高水资源管理效率,优化成本,提高公司可持续发展水平。

谷歌将大幅增加对美国以外的多样化供应商的采购支出:2022年3月10日,谷歌宣布一项新的供应商多样性倡议,将大幅增加对多样化供应商的采购支出。在这一倡议中,谷歌将拨款2.5亿美元,将其供应商范围扩大至美国之外的各个地区。倡议还包括针对中小企业多样化领导人的指导和培训计划,旨在帮助供应商获得现金和资本的快速支付计划,并鼓励现有供应商与多元化企业合作。

明晟公司将俄罗斯ESG评级调至最低等级:2022年3月8日,明晟公司(MSCI)宣布将俄罗斯ESG政府(债券)评级从B下调至CCC(最低等级)。这是继明晟公司2月28日将俄罗斯ESG评级从B降至BBB以来,第二次下调俄罗斯的ESG评级。明晟公司称,此举是为了反映当前与俄罗斯相关的“非常局势”,以及自冲突发生以来俄罗斯所受国际制裁造成的影响。

ESG投资

在报告《ESG投资系列(4):ESG策略变迁与产品发展》中我们引用了GSIA对不同类型ESG投资产品的统计数据进行分析,该统计是基于向包含公募、私募、信托等多类管理人发放的问卷调查,频率较低。鉴于公募产品投资者类别多、范围广、透明度高,在ESG月度观察中,我们将聚焦海内外ESG公募产品,对产品的类型、规模、收益表现等情况做持续跟踪。

国内ESG产品:被动ESG主题产品多数跑赢市场

新发产品信息

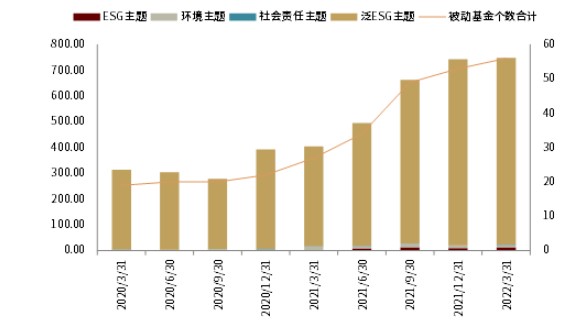

截止2022年3月30日,中国存续ESG概念相关的主动型基金共有75只,其中有12只ESG主题基金,2只环境主题基金,4只社会责任主题基金,57只泛ESG主题基金。中国存续ESG概念相关的被动型ESG产品共有56只,均为被动指数型基金。

图表: 国内 ESG公募基金新发行情况

资料来源:万得资讯,中金公司研究部

2022年3月,主动型ESG主题基金新发行3只,累计发行份额17.13亿。被动型ESG主题基金新发行1只,累计发行份额2.08亿。

主动管理ESG产品:环境主题、泛ESG主题表现较好

在碳中和、碳达峰的背景下,以“环境”“社会责任”为考量因素的ESG主题,已经成为基金新的投资理念。该投资理念正被更广泛地接受、认可和利用,越来越多的ESG主题基金产品落地。目前,国内基金以泛ESG主题基金为主,即广义ESG基金,指投资于环境、社会、公司治理、可持续、新能源等ESG相关范畴的基金。具体来看,以主动型基金为主,偏股混合型是主动型ESG基金中的主要投资方式。

从总体的收益表现来看,截止2022年03月30日,72只存续超过一月的主动型基金有1只近一月取得正收益,共有34只产品今年表现超过同期沪深300指数。

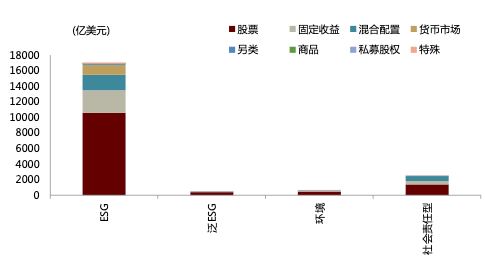

图表: 主动型各主题基金规模增长情况

资料来源:万得资讯,中金公司研究部(截止于2022-03-30)

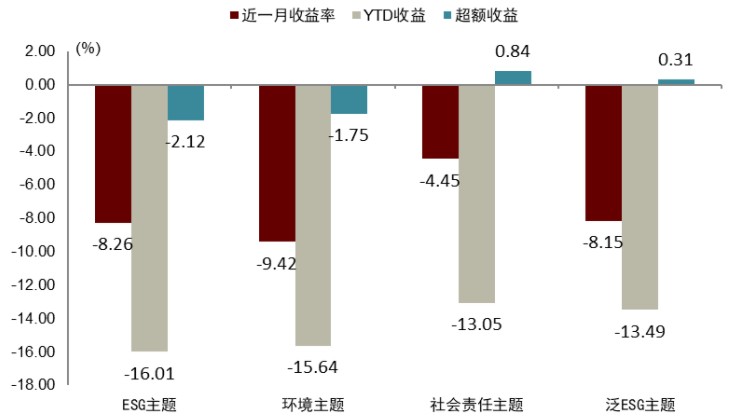

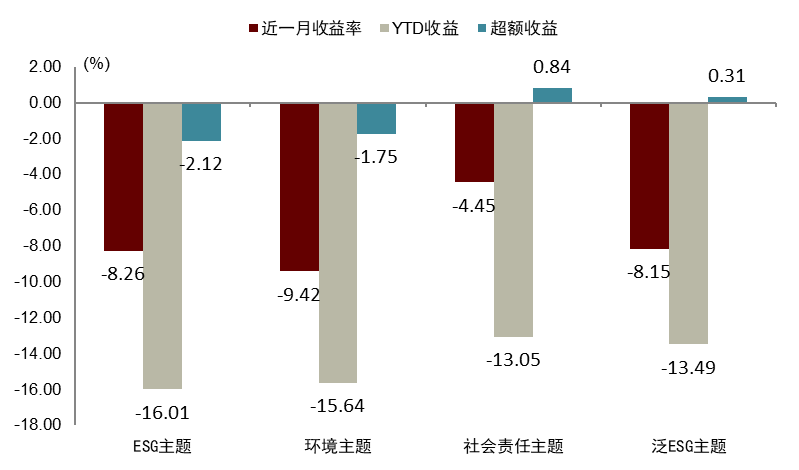

图表: 主动型各主题 ESG基金收益表现

资料来源:万得资讯,中金公司研究部(截止于2022-03-30)

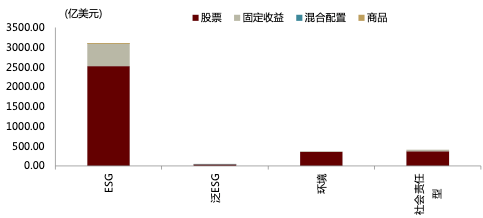

主动型基金近期收益表现截止2022年03月30日,9只主动型ESG主题基金规模约为58.37亿元,近一月均未取得正收益,平均收益为-8.26%,今年以来平均收益为-16.01%,其中共有3只产品今年表现超过同期沪深300指数。

2只主动型环境主题基金规模约为59.59亿元,近一月平均收益为-9.42%,今年以来平均收益为-15.64%;4只主动型社会责任主题基金规模约为91.59亿元,近一月取得正收益共1只,平均收益为-4.45%,今年以来平均收益为-13.05%,其中共有2只产品今年表现超过同期沪深300指数,所有产品平均超额0.84%;57只主动型泛ESG主题基金规模约为2065.17亿元,平均收益为-8.15%,其中共有29只产品今年表现超过同期沪深300指数。

图表: 主动型 ESG主题、环境主题、社会责任主题基金收益情况

资料来源:万得资讯,中金公司研究部(截止于2022-03-30)

被动管理ESG产品:大部分可战胜沪深300指数

从总体的收益表现来看,截止2022年03月30日,55只存续超过了一个月的被动型基金,近一月均未取得正收益,共有29只产品今年表现超过同期沪深300指数。

图表: 被动型各主题基金规模增长情况

资料来源:万得资讯,中金公司研究部(截止于2022-03-30)

图表: 被动型各主题基金基金收益表现

资料来源:万得资讯,中金公司研究部(截止于2022-03-30)

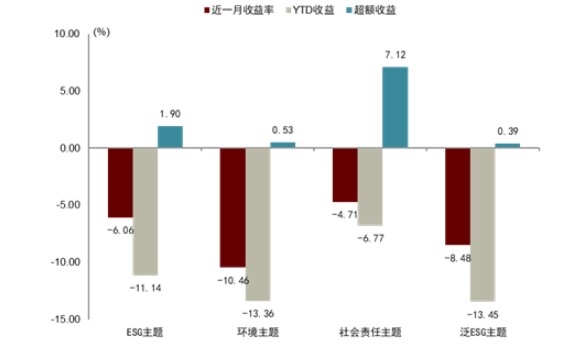

被动型ESG主题基金近期收益表现

截止2022年03月30日,7只被动型ESG主题基金规模约为12.92亿元,近一月均未取得正收益,平均收益为-6.06%,今年以来平均收益为-11.14%,其中共有6只产品今年表现超过同期沪深300指数,所有产品平均超额1.90%。

图表: 被动型ESG主题、环境主题、社会责任主题基金收益情况

资料来源:万得资讯,中金公司研究部(截止于2022-03-30)

海外ESG产品:泛ESG主题基金表现较好

海外ESG开放式基金:新发行基金中股票型仍占主流

截止2022年3月29日,海外存续超过一个月的开放式基金共有4146只,总规模20804.30亿美元。近一月平均收益0.35%,今年以来平均收益-6.31%。其中根据主题分类,基金产品主要以ESG主题为主,规模达到17085.60亿美元,泛ESG主题基金规模达到461.65亿美元,环境主题基金规模达到660.39亿美元,社会责任主题规模2596.65亿美元。

图表: 海外ESG开放式基金各主题基金规模分布情况

资料来源:Bloomberg,中金公司研究部(截止于2022-03-30)

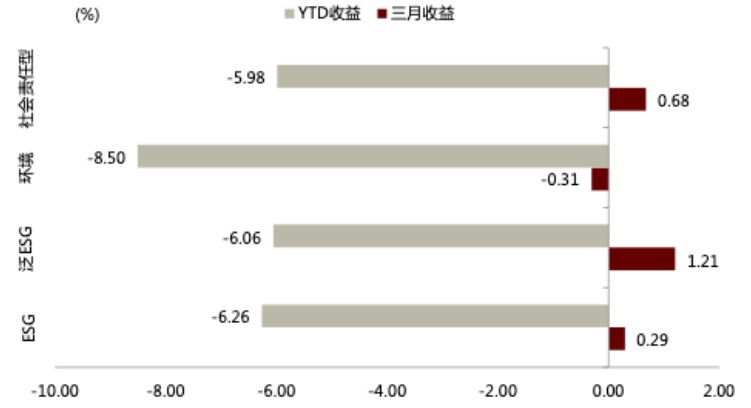

开放式基金近期收益表现:截止2022年03月29日,开放式ESG主题基金近一月平均收益0.29%,今年以来平均收益-6.26%。泛ESG主题基金表现最优,近一月平均收益1.21%,今年以来平均收益-6.06%。

图表: 海外ESG主题开放式基金近期收益

资料来源:Bloomberg,中金公司研究部(截止于2022-03-30)

从资产类别来看,除大宗商品基金外,海外ESG基金今年以来整体处于亏损状态。本月,大宗商品和房地产类基金表现较好,近一月分别获得11.08%的收益和3.44%的收益。固收类基金表现较差,近一月呈现-1.71%的收益。

海外开放式ESG基金的新发情况2022年3月,海外共新发开放式基金30只,发行规模达102.95亿美元。从基金主题上分,ESG主题基金29只,社会责任主题1只。从基金类型上分,股票型基金13只,固定收益类基金6只,混合配置类基金10只,另类配置类基金1只。

其中发行规模最大为Pictet 发行的ESG主题股票型基金PGSF- Global Utilities Equity Fund,发行规模达88.46亿美元。

图表: 开放式基金新发情况

资料来源:Bloomberg,中金公司研究部(截止于2022-03-30)

海外ESG相关ETF基金:泛ESG主题三月平均收益2.56%

截止2022年3月29日,海外存续超过一个月的ETF基金共有808只,总规模3915.31亿美元。近一月平均收益0.88%,今年以来平均收益-6.28%,整体表现略好于开放式基金。其中根据主题分类,基金产品主要以ESG主题为主,规模达到3089.19亿美元,泛ESG主题基金规模达到46.18亿美元,环境主题基金规模达到371.51亿美元,社会责任主题规模408.43亿美元。

图表: 海外ESG主题ETF基金主题及类型分布情况

资料来源:Bloomberg,中金公司研究部(截止于2022-03-30)

ETF基金近期收益表现

截止2022年03月29日, ESG主题ETF基金近一月平均收益0.60%,今年以来平均收益-6.40%。泛ESG主题ETF基金近一月平均收益2.56%,今年以来平均收益-5.81%。

图表: 海外ESG主题开放式基金近期收益

资料来源:Bloomberg,中金公司研究部(截止于2022-03-30)

从资产类别来看,除大宗商品类基金外,海外ESG基金今年以来整体处于亏损状态。本月,大宗商品类ETF基金表现较好,近一月分别获得2.66%的收益。固收类基金表现较差,近一月呈现-2.13%的收益。

海外开放式ESG基金的新发情况2022年3月,海外共新发ETF基金7只,发行规模达1.64亿美元。从基金主题上分,ESG主题基金6只,环境主题1只。其中发行规模最大为AXS投资公司发行的ESG主题ETF基金Axs Change Finance ESG ETF,发行规模达1.19亿美元。

图表: ETF基金新发情况

资料来源:Bloomberg,中金公司研究部(截止于2022-03-30)

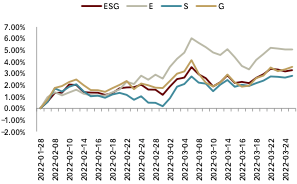

ESG及细分因子近期表现:沪深300内因子表现较好

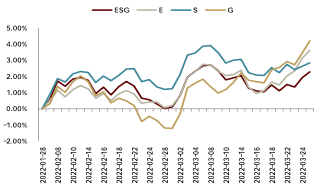

我们选取Wind针对上市公司的ESG综合维度,环境维度、社会维度和治理维度的打分情况。从最近一个月的累计净值收益可以看出,ESG综合得分、环境得分、社会得分和治理得分排名前20%组合的收益表现均优于同期沪深300指数。

沪深300成分股内ESG环境得分多头收益表现较为突出,2月1日以来累计超额达到5.06个百分点。社会得分多头超额收益相对其他三个因子的超额收益略低,为2.79%。2月以来,ESG综合得分、环境得分、社会得分和治理得分四个因子相较沪深300均产生了不同程度的正向超额收益。

图表: 近一个月因子累计超额收益(沪深300)

资料来源:万得资讯,中金公司研究部(截止于2022-03-30)

图表: 近一个月因子累计超额收益(中证500)

资料来源:万得资讯,中金公司研究部(截止于2022-03-30)

同期中证500成分股内ESG治理得分多头组合的累计超额收益达到4.21个百分点,ESG综合得分组合的超额收益相对较低,为2.29个百分点。2月以来,ESG综合得分、环境得分、社会得分和治理得分四个因子相较中证500均产生了不同程度的正向超额收益。

2018年以来ESG因子表现:公司治理因子表现较好

中证800内的ESG综合得分因子和三个细分因子的表现跟踪情况来看,2018年以来ESG综合得分、社会维度得分和治理维度得分的整体预测能力优于环境维度得分。治理维度的因子收益均值为0.09%,IC均值为1.21%,IR值为0.18,表现均优于其他三个因子。环境维度的IC均值和IR指标表现较差,仅为0.45%和0.07,显著低于其他因子。

图表: 2018年以来ESG及细分因子表现情况

资料来源:万得资讯,中金公司研究部(截止于2022-03-30)

ISS ESG 发布水风险评级

2022年3月22日,ISS旗下的责任投资分支机构ISS ESG发布涵盖全球约7400家公司的水风险评级,旨在帮助投资者识别和管理投资组合中与淡水相关的风险,围绕淡水风险建构投资组合和发展投资产品,以及开展相关的尽责管理活动和企业互动。新发布的水风险评级将根据11个数据点对公司进行评估,以确定公司面临的与淡水相关的风险,并给出公司在风险管理方面的得分。

Diginex与可口可乐、Reckitt合作推出供应链透明度解决方案

2022年3月16日,可持续发展数据解决方案提供商Diginex宣布推出diginexLUMEN,一款与可口可乐公司和消费品公司Reckitt合作开发的供应链透明度解决方案。该工具旨在通过提供治理和筛选程序、多语言工人调查工具、基于算法的风险评分和ESG报告格式,让企业深入了解其供应商与劳动剥削和强迫劳动有关的风险。该工具有助于收集复杂供应链中有关于工作条件的可比信息,并进行验证和自动风险核算。

MSCI进行第九次ESG评级模型咨询,将在两年内发布重要改进

2021年12月,MSCI ESG Research进行了第九次ESG评级模型咨询,并就ESG评级和ESG争议模型的拟议改进收集了客户反馈。根据反馈,MSCI将在今年和明年发布对这两个模型的重要改进,包括改变ESG争议方法,引入达成部分结论的争议案例状态,以及增强ESG评级中的气候变化权重。

晨星可持续发展评级将主权风险纳入评级框架

2021年11月8日,晨星可持续发展评级(Morningstar Sustainability Rating)将主权风险纳入评级,引入模块化方法来组合多个风险评级框架。该评级方法2016年推出至今经历了三次迭代更新。本次更新的评级方法以历史持股为基础,综合采用考量企业发行人的ESG风险评级(ESG Risk Ratings)和考量主权发行人的国家风险评级(Country Risk Ratings),并进行计算。国家风险评级即通过评估政府以可持续方式管理财富的能力,考察政府的资本存量,评估主权实体的社会经济风险。

社投盟对义利评估模型进行升级优化,将分行业细化评估模型

2021年12月,社投盟对义利评估模型进行升级优化,优化工作主要在以下三个方面实现了重大提升:一是强化实质性。不同行业上市公司在经济、社会、环境实践与绩效三个方面因行业属性和业务特征不同而差异较大,从评估实质性出发,以义利评估模型(FIN-ESG Rating)为工具,全面提升模型效度,新增四级以下52个细化指标。二是规范操作法。在模型优化过程中,一方面社投盟团队根据理论研究和实证分析,从相关基本概念出发补充细化每个指标的定义;另一方面根据生产实践,调试优化后的指标。三是锐化精细度。此次优化丰富了评级打分的数据点,五级数据点的数量已增至200个以上。通过改进评分方法,便利了数据的自动化抓取,优化了人工评分,提高了科技赋能程度和评分的客观性。

ESG学术

ESG披露与公司财务违规行为——来自中国上市公司的证据

ESG disclosure and corporate financial irregularities – Evidence from Chinese listed firms(Reference: Xueying Yuan, Zhongfei Li, Jinhua Xu, Lixia Shang (Dec. 2021), ESG disclosure and corporate financial irregularities – Evidence from Chinese listed firms, Journal of Cleaner Production)

摘要:本文研究了环境、社会和公司治理(ESG)信息披露对中国上市公司财务违规行为的影响,并检验了内外部监督强度的调节作用。我们从非财务信息披露的角度出发,对ESG的披露程度进行了衡量。研究结果表明,ESG信息披露降低了企业财务违规风险,有助于缓解信息不对称的情况。在较好的内外部监管条件下,ESG信息披露对财务违规行为的抑制作用显著增强。我们采用区域市场化和法律环境指标,将低碳城市试点政策作为外生监管影响,并考察了监管体系的权力,发现良好的正式监管环境有助于这种抑制作用。我们提出了一个以盈余管理为代表的“会计渠道”,表明ESG披露可以提高信息透明度,约束财务违规行为。本研究强调了ESG信息披露的积极作用,以及其对内部控制、公众监督和政府监管情况的改善,表明ESG信息披露是打击财务违规行为的方法之一。

ESG透明度的力量:新SFDR可持续性标签对互惠基金和个人投资者的影响

The power of ESG transparency: The effect of the new SFDR sustainability labels on mutual funds and individual investors(Reference: Martin G. Becker, Fabio Martin, Andreas Walter(Feb. 2022), The power of ESG transparency: The effect of the new SFDR sustainability labels on mutual funds and individual investors, Finance Research Letters)

摘要:本文分析了可持续财务披露条例(SFDR)对欧盟互惠基金和个人投资者的影响。首先,我们研究了与对照组相比,受影响的基金是否的可持续性是否增强。其次,我们研究了该规定是否使个人投资者将更多的资金配置到更可持续基金中。在双重差分设定下,我们分析了监管对ESG基金得分和基金净流入的影响。研究结果表明,政策干预后,受影响基金的可持续性评级有所提高。此外,我们发现,更好的ESG标签导致更大的资金净流入。

股市对媒体披露的负面ESG信息的反应

Stock market reactions to adverse ESG disclosure via media channels(Reference: Jin Boon Wong, Qin Zhang(Jan. 2022), Stock market reactions to adverse ESG disclosure via media channels, The British Accounting Review)

摘要:本研究机遇媒体对环境、社会和治理(ESG)问题的负面报道,探讨企业声誉风险(CRR)在企业层面对股票表现的价值相关性。实证结果表明,企业声誉被投资者视为一种有价值的无形资产,通过媒体渠道披露的负面ESG信息对企业估值有显著的负面影响。该研究发现CRR的提高对规模较小、流动性较差的公司(通常不是标准普尔500指数成分股)的股价具有显著的负相关影响。使用行业分类的进一步分析表明,“罪恶”三巨头(即酒精、烟草和游戏)中的公司的股票表现没有受到负面的ESG媒体报道的显著影响。相反,糖果苏打、钢铁厂、银行和保险行业的公司最容易受到媒体不良报道的影响。这些发现表明除了ESG披露的类型和渠道外,企业特征、企业声誉状况和行业情况也会导致投资者对“坏”消息反应的不同。

ESG对能源调整企业效率的非线性影响:来自苹果公司利益相关者参与的证据

Nonlinear effects of ESG on energy-adjusted firm efficiency: Evidence from the stakeholder engagement of apple incorporated(Reference: Chunya Ren, Irene Wei Kiong Ting(Mar.2022), Nonlinear effects of ESG on energy-adjusted firm efficiency: Evidence from the stakeholder engagement of apple incorporated, Corporate Social Responsibility and Environmental Management)

摘要:本研究考察了(i)整体环境、社会和治理(OESG)表现;(ii) E、S和G (IESG)分别的表现;(3) E、S和G (SIESG)亚成分表现对29家苹果公司合作伙伴能源调整企业效率的非线性影响。我们对2016-2020年145个企业年度的观测结果进行了截尾回归分析,结果表明OESG表现与能源调整后的企业效率之间的关系呈u形。但是,这种非线性u型存在于单独的S和G中,而不存在于单独的E中。此外,SIESG表现只有某些子成分与能源调整后的企业效率非线性相关。我们关注为了维持可持续发展和利益相关者的参与,公司ESG表现的成本和效益。通过多维数据包络分析方法估计的能源调整企业效率对于政策决策也具有参考价值。

Covid-19流行期间,ESG评分和标普1500指数对货币和财政政策的反应

ESG scores and the response of the S&P 1500 to monetary and fiscal policy during the Covid-19 pandemic(Reference: Richard Paul Gregory (Dec. 2021), ESG scores and the response of the S&P 1500 to monetary and fiscal policy during the Covid-19 pandemic, International Review of Economics & Finance)

摘要:通过考察标普1500股票,研究发现不同立法类型的股票对财政和货币政策的反应因E、S和G得分而有所不同。那些能够更好地管理环境和公司治理风险的非金融公司在疫情期间表现更好,部分原因是因为它们在环境和治理方面得分较高,使它们能够对冲疫情期间宣布财政政策的负面影响。

本文编选自微信公众号“中金量化”,作者:周萧潇、刘均伟、王汉锋;智通财经编辑:谢青海。

扫码下载智通APP

扫码下载智通APP