曾“带飞”纳指的芯片股真的不香了?

智通财经APP注意到,从2020年新冠疫情后低点(4月)开启的美股史诗级大反弹以来,截至去年12月底,纳斯达克综合指数涨幅达到103%,并在去年11月创下历史最高记录。

在此期间,美股芯片股的基准指数——费城半导体指数涨幅更是达到惊人的176%,纳指权重股FAAMG在纳指创新高过程中的重要作用毋庸置疑,但近5年市值占比达15%-20%的芯片股在这波涨势中同样“居功至伟”。从下图可以看出,芯片股在这波史诗级反弹中,前期涨势基本上与纳指齐平,后期涨幅远超纳指。

来源:iFinD

芯片股近期频遭抛售

然而,费城半导体指数从今年1月4日创下的历史高点以来,跌幅接近21%,同期纳指跌幅为12%。近期芯片股更是频遭抛售,费城半导体指数自3月底以来跌幅接近14%,超过1月以来纳指跌幅。

从市场解读以及消息面来看,导致芯片股近期暴跌无外乎两大主要因素:(1)全球消费电子需求增速放缓的预期;(2)美联储大幅加息及缩表预期。

晶圆代工巨头台积电(TSM.US)的董事长刘德音近日表示,由于俄乌冲突和亚洲国家的疫情封锁政策,智能手机、个人电脑、电视等消费电子产品在全球的需求开始放缓。他还指出,不断上涨的零部件和材料成本正在增加生产端的成本。

高盛及巴克莱银行几乎同步下调对CPU、GPU双产业巨头AMD(AMD.US)的评级,他们都表示AMD在PC、游戏和更广泛领域的营收增长可能会放缓,主要因高速增长期已过,消费者需求趋于正常化以及竞争日益激烈。另外,高盛大幅下调了美股一些半导体和半导体设备类股的预期,并指出未来12个月“宏观背景更具挑战性”。

高盛在研报中表示:“虽然我们预计半导体买家近期将维持其采购计划,以防止突如其来的供应中断/短缺,而且我们仍看好该行业的整个周期,但随着通胀率和不断上升的利率水平对消费者支出和工业生产者产生不利影响,我们持较之前相对谨慎的态度,预计需求至少将在2023/2024年正常化,或向长期趋势趋同。”

“我们宁愿离场观望,直到我们更清楚观察到消费者需求调整的具体幅度,以及随着竞争对手英特尔追赶和ARM占据更多市场份额,竞争格局将会如何演变。” 巴克莱银行表示。

另外,市场普遍预计美联储收紧货币政策将对科技股估值造成巨大负面影响,而芯片股基本上都属于成长型科技股。市场预期下调主要体现在——预计科技股的未来现金流折现值会因加息等紧缩性措施而大打折扣,因此华尔街一些投行开始大幅下调芯片股估值。

回顾近10年来纳指强势期,毫无疑问芯片股在其中扮演着重要角色。如今芯片股频遭抛售,基准股指跌幅已远超纳指,买入这些股票的投资者近期收益率大打折扣,芯片股投资前景真的已恶化?难以再现往日荣光了?

智能化浪潮领导者

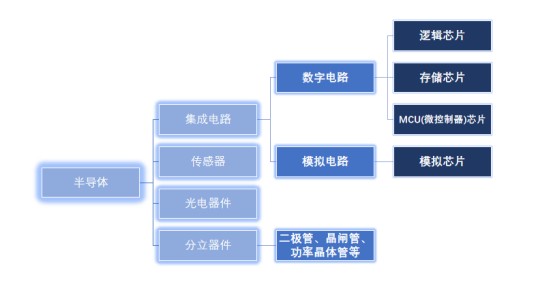

芯片是集成电路(IC, integrated circuit)的载体,集成电路则由众多半导体器件构成,因此三者间关系大致是:半导体>芯片=集成电路。集成电路集结,最终构成了各大芯片产品,具体关系如下图。本文聚焦四大芯片产品:逻辑芯片、存储芯片、MCU芯片以及模拟芯片,以及芯片产业链上中下游。

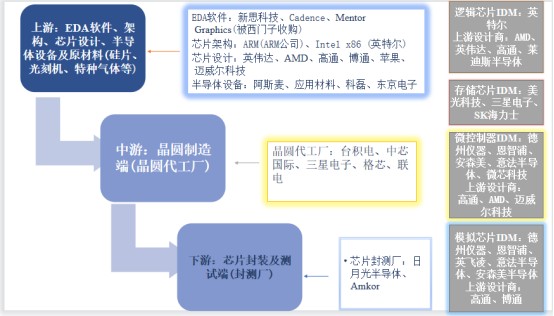

芯片产业链上下游以及各细分领域概况如下,箭头之后为美股市场的主要芯片股以及各细分领域的全球龙头。可以看出美股市场的芯片股基本上集中在产业链上游,这与全球化进程有关,但更加重要的是——利润,上游往往属于“轻资产”行列,比起中下游利润水平更高,且多数上游企业具备先发优势叠加技术准入门槛极高。

逻辑芯片,简单的说就是CPU,GPU,FPGA,ASIC,DSP等芯片产品,应用于各类消费电子,比如智能手机和PC等。大众耳熟能详的英特尔(INTC.US)、AMD、英伟达(NVDA.US)以及高通(QCOM.US)就是这一领域的佼佼者,不同的是英特尔属于IDM模式(从设计、制造、封测一手包办),后两者属于Fabless模式(无晶圆厂上游设计商),IDM模式企业往往具有足够大的先发优势,并且资本开支大,前期投入比例极高,因此芯片产业链中IDM模式企业数量非常少,Fab模式最大的优势就是轻资产及利润率高,普遍认为是最高效的模式,但技术准入门槛非常之高。另外,Foundry模式则聚焦于中下游代工,大名鼎鼎的台积电就是该领域龙头。

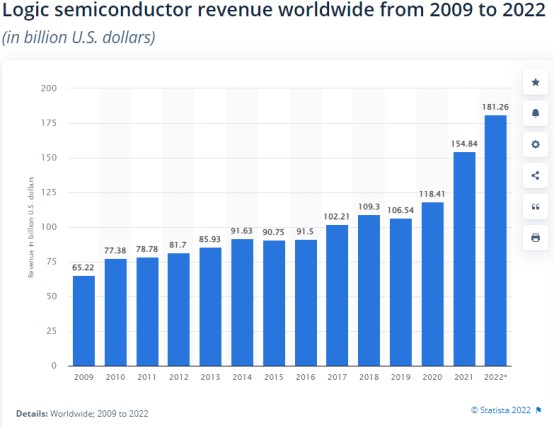

根据数据统计平台 Statista汇编的统计及预测数据,2022年逻辑芯片市场规模有望达到1813亿美元,虽然不及2020年及2021年的增幅,但随着全球迈向智能化的趋势,CPU及GPU等底层核心硬件的重要性自然不言而喻,无论是未来消费电子升级换代、元宇宙构建、高性能计算还是万物互联发展趋势都离不开逻辑芯片,逻辑芯片市场规模在2022年仍有望继续实现突破。

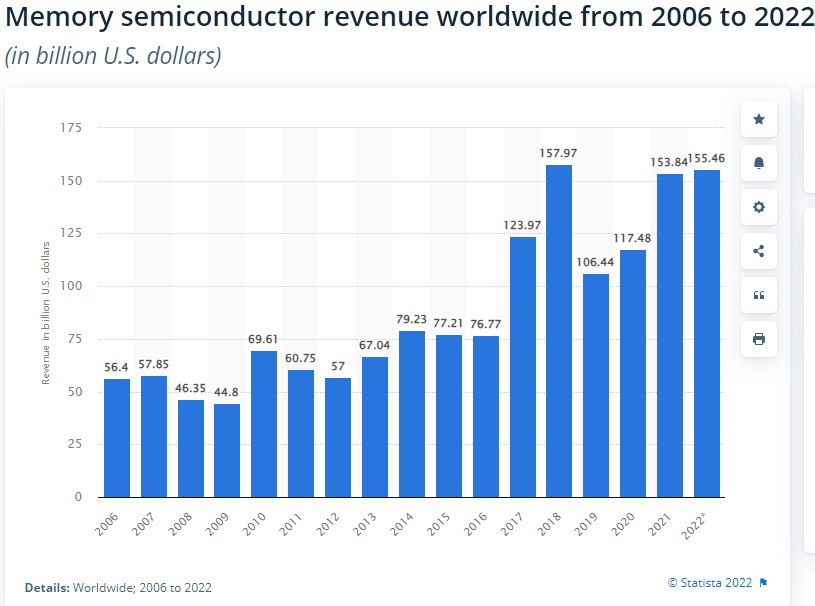

存储芯片,其中包括DRAM内存以及NAND FLASH闪存,大名鼎鼎的美光科技(MU.US),来自韩国的三星电子和SK海力士就是该领域的霸主。在全球任何角落,只要有数据的存在,就离不开存储芯片,随着数据中心、全球物联网建设进程加快,以及各大企业转向云平台等趋势将推动存储芯片市场规模进一步突破。

Statista汇编的统计及预测数据显示,相比于前三年,2022市场对存储芯片市场规模的增速预期确实有所下调,但整体规模仍保持在高位,需求量或将与2021年不相上下。美光科技在业绩报告中预计,下一季度NAND设备销量的增长速度将超过DRAM,2022年NAND设备销量将增长30%左右。研究公司TrendForce预计,由于铠侠和西部数据(WDC.US)在日本的合资芯片厂出现污染问题,NAND闪存的供应已趋于紧张,本季度NAND闪存价格预计将上涨5%至10%。

MCU芯片其实和逻辑芯片的区别在业内的界限较模糊,不过从应用场景来说,MCU一般应用于家电,工业控制系统、电动汽车智能化、医疗产品等场景,这些场景对计算性能的要求远不及CPU,但同时更多要求高稳定性和可靠性。总的来看,微处理器简单理解为CPU的缩小版。因此做CPU研发的企业涉猎MCU领域其实并不难,甚至能够做得比一些主攻MCU的企业做得更好,比如特斯拉 2022 款Model 3/ Y 将搭载AMD MCU。

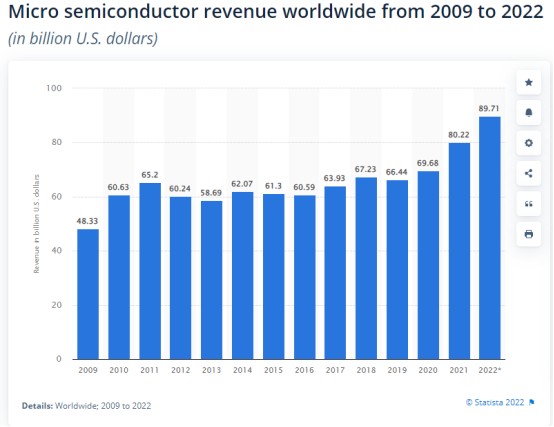

市场对MCU的预期较高主要是因为MCU将在很大程度上受益于电动汽车智能化趋势,这一点从意法半导体(STM.US)及安森美(ON.US)等该领域龙头近几年不断增长的营收就能看出。预测数据则显示MCU市场规模有望再次实现高增长。

来源:FUTU

前面三类都是数字芯片,处理的是数字信号,而模拟芯片则是处理连续的物理信号,包括声光力热电磁等。模拟芯片用途较广,广泛应用于通讯、消费类电子、工业控制、医疗仪器、汽车电子等众多领域,但类别主要集中于电源管理芯片和信号链芯片这两大类。

在这一领域的IDM模式企业较多,他们普遍涉足时间非常早,具备较大的先发优势,并且制程工艺远不如28nm以下的工艺复杂,能够做到薄利多销,因此IDM模式适合这一领域。德州仪器、恩智浦半导体等企业为这一领域多年来的霸主。

市场对模拟芯片2022年市场规模预期较高,主要因该领域也将受益于电动汽车智能化趋势。另外,模拟芯片下游应用市场涵盖了几乎所有电子产品,从智能手机、笔记本电脑、LED ,到数控机床、医疗设备和汽车电子系统等。正是由于下游应用甚广,模拟芯片市场往往不会受单一产业景气变动影响,因此其价格波动没有存储芯片和逻辑电路等数字芯片的变化那么大。

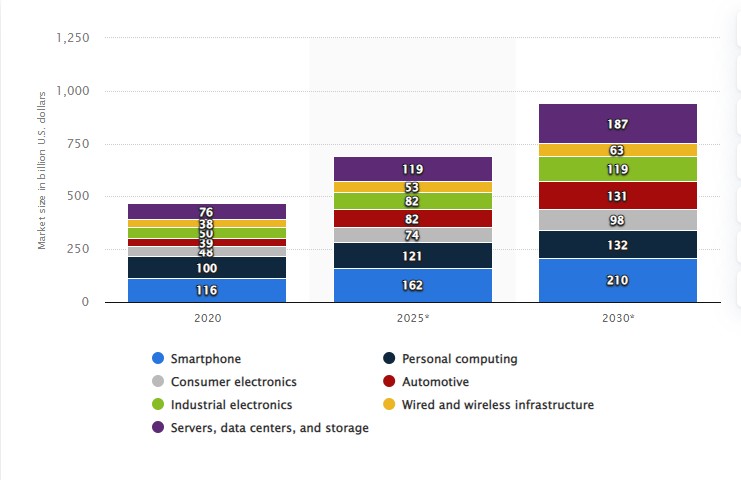

根据全球光刻机巨头阿斯麦(ASML.US)今年2月发布的预测数据,按芯片应用类别,2025年及2030年各大终端产品市场规模预测如下,其中服务器、数据中心和电动汽车领域年复合增长率最为突出,被一些大行下调需求预期的消费电子,如智能手机和PC市场的前景同样广阔。阿斯麦为台积电等众多晶圆制造商至关重要的上游设备商,反映的是中游晶圆厂的普遍预期,而晶圆厂普遍预期反应出的则是全球电子产品终端市场对芯片的整体需求预期。

华尔街真的不看好芯片股?

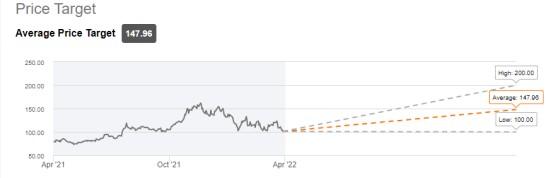

根据金融资讯与数据统计平台Seeking Alpha汇编的华尔街分析师普遍预期,遭高盛、巴克莱银行以及德意志银行下调评级及预期的AMD平均目标价格为147.96美元,高于上周五收盘时101美元价格。

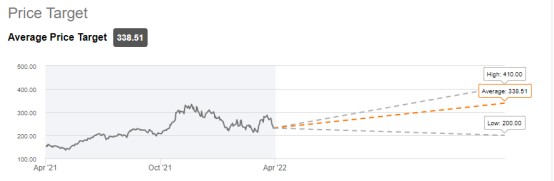

华尔街分析师对另一超高热度的Fabless芯片设计企业英伟达的平均目标价更高,远高于上周五231.190美元的收盘价。分析师们普遍认为,主攻GPU领域的英伟达未来将受益于元宇宙构建、高性能计算以及全球大规模服务器和数据中心构建等利好因素。

在高盛的研报中,高盛虽然下调了不少芯片股的评级和目标价,但表示非常看好科磊等芯片股。高盛警告称,没有一家公司能够不受全球GDP增长放缓的影响,但强调科磊、博通(AVGO.US)、迈威尔科技(MRVL.US)、安森美半导体(ON.US)、IMPINJ (PI.US)和Credo Technology Group Holding(CRDO.US)有可能优于整体半导体板块的表现。

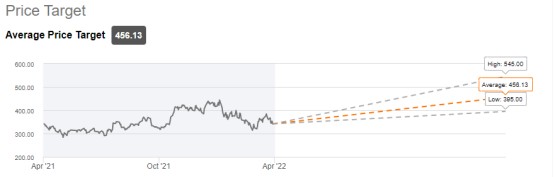

华尔街分析师对半导体设备巨头科磊的平均目标价为453.13美元,远高于上周五收盘价341.210美元。作为台积电、三星以及英特尔等晶圆制造厂的上游企业,科磊料将持续受益于晶圆厂的产能扩张。在今年1月,台积电首席执行官魏哲家曾表示,该公司2022年将在资本支出上投入400亿至440亿美元,理由是市场对芯片需求仍在增加。据媒体1月份报道,英特尔计划斥资200亿美元在俄亥俄州哥伦布市郊区建设芯片制造中心,英特尔预计该中心将成为全球最大的“硅制造”基地。

从估值角度来看,接连遭华尔街大行下调评级和目标价的AMD整体估值确实偏高。AMD当前PE值高于自身及行业平均水平。在这些大行下调预期之前PE值更高,近期已经有所调整,或即将实现“均值回归”。

来源:FUTU

继巴克莱银行之后,德银在月初将AMD(AMD.US)目标价由140美元下调至125美元,但同时维持对该股“持有”评级。该行表示,AMD收购云服务提供商Pensando Systems将增强AMD在数据中心和云计算方面的实力。

该行认为Pensando开发的完全可编程处理器和软件平台,能帮助企业客户和数据中心客户优化亚马逊网络服务等各大公司的云计算服务。可以看出德银仍然看好AMD未来在数据中心以及云计算领域的发展前景。

值得注意的是,高盛虽然下调了AMD评级,但并未下调目标价。高盛虽然指出未来12个月“宏观背景更具挑战性”,但并没有提到未来市场需求会“衰退”。

从以上3只具代表性芯片股的评级就能看出,华尔街仍然不乏看涨芯片股的分析师。华尔街知名投行Bernstein此前将AMD(AMD.US)的评级上调至“跑赢大盘”,同时将该股目标价定为150美元。该行强调AMD市场份额正不断增长,拥有足以与英特尔分庭抗礼的强大计算机芯片产品组合,且股价处于相对合适的买入价位。Bernstein还指出,AMD在客户端、服务器、图像和主机等领域的市场份额还在继续扩大,而且考虑到半导体行业仍然是供应有限而不是需求有限的事实,在营收预测方面,AMD看起来优于同行。

或许高盛等华尔街投行等待的只是一个时机,也是等待芯片股的估值调整到位,等待加息预期彻底被消化后整个美股科技股调整到位。

从宏观角度来看,芯片产业未来将继续引领全球智能化浪潮,无论是未来消费电子升级换代、元宇宙构建、大规模数据中心构建,还是万物互联发展趋势都离不开芯片这一最“硬核”底层技术强力支持,甚至可以认为有智能化产品就必有芯片这一底层硬件存在。

随着全球智能化进程逐渐加快,以及美联储货币政策终将正常化,芯片企业的业绩或许将再现2020-2021年的高速增长业绩表现,不断超出市场预期,进而市场不断抬高对芯片企业未来现金流折现值的预测,芯片股届时或将再次“带飞”纳指及整个美股。

扫码下载智通APP

扫码下载智通APP