如何优雅地用数据怼走那些满口A/H差价的忽悠

本文来自“玩转港股”微信公众号,作者为林子俊。

本期我们分享一个常被提起,却又是是而非的观点——A/H股比价策略。

很多人都听过这样的一套说辞“同样的公司在香港和内地都有上市,港股却比A股便宜,因此A/H差价扩大时应该买H股的公司搏跟上A股涨幅”。第一次听说似乎有道理,然而策略是否真的可行?

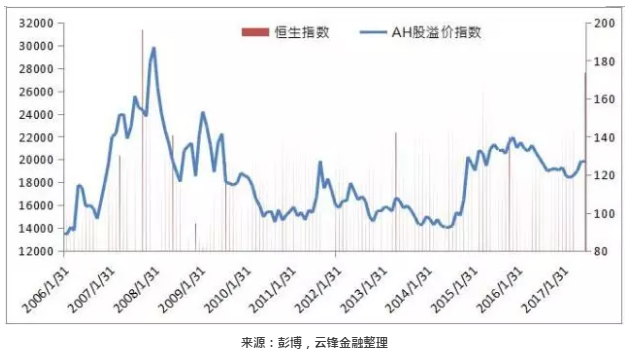

在认真科普之前,大家必须清楚差价是普遍存在的:玛莎拉蒂在外国比内地便宜是因为税收;新疆几块钱一个的哈密瓜在香港卖40块,差价是因为运费;澳洲小龙虾泛滥成灾在中国却要十几块人民币一只。有些公司在A股和港股都卖了股份给投资者(上市),但两地价钱却不同,就出现了AH股差价,恒生指数公司在2007年7月9日推出了A/H股溢价指数,反映股价差异的程度。

看完开篇,有些投资者拍案而起——既然同样的公司,在香港比内地便宜,那么我是否能够去香港买便宜的,然后拿回内地卖?换句话说,如果我看好这些公司,买港股是否就比买A股更聪明?

故事很美好,乱买一通就是坑

差价为套利提供机会,中国海外代购已经做成了百亿规模的产业链,更何况是两个如此接近的市场。但有些人却把A/H股差价策略想当然了,认为套利就像LV包包或苹果手机等能“运输”的产品套利一样容易,却没有想到还有的价差像房产物业。香港一平的价格可以买农村一套房,却没有人认为大手笔去买农村房是一笔好生意。

H股和A股更像房地产,由于参与交易的人不同(香港大部分参与者属于专业机构,而内地以散户交易为主),交易规则不同(香港没有涨跌停板等),政策限制(香港股份不能自由换成内地同样公司的股份)以及流动性和货币因素,所以套利并不能简单的按照买便宜卖贵策略进行。有趣的是,依然不少的声音建议,不管其他因素,就按照这套路买港股!

结果自然是输多赢少。

A/H股指数可以归纳四点特征

由于种种因素,A/H股差价长期存在

股价的涨跌主导因素依然是基本面

A股散户情绪(追涨杀跌)主导,所以 A股牛市A/H股差价会扩大

A/H股指数有时候低于100,反应H股有 时候比A股还要贵

如果花费几分钟时间观察AH股溢价指数,不难发现近年的趋势并没有缩窄反而在2017年还扩大了。指数往往在A股牛市的时候(如2008年和2015年)增加,熊市的时候减少。因此单纯因为A/H存在价差,在扩大的时候到港股市场乱买一通,很可能买到了牛市末期,所谓的差价策略也只是深坑。

A/H配对交易策略:高抛低吸看热度

随着沪港通和深港通开通,内地可以直接用人民币购买港股标的,减少了换汇以及资金进出的限制,一定程度上减少了两地同时上市股份列表内的流通壁垒。然而是否所有港股通标的受惠程度都一样?关键还是看南下资金对不同标的青睐程度。

在淘宝或港货店上,香港奶粉一直都有相对固定的售价,基本上是每一罐香港原价加50块人民币。苹果手机呢?2014年香港刚开售的时候内地可以炒高一万,过一个月只能卖贵几千,内地开售后溢价只剩下几百,下一年再出新版再拿旧版回内地去卖,折价10%也不一定会有人收。奶粉和苹果手机的区别在于前者有十分稳定的需求,而后者溢价更多是潮流因素,需求并不稳定。

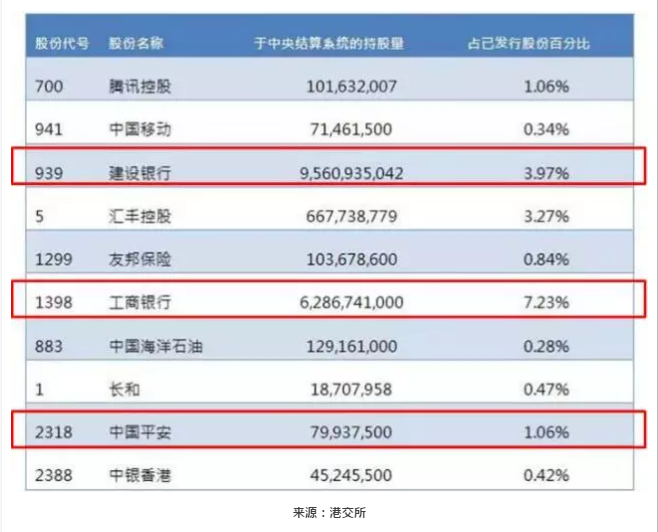

套用到股票市场,内地投资者对于港股通标的需求最大的是什么公司?截至2016年12月份,南下资金持有的港股十大市值股份中, A/H同时上市的有三只,分别是建设银行、工商银行和中国平安。

银行和险资最受热捧并不难理解,对于国内机构而言,配置海外资产选择还是首看稳定和安全性,虽然科技股或汽车股今年涨幅惊人,然而出于系统性风险考虑,还是金融板块更加合适。

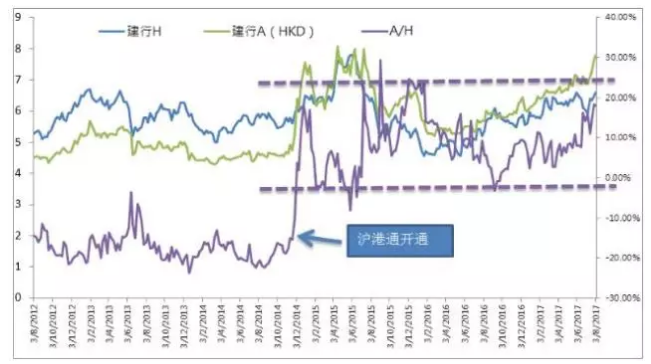

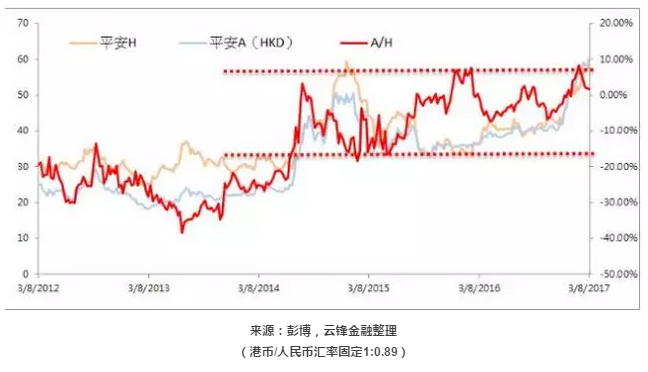

三家公司对应的A/H股差价表现如何?从下面四个图就可以很直观感受到。工行、建行和平安的A/H差价在沪港通开通后,差价从原本的折价出现逆袭(当然很大程度是因为A股牛市的原因)。除此之外,南下资金热捧的港股通标的套利区间非常稳定, A/H股溢价往往在25%左右,换言之无论是正向套利还是反向套利都存在操作的机会。

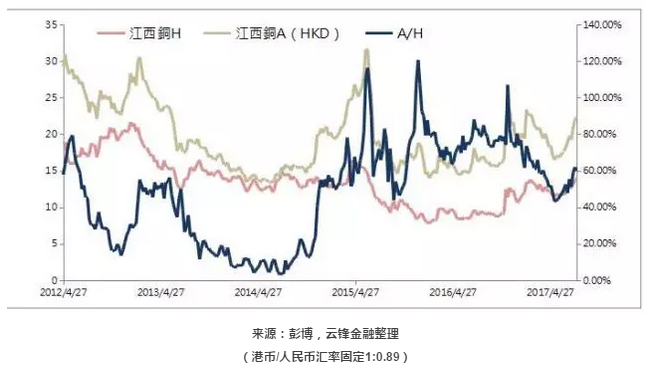

相反,如果观察南下资金占比规模相对较小的公司如深高速和江铜,虽然股价同样在近期有所反弹,差价较巅峰时超过1倍缩减至目前40%以上,比价通道也呈现收缩三角形。

因此想高抛低吸的投资者,在计算回报和风险时候应该考虑到市场热度的不同。以建设银行为例,波动区间介乎-8.12%至29.41%,以算术平均数8.48%作为基准,假如选择0%至22%作为套利区间,自2015年以来回测共有7次套利机会,利润空间介乎15%至23%。如果同样的套利策略应用在深高速或江铜,上层的沽A股买港股策略估计难以实现,但下层沽港股买A股回报空间有可能将超过40%。

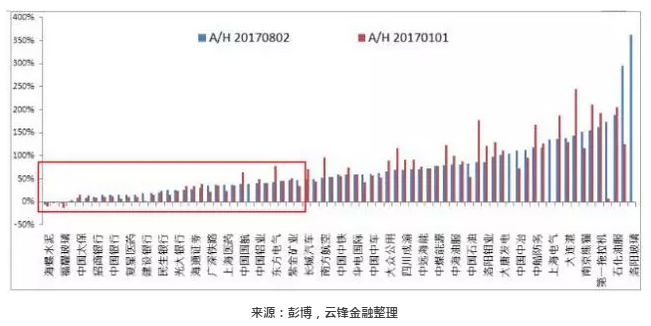

所以多空配对交易,在过去2年搏差价扩大的反而比搏缩窄有更多的入场机会以及值博率,而且适用于南下资金偏好不同的股票。用数据说话,2017年1月和8月的A/H股对比,不难发现差价较小的股份(红色框)到了八月份价差普遍扩大,相反差价较大的股份差价扩大或缩窄的规律并不明显。

实际操作上,投资者还有3个难点

1) 如何界定这个高抛低吸的区间?牛市中差价扩大,熊市中差价缩小,因此仓位建立后的回归时间并不确定。

2) 目前A股融券沽空成本介乎8.35%至10.35%(另有券商反映固定期限可以降低到6%左右),流通性较强的港股借货沽空成本约3%至6%,如果通过最直接的融券沽空方式,考虑上成本因素值博率将会大幅度降低。

3) 虽然大部分沪港通列表内的股份都允许沽空,然而能否借到足够多的货并不确定。

配对交易的不确定性太大,目前做A/H配对交易的投资者,一方面需要把握宏观因素判断市场究竟处于牛市还是熊市,另一方面还要考虑到策略成本和可行性,所以部分投资者更加倾向通过期权进行操作。期权虽好,可A股期权入场门槛需要50万人民币才能开户,即使简单的多空策略也需要考虑汇率以及行权等因素,并非简单的倒腾奶粉或苹果手机能比。

看到这里,读者应该能够理解,为什么笔者认为简单把A/H股的差价简单说一下,不考虑实操因素的呐喊都是耍流氓。

交易制度套利策略:涨跌幅提醒功能+港股

为什么2014年和2015年香港的苹果手机能被疯炒至两倍价格?原因是内地还没有开卖的时候香港已经可以预定。股市上也有同样的场景,由于A股有10%的涨跌幅限制而港股没有,因此当某些突发的利好消息发生时,A/H股的A股标的涨停,港股标的就成为追捧的对象。不同的是苹果后来把内地也加入首发名单,而A股涨跌停机制,恐怕短时间内还没有取消的可能。

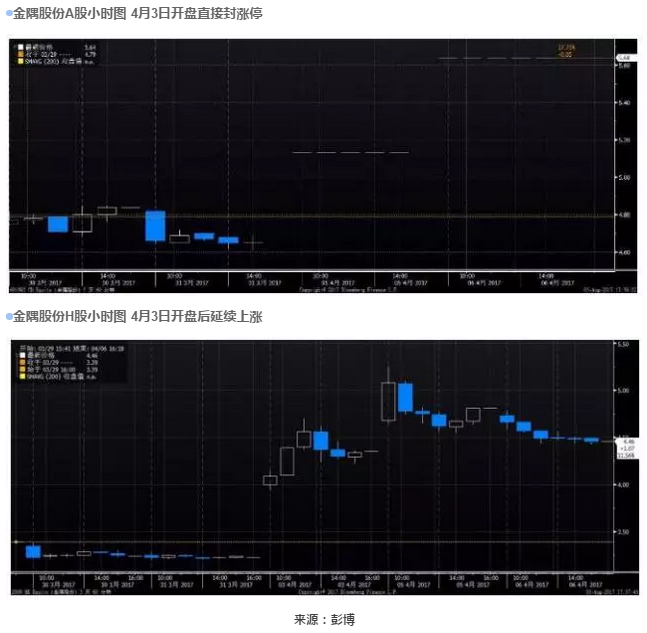

2017年4月1日,雄安新区热点首次被提起,被誉为继深圳特区和上海普通新区之后最具影响力的题材。消息公布后第一个交易日,雄安新区概念股中,金隅股份在开盘后直接涨停,港股当天上涨24.2%后继续上升,最高上涨49.7%。同样的行情还发生在长城汽车A/H股当中,虽然涨幅没有金隅股份明显,然而在A股封停牌后,长城H股依然有足够时间入场,潜在升幅约7%。

题材股拉涨停在A股时有发生,天天看CCTV的投资者利用港股和A股交易制度不同进行买入是不错的选择。更加重要的是,针对热点进行套利入场门槛的要求相对较低(只要有一个港股账号或沪港通账号),更符合一般散户的投资操作可行性。

敲黑板:散户必看

具体操作流程:散户们利用选股软件如自选股针对A/H股设置涨跌停提醒功能;及时观察港股是否还可以买卖;买入港股做短线炒作;在消息被市场消化充分前离场。如此一来,就能得到“半自动化”的交易策略。关于A/H股名单列表,可以参考恒生指数公司公布的成分股名单。

总结

A/H股的多空套利并没有想象中那么简单,尤其内地没有解决沽空机制和成本高昂的背景下,投资者基本只能实行空港多A策略或利用期权作为套利的工具,更加适合专业投资者或机构。然而散户在某些热点发布时候利用A股和H股交易制度不同进行港股投资似乎可行性更强,在实操上考虑在香港任一家券商免费开一个账号可以增加策略的灵活性,通过港股通买卖则减少了开户的时间成本和资金进出步骤。

整体而言,港股市盈率依然低于A股——即使在今年牛市的背景下,相反A/H股差价扩大,可见投资者今年看好的并非单一股票,而是整个港股市场。随着互联互通进一步开放,香港和内地投资壁垒进一步减少,便宜货除了A/H股的标的外,还有更多的选择。

作为投资者,学会辨别市场观点,认真思考策略的可行性,应该是第一步。如果大家看完后下次再碰到有人忽悠你趁差价扩大买港股,能够冷笑一声并回想起上述的两个策略可行性分析,那看这份报告花费的时间就值了。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP