“铝”见博弈,中国铝业(02600)的下一个买点在哪?

在经历了连续3年的底部缩量调整后,2021年中国铝业(02600)终于一改颓势,走出了连续的上攻行情,全年累计涨幅超过五成。

进入2022年后,正当投资者对中国铝业新一年的行情满怀期待之时,国内疫情的发酵使得其股价的涨势戛然而止。3月以来,中国铝业连续向下探底,至今不仅完全抹平了2月的涨幅,年内累计跌幅亦已达到双位数。

但近期,积极的因子似乎正在发挥更大的作用。

消息面上,5月18日,据相关媒体援引印尼当地媒体报道,印尼投资部长兼投资统筹机构主任巴利称,印尼政府今年将禁止铝土矿和锡出口,以支持矿业下游化建设。

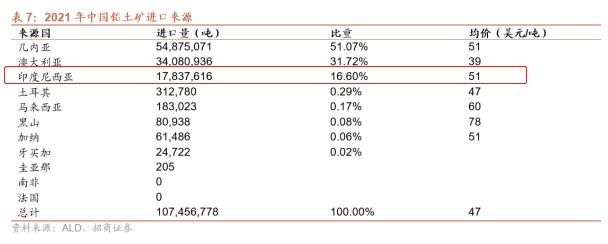

公开数据显示,2021年中国累计进口铝土矿10737万吨,其中印尼进口量占比约为16.6%,为中国铝土矿第三大进口来源国;2022年Q1,我国共进口印尼铝土矿676.8万吨,同比大增118%,占进口总量的20%。

智通财经APP判断,印尼若完全执行禁止铝出口的政策,或将极大改变全球金属矿贸易现状。就中国而言,我国铝土矿对外依存度较高且相对集中,印尼禁止出口无疑将对氧化铝的价格产生直接影响,并增强电解铝的成本支撑。

此外,即便是排除上述突发性事件扰动,铝的基本面决定了相关概念股或仍值得投资者高看一线。

需求端来看,随着复工复产持续推进,国内铝消费表现或已触底,未来需求有望逐步修复;供给端来看,中国主导全球电解铝供给,但受制产能天花板,铝的价格周期有望进一步弱化,叠加全球“碳中和”背景下产量增长趋缓,铝价长期支撑力度较强。

在上述行业环境里,作为中国铝土矿资源拥有量稳居第一的企业,中国铝业的投资价值或许不容小觑。

铝价走高逻辑再度强化

回顾近期铝价表现,走势可谓一波三折。

数据显示,4月沪铝主力价格维持在20380至20420元/吨区间波动,月均价为20400元/吨,较3月均价22741元/吨下降10.2%。

在智通财经APP看来,致使铝价承压的主要因素在于需求端的疲软。

展开而言,铝下游需求的恶化可从国际、国内两个角度来解释。国际方面,2021年初以来,全球制造业景气度逐步下行,今年Q1以美国为代表的经济环比负增长。与此同时,美联储为抑制通胀采取货币紧缩政策,亦在一定程度上抑制了实体经济的发展。

国内方面,受疫情影响,产业链生产销售等经营活动受限,进而导致电解铝需求大幅走弱。

不过,以发展的眼光来看待铝行业,短期压制需求的因素正在减弱。一方面,疫情管控效果逐步显现,复工复产预期增强,电解铝需求有望迎来边际改善;另一方面,随着国家及各地政府接连推出一连串稳增长政策,基建发力的信号愈发清晰,作为电解铝的第一大应用领域——建筑用铝的需求有望回升。

而更长时间维度来看,电解铝的应用场景日渐丰富,尤其是新能源的发展有望为铝需求的增长注入长期动能。

据悉,受益于新能源汽车以及汽车轻量化趋势,交通运输用铝需求走高。根据IAI数据,2022年纯电动乘用车单车用铝量为188千克,大幅高于燃油乘用车154千克的单车用铝量。另据工信部数据,2022年Q1我国新能源汽车市场渗透率已经达到19.3%。伴随新能源汽车的进一步普及,电解铝需求增势兼具确定性和持续性。

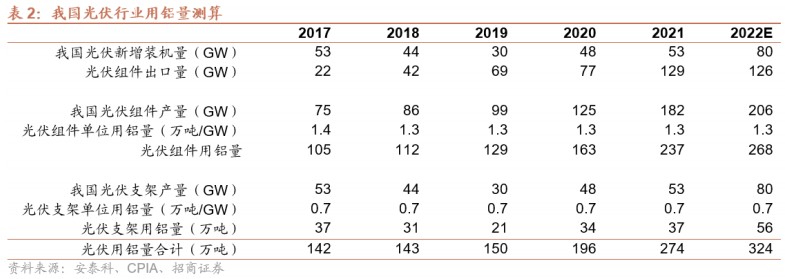

此外,发展光伏行业亦将提振铝的需求预期。根据安泰科测算,光伏边框用铝量约1.3万吨/GWh,光伏装机支架用铝量约0.7万吨/GWh。我们预计2022年国内新增光伏装机量80GW左右,据此测算2022年我国光伏行业用铝量将达到324万吨,同比增长18%,增量约50万吨。

而就供给端来看,铝的全球供给格局亦正朝着紧缺的方向加速演绎。

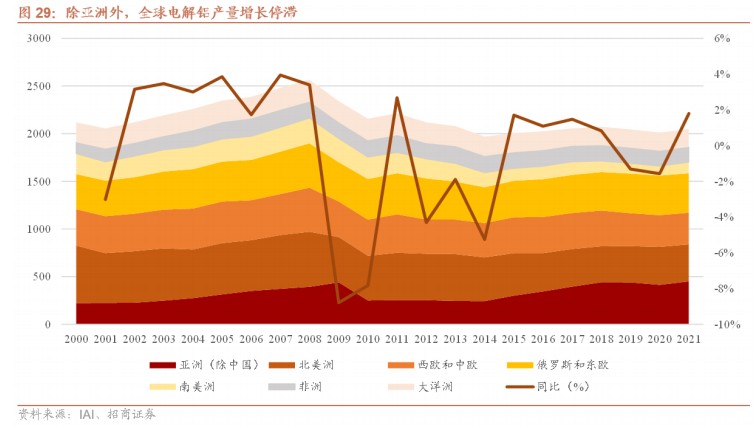

根据IAI数据,2021年全球电解铝产量为6734万吨,其中中国的产量便达到了3892万吨,占全球产量的58%。尤为关键的是,自2002年开始,全球电解铝的增量基本均来源于中国,且近五年来中国电解铝增量贡献全球增量的90%以上。

换言之,中国几乎凭借一己之力,撑起了近年来全球电解铝的增量产能。不过,类似的情形或许即将成为历史。

数据显示,截至2022年3月底,我国电解铝现有产能达到4370万吨,其中合规产能4300万吨,距离我国2017年提出的电解铝产能“天花板”4500万吨这一指标仅一步之遥。

基本可以断言的是,在中国电解铝产能无限接近“天花板”的当下,未来国内电解铝的增量空间将极为有限。

中国电解铝产能“天花板”压顶,那么海外是否有国家能补上缺口呢?答案或许同样不容乐观。

长周期来看,根据IAI数据,2000 -2021年,北美洲电解铝产量从604万吨减少至388万吨;南美洲产量从217万吨减少至116万吨;大洋洲产量从209万吨略微下降至189万吨;欧洲产量从749万吨减少至747万吨。仅非洲产量从118万吨增长至159万吨;亚洲(除中国外)产量从222万吨增长至450万吨,贡献全球除中国外主要涨幅。

可见,过去20余年,除亚洲外,全球各区域的电解铝产量基本处于增长停滞的状态。叠加“碳中和”背景,很难想象未来还有国家或地区会开足马力大幅增加电解铝产能。

另外,结合今年来消息面上的扰动看,电解铝的供给情况似乎有恶化的风险。除文章开篇提到的印尼计划禁止出口以外,欧洲能源价格高企导致的电解铝减产、俄铝潜在的受制裁风险,均使得电解铝产能进一步缩减的风险大幅增加。

综上,在供给端受限、需求有望边际改善的产业环境下,铝价虽然有所波动,但中长期看支撑力度较强,相关概念股表现值得期待。

业绩与股价有望共振

纵览资本市场,港A两地涉铝概念股众多。但若要细数具备世界级竞争力的企业,自然还是要首推中国铝业。

作为中国有色金属行业里的巨头,中国铝业是全球最大的氧化铝、电解铝、精细氧化铝、高纯铝和铝用阳极生产供应商。

就财务表现来看,近年来中国铝业业绩呈现波动生长的趋势。2017-2021年,公司的营收分别为1811亿元、1804亿元、1902亿元、1860亿元、2697亿元。其中,2021年同比增速高达45.03%,刷新过去十年来公司单年度最高增速记录。

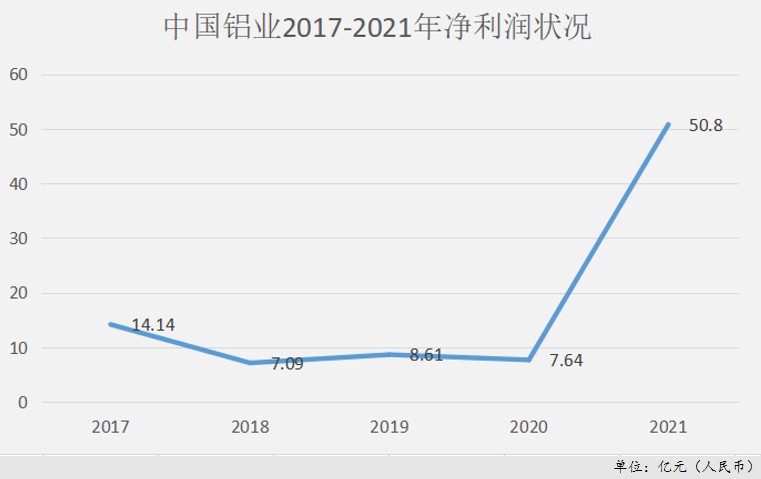

同期,中国铝业的盈利表现亦呈一定波动性,上述期内净利润分别为14.14亿元、7.09亿元、8.61亿元、7.64亿元、50.8亿元。其中,2021年公司净利润同比增逾5倍。

2021年中国铝业核心财务数据大幅上扬,最核心的原因便在于当年铝价涨势超乎预期。

产量方面,根据财报披露,2021年公司原铝产量386万吨,同比减少4.6%;氧化铝产量1623万吨,同比增加11.7%。

价格方面,公司吨铝售价1.88万元,同比增加36.8%;吨成本1.53万元,同比增加26.5%。同期,公司吨氧化铝售价3372元,同比增加21.4%;吨成本2673元,同比微增2.6%。

据了解,2021年公司氧化铝成本波动较小,主要得益于公司铝土矿储备丰富,基本可以实现自给,因此成本受外部影响较小。

进入2022年后,中国铝业的业绩仍处于上升通道中。2022年Q1,公司营收为756.21亿元,归母净利润为15.75亿元,同比增幅分别达到43.6%、60.5%。

据悉,Q1期间中国铝业氧化铝及电解铝销量环比均有所恢复,同时叠加铝价高位震荡,公司利润维持在较高水准。

展望后市,尽管4月来受疫情等因素影响,电解铝下游需求出现阶段性大幅下滑,短期铝价因此而承压。但鉴于政策催化下基建有望重新发力,同时新能源产业的发展有望刺激电解铝的增量需求,在供给端国内外难以带来有效增量的背景下,铝价的支撑力度或超出市场预期。

基于上述供需形势,投资者不妨逢低建仓以中国铝业为代表的铝业股。但需要提醒投资者注意的是,近两个交易日铝业股走强或主要源于消息面印尼当局禁止铝土矿出口的禁令。考虑到印尼政策多变,未来该禁令的执行力度及时间仍有待观察。

综合各方面来看,铝业股的投资逻辑甚为坚挺。具体到中国铝业,公司在海外拥有铝土矿资源18亿吨左右,并在非洲等地扩展新的铝土矿资源,资源保证度高。在各类资源备受重视的当今世界,出口禁令、关税上调等举措频发,而印尼政府禁止铝土矿出口这一事件亦或非孤立事件,未来类似中国铝业这类资源禀赋出色、估值长期处于低位的标的的投资价值有望迎来重估。

扫码下载智通APP

扫码下载智通APP