招银国际:风电发展趋势不可逆转 首选华能新能源(00958)

智通财经APP获悉,招银国际发表研究报告,通过对政策指导,短期装机潜力,长期规划,电网能力,可再生能源补贴,绿色证书机制,海上风电场开发和风电平价上网这8个方面的研究,挖掘中国风电行业短期和长期增长潜力,并认为风电行业仍然具备极大的发展空间。

投资概要

风电发展趋势不可逆转。经过10年的快速发展,风能行业正在面临几个短期制约:1)电网限电;2)补贴资金不足;3)潜在的政策不确定性;4)项目扩张审批收紧。

在中国能源结构长期调整趋向轻碳化背景下,该行认为风电行业发展趋势是不可逆转的,风电行业虽然在短期内面临不确定因素,但目前风能发电仅占全国发电总量的比例为4.1%,仍然具备极大的发展空间。

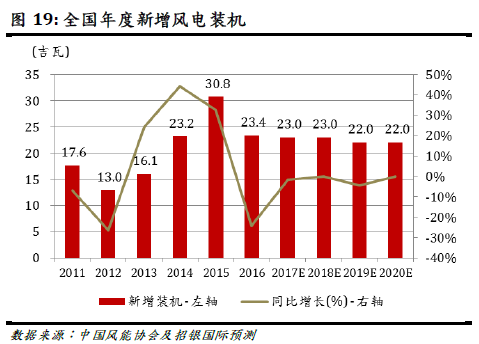

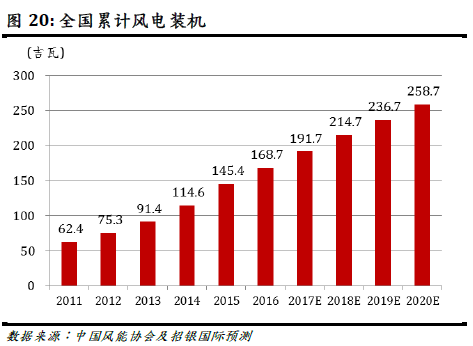

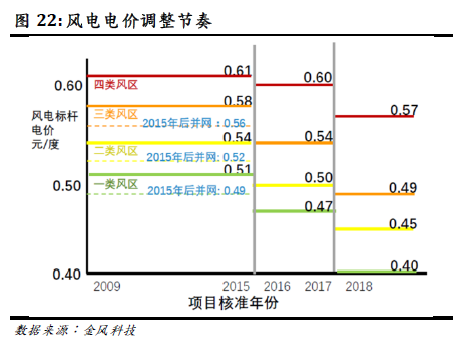

“十三五”期间风电装机增长放缓。受限电,项目审批及并网收紧以及风电上网电价下调影响导致风电项目回报降低,该行预计风电运营商对新建风电场的兴趣将有所减弱。该行预计新增装机在2017-2019年间较为平均分布,并保持每年20GW以上的相对稳定的规模。该行预测2017/2018/2019年新建风力发电量分别为23.0/23.0/22.0吉瓦,与往年相比,没有新增装机增长。

补贴资金短缺:并非无法摆脱。该行估计2016年可再生能源总需求总额可达1443亿元人民币,到2020年将迅速扩张至人民币2330亿元。该行认为目前的度电人民币1.9分的可再生能源电力附加只足够覆盖第1-6批新能源补贴目录。该行称,国家仍然有足够的政策工具来控制可再生能源补贴资金短缺。该行估计,可再生能源电力附加在目前基础上增加人民币1.2分,即可使资金状况从短缺转为盈余状态,并以显著的方式改善滚存的补贴资金需求缺口。除此之外,该行认为,火电标杆电价的上调也将对补贴资金短缺有所缓解。

长期增长前景将在2021年开始显现。根据对“2016-2030年能源生产和消费革命战略”的政策解读,该行认为可再生能源将是实现2021年后增量电力需求的主要来源,这将显著释放长期风力发电的增长潜力。该行的基准情景分析显示,2021到2030年风电装机规模可达31.6-37.9吉瓦,年均复合增长率为4.3%。 除特高压输电之外,该行认为火电调峰是实现可再生能源消纳以及长期风电增长的另一个关键。

绿证:不是威胁,而是对可再生能源的支持。该行认为市场对于政策的不确定性太过于恐慌。该行相信绿证不是威胁,而是对可再生能源的支持。 该行认为,将可再生能源电力附加补贴资金直接切换成绿证补贴并不可行。该行预期可再生能源电力附加资金和绿证将在过渡阶段长期共存,而绿证将作为现有补贴资金的辅助来源,直到可再生能源实现平价上网。

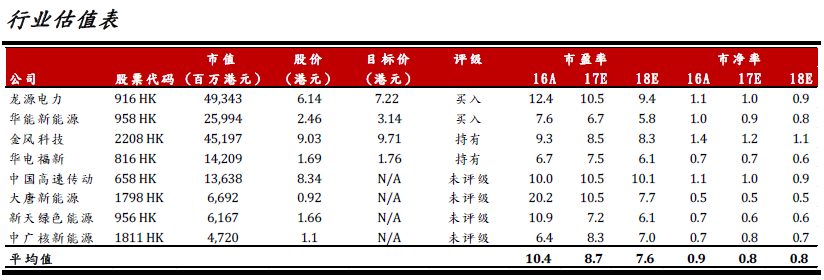

估值。通过对市场趋势的判断,该行认为风电行业将面临短期新增装机增长放缓,因此,该行认为风电行业2017-2018年的板块图现将与大市同步。对于风电板块的相关股份,该行首次覆盖华能新能源(00958,买入,目标价3.14港元),龙源电力(00916,买入,目标价7.22港元)和金风科技(02208,持有,目标价9.71港元)。该行下调了华电福新(00816,持有,目标价1.76港元)评级至持有。在风电行业中,该行的板块首选是华能新能源,主要青睐其纯风电运营特点以及优先策略性布局于4类风资源区。龙源电力也属推荐板块,主要偏好其中国最大的风电装机容量,同时具备国企改革潜在红利。

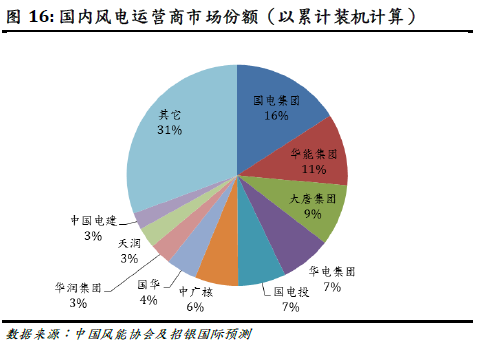

中国风电行业现状

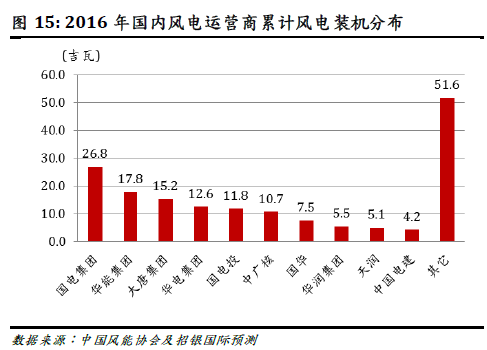

国有企业在中国风电发展领域起主导作用,国电集团是中国领先的风电运营商。根据中国风能协会统计,截止2016年,前十大风电运营商装机占已投运风电装机容量的69%,其中只有天润(金风科技的全资子公司)是股份制企业,其他均为国有独立发电厂。在公司层面,国电集团是领先的风电开发商,旗下持有26.8吉瓦的风电装机(其中17.4吉瓦属龙源旗下),截止2016年占全国总风电装机的16%,华能集团、大唐集团、华电集团则分别为持有17.8吉瓦、15.2吉瓦、12.6吉瓦。

国有企业改革带来诞生风电巨头可能。考虑到国有企业改革,该行相信在不久的将来会诞生几个风力巨头,国电集团和神华集团(国华能源属神华集团旗下,占总装机的4%)的改革就是其中一个例子。若国电集团和神华集团的合并企业有意将旗下所有风电装机并入同一平台,该行认为此风电平台将持有超过34.3吉瓦的风电装机,占全国总装机的20%以上,这将改变现有市场格局。作为国电集团旗下唯一一家上市的可再生能源平台,该行预计龙源电力将会受益于此次国有企业改革。

八个角度看中国风电行业

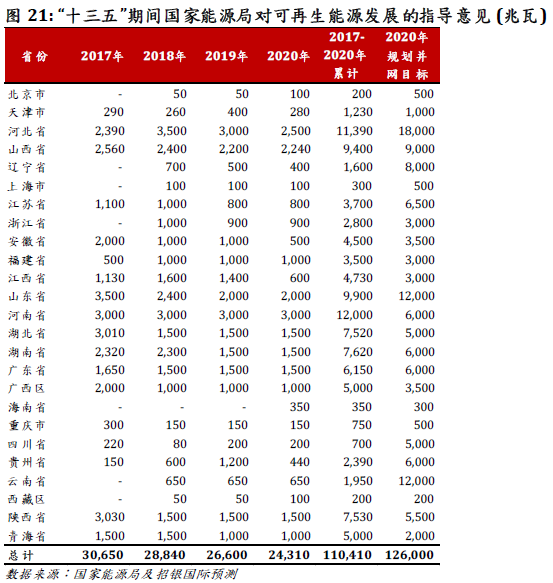

一、风电项目审批及并网政策收紧

由于国家在电力供应端面临严重的产能过剩,该行预计中国政府有意收紧未来项目审批。2017年7月28日,国家能源局公布了“十三五”可再生能源发展指导意见,列出了所有非限电省份/地区年度规划细则,包括2017-2020年新增装机指导目标110.4吉瓦。

根据金风科技数据,2017年上半年风机投标价下跌5%。此外,风机制造商也受到来自政府2020年电网平价上网目标的压力。

二、从可再生能源消纳角度看装机潜力

估计实现非化石一次能源消耗达15%的目标仅需213吉瓦。基于以下条件:

1)国家能源局对各省非水可再生能源发电量目标在5-13%区间;

2)我们假设在可再生能源用电量中太阳能与风电比例为33%/67%;

3)我们预计不同省份的风电利用小时数各不相同,我们计算得出截止2020年各省风电装机的需求。我们估计,到2020年总用电量将达到6957太瓦时,2016-2020年用电量复合增长率达4.1%。

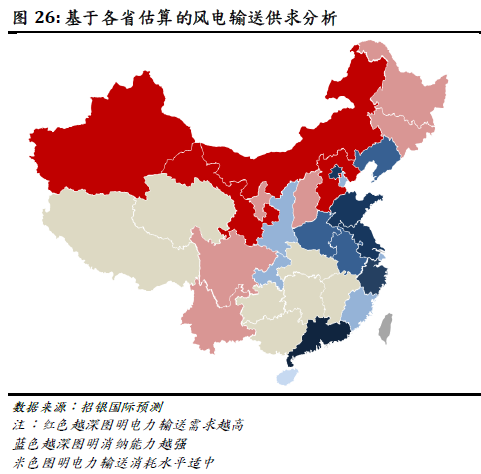

在利用可再生能源方面,东部、南部省份仍有较大空间,而中部地区则空间有限。研究结果显示:

1)西北地区包括新疆、甘肃、内蒙古及河北需要跨区域输送电力;

2)黑龙江、吉林、山西、宁夏、四川、云南也需要向外输送电力,但压力相对较小;

3)中国东部地区会成为可再生能源电力消耗的关键市场;

4)中国中部地区对于跨区域电力的消纳能力较弱。

结合特高压线路等的设施支持,我们对内蒙古、陕西、宁夏、云南的限电情况持乐观态度。但由于我们在湖南省看不到太多电力消纳潜力,因此对甘肃特高压输送能够带来的影响变化持谨慎态度。

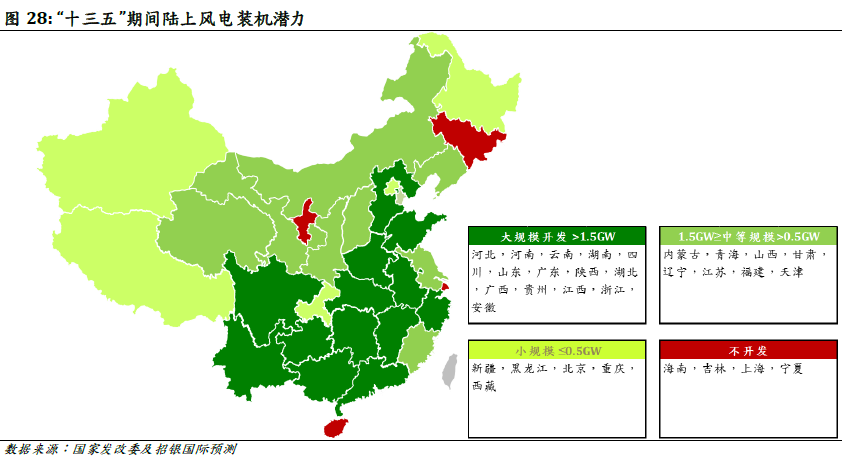

“十三五”期间风电装机的重点将会放在中国中部及东南地区。中国中部及东南省份风电装机增长潜力较大,可发展规模超过1.5吉瓦,而北部省份可增长规模水平一般,范围在0.5-1.5吉瓦之内。由于我们预计到2020年年度新增装机将保持在20吉瓦以上。

三、电网能力在特高压传输和灵活性改造支持下逐步增强

提升新能源消纳,特高压尚需时间。特高压线路将对跨区消纳可再生能源发挥巨大的作用无疑,但在短期内,我们对于特高压线路的效果持较为谨慎的看法。我们相信在特高压线路投运后,仍然需要一段较长的时间才可使这些线路达到设计负荷,并且目前大部分线路仍处于施工建设以及调试阶段。

我们预期内蒙古及蒙东周边地区,包括黑龙江、吉林和辽宁三省的限电情况将优于其它地区获得缓解,宁夏的限电情况也会得打大幅改善,而新疆和甘肃,由于特高压送电端需求有限,我们预期限电将持续较长时间。

四、长期增长潜力将自2021年开始释放

可再生能源将是满足2021 年以后新增电力需求的主力。根据发改委2017年5月发布的《能源生产和消费革命战略(2016-2030)》显示:截止2020年,初步建立“用能权”机制,并针对不同的能源形式制定用能配额以实现能源消费结构的转型;新增能源需求主要依靠清洁能源满足;到2030年,非化石能源发电量占全部发电量比重力争达到50%。

五、可再生能源补贴缺口逐年增加

可再生能源补贴附加资金,是目前风电和光伏发电补贴的唯一来源,它正面临着严峻的缺口问题,并且预料资金缺口将在未来的几年逐步扩张。但该行认为中国政府仍然拥有多种政策工具用以改善整个风电行业的财务状况。

六、绿色电力证书 (绿证): 是对新能源的支持而非威胁

绿证是国家对发电企业每兆瓦非水可再生能源(目前阶段特指风电、太阳能大型电站)上网电量颁发的具有独特标识代码的电子证书。自愿性的绿证交易自2017年7月1日开始试行,国家能源局就绿证已初步建立了一套交易机制,目前正处于试行摸索阶段,计划于2018年强制执行。截止2017年6月27日,国家可再生能源信息管理中心已对3个批次的94个风电项目及8个光伏项目核发了超过290万张绿证。根据新闻报道显示,绿证的申请人为绿证的定价区间位于每张人民币170-700元之间,截止7月31日,绿证资源交易总量为6820张。

目前市场对于可再生能源绿色电力证书(绿证)抱有警惕性,使近几个月风电板块的上市企业股价图现疲弱,市场对于绿证启动自愿性交易略所带来的影响略感恐慌。该行认为,在可再生能源实现平价上网以前,绿证交易对于增量的新能源项目将成为项目开发的奖励措施,以增加新能源项目的回报水平,绿证将作为一项辅助性资金支持,与可再生能源电力附加长期共存。

七、海上风电:发展起速

海上风电项目,是一个对海洋工程支持要求极高的细分市场,需要非常专业化的海洋工程船只支持以建设风电桩基以及在复杂的海况中提举风机以实现稳定吊装。自2016年起,有3艘自升式安装平台,1艘半潜式吊装船加入了海工运营船队序列,同时另有2艘自升式平台仍在建造中。该行相信快速扩张的海洋工程能力将推动海上风电装机容量大幅增长。

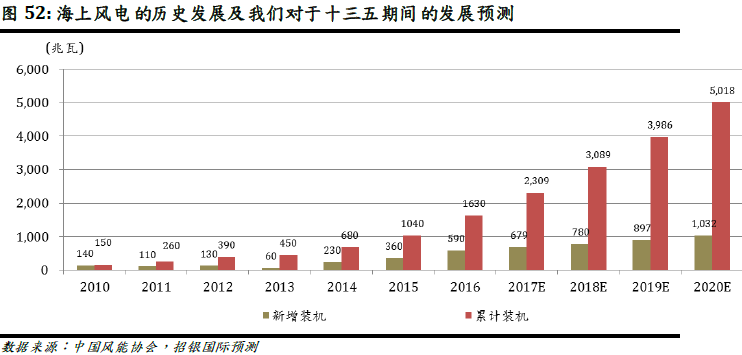

“十三五”时期,国家发改委和能源局将海上风电计划有所调低,到2020年目标实现海上风电装机并网5吉瓦,另有10吉瓦项目在建规模。在这个风电发展的细分市场,该行相信海上风电的发展趋势将持续高速增长。若要实现国家规划的5吉瓦并网装机规模,该行测算年均装机复合增长率需要达到15%。

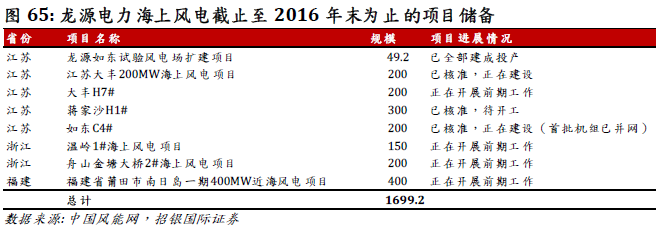

该行称,龙源电力和金风科技将会是海上风电发展的主要受益者。截止2016年,龙源共拥有496.3兆瓦并网海上风电装机(480兆瓦位于江苏,16兆瓦位于福建),占中国海上风电总并网装机容量的30.4%。根据龙源管理层计划,公司计划于2017-2018年每年实现海上风电新增400-500兆瓦,并到2020年末实现累计2.5吉瓦并网装机目标。而金风作为陆地风机市场的领导者,目前也正积极的部署海上风机技术,并开发除了3.0兆瓦和6.0兆瓦两种风机型号以供市场选择。对于未来,该行相信海上风机将对金风的销售增长有明显贡献,并预期2017-2020年海上风电市场规模将达3.4吉瓦。

八、风电平价上网:实现有赖于边际条件

2017年5月17日,能源局发布了《关于开展风电平价上网示范工作的通知》,通知要求:

1)各省/地区选取1-2个示范项目;

2)试点项目规模小于100兆瓦;

3)试点项目电价与当地的火电标杆上网电价一致;

4)项目将不受限电影响,并且不参与绿证交易认证。

该行认为,这份通知的出台目的并不在推动风电电价调整,而旨在探索风电项目如要达到平价上网的边际条件,因此认为市场对于电价调整的恐慌过度考虑。

该行称,风电平价上网依赖于以下边际条件:

1)风电利用小时数随电网灵活性和风电技术革新持续提高;

2)风电项目能够获得长期稳定,并且利率优惠的项目贷款;

3)风电项目不受限电影响。

扫码下载智通APP

扫码下载智通APP