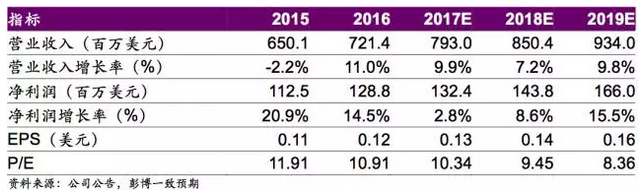

华虹半导体(01347)业绩增长符预期 出货量提升动力略显不足

本文来自“EBoversea”微信公众号,作者为付天姿。

上半年业绩增长达致预期,ASP连续三季度回升

受益于eNVM及功率器件产品需求上升,2017H1公司营业收入为3.81亿美元,同比增长11.5%。2017H1公司晶圆出货量达89.1万片,同比增长7.1%。受益于持续旺盛的市场需求,晶圆ASP由2016Q3的386.3美元提升至2017Q2的423.8美元,连续三季度实现回升。毛利率改善明显,由2016H1的30.0%增长至2017H1的31.5%;由于二季度补助及汇兑收益的同比大幅减少,上半年净利润为6,840万美元,同比增长12.5%,较彭博预期低约2%。

产能趋近饱和但扩张有限,出货量提升动力略显不足

智能卡芯片、MCU及功率器件(IGBT、MOSFET、SJNFET等)市场需求旺盛,2017Q2公司产能利用率达99.4%,较2017Q1环比上升3.2个百分点,显示8寸晶圆产能持续紧俏。公司计划在1号及3号晶圆厂增配生产设备,预计扩充产能10-12千片。当前公司产能已趋近饱和且短期扩张较为有限,下半年晶圆出货量提升动力略显不足。公司指引三季度营收环比增长5%,好于市场预期4%。

着力90nm保ASP维持稳定,毛利率上升空间短期受限

受益于EMV全球范围内推广及PBOC 3.0规范推行,银行卡芯片市场热度依然不减,且国内本地芯片商有望取得更高市场份额。作为国内智能卡代工龙头,公司将继续向90nm eNVM进军,保持技术领先地位,享受市场规模扩张。功率器件需求强劲,公司为大陆唯一拥有各种晶圆背面工艺技术的代工厂,场截止型IGBT产品性能领先。

8寸晶圆仍供不应求,且公司将进一步加大90nm营收贡献,以此维持晶圆ASP稳定。与此同时,SJNFET、IGBT等毛利率较高的产品出货占比的加大所带来的产品结构优化有助于公司毛利率改善,然而产能利用率已近饱和,则在一定程度上制约公司毛利率继续提升,公司指引三季度毛利率与二季度持平约33%。

风险提示:半导体行业景气度下降;90nm开拓不及预期

(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP