A股申购 | 润贝航科(001316.SZ)开启申购 国内早期从事航材分销企业

智通财经APP获悉,6月15日,润贝航科(001316.SZ)开启申购,发行价格29.20元/股,申购上限为2万股,属于深交所主板,国信证券为其独家保荐人。

公司是国内早期从事航材分销的企业之一,依托内部专业服务力量、外部供应商密切沟通和丰富的技术服务案例库,为下游客户提供案例分享、取样送检、产品选型等专业服务。公司主要服务于航空公司和MRO,根据面临的维修问题,提出产品解决方案,公司向客户销售的航材,主要是根据服务方案进行的产品精准选型和集中采购,能够有效解决客户的需求,获得客户的认可和信赖,保持长期稳定的业务合作。

公司为服务型航材分销商,分销的主要产品包括民用航空油料、航空原材料和航空化学品等航材,公司通过为客户提供产品解决方案和供应链管理服务实现产品最终销售,属于埃克森美孚、3M、EC、汉莎技术、亨斯迈、朗盛、博世等国际知名品牌的授权分销商。公司服务的主要客户包括南方航空、东方航空、海航控股、中国国航、GAMECO、AMECO、太古股份、中国商飞和中航工业等。此外,公司目前自主研发的产品主要包括清洗剂、消毒液、内饰壁纸、胶带等,已通过中国民航局相关认证,部分产品已经获得中国商飞工艺材料产品批准书,并在国内众多知名航空公司的多种机型上得到使用。

航材分销行业属于航空产业链的细分市场,由于我国航空领域整体的研发及制造能力相比欧美等发达国家存在一定差距,目前民用飞机依赖进口波音和空客,配套的大部分航材也依赖于进口,分销商以代理国外品牌为主。根据QYResearch报告,2020年全球航空材料分销的市场总体规模约为122.59亿美元,同比下滑27.41%,预计2021年至2027年复合增长率超过7%。其中,中国航空材料分销市场2016至2019年保持逐年稳定增长,复合增长率达到8.42%,2020年受新冠疫情影响,同比下滑13.84%至10.40亿美元。

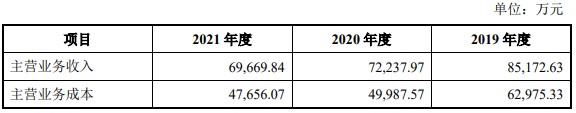

财务方面,2019年至2021年,公司主营业务收入分别约为8.52亿元、7.22亿元、6.97亿元人民币,公司主营业务毛利率分别为26.06%、30.80%和31.60%,整体相对稳定,其中2019年主营业务毛利率相比其他年度略有下降,主要是由航空油料和航空原材料及其他消耗件的毛利率下滑导致。

扫码下载智通APP

扫码下载智通APP